Taille et part du marché de la cybersécurité APAC

Analyse du marché de la cybersécurité APAC par Mordor Intelligence

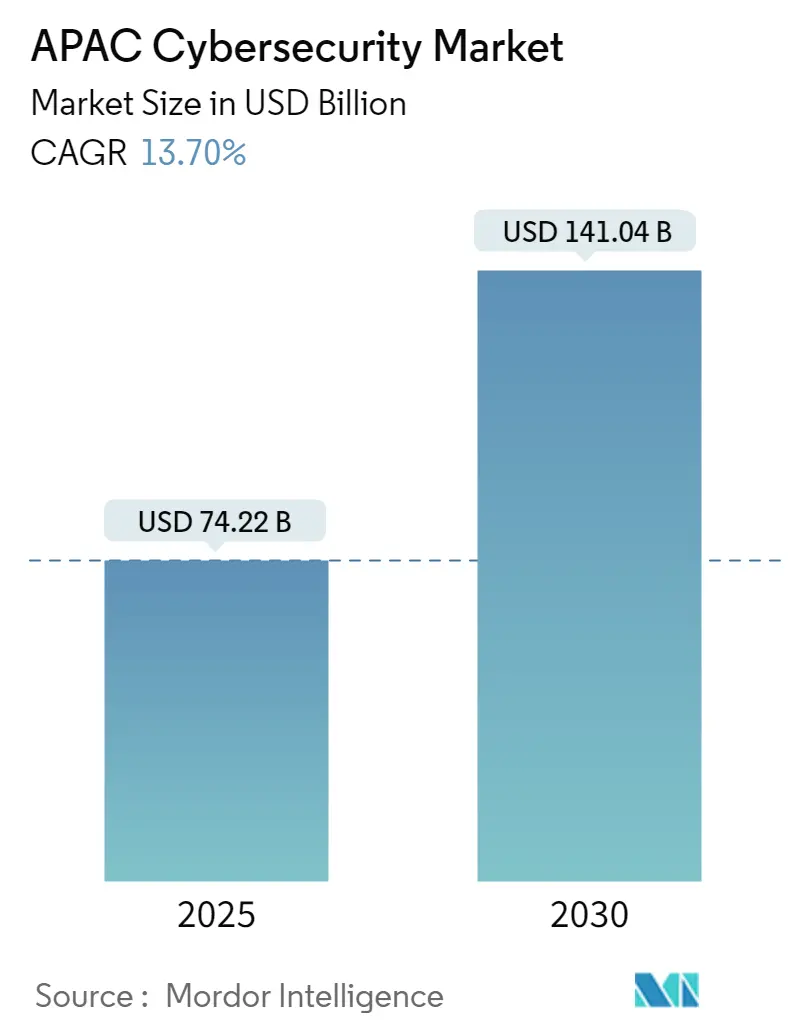

La taille du marché de la cybersécurité APAC a atteint 74,22 milliards USD en 2025 et devrait s'étendre à un TCAC de 13,7 % pour atteindre 141,04 milliards USD d'ici 2030, reflétant la poussée des gouvernements vers la souveraineté numérique et la transition des entreprises vers des modèles de cyber-défense proactifs. L'intensification des attaques parrainées par les États, l'accélération des déploiements 5G, la montée en flèche de la fraude aux paiements numériques et la pénurie chronique de talents remodèlent les priorités budgétaires, tandis que les règles locales de protection des données redéfinissent les achats en faveur des fournisseurs domiciliés régionalement. La concurrence repose désormais moins sur les fonctionnalités des produits que sur la capacité à fournir des architectures cloud souveraines, une détection gérée pilotée par l'IA et une sécurité informatique-OT intégrée dans des environnements réglementaires fragmentés. Les opportunités abondent pour les fournisseurs qui combinent l'intelligence des menaces localisée avec des services gérés évolutifs, en particulier dans les segments de marché intermédiaires mal desservis par l'expertise de sécurité interne.

Points clés du rapport

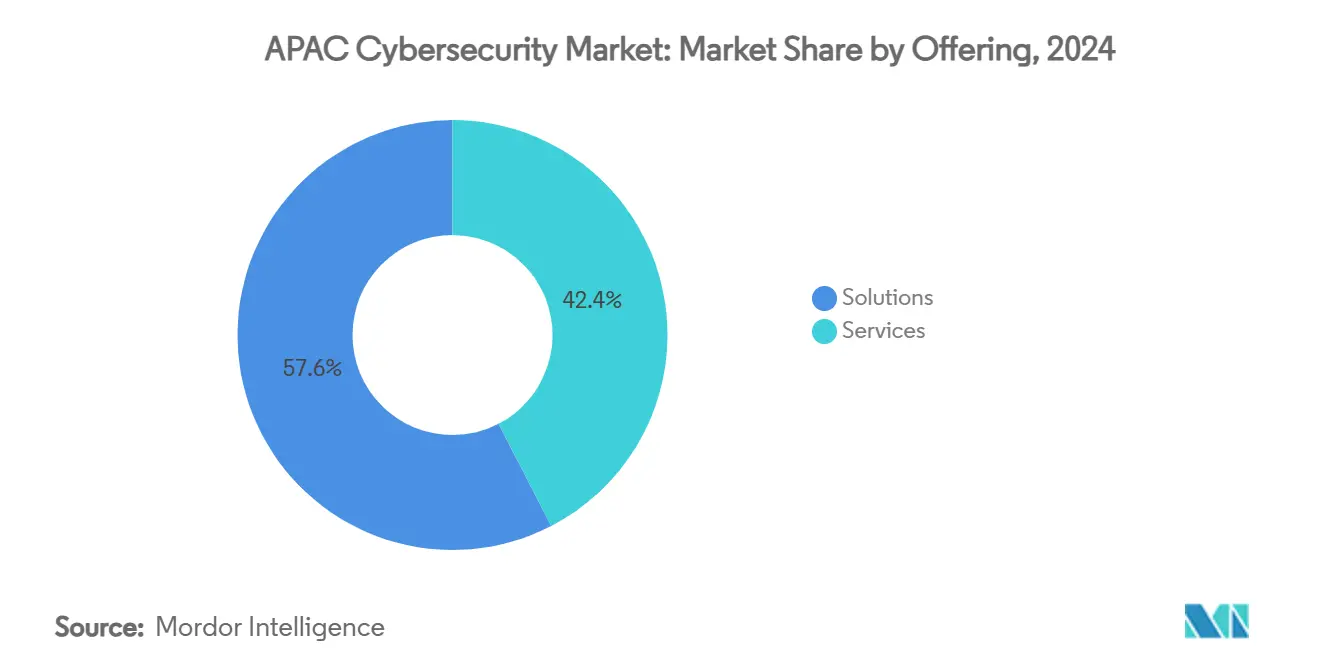

- Par offre, les solutions ont dominé avec 57,6 % des revenus en 2024, mais les services gérés devraient croître à un TCAC de 21,4 % jusqu'en 2030.

- Par mode de déploiement, sur site détenait 62,5 % de la part de marché de la cybersécurité APAC en 2024, tandis que la sécurité basée sur le cloud devrait grimper à un TCAC de 23,5 % jusqu'en 2030.

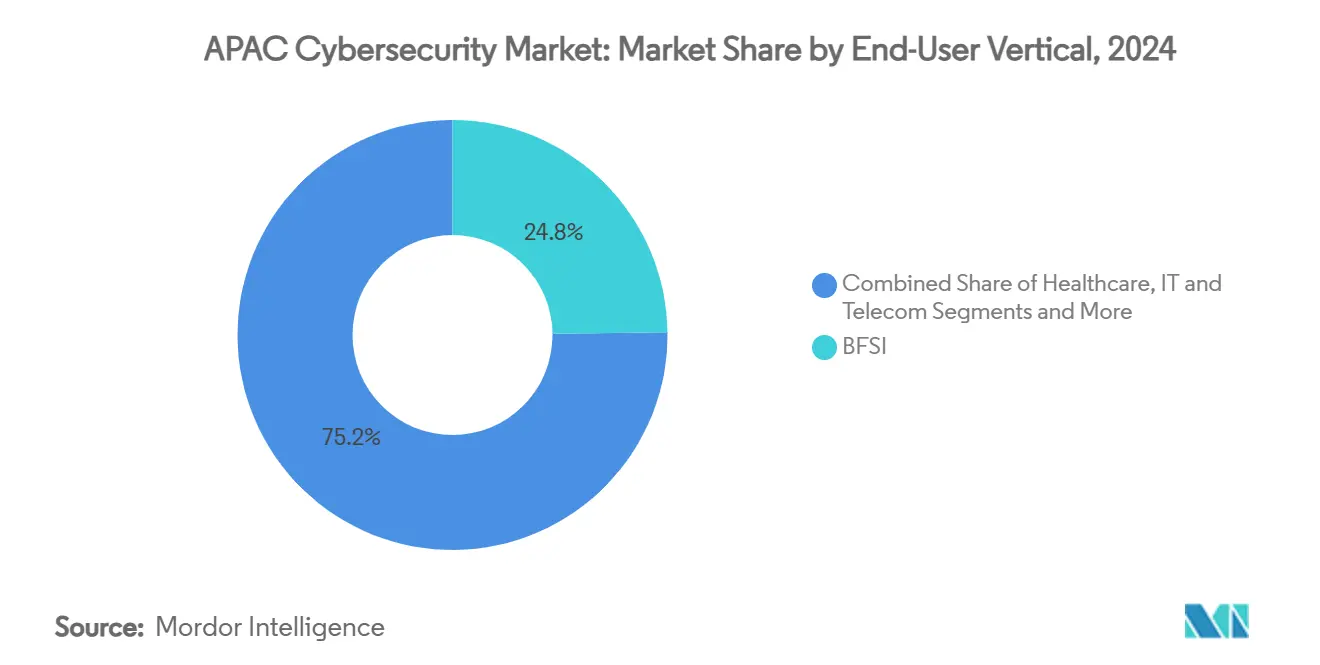

- Par secteur d'utilisateur final, BFSI a capturé 24,8 % de part de la taille du marché de la cybersécurité APAC en 2024 ; la santé est le secteur à la croissance la plus rapide avec un TCAC de 20,1 %.

- Par taille d'entreprise, les grandes organisations ont contrôlé 67,2 % des revenus en 2024, tandis que les PME s'étendront à un TCAC de 19 % jusqu'en 2030.

- Par pays, la Chine a commandé 44,7 % de part de marché en 2024 ; l'Inde est la géographie à la croissance la plus rapide avec un TCAC de 24,2 % jusqu'en 2030.

Tendances et perspectives du marché de la cybersécurité APAC

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur Prévision TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Mandats de souveraineté des données gouvernementales accélérant les dépenses de cybersécurité domestiques | +2.8% | Chine, Inde, Singapour, Australie | Moyen terme (2-4 ans) |

| Déploiements 5G créant de nouvelles surfaces de menace réseau pour les télécoms | +2.1% | Japon, Corée du Sud, Inde, Australie | Court terme (≤ 2 ans) |

| Poussée des paiements numériques et fraude e-commerce stimulant les investissements de sécurité | +1.9% | Asie du Sud-Est, Inde, Chine | Court terme (≤ 2 ans) |

| Escalade des attaques parrainées par les États sur les infrastructures critiques | +2.4% | APAC mondial, concentré au Japon, Australie, Taiwan | Long terme (≥ 4 ans) |

| Vague de migration cloud des PME nécessitant la protection des charges de travail cloud | +1.7% | Chine, ASEAN, Inde | Moyen terme (2-4 ans) |

| Programmes nationaux d'incitation à la cybersécurité catalysant la croissance du marché | +1.6% | Singapour, Australie, Japon, Corée du Sud | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Mandats de souveraineté des données gouvernementales accélérant les dépenses de cybersécurité domestiques à travers l'APAC

Les réglementations de gestion de la sécurité des données réseau de la Chine entrant en vigueur en 2025 exigent le traitement des données dans le pays et créent des piles de sécurité séparées pour les multinationales opérant en Chine[1]Graham Smith, "China's New Network Data Security Rules Explained," Bird & Bird, twobirds.com. Le programme Cyber Essentials rafraîchi de Singapour lie les contrats gouvernementaux à la certification des fournisseurs, stimulant la demande de prestataires locaux. L'initiative REDSPICE de l'Australie alloue 2 milliards AUD à un cloud souverain pour la communauté du renseignement, illustrant comment la politique se traduit directement en dépenses de cybersécurité. Les fournisseurs localisent désormais les centres de R&D et les SOC pour préserver l'accès au marché, tandis que les spécialistes locaux gagnent un avantage axé sur la conformité.

Déploiements 5G créant de nouvelles surfaces de menace réseau pour les télécoms au Japon, Corée du Sud et Inde

Les architectures 5G à haut débit introduisent le micro-découpage et les nœuds de calcul de périphérie que les outils de périmètre traditionnels ne peuvent pas sécuriser. La loi de défense cyber active du Japon autorise la disruption préventive des cybermenaces ciblant les réseaux de télécommunications. La Corée du Sud a enregistré 1,56 million de tentatives de piratage sur les réseaux publics en 2024, 80 % visant les terminaux 5G et IoT. Les opérateurs de l'Inde rapportent que 57 % des violations entraînent des ralentissements de service, soulignant l'urgence pour la confiance zéro et l'analytique pilotée par l'IA. Par conséquent, la demande augmente pour les plateformes de service d'accès sécurisé de périphérie (SASE) et les pare-feu virtualisés optimisés pour les environnements d'opérateurs.

Poussée de la fraude aux paiements numériques et e-commerce stimulant les investissements de sécurité en Asie du Sud-Est

Les transactions sans espèces ont grimpé à 9,8 billions USD mondialement en 2024, et les écosystèmes de super-applications d'Asie du Sud-Est sont devenus des cibles privilégiées pour le bourrage d'identifiants et la fraude de prise de contrôle de compte. Le marché de la cybersécurité du Vietnam devrait atteindre 511 millions USD d'ici 2029, alimenté largement par les dépenses de sécurité des paiements. Les Philippines ont augmenté leur budget de cybersécurité de 49,2 % à 7,8 milliards PHP (140 millions USD) après que les agences ont enregistré 8 800 incidents cyber quotidiens. Les banques et entreprises fintech déploient désormais l'analytique comportementale en temps réel et l'authentification biométrique pour freiner la fraude sans augmenter les faux positifs.

Escalade des attaques parrainées par les États sur les infrastructures critiques APAC stimulant l'adoption de sécurité OT

Les campagnes telles que Volt Typhoon, attribuées aux acteurs étatiques chinois, soulignent l'intérêt des attaquants à désactiver les réseaux de services publics et de logistique pendant les crises. Microsoft a observé 600 millions de sondes hostiles par jour sur les clients cloud en 2024, avec des groupes d'États-nations mélangeant espionnage et motifs financiers. La chaîne d'approvisionnement de drones de Taiwan a subi des implants de logiciels malveillants coordonnés qui ont traversé des fournisseurs vers les lignes de production de défense. Les opérateurs répondent en segmentant les réseaux OT, installant des diodes unidirectionnelles et s'abonnant aux flux d'intelligence des menaces spécialisés qui cartographient l'infrastructure adverse.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur Prévision TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Pénurie aiguë de talents en cybersécurité gonflant les coûts de service | -2.3% | Économies APAC émergentes, particulièrement Philippines, Vietnam, Inde | Long terme (≥ 4 ans) |

| Régimes de conformité régionaux fragmentés compliquant la standardisation des solutions | -1.8% | APAC mondial, plus sévère dans les opérations transfrontalières | Moyen terme (2-4 ans) |

| Sensibilité élevée aux prix parmi les PME APAC limitant l'adoption de solutions avancées | -1.4% | Asie du Sud-Est, Inde, marchés APAC émergents | Moyen terme (2-4 ans) |

| Disruptions de chaîne d'approvisionnement dues aux contrôles d'exportation sur les composants matériels de sécurité | -1.1% | Chine, régions affectées par la Corée du Nord, marchés dépendants des semi-conducteurs | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Pénurie aiguë de talents en cybersécurité gonflant les coûts de service dans les économies APAC émergentes

La région compte 2,8 millions de rôles cyber non pourvus, restreignant l'évolutivité des services gérés et poussant les salaires au-delà des budgets des PME. Les Philippines ne comptent que 200 spécialistes certifiés contre 3 000 à Singapour, amplifiant les retards de projet. Le Vietnam a alloué 100 millions USD aux programmes de main-d'œuvre pour former 1 000 experts et 5 000 ingénieurs d'ici 2025. La pénurie est plus sévère en sécurité OT et architecture cloud, forçant les entreprises à externaliser les fonctions ou reporter les déploiements, amortissant la demande adressable.

Régimes de conformité régionaux fragmentés compliquant la standardisation des solutions

La loi chinoise de protection des informations personnelles interdit ' l'intérêt légitime ' comme motif de traitement, tandis que Singapour mandate des représentants locaux de confidentialité des données et des protections de cartes d'identité. La Corée du Sud impose des notifications de violation de 24 heures, contrastant avec le plan du Japon pour un système de notation de cybersécurité sous METI. Le cadre de cybersécurité à cinq fonctions de l'Australie et la loi de protection des données personnelles numériques de l'Inde introduisent des règles de chiffrement et d'audit distinctes[3]Australian Government, "2025-2030 Cybersecurity Strategy-Public Draft," homeaffairs.gov.au . Les fournisseurs doivent personnaliser les feuilles de route pour chaque juridiction, augmentant les frais généraux de R&D et de conformité et ralentissant les lancements multi-marchés.

Analyse des segments

Par offre : Poussée des services gérés au milieu de la crise des compétences

Les solutions ont conservé 57,6 % des revenus en 2024, mais les services de sécurité gérés devraient s'étendre de 21,4 % TCAC jusqu'en 2030 alors que les entreprises affrontent les lacunes de personnel. Le marché de la cybersécurité APAC favorise les fournisseurs qui regroupent la surveillance SOC 24×7, la chasse aux menaces et la réponse aux incidents sous des SLA basés sur les résultats. Ensign InfoSecurity est devenue la seule entreprise APAC à atteindre la liste mondiale top-10 MSSP en 2024, signalant l'ascension de la région dans la maturité des services gérés[2]Ensign InfoSecurity, "MSSP Alert Top 250, 2024," ensigninfosecurity.com.

L'augmentation des salaires pour les analystes internes, couplée à la responsabilité au niveau du conseil d'administration pour les violations, pousse même les grandes entreprises à co-gérer les outils de sécurité avec des SOC externes. Le triage assisté par l'IA et l'automatisation permettent aux MSSP de servir les clients du marché intermédiaire de manière rentable, élargissant l'adoption. En conséquence, l'investissement dans la prestation de services basée sur plateforme s'accélère, avec des fournisseurs intégrant XDR, SOAR et l'analytique d'apprentissage automatique pour se différencier.

Par mode de déploiement : La transformation cloud s'accélère malgré les préoccupations héritées

Les installations sur site ont détenu 62,5 % de la part de marché de la cybersécurité APAC en 2024 parce que les secteurs réglementés favorisent encore le contrôle physique sur les données. La sécurité native cloud, cependant, croît à 23,5 % TCAC, propulsée par les mandats de travail à distance et l'adoption multi-cloud. Une enquête HashiCorp a montré que 70 % des entreprises régionales atteignent les objectifs commerciaux via le multi-cloud, avec 90 % évaluant la sécurité comme le facteur de succès déterminant.

Les organisations adoptent la mise en réseau de confiance zéro et la sécurité des conteneurs pour protéger les charges de travail qui s'étendent sur les CSP et les nœuds de périphérie. Les pénuries de compétences restent un vent contraire-31 % citent une expertise cloud limitée-mais les fournisseurs ripostent avec l'orchestration de politique low-code et les offres SASE gérées. Par conséquent, les déploiements cloud gagnent de plus en plus les projets vierges, tandis que les architectures hybrides émergent comme un chemin de transition pour les systèmes hérités.

Par secteur d'utilisateur final : La santé émerge comme priorité de défense numérique

BFSI a revendiqué 24,8 % de la taille du marché de la cybersécurité APAC en 2024, soutenu par des audits réglementaires stricts et des volumes de transactions élevés. La santé, bien que plus petite, devrait grimper à 20,1 % TCAC alors que la télémédecine et les déploiements de dossiers de santé électroniques exposent les données patients aux rançongiciels. DNSE Securities a récemment adopté la détection gérée pilotée par l'IA pour protéger sa plateforme de trading, illustrant la demande inter-sectorielle pour la surveillance en temps réel.

Les hôpitaux priorisent la segmentation des réseaux d'appareils médicaux et l'analytique de comportement utilisateur pour détecter le mouvement latéral tôt. La fabrication et les services publics d'énergie accélèrent les dépenses de sécurité OT pour éviter les arrêts de production, tandis que les plateformes de vente au détail/e-commerce durcissent les piles de prévention de fraude avant les saisons de shopping de pointe. Les industries de défense canalisent les budgets vers les systèmes isolés et les environnements cloud classifiés.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par taille d'entreprise utilisateur final : L'adoption des PME s'accélère grâce à la sécurité cloud

Les grandes entreprises représentaient 67,2 % des revenus en 2024, mais les PME croissent à 19 % TCAC alors que la sécurité cloud en pay-as-you-go abaisse les barrières d'entrée. Les subventions Cyber Essentials de Singapour remboursent jusqu'à 15 000 SGD par PME pour la protection des terminaux, la sécurité email et les outils d'évaluation de vulnérabilité. La stratégie de coopération en cybersécurité de l'ASEAN promeut des schémas de certification fournisseur qui font cascader les exigences de sécurité dans les chaînes de valeur régionales.

Les fournisseurs adaptent les offres MDR ' lite ' qui s'intègrent avec les suites de productivité SaaS, permettant aux équipes IT allégées d'atteindre la conformité rapidement. Les grandes entreprises, pendant ce temps, investissent dans des plateformes consolidées pour rationaliser la prolifération d'outils et automatiser les rapports pour les régulateurs et assureurs.

Analyse géographique

La part de revenus de 44,7 % de la Chine provient des projets d'internet industriel expansifs, des déploiements de villes intelligentes et des lois qui exigent le stockage de données dans le pays. Les fournisseurs étrangers construisent des SOC séparés à l'intérieur de coentreprises pour conserver les contrats, tandis que les spécialistes locaux étendent l'analytique activée par l'IA accordée aux journaux en langue mandarine. Les contrôles d'exportation de semi-conducteurs accélèrent le développement d'algorithmes de matériel et de cryptographie indigènes, renforçant les objectifs nationaux de cyber-souveraineté.

L'Inde est le contributeur à la croissance la plus rapide du marché de la cybersécurité APAC, augmentant à 24,2 % TCAC alors que l'adoption cloud du secteur public et l'expansion fintech élargissent la surface d'attaque. La doctrine conjointe pour les opérations cyberespace centralise les capacités cyber militaires, et les nouvelles règles de notification de violation contraignent les entreprises à investir dans des plateformes de réponse aux incidents automatisées. Les programmes de compétences parrainés par le gouvernement visent à atténuer l'écart de talent de 500 000 personnes mais prendront plusieurs années à combler.

Le Japon, la Corée du Sud, l'Australie et Singapour forment un cluster de sécurité mature avec des réglementations strictes et une capacité élevée d'exportation cyber sortante. La loi de défense cyber active du Japon permet aux autorités de perturber les serveurs de commandement et contrôle de manière préventive, créant une demande pour les outils d'attribution avancés. La stratégie nationale de cybersécurité de la Corée du Sud adopte la confiance zéro dans les ministères et subventionne les pilotes de cryptographie quantum-safe. Le programme REDSPICE de l'Australie triple la capacité cyber offensive et finance un Top Secret Cloud sur AWS, positionnant Canberra comme ancre de sécurité régionale. Singapour sert de hub SOC régional, soutenu par un régime politique favorable à l'innovation et des subventions de main-d'œuvre. Le reste de l'Asie-Pacifique-qui inclut le Vietnam, la Thaïlande, la Malaisie, l'Indonésie et les Philippines-compte pour une part croissante du marché de la cybersécurité APAC alors que l'adoption des paiements numériques, le déploiement 5G et les initiatives d'e-gouvernement dépassent les contrôles hérités. Les contraintes budgétaires et les pénuries de talents orientent de nombreuses organisations vers la sécurité livrée par cloud et les modèles de services gérés partagés soutenus par les télécoms locaux.

Paysage concurrentiel

La part de revenus de 44,7 % de la Chine provient des projets d'internet industriel expansifs, des déploiements de villes intelligentes et des lois qui exigent le stockage de données dans le pays. Les fournisseurs étrangers construisent des SOC séparés à l'intérieur de coentreprises pour conserver les contrats, tandis que les spécialistes locaux étendent l'analytique activée par l'IA accordée aux journaux en langue mandarine. Les contrôles d'exportation de semi-conducteurs accélèrent le développement d'algorithmes de matériel et de cryptographie indigènes, renforçant les objectifs nationaux de cyber-souveraineté.

L'Inde est le contributeur à la croissance la plus rapide du marché de la cybersécurité APAC, augmentant à 24,2 % TCAC alors que l'adoption cloud du secteur public et l'expansion fintech élargissent la surface d'attaque. La doctrine conjointe pour les opérations cyberespace centralise les capacités cyber militaires, et les nouvelles règles de notification de violation contraignent les entreprises à investir dans des plateformes de réponse aux incidents automatisées. Les programmes de compétences parrainés par le gouvernement visent à atténuer l'écart de talent de 500 000 personnes mais prendront plusieurs années à combler.

Le Japon, la Corée du Sud, l'Australie et Singapour forment un cluster de sécurité mature avec des réglementations strictes et une capacité élevée d'exportation cyber sortante. La loi de défense cyber active du Japon permet aux autorités de perturber les serveurs de commandement et contrôle de manière préventive, créant une demande pour les outils d'attribution avancés. La stratégie nationale de cybersécurité de la Corée du Sud adopte la confiance zéro dans les ministères et subventionne les pilotes de cryptographie quantum-safe. Le programme REDSPICE de l'Australie triple la capacité cyber offensive et finance un Top Secret Cloud sur AWS, positionnant Canberra comme ancre de sécurité régionale. Singapour sert de hub SOC régional, soutenu par un régime politique favorable à l'innovation et des subventions de main-d'œuvre.

Le reste de l'Asie-Pacifique-qui inclut le Vietnam, la Thaïlande, la Malaisie, l'Indonésie et les Philippines-compte pour une part croissante du marché de la cybersécurité APAC alors que l'adoption des paiements numériques, le déploiement 5G et les initiatives d'e-gouvernement dépassent les contrôles hérités. Les contraintes budgétaires et les pénuries de talents orientent de nombreuses organisations vers la sécurité livrée par cloud et les modèles de services gérés partagés soutenus par les télécoms locaux.

Leaders de l'industrie de la cybersécurité APAC

-

AVG Technologies (Avast Software s.r.o.)

-

IBM Corporation

-

Check Point Software Technologies Ltd

-

Cisco Systems Inc.

-

Dell Technologies Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juillet 2025 : L'Australie a annoncé un partenariat Top Secret Cloud de 2 milliards AUD avec Amazon Web Services sous le programme REDSPICE, projeté de créer 2 000 emplois locaux.

- Mai 2025 : Le Cabinet du Japon a promulgué la législation de défense cyber active habilitant la disruption préventive des cybermenaces contre les réseaux critiques.

- Avril 2025 : L'Administration du cyberespace de la Chine a publié des réglementations renforcées de gestion de la sécurité des données réseau effectives janvier 2025, resserrant les règles de transfert de données transfrontalières.

- Avril 2025 : NTT DATA a signé un protocole d'accord avec l'Agence de sécurité cyber de Singapour et s'est engagé à 10 millions USD pour le développement des talents.

Portée du rapport sur le marché de la cybersécurité APAC

Les avancées informatiques, les technologies de communication et les réseaux énergétiques intelligents transforment les paysages des infrastructures essentielles et des réseaux commerciaux de presque tous les pays. La technologie en évolution rapide, cependant, apporte avec elle des dangers qui avancent rapidement. Les solutions de cybersécurité aident une entreprise à surveiller, détecter, signaler et contrer les cybermenaces, qui incluent les tentatives basées sur Internet de endommager ou perturber les systèmes d'information et pirater des données cruciales en utilisant des logiciels espions et des logiciels malveillants, ainsi que le phishing pour protéger la confidentialité des données. La taille de marché de l'étude est basée sur les dépenses des utilisateurs finaux en systèmes et services de cybersécurité.

Le marché de la cybersécurité APAC est segmenté par offres (solutions [sécurité d'application, sécurité cloud, sécurité des données, gestion d'accès d'identité, protection d'infrastructure, gestion intégrée des risques, sécurité réseau, sécurité des terminaux et autres types de solutions] et services [services professionnels et services gérés]), par déploiement (sur site et cloud), par taille d'organisation (PME, grandes entreprises), par secteur d'utilisateur final (BFSI, santé, informatique et télécommunications, industrie et défense, vente au détail, énergie et services publics, fabrication et autres industries d'utilisateur final), et par pays (Chine, Inde, Japon, Philippines, Corée du Sud, Australie, Indonésie, Thaïlande, Malaisie, Reste d'APAC). Les tailles de marché et prévisions sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Solutions | Sécurité d'application |

| Sécurité cloud | |

| Sécurité des données | |

| Gestion d'identité et d'accès | |

| Protection d'infrastructure | |

| Gestion intégrée des risques | |

| Équipement de sécurité réseau | |

| Sécurité des terminaux | |

| Autres services | |

| Services | Services professionnels |

| Services gérés |

| Sur site |

| Cloud |

| BFSI |

| Santé |

| Informatique et télécommunications |

| Industrie et défense |

| Fabrication |

| Vente au détail et e-commerce |

| Énergie et services publics |

| Fabrication |

| Autres |

| Petites et moyennes entreprises (PME) |

| Grandes entreprises |

| Chine |

| Japon |

| Inde |

| Corée du Sud |

| Australie et Nouvelle-Zélande |

| Singapour |

| Reste de l'Asie-Pacifique |

| Par offre | Solutions | Sécurité d'application |

| Sécurité cloud | ||

| Sécurité des données | ||

| Gestion d'identité et d'accès | ||

| Protection d'infrastructure | ||

| Gestion intégrée des risques | ||

| Équipement de sécurité réseau | ||

| Sécurité des terminaux | ||

| Autres services | ||

| Services | Services professionnels | |

| Services gérés | ||

| Par mode de déploiement | Sur site | |

| Cloud | ||

| Par secteur d'utilisateur final | BFSI | |

| Santé | ||

| Informatique et télécommunications | ||

| Industrie et défense | ||

| Fabrication | ||

| Vente au détail et e-commerce | ||

| Énergie et services publics | ||

| Fabrication | ||

| Autres | ||

| Par taille d'entreprise utilisateur final | Petites et moyennes entreprises (PME) | |

| Grandes entreprises | ||

| Par pays | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie et Nouvelle-Zélande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché de la cybersécurité APAC ?

La taille du marché de la cybersécurité APAC a atteint 74,22 milliards USD en 2025 et devrait croître à 141,04 milliards USD d'ici 2030.

Quel pays APAC connaît la croissance la plus rapide en dépenses de cybersécurité ?

L'Inde est la géographie en expansion la plus rapide, attendue pour enregistrer un TCAC de 24,2 % jusqu'en 2030 alors que Digital India et les initiatives IA accélèrent les investissements de sécurité.

Pourquoi les services de sécurité gérés gagnent-ils en traction dans l'APAC ?

Les pénuries aiguës de talents, la montée des coûts de violation et la responsabilité au niveau du conseil d'administration poussent les organisations à externaliser la surveillance 24×7 et la réponse aux incidents aux MSSP spécialisés.

Comment les lois de souveraineté des données influencent-elles la sélection des fournisseurs ?

Les réglementations qui exigent le traitement local des données favorisent les fournisseurs avec une infrastructure cloud dans le pays et une expertise de conformité, stimulant la demande pour les fournisseurs régionaux.

Dernière mise à jour de la page le: