Análisis del mercado de cuidado del cabello en EE. UU.

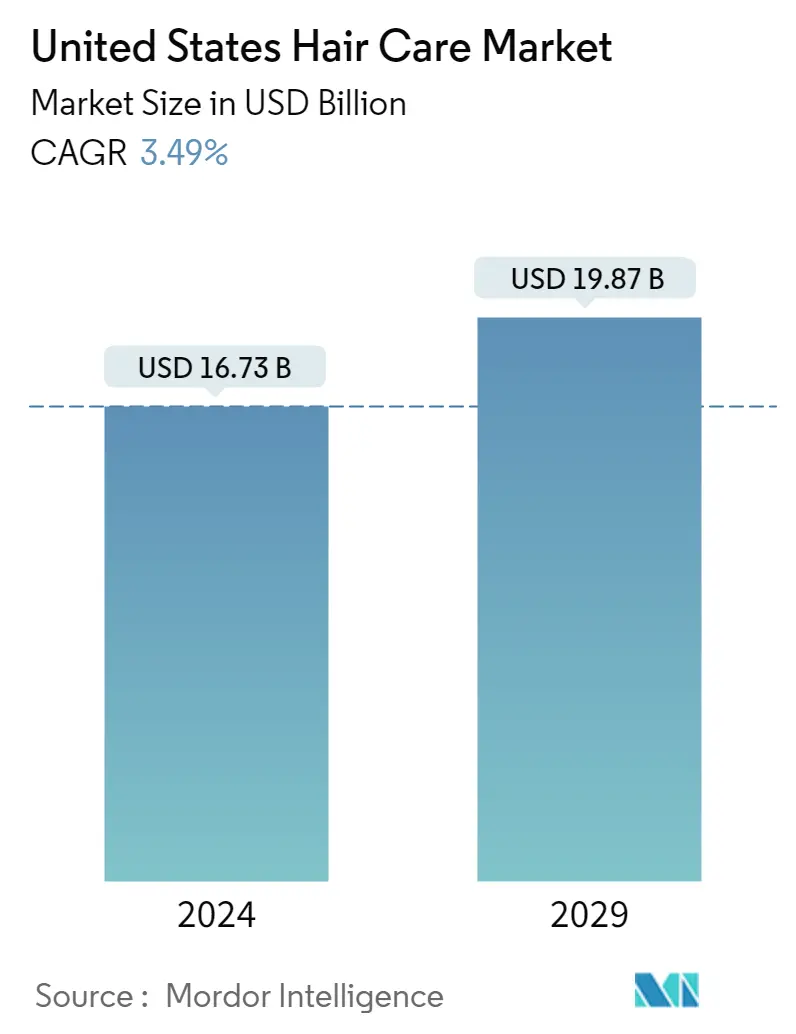

El tamaño del mercado de cuidado del cabello de Estados Unidos se estima en 16,73 mil millones de dólares en 2024, y se espera que alcance los 19,87 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,49% durante el período previsto (2024-2029).

Según los datos de 2021 de la Revista Internacional de Dermatología y la Biblioteca Nacional de Medicina de los Estados Unidos, el 33% de los sobrevivientes de COVID-19 en los Estados Unidos experimentaron pérdida de cabello por efluvio telógeno. Un sobreviviente de COVID-19 experimenta este tipo de pérdida aguda de cabello debido a la debilidad del cuerpo por la enfermedad. Además, la pandemia provocó la caída del cabello inducida por el estrés debido a la incertidumbre de la situación. Este factor podría allanar el camino para la aparición de productos anticaída o espesantes durante el período previsto. El post-COVID, el estrés laboral, los cambios frecuentes en el peinado y el uso excesivo de productos químicos en el cabello también están provocando daños en el cabello. Así, en 2021, Virtud Labs lanzó las líneas anticaída del cabello Flourish centradas en la mujer.

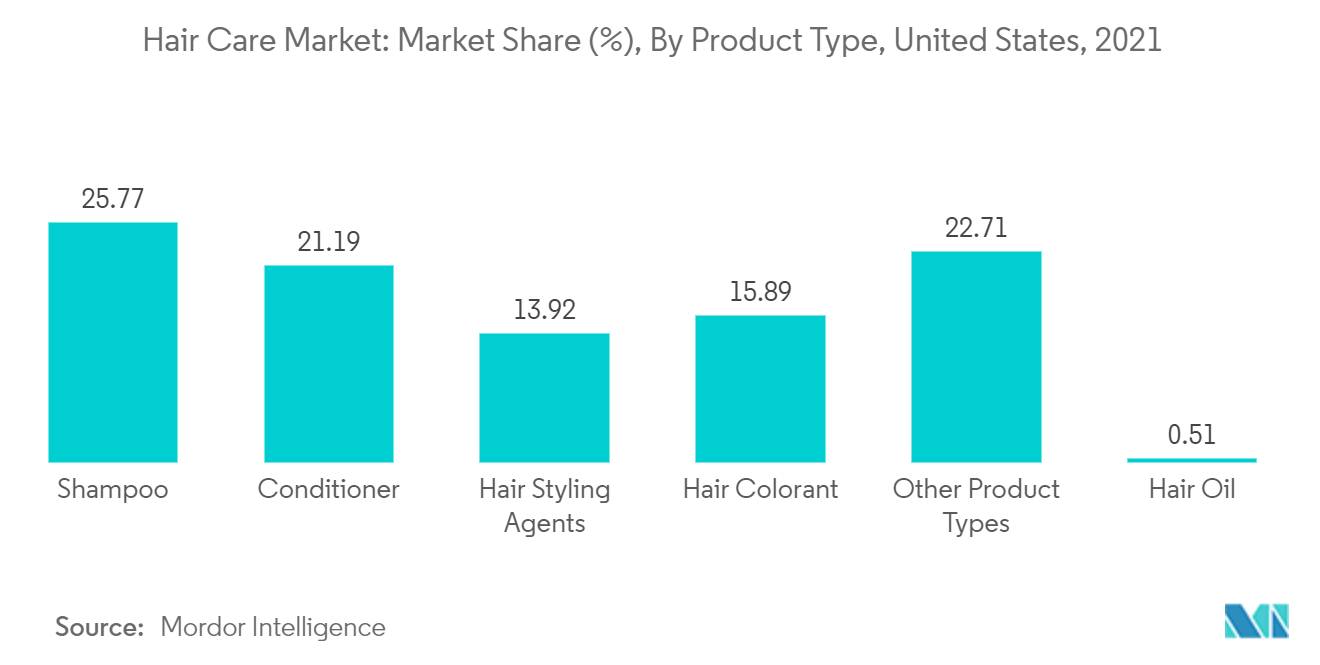

El mercado estadounidense del cuidado del cabello fue testigo de varios cambios en la última década, con la aparición de diversos productos de peluquería, crecimiento del cabello y tintes para el cabello. Se espera que el segmento de champú mantenga su dominio en el mercado, mientras que los segmentos de colorantes y acondicionadores para el cabello pueden ser testigos de rápidas tasas de adopción durante el período de pronóstico. La demanda de productos para el cuidado del cabello en toda la región se ve impulsada principalmente por la mayor demanda de los consumidores de productos sostenibles, libres de químicos y ecológicos, junto con un aumento en el desarrollo de productos basados en los potenciales del mercado contemporáneo. Los jóvenes preocupados por la moda están constantemente atentos a las diversas ofertas de cuidado del cabello, como productos de peinado y colorantes, para expresar su individualidad. Por tanto, estos hábitos de consumo están impulsando el mercado.

Tendencias del mercado de cuidado del cabello en EE. UU.

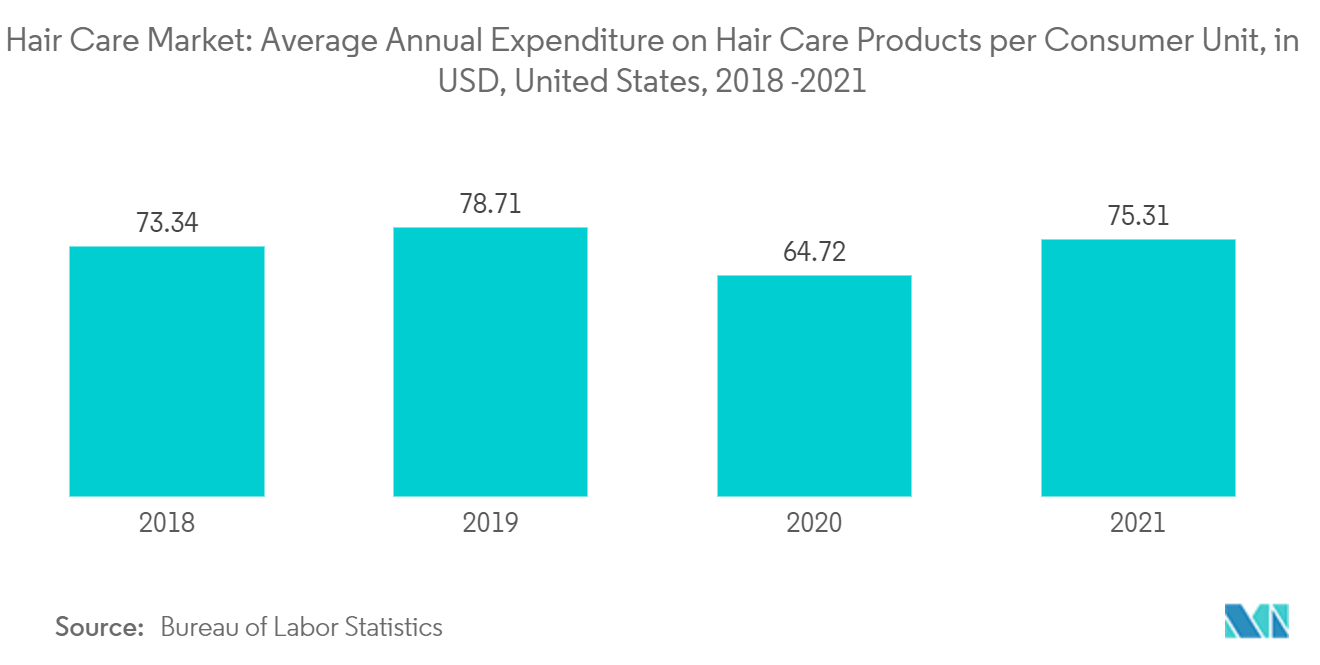

Aumento del gasto en productos para el cuidado del cabello

El mercado está experimentando un crecimiento debido a la disponibilidad y asequibilidad de productos para el cuidado del cabello, como champú, acondicionador, aceite y laca para el cabello, lo que lleva a mejores patrones de gasto en el mercado del cuidado del cabello. Un número cada vez mayor de millennials está experimentando problemas capilares como caída del cabello y caspa debido a cambios en los patrones de estilo de vida, junto con un aumento en los niveles de estrés, especialmente entre la población femenina de clase trabajadora, lo que puede impulsar la demanda de productos para el cuidado del cabello durante el período de pronóstico.. Un nuevo cambio en las preferencias de los consumidores y el gasto discrecional en productos para el cuidado del cabello alienta a los fabricantes a introducir innovaciones en términos de empaque para impulsar la demanda del mercado.

Productos como aceites de tratamiento para proteger la caída del cabello, impartir brillo y disminuir el frizz están disponibles en envases con gotero para una dosificación adecuada y una aplicación precisa. Las empresas también han comenzado a ofrecer envases de tamaño de viaje, como bolsitas, muestras de lujo y minibotellas, para mayor comodidad y portabilidad, que están actuando como factores impulsores del mercado estudiado. En respuesta al creciente gasto en productos para el cuidado del cabello, los actores que operan en el mercado están implementando diversas estrategias, como innovaciones de productos, expansiones e inversiones promocionales, para ganar participación de mercado. Por ejemplo, en septiembre de 2022, Epres lanzó un nuevo producto, Olaplex, para reparar la unión del cabello dañado por el calor.

El champú tiene la mayor participación

Existe una demanda creciente de champús debido a la creciente prevalencia de problemas capilares, como caspa, caída del cabello, cabello graso y picazón, lo que puede impulsar las ventas de champús durante el período de pronóstico. El champú seco ha ganado protagonismo en Estados Unidos durante los últimos cinco años. Se cuestiona el beneficio del lavado diario con champú, ya que muchos argumentan que el lavado frecuente puede despojar al cabello de sus aceites naturales, creando una oportunidad para el uso de champús secos. Además, la conveniencia es un atributo convincente para los consumidores, ya que juega un papel definitivo en las compras. Las empresas comenzaron a incorporar atributos convenientes a sus productos de champú seco, ajustándose a las preferencias de los consumidores.

La demanda de champús a base de hierbas está creciendo a un ritmo más rápido que los champús cosméticos, los champús secos y los champús anticaspa. Los ingredientes naturales y botánicos para productos para el cuidado del cabello están funcionando bien en los Estados Unidos, impulsando así el mercado de champús a base de hierbas. Es probable que las innovaciones de productos, el sector emergente del cuidado masculino y la creciente demanda de champús orgánicos impulsen el mercado de champús durante el período de pronóstico. Por ejemplo, en agosto de 2022, Hankel colaboró con THE UNSEEN para producir un color de cabello natural, es decir, Color Alchemy, el primer color de cabello holográfico prismático del mundo que reacciona a la temperatura.

Descripción general de la industria del cuidado del cabello en EE. UU.

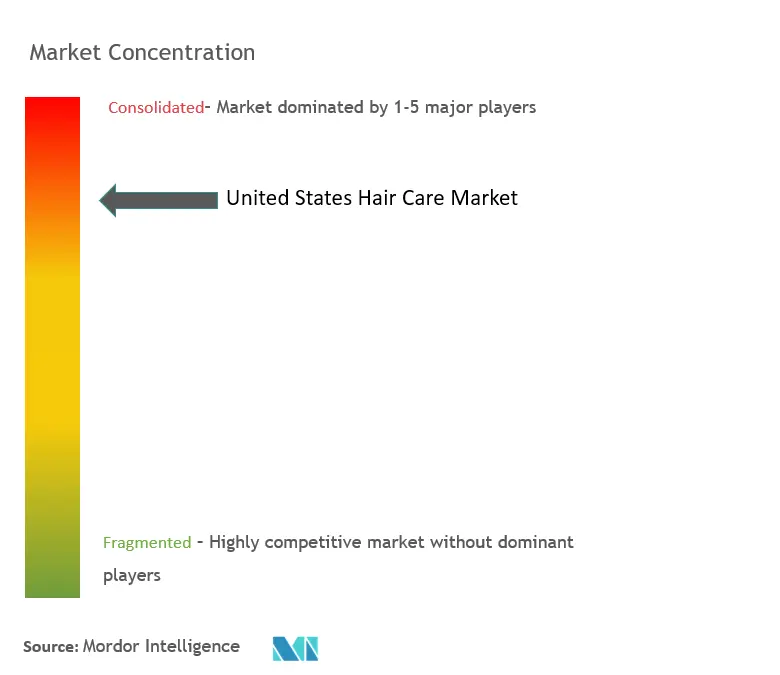

El mercado estadounidense del cuidado del cabello es muy competitivo. Las empresas más activas en el mercado son Procter Gamble Co., Unilever PLC, Garnier, L'Oréal SA y Henkel AG Co. KgaA. Consideran las fusiones y adquisiciones como sus estrategias clave para consolidar y optimizar sus ofertas. Estos actores se fusionan con actores locales para ganar dominio en los mercados locales. Procter Gamble es una de las empresas más activas del mercado y cuenta con numerosas marcas que ofrecen una amplia gama de productos para el cuidado del cabello. La empresa ha invertido considerablemente en mejorar la calidad de los productos y en innovar en términos de funcionalidad, ingredientes, tamaño y embalaje. Por ejemplo, en noviembre de 2021, Procter Gamble se asoció con el especialista en materiales Eastman para utilizar plástico reciclado molecular Eastman Renew en los envases de su marca Herbal Essences.

Líderes del mercado de cuidado del cabello en EE. UU.

L'Oreal SA

The Estée Lauder Companies Inc.

Procter & Gamble Co.

Unilever PLC

Henkel AG & Co. KGaA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del cuidado del cabello en EE. UU.

- En agosto de 2022 la marca Proctor Gamble, Head Shoulders, lanzó una nueva gama de champús para el cuidado del cuero cabelludo seco. La compañía lanzó algunos champús más para el cuidado del cabello con diferentes propiedades, como champús suaves, sedosos y anticaída.

- En septiembre de 2021 L'Oréal presentó una patente sobre su fórmula natural para peinar el cabello rizado a base de azúcar. La empresa, especializada en belleza a nivel internacional, desarrolló una fórmula de peinado para cabello rizado a partir de una mezcla de compuestos de azúcar y fibra vegetal, ofreciendo una alternativa natural y ligera a los productos de silicona y polímeros formadores de película.

- En agosto de 2021 Procter Gamble lanzó formalmente su nueva marca de cuidado del cabello, Nou. Se vende a través de Walmart y se expande a otras tiendas en Estados Unidos.

Segmentación de la industria del cuidado del cabello en EE. UU.

El cuidado del cabello es un término general para la higiene y cosmetología del cabello. Las rutinas de cuidado del cabello difieren según la cultura de cada individuo y las características físicas del cabello. El mercado estadounidense del cuidado del cabello está segmentado por tipo de producto en champú, acondicionador, agente de peinado, colorante para el cabello, aceite para el cabello y otros tipos de productos. Por canal de distribución, el mercado se segmenta en supermercados/hipermercados, tiendas de conveniencia, tiendas especializadas, tiendas minoristas en línea y otros canales de distribución. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (en millones de dólares).

| Champú |

| Acondicionador |

| Agente de peinado |

| Colorante para el cabello |

| Aceite para cabello |

| Otros tipos de productos |

| Supermercados/Hipermercados |

| Tiendas de conveniencia |

| Tiendas especializadas |

| Tiendas minoristas en línea |

| Otros canales de distribución |

| tipo de producto | Champú |

| Acondicionador | |

| Agente de peinado | |

| Colorante para el cabello | |

| Aceite para cabello | |

| Otros tipos de productos | |

| Canal de distribución | Supermercados/Hipermercados |

| Tiendas de conveniencia | |

| Tiendas especializadas | |

| Tiendas minoristas en línea | |

| Otros canales de distribución |

Preguntas frecuentes sobre investigaciones de mercado sobre el cuidado del cabello en EE. UU.

¿Qué tamaño tiene el mercado estadounidense del cuidado del cabello?

Se espera que el tamaño del mercado de cuidado del cabello de Estados Unidos alcance los 16,73 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 3,49% hasta alcanzar los 19,87 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Cuidado del cabello en Estados Unidos?

En 2024, se espera que el tamaño del mercado de cuidado del cabello de Estados Unidos alcance los 16,73 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Cuidado del cabello de Estados Unidos?

L'Oreal SA, The Estée Lauder Companies Inc., Procter & Gamble Co., Unilever PLC, Henkel AG & Co. KGaA son las principales empresas que operan en el mercado del cuidado del cabello de Estados Unidos.

¿Qué años cubre este mercado de Cuidado del cabello de Estados Unidos y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de cuidado del cabello de Estados Unidos se estimó en 16,17 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Cuidado del cabello de Estados Unidos para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Cuidado del cabello de Estados Unidos para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Última actualización de la página el:

Informe de la industria del cuidado del cabello en Estados Unidos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Cuidado del cabello en Estados Unidos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del cuidado del cabello en Estados Unidos incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.