Tamaño y Participación del Mercado de Alimentos para Mascotas de Corea del Sur

Análisis del Mercado de Alimentos para Mascotas de Corea del Sur por Mordor Intelligence

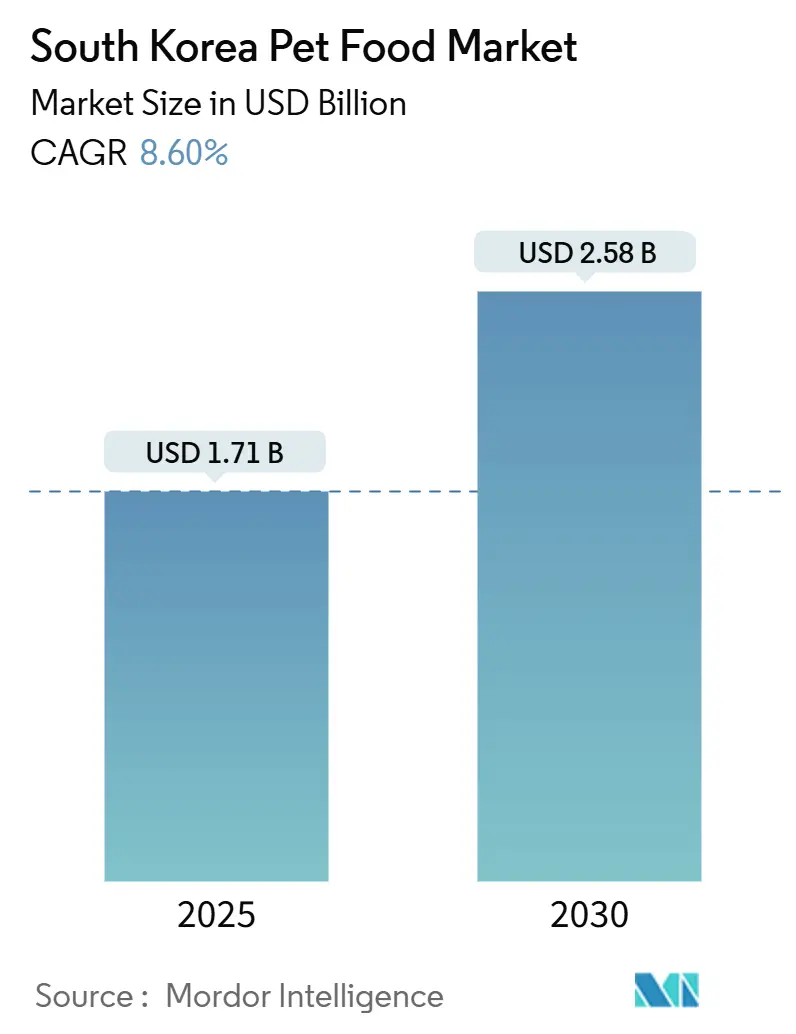

El tamaño del mercado de alimentos para mascotas de Corea del Sur se sitúa en USD 1,71 mil millones en 2025 y se proyecta que ascienda a USD 2,58 mil millones para 2030, reflejando una TCAC del 8,6% durante el período de pronóstico. Varias fuerzas se combinan para crear este ritmo de crecimiento. Una prohibición histórica de la carne de perro en 2024 ha acelerado las adopciones de perros, mientras que la rápida urbanización está dirigiendo a los hogares más jóvenes hacia gatos y otras mascotas de bajo mantenimiento. El comercio digital ya representa dos tercios de las ventas, brindando a las marcas datos ricos para lanzamientos de productos dirigidos. Las recetas premium y funcionales continúan demandando márgenes más altos, y la proteína de insectos está emergiendo como un diferenciador sostenible. Los fabricantes nacionales defienden el espacio en estantería a través de una profunda comprensión cultural y cadenas de suministro ágiles, incluso cuando las multinacionales expanden la producción local y los canales directos al consumidor. Los riesgos principales giran en torno a la volatilidad del tipo de cambio en insumos importados, reglas de etiquetado más estrictas, y el déficit de confianza persistente después de una crisis de toxicidad en alimentos para gatos en 2024.

Principales Conclusiones del Informe

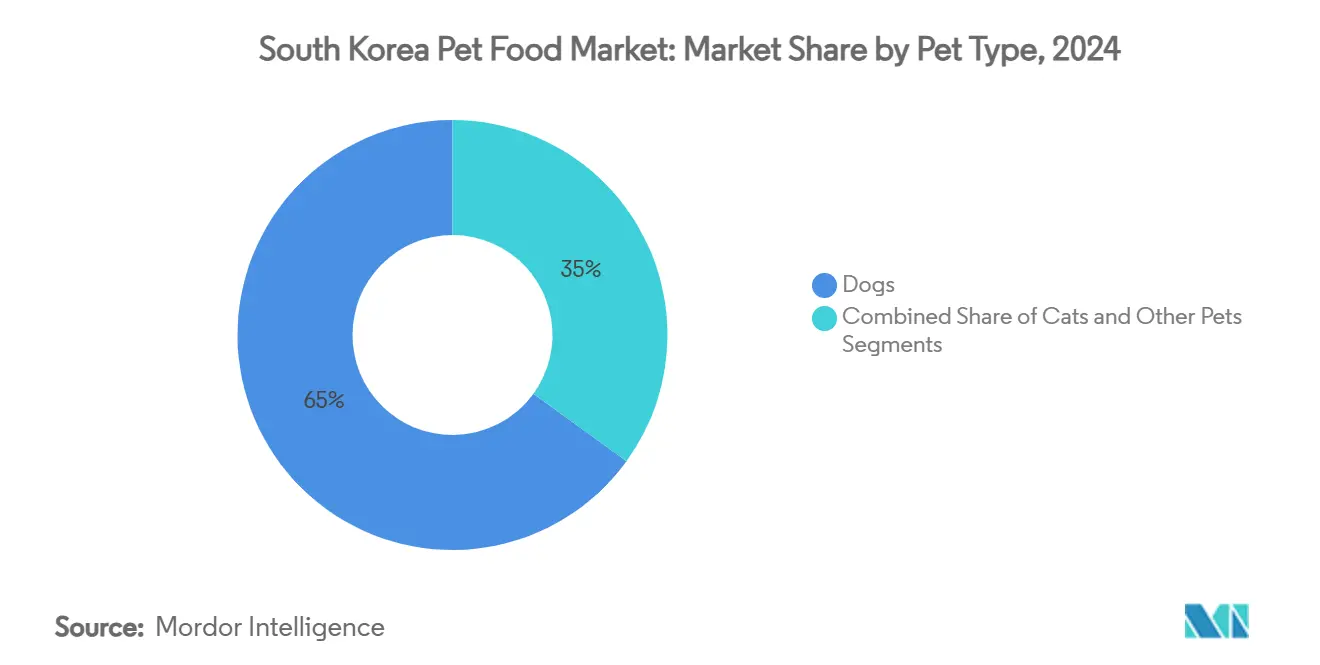

- Por tipo de mascota, los perros lideraron con el 65% de la participación del mercado de alimentos para mascotas de Corea del Sur en 2024; los gatos están preparados para crecer a una TCAC del 11,1% hasta 2030.

- Por tipo de producto, el alimento seco representó el 42,2% del tamaño del mercado de alimentos para mascotas de Corea del Sur en 2024, mientras que las dietas veterinarias están pronosticadas para expandirse a una TCAC del 12,4% para 2030.

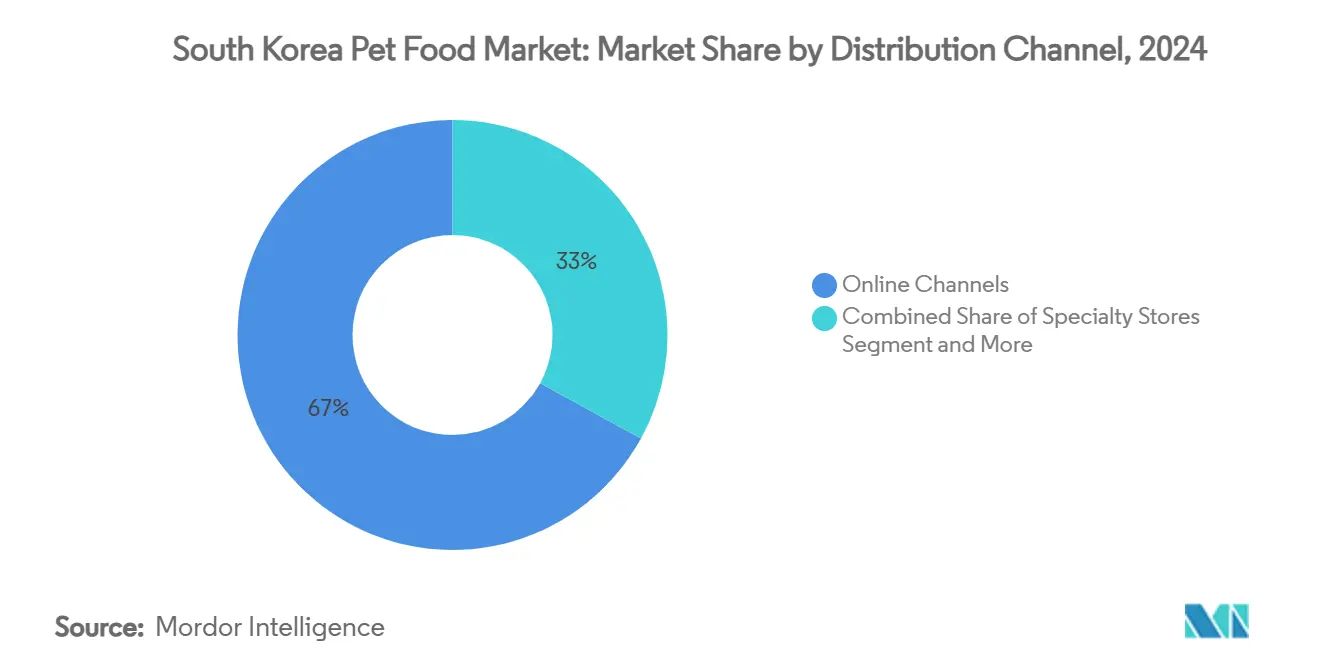

- Por canal de distribución, las plataformas en línea capturaron el 67% de participación de ingresos en 2024 y avanzan a una TCAC del 12,2% hasta 2030.

Tendencias y Perspectivas del Mercado de Alimentos para Mascotas de Corea del Sur

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente tenencia de mascotas y humanización de mascotas | +2.1% | Nacional, con concentración en las áreas metropolitanas de Seúl, Busan e Incheon | Mediano plazo (2-4 años) |

| Aumento de la demanda de nutrición premium y funcional | +1.8% | Nacional, con mayor penetración en distritos urbanos acomodados | Corto plazo (≤ 2 años) |

| Rápida expansión del e-commerce y entrega de última milla | +1.5% | Nacional, con las áreas rurales experimentando las tasas de adopción más rápidas | Corto plazo (≤ 2 años) |

| Prohibición gubernamental de la carne de perro estimulando adopciones de perros | +1.3% | Nacional, con el impacto más fuerte en regiones tradicionales de consumo de carne de perro | Largo plazo (≥ 4 años) |

| Comercialización de la cadena de suministro de proteína de insectos | +0.9% | Nacional, con enfoque inicial en mercados urbanos premium | Largo plazo (≥ 4 años) |

| Adopción de plataformas de dietas personalizadas impulsadas por IA | +0.7% | Nacional, con adopción temprana en áreas metropolitanas conocedoras de tecnología | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Creciente tenencia de mascotas y humanización de mascotas

Uno de cada cuatro hogares coreanos ahora posee un animal de compañía, una proporción que aumentó significativamente después de los cambios de estilo de vida de la era pandémica y la prohibición de la carne de perro de 2024. Los padres de mascotas buscan ingredientes de grado humano, alimentando recetas premium que reflejan las tendencias alimentarias principales. Los datos de ventas minoristas muestran que las ventas de cochecitos para mascotas superan las ventas de carritos para bebés en las principales ciudades, simbolizando el estatus familiar elevado de las mascotas[1]Fuente: The Times, "Pet Stroller Sales Top Baby Pushchairs in Korea," thetimes.co.uk. La disposición a gastar más en nutrición, atención médica y ocio mantiene los gastos anuales promedio en perros casi el doble que para gatos, anclando el crecimiento de ingresos para el mercado de alimentos para mascotas de Corea del Sur.

Aumento de la demanda de nutrición premium y funcional

Las dietas funcionales que se enfocan en la salud articular, digestión o cognición ahora superan a las SKU convencionales. Harim Group registró un salto de ventas del 15% en 2024 después de lanzar formulaciones específicas para condiciones fortificadas con probióticos y omega-3[2]Fuente: KrASIA, "Harim Pet Food Riding Wave of Functional Diet Demand," kr-asia.com. Los compradores coreanos también reciben favorablemente activos herbales como ginseng y catequinas de té verde, aprovechando la familiaridad con la medicina tradicional. Los márgenes en este nivel corren 20-30% por encima de las líneas de mercado masivo, motivando tanto a multinacionales como a desafiantes nacionales a invertir en sustanciación clínica y respaldos veterinarios.

Rápida expansión del e-commerce y entrega de última milla

Con el 67% de la facturación fluyendo a través de cestas digitales en 2024, el mercado de alimentos para mascotas de Corea del Sur alberga la penetración en línea más profunda del mundo. La entrega el mismo día y los paquetes de suscripción eliminan la necesidad de cargar bolsas pesadas a casa, alentando pedidos de paquetes más grandes y mayor frecuencia de compra. Las marcas más pequeñas prosperan aquí porque el ranking de búsqueda y las reseñas de usuarios nivelan el campo de juego contra los presupuestos de espacio en estantería. Los operadores de plataformas, a su vez, monetizan datos para promociones personalizadas que aumentan el tamaño de las cestas.

Prohibición gubernamental de la carne de perro estimulando adopciones de perros

La ley de 2024 prohíbe el sacrificio y comercio de perros a partir de 2027, dejando aproximadamente 570,000 animales necesitando nuevos hogares. Los programas de adopción, subsidios para refugios y educación pública están expandiendo la población canina y elevando la demanda base de nutrición completa. Los propietarios primerizos a menudo dependen de kits de inicio y orientación en línea, creando hogares leales a las marcas durante años.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alta dependencia de importaciones y volatilidad de costos vinculada al tipo de cambio | -1.4% | Nacional, con mayor impacto en marcas importadas premium | Corto plazo (≤ 2 años) |

| Régimen complejo de cumplimiento de etiquetado | -0.8% | Nacional, con impacto desproporcionado en empresas más pequeñas | Mediano plazo (2-4 años) |

| Crisis de confianza después de casos de toxicidad en alimentos para gatos de 2024 | -1.1% | Nacional, con el impacto más fuerte en marcas nacionales de alimentos para gatos | Corto plazo (≤ 2 años) |

| Riesgo de deficiencia de nutrientes en dietas frescas | -0.6% | Nacional, con concentración en áreas urbanas que adoptan alimentación cruda | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Alta dependencia de importaciones y volatilidad de costos vinculada al tipo de cambio

Aproximadamente la mitad de los insumos de aminoácidos, vitaminas y grasas se originan en el extranjero, con Estados Unidos como fuente principal[3]Fuente: USDA Foreign Agricultural Service, "South Korea Feed Ingredients Annual," usda.gov. Un KRW débil eleva los costos de desembarque, estrechando márgenes en SKU premium o forzando aumentos de precios en estantería que pueden amortiguar el volumen. El arancel estándar del 7% en alimentos para mascotas terminados magnifica la presión.

Crisis de confianza después de casos de toxicidad en alimentos para gatos de 2024

Un evento de contaminación que mató 100 gatos desestabilizó la confianza de la categoría y desencadenó inspecciones de seguridad más estrictas. Las nuevas pruebas microbianas y de micotoxinas agregan días al despacho aduanero y elevan los presupuestos de cumplimiento, especialmente para productores locales reconstruyendo reputaciones. Los cambios en estantería hacia importaciones subrayan la necesidad de abastecimiento transparente y certificaciones de terceros.

Análisis de Segmentos

Por Tipo de Mascota: Los perros dominan mientras la tenencia de gatos escala rápidamente

Los perros mantuvieron una participación del 65% del mercado de alimentos para mascotas de Corea del Sur en 2024, impulsados por aumentos de adopción post-prohibición y mayor gasto promedio en animales más grandes. El tamaño del mercado de alimentos para mascotas de Corea del Sur vinculado a gatos está pronosticado para crecer a una TCAC del 11,1% para 2030 ya que la vida en apartamentos favorece las mascotas autosuficientes. Los cuerpos veterinarios notan un aumento paralelo en la tenencia de pequeños mamíferos y peces, pero esas categorías permanecen nicho y a menudo dependen de dietas especializadas importadas.

La ola de humanización afecta a ambas especies principales. Los propietarios compran dietas de etapas de vida, croquetas específicas por raza y bolsas húmedas de una sola porción que minimizan el desperdicio. Los perros aún demandan más compras de cuidado, premios y suplementos, asegurando la mayor parte del ingreso incremental. Sin embargo, las SKU para gatos registran una rotación más rápida en línea porque los propietarios felinos prefieren paquetes variados y paquetes de envío automático para evitar agotamientos de stock.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Producto: Las dietas veterinarias superan las formulaciones masivas

Las croquetas secas mantuvieron una participación del 42,2% en 2024 gracias a la economía favorable de precio por caloría y facilidad de almacenamiento. Aún así, las dietas veterinarias están proyectadas para crecer 12,4% anualmente para 2030, convirtiéndolas en el segmento de crecimiento más rápido del mercado de alimentos para mascotas de Corea del Sur. Las recetas clínicamente validadas para apoyo renal, metabólico o de alergia ahora aparecen en sitios de e-commerce con prescripciones tele-veterinarias, evitando los estantes de clínicas físicas.

Las líneas húmedas y semi-húmedas ganan impulso entre los propietarios de gatos enfocados en la hidratación, y los premios ocupan el punto dulce de indulgencia. Los masticables funcionales enriquecidos con glucosamina o probióticos a menudo publican crecimiento de dos dígitos, demostrando convergencia entre categorías de snacks y suplementos.

Por Canal de Distribución: El e-commerce cementa el liderazgo estructural

Las tiendas en línea generaron el 67% de las ventas en 2024 y se componen 12,2% anualmente hasta 2030-una proporción sin precedentes incluso entre economías digitalmente avanzadas. Los hipermercados una vez dominaron la carga de despensa pero ahora sirven principalmente como reabastecimientos de conveniencia o lugares de descubrimiento. Las boutiques especializadas mantienen relevancia donde el personal proporciona asesoramiento dietético específico por raza y exhibe marcas holísticas importadas raramente listadas en plataformas masivas.

La eficiencia de logística inversa, sincronización de inventario en tiempo real y motores de recomendación impulsados por IA siguen trasladando más volumen en línea. Esa dinámica empuja a los incumbentes a invertir en escaparates DTC y almacenes cerca de Seúl, Busan y Daejeon para mantenerse al ritmo de las normas de entrega del mismo día.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

El mercado de alimentos para mascotas de Corea del Sur es de alcance nacional pero demuestra matices de compra regionales. Solo el corredor Seúl-Incheon representa aproximadamente el 40% de las ventas debido a la población densa, alto ingreso disponible y adopción temprana de SKU premium. La adopción de suscripciones es más alta aquí porque las redes de mensajería garantizan entrega en menos de una hora en distritos selectos, reforzando la formación de hábitos.

Busan, Daegu y Gwangju siguen, impulsadas por el aumento de hogares de una sola persona que retrasan el matrimonio y la procreación. Los influencers locales y veterinarios promueven dietas funcionales en redes sociales, acelerando la penetración premium fuera de la capital. La humedad costera en Busan amplifica la demanda de latas húmedas selladas para frescura, mientras que Daegu interior se inclina hacia formulaciones para perros más grandes adecuadas para el inventario de viviendas semi-suburbanas.

Los condados rurales, una vez periféricos, ahora se benefician de rutas de cadena fría mejoradas y adopción de smartphones entre consumidores de edad plateada. La tenencia de mascotas entre agricultores pequeños está subiendo mientras los perros hacen la transición de guardianes a compañeros. La prohibición de la carne de perro resuena fuertemente aquí, con refugios dirigidos por ONG y ferias de adopción suministrando paquetes de inicio gratuitos que presentan croquetas nacionales.

Paisaje Competitivo

Las grandes multinacionales y las empresas nacionales ágiles comparten el mercado de alimentos para mascotas de Corea del Sur. Mars y Nestlé despliegan marcas como Royal Canin y Purina Pro Plan, apostando por I+D global y músculo de marketing. Sin embargo, las empresas coreanas aún capturaron el 54,8% de alimentos para perros y el 28,4% de alimentos para gatos en 2024, ilustrando la lealtad local arraigada. CJ CheilJedang aprovecha la experiencia en fermentación para integrar proteína de insectos y extractos de ginseng rojo, mientras que Harim Group usa capacidad de alimentación vertical para asegurar economías de materia prima.

Estratégicamente, todos los jugadores persiguen la premiumización a través de SKU respaldadas por veterinarios, afirmaciones libres de granos y empaque de etiqueta limpia. Las inversiones en aplicaciones de personalización de comidas impulsadas por IA apuntan a asegurar una ventaja de datos. Limpid, por ejemplo, recaudó KRW 1,5 mil millones en 2025 para escalar dietas de prescripción y ensayos clínicos, insinuando un giro de servicio más allá de las ventas de bolsas de alimento.

La localización de la cadena de suministro es un tema en aumento: Royal Canin abrió una fábrica de USD 450 millones en Ohio para liberar capacidad asiática para importaciones destinadas a Corea, mientras que Nestlé disolvió su JV con Lotte para dirigir un negocio puro de Purina Corea, acelerando los ciclos de innovación y tiempos de respuesta. Los productores nacionales contrarrestan a través de manufactura por contrato para e-tailers de marca privada, cementando eficiencias de escala y flexibilidad de precios en estantería.

Líderes de la Industria de Alimentos para Mascotas de Corea del Sur

-

Mars, Incorporated

-

Nestlé SA (Purina)

-

LG Unicharm Co., Ltd.

-

CJ CheilJedang (O'Nature)

-

Harim Group (Jeil Feed)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Royal Canin inauguró una planta de USD 450 millones en Ohio para apoyar objetivos de abastecimiento regional para mercados asiáticos, incluyendo Corea.

- Marzo 2025: Nestlé estableció una subsidiaria independiente de Purina PetCare en Corea después de salir de su asociación con Lotte.

- Enero 2025: Nugape introdujo la gama Cebican Cosmo, ofreciendo recetas altas en proteína con inclusiones de frutas y vegetales para clientes asiáticos.

- Enero 2025: Las autoridades investigaron una línea de alimentos para gatos locales contaminada vinculada a 100 fatalidades, endureciendo los mandatos de pruebas.

Alcance del Informe del Mercado de Alimentos para Mascotas de Corea del Sur

Los alimentos para mascotas incluyen alimentos para mascotas, como gatos, perros, aves y otros animales, típicamente vendidos en supermercados, tiendas de mascotas, etc. El Mercado de Alimentos para Mascotas de Corea del Sur está Segmentado por Tipo de Mascota (Perros, Gatos y Otros Tipos de Mascotas), Tipo de Producto (Alimentos Secos para Mascotas, Alimentos Húmedos para Mascotas, Dietas Veterinarias, Premios y Snacks, y Otros Tipos de Productos), y Canal de Distribución (Tiendas Especializadas, Supermercados/Hipermercados, Canales en Línea, y Otros Canales de Distribución). El informe ofrece tamaño de mercado y pronósticos en términos de Valor (USD) y Volumen (Toneladas Métricas) para todos los segmentos anteriores.

| Perros |

| Gatos |

| Otras Mascotas |

| Alimentos Secos para Mascotas |

| Alimentos Húmedos para Mascotas |

| Dietas Veterinarias |

| Premios y Snacks |

| Otros Tipos de Productos |

| Hipermercados/Supermercados |

| Tiendas Especializadas |

| Canales en Línea |

| Otros Canales de Distribución |

| Por Tipo de Mascota | Perros |

| Gatos | |

| Otras Mascotas | |

| Por Tipo de Producto | Alimentos Secos para Mascotas |

| Alimentos Húmedos para Mascotas | |

| Dietas Veterinarias | |

| Premios y Snacks | |

| Otros Tipos de Productos | |

| Por Canal de Distribución | Hipermercados/Supermercados |

| Tiendas Especializadas | |

| Canales en Línea | |

| Otros Canales de Distribución |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de alimentos para mascotas de Corea del Sur?

El tamaño del mercado de alimentos para mascotas de Corea del Sur es de USD 1,71 mil millones en 2025 y se pronostica que alcance USD 2,58 mil millones para 2030.

¿Qué tipo de mascota está creciendo más rápido en Corea del Sur?

Se proyecta que los alimentos para gatos publiquen una TCAC del 11,1% hasta 2030, superando a cualquier otro segmento animal.

¿Qué tan dominante es la venta minorista en línea en las ventas de alimentos para mascotas coreanas?

El e-commerce ya captura el 67% de los ingresos totales de la categoría y aún está creciendo al 12,2% por año.

¿Por qué las dietas veterinarias están ganando participación?

El aumento de la humanización de mascotas y la influencia veterinaria empujan a los propietarios hacia recetas específicas para enfermedades, convirtiendo a las dietas veterinarias en la clase de producto de expansión más rápida con una TCAC del 12,4%.

¿Qué riesgos podrían ralentizar la expansión del mercado?

La fuerte dependencia de insumos importados, fluctuaciones del tipo de cambio, reglas de etiquetado más estrictas, y problemas de confianza del consumidor después de un incidente de toxicidad de 2024 son las principales restricciones.

¿Cómo afectará la prohibición de la carne de perro a la demanda?

Se proyecta que la reubicación de casi 570,000 ex perros de carne entre ahora y 2027 eleve la demanda base de alimentos para perros en todos los niveles de precios.

Última actualización de la página el: