Análisis del mercado de adhesivos de poliuretano en América del Sur

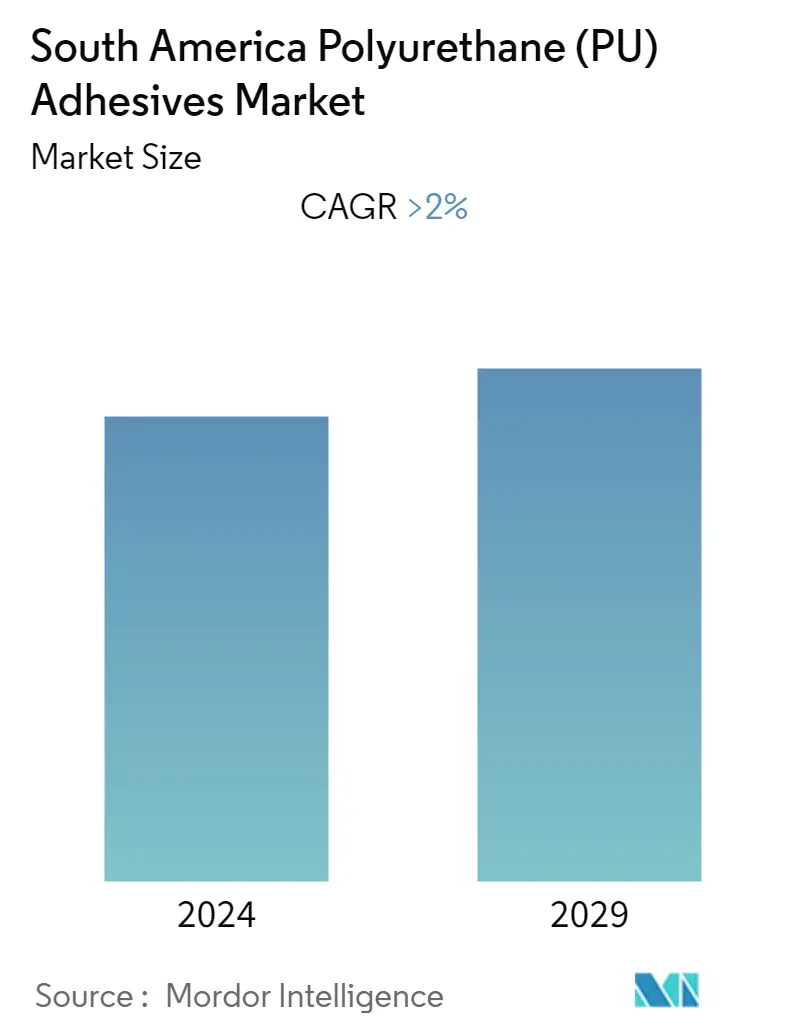

Se espera que el mercado de adhesivos de poliuretano (PU) de América del Sur crezca a una tasa compuesta anual de más del 2% durante el período de pronóstico. La demanda de adhesivos de PU está impulsada en gran medida por el crecimiento de la industria de la construcción y el aumento de su aplicación en la industria automotriz y aeroespacial para producir vehículos livianos y aviones. Sin embargo, las estrictas regulaciones sobre emisiones de COV pueden afectar el crecimiento del mercado estudiado.

- Entre las tecnologías, las basadas en disolventes constituyen el segmento más grande, ya que se prefieren ampliamente para numerosas aplicaciones industriales y de construcción.

- Sin embargo, es probable que la innovación y el desarrollo de adhesivos de base biológica y el cambio de enfoque hacia la unión adhesiva de materiales compuestos ofrezcan oportunidades para el mercado de adhesivos de PU.

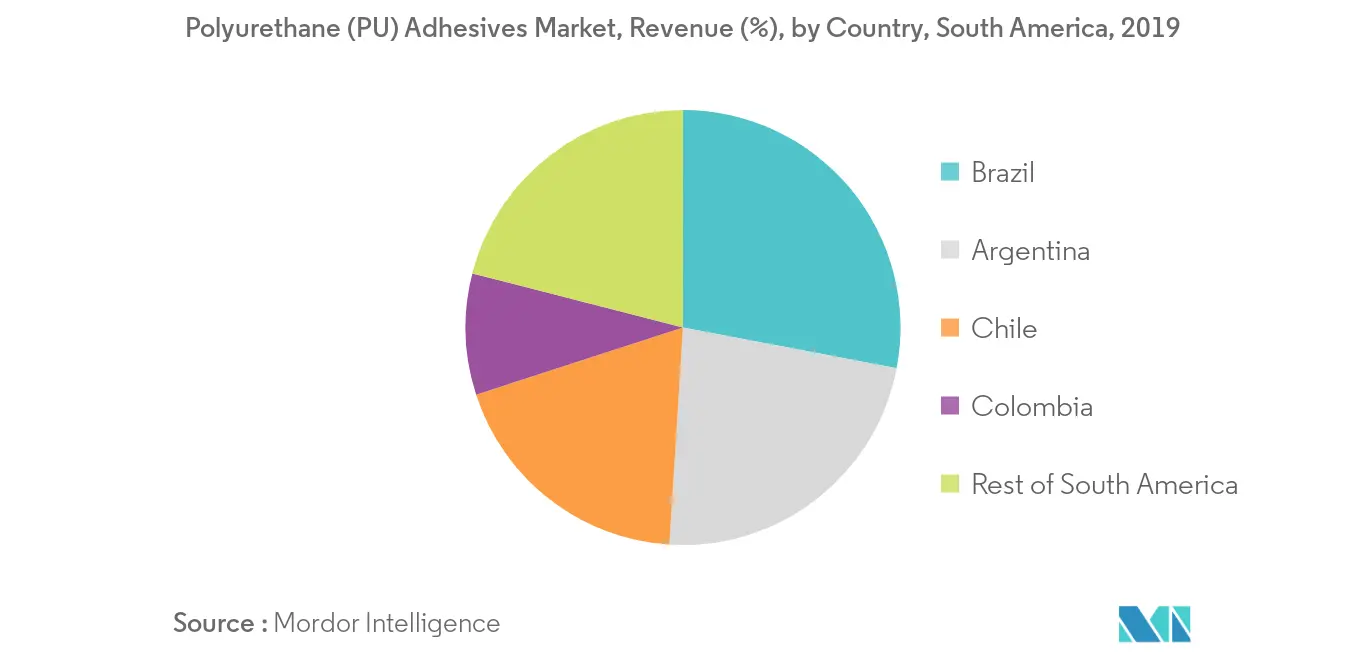

- Brasil es el mercado más grande de adhesivos de PU en la región, y el consumo se ve impulsado en gran medida por el crecimiento de las industrias de usuarios finales, como la construcción, la automoción y el embalaje.

Tendencias del mercado de adhesivos de poliuretano en América del Sur

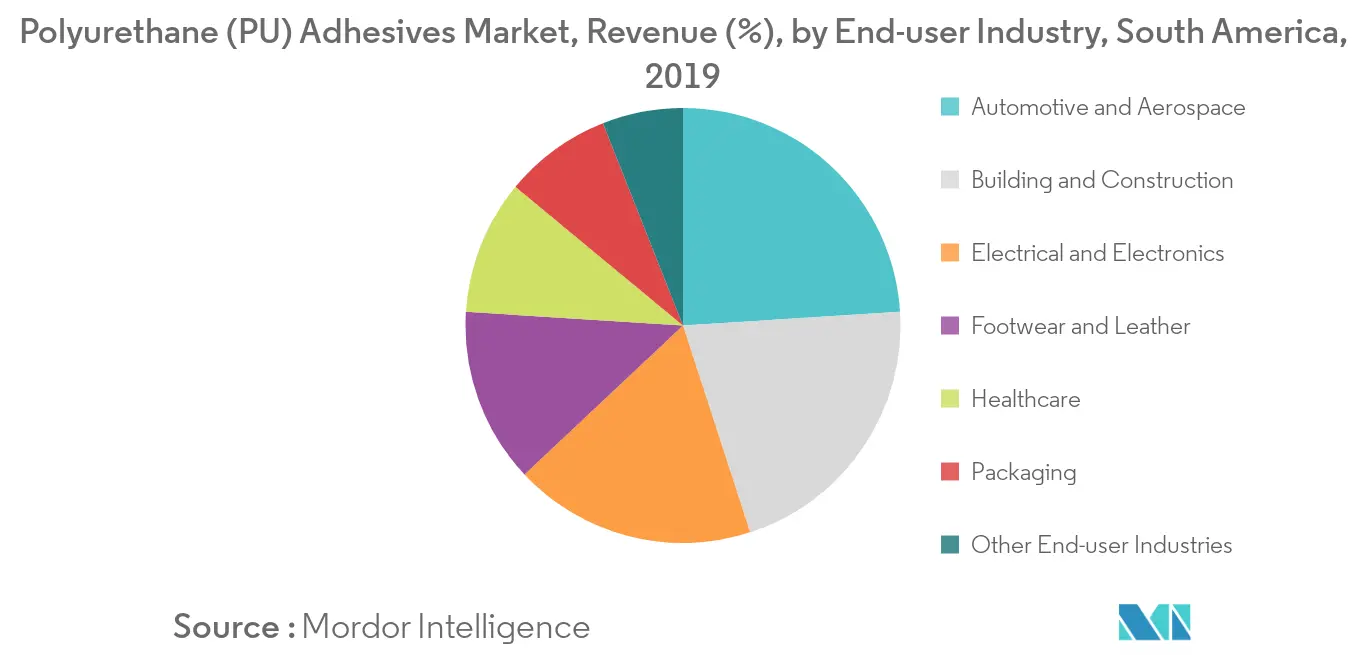

La industria de la edificación y la construcción domina el mercado

- Entre las industrias de usuarios finales, el segmento de edificación y construcción domina el consumo de adhesivos de PU en la región.

- Los adhesivos de PU tienen propiedades de curado rápido y baja resistencia, lo que los convierte en una excelente opción para carpintería y otras aplicaciones de construcción. Proporcionan la alta resistencia necesaria para mantener unidos los materiales de construcción.

- Además, este material es versátil cuando se trata de adhesivos de montaje de productos. Es adecuado para plásticos, vidrio, PVF, aluminio, acero inoxidable y otros metales, independientemente de la dureza de los sustratos unidos.

- Con las economías reviviéndose de la desaceleración económica causada por la corrupción, la inestabilidad política y la falta de inversión, la industria de la construcción en la región se ha estado recuperando a un ritmo constante.

- Por lo tanto, es probable que las crecientes actividades de construcción en países como Brasil, Colombia, Chile y Perú impulsen el consumo del mercado de adhesivos de PU en la región.

Brasil domina la demanda del mercado

- En términos de consumo, Brasil se perfila como el mayor mercado de adhesivos de PU de la región. Brasil había experimentado una economía volátil en los últimos años. La inestabilidad política, la alta inflación, los bajos precios de exportación de bienes y los bajos niveles de confianza provocaron una contracción en la economía brasileña.

- Sin embargo, el crecimiento económico del país ahora está respaldado por la recuperación de varias industrias de usuarios finales, como la automoción y la construcción.

- Actualmente, el sector de infraestructura del país está en constante cambio. Sin embargo, el gobierno ha introducido un programa de desarrollo de infraestructura para ayudar a aprovechar la inversión logística del sector privado, lo que probablemente aumentará el alcance del consumo de adhesivos de PU en el país durante el período previsto.

- El sector minorista de Brasil es el más grande de la región y representa más del 35% de las ventas minoristas regionales. El sector está experimentando además un crecimiento notable en el país con una creciente demanda de alimentos y bienes de consumo.

- Por lo tanto, se espera que todas estas tendencias impulsen el consumo del mercado de adhesivos de PU en el país durante el período de pronóstico.

Descripción general de la industria de adhesivos de poliuretano en América del Sur

El mercado de adhesivos de poliuretano (PU) de América del Sur está fragmentado por naturaleza. Algunos de los actores clave del mercado incluyen 3M, Arkema Group, Dow, HB Fuller y Henkel AG Co. KGaA, entre otros.

Líderes del mercado de adhesivos de poliuretano en América del Sur

3M

Arkema Group

Dow

H.B. Fuller

Henkel AG & Co. KGaA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

_Adhesives_Market_-_Market_Concentration.webp)

Segmentación de la industria de adhesivos de poliuretano en América del Sur

El informe de mercado de Adhesivos de poliuretano (PU) de América del Sur incluye:.

| termoestable |

| Termoplástico |

| Transmitido por el agua |

| A base de disolvente |

| Fusión en caliente |

| Otras tecnologías |

| Automotriz y aeroespacial |

| Construcción y edificación |

| Electricidad y Electrónica |

| Calzado y Cuero |

| Cuidado de la salud |

| embalaje |

| Otras industrias de usuarios finales |

| Brasil |

| Argentina |

| Chile |

| Colombia |

| Resto de Sudamérica |

| Tipo de resina | termoestable |

| Termoplástico | |

| Tecnología | Transmitido por el agua |

| A base de disolvente | |

| Fusión en caliente | |

| Otras tecnologías | |

| Industria del usuario final | Automotriz y aeroespacial |

| Construcción y edificación | |

| Electricidad y Electrónica | |

| Calzado y Cuero | |

| Cuidado de la salud | |

| embalaje | |

| Otras industrias de usuarios finales | |

| Geografía | Brasil |

| Argentina | |

| Chile | |

| Colombia | |

| Resto de Sudamérica |

Preguntas frecuentes sobre investigación de mercado de Adhesivos de poliuretano de América del Sur

¿Cuál es el tamaño actual del mercado Adhesivos de poliuretano (PU) de América del Sur?

Se proyecta que el mercado Adhesivos de poliuretano (PU) de América del Sur registrará una tasa compuesta anual superior al 2% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Adhesivos de poliuretano (PU) de América del Sur?

3M, Arkema Group, Dow, H.B. Fuller, Henkel AG & Co. KGaA son las principales empresas que operan en el mercado de adhesivos de poliuretano (PU) de América del Sur.

¿Qué años cubre este mercado de Adhesivos de poliuretano (PU) de América del Sur?

El informe cubre el tamaño histórico del mercado de Adhesivos de poliuretano (PU) de América del Sur durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Adhesivos de poliuretano (PU) de América del Sur para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de adhesivos de poliuretano (PU) de América del Sur

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Adhesivos de poliuretano (PU) en América del Sur en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Adhesivos de poliuretano (PU) de América del Sur incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.