Tamaño y Participación del Mercado de Inversores Fotovoltaicos Solares

Análisis del Mercado de Inversores Fotovoltaicos Solares por Mordor Intelligence

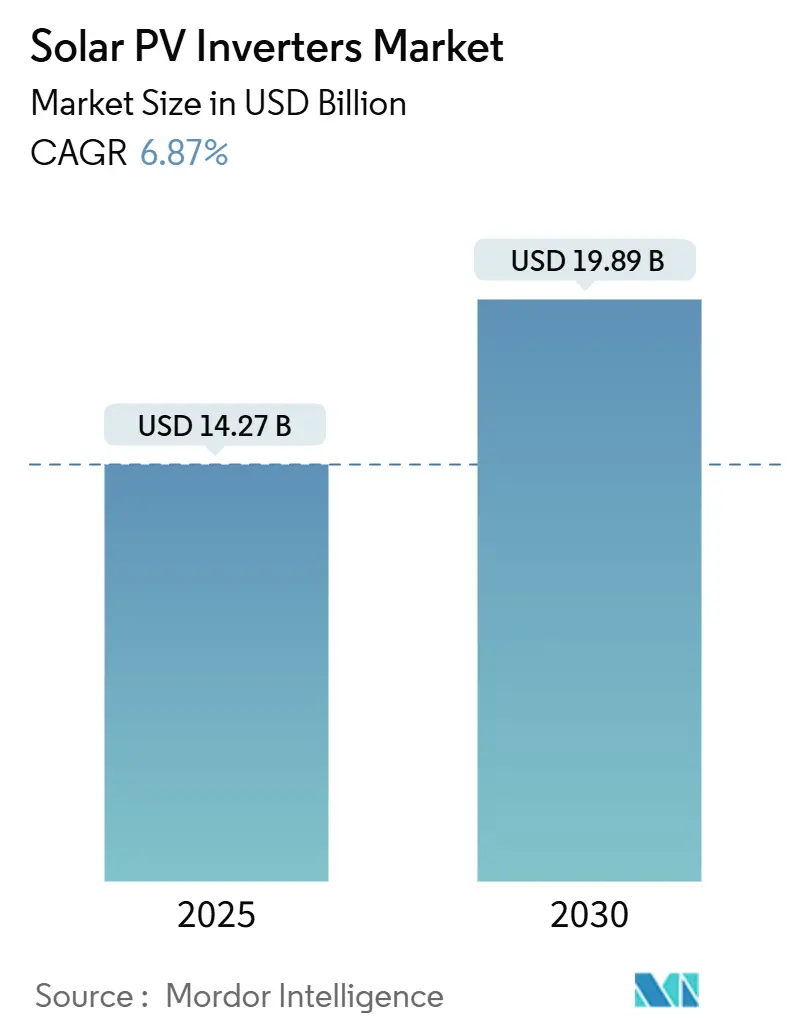

El tamaño del Mercado de Inversores Fotovoltaicos Solares se estima en USD 14,27 mil millones en 2025, y se espera que alcance USD 19,89 mil millones para 2030, con una TCAC del 6,87% durante el período de pronóstico (2025-2030).

La expansión del mercado se sustenta en un movimiento desde la conversión simple de DC-a-AC hacia soluciones inteligentes formadoras de red que salvaguardan la calidad de la energía y desbloquean nuevas fuentes de ingresos para los propietarios. Asia-Pacífico ancla la demanda global, sin embargo, el Medio Oriente es ahora el territorio de más rápido crecimiento ya que los grandes proyectos de servicios públicos se intersectan con las agendas de modernización de red. Los robustos ciclos de reemplazo en Japón, los mandatos de techos en India, y los diseños de mayor voltaje en Estados Unidos y Europa amplifican los volúmenes unitarios a corto plazo, mientras que la persistente escasez de SiC/IGBT y el creciente recorte en China moderan el ritmo de expansión. A pesar de esos vientos en contra, los precios premium para funciones avanzadas de soporte de red mantienen los ingresos agregados al alza en el mercado de inversores fotovoltaicos solares [1]GE Vernova, "Introducing 2,000 V Solar Inverter Platform," gevernova.com.

Conclusiones Clave del Informe

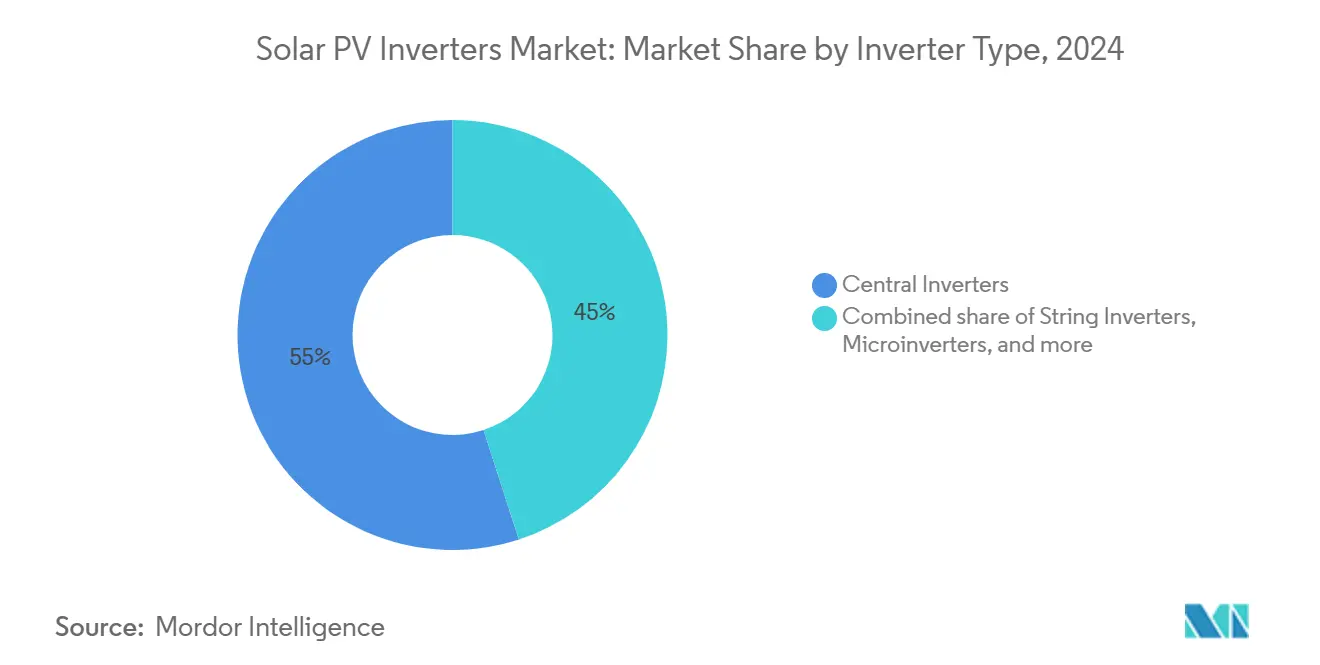

- Por tipo de inversor, los sistemas centrales comandaron el 55% de la participación de ingresos en 2024, mientras que los microinversores están proyectados para registrar la TCAC más rápida del 8,1% para 2030.

- Por aplicación, las instalaciones de escala de servicios públicos representaron el 63% del tamaño del mercado de inversores fotovoltaicos solares en 2024, mientras que el residencial está destinado a crecer a una TCAC del 7,6% hasta 2030.

- Por fase, las unidades trifásicas lideraron con el 72% de la participación del mercado de inversores fotovoltaicos solares en 2024; se pronostica que el monofásico registre una TCAC del 7,2% entre 2025 y 2030.

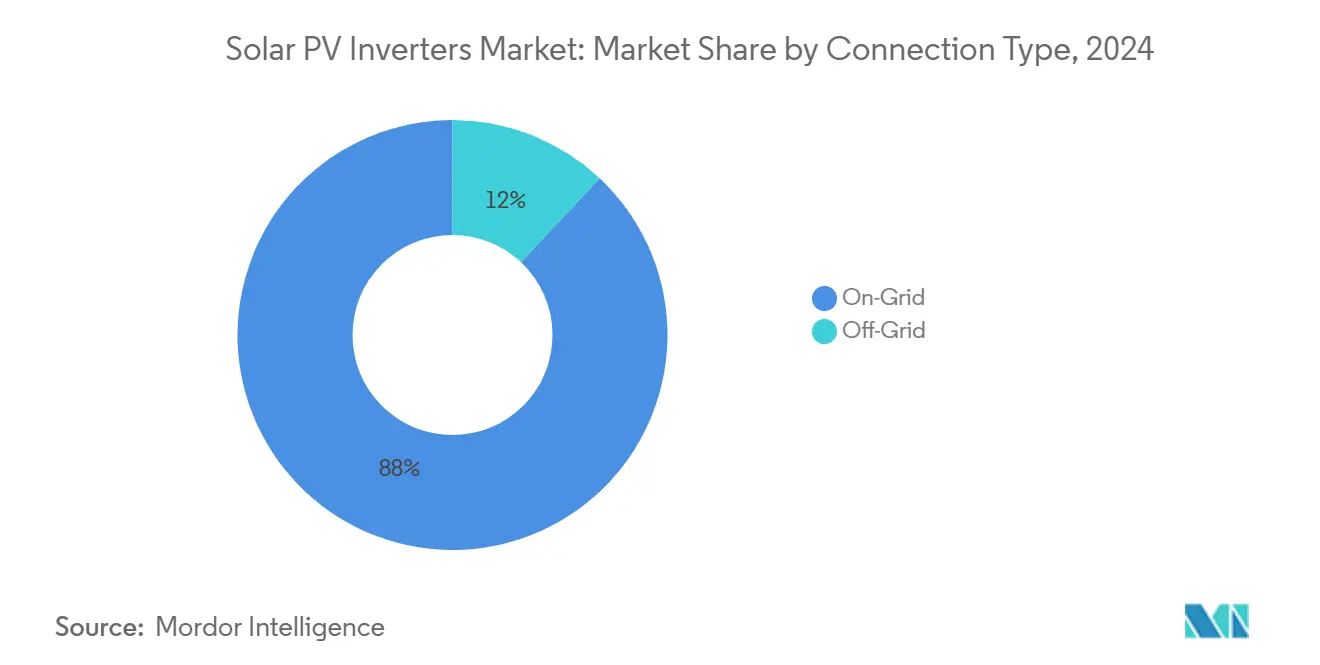

- Por tipo de conexión, los diseños conectados a red capturaron el 88% de los ingresos en 2024, mientras que las soluciones desconectadas de red deberían expandirse a una TCAC del 8,5% hasta 2030.

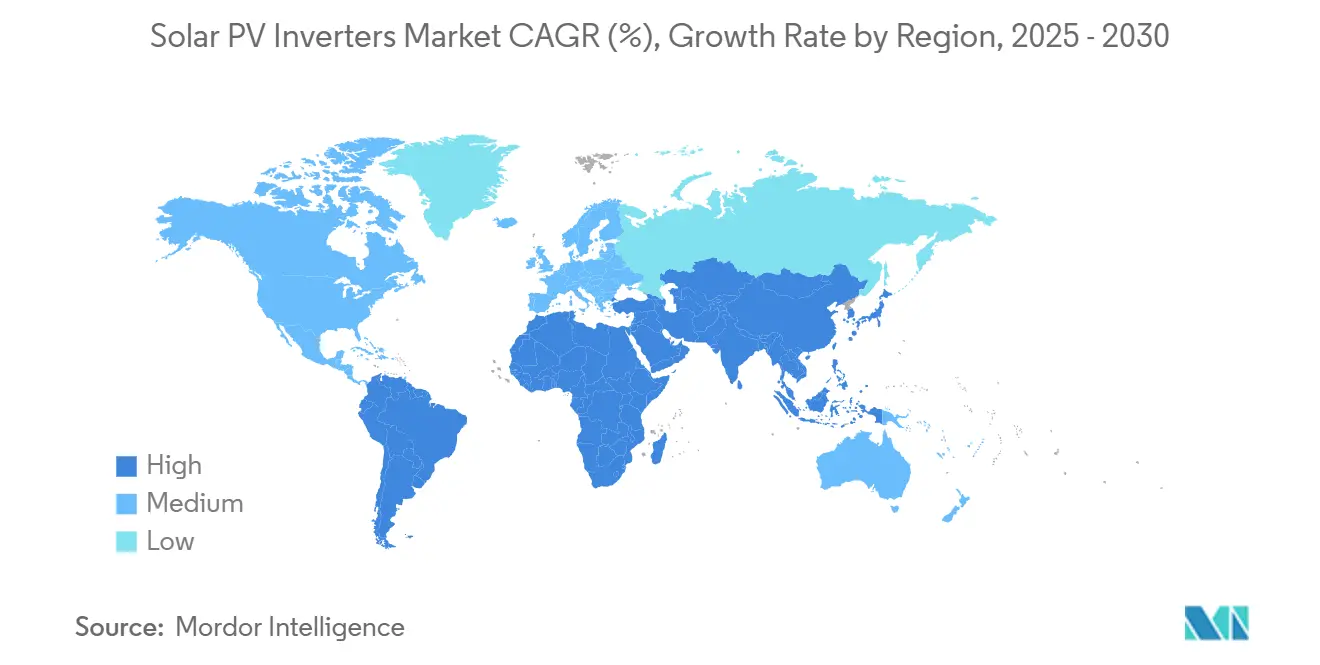

- Por geografía, Asia-Pacífico mantuvo el 55% de los envíos globales en 2024; el Medio Oriente y África es la región de crecimiento más rápido con una TCAC del 9,4% hasta 2030.

- A nivel de empresa: los diez proveedores más grandes controlaron colectivamente una participación importante de los ingresos de 2024, reflejando un panorama altamente concentrado que eleva las barreras para nuevos participantes.

Tendencias e Insights del Mercado Global de Inversores Fotovoltaicos Solares

Análisis de Impacto de los Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Adopción rápida de inversores string de alto voltaje de 1.500 V en proyectos de escala de servicios públicos (EE.UU., España) | +1.2% | Global, con concentración en EE.UU. y España | Mediano plazo (2-4 años) |

| Mandatos obligatorios de techos solares en edificios comerciales de India impulsando la demanda de inversores ≤100 kW | +0.8% | India, con efectos secundarios al Sudeste Asiático | Corto plazo (≤ 2 años) |

| Ciclo agresivo de reemplazo de inversores instalados durante el boom FIT de Japón 2012-2016 | +0.6% | Japón, con lecciones para mercados pioneros | Mediano plazo (2-4 años) |

| Integración de funciones avanzadas de soporte de red elevando ASPs en Europa | +0.9% | Europa, expandiéndose a América del Norte | Largo plazo (≥ 4 años) |

| Crecimiento de soluciones híbridas FV-almacenamiento impulsando inversores bidireccionales en Australia | +0.7% | Australia, con replicación en mercados de incentivos de baterías | Mediano plazo (2-4 años) |

| Incentivos de localización en Brasil fomentando la manufactura doméstica de inversores centrales | +0.4% | Brasil, con expansión potencial a América Latina | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Adopción rápida de inversores string de alto voltaje de 1.500 V en proyectos de escala de servicios públicos (EE.UU., España)

Los desarrolladores de servicios públicos especifican cada vez más arquitecturas DC de 1.500 V-y pilotos de 2.000 V-para reducir los costos de balance de sistema y aumentar la densidad de potencia. La plataforma de 2.000 V de GE Vernova muestra una ganancia de salida del 30% que disminuye los costos de energía nivelados. Esta migración de voltaje hace que las matrices de 1.000 V sean económicamente obsoletas en sitios de nueva construcción y estimula proyectos de retrofitting, especialmente donde la tierra y el margen de red permiten tamaños de bloque más grandes. La demanda aumentada de semiconductores sigue, apretando el suministro de dispositivos SiC y elevando la importancia estratégica de la experiencia en diseño térmico entre las marcas líderes.

Mandatos obligatorios de techos solares en edificios comerciales de India impulsando la demanda de inversores ≤100 kW

La política de India obliga a estructuras comerciales nuevas y existentes a instalar matrices de techo, impulsando la necesidad sostenida de inversores ≤100 kW. Las adiciones récord de 4 GW en el año fiscal 2024 señalan la escala de la oportunidad [2]Institute for Energy Economics and Financial Analysis, "India Rooftop Solar Update 2024," ieefa.org. Los fabricantes domésticos se benefician de los objetivos de sustitución de importaciones incrustados en la construcción de 110 GW de celdas y módulos del país para 2026, reforzando la cadena de valor local. Aunque las brechas de implementación permanecen en varios estados, las prácticas de instalación estandarizadas crean una plantilla para una adopción residencial más amplia.

Ciclo agresivo de reemplazo de inversores instalados durante el boom FIT de Japón 2012-2016

Las reglas de primas de tarifa de alimentación empujan a los propietarios de sistemas japoneses a intercambiar inversores de una década por unidades que suministran potencia reactiva y siguen señales de precios en tiempo real. El mandato solar de Tokio para 2025 para nuevos edificios acelera la demanda de dispositivos capaces de regulación de voltaje, impulsando oportunidades de ingresos premium. El ciclo japonés ofrece un plano para otros territorios FV maduros donde las instalaciones tempranas enfrentan envejecimiento síncrono y códigos de red más estrictos.

Integración de funciones avanzadas de soporte de red elevando ASPs en Europa

Europa ahora requiere inversores inteligentes controlados remotamente en nuevos proyectos. La Solarspitzen-Gesetz de Alemania, vigente desde marzo de 2025, limita la alimentación al 60% a menos que se despliegue capacidad de control avanzado. La adopción de SMA de MOSFETs SiC de 2 kV en su plataforma central insignia subraya el salto de rendimiento requerido para satisfacer esos códigos. Reglas similares en España, Italia y Reino Unido elevan los precios de venta promedio (ASPs) en todo el mercado regional de inversores fotovoltaicos solares.

Análisis de Impacto de las Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Escasez persistente y volatilidad de precios de módulos de potencia SiC/IGBT de alta corriente | -1.4% | Global, con impacto agudo en segmentos premium | Corto plazo (≤ 2 años) |

| Creciente recorte en el noroeste de China amortiguando órdenes de inversores centrales | -0.9% | China, con efectos secundarios en precios globales | Mediano plazo (2-4 años) |

| Códigos de interconexión fragmentados de EE.UU. inflando costos de certificación | -0.6% | Estados Unidos, con impacto indirecto en estándares globales | Mediano plazo (2-4 años) |

| Preocupaciones de seguridad contra incendios en circuitos DC de techo ralentizando la adopción de microinversores en Alemania | -0.4% | Alemania y UE, con propagación potencial a otros mercados | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Escasez persistente y volatilidad de precios de módulos de potencia SiC / IGBT de alta corriente

La tensión en el suministro de obleas SiC continúa restringiendo inversores de alta eficiencia y amplificar los costos de materiales. La angustia financiera de Wolfspeed eleva las percepciones de riesgo, mientras que el cambio de Infineon a obleas SiC de 200 mm costo-efectivas señala alivio desde 2026 en adelante [3]Infineon Technologies AG, "200 mm SiC Rollout Begins," infineon.com. Los productores europeos y norteamericanos, dependientes de semiconductores avanzados para funcionalidad formadora de red, experimentan compresión de margen más aguda que los pares chinos verticalmente integrados capaces de recurrir a alternativas de silicio.

Creciente recorte en el noroeste de China amortiguando órdenes de inversores centrales

El recorte en el noroeste de China podría aumentar del 2,4% en 2023 al 10% para 2030. Los grandes activos de servicios públicos enfrentan erosión de ingresos, obligando a los desarrolladores a posponer o redimensionar proyectos y recortar órdenes para unidades centrales. Los precios basados en el mercado para electricidad renovable, efectivos desde junio de 2025, intensifican la competencia por capacidad de red. Una construcción de almacenamiento nacional puede compensar riesgos de largo alcance, pero los libros de órdenes a corto plazo permanecen vulnerables.

Análisis de Segmento

Por Tipo de Inversor: Los Microinversores Ganan Impulso

Las unidades centrales mantuvieron una ventaja de ingresos del 55% en 2024, sin embargo, los microinversores están pronosticados para crecer a una TCAC del 8,1% ya que la electrónica a nivel de módulo se mueve más allá del nicho de adoptadores tempranos. Enphase envió más de 6,5 millones de microinversores domésticos en 2025, satisfaciendo los criterios de localización de EE.UU. y subrayando la escala comercial del segmento [4]Enphase Energy, "Domestic Manufacturing Milestone," enphase.com. El mercado de inversores fotovoltaicos solares recompensa a las firmas que combinan diseño ASIC, datos inalámbricos e ingeniería térmica en una huella miniatura. Las arquitecturas centrales ahora confrontan demanda plana en China debido al recorte pero permanecen ancladas en proyectos de servicios públicos en otros lugares, especialmente donde los controles a nivel de planta y el capex competitivo siguen siendo prioridades.

La intensidad competitiva es pronunciada en microelectrónicos; las barreras surgen de la sofisticación del firmware y las certificaciones de seguridad más que del costo de hardware bruto. En consecuencia, los participantes de bajo precio luchan por mantener el ritmo con los lanzamientos rápidos de características como apagado rápido y modos de interfaz de batería. A pesar del crecimiento robusto de volumen, los microinversores no es probable que eclipsen las plataformas string antes de la próxima década, manteniendo el mercado de inversores fotovoltaicos solares diversificado por arquitectura.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: La Demanda Prosumidor Reduce la Brecha

Las plantas de servicios públicos capturaron el 63% de los envíos de 2024, reflejando grandes tuberías de proyectos bloqueadas bajo PPAs a largo plazo. Aun así, los sistemas residenciales deberían expandirse un 7,6% anualmente ya que los servicios de red y los marcos de facturación neta mejoran la economía del hogar. El programa Pradhan Mantri Surya Ghar de India apunta a 30 GW de matrices de techo para marzo de 2027, mientras que la tendencia de complemento de batería de Australia eleva las tasas de fijación. Los techos comerciales montan la ola del mandato de techo de India pero enfrentan términos de financiamiento cautelosos en otras regiones que estiran los cronogramas de recuperación.

Los prosumidores valoran cada vez más la capacidad bidireccional y la resistencia en modo isla, provocando que los OEMs de inversores integren lógica de control de batería. El incremento ASP resultante compensa el crecimiento de instalación macro más lento, apoyando la progresión de ingresos agregados dentro del mercado de inversores fotovoltaicos solares. Los desarrolladores de servicios públicos, mientras tanto, se enfocan en plataformas de 1.500 V y 2.000 V, acoplándolas con funcionalidades similares a STATCOM para cumplir con el cumplimiento de código de red más estricto.

Por Fase: La Escala Residencial Impulsa la Adopción Monofásica

Las máquinas trifásicas representaron el 72% de los ingresos de 2024, ancladas en techos comerciales e instalaciones de servicios públicos. Las unidades monofásicas, sin embargo, rastrean una TCAC del 7,2% ya que los volúmenes del hogar suben en Europa, India y Australia. La aprobación gubernamental de kits solares de balcón hasta 800 W en Alemania ilustra cómo los diseños plug-and-play crean crecimiento de capacidad de base. Mirando hacia adelante, las casas estadounidenses más grandes y los complejos japoneses pueden garantizar soluciones cuasi-trifásicas, difuminando los límites históricos entre las dos categorías.

Las reducciones de costos en tableros de control digital y etapas de potencia permiten que los productos monofásicos incorporen algoritmos avanzados formadores de red. Esta capacidad reduce el parpadeo de voltaje, aumentando la aceptación entre los operadores de redes de distribución. Los OEMs que estandarizan plataformas modulares en ambas variantes de fase deberían capturar sinergias entre segmentos mientras mantienen la lista de materiales bajo control.

Por Tipo de Conexión: La Flexibilidad Híbrida Expande Nichos Desconectados de Red

Las arquitecturas conectadas a red mantuvieron una participación del 88% en 2024, habilitadas por marcos de medición neta y tarifa de alimentación. Las soluciones desconectadas de red, proyectadas para crecer 8,5% anualmente, ven tracción en la electrificación subsahariana y campamentos mineros remotos que demandan autonomía de redes débiles. Los costos decrecientes de litio-ion y los combos ruggedizados de inversor-cargador simplifican el despliegue, aunque el mantenimiento y el capex inicial aún obstaculizan la adopción generalizada.

Los sistemas híbridos que cambian sin problemas entre modos conectados a red e islados abarcan ambos segmentos. Satisfacen las expectativas de energía de respaldo en regiones propensas a cortes como California mientras capturan ingresos de respuesta a la demanda cuando están conectados a la red. En consecuencia, las hojas de ruta de firmware de inversores priorizan la capacidad multi-modo como una línea base en lugar de una actualización opcional, reforzando la captura de valor dentro del mercado de inversores fotovoltaicos solares.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Asia-Pacífico generó el 55% de los envíos de 2024, respaldado por la cadena de suministro verticalmente integrada de China y el impulso de techo impulsado por políticas de India. Mientras que el nuevo régimen tarifario basado en mercado de China puede ralentizar las instalaciones greenfield, la resistencia de volumen se deriva de retrofits que integran almacenamiento y strings de mayor voltaje. La capacidad de manufactura de India, establecida para alcanzar 110 GW para 2026, aprieta los bucles de adquisición doméstica y protege el mercado local de inversores fotovoltaicos solares de la volatilidad de importación, aunque las disparidades regionales en la ejecución regulatoria moderan las ganancias inmediatas.

El Medio Oriente, marcando la TCAC más rápida del 9,4% hasta 2030, alinea proyectos de escala gigavatio con planos de diversificación económica. Las condiciones desérticas duras impulsan la demanda de diseños de alta temperatura de derating, abriendo nichos para OEMs europeos que se especializan en soluciones de cubículo sellado. Los esfuerzos de refuerzo de red en Arabia Saudita y los Emiratos Árabes Unidos elevan las especificaciones de paso a través de bajo voltaje y manejo de potencia reactiva, presionando a los vendedores para certificar productos contra benchmarks de servicios públicos más estrictos.

América del Norte y Europa operan en una base de instalación madura donde los ciclos de reemplazo y retrofit dominan la demanda incremental. Los créditos de contenido doméstico del Acta de Reducción de Inflación de EE.UU. aceleran la producción localizada, con instalaciones de Texas, Carolina del Sur y Arizona apuntando a una salida anual bien por encima de 30 GW para 2026. La penetración renovable de Europa superando el 50% en mercados como Alemania y España eleva el valor de las características formadoras de red, permitiendo a los vendedores pasar ASPs más altos incluso cuando los volúmenes de nueva construcción se estabilizan.

Panorama Competitivo

La concentración del mercado está moderadamente consolidada: los diez proveedores más grandes comandaron una participación importante de ingresos globales en 2024. Las firmas chinas capitalizan en ventajas de costo de materiales e integración vertical de extremo a extremo para dominar segmentos de alto volumen y sensibles al precio. Por el contrario, las marcas europeas y estadounidenses se diferencian en sofisticación de firmware y cumplimiento con estipulaciones de contenido doméstico. SolarEdge, por ejemplo, produjo su unidad 250,000 en su sitio de Austin en junio de 2025, subrayando el impulso de escalamiento localizado.

La rivalidad tecnológica se centra en bucles de control formadores de red, interfaz bidireccional y capacidad de actualización remota cibersegura. La integración de SMA de MOSFETs SiC de 2 kV muestra un salto hacia soluciones de ultra alto voltaje, mientras que el rango de 2,000 V de GE Vernova apunta a ahorros de balance de sistema para grandes desarrolladores. El pedigrí de microelectrónicos de Enphase entrega fosos competitivos en firmware, ASICs y protocolos de comunicación propietarios, complicando estrategias de seguidor rápido de participantes de bajo costo.

La actividad de M&A continúa ya que los especialistas en inversores buscan amplitud de portafolio. La adquisición de Generac de Chilicon Power en 2024 proporcionó una vía inmediata hacia hardware de microinversores y monitoreo. La decisión de Hoymiles de abrir una planta mexicana el mismo año ilustra la cobertura estratégica contra las incertidumbres comerciales de Estados Unidos. Los posibles recién llegados confrontan un obstáculo doble de gastos de certificación empinados y una cadena de valor global en la que los vendedores establecidos ya ocupan la parte del león de las listas de precalificación de servicios públicos, reforzando las altas barreras de entrada del mercado de inversores fotovoltaicos solares.

Líderes de la Industria de Inversores Fotovoltaicos Solares

-

Huawei Technologies Co., Ltd.

-

Sungrow Power Supply Co., Ltd.

-

SMA Solar Technology AG

-

SolarEdge Technologies Inc.

-

Enphase Energy Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: SolarEdge alcanzó 250,000 inversores producidos en su planta de Austin, creando más de 1,000 empleos y fortaleciendo la resistencia del suministro de Estados Unidos.

- Mayo 2025: Enphase envió 6,5 millones de microinversores IQ fabricados en EE.UU. y 50 MWh de baterías de fábricas domésticas, cubriendo el 80% de sus envíos totales de 2025.

- Abril 2025: ROHM anunció el uso de SMA Solar de MOSFETs SiC de 2 kV en la plataforma Sunny Central FLEX, aumentando la eficiencia de matrices a gran escala

- Septiembre 2024: GE Vernova introdujo un inversor de servicios públicos de 2,000 V; el sistema piloto en América del Norte elevó la salida de la planta en un 30%.

Alcance del Informe del Mercado Global de Inversores Fotovoltaicos Solares

Un inversor fotovoltaico solar es un inversor de potencia que convierte la electricidad en salida de corriente directa (DC) de un panel solar fotovoltaico (FV) en corriente alterna (AC) a frecuencia de servicios públicos. Esto se puede usar para redes eléctricas residenciales y comerciales o por una red eléctrica local desconectada de red, como microrredes.

El mercado de inversores fotovoltaicos solares está segmentado por tipo de inversor, aplicación y geografía. Por tipo de inversor, el mercado está segmentado en inversores centrales, inversores string y microinversores. Por aplicación, el mercado está segmentado en residencial, comercial e industrial, y escala de servicios públicos. El informe también cubre el tamaño del mercado y pronósticos para inversores fotovoltaicos solares en las principales regiones. Para cada segmento, el dimensionamiento del mercado y los pronósticos se han hecho basados en ingresos (valor en USD mil millones).

| Inversores Centrales |

| Inversores String |

| Microinversores |

| Inversores Híbridos/Preparados para Baterías |

| Monofásico |

| Trifásico |

| Conectado a Red |

| Desconectado de Red |

| Residencial |

| Comercial e Industrial |

| Escala de Servicios Públicos |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemania | |

| Francia | |

| España | |

| Países Nórdicos | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Malasia | |

| Tailandia | |

| Indonesia | |

| Vietnam | |

| Australia | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Resto de América del Sur | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Arabia Saudita | |

| Sudáfrica | |

| Egipto | |

| Resto de Medio Oriente y África |

| Por Tipo de Inversor | Inversores Centrales | |

| Inversores String | ||

| Microinversores | ||

| Inversores Híbridos/Preparados para Baterías | ||

| Por Fase | Monofásico | |

| Trifásico | ||

| Por Tipo de Conexión | Conectado a Red | |

| Desconectado de Red | ||

| Por Aplicación | Residencial | |

| Comercial e Industrial | ||

| Escala de Servicios Públicos | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| España | ||

| Países Nórdicos | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Malasia | ||

| Tailandia | ||

| Indonesia | ||

| Vietnam | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Arabia Saudita | ||

| Sudáfrica | ||

| Egipto | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de inversores fotovoltaicos solares?

El mercado de inversores fotovoltaicos solares se sitúa en USD 14,27 mil millones en 2025.

¿Qué tan rápido crecerá el mercado durante los próximos cinco años?

Se proyecta que se expanda a una TCAC del 6,87%, alcanzando USD 19,89 mil millones para 2030.

¿Qué región lidera la demanda global?

Asia-Pacífico mantiene el 55% de los envíos debido a la escala de manufactura de China y los mandatos de techo de India.

¿Qué topología de inversor está ganando participación más rápido?

Los microinversores exhiben el crecimiento más rápido con una TCAC del 8,1%, impulsados por la adopción residencial y de generación distribuida.

¿Qué tan concentrada está la industria?

Los diez proveedores más grandes representan el 60% de los ingresos de 2024, indicando alta concentración con barreras de entrada significativas.

¿Cuál es la principal tendencia tecnológica que moldea el diseño de productos?

Las capacidades formadoras de red y bidireccionales que apoyan el almacenamiento de energía y los servicios auxiliares dominan las hojas de ruta actuales de I+D.

Última actualización de la página el: