Tamaño y Participación del Mercado de Optoelectrónica

Análisis del Mercado de Optoelectrónica por Mordor Intelligence

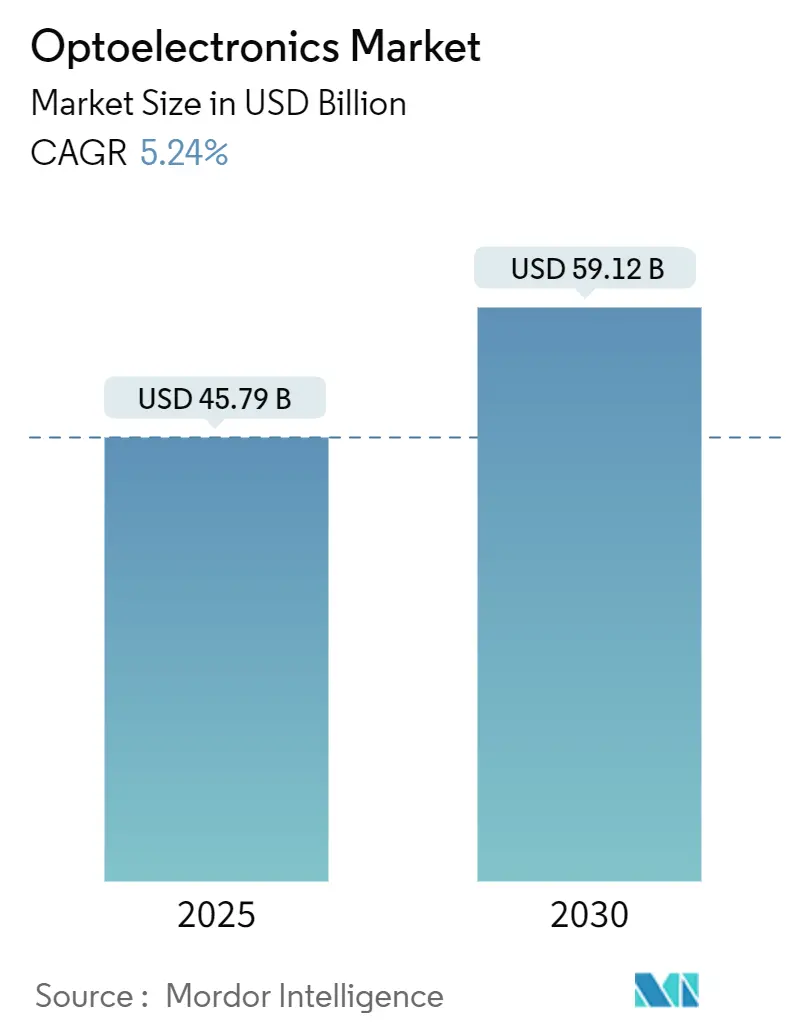

El tamaño del mercado de optoelectrónica alcanzó USD 45,79 mil millones en 2025 y se pronostica que llegará a USD 59,12 mil millones en 2030 mientras avanza con una TCAC del 5,24%. La demanda es amplia, abarcando detección 3D de próxima generación en dispositivos de consumo, enlaces ópticos de mayor velocidad para centros de datos intensivos en IA, y sistemas avanzados de iluminación e imagen en vehículos eléctricos. La innovación de dispositivos se beneficia de materiales de banda ancha que operan eficientemente a frecuencias y temperaturas elevadas, mientras que los incentivos políticos en Asia y América del Norte fomentan la fabricación regional para reforzar la resistencia de la cadena de suministro. Las empresas capaces de integrar óptica de metasuperficie o arquitecturas VCSEL de múltiples uniones están posicionadas para capturar oportunidades premium, especialmente donde la eficiencia energética y los factores de forma compactos son decisivos. En todos los usos finales, los compradores evalúan cada vez más a los proveedores por la capacidad de certificar tanto el suministro trazable de insumos críticos como el cumplimiento de las reglas emergentes de control de exportaciones, factores que ahora influyen en las decisiones de diseño ganador tanto como el rendimiento bruto.

Conclusiones Clave del Informe

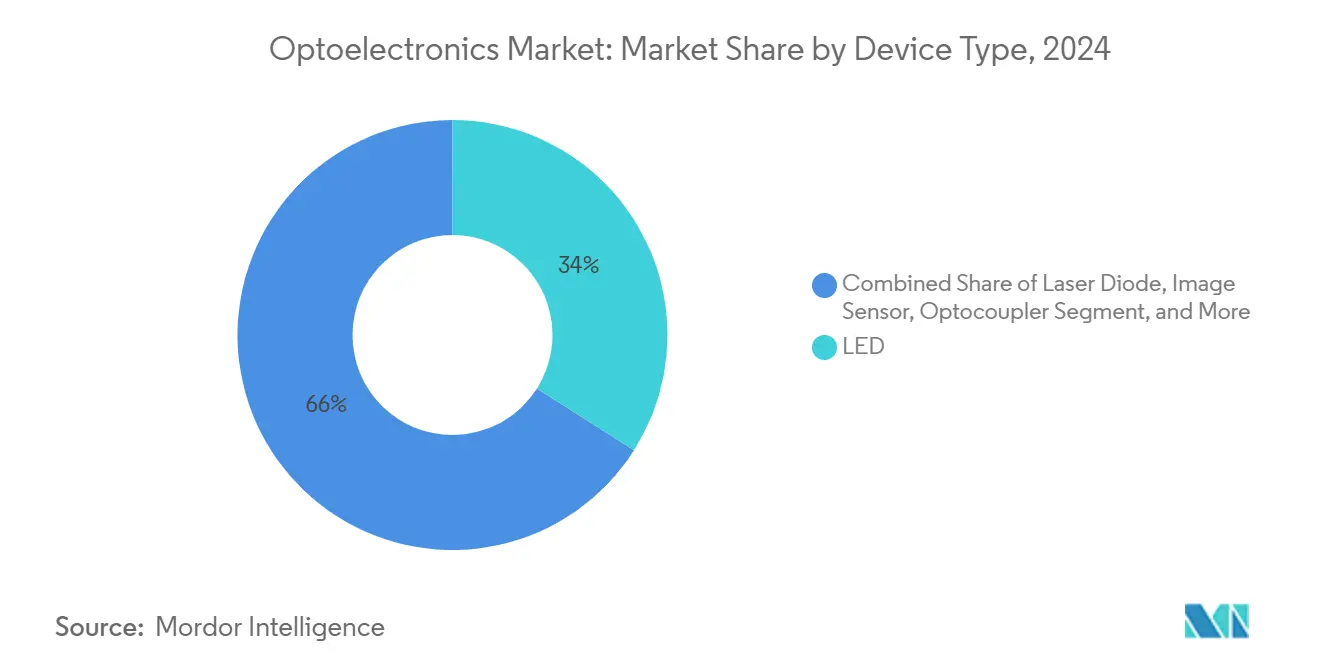

- Por tipo de dispositivo, los LED lideraron con el 34% de participación de ingresos en 2024; se proyecta que los diodos láser se expandan a una TCAC del 6,8% hasta 2030.

- Por material del dispositivo, el nitruro de galio comandó el 41% de la participación del mercado de optoelectrónica en 2024, mientras que el carburo de silicio está avanzando a una TCAC del 7,4% hasta 2030.

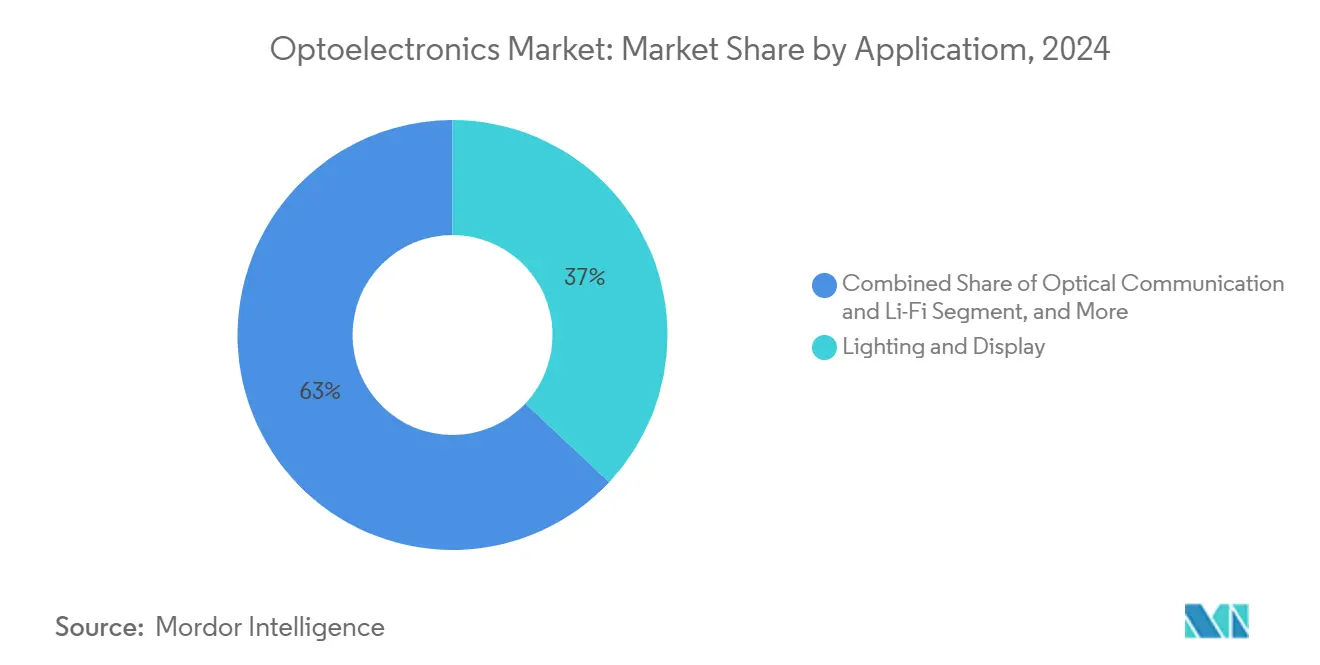

- Por aplicación, iluminación y pantallas representaron el 37% de participación del tamaño del mercado de optoelectrónica en 2024; comunicación óptica y Li-Fi se pronostica que crezcan a una TCAC del 5,6% hasta 2030.

- Por industria de usuario final, electrónicos de consumo mantuvo el 46% de participación de ingresos en 2024; la adopción automotriz de componentes optoelectrónicos está aumentando a una TCAC del 6,1% hasta 2030.

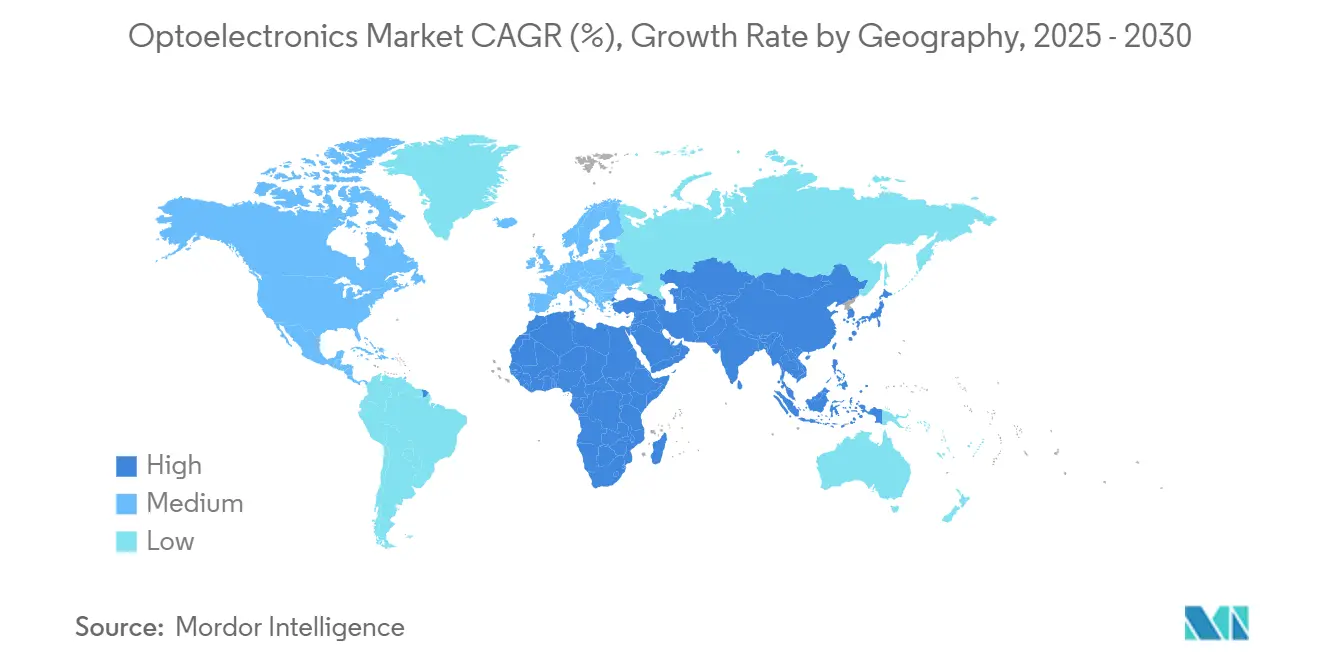

- Por geografía, Asia Pacífico representó una dominante 52% de los ingresos de 2024, mientras que se predice que la región de Medio Oriente y África logre una TCAC del 7,9% entre 2025 y 2030.

Tendencias e Perspectivas del Mercado Global de Optoelectrónica

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Proliferación de Detección 3D Basada en VCSEL en Smartphones Asiáticos | +1.2% | Asia Pacífico, con repercusión en América del Norte | Mediano plazo (2-4 años) |

| Mandatos Estrictos de Iluminación LED Automotriz en Europa | +0.9% | Europa, con adopción global siguiendo | Mediano plazo (2-4 años) |

| Despliegue Rápido de Módulos de Fibra 400G en Centros de Datos Norteamericanos | +1.1% | América del Norte, con expansión a Europa y Asia Pacífico | Corto plazo (≤ 2 años) |

| Incentivos Gubernamentales para LED de GaN en Proyectos de Ciudades Inteligentes del SE Asiático | +0.7% | Sudeste Asiático, con repercusión en Medio Oriente | Mediano plazo (2-4 años) |

| Auge de Imagen Médica Digital Impulsando Sensores CMOS en Japón | +0.6% | Japón, con aplicaciones globales de atención médica | Largo plazo (≥ 4 años) |

| Modernización de Defensa de Medio Oriente Alimentando Demanda de Detectores Infrarrojos | +0.8% | Medio Oriente y África | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Proliferación de detección 3D basada en VCSEL en smartphones asiáticos

La creciente demanda de autenticación facial segura, captura de video espacial y navegación interior está reforzando el papel de los láseres de emisión superficial de cavidad vertical en teléfonos inteligentes insignia. Las principales marcas integran matrices VCSEL de múltiples uniones que aumentan la potencia óptica mientras reducen el drenaje de batería, mejorando en última instancia la experiencia del usuario.[1]Xiao Y. et al., "Multi-junction Cascaded VCSEL with a High Power Conversion Efficiency of 74%," nature.comLas presentaciones de patentes por parte de proveedores chinos ilustran un impulso para localizar toda la pila VCSEL y reducir la dependencia de obleas epi importadas, un movimiento alineado con objetivos más amplios de autosuficiencia en semiconductores. Los proveedores de componentes posicionados con crecimiento epi de alto rendimiento y capacidad de prueba avanzada están asegurando acuerdos de suministro multianual antes del despliegue de detección 3D bajo pantalla. A medida que maduran los coprocesadores ópticos de IA, el mercado de optoelectrónica anticipa una adopción más amplia de mapeo de gestos y ambiente habilitado por VCSEL también en teléfonos de gama media.

Mandatos estrictos de iluminación LED automotriz en Europa

Los estándares de seguridad de la Unión Europea ahora favorecen los faros LED adaptativos que minimizan el deslumbramiento y mejoran la comodidad de conducción nocturna, empujando a los fabricantes de automóviles a adoptar controladores sofisticados de dominio de luz.[2]Optoelectronics Journal, "On-Chip Light Control of Semiconductor Optoelectronic Devices Using Metasurfaces," oejournal.orgLos proveedores de primer nivel responden con matrices RGB que permiten formación dinámica de haz, animaciones de firma de marca y ahorros de energía que extienden el rango de vehículos eléctricos. Los ciclos de diseño requieren cada vez más colaboración estrecha entre equipos de iluminación y térmica para cumplir objetivos de salida de lúmenes y regulación sin agregar masa de enfriamiento. La legislación impulsa indirectamente el mercado de optoelectrónica porque la microóptica, conductores y sensores incorporados en los módulos agregan valor más allá del propio dado LED. Los fabricantes de automóviles globales que homologan modelos para Europa tienden a propagar los mismos paquetes de iluminación avanzada en otras regiones, ampliando la demanda unitaria.

Despliegue rápido de módulos de fibra 400G en centros de datos norteamericanos

Los operadores de nube y redes sociales están actualizando a enlaces de 400G y emergentes de 800G para dar servicio al entrenamiento de modelos de IA que puede exceder 10^26 operaciones. Los transceptores basados en fotónica de silicio integran moduladores, conductores y detectores en una sola retícula, reduciendo el costo por bit y simplificando el diseño de tarjetas de línea. QSFP-DD sigue siendo el factor de forma preferido porque ofrece compatibilidad hacia atrás y configuraciones de puertos densos que preservan el espacio de bastidor en salas heredadas. Los proveedores capaces de garantizar el cumplimiento de los nuevos requisitos de diligencia debida para CI de computación avanzada ahora disfrutan de estatus de proveedor preferido entre hiperescaladores. Este ciclo de hardware eleva la demanda de componentes ópticos no solo en América del Norte sino también en regiones que construyen clústeres de computación de IA soberana.

Incentivos gubernamentales para LED de GaN en proyectos de ciudades inteligentes del Sudeste Asiático

Las modernizaciones municipales en ASEAN utilizan dispositivos GaN de banda ancha en iluminación de calles, señalización y redes de sensores para cumplir objetivos de eficiencia energética mientras apoyan plataformas de ciudad digital. Las subvenciones políticas reducen el desembolso de capital inicial, permitiendo la adopción temprana de sistemas de atenuación adaptativa vinculados a feeds de datos de tráfico y clima. La robustez del GaN a altas temperaturas de unión extiende la vida útil de servicio en climas calientes y húmedos, elevando su ventaja de costo de propiedad sobre las lámparas de sodio heredadas. Las fundiciones locales que anteriormente producían dispositivos de potencia de silicio están reequipándose para fabricar HEMT y LED de GaN, acelerando la transferencia de conocimiento dentro de la región. Estos proyectos amplían el mercado de optoelectrónica al fusionar iluminación, conectividad y detección ambiental en una sola corriente de adquisiciones.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Limitaciones Crónicas de Suministro de Sustratos GaN | -0.8% | Global, con impacto severo en Asia Pacífico | Mediano plazo (2-4 años) |

| Alto Costo de Gestión Térmica de Matrices VCSEL de Consumo | -0.6% | Manufactura global de electrónicos de consumo | Corto plazo (≤ 2 años) |

| Barreras de Control de Exportación en Cadenas de Suministro de Sensores de Imagen Avanzados | -0.7% | Global, con impacto particular en comercio China-EEUU | Mediano plazo (2-4 años) |

| Erosión de Precios LED Comprimiendo Márgenes Chinos de Nivel 2 | -0.5% | China, con implicaciones de precios globales | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Limitaciones crónicas de suministro de sustratos GaN

La producción de obleas GaN independientes permanece concentrada en un puñado de instalaciones especializadas, creando cuellos de botella para dispositivos de alta potencia. Las soluciones improvisadas como hacer crecer GaN sobre silicio ayudan a reducir costos pero introducen densidades de dislocación que limitan las clasificaciones de voltaje. Los gobiernos ahora tratan los sustratos de banda ancha como activos críticos, ofreciendo créditos fiscales para plantas de crecimiento de cristales domésticos para aliviar el riesgo estratégico. Los enfoques pioneros como Qromis Substrate Technology adaptan pilas hetero-epitaxiales a formatos de 200 mm, prometiendo mayor rendimiento y mejor compatibilidad con fábricas convencionales. Aunque estas medidas agregarán capacidad a mediano plazo, las escaseces a corto plazo continúan provocando priorización de asignación a favor de programas de vehículos eléctricos y defensa.

Alto costo de gestión térmica de matrices VCSEL de consumo

Las matrices VCSEL densas en smartphones equipados con LiDAR generan calor localizado que socava la eficiencia y vida útil si no se gestiona. Los disipadores metálicos tradicionales agregan volumen inadecuado para las tendencias de diseño industrial delgado. La investigación reciente demuestra VCSEL de múltiples uniones logrando 74% de eficiencia de conversión de potencia, reduciendo marcadamente las pérdidas resistivas. La integración complementaria de rejillas de Bragg circulares intra-cavidad estabiliza además la operación de modo único, recortando el exceso de calor.[3]Hu S. et al., "VCSEL with Intra-Cavity Circular Bragg Gratings for Single-Mode Operation," aip.orgAun con estos avances, las casas de empaque deben aún incorporar láminas de grafito o cámaras de vapor, elevando los costos de lista de materiales hasta que los diseños de alta eficiencia alcancen la producción en volumen.

Análisis de Segmentos

Por Tipo de Dispositivo: Los diodos láser interrumpen el dominio tradicional de LED

Los LED mantuvieron la posición más grande en el mercado de optoelectrónica de 2024, representando el 34% de ingresos mientras la iluminación de horticultura, módulos exteriores automotrices y pantallas comerciales se recuperaron. El segmento se benefició de líneas de manufactura maduras y mejoras incrementales a nivel de chip que exprimieron más lúmenes por vatio sin actualizaciones importantes de capital. En paralelo, los diodos láser, especialmente estructuras de cavidad vertical y emisión de borde, avanzaron con una perspectiva de TCAC del 6,8% debido a la expansión de detección 3D, interconexión óptica de corto alcance y adopción de LiDAR automotriz. Las arquitecturas de múltiples uniones ahora exprimen potencia óptica adicional de la misma área de dado, una característica crítica para proyectores bajo pantalla donde la huella está limitada. Los proveedores que combinan pruebas a escala de oblea con CI de conductor integrado continúan ganando victorias de diseño mientras los fabricantes de teléfonos inteligentes favorecen paquetes de emisores llave en mano.

El creciente interés en integración de metasuperficie amplifica el valor de la formación precisa de haz en la cara del chip, lo que a su vez eleva los costos de cambio para fabricantes originales de equipos de dispositivos. A medida que maduran las bibliotecas de metasuperficie, los diseñadores de diodos láser incorporan patrones personalizados en el paso de epitaxia final, entregando control de patrón y fase inalcanzable con lentes convencionales. La capacidad de adaptar perfiles de divergencia abre la demanda empresarial para pantallas AR y proyectores de tiro corto, ampliando el mercado total direccionable de optoelectrónica. Los LED seguirán siendo indispensables para iluminación de área grande, sin embargo, los diodos láser están tallando nichos premium donde la luz coherente o la dirección de haz ajustada es esencial.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Material del Dispositivo: SiC desafía el liderazgo de mercado de GaN

El nitruro de galio mantuvo dominancia en 2024 con una participación del mercado de optoelectrónica del 41%, sostenida por su movilidad electrónica superior y conductividad térmica que permiten operación eficiente a altas velocidades de conmutación. El escalamiento de obleas a 200 mm apoya reducciones de costo, mientras que la ingeniería de aleaciones entrega sintonización de emisión ultravioleta a visible para detección y esterilización. Sin embargo, el carburo de silicio exhibe la trayectoria de crecimiento más rápida con una TCAC del 7,4% ya que su conductividad térmica tres veces mayor permite dispositivos de potencia para vehículos eléctricos de carga rápida e inversores solares. Las líneas piloto respaldadas por el gobierno en Estados Unidos y Europa ahora califican sustratos SiC de 8 pulgadas, señalando una rampa hacia la producción masiva.[4]U.S. Department of Energy, "Semiconductor Supply Chain Deep Dive Assessment," energy.gov

El fosfuro de indio obtiene atención renovada para óptica de centros de datos más allá de 400G porque su banda prohibida directa acomoda altas velocidades de modulación con bajo voltaje de conducción. El arseniuro de galio sigue siendo el caballo de batalla para emisores infrarrojos en control remoto y sensores de tiempo de vuelo. Mientras tanto, la fotónica de silicio se posiciona como una solución rentable para transceptores densos, aprovechando fábricas CMOS y adjuntar láser híbrido para evitar escaseces de obleas III-V. Colectivamente, estas tendencias subrayan el pluralismo material donde los requisitos específicos de aplicación dictan la selección de sustrato, enriqueciendo el mercado más amplio de optoelectrónica.

Por Aplicación: La comunicación óptica supera la iluminación tradicional

Iluminación y pantallas mantuvieron una porción dominante del 37% de ingresos del tamaño del mercado de optoelectrónica en 2024, impulsada por modernizaciones de LED comerciales y crecientes instalaciones de videowall micro-LED. Sin embargo, la comunicación óptica y Li-Fi generan las ganancias más rápidas, expandiéndose a una TCAC del 5,6% mientras los hiperescaladores transicionan de planos traseros de cobre a estructuras completamente ópticas. La óptica co-empaquetada coloca módulos de transceptor adyacentes a ASIC de conmutación, reduciendo presupuestos de potencia mientras mantiene rendimiento de velocidad de línea superior a 25 Tb/s. Más allá de las paredes de centros de datos, las pruebas piloto de Li-Fi en hospitales y cabinas de aeronaves muestran enlaces inalámbricos libres de interferencia que complementan espectros RF congestionados.

Detección e imagen continúan ganando relevancia mientras los sectores automotriz, industrial y médico adoptan detectores espectralmente sintonizados y módulos de cámara para análisis en tiempo real. Los wearables de imagen montados en pacientes en desarrollo en Japón ilustran cómo los sensores CMOS extienden la atención médica más allá de entornos clínicos (qst.go.jp). Conversión de potencia y fotovoltaicos también contribuyen a la expansión del mercado de optoelectrónica a través de inversores GaN y SiC de alta eficiencia que reducen costos del sistema para matrices solares residenciales. Los programas de defensa y seguridad en Medio Oriente priorizan detectores infrarrojos para vigilancia fronteriza, un patrón de demanda que probablemente persista dada la volatilidad geopolítica.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Industria de Usuario Final: El sector automotriz acelera la adopción

Los electrónicos de consumo mantuvieron una participación de ingresos del 46% en 2024 mientras smartphones, relojes inteligentes, gafas AR y robots domésticos incorporaron módulos ópticos cada vez más sofisticados. El crecimiento proviene no solo de volúmenes unitarios sino también de mayor contenido promedio de semiconductores por dispositivo, particularmente en detección de profundidad y biosensado. Por el contrario, el sector automotriz registra una perspectiva de TCAC del 6,1% mientras la electrificación y autonomía necesitan lidar, iluminación avanzada y cámaras de monitoreo de cabina. La transición de Europa hacia flotas de cero emisiones obliga a los proveedores de primer nivel a integrar dispositivos optoelectrónicos que reduzcan el consumo de energía del vehículo sin sacrificar la seguridad.

Los operadores de tecnología de información presionan hacia adelante con actualizaciones de red generacional que estiran presupuestos ópticos e impulsan innovación rápida en fotónica integrada. Los proveedores de atención médica demandan detectores de ultra-bajo ruido para diagnósticos tempranos de cáncer, traduciendo avances de investigación en equipos comerciales de radiología. Las agencias aeroespaciales y de defensa en varias regiones buscan cargas útiles multiespectrales que mejoren la conciencia situacional, un área donde las consideraciones de suministro soberano se mezclan con requisitos técnicos. La automatización industrial permanece estable, aprovechando la adopción de visión artificial en control de calidad y mantenimiento predictivo para estabilizar el mercado de optoelectrónica a través de ciclos económicos.

Análisis Geográfico

Asia Pacífico domina el mercado de optoelectrónica con el 52% de los ingresos de 2024, un liderazgo construido sobre integración profunda de cadena de suministro, mano de obra experimentada y apoyo político de larga data. La capacidad de fundición de China continúa creciendo mientras los gobiernos provinciales subsidian fábricas de 200 mm y 300 mm que se enfocan en semiconductores compuestos, una expansión que mitiga algunas escaseces de sustratos pero también genera preocupaciones sobre sobrecapacidad. Japón aprovecha su experiencia en imagen médica para pionear plataformas de diagnóstico basadas en sensores CMOS, impulsando la demanda doméstica mientras exporta subsistemas a Europa y América del Norte. Los proveedores de pantallas de Corea del Sur impulsan nodos de proceso micro-LED que reducen la densidad de defectos epi, creando nuevos paneles de alto brillo para realidad aumentada. Taiwán sigue siendo indispensable en la pila de empaque avanzado a pesar del riesgo geopolítico, provocando que OEM multinacionales diversifiquen el ensamblaje de segunda fuente en el Sudeste Asiático.

La región de Medio Oriente y África registra una perspectiva de TCAC del 7,9% hasta 2030, alimentada por adquisiciones de defensa nacional y megaproyectos de ciudad inteligente que integran iluminación LED, backbones de fibra e imagen de seguridad. Emiratos Árabes Unidos y Arabia Saudita canalizan superávits de exportación de petróleo hacia clústeres tecnológicos soberanos, invitando a jugadores optoelectrónicos globales a establecer centros de diseño regionales. Las economías costeras africanas invierten en estaciones de aterrizaje de fibra submarina que anclan enlaces terrestres más cortos, estimulando la demanda de óptica pasiva y servicios de mantenimiento aguas abajo. Aunque los volúmenes base siguen siendo modestos comparados con Asia, el alto crecimiento acelera la adopción de dispositivos de nicho como detectores IR de onda media enfriados para sistemas perimetrales.

América del Norte sostiene influencia sustancial del mercado de optoelectrónica gracias a financiamiento robusto de capital de riesgo, investigación universitaria fuerte y el incentivo CHIPS de EEUU que destina USD 50 mil millones para manufactura e I+D de semiconductores. El Centro Nacional de Tecnología de Semiconductores proporciona líneas de prototipado compartidas que reducen la barrera de entrada para start-ups de fotónica, mientras que las actualizaciones de control de exportación endurecen la supervisión de CI de uso dual. Canadá nutre empresas de fotónica cuántica que exploran comunicación basada en entrelazamiento, agregando un segmento fronterizo al conjunto de oportunidades regionales.

Europa contiene una erosión gradual de la participación global de semiconductores pero mantiene liderazgo en óptica de metrología, iluminación automotriz y equipos de litografía. La Ley de Chips asigna EUR 43 mil millones para amplificar la producción local, aunque el Tribunal de Auditores Europeo proyecta solo 11,7% de participación global para 2030 ausente intervenciones adicionales. Alemania y Francia coordinan líneas piloto para dispositivos de potencia de banda ancha, mientras que las naciones nórdicas expanden epitaxia de semiconductores compuestos dedicada a clientes espaciales y de defensa. Las reglas ambientales estrictas de la región estimulan la demanda de componentes optoelectrónicos eficientes en energía, particularmente en automatización de edificios.

América del Sur sigue siendo una geografía menor pero creciente para el mercado de optoelectrónica, impulsada por expansión de banda ancha, programas de iluminación LED de calles e imagen agrícola en Brasil y Argentina. Los proveedores internacionales usan empresas conjuntas para evadir aranceles de importación y cumplir requisitos de contenido local, sembrando capacidad de ecosistema que podría escalar en la próxima década.

Panorama Competitivo

El mercado de optoelectrónica exhibe concentración moderada: los cinco principales proveedores representan colectivamente aproximadamente el 55% de los ingresos, mientras que una larga cola de empresas especializadas atiende aplicaciones de nicho. Los jugadores líderes multi-segmento cementan posiciones a través de integración vertical que abarca epitaxia, fabricación de dispositivos y ensamblaje de módulos, asegurando tanto control de costos como certeza de suministro. Las adquisiciones recientes consolidan activos de herramientas para grabado de semiconductores compuestos, otorgando a los adquirentes recetas de proceso que acortan el tiempo de rendimiento para dispositivos emergentes. La profundidad de propiedad intelectual sigue siendo un foso decisivo; los portafolios en patrones de metasuperficie, unión de obleas e integración heterogénea atraen flujos de ingresos de licenciamiento que subsidian I+D adicional.

ZEISS Group ilustra crecimiento centrado en tecnología, registrando ingresos de FY 2023/24 de €10,894 mil millones en gran parte por fuerte demanda de óptica de litografía. Coherent Corp. complementa esta tendencia al revelar fotónica de silicio y transceptores EML distribuidos que duplican el ancho de banda de placa frontal sin romper envolventes de potencia, un movimiento alineado con despliegues de clústeres de entrenamiento de IA. Jenoptik expande sistemas de procesamiento láser para estructuración de células solares, capitalizando vientos de cola de energía verde y asegurando financiamiento público para una nueva planta de microóptica en Dresden (jenoptik.us). En contraste, los fabricantes de LED chinos de segundo nivel confrontan márgenes comprimiéndose siguiendo clarificaciones arancelarias que mantuvieron aranceles en componentes de iluminación.

Las tensiones geopolíticas y regímenes de control de exportación alteran el cálculo competitivo. Los obstáculos de licenciamiento de EEUU en sensores de imagen avanzados dirigen alguna inversión hacia fábricas regionales en Malasia y Vietnam, mientras que los OEM europeos diversifican el suministro de sustratos alejándose de dependencias de un solo país. Estas dinámicas invitan a colaboración entre primarios de defensa y casas de fotónica civiles para codesarrollar detectores endurecidos por radiación y de bajo SWaP. Mientras tanto, start-ups respaldadas por capital de riesgo encabezan procesadores ópticos neuromórficos y enlaces de comunicación cuánticamente seguros, características que podrían cambiar la frontera de rendimiento y redefinir grupos de valor dentro del mercado más amplio de optoelectrónica.

Líderes de la Industria de Optoelectrónica

-

SK Hynix Inc.

-

Panasonic Corporation

-

Samsung Electronics

-

Omnivision Technologies Inc.

-

Sony Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Jenoptik introdujo un Sistema de División de Haz Modular que impulsa el rendimiento de estructuración láser en líneas de células solares y abrió una instalación de microóptica en Dresden enfocada en aplicaciones de equipos semiconductores.

- Abril 2025: El gobierno de EEUU aclaró aranceles, excluyendo explícitamente LED y componentes de iluminación de exenciones recientes de semiconductores, provocando reevaluación de cadena de suministro entre productores de luminarias.

- Marzo 2025: Coherent Corp. exhibió transceptores ópticos enchufables de 400G, 800G y 1.6T más un módulo de fotónica de silicio 2×400G-FR4 Lite optimizado para centros de datos de IA.

- Marzo 2025: TSMC destacó avances en integración de fotónica de silicio y óptica co-empaquetada durante su Simposio de Tecnología de América del Norte, subrayando oportunidades "Más-que-Moore".

Alcance del Informe Global del Mercado de Optoelectrónica

La optoelectrónica es un subcampo de la fotónica que estudia la aplicación de dispositivos y sistemas electrónicos que detectan y controlan la luz.

El mercado de optoelectrónica está segmentado por tipo de dispositivo (LED, diodo láser, sensores de imagen, optoacopladores, células fotovoltaicas, y otros), industria de usuario final (automotriz, aeroespacial y defensa, electrónicos de consumo, tecnología de información, atención médica, residencial y comercial, industrial, y otros) y geografía (América del Norte (Estados Unidos, Canadá), Europa (Reino Unido, Francia, Alemania, España, Resto de Europa), Asia-Pacífico (China, Japón, India, Corea del Sur, Resto de Asia-Pacífico), Resto del Mundo)). El tamaño del mercado y los pronósticos se proporcionan en términos de valor (USD) para todos los segmentos mencionados.

| LED |

| Diodo Láser |

| Sensores de Imagen |

| Optoacopladores |

| Células Fotovoltaicas |

| Otros |

| Nitruro de Galio (GaN) |

| Arseniuro de Galio (GaAs) |

| Carburo de Silicio (SiC) |

| Fosfuro de Indio (InP) |

| Silicio y Otros |

| Iluminación y Pantallas |

| Comunicación Óptica y Li-Fi |

| Detección e Imagen |

| Conversión de Potencia y Fotovoltaicos |

| Defensa y Seguridad |

| Electrónicos de Consumo |

| Automotriz |

| Tecnología de Información y Telecomunicaciones |

| Atención Médica y Ciencias de la Vida |

| Aeroespacial y Defensa |

| Automatización Industrial |

| Residencial y Comercial |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| Corea del Sur | ||

| India | ||

| Sudeste Asiático | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos |

| Arabia Saudita | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Tipo de Dispositivo | LED | ||

| Diodo Láser | |||

| Sensores de Imagen | |||

| Optoacopladores | |||

| Células Fotovoltaicas | |||

| Otros | |||

| Por Material del Dispositivo | Nitruro de Galio (GaN) | ||

| Arseniuro de Galio (GaAs) | |||

| Carburo de Silicio (SiC) | |||

| Fosfuro de Indio (InP) | |||

| Silicio y Otros | |||

| Por Aplicación | Iluminación y Pantallas | ||

| Comunicación Óptica y Li-Fi | |||

| Detección e Imagen | |||

| Conversión de Potencia y Fotovoltaicos | |||

| Defensa y Seguridad | |||

| Por Industria de Usuario Final | Electrónicos de Consumo | ||

| Automotriz | |||

| Tecnología de Información y Telecomunicaciones | |||

| Atención Médica y Ciencias de la Vida | |||

| Aeroespacial y Defensa | |||

| Automatización Industrial | |||

| Residencial y Comercial | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| Corea del Sur | |||

| India | |||

| Sudeste Asiático | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos | |

| Arabia Saudita | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Qué factores están impulsando el crecimiento de ingresos en el mercado de optoelectrónica entre 2025 y 2030?

El crecimiento proviene de la detección 3D en smartphones, óptica de centros de datos de 400G/800G, faros LED adaptativos para vehículos eléctricos e incentivos políticos que localizan la fabricación de semiconductores compuestos.

¿Qué región contribuye con la mayor participación al mercado de optoelectrónica hoy?

Asia Pacífico representa el 52% de los ingresos de 2024 gracias a la extensa manufactura de electrónicos y la expansión de capacidad de semiconductores compuestos.

¿Por qué el carburo de silicio está atrayendo más atención en aplicaciones de dispositivos de potencia?

Su conductividad térmica superior y manejo de alto voltaje permiten inversores eficientes para vehículos eléctricos de carga rápida y sistemas de energía renovable, apoyando una TCAC del 7,4% hasta 2030.

¿Cómo están afectando las regulaciones de control de exportación al mercado de optoelectrónica?

Las nuevas reglas BIS requieren diligencia debida detallada y licenciamiento para chips avanzados y pesos de modelos de IA, provocando que las empresas diversifiquen cadenas de suministro y prioricen suministro trazable.

¿Cuál es el segmento de aplicación de más rápido crecimiento dentro del mercado de optoelectrónica?

La comunicación óptica y Li-Fi emergente, sustentada por el despliegue rápido de transceptores de 400G y motores de fotónica de silicio, muestran la TCAC de pronóstico más alta del 5,6%.

¿Cómo están influyendo las regulaciones automotrices en la demanda de componentes optoelectrónicos?

Los mandatos de la UE para vehículos de cero emisiones y características de seguridad avanzadas aceleran la adopción de faros LED matriciales, módulos LiDAR y cámaras de monitoreo del conductor, impulsando el contenido de componentes por vehículo.

Última actualización de la página el: