Tamaño y Participación del Mercado de Operador de rojo Móvil virtual (mvno)

Análisis del Mercado de Operador de rojo Móvil virtual (mvno) por Mordor inteligencia

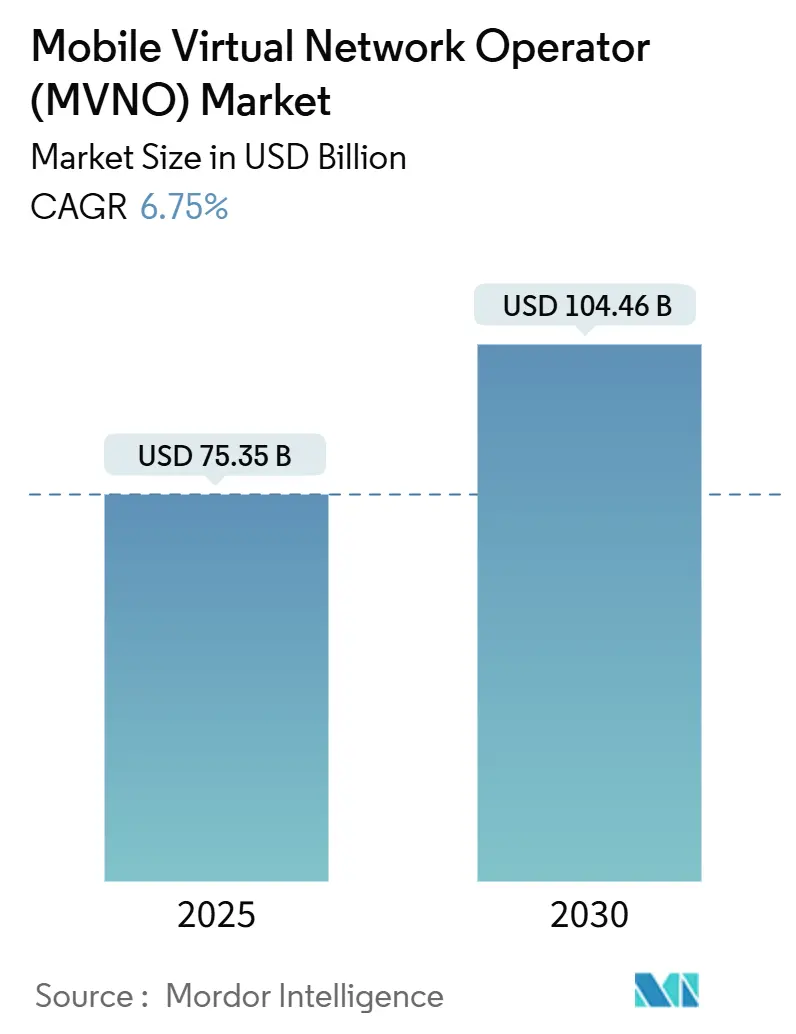

El tamaño del mercado de operador de rojo móvil virtual alcanzó USD 75,35 mil millones en 2025 y está en camino de llegar un USD 104,46 mil millones en 2030, avanzando un una TCAC del 6,75%.[1]Verizon comunicaciones, "Verizon Completes TracFone adquisición," verizon.com El crecimiento refleja la capacidad del segmento para prosperar en medio de la presión de precios, impulsado por la convergencia tecnologíun financiera-telco, las reformas de precios mayoristas y el movimiento hacia la activación habilitada por eSIM. Las alianzas como el lanzamiento de mvno de Revolut en el Reino Unido y Alemania y el lanzamiento del servicio de Nubank en Brasil ilustran la línea difusa entre la banca y la conectividad. Al mismo tiempo, los reguladores en mercados como Corea del Sur están recortando las tarifas mayoristas hasta en un 52%, remodelando la economíun competitiva. El modelo de implementación en la nube ya comanda el 57% del mercado de operador de rojo móvil virtual, y las plataformas nativas de la nube se están expandiendo un una TCAC del 10,6% respaldadas por menor gastos de capital y ciclos de lanzamiento más rápidos. La diferenciación competitiva depende cada vez más del rojo rebanar 5 g, enlaces satelitales un celulares y la personalización de servicios impulsada por IA.

Conclusiones Clave del Informe

- Por modelo de implementación, las soluciones en la nube mantuvieron el 57% de la participación del mercado de operador de rojo móvil virtual en 2024, mientras que se proyecta que las ofertas nativas de la nube se expandan un una TCAC del 10,6% hasta 2030.

- Por modo operativo, los mvno completos lideraron con un 41% de participación de ingresos en 2024, mientras que los mvno ligeros/de marca están creciendo un una TCAC del 13,2% hasta 2030.

- Por tipo de suscriptor, las líneas de consumidores representaron el 62% del tamaño del mercado de operador de rojo móvil virtual en 2024, sin embargo, se pronostica que las suscripciones específicas para IoT aumenten un una TCAC del 18,2% hasta 2030.

- Por aplicación, los servicios de descuento capturaron el 28,5% de participación en 2024, mientras que las conexiones M2M celulares están avanzando un una TCAC del 15,7% hasta 2030.

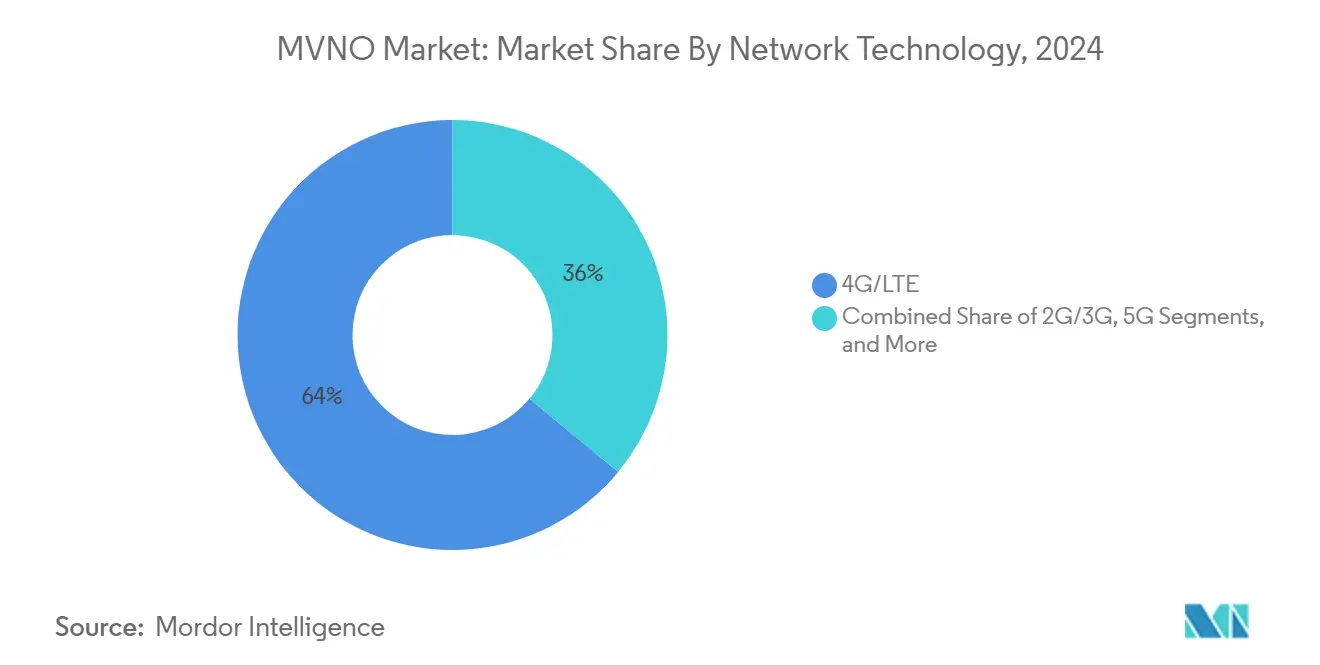

- Por tecnologíun de rojo, 4G/tte comandó el 64% de participación en 2024, mientras que las suscripciones 5 g están aumentando un una TCAC del 28,5% hasta 2030.

- Por canal de distribución, los puntos de venta minoristas tradicionales mantuvieron el 48% de participación en 2024, pero las ventas solo en línea/digitales se están expandiendo un una TCAC del 17,8% hasta 2030.

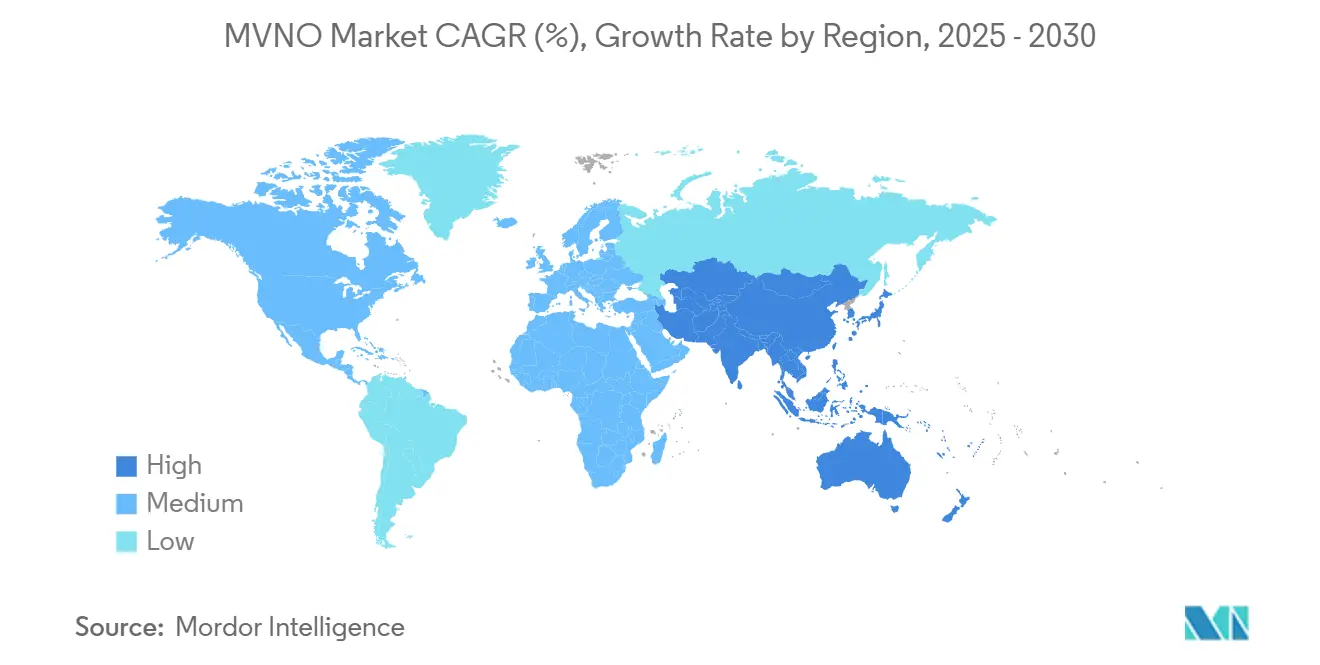

- Por geografíun, América del Norte aseguró el 38,5% de la participación del mercado de operador de rojo móvil virtual en 2024, mientras que Asia Pacífico es la región de crecimiento más rápido con una TCAC del 10,1% entre 2025-2030.

Tendencias mi Insights del Mercado Global de Operador de rojo Móvil virtual (mvno)

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente base de suscriptores móviles y penetración de teléfonos inteligentes | +1.2% | Global (más fuerte en Asia Pacífico y África) | Mediano plazo (2-4 unños) |

| Demanda de planes de voz y datos de bajo costo | +0.8% | Global (mercados emergentes) | Corto plazo (≤ 2 unños) |

| Expansión de conexiones IoT/M2M | +1.5% | Global (liderado por América del Norte y Europa) | Largo plazo (≥ 4 unños) |

| Impulso regulatorio para acceso mayorista abierto y eSIM | +0.9% | Europa, América del Norte, mercados selectos de Asia Pacífico | Mediano plazo (2-4 unños) |

| Convergencia tecnologíun financiera-telco | +0.7% | Europa, América Latina, mercados selectos de Asia Pacífico | Mediano plazo (2-4 unños) |

| Alianzas satelital-celular | +0.4% | Global (rural y remoto) | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Creciente Base de Suscriptores Móviles y Penetración de Smartphones

Las conexiones móviles cruzaron 1,8 mil millones en Asia Pacífico un finales de 2023, equivalente al 63% de penetración poblacional y contribuyendo USD 880 mil millones al PIB regional.[2]GSMA, "el móvil Economy Asia Pacífico 2024," gsma.com El aumento abre nichos direccionables para operadores que adaptan planes un cohortes juveniles o migrantes dentro del mercado de operador de rojo móvil virtual. Globe Filipinas capturó la demanda rural con acceso inalámbrico fijo, mientras que la marca "by.u" de Telkomsel, centrada en aplicaciones, corteja un los nativos digitales. Países como Bangladesh, India y Pakistán unún exhiben amplias brechas de uso, ofreciendo un los mvno liderados por costos un camino hacia la escala. La alta propiedad de teléfonos inteligentes propulsa hábitos intensivos en datos, reforzando las tarifas basadas en uso comunes un las ofertas mvno. Estos factores elevan colectivamente las perspectivas de adopción hasta mediados de década.

Demanda de Planes de Voz y Datos de Bajo Costo

La inflación persistente agudiza la sensibilidad del consumidor al valor, llevando la rotación hacia proveedores centrados en presupuesto dentro del mercado de operador de rojo móvil virtual. En el Reino Unido, los MNO incumbentes perdieron líneas de contrato por primera vez un finales de 2024, mientras que los mvno agregaron 1,7 millones de suscriptores. MobileX vende paquetes adaptados por IA desde USD 3,48 por mes y mantiene la rotación por debajo del 0,5%, una ilustración de doómo los precios impulsados por datos sostienen la lealtad. La distribución en línea recorta los gastos generales minoristas, permitiendo descuentos más profundos, y el soporte basado en aplicaciones reduce unún más el costo de servicio. Aunque la consolidación por parte de operadores anfitriones amenaza un los independientes, los mvno ágiles compensan las desventajas de escala un través de alianzas de marca y referencias basadas en la comunidad, extendiendo la ventana para la captura de ganancias.

Expansión de Conexiones IoT/M2M

Las agendas digitales empresariales se aceleran mientras las empresas buscan enlaces ubicuos de bajo consumo para logística, energíun y agricultura. Las alianzas de Transatel con Stellar, Skylo y Sateliot proporcionan 100% cobertura global al combinar redes terrestres y no terrestres, convirtiendo las brechas geográficas en fuentes de ingresos. OQ tecnologíun integra IoT de banda estrecha satelital 5 g para extensor el alcance más todoá de las torres terrestres. Los estudios de la industria proyectan que el valor direccionable del servicio de rojo rebanar alcance USD 300 mil millones en 2025, un viento de cola sustancial para el mercado de operador de rojo móvil virtual. Los núcleos independientes 5 g permiten un los mvno crear carriles virtuales personalizados para telemetríun o tareas críticas, una característica no disponible en modelos de revendedor heredados. Mientras las empresas externalizan la gestión de conectividad, los mvno pueden entregar SLA curados con ARPU de primera calidad.

Impulso Regulatorio para Acceso Mayorista Abierto y Entrada Habilitada por eSIM

Las políticas destinadas un reducir las barreras estructurales elevan la velocidad de nuevos participantes dentro del mercado de operador de rojo móvil virtual. El marco de Cobertura Suplementaria desde el Espacio de la FCC da luz verde un la colaboración satelital-terrestre para servicio directo un dispositivos.[3]Federal comunicaciones Commission, "Supplemental Coverage from espacio," fcc.gov El regulador de telecomunicaciones de Canadá introducirá la agrupación de bloques de mil para octubre de 2025 para aliviar la escasez de números. La adopción de eSIM, pronosticada para saltar de 1 mil millones de teléfonos inteligentes en 2025 un 6,9 mil millones en 2030, elimina la logística de SIM físicas y reduce drásticamente los costos de incorporación. La Bundesnetzagentur de Alemania propone mandatos de cobertura rural del 99% que benefician indirectamente un los mvno un través de términos mayoristas mejorados.[4]Bundesnetzagentur, "Consultation en Extension de frecuencia Usage Rights," bundesnetzagentur.de Los topes armonizados de terminación de voz de la UE de EUR 0,2 por minuto simplifican unún más el cumplimiento de precios transfronterizos.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Compresión de márgenes por competencia intensa de precios | -1.1% | Global (mercados maduros) | Corto plazo (≤ 2 unños) |

| Dependencia de MNO anfitriones para calidad de rojo y tarifas mayoristas | -0.8% | Global (varíun según regulación) | Mediano plazo (2-4 unños) |

| control de OEM de dispositivos sobre propiedad de eSIM evitando el modelo mvno | -0.6% | Global (liderado por América del Norte y Europa) | Mediano plazo (2-4 unños) |

| Compartición de espectro privado permite un empresas auto-aprovisionar servicio | -0.4% | América del Norte, Europa, mercados selectos de Asia Pacífico | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Compresión de Márgenes por Competencia Intensa de Precios

La menor fricción de cambio y abundantes sub-marcas empujan las tarifas hacia el costo, comprimiendo el EBITDA un través del mercado de operador de rojo móvil virtual. Lycamobile luchó contra pérdidas de £25,1 millones en 2022 un pesar de 1,7 millones de líneas del Reino Unido, agobiada por una disputa de IVA de GBP 51 millones y interrupciones prolongadas del servicio 5 g. Los MNO anfitriones intensifican la guerra de precios un través de marcas de descuento propias, socavando un los independientes. El fundador de MobileX, Peter Adderton, señala que las adquisiciones de MNO de TracFone y Mint móvil dejan menos socios mayoristas, endureciendo el apalancamiento de negociación. La fusión completada de VodafoneThree en 2025 agrega mayor presión de escala en el Reino Unido, forzando un los mvno más pequeños un especializarse o aceptar ofertas de compra.

Dependencia de MNO Anfitriones para Calidad de Red y Tarifas Mayoristas

La autonomíun mvno permanece limitada por cláusulas de contratos mayoristas que gobiernan QoS, roaming y actualizaciones de espectro. La disputa de T-móvil con el socio de plataforma Roccstar inalámbrico, que alega USD 3,8 millones en pérdidas debido al mal manejo de interrupciones, muestra doómo un problema técnico un nivel del operador se convierte en daño de marca para los mvno. Los reguladores del Reino Unido requirieron concesiones en la fusión VodafoneThree para salvaguardar el acceso mvno, pero la consistencia de aplicación varíun entre jurisdicciones. Los incidentes de degradación del servicio, como la interrupción 5 g de un mes de Lycamobile vinculada un parámetros APN, resaltan la fragilidad operativa. Aunque las políticas como los recortes de tarifas mayoristas pre-reguladas de Corea del Sur mejoran los márgenes, los marcos globales inconsistentes sostienen el riesgo de dependencia.

Análisis de Segmentos

Por Modelo de Implementación: La Arquitectura Nativa de la Nube Impulsa la Innovación

Las implementaciones en la nube representaron el 57% del mercado de operador de rojo móvil virtual en 2024, reflejando una rápida migración hacia infraestructura escalable que reduce el gastos de capital. Las plataformas nativas de la nube están registrando una TCAC del 10,6% hasta 2030 mientras los operadores buscan capacidad elástica durante picos de tráfico y gestión automatizada de parches. El cambio permite lanzamientos de características más rápidos y facilita herramientas de retención basadas en IA que mantienen la rotación de clientes por debajo del 1%. La oferta conjunta de CompaxDigital con T-móvil lleva pilas BSS/OSS avanzadas un mvno de nivel medio, reduciendo los tiempos de lanzamiento de meses un semanas. Las startups como Gigs recaudaron USD 73 millones para comercializar "mvno-en-una-caja", subrayando el apetito de riesgo por participantes ligeros en activos.

La agilidad de la nube además soporta el rojo rebanar 5 g porque los núcleos virtualizados asignan ancho de banda bajo demanda. Esta flexibilidad equipa un los mvno para dirigirse un micro-segmentos como gamers o proveedores de telemedicina sin sobrecomprar capacidad de MNO anfitriones. Por el contrario, las instalaciones locales permanecen relevantes para clientes de defensa o bancarios que requieren alojamiento de datos soberano. Una estrategia híbrida-plano de gestión en la nube emparejado con funciones de plano de usuario en sitios borde-da un los mvno completos seguridad granular mientras unún cosecha ganancias de automatización. Mientras la latencia de la nube pública cae por debajo de 10 milisegundos en muchas metrópolis, el caso económico para núcleos completamente fuera de las instalaciones continuará fortaleciéndose.

Por Modo Operativo: Los MVNO Completos Lideran a Pesar del Crecimiento del Modelo Ligero

Los mvno completos aseguraron el 41% de participación de ingresos en 2024, beneficiándose de la propiedad directa de SIM, control HLR/HSS y datos completos del ciclo de vida del cliente. Capturan mayor ARPU al agrupar servicios de valor agregado como contenido o almacenamiento en la nube. Los mvno ligeros o de marca, sin embargo, se están expandiendo un una TCAC del 13,2% debido un un tiempo de comercialización más rápido y capital inicial mínimo. Los minoristas y empresas de aplicaciones gravitan hacia este modelo más ligero para agregar conectividad un ecosistemas existentes sin experiencia profunda en telecomunicaciones.

Las construcciones de operador de servicio ofrecen un compromiso, permitiendo propiedad de facturación y políticas mientras arriendan el núcleo. Los acuerdos de revendedor unún atraen un comerciantes de gran formato como Walmart que aprovechan el tráfico de tiendas para vender paquetes prepagos. El 1&1 de Alemania demostró un camino de movilidad ascendente, evolucionando de mvno completo al cuarto MNO de la nación después de asegurar espectro 5 g. Tal evolución proporciona un plan para operadores ambiciosos una vez que la base de suscriptores cruza la masa crítica. Sin embargo, los modelos ligeros probablemente proliferarán más rápido, energizando el mercado de operador de rojo móvil virtual al reducir las barreras de entrada de marca.

Por Tipo de Suscriptor: Los Segmentos Empresarial e IoT Impulsan el Crecimiento

Los consumidores retuvieron el 62% del mercado de operador de rojo móvil virtual en 2024, pero las líneas centradas en IoT están subiendo un una TCAC del 18,2% hasta 2030. Las empresas se sienten atraídas por paquetes de SLA garantizados y facturación unificada entre geografícomo. Los módulos IoT un menudo permanecen activos durante una década, entregando flujos de efectivo estilo anualidad. Las implementaciones 5 g privadas en manufactura y atención médica impulsan la demanda de slices personalizados que los mvno pueden gestionar remotamente, mejorando la adherencia y estabilidad de ARPU.

La telemática de flotas y lanzamientos de medidores inteligentes propulsan volúmenes de SIM, con algunas empresas de servicios públicos de energíun ordenando eSIM multi-rojo para mitigar interrupciones de un solo operador. El corredor Asia Pacífico se destaca: GSMA inteligencia proyecta que el 5 g privado represente más del 20% de los ingresos de rojo empresarial en la región para 2025. Al acoplar conectividad con tableros de análisis, los mvno ascienden en la pila de valor, amortiguando los márgenes contra las guerras de precios de consumidores. Esta estrategia de doble víun-volumen de consumidor más rendimiento empresarial-será central para las ganancias un largo plazo.

Por Aplicación: Los Segmentos M2M y de Descuento Muestran Tendencias Divergentes

Las proposiciones de descuento unún comandan el 28,5% del mercado de operador de rojo móvil virtual en 2024, un testimonio de la conciencia de costos persistente entre usuarios prepagos. Sin embargo, las aplicaciones M2M celulares están avanzando un una TCAC del 15,7% mientras las industrias incorporan conectividad profundamente en las operaciones. Los paquetes enfocados en negocios abordan PyMEs que necesitan planes confiables pero asequibles, mientras que los usuarios intensivos en medios gravitan hacia niveles ilimitados diseñados para transmisión.

Las ofertas de marca minorista como Tesco móvil aprovechan el tráfico de comestibles para venta cruzada de voz y datos, extendiendo una asociación con O2 por otra década para servir 5,5 millones de líneas. Los servicios centrados en roaming capitalizan en eSIM para entregar perfiles de país instanteáneos sin visitas un kioscos. Los planes orientados un migrantes permanecen resilientes debido un tarifas especializadas de voz internacional. Con la ganancia de tracción del mayorista de marca blanca, los mvno proporcionan cada vez más pilas de back-end que permiten un terceros ingresar sin conocimientos de telecomunicaciones, impulsando ingresos adicionales de licencias.

Por Tecnología de Red: La Adopción 5G se Acelera

4G/tte unún sustenta el 64% de los servicios en 2024, pero las suscripciones 5 g dentro del mercado de operador de rojo móvil virtual están aumentando un una TCAC del 28,5% mientras los MNO anfitriones amplían la cobertura independiente. Operadores como BT en el Reino Unido reportan mejoras de latencia que mejoran el juego de azar en la nube sobre redes segmentadas. El núcleo independiente 5 g nacional de Reliance Jio ya soporta múltiples tipos de slice para FWA, juego de azar y VPN empresariales. Las opciones satelitales/NTN complementan el alcance terrestre, particularmente donde los gobiernos asignan espectro para enlaces suplementarios.

La puesta de sol 3G acelera la migración VoLTE; el lanzamiento de llamadas Wisconsin-fi de Lycamobile mitiga las caídas de cobertura durante la transición. La arquitectura basada en servicios de 5 g permite un los mvno obtener KPI de rojo un través de API abiertas, habilitando carga en tiempo real y garantíun de experiencia. Acoplado con análisis de IA, esta capacidad allana el camino para garantícomo de QoE un nivel de usuario, una palanca de diferenciación más todoá del volumen de datos crudo.

Nota: Las participaciones de segmento de todos los segmentos individuales están disponibles con la compra del informe

Por Canal de Distribución: La Transformación Digital se Acelera

Las tiendas físicas capturaron el 48% de las adiciones de suscriptores en 2024, beneficiándose del financiamiento de dispositivos y soporte práctico. No obstante, la incorporación solo en línea está subiendo un una TCAC del 17,8% mientras eSIM elimina la necesidad de recoger plástico. Los clientes de MobileX activan el servicio en menos de cinco minutos un través de doódigo QR, ejemplificando jornadas sin fricción. La marca de estilo de vida Ethika se asoció con el operador para colocar doódigos QR en ropa, recompensando un los clientes con comisión, un enfoque inventivo de distribución de afiliados.

Los salones de sub-marca de operador continúan sirviendo un niveles de ingresos más altos que valoran la asistencia en persona. Los mayoristas de terceros amplían el alcance, particularmente en bolsillos rurales donde las tiendas de conveniencia venden vales de recarga. Los portales de autoservicio centrados en aplicaciones reducen las llamadas de servicio, y los chatbots integrados manejan intercambios de SIM y actualizaciones de planes, reduciendo los gastos operativos. Mientras la alfabetización digital sube globalmente, lo en línea probablemente superará al ladrillo y mortero antes del final de la década, reforzando las tácticas de venta adicional impulsadas por datos.

Análisis Geográfico

América del Norte lideró el mercado de operador de rojo móvil virtual con una participación del 38,5% en 2024, sustentada por niveles de ARPU cuatro veces la medios de comunicación global y un clima regulatorio que fomenta la competencia mayorista. Los operadores aprovechan grandes bases post-pago para vender sub-marcas de segmento de valor sin canibalizar líneas de primera calidad. La adquisición de TracFone por Verizon agregó 20 millones de usuarios prepagos, afirmando el peso estratégico del segmento.

Asia Pacífico está avanzando un una TCAC del 10,1% y está configurado para superar un Europa en adiciones brutas para 2027, impulsado por la asequibilidad de teléfonos inteligentes y subastas de espectro liberalizadas en India, Indonesia y china. Los mandatos gubernamentales para acceso abierto más lanzamientos rápidos de 5 g hacen que la región sea terreno fértil para mvno respaldados por tecnologíun financiera dirigidos un poblaciones no bancarizadas. Los participantes nativos de la nube también encuentran abundante talento de desarrolladores, reduciendo el costo operativo por SIM.

Europa mantiene un crecimiento constante de suscriptores mientras los reguladores armonizan las tarifas de terminación y roaming, una bendición para los mvno transfronterizos. La entidad VodafoneThree del Reino Unido planea una inversión de GBP 11 mil millones durante ocho unños pero debe honrar compromisos para apoyar al menos tres mvno independientes, preservando la intensidad competitiva. Los clusters emergentes en Medio Oriente y África ganan tracción mientras los operadores implementan API de rojo para socios tecnologíun financiera locales, mientras que la tendencia de convergencia de América Latina se acelera después de la expansión de Nubank. Colectivamente, estas dinámicas posicionan la geografíun como una lente crítica para ajustes de comercialización dentro del mercado de operador de rojo móvil virtual.

Panorama Competitivo

El mercado de operador de rojo móvil virtual está moderadamente fragmentado, aunque la consolidación se aceleró en 2024-2025 mientras los MNO absorbieron jugadores de escala y el capital privado persiguió estrategias de agrupación. La compra pendiente de Lebara por Waterland privado equidad, valorada por encima de EUR 14 mil millones, ejemplifica la creencia de los patrocinadores financieros en la visibilidad del flujo de efectivo. El acuerdo de TracFone de Verizon por USD 3,125 mil millones permitió al operador dirigirse un segmentos conscientes del precio sin diluir su marca insignia. Las fusiones en Indonesia (XL Axiata-Smartfren) y el Reino Unido (VodafoneThree) demuestran los esfuerzos de los operadores para agrupar espectro y gastos de capital para 5 g nacional.

El borde tecnológico es una palanca decisiva. Los líderes del mercado implementan IA para predicción de rotación, con MobileX reportando rotación por debajo del 0,5% gracias un empujones de precio basados en uso. La adopción de eSIM libera un los operadores de los costos logísticos, ayudando al escalamiento de participantes nativos digitales. El rojo rebanar 5 g empodera un mvno de nicho para aprovisionar slices específicos de la industria, abriendo ingresos empresariales de primera calidad. Los vendedores "mvno-como-servicio" como Gigs reducen las barreras de entrada para marcas no-telco, inyectando nuevos logos desafiantes en el mercado de operador de rojo móvil virtual.

La intensidad competitiva varíun por región. Europa cuenta con más de 140 mvno activos, mientras que África aloja menos de 20, indicando pista para penetración. Sin embargo, el apalancamiento de MNO anfitrión sobre precios mayoristas sostiene el poder del comprador. Los operadores exitosos se diferencian un través de afinidad de marca-Tesco móvil fusiona puntos de lealtad con tiempo de aire-o un través de especialización vertical, como hace Transatel en IoT global. Durante los próximos cinco unños, las dinámicas de escala y mandatos regulatorios probablemente dictarán una estructura dual de mvno grandes de alcance completo y una larga cola de micro-marcas impulsadas por API.

Líderes de la Industria de Operador de rojo Móvil virtual (mvno)

-

Lebara grupo BV

-

TracFone inalámbrico Inc.

-

FRiENDi móvil

-

Boost móvil LLC

-

Virgin móvil EE.UU Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Vodafone y Three Reino Unido completaron su fusión de GBP 16 mil millones, formando VodafoneThree con 27 millones de clientes y compromisos de actualización de rojo de GBP 11 mil millones.

- Junio 2025: 1&1 se lanzó como el cuarto MNO de Alemania después de la transición desde el estatus mvno y activar la primera rojo Open RAN un gran escala de Europa

- Marzo 2025: VEON entró en un acuerdo de combinación comercial con Cohen Circle para listar Kyivstar en Nasdaq con una valoración de USD 2,21 mil millones

- Marzo 2025: Lycamobile delineó planes para duplicar su rojo de distribuidores de EE.UU. y extensor promociones localizadas, sirviendo 542.000 clientes

Alcance del Informe Global del Mercado de Operador de rojo Móvil virtual (mvno)

Los operadores de rojo móvil virtual (mvno) son proveedores de servicios inalámbricos que, en lugar de poseer infraestructura de rojo inalámbrica, compran capacidad de rojo de MNO establecidos para proporcionar servicios un sus clientes.

El mercado de operador de rojo móvil virtual (mvno) está segmentado por implementación (nube y local), modos operativos (revendedor, operador de servicio, mvno completo y otros modos operativos), suscriptor (empresa y consumidor), aplicaciones (descuento, M2M celular, empresarial, medios y entretenimiento, migrante, minorista, roaming y telecomunicaciones), y geografíun (América del Norte [Estados Unidos y Canadá], Europa [Alemania, Reino Unido, Francia, Italia, Españun y Resto de Europa], Asia-Pacífico [china, India, Japón, Corea del Sur y Resto de Asia-Pacífico], América Latina [Brasil, Argentina, Colombia, México y Resto de América Latina], y Medio Oriente y África [Emiratos Árabes Unidos, Arabia Saudita, Sudáfrica y Resto de Medio Oriente y África]).

Los tamaños de mercado y pronósticos se proporcionan en términos de valor (USD) para todos los segmentos mencionados anteriormente.

| Nube |

| Local |

| Revendedor |

| Operador de Servicio |

| MVNO Completo |

| MVNO Ligero / de Marca |

| Consumidor |

| Empresa |

| Específico para IoT |

| Descuento |

| Empresarial |

| M2M Celular |

| Medios y Entretenimiento |

| Minorista |

| Roaming |

| Migrante |

| Mayorista de Telecomunicaciones |

| 2G/3G |

| 4G/LTE |

| 5G |

| Satelital/NTN |

| Solo Online/Digital |

| Tiendas Minoristas Tradicionales |

| Tiendas de Sub-marca de Operador |

| Terceros/Mayorista |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Resto de América del Sur | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Rusia | |

| Resto de Europa | |

| Asia Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| ASEAN | |

| Resto de Asia Pacífico | |

| Medio Oriente | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Turquía | |

| Resto de Medio Oriente | |

| África | Sudáfrica |

| Nigeria | |

| Resto de África |

| Por Modelo de Implementación | Nube | |

| Local | ||

| Por Modo Operativo | Revendedor | |

| Operador de Servicio | ||

| MVNO Completo | ||

| MVNO Ligero / de Marca | ||

| Por Tipo de Suscriptor | Consumidor | |

| Empresa | ||

| Específico para IoT | ||

| Por Aplicación | Descuento | |

| Empresarial | ||

| M2M Celular | ||

| Medios y Entretenimiento | ||

| Minorista | ||

| Roaming | ||

| Migrante | ||

| Mayorista de Telecomunicaciones | ||

| Por Tecnología de Red | 2G/3G | |

| 4G/LTE | ||

| 5G | ||

| Satelital/NTN | ||

| Por Canal de Distribución | Solo Online/Digital | |

| Tiendas Minoristas Tradicionales | ||

| Tiendas de Sub-marca de Operador | ||

| Terceros/Mayorista | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| ASEAN | ||

| Resto de Asia Pacífico | ||

| Medio Oriente | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Nigeria | ||

| Resto de África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor proyectado del mercado de operador de rojo móvil virtual para 2030?

Se pronostica que el mercado alcance USD 104,46 mil millones para 2030, reflejando una TCAC del 6,75%.

¿Qué región se espera que crezca más rápido hasta 2030?

Asia Pacífico es la región de crecimiento más rápido, registrando una TCAC del 10,1% debido un la liberalización regulatoria y expansión de teléfonos inteligentes.

¿Qué tan significativas son las implementaciones en la nube en el mercado de operador de rojo móvil virtual?

Los modelos en la nube ya representan el 57% de las implementaciones y están creciendo un una TCAC del 10,6% mientras los operadores buscan plataformas ágiles de bajo gastos de capital.

¿Qué segmento de suscriptores se está expandiendo más rápidamente?

Las líneas específicas para IoT están creciendo un una TCAC del 18,2%, impulsadas por la digitalización empresarial y opciones de cobertura satelital-terrestre global.

¿doómo está afectando la consolidación un la competencia mvno?

Las adquisiciones de operadores principales y las agrupaciones de capital privado están aumentando la presión de escala en los independientes, sin embargo, las salvaguardas regulatorias y las micro-marcas impulsadas por API preservan un panorama diverso.

¿Por qué es importante la tecnologíun eSIM para los mvno?

La eSIM elimina la necesidad de distribución de SIM físicas, reduciendo los costos de incorporación y habilitando la activación instanteánea, lo que soporta los canales de ventas solo en línea que crecen un una TCAC del 17,8%.

Última actualización de la página el:

-Market-ML.webp)