Análisis de mercado de adhesivos de poliuretano (PU) MEA

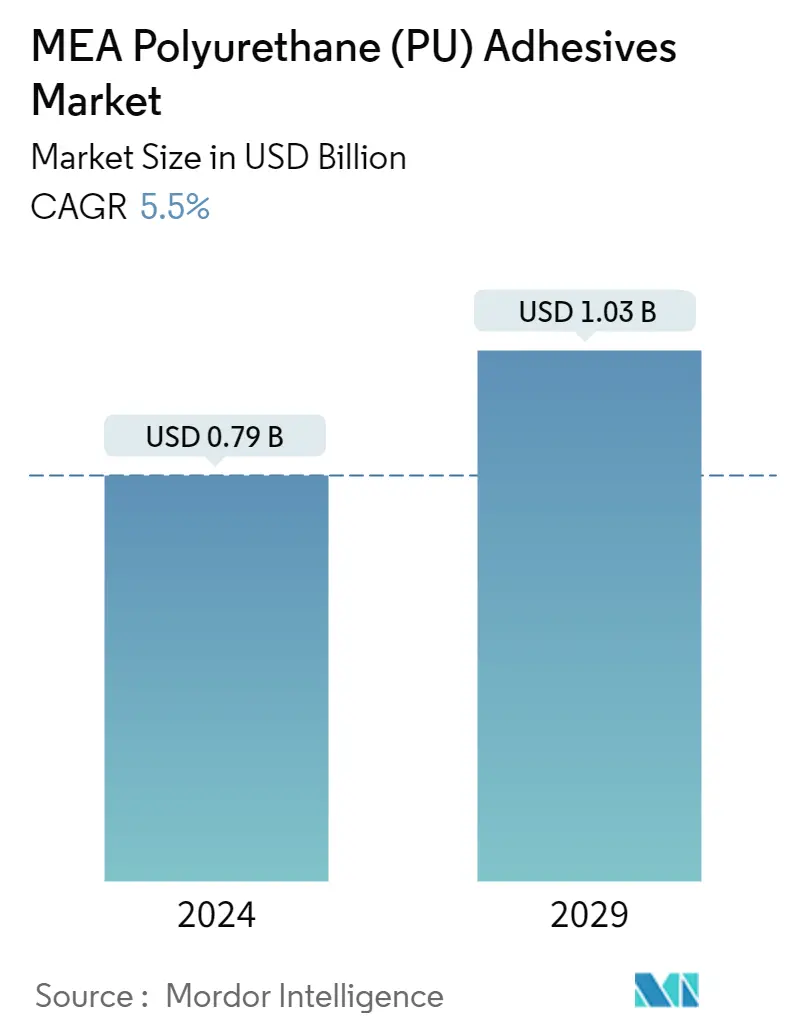

El tamaño del mercado de adhesivos de poliuretano MEA se estima en USD 790 millones en 2024 y se espera que alcance los USD 1,03 mil millones en 2029, creciendo a una tasa compuesta anual del 5,5% durante el período previsto (2024-2029).

El brote de COVID-19 afectó negativamente al mercado. La paralización o desaceleración de varios proyectos industriales, las restricciones de movimiento, las paradas de producción y la escasez de mano de obra provocaron una disminución en el crecimiento del mercado de adhesivos de poliuretano (PU). Sin embargo, se recuperó significativamente en 2021, debido al aumento del consumo en diversas industrias de uso final, incluidas la construcción, el embalaje, la atención sanitaria y la automoción.

- A corto plazo, la creciente demanda de la industria de la construcción y la infraestructura sanitaria son algunos de los principales factores que impulsan el crecimiento del mercado estudiado.

- Por el contrario, se espera que las estrictas regulaciones ambientales con respecto a las emisiones de COV obstaculicen el crecimiento del mercado estudiado.

- Sin embargo, el cambio de enfoque hacia los adhesivos de base biológica y la creciente inclinación hacia la fabricación de productos livianos probablemente ofrecerán oportunidades para el mercado de adhesivos de PU.

- Arabia Saudita domina el mercado de adhesivos de PU de Oriente Medio y África y también será testigo de la CAGR más alta durante el período de pronóstico.

MEA Adhesivos de poliuretano (PU) Tendencias del mercado

La industria de la edificación y la construcción domina el mercado

- Entre las industrias de usuarios finales, el segmento de edificación y construcción domina el consumo de adhesivos de PU en la región.

- Los adhesivos de PU incluyen propiedades de curado rápido y de baja resistencia, lo que los convierte en una excelente opción para carpintería y otras aplicaciones de construcción. Proporcionan la alta resistencia necesaria para mantener unidos los materiales de construcción.

- Además, este material es versátil cuando se trata de adhesivos de montaje de productos. Es adecuado para plásticos, vidrio, PVF, aluminio, acero inoxidable y otros metales, independientemente de la dureza de los sustratos de unión.

- Países como Arabia Saudita, Kuwait, Qatar, Emiratos Árabes Unidos y Egipto están presenciando un fuerte crecimiento en las inversiones y actividades de construcción. Por ejemplo, el eje del entorno de vida sostenible en Kuwait Vision 2035 incluye cinco pilares, el más destacado de los cuales es brindar atención de vivienda a los ciudadanos a través de lo planificado. Su objetivo es garantizar la provisión de 65,5 mil unidades de vivienda a través de cinco proyectos que cuestan alrededor de KD 3,22 mil millones (USD 10,5 mil millones), el último de los cuales finalizará en 2029.

- Cuando estos proyectos se implementen, el estado atenderá aproximadamente el 72% de las solicitudes de vivienda actuales, que son 91,000. El primer proyecto del plan de atención residencial gira en torno a la visión de Kuwait 2035 (Nuevo Kuwait) en la ciudad de Jaber Al-Ahmad, que incluye una tasa de finalización del 95% y se completará a finales de 2022. El segundo proyecto está en Al-Mutla'a, con una tasa de finalización del 64%, se completará a finales de 2023.

- El tercer proyecto está en el suburbio de Abdullah Al-Mubarak del Sur, que tiene una tasa de finalización del 72% y se completará a fines de 2025. La tasa de finalización del cuarto proyecto, Sabah Al-Ahmad del Sur, es de aproximadamente 14 %, ya que todavía está en etapa de preparación y se espera que esté terminado en 2029. Este sur de Saad Al-Abdullah incluye una tasa de finalización del 13% ya que todavía está en su fase preparatoria y finaliza en 2029. Por lo tanto, la creciente Se espera que la construcción de viviendas residenciales en Kuwait cree una demanda al alza para el mercado de adhesivos de poliuretano (PU) de Kuwait.

- Por lo tanto, se espera que las perspectivas de crecimiento de la industria de la construcción en dichos países impulsen el consumo de adhesivos de PU en la región.

Arabia Saudita dominará el mercado

- Arabia Saudita tiene la mayor cuota de mercado de adhesivos de poliuretano (PU) en Oriente Medio y África. Se espera que la demanda de adhesivos de poliuretano (PU) aumente durante el período previsto debido al aumento de las inversiones en construcción, infraestructura sanitaria y los esfuerzos para desarrollar centros automotrices en el país. El aumento de la población y de la renta disponible aumentó la demanda de desarrollo de edificios residenciales de mejor calidad.

- Se espera que el mercado de la construcción de Arabia Saudita experimente un crecimiento significativo y ofrezca un potencial lucrativo debido a su Visión 2030, NTP 2020 y varias reformas en curso para diversificarse más allá del petróleo. Se espera que Vision 2030, NTP 2020, el impulso de la inversión del sector privado y las reformas en curso sean los motores de crecimiento del mercado saudita de adhesivos de poliuretano de la industria de la construcción del país durante el período previsto.

- Además, según Visión 2030, de aquí a 2030 se abrirán 80 nuevos hoteles con más de 11.000 habitaciones de lujo en toda Arabia Saudita. Por lo tanto, se espera que el aumento de las inversiones en la construcción de hoteles genere demanda para el mercado de adhesivos de poliuretano (PU).

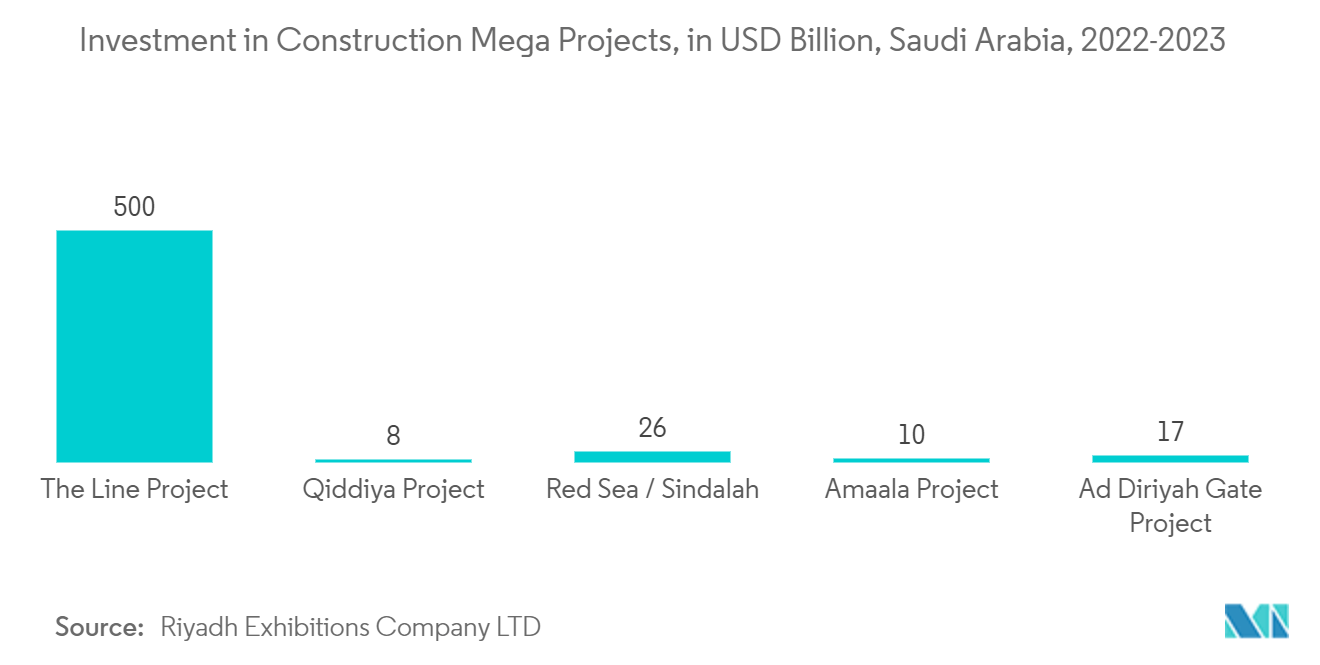

- La economía del país está entrando en una era post-petróleo en la que las megaciudades del reino, que están en construcción, proporcionarán crecimiento futuro. Según fuentes de la industria, en Arabia Saudita están en marcha más de 5.200 proyectos de construcción por un valor de 819 mil millones de dólares. Estos proyectos representan aproximadamente el 35% del valor total de los proyectos activos en todo el Consejo de Cooperación del Golfo (CCG).

- Algunos proyectos importantes de construcción urbana en Arabia Saudita incluyen los complejos de seguridad Rey Abdullah (Fase 5) y la Gran Mezquita (ampliación de la Mezquita del Sagrado Haram). Cada uno de ellos está valorado en 21.300 millones de dólares y desarrollado por el Ministerio de Municipios y Asuntos Rurales de La Meca.

- Los principales proyectos de construcción en Arabia Saudita incluyen Neom, el Proyecto del Mar Rojo, la ciudad de entretenimiento de Qiddiya, Amaala, el complejo Sharaan de Jean Nouvel en Al-Ula, la Gran Mezquita de Makkah - Tercera expansión, la Torre Jeddah, las Casas Sakani del Ministerio de Vivienda, Jabal Omar, Al Widyan y el metro de Riad. También incluye el sistema de tránsito rápido de autobuses de Riyadh, la ampliación de la ciudad médica Rey Fahd, los complejos médicos Rey Abdullah Bin Abdulaziz, el parque energético King Salman (Spark), Berri y Marjan de Saudi Aramco, el parque solar Hanergy, la planta de energía eólica Dumat Al Jandal, Saudi Aramco- Fábrica de PIB de Total e instalación embotelladora panasiática.

- El Amid Vision 2030 de Arabia Saudita es un importante plan de desarrollo respaldado por megaproyectos para hacer crecer la infraestructura del país. Con énfasis en los compromisos ambientales, la mejora de la calidad de vida de los ciudadanos y la creación de una economía sólida, Visión 2030 aspira a generar cambios. Las inversiones en varios campos, incluidos salud, educación e infraestructura, se ampliaron debido a la introducción de Visión 2030 y el correspondiente Plan Nacional de Transformación (PNT).

- Se están lanzando muchos proyectos residenciales y comerciales en Arabia Saudita, lo que se prevé que aumentará la actividad de construcción del país. Algunos de estos proyectos son el proyecto de megaciudad futurista Neom de 500 mil millones de dólares y la Fase 1 del Proyecto del Mar Rojo (que finalizará en 2022), que incluye 14 hoteles de lujo e hiperlujo que pueden sumar 3.000 habitaciones repartidas en cinco islas.. También incluye dos complejos turísticos del interior, Qiddi Entertainment City, Amaala, el lujoso destino de turismo de bienestar, el complejo Sharaan de Jean Nouvel en Al-Ula, las casas Sakani del Ministerio de Vivienda y la Torre Jeddah.

- Según la Corporación del Consejo del Golfo, Arabia Saudita planea invertir 66,49 mil millones de dólares en instalaciones de salud, con la ayuda del sector privado, cuya participación se espera que aumente un 65% para 2030.

- Arabia Saudita se está centrando en establecerse como el nuevo centro automovilístico de Oriente Medio. Aunque el país es un gran importador de vehículos y autopartes, ahora está tratando de atraer a los fabricantes de equipos originales (OEM) para que abran sus plantas de producción en el reino y desarrollar la industria automotriz nacional. Por ejemplo, varios fabricantes OEM, como Renault, Peugeot y Volkswagen, ya han instalado unidades en Marruecos, y los principales fabricantes de automóviles ven a Marruecos como un país rentable.

- La industria de la salud en Arabia Saudita representa el mayor gasto en la región del CCG y existe una demanda creciente de hospitales y centros de atención a largo plazo. El Gobierno de Arabia Saudita pretende aumentar la contribución del sector privado del 40% al 65% para 2030, con el objetivo de privatizar 290 hospitales y 2.300 centros de salud primaria.

- Por lo tanto, se espera que todas estas tendencias impulsen el consumo del mercado de adhesivos de poliuretano en el país durante el período de pronóstico.

Descripción general de la industria de adhesivos de poliuretano (PU) MEA

El mercado de adhesivos de poliuretano (PU) de Oriente Medio y África está muy fragmentado. Algunos de los principales actores del mercado incluyen 3M, Arkema, Dow, HB Fuller y Henkel AG Co. KGaA, entre otros (sin ningún orden en particular).

MEA Líderes del mercado de adhesivos de poliuretano (PU)

3M

Dow

H.B. Fuller

Henkel AG & Co. KGaA

Arkema

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

_Adhesives_Market_Market_Concentration.webp)

MEA Adhesivos de poliuretano (PU) Noticias del mercado

- Noviembre de 2022: Henkel lanzó Locite UK 2073-2173, el novedoso adhesivo elástico y sin disolventes que comprende tecnología de poliuretano de dos componentes (2K-PU). Proporciona a los fabricantes de automóviles un rendimiento de adhesión confiable con un proceso de fabricación simplificado.

Segmentación de la industria de adhesivos de poliuretano (PU) MEA

Los adhesivos de poliuretano ofrecen una buena combinación de resistencia cohesiva y flexibilidad, lo que los hace resistentes y duraderos. Los poliuretanos se adhieren bien a la mayoría de los sustratos no acondicionados, pero pueden requerir imprimaciones a base de solventes para lograr altas fuerzas de adhesión. Estos adhesivos facilitan una fácil aplicación y ofrecen una resistencia a la tracción y al calor superiores. El mercado de adhesivos de poliuretano (PU) de Oriente Medio y África está segmentado por tipo de resina, tecnología, usuario final y geografía. Por tipo de resina, el mercado se segmenta en termoestable y termoplástico. Por tecnología, el mercado se segmenta en tecnologías a base de agua, a base de solventes, de fusión en caliente y otras. Por usuario final, el mercado se segmenta en automoción y aeroespacial, edificación y construcción, electricidad y electrónica, calzado y cuero, atención sanitaria, embalaje y otras industrias de usuarios finales. El informe también cubre el tamaño del mercado y las previsiones en cinco países importantes de Oriente Medio y África. El tamaño del mercado y las previsiones de cada segmento se basan en los ingresos (millones de dólares).

| termoestable |

| Termoplástico |

| Transmitido por el agua |

| A base de disolvente |

| Fusión en caliente |

| Otras tecnologías |

| Automotriz y aeroespacial |

| Construcción y edificación |

| Electricidad y Electrónica |

| Calzado y Cuero |

| Cuidado de la salud |

| embalaje |

| Otras industrias de usuarios finales |

| Arabia Saudita |

| Emiratos Árabes Unidos |

| Katar |

| Sudáfrica |

| Egipto |

| Resto de Medio Oriente y África |

| Tipo de resina | termoestable |

| Termoplástico | |

| Tecnología | Transmitido por el agua |

| A base de disolvente | |

| Fusión en caliente | |

| Otras tecnologías | |

| Industria del usuario final | Automotriz y aeroespacial |

| Construcción y edificación | |

| Electricidad y Electrónica | |

| Calzado y Cuero | |

| Cuidado de la salud | |

| embalaje | |

| Otras industrias de usuarios finales | |

| Geografía | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Katar | |

| Sudáfrica | |

| Egipto | |

| Resto de Medio Oriente y África |

Preguntas frecuentes sobre investigación de mercado de Adhesivos de poliuretano (PU) MEA

¿Qué tamaño tiene el mercado de Adhesivos de poliuretano (PU) MEA?

Se espera que el tamaño del mercado de adhesivos de poliuretano (PU) MEA alcance los 790 millones de dólares en 2024 y crezca a una tasa compuesta anual del 5,5% hasta alcanzar los 1,03 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Adhesivos de poliuretano (PU) MEA?

En 2024, se espera que el tamaño del mercado de adhesivos de poliuretano (PU) de MEA alcance los 790 millones de dólares.

¿Quiénes son los actores clave en el mercado Adhesivos de poliuretano (PU) MEA?

3M, Dow, H.B. Fuller, Henkel AG & Co. KGaA, Arkema son las principales empresas que operan en el mercado de adhesivos de poliuretano (PU) de MEA.

¿Qué años cubre este mercado de Adhesivos de poliuretano (PU) MEA y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de adhesivos de poliuretano (PU) MEA se estimó en 750,06 millones de dólares. El informe cubre el tamaño histórico del mercado de Adhesivos de poliuretano (PU) MEA para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Adhesivos de poliuretano (PU) MEA para los años 2024, 2025, 2026, 2027 , 2028 y 2029.

Última actualización de la página el:

Informe de la industria de adhesivos de poliuretano (PU) en Oriente Medio y África

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Adhesivos de poliuretano (PU) MEA en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Adhesivos de poliuretano (PU) de MEA incluye una perspectiva de previsión del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.