Análisis del mercado de tapas y cierres de plástico de México

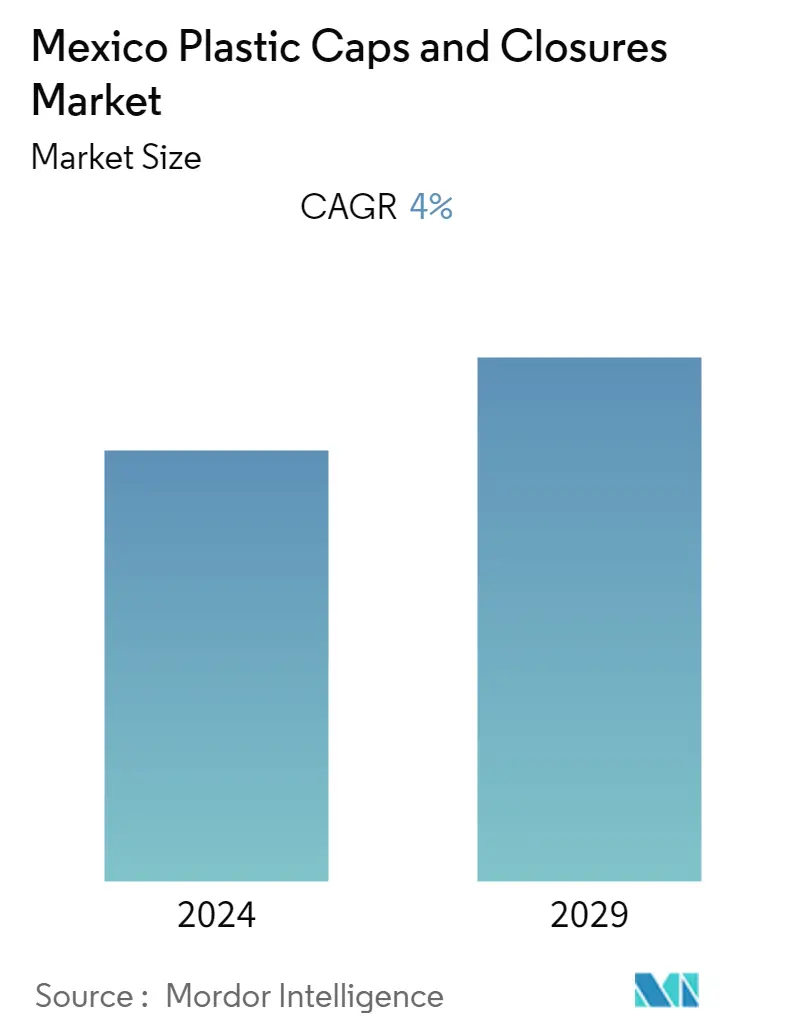

Se espera que el mercado de tapas y cierres de plástico de México registre una tasa compuesta anual del 4% durante el período previsto (2021-2026). Las tendencias clave que se están volviendo cada vez más importantes para los consumidores de hoy en México son las tapas y cierres que brindan seguridad contra robo, manipulación, contaminación y falsificación. El resultado de esta tendencia ha sido una creciente demanda de cierres a prueba de niños (CRC) y dispensadores de alto valor.

- Otro factor que afecta la demanda de tapas y cierres es el continuo cambio del uso de botellas y frascos de vidrio al embalaje de plástico. Los avances en tecnología y producción (por ejemplo, procesamiento de llenado en caliente y tecnologías de barrera) han permitido obtener ganancias en botellas y frascos de plástico a partir de alternativas de vidrio.

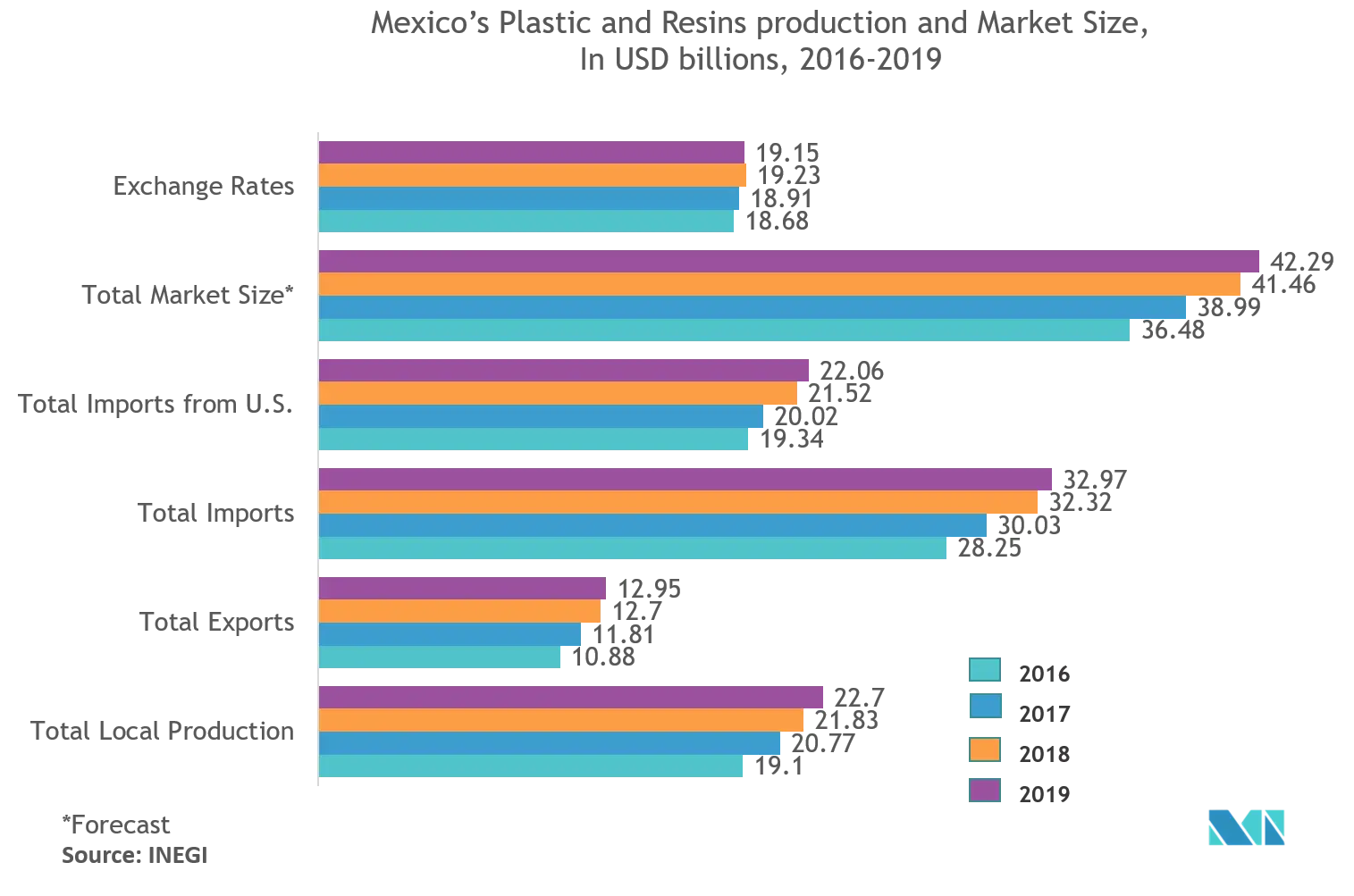

- Según el Instituto Nacional de Estadística y Geografía (INEGI), la economía de México creció un 2,0 por ciento en 2018, mientras que el valor de la producción total en la industria del plástico creció un 6,9 por ciento. En 2019, esta industria enfrentó el desafío de una sociedad más consciente del medio ambiente. A pesar de eso, los fabricantes ven una oportunidad de recuperarse hacia tasas de crecimiento más altas a medida que México negocia acuerdos de libre comercio adicionales con economías clave.

- La industria alimentaria es uno de los contribuyentes más importantes al mercado de tapas y cierres en México. La mayor demanda de alimentos y productos farmacéuticos envasados puede impulsar el crecimiento del mercado durante la propagación de COVID-19. Sin embargo, las afirmaciones sobre la supervivencia del virus hasta 72 horas en materiales como el plástico y el acero inoxidable pueden obstaculizar su crecimiento.

México Tapas y cierres de plástico Tendencias del mercado

Industria de bebidas para impulsar el crecimiento del mercado

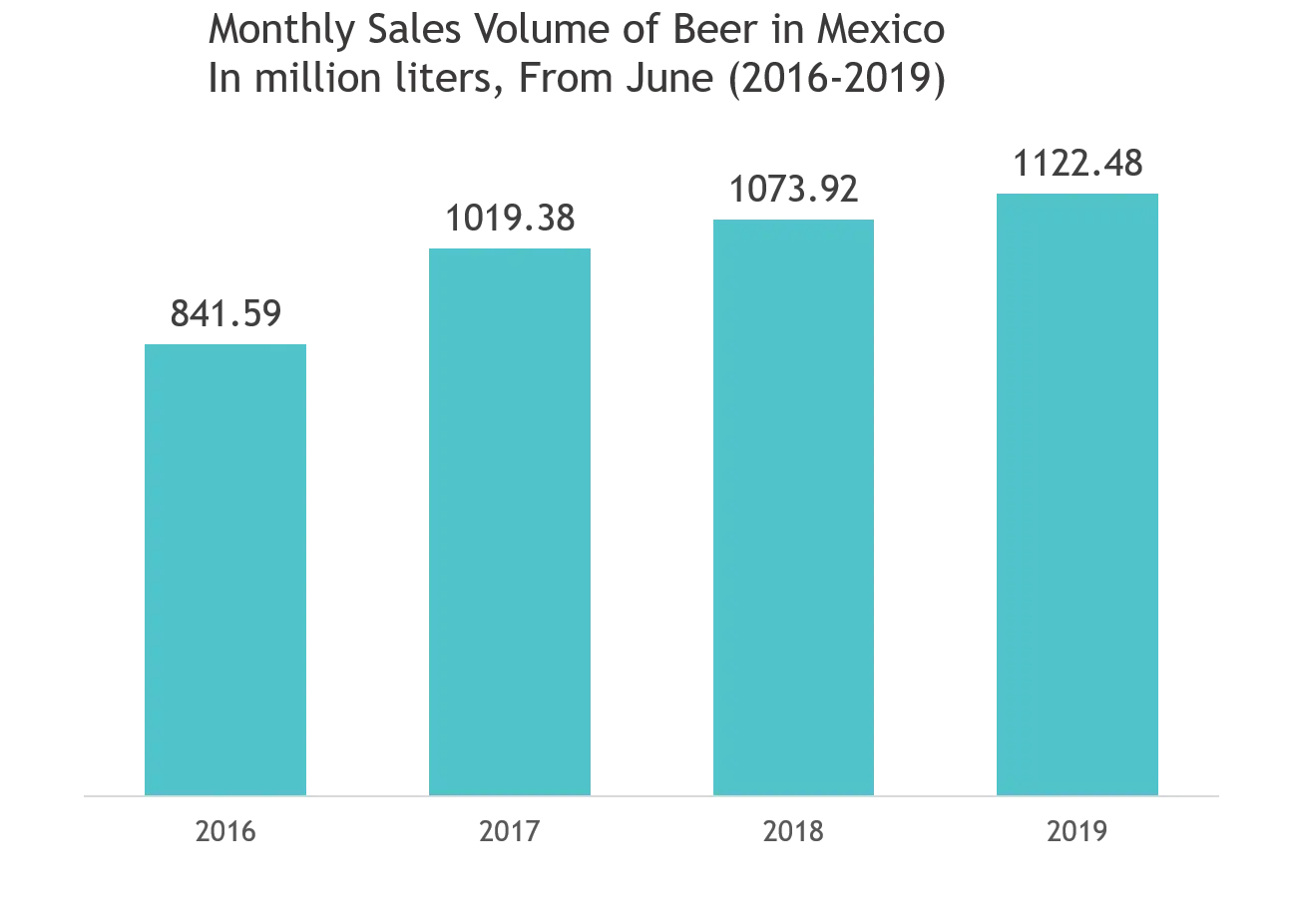

- La industria de bebidas lidera el mercado de tapas y cierres de plástico. Al mismo tiempo, se espera que el agua embotellada crezca en todas las regiones, impulsando así el mercado de tapas y cierres de plástico. Factores como productos innovadores/personalizados a prueba de manipulaciones, a prueba de niños y otros son los factores impulsores del mercado de tapas y cierres de plástico. También se espera que crezcan las ventas del formato para llevar.

- El mercado mexicano es uno de los mayores consumidores de refrescos per cápita del mundo. Pero la creciente conciencia sobre la salud y la preocupación por la obesidad están llevando a un creciente enfoque en el agua y las bebidas no carbonatadas. A medida que crece la actividad física en todo el país, La demanda de bebidas energéticas mejorará, lo que provocará el crecimiento de tapones y cierres en el país.

- Las botellas de bebidas de una sola porción se utilizan cada vez más en jugos de frutas, aguas mejoradas y otras bebidas listas para beber a medida que los consumidores buscan alternativas a los refrescos carbonatados que puedan transportarse y consumirse fácilmente sobre la marcha debido al aumento de la demanda. preocupaciones de salud.

- Según Greenpeace México, en México se producen más de 7 millones de toneladas de plástico al año; El 48% de este material se destina a embalajes, y aunque muchos de ellos son reciclables, no necesariamente acabarán siendo reciclados. Por ello, cinco municipios y 22 estados de México han adoptado leyes o iniciativas contra los plásticos de un solo uso por el severo impacto que tienen en los ecosistemas y la biodiversidad, frente al uso efímero de los mismos. Medidas regulatorias como estas impulsarán el crecimiento de las tapas y cierres de PET en la región debido a su capacidad de reciclaje.

Tereftalato de polietileno (PET) representará una parte importante

- El aumento del crecimiento de los alimentos envasados está impactando positivamente en el crecimiento del mercado. Las principales categorías de alimentos envasados son los productos de panadería y los alimentos procesados congelados. Algunas de las categorías emergentes en este sector son los alimentos congelados listos para el consumo, ya que se puede prolongar la vida útil, en particular haciendo que las temperaturas de almacenamiento sean más frías. Las expectativas de los consumidores sobre la calidad de los alimentos están aumentando. Hay un aumento en el mercado de envases de alimentos congelados y la apreciación de los consumidores por la calidad del producto conduce al crecimiento de tapas y cierres en el mercado.

- Según la guía comercial país de Estados Unidos, México produce el 80 por ciento de la demanda interna de PE, PP, PET y PVC. Dos grandes empresas, Alpek y Braskem/IDESA, son responsables de la mayor parte del volumen producido. Además, México tiene la mayor tasa de reciclaje de residuos plásticos de América Latina, alrededor del 58%; sin embargo, eso es sólo una parte de la tasa general de reciclaje del 17% del país. Casi el 40% de los materiales PET reciclados se exportan. Esfuerzos como estos que atienden las preocupaciones ambientales relacionadas con el mayor uso de plástico juegan un papel vital para lograr un crecimiento sostenible en el mercado.

- Mientras tanto, las estrictas regulaciones ambientales que controlan el creciente uso de PET han llevado a una creciente demanda de alternativas respetuosas con el medio ambiente, como el polietileno de alta densidad (HDPE) hasta cierto punto, y se espera que afecten negativamente al crecimiento del mercado.

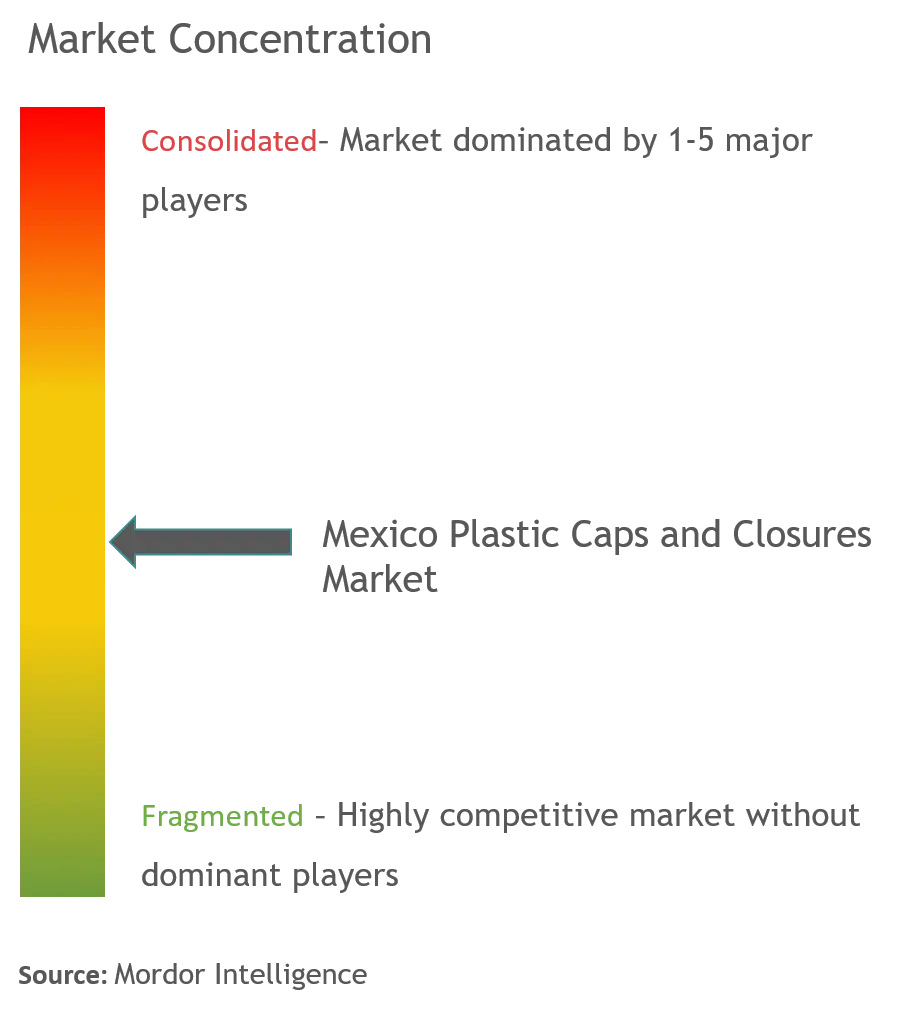

Descripción general de la industria de tapas y cierres de plástico en México

El mercado parece estar moderadamente concentrado. Los actores del mercado están adoptando estrategias importantes, como innovación de productos, fusiones y adquisiciones y asociaciones estratégicas, para ampliar su cartera de productos y su alcance geográfico.

- En diciembre de 2019, el stand de NEC de Bericap UK presentará la ampliación de la gama de tapas y cierres fabricados en las instalaciones de la empresa en Hull. Como parte del crecimiento global más amplio de capacidad y productos de Bericap, los nuevos productos fabricados en el Reino Unido aumentan la diversidad de tapas, cierres y productos asociados, así como la capacidad y disponibilidad local para abastecer el mercado interno del Reino Unido.

- Noviembre de 2019 BERICAP, uno de los principales fabricantes mundiales de cierres de plástico, demostrará en esta BrauBeviale de Núremberg cómo se puede combinar de forma óptima el confort individual para beber con la protección del medio ambiente y el reciclaje. También aprenderán más sobre varios cierres de peso reducido y cómo las gorras deportivas añaden más dinamismo a su gama de productos.

Líderes del Mercado de Tapas y Cierres de Plástico en México

Albéa Reynosa

Silgan Holdings Inc.

BERICAP North America Inc.

Essel

Guala Closures Mexico S.A. DE C.V.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación de la industria de tapas y cierres de plástico en México

Las tapas/cierres se fabrican mediante el proceso de moldeado por inyección o el proceso de moldeado por compresión. Las tapas/cierres de plástico se fabrican utilizando diversas materias primas (resinas) como PET, PP, HDPE, LDPE y otras. Del total del mercado de tapas y cierres, las tapas y cierres de plástico tienen el 70% de la cuota de mercado. El resto se reparte entre metal, metal-plástico y caucho/corcho.

| Polietileno (PE) |

| Tereftalato de polietileno (PET) |

| Polipropileno (PP) |

| Otros tipos de materiales |

| roscado |

| dispensación |

| sin rosca |

| A prueba de niños |

| Bebida |

| Alimento |

| Farmacéutica y Sanitaria |

| Cosméticos y artículos de tocador |

| Productos químicos domésticos (detergentes, limpiadores, jabones y abrillantadores) |

| Otras industrias de usuarios finales |

| Material | Polietileno (PE) |

| Tereftalato de polietileno (PET) | |

| Polipropileno (PP) | |

| Otros tipos de materiales | |

| Tipo | roscado |

| dispensación | |

| sin rosca | |

| A prueba de niños | |

| Industria del usuario final | Bebida |

| Alimento | |

| Farmacéutica y Sanitaria | |

| Cosméticos y artículos de tocador | |

| Productos químicos domésticos (detergentes, limpiadores, jabones y abrillantadores) | |

| Otras industrias de usuarios finales |

Preguntas frecuentes sobre investigación de mercado de tapas y cierres de plástico de México

¿Cuál es el tamaño actual del mercado de Tapas y cierres de plástico de México?

Se proyecta que el mercado de Tapas y cierres de plástico de México registrará una tasa compuesta anual del 4% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Tapas y cierres de plástico de México?

Albéa Reynosa, Silgan Holdings Inc., BERICAP North America Inc., Essel, Guala Closures Mexico S.A. DE C.V. son las principales empresas que operan en el Mercado de Tapas y Cierres Plásticos de México.

¿Qué años cubre este mercado de Tapas y cierres de plástico en México?

El informe cubre el tamaño histórico del mercado de México Tapas y cierres de plástico para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de México Tapas y cierres de plástico para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la Industria de Tapas y Cierres de Plástico de México

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Tapas y cierres de plástico de México en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Tapas y cierres de plástico de México incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.