Análisis del mercado de iluminación LED de México

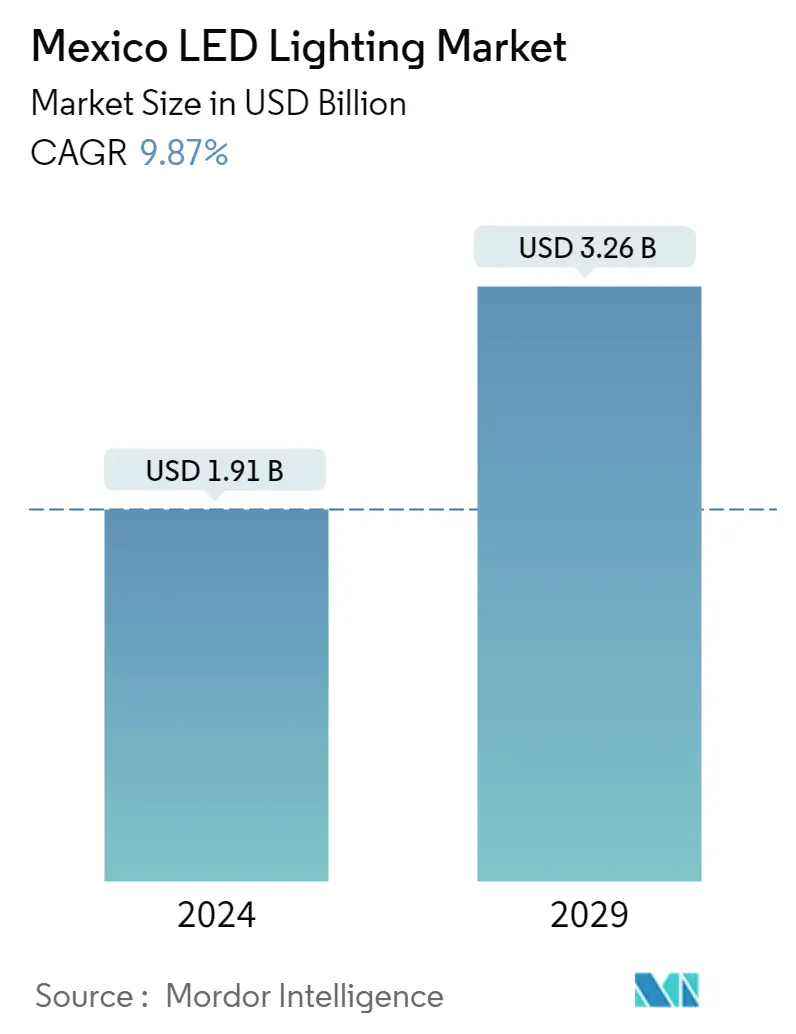

El tamaño del mercado de iluminación LED de México se estima en 1,91 mil millones de dólares en 2024, y se espera que alcance los 3,26 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 9,87% durante el período previsto (2024-2029).

Se prevé que el mercado estudiado sea testigo de un crecimiento sólido debido a varios factores como el desarrollo industrial, el aumento de los ingresos disponibles, las iniciativas y políticas gubernamentales, los avances tecnológicos y el aumento de la demanda de soluciones de iluminación inteligentes.

- El mercado estudiado también está impulsado por muchos factores, como una mayor eficiencia de fabricación, que se traduce en precios más bajos, una mayor eficacia de los LED en los últimos años y un diseño adecuado de lámparas LED y kits de modernización, que pueden reemplazar directamente las lámparas halógenas, incandescentes y fluorescentes existentes. luces. También tienen una vida útil más larga, lo que significa que los usuarios no necesitan reemplazarlos con tanta frecuencia como otros sistemas de iluminación. Esto reduce la necesidad de gastos frecuentes de mantenimiento y reemplazo. Las luces LED son respetuosas con el medio ambiente, ya que no contienen productos químicos tóxicos y pueden reciclarse. También son muy duraderos y pueden soportar condiciones climáticas adversas, lo que los hace adecuados para uso en interiores y exteriores.

- El alumbrado público representa una parte considerable del consumo de electricidad en la región y, por tanto, una parte sustancial de los presupuestos de las ciudades. El gobierno mexicano ha presentado el Proyecto Nacional de Eficiencia Energética y Alumbrado Público Municipal (PNEEAPM) para ayudar a varias ciudades a abordar este problema. Este programa ofrece un amplio apoyo técnico a las ciudades que emprenden iniciativas de alumbrado público LED. El Gobierno de México ha impuesto dos estándares de desempeño de eficiencia para las lámparas LED iluminación general y luminarias para vías y espacios exteriores. Estas normas se aplican a al menos 450.000 lámparas y accesorios instalados cada año.

- En enero de 2022, se alcanzó un hito importante en una asociación entre el Centro de Tecnología de Iluminación de California de UC Davis y la Universidad Autónoma de Guadalajara con la apertura de un centro de investigación y tecnología de iluminación en México. El Centro de Tecnología en Iluminación en Guadalajara abordaría las crecientes preocupaciones sobre el cambio climático a través de investigaciones y colaboraciones dedicadas al desarrollo de energía limpia y soluciones de sostenibilidad en todo México. Tales desarrollos ofrecerían un impulso significativo al crecimiento del mercado estudiado.

- La tasa de adopción de LED ha aumentado con el rápido aumento de las iniciativas de construcción sustentable y sustentable, principalmente debido a preocupaciones ambientales y la creciente penetración de la tecnología en la vida cotidiana de los consumidores. La creciente tendencia de integrar la tecnología con sistemas de iluminación inteligentes también ha ido cobrando impulso.

- Además, las luces LED se están empleando progresivamente en diversos entornos, como torres gubernamentales, instalaciones médicas, estadios deportivos, complejos comerciales, establecimientos educativos, centros de aviación, estaciones de ferrocarril, teatros y muchos otros lugares debido a sus atributos ventajosos, a saber, una eficiencia energética superior. , mayor longevidad, adaptabilidad y resiliencia, y respeto al medio ambiente.

- En soluciones de iluminación inteligente, se espera que los proveedores del mercado se centren en desarrollar soluciones de conectividad sólidas, gracias a las cuales las soluciones de conectividad, como Wi-Fi, Zigbee y Bluetooth, están ganando terreno en el mercado de LED inteligentes. Los sensores de iluminación brindan beneficios como bajo uso de energía y ahorro de costos. Los sensores miden las condiciones ambientales y ajustan su brillo en consecuencia. Esta característica ofrece iluminación según demanda y al mismo tiempo evita la decoloración con la luz solar. Se utiliza en atenuadores gestionados de forma remota. Es probable que estos avances ayuden al crecimiento del mercado estudiado.

- Sin embargo, es probable que los altos costos iniciales de las soluciones de iluminación LED, el conocimiento y la adopción limitados de soluciones de iluminación inteligentes y las limitaciones de la infraestructura limiten el crecimiento del mercado estudiado.

- Además, el conflicto entre Rusia y Ucrania afectará significativamente a la industria electrónica. El conflicto ya ha exacerbado los problemas de la cadena de suministro de semiconductores y la escasez de chips que afectan a la industria desde hace algún tiempo. La interrupción en la cadena de suministro también provocó volatilidad en los precios de materias primas críticas como níquel, paladio, cobre, titanio, aluminio y mineral de hierro, lo que provocó escasez de materiales. Esto obstaculizaría la producción de productos de iluminación.

Tendencias del mercado de iluminación LED en México

Aumento de la demanda de iluminación exterior debido a iniciativas de desarrollo inteligentes para impulsar el crecimiento del mercado

- En México, aunque la penetración de LED es baja para el usuario final residencial, el gobierno se centra principalmente en la iluminación exterior para disminuir el consumo de electricidad y las emisiones de gases de efecto invernadero. Según el estudio del INEGI (Instituto Nacional de Estadística y Geografía), la penetración promedio de LED en espacios residenciales es de apenas 12 por ciento en el país. Además, las crecientes inversiones e iniciativas gubernamentales en la región para desarrollar instalaciones de infraestructura pública están impulsando el crecimiento del mercado de alumbrado público, alimentando la demanda de luces LED.

- La parte del proyecto de conversión de alumbrado público de la ciudad de Santa Fe finalizó en marzo de 2022, cuando las últimas 3500 luminarias de propiedad de la ciudad fueron restauradas a bombillas de bajo consumo. Se prevé que los proyectos de 2,9 millones de dólares, parte del impulso de la ciudad para alcanzar la neutralidad de carbono para 2040, le ahorrarán a la ciudad 550.000 dólares en facturas de electricidad por año y reducirán el uso de energía entre un 50 y un 60 por ciento, ya que anteriormente el alumbrado público de la ciudad era alto. -Luces de sodio a presión con una vida útil más corta y una mayor tasa de fallas que las luces LED.

- El Servicio Express Aeropuerto Carret en la autopista Monterrey-Laredo requería una solución de iluminación energéticamente eficiente para el estacionamiento de la estación de servicio y la marquesina que rodea las estaciones de bombeo. La autoridad ha citado la sustitución de las antiguas 23 ineficientes luminarias de inundación y marquesina de halogenuros metálicos por LED que conservan una energía de 268.000 kWh y 32.160 dólares en energía y mantenimiento. Además, muchas ciudades importantes de América Latina, incluidas las de México, han iniciado procesos de transformación digital, encaminándolas hacia la evolución de ciudades inteligentes a pesar de los reveses de la pandemia. Por ejemplo, la Ciudad de México, la capital de México, persiste en avanzar en su proyecto de ciudad inteligente. Estos avances también abren nuevas oportunidades para el mercado.

- Por ejemplo, en marzo de 2021, Dimonoff se complace en declarar su colaboración con el gobierno de México en la implementación de tres proyectos piloto de iluminación inteligente en varias ciudades de México para 2022. Con el apoyo de la Comisión Nacional para el Uso Eficiente de la Energía (CONUEE) de México, Este esfuerzo tecnológico se inició para mostrar un sistema de iluminación inteligente para México y evaluar tecnologías novedosas que podrían generar ahorros futuros en costos de energía y mantenimiento. Según la CONUEE, México cuenta actualmente con más de 10 millones de artefactos de alumbrado público, de los cuales aproximadamente 6.2 millones son ineficaces o tienen el potencial de ser sustituidos por equipos energéticamente eficientes, reduciendo así el consumo de electricidad.

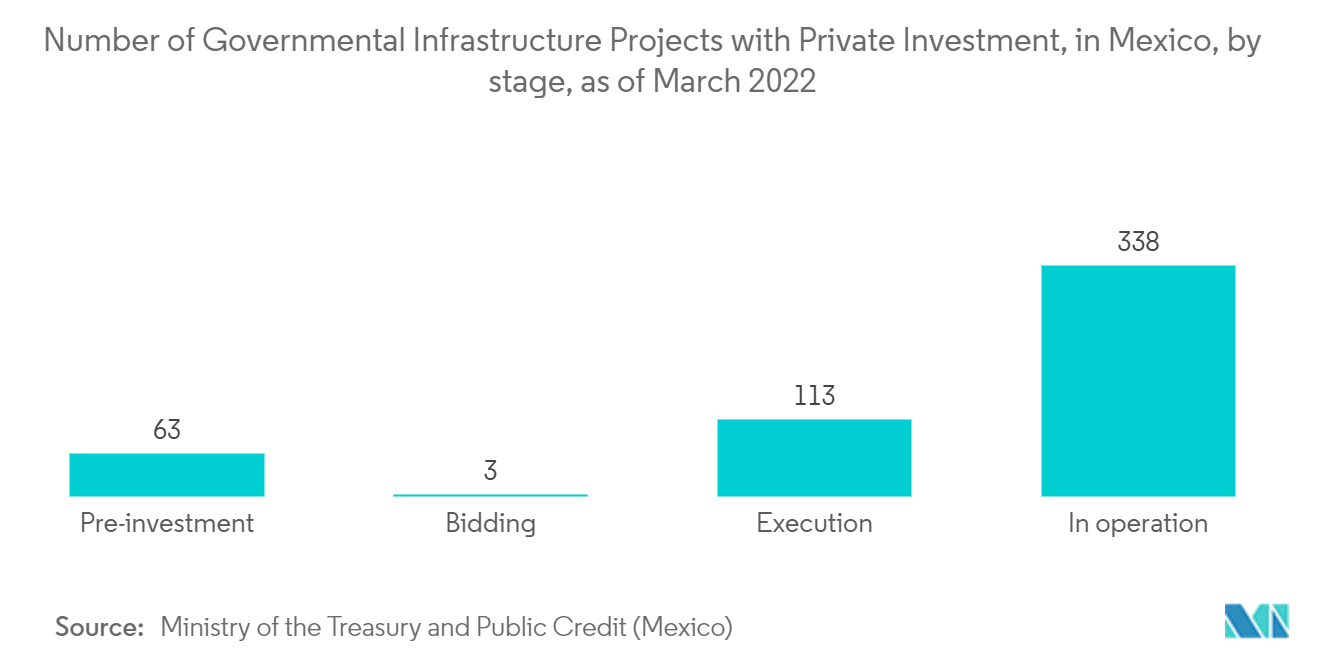

- Además, según la Agencia Internacional de Energía (AIE), se prevé que la población de México alcance casi 150 millones para 2050, un aumento significativo con respecto a los 127 millones actuales. Esto, sumado a los avances en la productividad, impulsará el crecimiento económico. En consecuencia, el consumo de energía aumentará sustancialmente, lo que requerirá la adopción de sistemas de iluminación energéticamente eficientes. El sector eléctrico de México ha experimentado un rápido crecimiento, con un aumento promedio anual de la demanda del 1,6 por ciento desde 2000. Como resultado, las crecientes inversiones e iniciativas del gobierno para desarrollar instalaciones de infraestructura pública en la región están estimulando el crecimiento del mercado de alumbrado público, impulsando en consecuencia la demanda de luces LED.

- Se espera que los crecientes planes e inversiones en iniciativas de ciudades inteligentes impulsen aún más la demanda de iluminación exterior energéticamente eficiente. América Latina está preparada para emerger como una de las regiones más densamente urbanizadas del mundo. Las Naciones Unidas predicen que para 2050, aproximadamente el 70 por ciento de la población mundial residirá en áreas urbanas. En América Latina, se prevé que esta cifra alcance un asombroso 90 por ciento. Además, la Ciudad de México ha iniciado la implementación de una estrategia integral de ciudad inteligente conocida como el Plan Maestro de Conectividad para la Ciudad de México. Este plan integra tecnologías de vanguardia y conceptos innovadores de iniciativas de ciudades inteligentes en todo el mundo con la infraestructura existente de la ciudad.

Se espera que el uso industrial de iluminación LED en México crezca significativamente

- Se prevé que la utilización industrial de iluminación LED en México experimente un crecimiento sustancial. Reconocido por su calidad superior, México se erige como uno de los principales exportadores de dispositivos médicos a Estados Unidos y ciertas regiones de América Latina, debido a su abundancia de empresas fabricantes de dispositivos médicos. Se prevé que las crecientes capacidades de producción y las inversiones en el sector impulsen la adopción generalizada de la iluminación LED.

- Los LED son una fuente ideal de iluminación quirúrgica debido a su larga vida útil y su mínima emisión de calor. El floreciente mercado de dispositivos médicos de la región presenta importantes oportunidades de iluminación LED. Entre las más de 2.000 empresas que fabrican dispositivos médicos en México, incluidas Johnson Johnson, Medtronic, GE HealthCare, Philips y Kimberly-Clark, Gilero invirtió recientemente USD 2,5 millones para establecer una planta en Tijuana centrada en el diseño, el desarrollo y la fabricación por contrato. de dispositivos médicos, inaugurada en diciembre de 2022. Se espera que tales desarrollos en la industria aumenten la necesidad de luces LED en dispositivos médicos.

- México tiene una grave escasez de agua dulce y la reutilización del agua se practica ampliamente en toda la región. Se espera que los productos de consumo basados en rayos UV, incluidos esterilizadores y desinfectantes, adquieran importancia durante el período previsto, dado que el 80 por ciento de la población es urbana, según el Banco Mundial. Además, la Organización Mundial de la Salud ha informado que los desinfectantes a base de rayos UV son cada vez más frecuentes en el país, ya que las infecciones asociadas a la atención sanitaria (IRAS) siguen siendo la principal causa de mortalidad.

- Según UN Comtrade, en 2021, México fue el tercer mayor exportador de accesorios y accesorios de iluminación al resto del mundo con un valor aproximado de alrededor de USD 2 mil millones, después de China y Alemania como el mayor y el segundo mayor exportador de accesorios y accesorios de iluminación. accesorios, con un valor de exportación de aproximadamente 50 mil millones de dólares y 3,45 mil millones de dólares respectivamente. Los proveedores de soluciones LED están estableciendo cada vez más una presencia más sólida en México para satisfacer la continua demanda local. Aquionics, un reconocido fabricante de productos desinfectantes basados en LED UV y una subsidiaria del estimado Grupo Halma, ha reforzado su fuerza laboral en México anticipándose a la creciente necesidad de iluminación LED industrial.

- A medida que la producción industrial en la región continúa experimentando un crecimiento significativo, hay un aumento correspondiente en la dependencia de la electricidad. Además, los fabricantes suelen requerir soporte adicional para cubrir costos operativos sustanciales. Los crecientes gastos de energía son un factor crucial que impulsa a los fabricantes a adoptar soluciones de iluminación energéticamente eficientes, como las LED. Actualmente, numerosos almacenes utilizan lámparas fluorescentes lineales o lámparas de halogenuros metálicos para su iluminación. Aunque estas opciones son una mejora con respecto a las bombillas incandescentes, todavía plantean desafíos como riesgos de eliminación, vida útil más corta e iluminación menos eficiente en comparación directamente con las LED. En consecuencia, estos almacenes ahora están haciendo la transición a la iluminación LED.

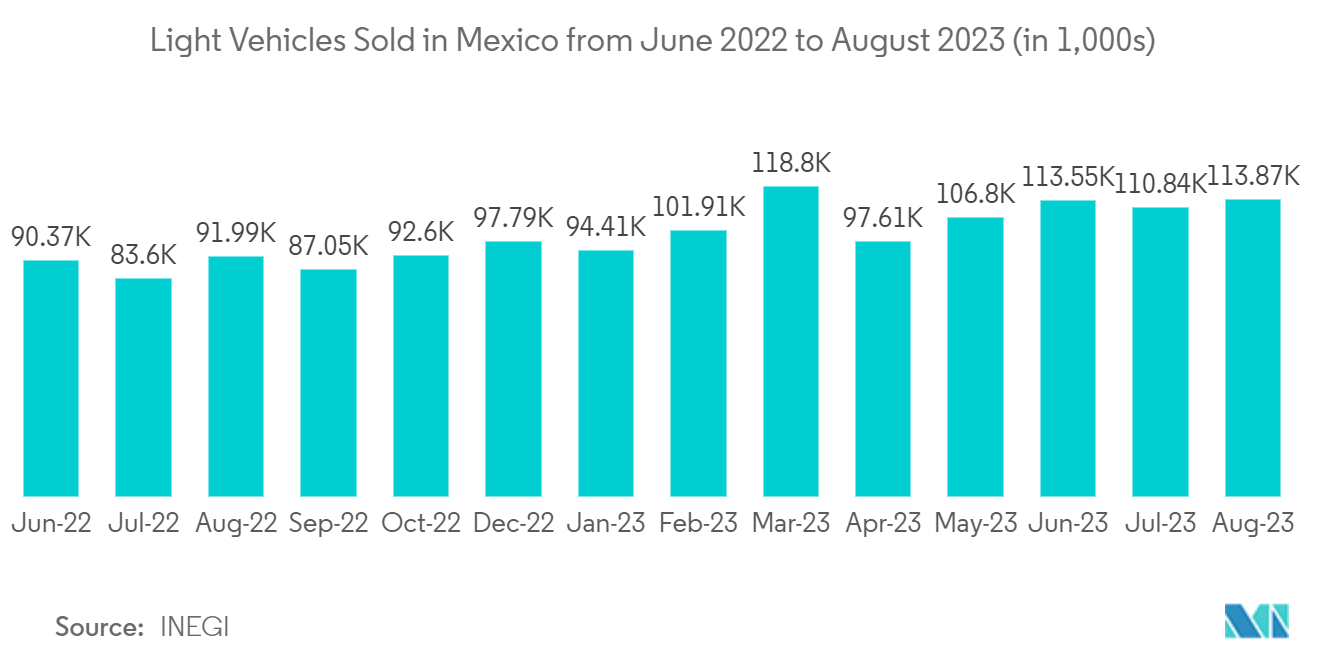

- Se prevé que el mercado experimente un crecimiento debido a la creciente adopción de luces LED en la industria automotriz. Las luces LED se utilizan ampliamente en la iluminación de automóviles debido a su eficiencia, durabilidad y capacidad de ahorro de energía superiores en comparación con las bombillas incandescentes convencionales. Las luces LED están reemplazando cada vez más a las luces de xenón y halógenas en diversas aplicaciones automotrices, incluidas las luces de freno, de lectura, laterales y de posición. La iluminación LED ha ganado una gran popularidad en la industria automotriz y se prevé que siga siendo la tecnología de más rápido crecimiento debido al aumento de las ventas.

- En febrero de 2023, según el Instituto Nacional de Estadística y Geografía (INEGI), la industria automotriz en México experimentó un importante aumento en sus ventas durante julio. Se vendieron un total de 110.843 vehículos ligeros, lo que supone un notable crecimiento del 32,6 por ciento respecto a las 83.598 unidades vendidas en 2022. Estas cifras superan los récords prepandemia. En particular, las tres principales empresas en términos de ventas de autos nuevos en el mercado mexicano se mantuvieron sin cambios, con Nissan, General Motors y Toyota liderando el grupo en ese orden respectivo. En conjunto, estas tres empresas representaron el 40 por ciento del total de unidades vendidas en el país durante julio. Los importantes avances en la industria automotriz crearán la demanda de accesorios de iluminación LED en el sector automotriz de la región.

Descripción general de la industria de iluminación LED en México

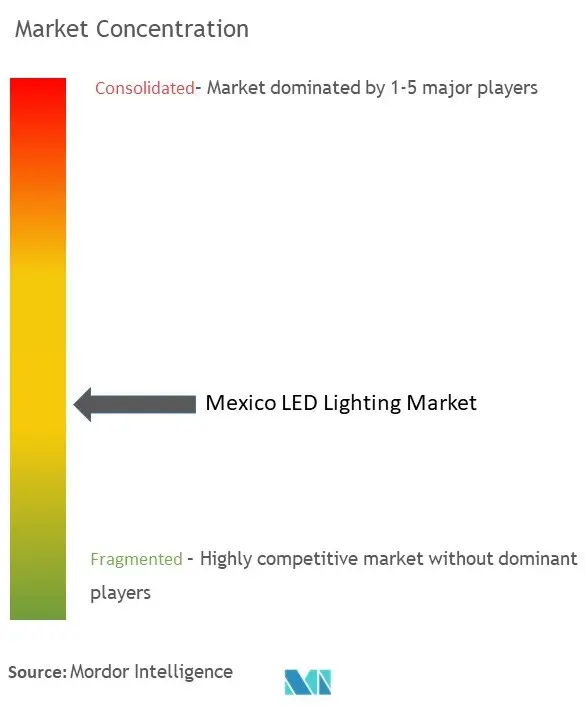

El mercado mexicano de iluminación LED se encuentra semiconsolidado, con presencia de importantes actores. Los actores del mercado ven las asociaciones y colaboraciones estratégicas como un camino lucrativo hacia la expansión de la cuota de mercado. Las empresas también están colaborando para realizar actividades de I+D para encontrar más oportunidades en el mercado.

En diciembre de 2022, GE Lighting presentó su primera línea de luminarias decorativas y nuevos colgantes, con una opción de iluminación LED incorporada. La nueva línea contenía tres familias de accesorios decorativos, Solon, Glenwillow y Mentor, y cinco opciones de colgantes de estilo industrial.

En mayo de 2022, Signify presentó el lanzamiento de la última generación de luminarias impermeables Pacific LED gen5, una solución desarrollada para un rendimiento óptimo en entornos exigentes como industrias y áreas de estacionamiento.

Líderes del mercado de iluminación LED en México

Acuity Brands, Inc.

Signify Holdings BV

GE Lighting (Savant)

Dialight PLC

Opple Lighting

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del Mercado de Iluminación LED en México

- Julio de 2022 - ZKW, especialista en sistemas de iluminación, dio a conocer su plan de invertir una importante suma de más de USD 102 millones en la ampliación de su planta de producción ubicada en Silao. Se esperaba que esta expansión de la tercera fase permitiera a ZKW México aumentar su capacidad de producción con la impresionante cifra de 1,5 millones de faros. Las instalaciones recién construidas estarán equipadas con tecnologías de vanguardia, incluidos sistemas de moldeo por inyección de plástico, tratamientos de superficies y sistemas de pintura, para facilitar la producción de sistemas de iluminación para automóviles. Para el año 2025, ZKW México pretende fabricar aproximadamente 3,5 millones de faros al año, empleando una fuerza laboral de 2,522 personas.

- Mayo de 2022 Signify adquirió Fluence de ams OSRAM. Se anticipó que esta adquisición fortalecería la plataforma global de crecimiento de iluminación agrícola de Signify y ampliaría su posición en el mercado de iluminación hortícola de América del Norte.

- Marzo de 2022 Acuity Brands presentó Verjure, una solución de iluminación LED para horticultura de nivel profesional que ofrece un rendimiento productivo y constante para aplicaciones de horticultura en interiores. Las luminarias LED Verjure Pro Series fueron desarrolladas para ayudar en todas las etapas del crecimiento de las plantas, desde la vegetación hasta la flor.

Segmentación de la industria de iluminación LED en México

El LED (diodo emisor de luz) es una de las tecnologías de iluminación con mayor eficiencia energética y de más rápido desarrollo. Las bombillas LED consiguen durar más, son más duraderas y ofrecen una calidad de luz adecuada que muchos otros tipos de iluminación.

El mercado de iluminación LED de México está segmentado por tipo de producto (lámparas y luminarias) y vertical de usuario final (residencial, comercial, urbano, alumbrado público e industrial).

Los tamaños de mercado y los pronósticos se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| Lámparas |

| Luminarias |

| Residencial |

| Comercial (oficinas, comercio minorista y hotelería) |

| Alumbrado Urbano y Vial |

| Industrial |

| Otras verticales de usuarios finales (horticultura, entretenimiento, atención médica, etc.) |

| Por tipo de producto | Lámparas |

| Luminarias | |

| Por vertical del usuario final | Residencial |

| Comercial (oficinas, comercio minorista y hotelería) | |

| Alumbrado Urbano y Vial | |

| Industrial | |

| Otras verticales de usuarios finales (horticultura, entretenimiento, atención médica, etc.) |

Preguntas frecuentes sobre investigación de mercado de iluminación LED en México

¿Qué tamaño tiene el mercado de iluminación LED en México?

Se espera que el tamaño del mercado de iluminación LED de México alcance los 1,91 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 9,87% para alcanzar los 3,26 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Iluminación LED en México?

En 2024, se espera que el tamaño del mercado de iluminación LED de México alcance los 1,91 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de Iluminación LED de México?

Acuity Brands, Inc., Signify Holdings BV, GE Lighting (Savant), Dialight PLC , Opple Lighting son las principales empresas que operan en el Mercado de Iluminación LED de México.

¿Qué años cubre este mercado de iluminación LED de México y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de iluminación LED de México se estimó en 1,740 millones de dólares. El informe cubre el tamaño histórico del mercado de Iluminación LED de México para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Iluminación LED de México para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de iluminación LED de México

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Iluminación LED en México en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Iluminación LED de México incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.