Tamaño y Participación del Mercado de Infraestructura de Arabia Saudí

Análisis del Mercado de Infraestructura de Arabia Saudí por Mordor inteligencia

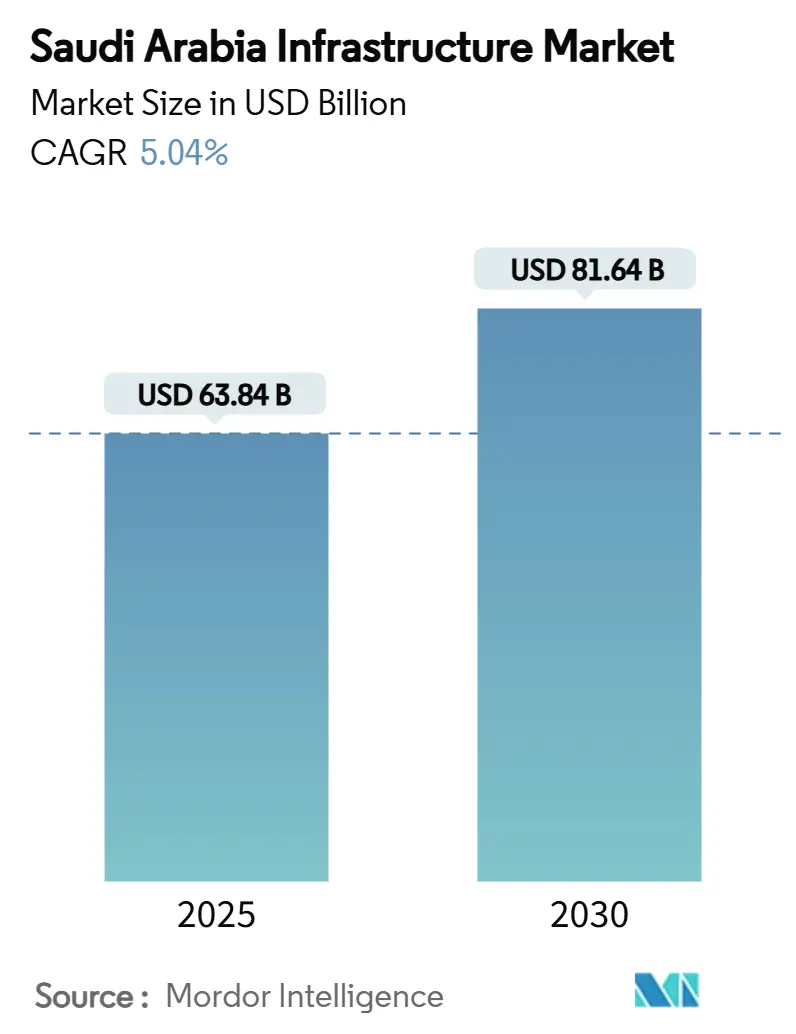

El mercado de infraestructura de Arabia Saudí se sitúun en USD 63,84 mil millones en 2025 y se proyecta que alcance USD 81,64 mil millones para 2030, con una TCAC del 5,04% durante el poríodo de pronóstico (2025-2030). Un fuerte apoyo fiscal bajo la Visión 2030, un plan de gasto de capital multianual de USD 1 billón, está acelerando la actividad en activos de energíun, transporte y sociales. Una creciente cartera de esquemas de asociación público-privada (APP) está ampliando la base de capital, mientras que gigaproyectos como NEOM y nuevo Murabba están institucionalizando métodos de construcción modular, fuera del sitio y habilitados por IA. Las actualizaciones de servicios públicos dominan los valores de adjudicación, sin embargo, los grandes corredores de transporte-incluyendo un enlace ferroviario de alta velocidad de 450 km y expansiones aeroportuarias-señalan un giro hacia la logística multimodal. Los contratistas que combinan tecnologíun de construcción avanzada con prácticas verdes certificadas están ganando contratos, especialmente mientras las autoridades endurecen los mandatos de reducción de carbono antes de la Expo Riad 2030 y la Copa Mundial FIFA 2034.

Conclusiones Clave del Informe

- Por segmento de infraestructura, los servicios públicos lideraron con el 69% de la participación del mercado de construcción de infraestructura de Arabia Saudí en 2024; se pronostica que el transporte se expanda un una TCAC del 5,77% hasta 2030.

- Por tipo de construcción, la nueva construcción representó el 82% de la participación del tamaño del mercado de construcción de infraestructura de Arabia Saudí en 2024, mientras que la renovación avanza un una TCAC del 5,56% hasta 2030.

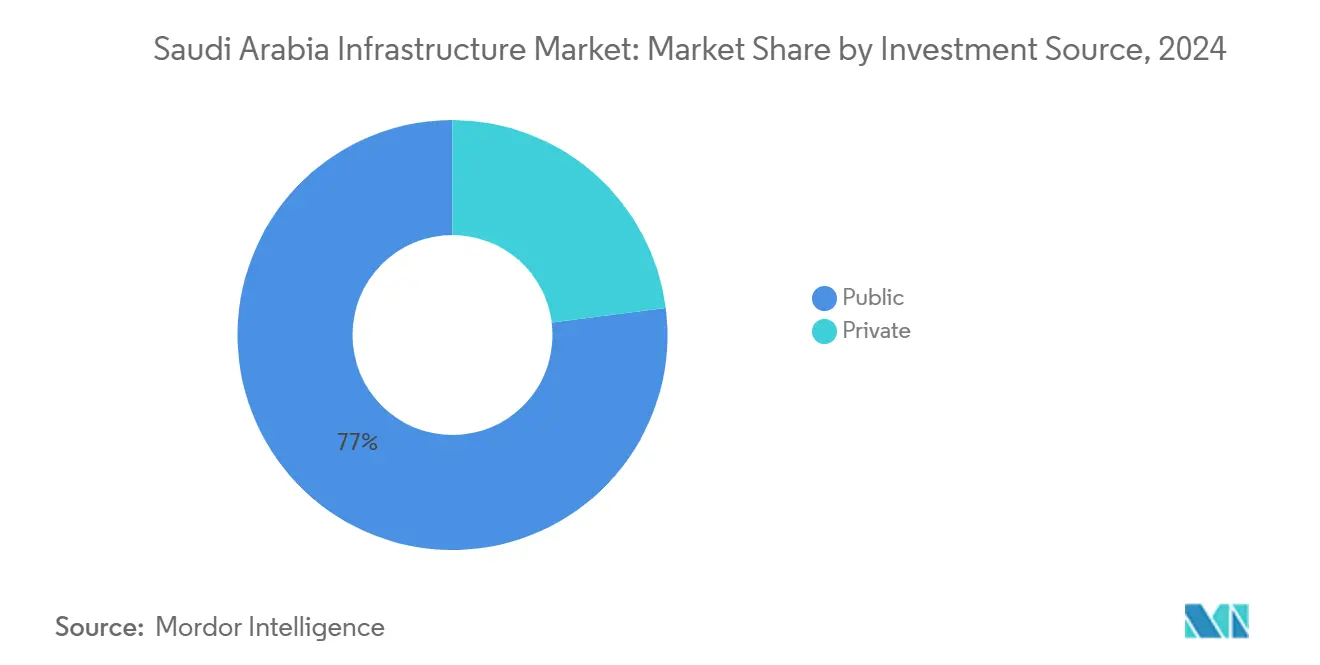

- Por fuente de inversión, la financiación pública mantuvo el 77% del mercado de construcción de infraestructura de Arabia Saudí en 2024; el capital privado registra la TCAC proyectada más alta del 6,18% entre 2025-2030.

- Por ciudades clave, Riad capturó el 25% de la participación del mercado de construcción de infraestructura de Arabia Saudí en 2024, mientras que la región "Resto de Arabia Saudí" está creciendo más rápido con una TCAC del 6,78% hasta 2030.

Tendencias y Perspectivas del Mercado de Infraestructura de Arabia Saudí

Análisis de Impacto de Impulsores

| Impulsor | ( ~ ) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Desembolsos de capital de Visión 2030 | +2.1% | Riad, Jeddah, NEOM | Largo plazo (≥ 4 unños) |

| Construcción de rojo de energíun renovable | +1.3% | Provincias occidentales y del norte, expandiéndose al este | Mediano plazo (2-4 unños) |

| Despliegue de infraestructura digital | +0.8% | Ciudades principales primero, implementación nacional | Mediano plazo (2-4 unños) |

| Adopción de construcción modular de gigaproyectos | +1.4% | Corredor NEOM, costa del Mar Rojo, Riad | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Inversiones Crecientes en Infraestructura Pública Bajo Visión 2030 Acelerando la Expansión del Sector No Petrolero

Los compromisos de capital están escalando rápidamente, con asignaciones municipales aumentando de USD 17,3 mil millones en 2024 un USD 21,3 mil millones en 2025. El Fondo Nacional de Infraestructura apunta un más de USD 53 mil millones en financiamiento mixto para 2025, atrayendo contratistas globales que pueden entregar activos complejos de uso múltiple. Un marco de gestión de proyectos estandarizado adoptado por el Centro de Proyectos de Infraestructura de Riad ya ha recortado los tiempos promedio de entrega en un 18%, mejorando los ciclos de flujo de efectivo y aumentando la confianza del sector privado. Los efectos indirectos de creación de empleo son considerables, con un estimado de 1,6 millones de puestos que se materializarán para 2030. Estas iniciativas elevan colectivamente la participación no petrolera del PIB hacia la ambición gubernamental del 65%.

Programas de Energía Renovable a Gran Escala Impulsando la Expansión de la Red e Infraestructura de Almacenamiento de Energía en Áreas Remotas

La capacidad renovable casi se duplicará un 12,7 GW para finales de 2025 y está destinada un alcanzar 20 GW para 2027. El lanzamiento de un programa de sistema de almacenamiento de energíun en baterícomo (BESS) de 2,5 GW-USD 1,8 mil millones distribuidos en cinco nodos remotos-ilustra las prioridades de resistencia de la rojo. Cada sitio unñade 500 MW/2.000 MWh, necesitando nueva transmisión de alto voltaje, subestaciones y carreteras de mantenimiento.[1]EnergyTrend - "Detalles del despliegue de almacenamiento de energíun en baterícomo (BESS) de 2,5 GW" Los hitos intermedios de 8 GWh para 2025 y 22 GWh para 2026 posicionan al Reino entre los tres mercados de almacenamiento de energíun más grandes del mundo. Las empresas EPC especializadas con logística de áreas remotas y capacidades de integración de rojo están por tanto en alta demanda. Las obras civiles asociadas también abren licitaciones para carreteras, campamentos de alojamiento y puertos de servicio, profundizando la huella del mercado de construcción de infraestructura de Arabia Saudí en regiones escasamente pobladas.

Impulso Nacional para Infraestructura Digital Avanzando Redes de Fibra Óptica y Despliegue de Torres 5G

Los operadores de telecomunicaciones saudíes-STC, Mobily y Zain KSA-están aprovechando herramientas de inteligencia artificial para optimizar el rendimiento 5 g. Más de USD 24,8 mil millones están destinados para infraestructura digital, apuntando al 99% de penetración de Internet. Se proyecta que el gasto en IA sea de USD 1,9 mil millones para 2027, catalizando construcciones de centros de datos dentro de la nueva Zona Económica Especial de Computación en la Nube. Los nodos de computación de borde y corredores de fibra de respaldo demandan sistemas sofisticados de energíun y enfriamiento, un nicho donde los contratistas con experiencia en instalaciones de misión crítica están ganando contratos. La combinación de directivas políticas nube-first y patrones rápidos de adopción urbana está acelerando la densificación de torres más todoá de las ciudades de Nivel 1, ampliando la base de ingresos del mercado de construcción de infraestructura de Arabia Saudí.

NEOM y Cartera de Gigaproyectos Impulsando la Demanda de Métodos de Construcción Modular, Fuera del Sitio y Avanzados

El plano de USD 500 mil millones de NEOM cubre 26.500 km², forzando un cambio de construcciones tradicionales en el sitio un módulos volumétricos ensamblados en fábrica. Los motores de programación impulsados por IA y análisis predictivo reducen el desperdicio de materiales y las tasas de reelaboración. Los programas de capacitación de contratistas alineados con objetivos de Saudización están creando una fuerza laboral doméstica hábil en gemelos digitales y robótica. Un reciente compromiso de inversión extranjera de USD 600 mil millones se espera que acelere la adopción de cemento bajo en carbono y componentes impresos en 3D. Estos factores mejoran colectivamente la certidumbre del cronograma y las credenciales de sostenibilidad, afilando la ventaja competitiva de constructores tecnológicamente avanzados en todo el mercado de construcción de infraestructura de Arabia Saudí.

Análisis de Impacto de Restricciones

| Restricción | ( ~ ) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Cuellos de botella de suministro de cemento y acero | -0.9% | Nacional, agudo en clústeres de alto crecimiento | Corto plazo (≤ 2 unños) |

| Cierre financiero más lento para APP de nivel medio | -0.7% | Ciudades secundarias y municipios más pequeños | Mediano plazo (2-4 unños) |

| Incertidumbre en políticas laborales de expatriados | -0.6% | un nivel país, especialmente proyectos intensivos en mano de obra | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Costos de Insumos en Aumento Debido a Cuellos de Botella de Suministro de Cemento y Acero Afectando Presupuestos de Proyectos

Se espera que los costos de construcción se inflen 3,4-7% en 2025 mientras los aranceles globales interrumpen las cadenas de suministro de materiales. La demanda de acero está creciendo 3,9% anualmente, sin embargo la capacidad de barras de refuerzo y alambrón permanece restringida. La mano de obra representa hasta el 40% de los costos, amplificando el estrés presupuestario donde los oficios especializados son escasos. Los desarrolladores están cubriendo riesgos con adquisiciones tempranas y explorando herramientas de gestión de costos habilitadas por IA. Las empresas versadas en diseños modulares y compuestos alternativos obtienen un colchón contra la volatilidad, dándoles una ventaja de margen en el mercado de construcción de infraestructura de Arabia Saudí.

Retrasos en el Cierre Financiero para Proyectos APP de Nivel Medio Fuera de Desarrollos Emblemáticos Ralentizando la Ejecución

Aunque 58 transacciones APP han alcanzado la finalización, una larga cola de 200+ acuerdos de tamaño medio permanece en estructuración. Los prestamistas buscan marcos de asignación de riesgo más claros, particularmente donde las garantícomo gubernamentales están ausentes. Los aeropuertos de ciudades secundarias y esquemas municipales de aguas residuales ilustran el cuello de botella, ya que los inversionistas gravitan hacia megaproyectos destacados con respaldo estatal explícito. Las empresas consultoras especializadas en plantillas bancables y estructuras de participación en ingresos están llenando una brecha crucial. Sin procesos de cierre optimizados, las fechas de inicio de proyectos se deslizan, recortando marginalmente la trayectoria de crecimiento agregada del mercado de construcción de infraestructura de Arabia Saudí.

Análisis de Segmentos

Por Segmento de Infraestructura: Los Servicios Públicos Lideran Mientras el Transporte Acelera

Los servicios públicos comandaron el 69% de la participación del mercado de construcción de infraestructura de Arabia Saudí en 2024. La inversión robusta en reforzamiento de rojo y plantas de desalinización de agua sustenta esta dominancia, destacada por el despliegue BESS de 2,5 GW que unñade 500 MW por sitio y USD 1,8 mil millones en obras civiles y eléctricas. Los renovables vinculados un desalinización, enfriamiento distrital y proyectos de reciclaje de aguas residuales amplían colectivamente el gasto en provincias costeras. La infraestructura social se queda atrás en valor pero gana peso estratégico mientras USD 69,3 mil millones fluyen hacia la atención médica, incluyendo cinco nuevos hospitales programados para 2025.

El transporte es la porción de más rápida expansión del mercado de construcción de infraestructura de Arabia Saudí, creciendo 5,77% anualmente hasta 2030. Una estrategia logística de USD 147 mil millones requiere 28.000 km de mejoras viales, actualizaciones aeroportuarias en ciudades secundarias y exploración de corredores hiperloop. La alineación de 450 km del ferrocarril de alta velocidad Haramain demuestra el impulso de entrega, transportando 25 millones de pasajeros en Q1 2025. La infraestructura relacionada con extracción, aunque más pequeñun, gana ímpetu de USD 2,5 billones en reservas minerales; carreteras de transporte expandidas, tuberícomo de lodo mi instalaciones de energíun fuera de rojo atraen consorcios EPC especializados.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Construcción: La Nueva Construcción Domina Mientras la Renovación Gana Impulso

Los nuevos esquemas mantuvieron una participación del 82% del mercado de construcción de infraestructura de Arabia Saudí en 2024. El registro de proyectos continuo de Visión 2030-aproximándose un USD 1 billón-ancla esta participación. Las empresas distintivas incluyen los distritos de uso mixto de NEOM y el corredor de lujo del Mar Rojo, cada uno dependiendo de redes integradas de agua, energíun y movilidad. Los contratistas con patios de prefabricados internos y monitoreo de progreso asistido por drones aseguran ventajas de cronograma, críticas para los plazos de gigaproyectos.

La renovación, al 18%, se está expandiendo más rápido con una TCAC del 5,56%. Los programas de reutilización adaptativa como la renovación del Estadio Internacional Rey Fahd ilustran un giro hacia la extensión de la vida útil de los activos. La modernización de sedes corporativas para cumplimiento LEED oro-como el campus de SABIC en Riad-requiere fachadas solares, circuitos de aguas grises y paneles de vidrio inteligente. Mientras los edificios se acercan un la mitad de su vida útil, los gerentes de instalaciones priorizan las actualizaciones de eficiencia energética, unñadiendo profundidad al tamaño del mercado de construcción de infraestructura de Arabia Saudí para especialistas en renovación.

Por Fuente de Inversión: La Financiación Pública Predomina Mientras el Capital Privado Acelera

Las agencias públicas suscribieron el 77% del gasto total en 2024, reforzado por una asignación de infraestructura de USD 11 mil millones en el presupuesto 2025. El respaldo soberano reduce el riesgo en etapa temprana, habilitando adquisiciones un gran escala de sistemas de tránsito, hospitales y complejos de desalinización. Las unidades APP de ministerios de línea se asocian con el Fondo Nacional de Infraestructura para atraer créditos de exportación y financiamiento multilateral.

El capital privado-23% del valor-está escalando más rápido al 6,18% anualmente, catalizado por diferenciales de rendimiento del 9-13% versus infraestructura de mercados desarrollados. La industria de construcción de infraestructura de Arabia Saudí ahora ve fondos de pensiones y aseguradoras co-invirtiendo en plantas de agua brownfield y concesiones de vivienda estudiantil. Vehículos dedicados como el nuevo fondo de infraestructura PIF-I Squared profundizan el pool, señalando un cambio estructural en el reparto de riesgo en todo el mercado de construcción de infraestructura de Arabia Saudí.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico del Mercado de Infraestructura de Arabia Saudí

Se proyecta que el valor de construcción de Riad aumente un una TCAC del 5,4% hasta 2030. Las reformas agresivas de zonificación de uso mixto, un portal electrónico de permisos de ventanilla única y actualizaciones de la ley de arrendador-inquilino hacen de la capital un destino prioritario para contratistas extranjeros, basilinna.com. Los principales anclajes de tránsito como la rojo de seis líneas del Metro de Riad están reformando los patrones de desplazamiento, apoyando el relleno residencial un gran escala. Las actualizaciones de espacios verdes como el Parque Rey Salman integran irrigación inteligente y líneas de agua reciclada, subrayando el giro ambiental de la ciudad y mejorando la cartera del mercado de construcción de infraestructura de Arabia Saudí.

La Arabia Saudí regional es la nueva frontera para el crecimiento equilibrado, expandiéndose 6,78% anualmente. Jubail, Yanbu y Ras Al-Khair mantienen el 40% de las exportaciones no petroleras, impulsando la demanda de muelles de aguas profundas, ferrocarril de carga transcontinental y corredores de suministro de materias primas. Las inversiones mineras bajo la empresa conjunta de Ma'aden con Aramco están generando clústeres de infraestructura en Al-Jouf y Tabuk, incluyendo plantas solares fuera de rojo y carreteras de transporte. Un esquema de incentivos de exploración de USD 182 millones unñade ímpetu, asegurando flujo consistente de proyectos para contratistas EPC.

Jeddah y el Área Metropolitana de Dammam (AMD) mantienen trayectorias de crecimiento estables. La ventaja logística costera de Jeddah se refuerza con un hub Maersk de USD 346,6 millones que automatiza el manejo de cadena de frío y comercio electrónico.[3]OGN News - "Objetivo de inversión 2040 de la Comisión real para Jubail y Yanbu" La construcción en los pisos superiores de la Torre Jeddah ha reiniciado, intensificando la demanda de bombas de concreto de alta capacidad y flotas de grúcomo. La estrategia de diversificación de AMD aprovecha adiciones solares de escala de rojo para alcanzar el objetivo nacional del 50% de renovables para 2030. El proyecto de tercera fase de compresión del campo gasífero Jafurah de Aramco trae módulos sustanciales de procesamiento de gas y circuitos de tuberícomo al mercado de construcción de infraestructura de Arabia Saudí, reforzando las carteras de pedidos de contratistas.

Panorama Competitivo

El mercado de infraestructura de Arabia Saudí exhibe concentración moderada. Los gigantes respaldados por el estado-Arabia Saudita Binladin grupo y El Seif ingenieríun-coexisten con importantes EPC globales como Bechtel y AECOM y especialistas regionales como Consolidated Contractors Company. Las asociaciones estratégicas dominan; la adquisición de USD 693 millones de ACWA fuerza de activos de desalinización Engie expandió su capacidad de agua regional en 1,11 millones m³/díun. El liderazgo tecnológico dirige la competencia: el paquete de compresión de gas de Baker Hughes para Jafurah aprovecha unidades de compresión isotérmica propietarias que elevan la eficiencia en un 10%.

Los jugadores de nicho emergentes atienden mandatos de sostenibilidad. El Consorcio NovusCrete promueve superposiciones de pavimento más ligeras en carbono, cortando las emisiones de ciclo de vida hasta un 30%. Las demostraciones de impresión 3D de SCG International logran una reducción del cronograma del 70% en carcasas de villas piloto, apelando un la cronologíun ambiciosa de NEOM. La localización continúun, con contratistas de Nivel 1 superando los umbrales de fuerza laboral saudí del 45%, ayudados por programas vocacionales dirigidos.

La capacidad de financiamiento es otro diferenciador. La alianza de I Squared capital con el Fondo de Inversión Pública siembra un vehículo de infraestructura regional dedicado capaz de suscribir acuerdos de balance de múltiples miles de millones de dólares.[2]Fondo de Inversión Pública (PIF) - "nuevo fondo regional de infraestructura con I Squared capital" El acceso un capital un largo plazo permite un los participantes soportar brechas de ciclos de pago más amplias comunes en modelos APP. En general, la competencia está cambiando de ofertas de precio puro un criterios de valor agregado como huella de carbono, integración de gemelo digital y garantícomo de O&M de ciclo de vida-elementos cada vez más integrados en matrices de evaluación de licitaciones en todo el mercado de construcción de infraestructura de Arabia Saudí.

Líderes de la Industria de Infraestructura de Arabia Saudí

-

ACWA fuerza

-

Aramco

-

Bechtel Corporation

-

Nesma & Partners

-

CRCC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: I Squared capital y el Fondo de Inversión Pública firmaron un MoU para lanzar un fondo de infraestructura de Medio Oriente, ampliando las fuentes de financiamiento institucional.

- Mayo 2025: La Casa Blanca anunció un compromiso de inversión de USD 600 mil millones en proyectos saudíes, impulsando los flujos de capital extranjero.

- Abril 2025: Arabia Saudí comenzó un despliegue BESS de escala de rojo de 2,5 GW valorado en USD 1,8 mil millones.

- Marzo 2025: AECOM fue designado para gestionar la modernización del Estadio Internacional Rey Fahd

Alcance del Informe del Mercado de Infraestructura de Arabia Saudí

La Infraestructura en Arabia Saudí cubre los crecientes proyectos de construcción en diferentes sectores, como Infraestructura social, Infraestructura de Transporte, Infraestructura de Extracción, Infraestructura de Manufactura. Junto con el alcance del informe, también analiza los jugadores clave y el panorama competitivo en el sector de Infraestructura en Arabia Saudí. El informe también cubre el impacto de COVID-19 en el mercado.

| Infraestructura de Transporte |

| Infraestructura de Servicios Públicos |

| Infraestructura Social |

| Infraestructura de Extracción |

| Nueva Construcción |

| Renovación |

| Pública |

| Privada |

| Riad |

| Jeddah |

| AMD (área metropolitana de Dammam) |

| Resto de Arabia Saudí |

| Por Segmento de Infraestructura | Infraestructura de Transporte |

| Infraestructura de Servicios Públicos | |

| Infraestructura Social | |

| Infraestructura de Extracción | |

| Por Tipo de Construcción | Nueva Construcción |

| Renovación | |

| Por Fuente de Inversión | Pública |

| Privada | |

| Por Ciudad Clave | Riad |

| Jeddah | |

| AMD (área metropolitana de Dammam) | |

| Resto de Arabia Saudí |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de construcción de infraestructura de Arabia Saudí?

El tamaño del mercado de construcción de infraestructura de Arabia Saudí fue de USD 60,46 mil millones en 2024 y se pronostica que alcance USD 81,65 mil millones para 2030.

¿Qué segmento lidera el mercado en términos de gasto?

Los servicios públicos mantienen la participación dominante del 69%, reflejando la inversión continua en activos de energíun, agua y almacenamiento de rojo.

¿Qué tan rápido está creciendo la infraestructura de transporte?

Los activos de transporte se están expandiendo un una TCAC del 5,77% hasta 2030 respaldados por un plan logístico multimodal de USD 147 mil millones

¿Qué papel juega el capital privado en el financiamiento de proyectos?

La inversión privada representa el 23% del gasto total pero está aumentando un una TCAC del 6,18% mientras maduran las carteras APP y se lanzan nuevos fondos de infraestructura

¿Qué regiones fuera de Riad están atrayendo crecimiento acelerado?

Los hubs industriales en el "Resto de Arabia Saudí" están creciendo 6,78% anualmente, liderados por Jubail, Yanbu y provincias del norte ricas en recursos

¿Cuál es el principal riesgo que enfrentan los contratistas un corto plazo?

Los precios en aumento del acero y cemento, impulsados por restricciones de suministro global, están inflando los presupuestos generales de proyectos hasta un 7% en 2025

Última actualización de la página el: