Tamaño y Participación del Mercado de Baldosas Cerámicas de India

Análisis del Mercado de Baldosas Cerámicas de India por Mordor inteligencia

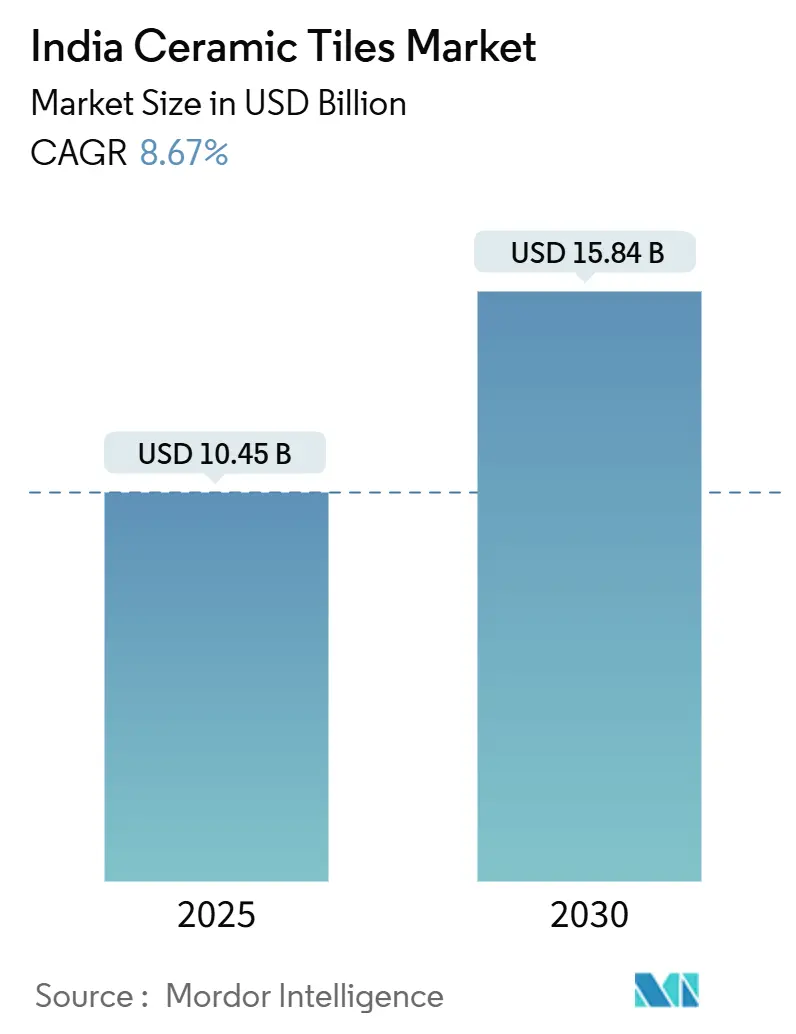

El tamaño del mercado de baldosas cerámicas de India se situó en 10.450 millones de USD en 2025 y se prevé que alcance los 15.840 millones de USD en 2030, expandiéndose un una CAGR del 8,67% durante 2025-2030. La fuerte demanda de programas de vivienda asequible, programas de ciudades inteligentes mi inversiones inmobiliarias privadas está sustentando una trayectoria de ventas constante mientras la nación se urbaniza un gran escala. Las continuas mejoras tecnológicas dentro del centro de producción de Morbi, la mayor cobertura de gasoductos de gas natural y la llegada de hornos preparados para hidrógeno están reduciendo los costes unitarios, permitiendo un los fabricantes organizados competir agresivamente en las bandas de precios de primera calidad y de mercado medio. La adopción de baldosas laminadas de gran formato, impresión digital por inyección de tinta y sistemas de revestimiento de capa fina está ampliando las posibilidades de diseño para arquitectos y propietarios por igual. El crecimiento paralelo en volúmenes de exportación, particularmente un Estados Unidos y países del Consejo de Cooperación del Golfo (CCG), unñade otra capa de ingresos, incluso mientras las investigaciones antidumping y los cuellos de botella logísticos en el puerto de Mundra inyectan incertidumbre un corto plazo.

Aspectos Clave del Informe

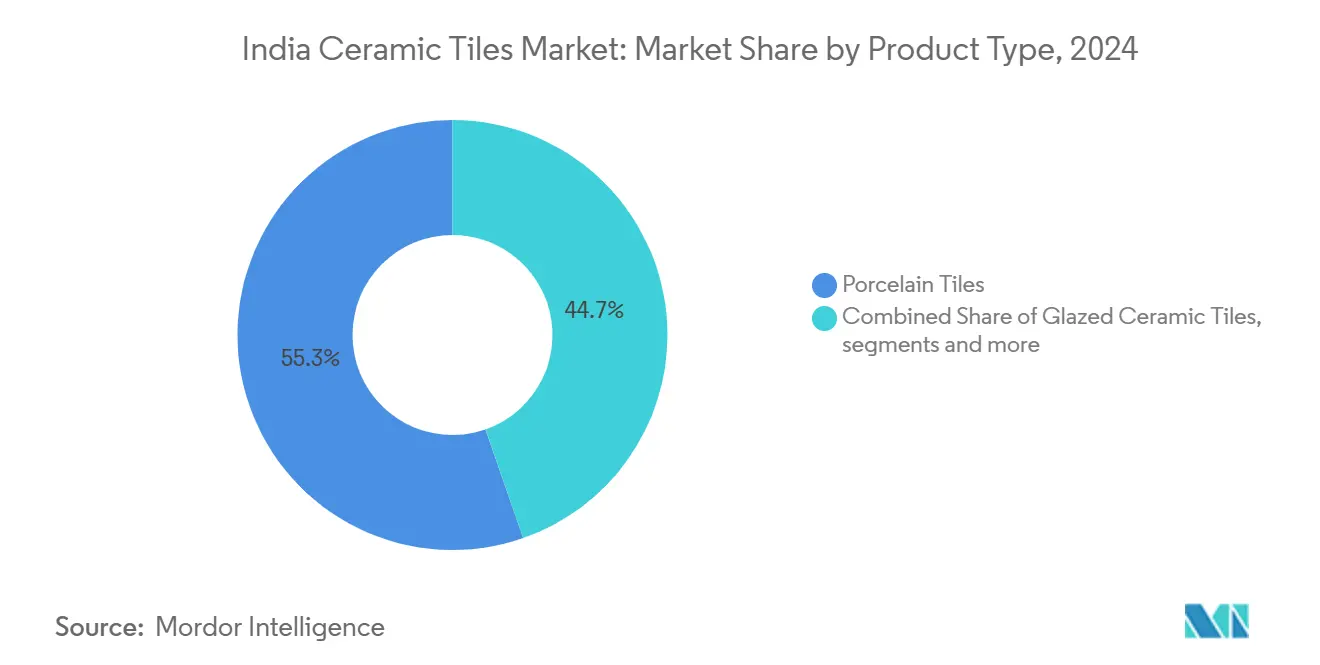

- Por tipo de producto, las baldosas de china capturaron el 55,34% de la participación del mercado de baldosas cerámicas de India en 2024, mientras que se proyecta que las baldosas cerámicas esmaltadas registren la CAGR más rápida del 9,01% hasta 2030.

- Por aplicación, las instalaciones de suelo mantuvieron el 76,31% del tamaño del mercado de baldosas cerámicas de India en 2024, mientras que se prevé que las aplicaciones crezcan un una CAGR líder del 9,14% durante 2025-2030.

- Por usuario final, el sector residencial representó el 67,23% del tamaño del mercado de baldosas cerámicas de India en 2024 y también el sector residencial está preparado para la CAGR más rápida del 8,93% durante el poríodo de perspectiva.

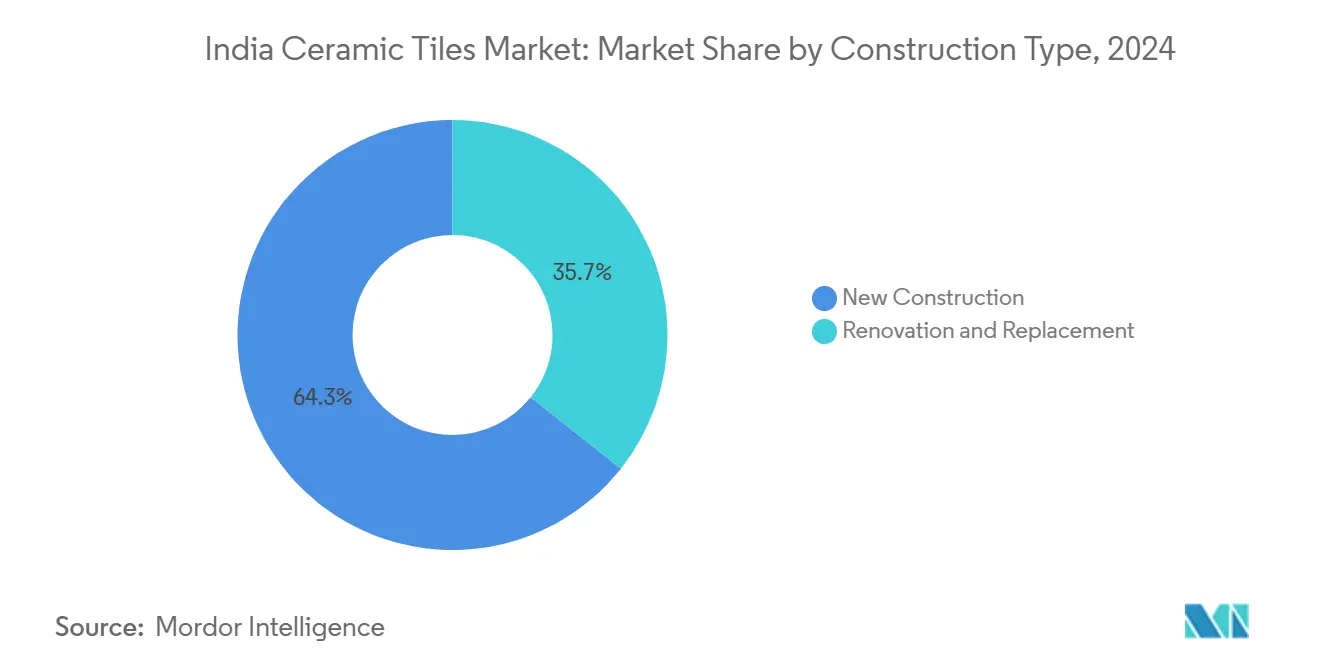

- Por tipo de construcción, los proyectos nuevos generaron el 64,32% de los ingresos de 2024, mientras que el trabajo de renovación está preparado para acelerar un una CAGR del 8,72%.

- Por región, el Oeste de India comandó el 39,13% de los ingresos en 2024; el Sur de India está en camino hacia la CAGR más rápida del 8,11% hasta 2030.

Tendencias mi Insights del Mercado de Baldosas Cerámicas de India

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento de proyectos de vivienda asequible y Ciudades Inteligentes | +2.1% | Nacional, con impacto concentrado en el Oeste y Sur de India | Plazo medio (2-4 unños) |

| Auge de renovación de la clase medios de comunicación urbana | +1.8% | Ciudades metropolitanas y de Nivel 1 en todas las regiones | Plazo corto (≤ 2 unños) |

| Cambio hacia baldosas laminadas de gran formato | +1.4% | Centros de fabricación del Oeste de India, distribución nacional | Plazo medio (2-4 unños) |

| Los hornos preparados para hidrógeno de los clusters de Morbi reducen el coste energético | +1.2% | Oeste de India, particularmente Gujarat | Plazo largo (≥ 4 unños) |

| Personalización masiva de inyección de tinta digital para pequeños constructores | +0.9% | Nacional, con adopción temprana en centros urbanos | Plazo corto (≤ 2 unños) |

| Creciente adopción de sistemas de revestimiento de capa fina | +0.7% | Ciudades metropolitanas y segmentos de construcción de primera calidad | Plazo medio (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Aumento de Proyectos de Vivienda Asequible y Ciudades Inteligentes

El compromiso del PMAY-u 2.0 de construir 10 millones adicionales de hogares pucca respaldado por 10 lakh crore de INR (120.500 millones de USD) crea una línea de pedidos duradera para soluciones de suelos y paredes cerámicas. La integración del programa de estándares de calidad BIS inclina la adquisición hacia plantas organizadas capaces de producción constante, apoyando la consolidación gradual dentro del mercado de baldosas cerámicas de India. Simultáneamente, la Misión Ciudades Inteligentes canaliza 2,05 lakh crore de INR (24.700 millones de USD) hacia 5.151 proyectos de renovación urbana que especifican rutinariamente baldosas de china de primera calidad o vitrificadas esmaltadas para centros de tránsito, paseos marítimos y corredores de vivienda pública. Juntos, estos dos programas demandan colectivamente 700-900 millones de m² de área construida anual, magnificando el consumo doméstico incluso si los pedidos de exportación se suavizan. Los proveedores que alinean las carteras de productos con las especificaciones locales de licitaciones municipales obtienen estatus de proveedor preferido y mayor visibilidad en la utilización de capacidad. Los desembolsos gubernamentales también alientan un los clusters regionales-como Uttar Pradesh y Andhra Pradesh-un cortejar inversiones auxiliares, empujando al mercado de baldosas cerámicas de India más profundamente hacia distritos del interior.

Auge de Renovación de la Clase Media Urbana

Los ingresos disponibles en hogares metropolitanos superaron los 5.000 USD por doápita en 2024, provocando una ola de remodelación impulsada por el estilo de vida en cocinas, baños y salas de estar. un diferencia de los contratos de nueva construcción en masa, los pedidos de renovación favorecen patrones curados, volúmenes de lotes más pequeños y logística de rotación rápida, elevando los márgenes para SKUs de marca con motivos de inyección de tinta digital. Los catálogos de comercio electrónico, visualizadores de habitaciones de realidad aumentada y blogs de diseño liderados por influencers aceleran el descubrimiento del consumidor, y las entregas de paquetes directos al hogar eliminan capas de márgenes de distribución. Las ciudades de Nivel 2 como Jaipur, Coimbatore y Vijayawada se están uniendo un la tendencia de modernización mientras los propietarios modernizan estructuras de dos décadas. Las instituciones financieras han extendido préstamos de mejoras para el hogar un diez unños con interés de un solo dígito, lubricando unún más el gasto. Colectivamente, las renovaciones inyectan resistencia contracíclica en el mercado de baldosas cerámicas de India porque los proyectos proceden incluso cuando los inicios de vivienda macro tambalean.

Cambio Hacia Baldosas Laminadas de Gran Formato

Los arquitectos especifican cada vez más láminas de 800×1600 mm o más grandes para crear expansiones sin costuras similares al mármol en centros comerciales, aeropuertos y chalecoíbulos de villas. Las placas grandes reducen las líneas de juntas, disminuyen el mantenimiento de lechada y entregan una estética de primera calidad que rivaliza con la piedra italiana importada un un tercio del coste instalado. La producción demanda cargas de prensa de última generación por encima de 25.000 toneladas, control de planitud láser y curvas de cocción especializadas, inversiones que las fábricas organizadas-notablemente en Morbi, Andhra Pradesh y Rajastán-ya han absorbido. Los compradores de exportación en América del Norte y Europa ahora listan láminas de china de 1200×2400 mm como línea base en licitaciones, por lo que los proveedores indios con capacidad de escala ganan pedidos de enrutamiento que elevan la realización por metro cuadrado en un 12-15%. La aceptación doméstica sigue siendo de nicho pero se está extendiendo desde la hospitalidad de lujo hasta los chalecoíbulos de condominios de gran altura. El cambio se extiende aguas abajo, generando ecosistemas de adhesivos de marca y herramientas de manejo.

Los Hornos Preparados para Hidrógeno de los Clusters de Morbi Reducen el Coste Energético

El gas natural constituye más de la mitad de todos los gastos de fabricación para una línea de baldosas cerámicas, por lo que cualquier innovación de combustible remodela la economíun del mercado de baldosas cerámicas de India. El piloto de Morbi de hornos de rodillos preparados para hidrógeno, capaces de alternar entre gas mezclado mi hidrógeno puro, recorta la entrada térmica en un 8-10% mientras reduce la intensidad de carbono, un criterio cada vez más importante para certificados de exportación[1]Gujarat estado Electricity Corporation, "hidrógeno-listo Kiln Pilot," gsecl.en.. Con más de 1.000 unidades agrupadas dentro de un radio de 60 km, la difusión tecnológica es rápida; para mediados de 2025 alrededor de 90 líneas se habían comprometido con paquetes de modernización. El hidrógeno inicialmente trazará una curva de costes similar un la electricidad solar, cayendo mientras los volúmenes de electrolizadores suban, dando un los primeros en moverse una herramienta de cobertura contra la volatilidad del GNL importado. La ventaja logística de Morbi-carretera NH-8 y proximidad al puerto de Mundra-hace del cluster un ancla para compras un escala de hidrógeno verde cuando la disponibilidad se amplími en 2027-2028.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidad del precio del gas natural | -1.3% | Clusters de fabricación del Oeste de India, impacto nacional | Plazo corto (≤ 2 unños) |

| Aranceles antidumping en destinos clave de exportación | -0.9% | Fabricantes orientados un la exportación, principalmente Oeste de India | Plazo medio (2-4 unños) |

| Cuellos de botella logísticos en el puerto de Mundra | -0.6% | Operaciones de exportación del Oeste de India | Plazo corto (≤ 2 unños) |

| Cambio comercial hacia suelos LVT/SPC | -0.4% | Segmentos comerciales urbanos, alcance nacional | Plazo largo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Volatilidad del Precio del Gas Natural

El GNL al contado en la puerta de regasificación India se duplicó entre principios de 2022 y mediados de 2023, comprimiendo los márgenes EBITDA para hornos calibrados en contratos de gas fijo[2]Petroleum planificación & análisis celúla, "natural gas Price tendencias," ppac.gov.en.. Los operadores más pequeños, careciendo de líneas de cobertura, se vieron obligados un paradas de 15 dícomo para evitar despachos con pérdidas. Aunque los acuerdos de gasoductos un largo plazo de Katar y Rusia restauraron algo de visibilidad, los comerciantes reportan curvas un futuro unún 20% por encima de los promedios pre-COVID. El entorno precario de costes de insumos disuade la capacidad brownfield fresca, particularmente para unidades no organizadas bajo 10.000 m²/díun. Varios estados han flotado rebajas de alivio, pero las aprobaciones siguen siendo fragmentarias. La volatilidad subraya por qué la mezcla de hidrógeno y los hornos electrificados tienen valor estratégico.

Aranceles Antidumping en Destinos Clave de Exportación

En abril de 2025, el Departamento de Comercio de EE.UU. abrió investigaciones de derechos compensatorios (CVD) que podrían imponer aranceles que van del 408-828% en envíos cerámicos de origen indio[3]u.s. departamento de comercio, "Initiation de Countervailing deber Investigation de cerámico Tile from India," comercio.gov.. La medida sigue un la participación de exportación de primer rango de India del 20,3% por volumen en el mercado de EE.UU. en 2023. Mientras las peticiones apuntan un subsidios y gas concesional, las audiencias pueden extenderse 18 meses, pero los envíos de bonos provisionales ya unñaden 4-5 USD/m² en capital de trabajo. Los exportadores han comenzado un pivotar hacia Canadá, México y el CCG; este último removió su propio gravamen antidumping en 2024, reabriendo un corredor de demanda de 35 millones de m². La diversificación, sin embargo, rara vez reemplaza completamente las realizaciones de precios de EE.UU., presionando el crecimiento de línea superior para plantas fuertemente reservadas con contratos de etiqueta privada OEM.

Análisis de Segmentos

Por Tipo de Producto: El Cambio Premium Refuerza la Porcelana

El tamaño del mercado de baldosas cerámicas de India para china registró 5.800 millones de USD, y la CAGR del segmento se prevé cerca del 8,2% hasta 2030 mientras los diseñadores reemplazan el granito con china pulida en concursos de aeropuertos. Las baldosas cerámicas esmaltadas, con precios 8-12% más bajos, se están acelerando más rápido al 9,01% CAGR respaldadas por vivienda de ingresos medios y paletas cromáticas de baño. Las baldosas de cantera sin esmaltar mantienen un punto de apoyo en pasillos de almacén donde los estándares de calificación de deslizamiento triunfan sobre la estética. Las variantes de mosaico, aunque sub-5% de ingresos, obtienen márgenes de primera calidad en aplicaciones de hospitalidad boutique y cubiertas de piscina, atrayendo interés de startups artesanales. Durante 2024-2025, al menos nueve plantas de Morbi reequiparon la cocción de bizcocho para producir porcelanas exteriores de 20 mm dirigidas un contratistas paisajistas europeos.

Las aplicaciones de suelo dominan con un 76,31% de participación de mercado en 2024 y lideran las proyecciones de crecimiento al 9,14% CAGR hasta 2030, reflejando el papel fundamental del suelo tanto en proyectos de construcción residencial como comercial. La fortaleza de este segmento deriva de las características de rendimiento superior de las baldosas cerámicas comparadas con materiales de suelo alternativos, incluyendo durabilidad, facilidad de mantenimiento y versatilidad de diseño un través de diversas aplicaciones. Las aplicaciones de pared representan el segmento de mercado secundario, impulsado por renovaciones de baños y cocinas donde las baldosas cerámicas proporcionan resistencia un la humedad y atractivo estético. Las aplicaciones de techado permanecen especializadas, sirviendo requisitos arquitectónicos específicos y preferencias regionales donde las baldosas cerámicas ofrecen ventajas de rendimiento térmico.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: El Suelo Permanece como Base de la Demanda

Las aplicaciones de suelo dominan con un 76,31% de participación de mercado en 2024 y lideran las proyecciones de crecimiento al 9,14% CAGR hasta 2030, reflejando el papel fundamental del suelo tanto en proyectos de construcción residencial como comercial. La fortaleza de este segmento deriva de las características de rendimiento superior de las baldosas cerámicas comparadas con materiales de suelo alternativos, incluyendo durabilidad, facilidad de mantenimiento y versatilidad de diseño un través de diversas aplicaciones. Las aplicaciones de pared representan el segmento de mercado secundario, impulsado por renovaciones de baños y cocinas donde las baldosas cerámicas proporcionan resistencia un la humedad y atractivo estético. Las aplicaciones de techado permanecen especializadas, sirviendo requisitos arquitectónicos específicos y preferencias regionales donde las baldosas cerámicas ofrecen ventajas de rendimiento térmico.

El segmento se beneficia del posicionamiento competitivo de las baldosas cerámicas contra baldosas de vinilo de lujo (LVT) y suelos compuestos de plástico de piedra (SPC), que están ganando tracción en aplicaciones comerciales pero permanecen limitados por preocupaciones de durabilidad en ambientes de alto tráfico. Las preferencias regionales influyen en patrones de aplicación, con el Sur de India mostrando mayor adopción de baldosas cerámicas para aplicaciones de pared comparado con el uso enfocado en suelos del Norte de India. La evolución de la mezcla de aplicaciones sugiere oportunidades para que los fabricantes desarrollen productos especializados para casos de uso emergentes mientras mantienen el liderazgo en aplicaciones de suelo centrales.

Por Usuario Final: Los Desembolsos Residenciales Se Mantienen al Frente

El segmento residencial comanda un 67,23% de participación de mercado en 2024 mientras mantiene la tasa de crecimiento más alta al 8,93% CAGR, impulsado por iniciativas gubernamentales de vivienda y actividades de renovación de clase medios de comunicación crecientes un través de mercados urbanos y semiurbanos. Esta dominancia refleja el posicionamiento de las baldosas cerámicas como la solución de suelo preferida para hogares indios, ofreciendo durabilidad, atractivo estético y coste-efectividad comparado con materiales alternativos como mármol o madera dura. Las aplicaciones comerciales representan el segmento secundario, con proyectos de hospitalidad, espacios de venta al por menor y desarrollos de oficinas impulsando la demanda de soluciones cerámicas de primera calidad que resisten condiciones de alto tráfico.

Dentro de las aplicaciones comerciales, los proyectos de hospitalidad generan el valor más alto por metro cuadrado debido un la complejidad de diseño y especificaciones de productos de primera calidad, mientras que los espacios de venta al por menor priorizan la durabilidad y facilidad de mantenimiento. Los centros de transporte, incluyendo aeropuertos y estaciones de metro, representan oportunidades emergentes mientras el desarrollo de infraestructura se acelera bajo iniciativas gubernamentales. La sostenibilidad del crecimiento del segmento residencial depende del apoyo gubernamental continuo para vivienda asequible y crecimiento de ingresos de clase medios de comunicación que permite gastos discrecionales en mejoras del hogar. Los factores de cumplimiento regulatorio influyen en el crecimiento del segmento comercial, con requisitos de certificación ISO y estándares ambientales creando oportunidades para fabricantes organizados mientras desafían un jugadores no organizados.

Por Tipo de Construcción: El Ciclo de Renovación Cobra Ritmo

Las actividades de nueva construcción representan un 64,32% de participación de mercado en 2024, reflejando la urbanización mi desarrollo de infraestructura continuos de India que crean demanda sustancial para instalaciones de baldosas cerámicas. Sin embargo, los proyectos de renovación y reemplazo emergen como el segmento de crecimiento más rápido al 8,72% CAGR, señalando maduración del mercado y el surgimiento de ciclos de reemplazo para proyectos de construcción anteriores. Esta dinámica de crecimiento indica un cambio estructural hacia patrones de demanda más estables y recurrentes que reducen la dependencia de ciclos de nueva construcción. El segmento de renovación típicamente genera márgenes más altos debido un preferencias de productos de primera calidad y requisitos de instalación especializados que favorecen un fabricantes organizados.

Para los fabricantes, la demanda de renovación es acumulativa de margen: los lotes de pedidos son más pequeños pero obtienen una realización 8-10 USD/m² más alta gracias un surtidos con patrones o acabados mixtos. Las estrategias de empaque incluyen kits de bricolaje empaquetados con espaciadores y lechada, capturando valor extra que de otro modo se filtraríun un vendedores de accesorios de terceros. La evolución de la mezcla de tipos de construcción sugiere oportunidades para que los fabricantes desarrollen productos y servicios especializados para aplicaciones de renovación mientras mantienen competitividad en mercados de nueva construcción. Las variaciones regionales en actividad de construcción influyen en el rendimiento del segmento, con mercados urbanos establecidos mostrando demanda de renovación más fuerte comparado con mercados emergentes enfocados en nueva construcción.

Por Canal de Distribución: El Comercio Digital Gana Terreno

Las ventas directas un contratistas retuvieron un liderazgo del 34,47% en 2024, reflejando flujos de financiación de proyectos donde los vendedores civiles absorben el riesgo de adquisición de materiales. Las salas de exposición especializadas en áreas de influencia metropolitanas curan bibliotecas de 5.000 SKU y amplifican la narrativa de marca, crucial para venta adicional incremental dentro de la industria de baldosas cerámicas de India. Las cadenas de mejoras para el hogar como hogar centro mi Ikea India han comenzado un almacenar líneas de baldosas de edición limitada, dirigiéndose un renovadores más jóvenes dispuestos un autogestionar la instalación.

Las plataformas en línea registraron una trayectoria CAGR destacada del 7,90%, impulsada por redes logísticas que ahora cubren 14.000 doódigos postales. Amazon y Flipkart integraron planificadores de habitaciones 3-d, mientras las tiendas web propias de marcas ofrecen muestras gratuitas entregadas dentro de 48 horas. El comercio electrónico permanece en participación de un solo dígito hoy pero es fundamental en dar forma un la preferencia del consumidor y transparencia de precios, influyendo indirectamente en negociaciones fuera de línea. La evolución de la mezcla de distribución crea oportunidades para que los fabricantes optimicen estrategias de canal mientras gestionan conflictos potenciales entre ventas directas y asociaciones de venta al por menor tradicionales. Las variaciones regionales en preferencias de distribución influyen en el desarrollo de canales, con mercados urbanos mostrando mayor adopción en línea comparado con áreas rurales que dependen de relaciones de venta al por menor tradicionales.

Análisis Geográfico

El Oeste de India retuvo primacíun con el 39,13% de los ingresos de la industria de 2024, en gran parte porque solo el cluster de Morbi empuja más del 80% de la producción nacional desde más de 1.000 hornos alineados un lo largo del cinturón del río Machhu. La zona se beneficia de gas subsidiado por el estado, un ecosistema de carga denso y acceso el mismo díun al puerto de Mundra, habilitando exportaciones de tiempo de entrega bajo un 163 países. El volumen de negocios anual estimado fue de 50.000 crore de INR (6.020 millones de USD) con despachos de exportación un 12.000 crore de INR (1.450 millones de USD). Tal escala crea apalancamiento de negociación al negociar tasas de cuarzo, feldespato y empaque, dando un las firmas del Oeste de India una ventaja de coste de 4-6 USD/m² sobre rivales en otros lugares. unún comoí, la congestión en Mundra y el coste de GNL al contado fluctuante inyectan riesgo operacional en economícomo por lo demás formidables.

Se traza el Sur de India como la zona de crecimiento más rápido al 8,11% CAGR hasta 2030, impulsado por la urbanización del corredor de TI desde Bengaluru hasta Hyderabad, más renovaciones de ciudades costeras bajo asignaciones de Ciudades Inteligentes. Los equipos locales, incluyendo un consorcio con base en Vijayawada que comisionó 12 millones de m² de capacidad anual de china un fines de 2024, acortan los bucles de entrega y mitigan la inflación de carga. Las aprobaciones industriales de ventanilla única de Tamil Nadu recortaron los tiempos de preparación de fábrica un nueve meses, atrayendo un empresarios de Morbi un establecer unidades satélite, lo que podríun inclinar el equilibrio regional más todoá de 2027. Las construcciones de educación y salud en Kerala diversifican unún más el consumo más todoá de la vivienda convencional.

La absorción de baldosas del Norte de India gira alrededor del inventario de gran altura de Noida-Greater Noida, ayudado por bolsillos industriales de Yamuna Expressway que necesitan superficies de suelo resistentes. Los inviernos empujan la demanda de porcelanas de baja porosidad resistentes un ciclos de congelamiento-descongelamiento, distintas de las especificaciones de estados más doálidos. El Este de India-especialmente el cinturón suburbano de Kolkata y las zonas industriales de Odisha-se retrasa en el uso por doápita pero representa ventaja latente una vez que los corredores logísticos bajo Bharatmala conecten mercados del interior. Los fabricantes almacenan estratégicamente depósitos satélite en Ranchi y Patna para sembrar ventaja de primer movimiento. Las preferencias regionales influyen en las especificaciones del producto, con el Norte de India favoreciendo baldosas de formato más grande para aplicaciones comerciales mientras el Este de India muestra preferencia por diseños tradicionales en segmentos residenciales. La distribución geográfica de la demanda crea oportunidades para que los fabricantes optimicen redes logísticas y desarrollen ofertas de productos específicas de la región mientras mantienen economícomo de escala de producción en clusters de fabricación establecidos.

Panorama Competitivo

El mosaico competitivo permanece moderadamente fragmentado; las marcas organizadas mantienen participación de mercado principal en las ventas de 2024 con el residual astillado un través de más de 350 talleres no organizados. Kajaria cerámica lidera capacidad instalada un 86,47 millones de m² y registró 4.578 crore de INR de volumen de negocios en FY 2024[4]Kajaria cerámica, "Annual informe FY 2024," kajariaceramics.com.. Somany cerámica mejoró su planta Kassar con una azotea solar de 10,5 MW en marzo de 2025, recortando el consumo de rojo en un 17% y mejorando las credenciales ESG entre compradores institucionales. La división Johnson azulejos de Prism Johnson reequipó su instalación de Kunigal con robótica para clasificación y empaque, recortando el coste laboral en un 14%.

Existen oportunidades de espacio en blanco en aplicaciones especializadas incluyendo instalaciones de salud, instituciones educativas mi infraestructura de transporte donde las especificaciones técnicas y requisitos de certificación favorecen un fabricantes organizados sobre competidores no organizados. El mercado de exportación presenta potencial de crecimiento significativo, con fabricantes indios ganando participación de mercado en Estados Unidos y beneficiándose de la remoción de aranceles antidumping en países del Consejo de Cooperación del Golfo, aunque las disputas comerciales crean riesgos regulatorios que requieren navegación estratégica. La transformación digital está remodelando las dinámicas competitivas, con plataformas de comercio electrónico habilitando ventas directas al consumidor mientras los canales de distribución tradicionales enfrentan presión para mejorar ofertas de servicio y capacidades digitales.

Los equipos no organizados unún explotan gastos generales bajos para socavar etiquetas de primera calidad domésticamente pero enfrentan cargas de cumplimiento crecientes: estampado obligatorio BIS IS 15622, normas de recuperación de calor residual y umbrales de factura electrónica erosionan cada vez más su ventaja de coste heredada. Las cinco principales empresas juntas controlaron cerca del 34% del volumen de negocios de 2024, implicando concentración moderada. Las empresas se están enfocando cada vez más en iniciativas de sostenibilidad y cumplimiento ambiental mientras los marcos regulatorios evolucionan y las preferencias del cliente se desplazan hacia productos ecológicos. La evolución del panorama competitivo sugiere consolidación continua mientras las ventajas de escala, inversiones tecnológicas y cumplimiento regulatorio crean barreras de entrada mientras recompensan un jugadores organizados con posicionamiento de mercado mejorado y potencial de rentabilidad.

Líderes de la Industria de Baldosas Cerámicas de India

-

Asian Granito India Ltd

-

H & R Johnson (India) Limited

-

Kajaria cerámica Limited

-

Somany cerámica Limited

-

Nitco Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: Somany cerámica desveló suites de vitrificados esmaltados Everstone, Eternastone y Harmony en dimensiones de 800×1600 mm en su evento StyleConclave en Nueva Delhi.

- Noviembre 2024: Kajaria cerámica inauguró un Centro de Experiencia de 15.000 ft² en Chennai, segmentando zonas de exhibición para baldosas vitrificadas esmaltadas y productos de baño Kerovit.

- Marzo 2024: La expo Indian cerámica Asia se convocó en el Centro de Exhibiciones Helipad de Gandhinagar, mostrando módulos de electrificación de hornos y tecnologíun de beneficiación de materias primas para más de 300 expositores.

Alcance del Informe del Mercado de Baldosas Cerámicas de India

El mercado de baldosas cerámicas de India está segmentado por producto, aplicación, tipo de construcción y usuario final. Por producto, el mercado está sub-segmentado en productos esmaltados, china, un prueba de arañazos y otros productos. El mercado está sub-segmentado por aplicación en baldosas de suelo, baldosas de pared y otras aplicaciones. El mercado está sub-segmentado por tipo de construcción en nueva construcción, reemplazo y renovación. Por usuario final, el mercado está sub-segmentado en residencial y comercial. El informe ofrece tamaño de mercado y pronósticos para el mercado de baldosas cerámicas indio en valor (USD) para todos los segmentos anteriores.

| Baldosas de china |

| Baldosas Cerámicas Esmaltadas |

| Baldosas Cerámicas Sin Esmaltar |

| Baldosas de Mosaico |

| Otras (Decorativas, Con Patrones, Hechas a Mano) |

| Suelo |

| Pared |

| Techado |

| Residencial | |

| Comercial | Hospitalidad (Hoteles, Resorts) |

| Espacios de Venta al Por Menor | |

| Oficinas e Instituciones | |

| Salud | |

| Instalaciones Educativas | |

| Centros de Transporte (Aeropuertos, Metro, Terminales de Autobuses) | |

| Otros Usuarios Comerciales |

| Nueva Construcción |

| Renovación y Reemplazo |

| Tiendas Especializadas de Baldosas y Piedra |

| Tiendas de Mejoras para el Hogar y Bricolaje |

| Venta al Por Menor en Línea |

| Ventas Directas a Contratistas |

| Norte de India |

| Sur de India |

| Oeste de India |

| Este de India |

| Por Tipo de Producto | Baldosas de china | |

| Baldosas Cerámicas Esmaltadas | ||

| Baldosas Cerámicas Sin Esmaltar | ||

| Baldosas de Mosaico | ||

| Otras (Decorativas, Con Patrones, Hechas a Mano) | ||

| Por Aplicación | Suelo | |

| Pared | ||

| Techado | ||

| Por Usuario Final | Residencial | |

| Comercial | Hospitalidad (Hoteles, Resorts) | |

| Espacios de Venta al Por Menor | ||

| Oficinas e Instituciones | ||

| Salud | ||

| Instalaciones Educativas | ||

| Centros de Transporte (Aeropuertos, Metro, Terminales de Autobuses) | ||

| Otros Usuarios Comerciales | ||

| Por Tipo de Construcción | Nueva Construcción | |

| Renovación y Reemplazo | ||

| Por Canal de Distribución | Tiendas Especializadas de Baldosas y Piedra | |

| Tiendas de Mejoras para el Hogar y Bricolaje | ||

| Venta al Por Menor en Línea | ||

| Ventas Directas a Contratistas | ||

| Por Geografía | Norte de India | |

| Sur de India | ||

| Oeste de India | ||

| Este de India | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de baldosas cerámicas de India?

El tamaño del mercado de baldosas cerámicas de India alcanzó 10.450 millones de USD en 2025 y está en camino hacia 15.840 millones de USD en 2030.

¿Qué segmento está creciendo más rápido dentro del sector?

Las baldosas cerámicas esmaltadas lideran el crecimiento con una CAGR proyectada del 9,01%, alimentada por vivienda de ingresos medios y versatilidad de diseño.

¿Qué tan grande es la contribución residencial un la demanda de baldosas?

Los compradores residenciales generaron el 67,23% de los ingresos de 2024 y se espera que se expandan un una CAGR del 8,93% hasta 2030.

¿Qué región ofrece el mayor potencial al alza?

El Sur de India muestra el mayor crecimiento pronosticado al 8,11% CAGR, respaldado por construcción de ciudades tecnológicas y financiación de ciudades inteligentes.

¿doómo afectarán los aranceles antidumping un las exportaciones de baldosas indias?

Las investigaciones pendientes de derechos compensatorios de EE.UU. podrían unñadir coste significativo, empujando un los exportadores un diversificar hacia CCG, Canadá y América Latina.

¿Qué tecnologíun emergente influirá más en los costes de fabricación?

Los hornos preparados para hidrógeno desplegados en el cluster de Morbi pueden recortar el gasto de combustible en un 8-10% mientras posicionan las plantas para certificación de bajo carbono.

Última actualización de la página el: