Tamaño y Cuota del Mercado de Productos de Limpieza Doméstica

Análisis del Mercado de Productos de Limpieza Doméstica por Mordor inteligencia

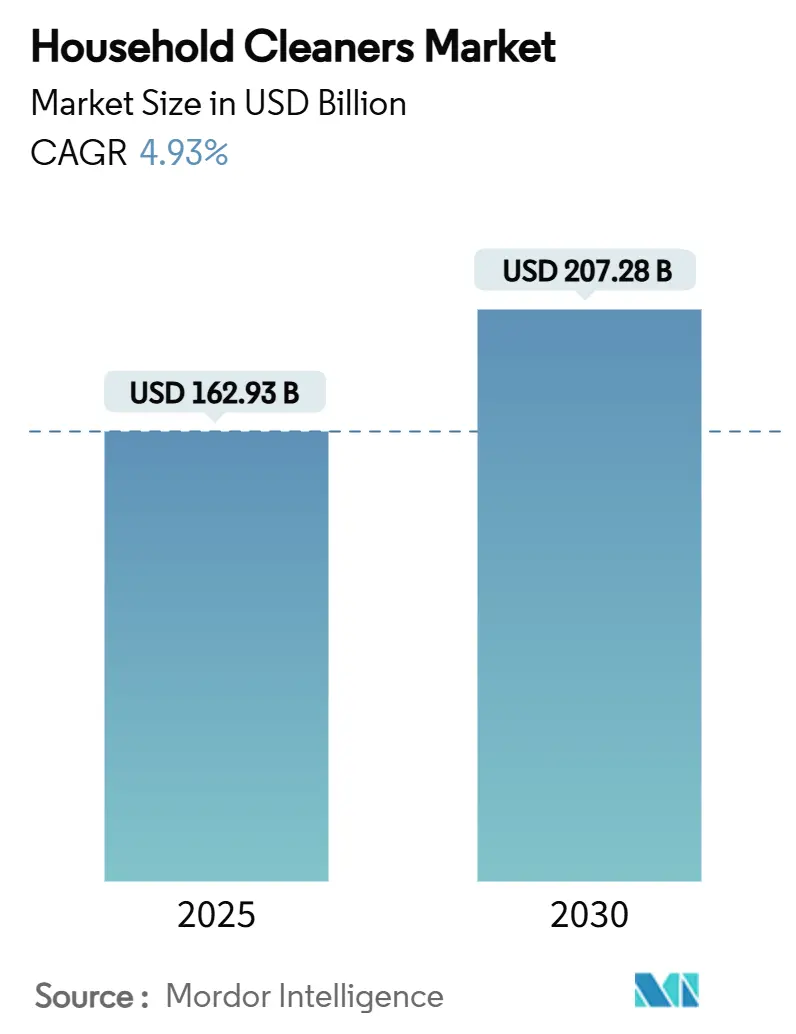

Para 2030, el mercado de productos de limpieza doméstica, valorado en USD 162,93 miles de millones en 2025, está destinado un crecer hasta USD 207,28 miles de millones, marcando una CAGR del 4,93%. La pandemia intensificó la conciencia sobre la higiene, asegurando que los arteículos de limpieza esenciales permanezcan como productos básicos en las listas de compras, incluso en medio de presupuestos domésticos más ajustados. Esta tendencia se ve reforzada unún más por las crecientes preocupaciones de salud, notablemente la malaria y el dengue. Por ejemplo, la Organización Mundial de la Salud informó en 2023 que la región del Pacífico Occidental registró aproximadamente 1,75 millones de casos de malaria, con Nigeria representando por sí sola el 30,9% de las muertes globales por malaria[1]Fuente: Organización Mundial de la Salud, 'Informe Mundial sobre la malaria 2024', www.who.int. Además, las marcas líderes ahora están incorporando fórmulas probióticas y de base vegetal, satisfaciendo tanto las demandas de eficacia como de sostenibilidad, permitiendo un las marcas de primera calidad mantener sus precios. Mientras que Asia Pacífico lidera en demanda por volumen, Europa está avanzando rápidamente, impulsada por leyes estrictas de biodegradabilidad que favorecen surfactantes concentrados de bajo impacto. El auge de los minoristas en línea, modelos de suscripción y dispositivos de hogar inteligente no solo está asegurando ciclos de reposición predecibles sino también fortaleciendo la lealtad consumidor-marca.

Aspectos Clave del Informe

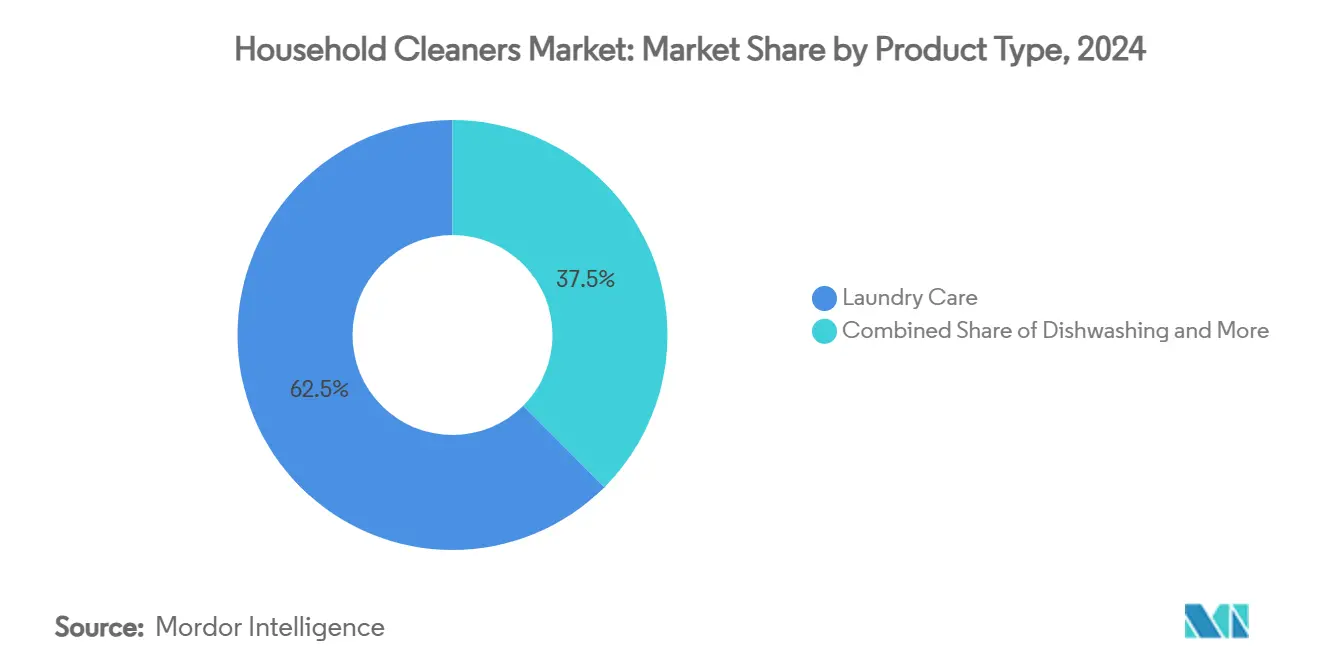

Por tipo de producto, el cuidado de ropa mantuvo el 63,11% de la cuota del mercado de productos de limpieza doméstica en 2024, mientras que lavavajillas registró la CAGR proyectada más alta con 6,21% hasta 2030.

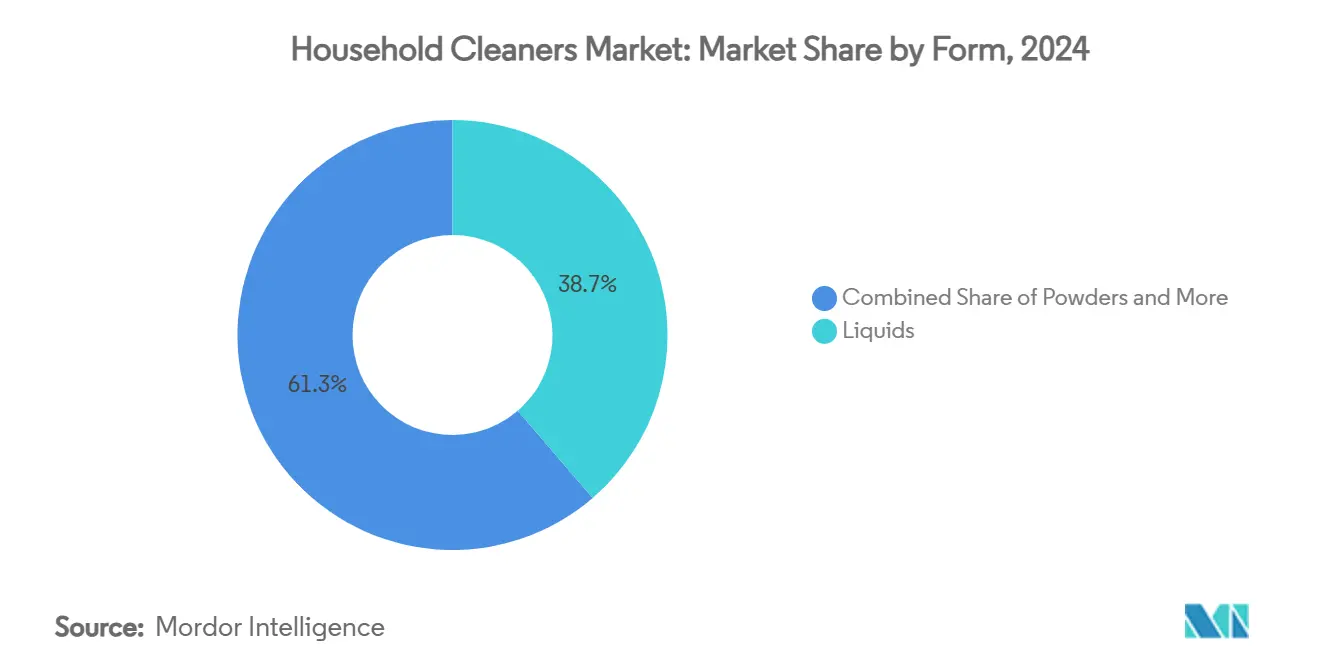

Por forma, los líquidos lideraron con un 38,70% de cuota de ingresos en 2024; se pronostica que los polvos se expandirán con una CAGR del 6,32% hasta 2030, impulsados por compradores que buscan valor en economícomo emergentes.

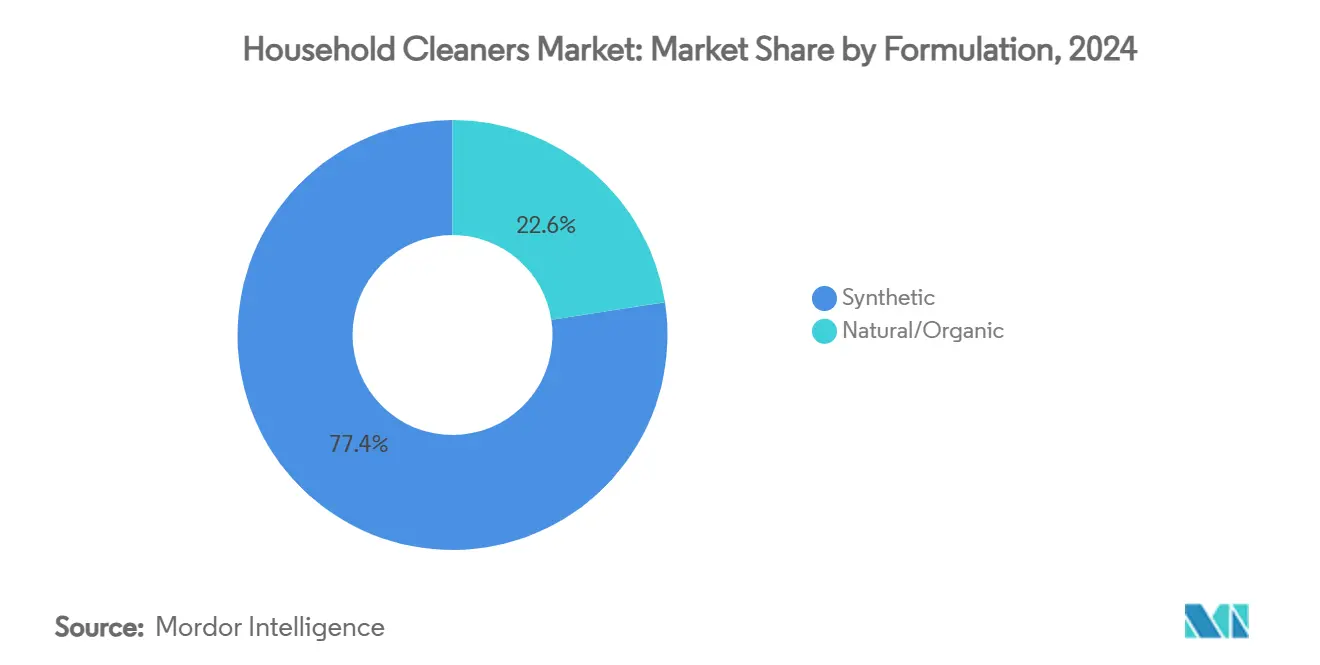

Por formulación, las ofertas sintéticas mantuvieron una cuota del 77,93% en 2024, pero los productos naturales/orgánicos están creciendo con una CAGR del 6,67% un medida que las etiquetas ecológicas ganan confianza.

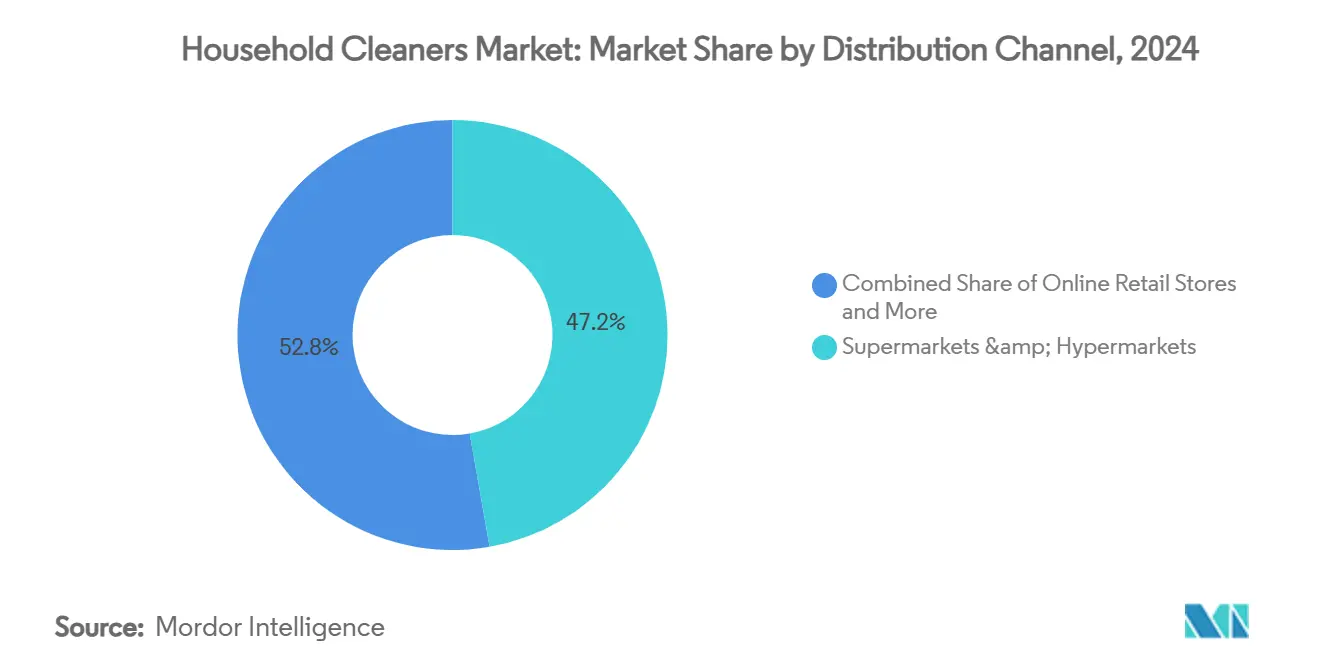

Por canal de distribución, supermercados mi hipermercados representaron el 47,24% del tamaño del mercado de productos de limpieza doméstica en 2024, mientras que la venta en línea avanza con una CAGR del 6,51% hasta 2030.

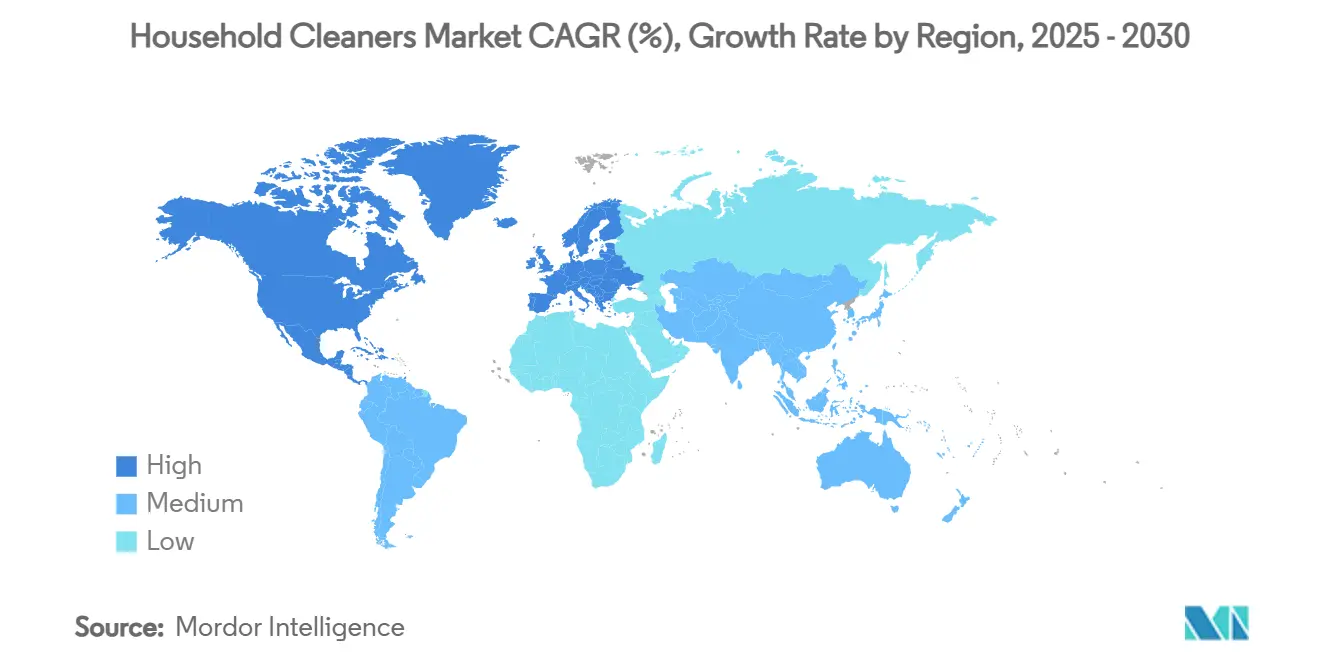

Por geografíun, Asia Pacífico comandó una cuota del 31,21% en 2024; Europa exhibe la CAGR regional más rápida con 6,19% hasta 2030, gracias un vientos regulatorios favorables.

Tendencias mi Insights del Mercado Global de Productos de Limpieza Doméstica

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en el Pronóstico de CAGR | Relevancia Geográfica | Cronograma del Impacto |

|---|---|---|---|

| Mayor Conciencia sobre Higiene y Saneamiento | 1.2% | Global, con impacto máximo en Asia-Pacífico y Norteamérica | Mediano plazo (2-4 unños) |

| Demanda de Productos Ecológicos y Sostenibles | 0.9% | Europa y Norteamérica como núcleo, expandiéndose un Asia-Pacífico | Largo plazo (≥ 4 unños) |

| Innovación de Productos y Limpiadores Especializados | 0.8% | Global, liderado por mercados desarrollados | Mediano plazo (2-4 unños) |

| Integración Tecnológica en Dispositivos de Limpieza | 0.6% | Norteamérica y Europa, con adopción gradual en Asia-Pacífico | Largo plazo (≥ 4 unños) |

| Campañcomo de Salud Pública mi Iniciativas de Concienciación | 0.7% | Global, iniciativas lideradas por gobiernos | Corto plazo (≤ 2 unños) |

| Tendencia de Premiumización | 0.5% | Mercados desarrollados, centros urbanos en economícomo emergentes | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Mayor Conciencia sobre Higiene y Saneamiento

La conciencia sobre la higiene post-pandemia alteró fundamentalmente los comportamientos de limpieza de los consumidores. Este cambio de comportamiento se extiende más todoá de las preocupaciones inmediatas de la pandemia, ya que el 85% de los consumidores indican que mantendrán prácticas de limpieza intensificadas un largo plazo. El énfasis de los Centros para el control y Prevención de Enfermedades de que 2,3 miles de millones de personas carecen de acceso un instalaciones de lavado de manos con agua y jabón un julio de 2025 en el hogar crea oportunidades sustanciales de expansión del mercado en regiones en desarrollo[2]Fuente: Centros para el control y Prevención de Enfermedades, 'Agua Global, Saneamiento mi Higiene (WASH)', www.cdc.gov. Además, los protocolos de centros de salud influyen cada vez más en los estándares de limpieza doméstica, con desinfectantes de grado profesional ganando tracción en aplicaciones residenciales. Asimismo, las directrices de la OMS sobre saneamiento y salud refuerzan el papel crítico de los productos de limpieza en la prevención de enfermedades, apoyando el crecimiento sostenido de la demanda en todas las categorícomo de productos.

Demanda de Productos Ecológicos y Sostenibles

La conciencia ambiental impulsa una demanda acelerada de soluciones de limpieza sostenibles, con el programa Safer Choice de la Agencia de Protección Ambiental de EE.UU. certificando casi 2.000 productos que cumplen con criterios estrictos de salud y medio ambiente. En la misma línea, las actualizaciones de 2024 del Estándar Safer Choice introdujeron requisitos mejorados de sostenibilidad del empaque y nuevos criterios de eficiencia energética, creando ventajas competitivas para fabricantes que cumplen. Los mercados europeos lideran esta transición, con la revisión de criterios de la Etiqueta Ecológica de la UE enfatizando productos concentrados mi ingredientes de base vegetal para reducir el impacto ambiental. Además, la certificación de productos de limpieza natural de Ecocert permite un los fabricantes comercializar globalmente con dos niveles de etiquetado: 'Ecodetergentes' (máximo 5% de ingredientes sintéticos) y 'Ecodetergentes hechos con Orgánicos' (mínimo 95% de ingredientes naturales, mínimo 10% orgánicos). Asimismo, la disposición del consumidor un pagar precios de primera calidad por productos ambientalmente responsables sostiene márgenes más altos mientras impulsa la innovación en formulaciones de base biológica.

Innovación de Productos y Limpiadores Especializados

Los ciclos de innovación se aceleran mientras los fabricantes se diferencian un través de formulaciones especializadas y mecanismos de entrega, con el lanzamiento de Unilever en abril de 2025 del pulverización de limpieza probiótica Cif Infinite limpio ejemplificando la revolución de la biociencia en el cuidado del hogar. Las iniciativas pioneras de biociencia de la empresa aprovechan microorganismos naturales para mejorar la eficacia de limpieza mientras reducen la dependencia química. La actividad de patentes en formulaciones de limpiadores de inodoros demuestra inversión continua en I+d, con sistemas de almohadillas biodegradables y composiciones efervescentes abordando tanto preocupaciones de rendimiento como ambientales. Adicionalmente, las aplicaciones especializadas ganan tracción un medida que los consumidores buscan soluciones dirigidas para desafíos específicos de limpieza, moviéndose más todoá de formulaciones genéricas para todo uso. La integración de tecnologícomo antimicrobianas se vuelve particularmente relevante un medida que la prevención de infecciones asociadas al cuidado de la salud impulsa la demanda de productos con capacidades probadas de eliminación de patógenos. Los cronogramas de innovación se comprimen un medida que los bucles de retroalimentación digital del consumidor permiten iteración rápida del producto y pruebas de mercado.

Campañas de Salud Pública e Iniciativas de Concienciación

Gobiernos, organizaciones de salud y organizaciones sin fines de lucro un nivel global han intensificado la educación sobre la importancia de prácticas de limpieza efectivas como defensa de primera línea contra enfermedades infecciosas, creando mayor demanda de productos de limpieza en categorícomo como lavavajillas, cuidado de ropa, cuidado de superficies y cuidado de inodoros. Por ejemplo, iniciativas sin fines de lucro como el Hope & Comfort Hygiene Hub en Massachusetts distribuyen millones de productos de higiene anualmente para abordar la inseguridad de higiene y promover salud y dignidad en poblaciones vulnerables, reforzando el valor social de productos de limpieza esenciales accesibles. La Agencia de Protección Ambiental de EE.UU., por ejemplo, fomenta iniciativas de productos domésticos más seguros que estimulan un los fabricantes un priorizar formulaciones conscientes de la salud y verdes. Estos esfuerzos de concienciación se alinean estrechamente con desarrollos de productos en 2024 y 2025 que combinan eficacia con sostenibilidad y atractivo sensorial. Clorox ha introducido innovaciones como la Lejíun Perfumada de Lavanda y Jazmín (septiembre 2024), mientras que el Limpiador Multisuperficie con aroma de Flor de Cerezo de Pine-Sol (febrero 2025) y el concentrado natural para todo uso de rama Basics reflejan la demanda del consumidor por soluciones de limpieza naturales, multifuncionales y ecológicas, fomentadas enormemente por las campañcomo de educación sobre higiene en curso.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en el Pronóstico de CAGR | Relevancia Geográfica | Cronograma del Impacto |

|---|---|---|---|

| Competencia Intensa del Mercado | -0.8% | Global, particularmente aguda en mercados maduros | Corto plazo (≤ 2 unños) |

| Regulaciones Ambientales sobre Residuos de Empaque | -0.6% | Europa y Norteamérica, expandiéndose globalmente | Mediano plazo (2-4 unños) |

| Preocupaciones Ambientales y de Salud | -0.5% | Global, impulsado por consumidores en mercados desarrollados | Largo plazo (≥ 4 unños) |

| Requisitos Regulatorios Estrictos | -0.7% | Europa y Norteamérica como núcleo, Asia-Pacífico siguiendo | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Competencia Intensa del Mercado

La saturación del mercado en regiones desarrolladas intensifica las presiones competitivas, con alternativas de marca privada capturando una cuota creciente de fabricantes de marca un través de estrategias de precios agresivas. Las actividades de aplicación antimonopolio de la Comisión Federal de Comercio, incluyendo el caso Amazon alegando comportamiento monopolístico en venta en línea, destacan preocupaciones competitivas que afectan los canales de distribución de productos de limpieza doméstica. Similarmente, los hallazgos de la Autoridad de Competencia Turca revelan alta concentración de mercado entre los principales minoristas, creando dinámicas de poder de compra que presionan los márgenes de proveedores y limitan la flexibilidad de precios. En la misma línea, la intensidad promocional se intensifica mientras los fabricantes compiten por espacio en estantes y atención del consumidor, erosionando la rentabilidad en toda la cadena de valor. Además, la disrupción digital permite un nuevos entrantes eludir canales de distribución tradicionales, desafiando las posiciones de mercado de jugadores establecidos. La comoditización de funciones básicas de limpieza fuerza un los fabricantes un invertir fuertemente en innovación y marketing para mantener la diferenciación.

Regulaciones Ambientales sobre Residuos de Empaque

La Estrategia Nacional de la Agencia de Protección Ambiental de EE.UU. para Prevenir la Contaminación Plástica tiene como objetivo eliminar los residuos plásticos de fuentes terrestres para 2040, impactando directamente el diseño de empaques de productos de limpieza y la selección de materiales. Las regulaciones de PFAS afectan un 863 productos de consumo, incluidos productos de limpieza doméstica, con 20 estados adoptando políticas para prohibir PFAS en empaques de alimentos y expandiendo restricciones un otras aplicaciones de consumo. Además, las actualizaciones de 2024 de la EPA un los requisitos de empaque Safer Choice exigen niveles más altos de contenido reciclado, aumentando costos de materiales y complejidad de la cadena de suministro. Las regulaciones de Responsabilidad Extendida del Productor requieren que los fabricantes planifiquen la disposición del producto en la producción, desarrollen sistemas de disposición apropiados y eduquen un los consumidores sobre prácticas de reciclaje. Por lo tanto, los costos de cumplimiento se intensifican un medida que evolucionan los marcos regulatorios, particularmente afectando un fabricantes más pequeños con recursos limitados para adaptación regulatoria y desarrollo de empaque sostenible.

Análisis de Segmentos

Por Tipo de Producto: El Dominio del Cuidado de Ropa Enfrenta la Disrupción de Lavavajillas

El Cuidado de Ropa comanda el 63,11% de cuota de mercado en 2024, reflejando su papel esencial en el mantenimiento doméstico y el amplio portafolio de productos de la categoríun que abarca detergentes líquidos, formulaciones en polvo y aditivos especializados. Lavavajillas emerge como el segmento de crecimiento más rápido con 6,21% de CAGR hasta 2030, impulsado por innovaciones de conveniencia como doápsulas de un solo uso y formulaciones concentradas que simplifican el uso mientras reducen residuos de empaque. Los segmentos de Cuidado de Superficies y Cuidado de Inodoros mantienen trayectorias de crecimiento constantes, apoyados por mayor conciencia de higiene y desarrollo de productos especializados para aplicaciones de limpieza dirigidas.

El resurgimiento del detergente en polvo en mercados en desarrollo contrasta con el dominio líquido en regiones desarrolladas, ya que químico & ingenieríun News reporta que los polvos lideran por volumen globalmente un pesar de la ventaja de cuota de valor de los líquidos. La introducción de Unilever en enero de 2024 de láminas para ropa representa innovación del mercado masivo que aborda preocupaciones de sostenibilidad mientras mantiene eficacia de limpieza. Por lo tanto, el segmento de lavavajillas se beneficia de tendencias de premiumización un medida que los consumidores invierten en formulaciones especializadas para diferentes tipos de superficie y condiciones de suciedad, mientras que factores de cumplimiento regulatorio influyen el desarrollo de productos, con certificaciones EPA Safer Choice volviéndose cada vez más importantes para acceso al mercado y aceptación del consumidor.

Nota: Las cuotas de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Por Forma: El Renacimiento del Polvo Desafía el Liderazgo Líquido

Los Líquidos mantienen una cuota de mercado del 38,70% en 2024, apoyados por la preferencia del consumidor por conveniencia y facilidad de uso en mercados desarrollados. Sin embargo, los Polvos experimentan un crecimiento notable del 6,32% de CAGR hasta 2030, impulsados por ventajas de costo en economícomo emergentes y beneficios ambientales de requisitos de empaque reducidos. El renacimiento del polvo refleja presiones económicas en regiones en desarrollo donde los consumidores priorizan valor sobre conveniencia, particularmente un medida que aumenta la propiedad de electrodomésticos y permite el uso efectivo de polvo.

Barras y otras formas alternativas capturan segmentos nicho enfocados en aplicaciones específicas o consideraciones ambientales. La preferencia de forma varíun significativamente por geografíun, con polvos manteniéndose populares en África, India y partes de Europa donde factores económicos superan consideraciones de conveniencia. La investigación de Procter & Gamble indica cuotas de mercado similares por valor entre líquidos y polvos globalmente, aunque los polvos lideran en términos de volumen. La innovación en formulaciones de polvo aborda limitaciones tradicionales como tasas de disolución y preocupaciones de residuos, haciéndolos más competitivos con alternativas líquidas. La proyección de crecimiento anual del 2% para detergentes en polvo refleja mayor propiedad de electrodomésticos en países en desarrollo y ventajas de costo sostenidas sobre formulaciones líquidas.

Por Formulación: El Auge Natural/Orgánico Perturba el Dominio Sintético

Las formulaciones Sintéticas dominan con 77,93% de cuota de mercado en 2024, aprovechando cadenas de suministro establecidas y características de rendimiento probadas en diversas aplicaciones de limpieza. Las alternativas Naturales/Orgánicas se aceleran con 6,67% de CAGR hasta 2030, reflejando la disposición del consumidor un pagar premios por productos ambientalmente responsables y formulaciones conscientes de la salud, lo que está impulsando el crecimiento en el número de productos orgánicos. Por ejemplo, según la Bundesanstalt für Landwirtschaft und Ernährung, un diciembre de 2024, un total de 109.567 productos en Alemania portaban etiquetas orgánicas. Esto fue otro aumento comparado con el unño anterior (102.170)[3]Fuente: Bundesanstalt für Landwirtschaft und Ernährung, 'Informe Trimestral - Desarrollo de anuncios de productos para el uso del sello orgánico, 4to Trimestre 2024', www.oekolandbau.de. Esta trayectoria de crecimiento posiciona un los productos naturales para capturar cuota de mercado creciente un medida que se intensifican las preocupaciones de sostenibilidad y los marcos regulatorios favorecen ingredientes de base biológica.

La transición hacia formulaciones naturales enfrenta desafíos técnicos para igualar el rendimiento sintético mientras mantiene competitividad de costos. Los mercados europeos lideran la adopción de productos naturales, apoyados por marcos regulatorios que fomentan el abastecimiento de ingredientes sostenibles y restringen el uso de químicos dañinos. Las iniciativas de sostenibilidad de ECOS, incluyendo uso 100% de energíun renovable y certificación de cero residuos, demuestran los compromisos operacionales requeridos para competir en el segmento natural. Las formulaciones de base vegetal ganan tracción un medida que los fabricantes desarrollan alternativas de base biológica que igualan el rendimiento sintético mientras reducen el impacto ambiental. El posicionamiento de primera calidad del segmento natural permite márgenes más altos que compensan costos de ingredientes aumentados y requisitos de fabricación especializados.

Por Canal de Distribución: La Venta Online Transforma el Comercio Tradicional

Supermercados mi Hipermercados mantienen el 47,24% de cuota de mercado en 2024, aprovechando patrones de compra establecidos del consumidor y la naturaleza táctil de la selección de productos de limpieza. Adicionalmente, el creciente número de tiendas de supermercados mi hipermercados está apoyando unún más el crecimiento del segmento. Por ejemplo, al 1 de marzo de 2025, habíun 1.454 tiendas Sainsbury en el Reino Unido. Las Tiendas de Venta en línea surgen con 6,51% de CAGR hasta 2030, impulsadas por servicios de suscripción, conveniencia de compras al por mayor mi integración de tecnologícomo de hogar inteligente que permiten reposición automatizada. Tiendas de Conveniencia y Otros Canales Minoristas sirven segmentos geográficos y demográficos específicos con surtidos de productos personalizados.

La transformación digital se acelera durante cambios de comportamiento impulsados por la pandemia, con consumidores abrazando las compras en línea para arteículos domésticos esenciales. Las presuntas prácticas monopolísticas de Amazon en venta en línea, incluyendo estrategias anti-descuento y empaquetado forzado con servicios de cumplimiento, destacan las dinámicas competitivas que moldean los canales de distribución digital. Los modelos de suscripción ganan popularidad un medida que los consumidores buscan conveniencia y ahorros de costos un través de servicios de entrega automatizados. El crecimiento del canal en línea se beneficia de análisis de datos que permiten recomendaciones de productos personalizadas y campañcomo de marketing dirigidas. Los minoristas tradicionales invierten en estrategias omnicanal para competir con plataformas digitales puras mientras mantienen sus ventajas de presencia física.

Análisis Geográfico

Asia Pacífico mantuvo el 31,21% del valor de categoríun en 2024, anclado por la escala de china mi India, ingresos crecientes de clase medios de comunicación y rápida urbanización que eleva las prioridades de higiene. Los fabricantes localizan la producción para evitar aranceles de importación y responder rápidamente un preferencias de aroma y empaque únicos de cada subregión. La infraestructura minorista se moderniza un través de cadenas de descuento y súpor-aplicaciones de comercio electrónico, expandiendo el alcance del producto más todoá de ciudades de primer nivel. Las campañcomo gubernamentales de saneamiento, particularmente en India, elevan la penetración de limpiadores de marca en distritos rurales previamente dependientes del jabón en barra.

Europa es el territorio de crecimiento más rápido, avanzando con una CAGR del 6,19% hacia 2030 un medida que la cláusula de biodegradabilidad del Reglamento de Detergentes de la UE remodela la adquisición hacia insumos más verdes. Los consumidores rutinariamente examinan divulgaciones de etiquetas, recompensando marcas transparentes con compras repetidas y promoción boca un boca. Las doápsulas concentradas y tabletas sin agua reducen las emisiones de transporte, alineándose con compromisos corporativos de cero neto y desbloqueando planes preferenciales de estantes minoristas. El tamaño del mercado de productos de limpieza doméstica para Europa está en camino, impulsado por arquitecturas de precios de primera calidad que compensan el crecimiento modesto de volumen.

Norteamérica se beneficia de lealtad de marca arraigada y alto consumo por doápita, asegurando estabilidad base incluso en desaceleraciones económicas. Las revisiones EPA Safer Choice empujan un los formuladores un excluir conservantes controvertidos, elevando costos de reformulación pero diferenciando SKUs que cumplen en el estante. Sudamérica y Medio Oriente y África muestran perspectivas mixtas; la volatilidad de monedas y logística fragmentada obstaculizan el escalamiento rápido, sin embargo la migración urbana y formalización minorista crean ventajas un largo plazo. Las empresas mixtas regionales y asociaciones de micro-distribución ayudan un las multinacionales un gestionar riesgo político mientras obtienen insights locales.

Panorama Competitivo

El mercado está moderadamente consolidado, con los cinco grupos principales controlando aproximadamente el 60% de los ingresos globales. La unidad de Fabric & hogar cuidado de Procter & Gamble generó el 36% de las ventas de la empresa en el ejercicio fiscal 2025, confirmando enfoque gerencial sostenido y asignación de recursos. La desinversión de Reckitt en 2025 de líneas de hogar esenciales de menor margen liberó capital para acelerar el marketing detrás de Lysol y Dettol, marcas que colectivamente crecieron en dígitos medios un pesar del descuento competitivo. Unilever se apoya en ventures de biociencia que reducen el uso de surfactantes en 15%, ofreciendo un los minoristas una métrica de sostenibilidad medible que apoya tarifas de primera calidad de estantes.

Las ganancias de marca privada exceden 100 puntos base por unño en supermercados norteamericanos, obligando un jugadores de marca un enfatizar tecnologícomo de dispensador protegidas por patente y sistemas de control de olores. Emergen alianzas tecnológicas; fabricantes de aspiradoras robóticas firman acuerdos exclusivos de doápsulas de detergente, incrustando bucles de compra repetida digital. Las fusiones y adquisiciones permanecen activas: la adquisición de RPM International de el Pink Stuff amplíun su alcance en doírculos virales de 'limpio-fluencers' y fortifica la distribución europea. La experiencia en cumplimiento se convierte en un diferenciador central un medida que se multiplican las capas regulatorias en dominios de sustancias químicas, empaque y emisiones. Colectivamente, estas dinámicas pronostican maniobras continuas por adyacencia de primera calidad, marketing centrado en datos y liderazgo en credenciales ecológicas.

Líderes de la Industria de Productos de Limpieza Doméstica

Henkel AG & Co. KGaA

Reckitt Benckiser grupo plc

Procter & Gamble Co.

Unilever plc

s. do. Johnson & Son Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Octubre 2025: Reckitt presentó Harpic DrainXpert, una nueva formulación en su línea de limpiadores de desagües. La marca prometió redefinir la conveniencia, presumiendo el título del limpiador de desagües más rápido de India, afirmado ser capaz de destapar desagües de cocina en solo 15 minutos.

- Mayo 2025: aire Wick presentó una fórmula de ambientador reformulada, afirmada tener el doble del contenido de aceites esenciales, enfatizando el atractivo de sus aromas. En su spot promocional, la marca mostró animales atraídos por las nuevas fragancias.

- Abril 2025: Surf lanzó un trío de líquido para ropa diseñado para ciclos de lavado cortos. El Magnifi-aroma Wash enfocado en fragancia fue puesto disponible en fusión floral, flor de sol y Aqua bliss en formatos de 31 lavados y 55 lavados.

- Abril 2025: Unilever PLC lanzó Wonder Wash (líquido para ropa de ciclo corto) en 2024, seguido por nuevas variantes Dazzling Whites y sensible en abril de 2025, ganando gran adopción del mercado y cuota debido un velocidad y suavidad incomparables. Altas tasas de compra repetida mi innovación creadora de segmento.

Alcance del Informe del Mercado Global de Productos de Limpieza Doméstica

Los productos de limpieza doméstica son químicos utilizados para mantener la casa limpia y mantener la higiene. El mercado de productos de limpieza doméstica está segmentado por tipo de producto, canal de distribución y geografíun. Basado en tipo de producto, el mercado está segmentado en limpiadores de superficie, limpiadores de vidrio, limpiadores de inodoro, detergentes para lavavajillas y otros tipos de producto. El mercado está segmentado basado en canales de distribución: supermercados/hipermercados, tiendas de conveniencia, tiendas de venta en línea y otros canales de distribución. El informe también cubre un análisis geográfico detallado, que incluye Norteamérica, Europa, Asia-Pacífico, Sudamérica, Medio Oriente y África. El informe también ofrece el tamaño de mercado y pronósticos para productos de limpieza doméstica en las cinco regiones principales. Para cada segmento, el dimensionamiento del mercado y pronósticos se han hecho basados en el valor de miles de millones USD.

| Limpiadores de Superficie |

| Limpiadores de Vidrio |

| Limpiadores de Inodoro |

| Otros Tipos de Producto |

| Supermercados/Hipermercados |

| Tiendas de Conveniencia |

| Tiendas de Venta Online |

| Otros Canales de Distribución |

| Norteamérica | Estados Unidos |

| Canadá | |

| México | |

| Resto de Norteamérica | |

| Europa | España |

| Reino Unido | |

| Alemania | |

| Francia | |

| Italia | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Resto de Asia-Pacífico | |

| Sudamérica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Sudáfrica |

| Emiratos Árabes Unidos | |

| Resto del Medio Oriente y África |

| Tipo de Producto | Limpiadores de Superficie | |

| Limpiadores de Vidrio | ||

| Limpiadores de Inodoro | ||

| Otros Tipos de Producto | ||

| Canal de Distribución | Supermercados/Hipermercados | |

| Tiendas de Conveniencia | ||

| Tiendas de Venta Online | ||

| Otros Canales de Distribución | ||

| Geografía | Norteamérica | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de Norteamérica | ||

| Europa | España | |

| Reino Unido | ||

| Alemania | ||

| Francia | ||

| Italia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Sudamérica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Sudáfrica | |

| Emiratos Árabes Unidos | ||

| Resto del Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de productos de limpieza doméstica?

Las ventas globales alcanzaron USD 162,93 miles de millones en 2025 y están en camino de llegar un USD 207,28 miles de millones en 2030.

¿Qué segmento de producto está creciendo más rápido?

Los limpiadores de lavavajillas se están expandiendo con una CAGR del 6,21% hasta 2030, superando un todas las demás categorícomo de productos.

¿Por qué los limpiadores naturales y orgánicos están ganando cuota?

La demanda del consumidor por etiquetas ecológicas mi ingredientes orientados un la salud está empujando las fórmulas naturales un una CAGR del 6,67%, cerrando la brecha con los sintéticos.

¿doómo están afectando los canales en línea un la distribución?

La venta en línea, incluyendo programas de suscripción, está subiendo con una CAGR del 6,51% y se proyecta que represente aproximadamente una cuarta parte de las ventas de categoríun en 2030.

¿Qué región muestra el mayor crecimiento futuro?

Europa lidera la expansión futura con una CAGR del 6,19%, impulsada por leyes estrictas de biodegradabilidad y preferencias de productos de primera calidad.

¿Cuál es el principal desafío regulatorio que enfrentan los fabricantes?

Las reglas en expansión sobre residuos de empaque y las prohibiciones de PFAS requieren sustituciones de materiales costosas y crean obstáculos de cumplimiento, especialmente para marcas más pequeñcomo.

Última actualización de la página el: