Análisis de mercado de servicios petroleros (OFS)

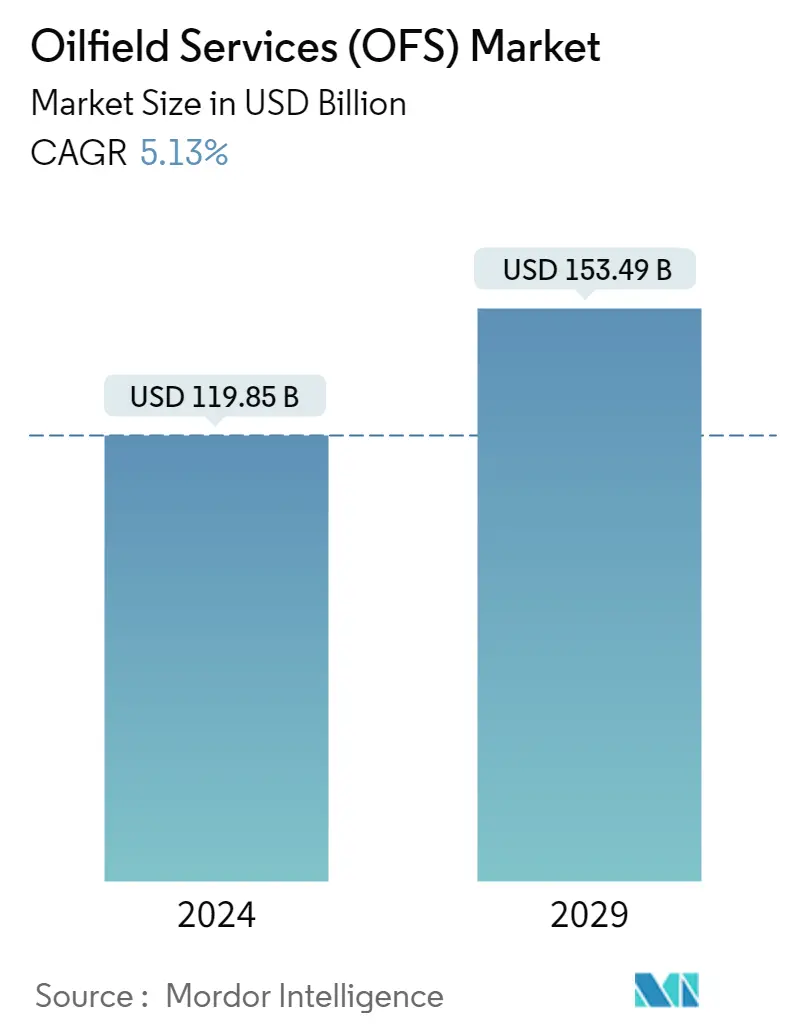

El tamaño del mercado de servicios petroleros se estima en 119,85 mil millones de dólares en 2024, y se espera que alcance los 153,49 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,13% durante el período previsto (2024-2029).

- A mediano plazo, se espera que factores como el creciente desarrollo de las reservas de gas y la tecnología, herramientas y equipos avanzados impulsen el mercado de servicios petroleros durante el período de pronóstico.

- Por otro lado, la volatilidad de los precios del petróleo durante el período reciente, debido a la brecha entre la oferta y la demanda, la geopolítica y varios otros factores, han estado frenando el crecimiento de la demanda del mercado de servicios petroleros.

- Sin embargo, se espera que el enfoque en nuevas tecnologías y métodos para optimizar el costo de producción de hidrocarburos cree varias oportunidades para el mercado de servicios petroleros (OFS) durante el período de pronóstico.

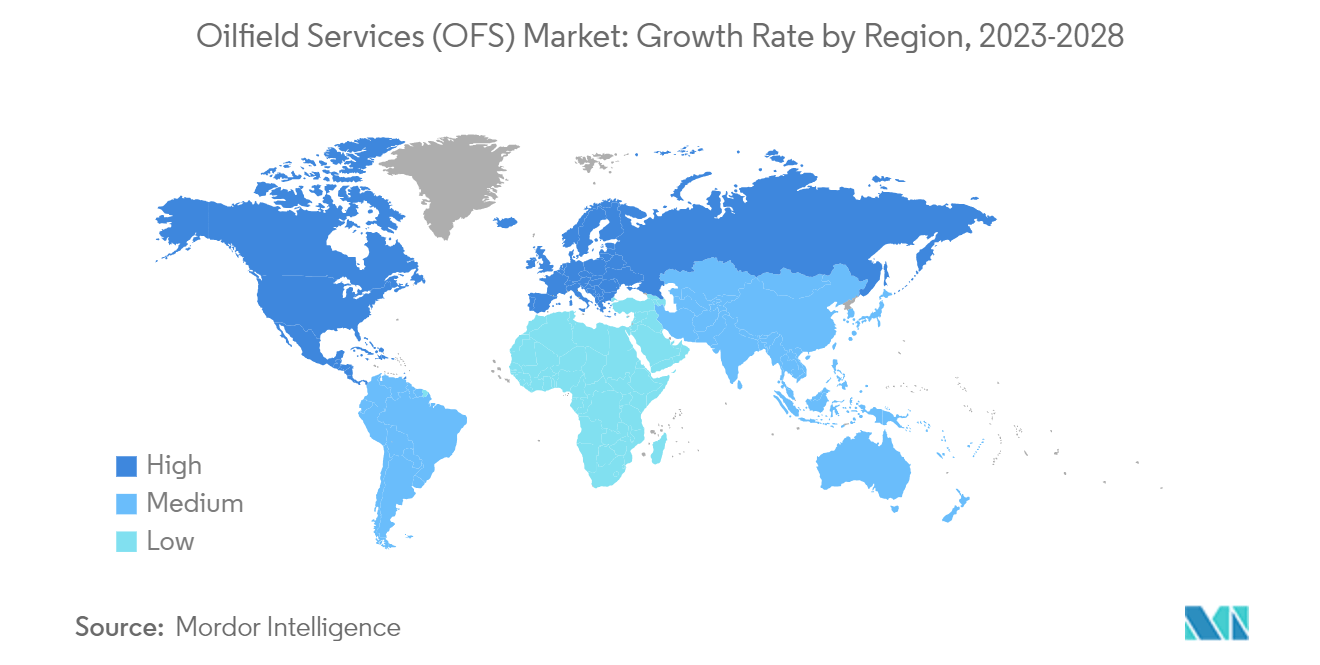

- Se espera que América del Norte sea el mercado más grande durante el período previsto, debido a la alta actividad de perforación y producción en campos de esquisto. Se espera que domine el mercado durante el período de pronóstico.

Tendencias del mercado de servicios petroleros (OFS)

Se espera que los servicios de perforación dominen el mercado

- Se espera que la economía mundial sustente un aumento sustancial de la demanda de petróleo. Se prevé que las economías fuertes consumirán más petróleo y se espera que la demanda crezca significativamente a lo largo de los años. Se espera que India y China contribuyan con alrededor del 50% de la demanda mundial de petróleo para 2023.

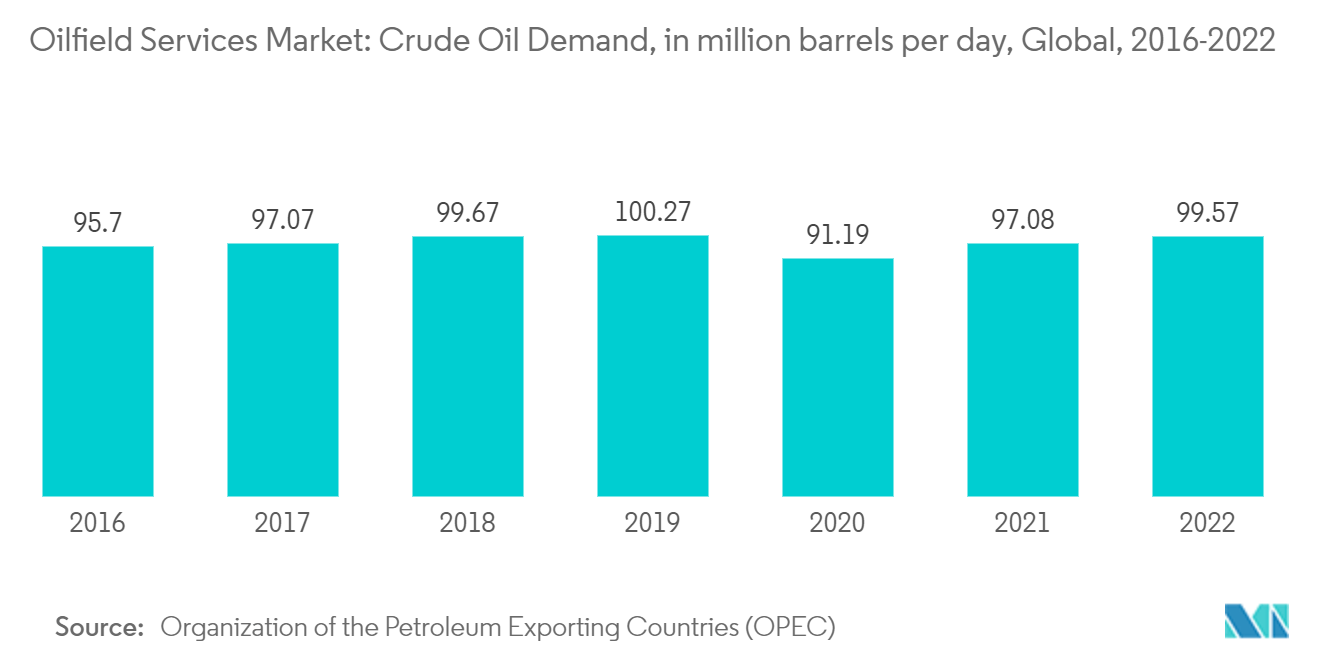

- Según las estadísticas de la Organización de Países Exportadores de Petróleo (OPEP), en 2022, la demanda mundial de petróleo crudo fue de alrededor de 99,57 millones de barriles por día, frente a los 97,08 millones de barriles en 2021. La creciente demanda de petróleo crudo aumenta la demanda de servicios de perforación en todo el mundo..

- Por lo tanto, existe una presión cada vez mayor entre las principales empresas operadoras de petróleo y gas para aumentar su producción y satisfacer la creciente demanda de energía. Como resultado, varias empresas operativas han cambiado su enfoque hacia la explotación de reservas no convencionales, a medida que los campos convencionales han comenzado a mostrar signos de madurez.

- Por ejemplo, en febrero de 2022, la Compañía Nacional de Petróleo de Abu Dhabi (ADNOC) otorgó acuerdos marco a cuatro proveedores de servicios petroleros valorados en 1.940 millones de dólares para permitir el crecimiento de la perforación. Los premios apuntan a las recientes inversiones de ADNOC en equipos y servicios relacionados con la perforación para aumentar la capacidad de producción de petróleo crudo a 5 millones de barriles por día (mmbpd) para 2030.

- Además, se espera que los nuevos servicios de perforación por contrato en alta mar impulsen el mercado de servicios petroleros. Por ejemplo, en mayo de 2022, Equinor tenía contratos con tres gigantes de servicios petroleros Baker Hughes Norge, Halliburton y Schlumberger para servicios integrados de perforación y pozos en la plataforma continental noruega (NCS). El contrato es por dos años, a partir del 1 de junio de 2022. El valor total del contrato es de aproximadamente 1.800 millones de dólares.

- También se espera que los avances tecnológicos en herramientas de perforación y registro impulsen los servicios de perforación durante el período de pronóstico. Por ejemplo, en noviembre de 2022, National Energy Services Reunited Corporation (NESR) anunció que se le había adjudicado un contrato a largo plazo para servicios de perforación direccional en Kuwait. El alcance del contrato incluye servicios de perforación direccional, mediciones durante la perforación, perforación de rendimiento, ingeniería de pozos y registro durante la perforación (LWD) durante cinco años con una opción de extensión por un año adicional.

- Por lo tanto, debido a los puntos anteriores, se espera que los servicios de perforación dominen el mercado de servicios de yacimientos petrolíferos (OFS) durante el período de pronóstico.

Se espera que América del Norte domine el mercado

- La participación de América del Norte en la producción mundial de petróleo crudo es alta debido a la presencia de países como Estados Unidos, Canadá y México. La producción de petróleo crudo en la región está aumentando significativamente, ya que la producción promedio de petróleo crudo de Estados Unidos fue de alrededor de 11,9 millones de barriles por día. La producción de crudo para el país creció un 5,6% respecto al año 2021.

- En América del Norte, los proyectos de petróleo y gas se están volviendo más competitivos debido a la mejora de la eficiencia y al endurecimiento de la cadena de suministro, lo que ha llevado a una disminución de los costos de perforación y, a su vez, ha hecho viables muchos proyectos.

- Estados Unidos en la región será uno de los mayores mercados para los servicios petroleros, principalmente debido al creciente número de pozos que se perforan y fracturan en las reservas de esquisto y estrechas. El bajo precio de equilibrio de las cuencas lo respalda. El reciente desarrollo de yacimientos de esquisto, perforación horizontal y fracking ha dado lugar a un aumento masivo de la demanda de servicios petroleros en la región.

- De manera similar, Canadá tiene las terceras reservas de petróleo crudo más grandes del mundo, después de Venezuela y Arabia Saudita, de las cuales el 96% son reservas de arena bituminosa. El petróleo disponible en el país es de alta densidad y tiene alto contenido de partículas de arena. Debido a esto, el transporte de petróleo desde el fondo del pozo hasta la superficie requiere alta presión e intervención en el pozo, lo que aumenta la demanda de servicios petroleros en el país.

- Por lo tanto, debido a los puntos anteriores, se espera que América del Norte domine el mercado de servicios petroleros (OFS) durante el período de pronóstico.

Descripción general de la industria de servicios petroleros (OFS)

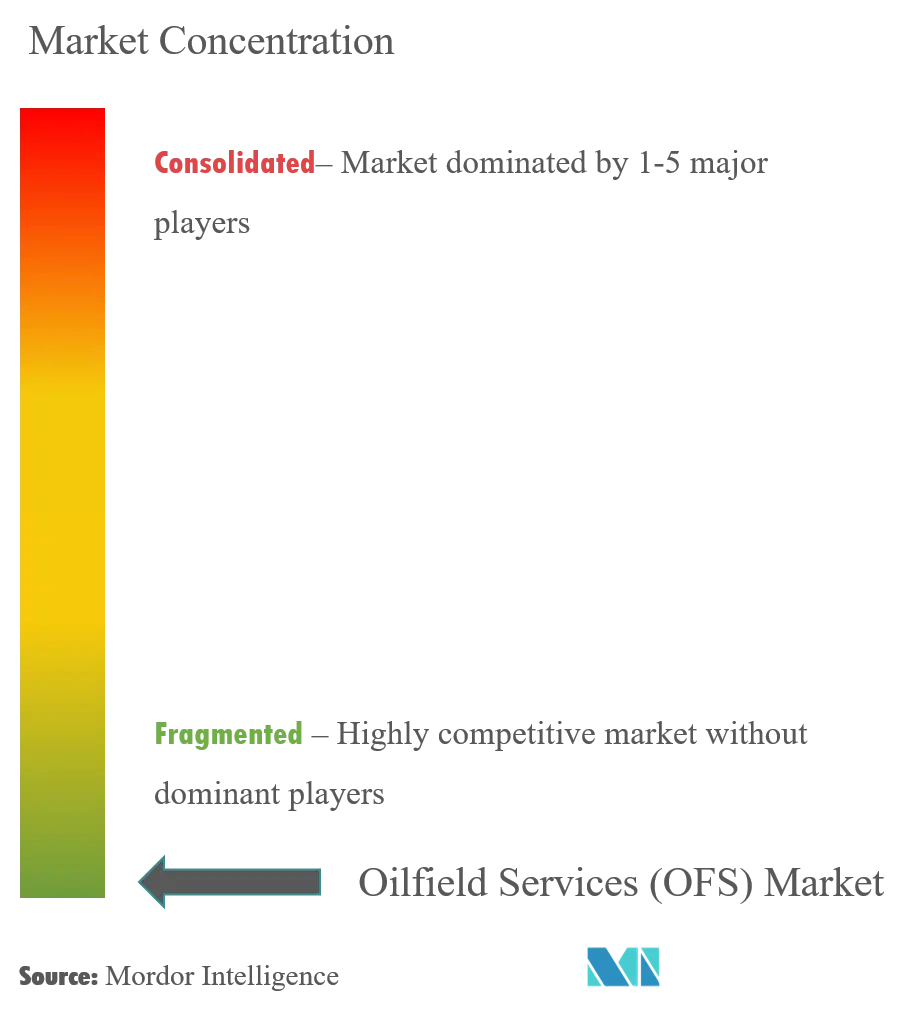

El mercado de servicios petroleros está fragmentado. Algunos de los principales actores del mercado (sin ningún orden en particular) incluyen Schlumberger Limited, Baker Hughes Company, Halliburton Company, Weatherford International Plc y China Oilfield Services Limited, entre otros.

Líderes del mercado de servicios petroleros (OFS)

Weatherford International Plc

Schlumberger Limited

Halliburton Company

Baker Hughes Company

China Oilfield Services Limited

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de servicios petroleros (OFS)

- Octubre de 2022 Weatherford International Plc. firmó un contrato con Saudi Aramco para brindar servicios de perforación e intervención para las operaciones de petróleo y gas de la compañía. El acuerdo cubrirá toda la planificación y ejecución por parte de Weatherford, que incluye líneas de productos y servicios asociados; Se trabajará en 45 pozos por año durante toda la vigencia del contrato, es decir, tres años.

- Agosto de 2022 La Compañía Nacional de Petróleo de Abu Dhabi adjudicó cinco acuerdos marco valorados en 1.830 millones de dólares para impulsar la actividad de perforación en los campos petrolíferos del emirato, mientras la compañía hace hincapié en ampliar la capacidad de producción para ayudar a satisfacer la creciente demanda de energía a nivel mundial.

- Enero de 2022 Petrofac obtuvo una extensión de contrato por cinco años para una buena gestión y servicios de operador de pozos con NEO Energy. Según el contrato, Petrofac proporcionará un marco de cinco años para la gestión de pozos y el apoyo al operador de pozos para 27 pozos en los campos Affleck, Balloch, Dumbarton, Lochranza y Finlaggan en el Mar del Norte Central, Reino Unido.

Segmentación de la industria de servicios petroleros (OFS)

Los servicios de yacimientos petrolíferos (OFS) se refieren a todos los servicios que respaldan los procesos de extracción y producción de petróleo y gas en tierra y mar adentro. Estos incluyen perforación y evaluación de formaciones, construcción de pozos y servicios de terminación.

El mercado de servicios petroleros está segmentado por tipo de servicio, ubicación de implementación y geografía. El mercado está segmentado por tipo de servicio en perforación, terminación, producción y otros servicios. Por ubicación de implementación, el mercado se segmenta en terrestre y marítimo. El informe también cubre el tamaño del mercado y las previsiones para el mercado de servicios petroleros en las principales regiones. El dimensionamiento del mercado y las previsiones se han realizado para cada segmento en función de los ingresos (USD).

| Servicios de perforación |

| Servicios de finalización |

| Servicios de Producción e Intervención |

| Otros servicios |

| En tierra |

| Costa afuera |

| América del norte | Estados Unidos |

| Canada | |

| Resto de América del Norte | |

| Europa | Alemania |

| Francia | |

| Reino Unido | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Tipo de servicio | Servicios de perforación | |

| Servicios de finalización | ||

| Servicios de Producción e Intervención | ||

| Otros servicios | ||

| Ubicación de implementación | En tierra | |

| Costa afuera | ||

| Geografía (Análisis del mercado regional {Tamaño del mercado y pronóstico de demanda hasta 2028 (solo para regiones)}) | América del norte | Estados Unidos |

| Canada | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Francia | ||

| Reino Unido | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de servicios petroleros (OFS)

¿Qué tamaño tiene el mercado de servicios de yacimientos petrolíferos (OFS)?

Se espera que el tamaño del mercado de servicios petroleros (OFS) alcance los 119,85 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 5,13% hasta alcanzar los 153,49 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Servicios de yacimientos petrolíferos (OFS)?

En 2024, se espera que el tamaño del mercado de servicios petroleros (OFS) alcance los 119,85 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Servicios de yacimientos petrolíferos (OFS)?

Weatherford International Plc, Schlumberger Limited, Halliburton Company, Baker Hughes Company, China Oilfield Services Limited son las principales empresas que operan en el mercado de servicios petroleros (OFS).

¿Cuál es la región de más rápido crecimiento en el mercado Servicios de yacimientos petrolíferos (OFS)?

Se estima que Europa crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Servicios de yacimientos petrolíferos (OFS)?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de servicios petroleros (OFS).

Última actualización de la página el:

Informe de la industria de servicios petroleros

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Servicios de yacimientos petrolíferos (OFS) en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Oilfield Services (OFS) incluye una perspectiva de pronóstico de mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.