Análisis del mercado europeo de transportadores

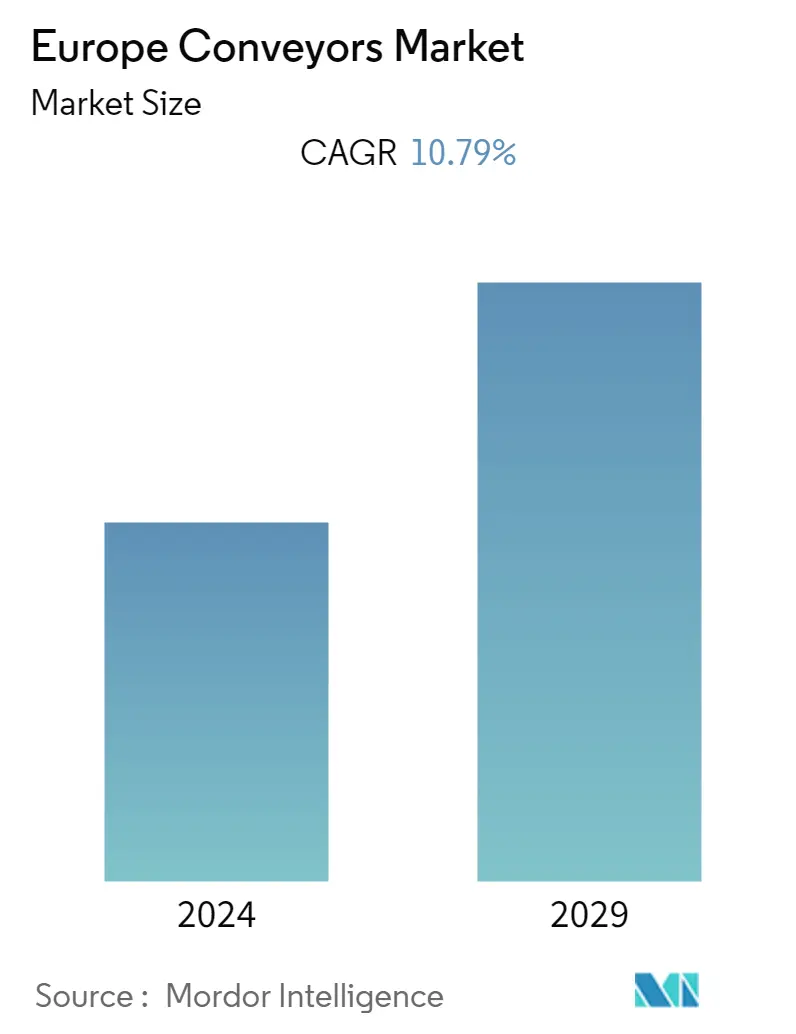

Se espera que el mercado europeo de transportadores registre una tasa compuesta anual del 10,79% durante el período previsto de 2020 a 2025. Debido a los altos costos laborales, se espera que importantes empresas en Europa adopten transportadores. El creciente impulso hacia una mayor producción conduce a una mayor adopción de estos sistemas en comparación con sustitutos, como las carretillas elevadoras, debido a su facilidad de instalación y seguridad. Múltiples centros industriales en Europa, como Alemania, han sido testigos de un aumento en la industria automotriz donde la producción en línea de ensamblaje está automatizada. Los sistemas transportadores reducen las prácticas innecesarias involucradas en el cambio de material y ayudan a eliminar el tiempo inactivo al transportar material entre dos puntos de ensamblaje.

- El mercado europeo se ve impulsado por productos innovadores, cambios logísticos o cambios de consumidores; de ahí que los puntos de venta ya hayan sufrido varios cambios estructurales. Con múltiples niveles per cápita de espacio comercial y una productividad relativamente baja, los mercados altamente maduros corren un riesgo comparativamente mayor de experimentar una contracción en el futuro. Por lo tanto, los minoristas invierten cada vez más en almacenamiento automatizado, contribuyendo así considerablemente a ahorrar espacio comercial. El crecimiento de las tasas de adopción de la automatización de almacenes, como los transportadores en esta región, se ve impulsado principalmente por el rápido aumento del comercio electrónico y las inversiones minoristas.

- Impulsado por el crecimiento del mercado de comercio electrónico nacional y global, ha habido un avance en el crecimiento del volumen de paquetes en la región. Según el Informe sobre comercio electrónico europeo de 2019, el aumento de las ventas en línea fue de más del 13% y las ventas totales estimadas fueron de 621 mil millones de euros. En noviembre de 2019, el Grupo Deutsche Post DHL también inauguró un megacentro de paquetería en Bochum con una capacidad de clasificación de hasta 50.000 envíos por hora. Además, Royal Mail instaló maquinaria automatizada, compuesta por cintas transportadoras y tecnología de escaneo, en su centro de Bristol en julio de 2019, para acelerar la clasificación de paquetes. La empresa tiene previsto aumentar el uso de máquinas para clasificar paquetes hasta el 80% en ese plazo, frente al 12% actual.

- En septiembre de 2019, QC Conveyors anunció la ampliación de su oferta de productos para incluir los módulos transportadores de cinta curva Motion06. Motion06, una empresa con sede en Austria, se unió a Duravant LLC mediante una adquisición y, junto con QC Conveyors, forma parte del grupo Material Handling Solutions de Duravant. Las cintas transportadoras curvas Motion06 permiten a los usuarios mantener la orientación del producto en aplicaciones donde se requiere un giro entre dos cintas transportadoras rectas. Al mantener la misma orientación del producto tanto en la entrada como en la salida, los transportadores garantizan que el producto se entregue en la exposición perfecta para aplicaciones que requieren un producto con una cara consistente.

- Con el brote de COVID-19, los restaurantes europeos están reabriendo en medio de condiciones desafiantes como olas de infección, reducciones obligatorias en la capacidad de asientos y preocupaciones por la seguridad de los consumidores. Las comidas sin contacto harán que los restaurantes operen con menos desafíos y más confianza. En julio de 2020, Yo!, una cadena de restaurantes japonesa, anunció el lanzamiento de su cinta transportadora mejorada en 18 sitios en todo el Reino Unido. Los clientes que visiten los restaurantes experimentarán un proceso sin contacto como parte de las pautas de seguridad del Gobierno. Los comensales escanearán un código QR y ordenarán y pagarán su comida a través del menú digital de su teléfono. Los platos recién preparados en la cocina de cada tienda llegarán directamente al huésped a través de la nueva cinta transportadora.

Tendencias del mercado de transportadores en Europa

Se espera que los aeropuertos mantengan un crecimiento significativo

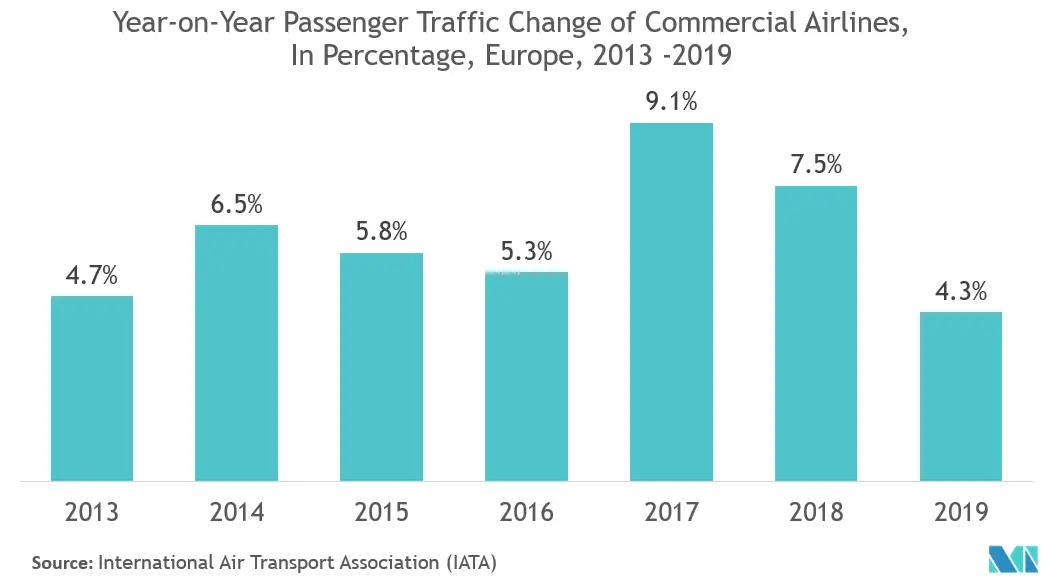

- Los transportadores y los sistemas de clasificación también se utilizan ampliamente en la industria aeroportuaria para satisfacer la creciente demanda de confiabilidad y velocidad de clasificación para manejar todo el equipaje (desde el check-in hasta la carga en la bodega de equipaje). Las cintas transportadoras para manipulación de equipaje se utilizan ampliamente en todos los aeropuertos del país, especialmente en Heathrow, el aeropuerto más transitado del Reino Unido. Después del Brexit, el nivel de consolidación continua, la convergencia de modelos de negocios de bajo costo y de servicio completo, y la apertura de Europa a la competencia y el control de los transportistas extranjeros continúan intensificando la presión sobre la industria aeroportuaria europea.

- Las aerolíneas nacionales en Europa invierten continuamente en mejoras de productos y servicio al cliente mediante el empleo de transportadores, clasificadores y sistemas de almacenamiento automatizados. Por ejemplo, desde diciembre de 2019, el aeropuerto de Londres Stansted ha estado invirtiendo 59 millones de euros en un nuevo sistema de entrega de equipaje, actualizando la enorme red de cintas transportadoras y ascensores debajo de la terminal principal, que transporta hasta 30.000 maletas cada día. Se espera que el proyecto esté terminado a finales de 2021.

- El aumento del volumen global de pasajeros y la necesidad de facilitar más vuelos con tiempos de conexión más cortos aumentan el número de soluciones automatizadas en los aeropuertos. Fives Group, un importante proveedor de servicios de intralogística, ha instalado una amplia gama de tecnologías de clasificación en varios aeropuertos de Francia. La flexibilidad de los diseños de los clasificadores permite diseñar soluciones a medida para satisfacer las necesidades de los clientes. Alstef, otro actor del sector de los sistemas de transporte y clasificación, instaló el primer clasificador de cinta cruzada en Francia para la clasificación de equipajes. El clasificador puede procesar hasta 8.000 bolsas por hora, según la configuración.

- A medida que las economías europeas se paralizaron debido al brote de COVID-19, también lo hizo la red de aeropuertos europeos. Las restricciones a los viajes y los bloqueos impuestos por los países de la región y las aerolíneas que han dejado en tierra a la mayor parte de su flota han provocado que el tráfico de pasajeros en los aeropuertos europeos se desplome. Según el Consejo Internacional de Aeropuertos (ACI), el tráfico de pasajeros cayó un -59,5% durante marzo de 2020, lo que arrastró el tráfico de pasajeros del primer trimestre a una caída del -21%. Pero mientras los aeropuertos europeos todavía recibían 5,1 millones de pasajeros el 1 de marzo (-11,7% en comparación con el mismo día de 2019), el tráfico se había reducido a 174.000 al 31 de marzo (-97,1% en comparación con el mismo día de 2019). Sin embargo, una vez que se levante el bloqueo, se espera que el tráfico aéreo alcance gradualmente la normalidad hacia finales de 2020.

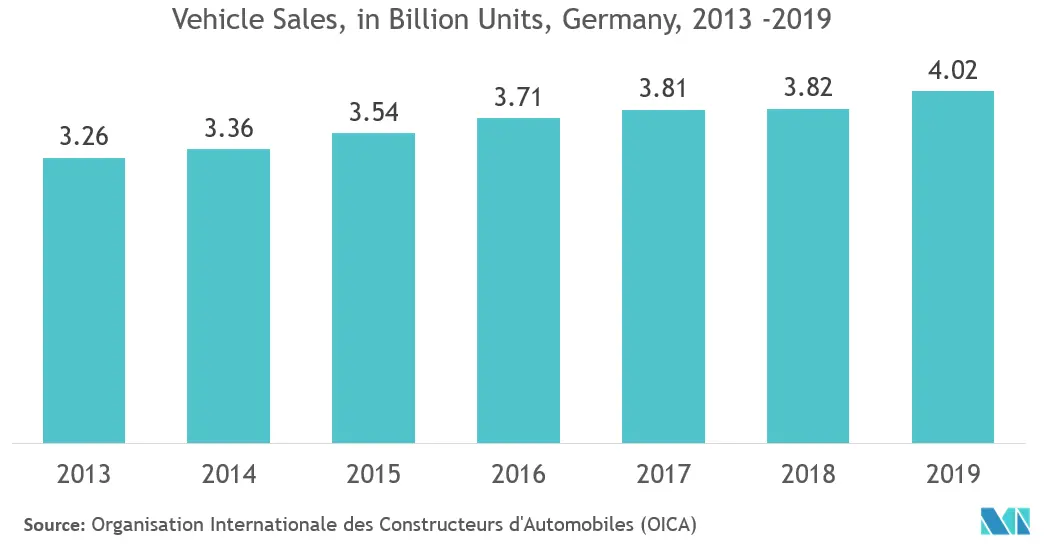

Se espera que Alemania tenga una participación significativa

- La industria automotriz alemana ha estado liderando las innovaciones tecnológicas en la industria automotriz global, integrando tecnologías inteligentes. El fuerte apoyo del gobierno y las crecientes inversiones de los principales fabricantes de automóviles, como BMW, Ford, entre otros, en los últimos años, han traído transformaciones significativas en el sector automotriz del país. En junio de 2020, Tesla Inc. anunció planes de reelaboración para su fábrica ubicada cerca de Berlín y se aseguró de que su primera planta europea pudiera producir automóviles en aproximadamente un año. La empresa supone que en el primer semestre de 2021 los coches saldrán de la cinta transportadora.

- Se espera que el segmento de alimentos y bebidas represente una parte importante en Alemania. En octubre de 2019, SEW-EURODRIVE (Pty) Ltd. suministró 64 servomotores MOVIGEAR a un importante OEM que, a su vez, diseñó, fabricó y proporcionó un sistema transportador de pesaje a una empresa alemana del sector del envasado de pescado y verduras congeladas.. El sistema está equipado con un transportador central alimentado por ocho pequeños transportadores, cada uno de los cuales contiene los distintos productos congelados mezclados según las especificaciones. Cada transportador tiene una celda de carga separada para determinar el peso exacto de los productos componentes.

- Para ser competitivas, la mayoría de las PYME en Alemania emplean transportadores automáticos para reducir costos, aumentando así el alcance de los transportadores en el sector. Dorner Europe comenzó a fabricar transportadores de la serie 2200 en su fábrica de Jülich, Alemania. Este paso permitió a los clientes de toda Europa recibir sus equipos mucho más rápido que antes. En febrero de 2019, Dorner Europe configuró y montó un pedido de veinticinco transportadores iDrive Serie 2200, integrándose con el robot. El transportador iDrive se utiliza para integrarse con otras máquinas y robots gracias al motor integrado que ahorra espacio.

- En diciembre de 2019, el equipo de atención al cliente de SSI Schaefer completó el proyecto para Office Depot para adaptar el sistema del centro de distribución en Alemania a los desafíos actuales de la empresa. Con los dos últimos sistemas de transporte en bucle de SSI Schaefer se han instalado siete bucles en el centro logístico. Allí, las cajas de destino y los contenedores de origen se transportan y distribuyen entre los lugares de almacenamiento, preparación de envío, estaciones de recolección y salida de mercancías. Los desvíos inteligentemente adaptados alivian el sistema y garantizan un mayor rendimiento de las cajas de envío en el sistema de transporte de casi 5 km.

Descripción general de la industria de transportadores en Europa

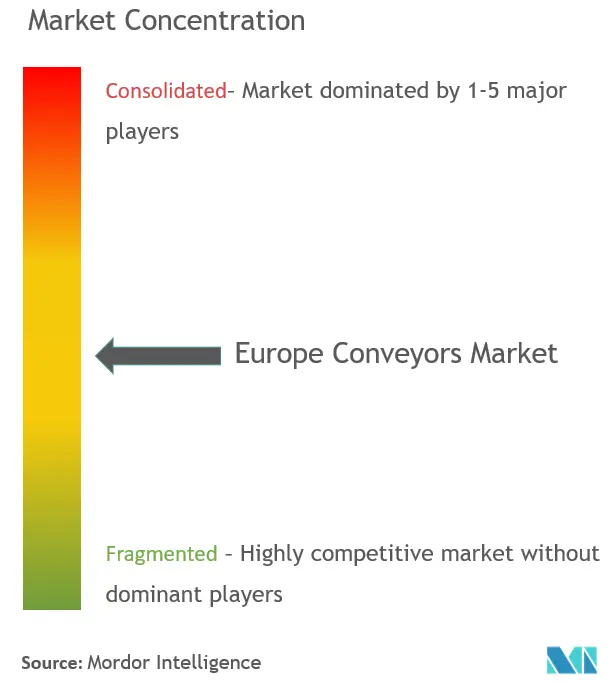

El mercado europeo de transportadores es altamente competitivo debido a la presencia de múltiples empresas nacionales. El mercado parece estar moderadamente fragmentado, y actores importantes adoptan estrategias como la innovación de productos y las fusiones y adquisiciones. Algunos de los principales actores del mercado son SSI Schaefer AG, Mecalux SA, BEUMER Group GmbH Co. KG, etc.

- Enero de 2020 Misumi, fabricante y proveedor mundial de componentes mecánicos y materiales indirectos para la construcción de máquinas únicas y la automatización del montaje, ha encargado a SSI Schaefer la construcción de un nuevo centro logístico en Frankfurt. Todas las estaciones de trabajo estarán conectadas al sistema con un sistema transportador de alto rendimiento.

- Octubre de 2019 Interroll, el proveedor de manipulación de materiales, ha adquirido una parte importante de las actividades comerciales y los activos de IBH ehf. en Reykjavik, Islandia. Se espera que la medida fortalezca las actividades de ventas y servicios de la compañía en el sector de alimentos y bebidas, particularmente en la industria procesadora de pescado.

Líderes del mercado europeo de transportadores

SSI Schaefer AG

Mecalux SA

BEUMER Group GmbH & Co. KG

KNAAP AG

KUKA AG (Swisslog AG)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación de la industria de transportadores en Europa

Los sistemas transportadores son dispositivos o conjuntos mecánicos que se utilizan para transportar diversos materiales con poco esfuerzo. Existen diferentes tipos de sistemas transportadores, que generalmente constan de un marco que soporta ruedas, rodillos o una correa, sobre la cual los materiales se mueven de un lugar a otro. El alcance del estudio se centra actualmente exclusivamente en la región europea.

| Cinturón |

| Rodillo |

| Paleta |

| Gastos generales |

| Aeropuerto |

| Minorista |

| Automotor |

| Fabricación |

| Alimentos y bebidas |

| Productos farmacéuticos |

| Minería |

| Reino Unido |

| Francia |

| Alemania |

| Italia |

| España |

| Los países bajos |

| El resto de Europa |

| tipo de producto | Cinturón |

| Rodillo | |

| Paleta | |

| Gastos generales | |

| Industria del usuario final | Aeropuerto |

| Minorista | |

| Automotor | |

| Fabricación | |

| Alimentos y bebidas | |

| Productos farmacéuticos | |

| Minería | |

| País | Reino Unido |

| Francia | |

| Alemania | |

| Italia | |

| España | |

| Los países bajos | |

| El resto de Europa |

Preguntas frecuentes sobre investigación de mercado de transportadores en Europa

¿Cuál es el tamaño actual del mercado europeo de transportadores?

Se proyecta que el mercado europeo de transportadores registre una tasa compuesta anual del 10,79% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado de transportadores europeos?

SSI Schaefer AG, Mecalux SA, BEUMER Group GmbH & Co. KG, KNAAP AG, KUKA AG (Swisslog AG) son las principales empresas que operan en el mercado europeo de transportadores.

¿Qué años cubre este mercado europeo de Transportadores?

El informe cubre el tamaño histórico del mercado del mercado de transportadores europeos durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de transportadores europeos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de transportadores en Europa

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de Transportadores en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Transportadores europeos incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.