Análisis del mercado europeo del carbón

Se espera que el mercado europeo del carbón registre una tasa compuesta anual de más del 1,5% durante el período previsto.

El brote de COVID-19 tuvo un efecto negativo en el mercado. Actualmente, el mercado ha alcanzado niveles prepandémicos.

- Es probable que factores como la creciente demanda de producción de acero impulsen el mercado. Además, se espera que el sector eléctrico sea el mayor usuario de carbón durante el período previsto. Como muchos países todavía están intentando construir nuevas centrales eléctricas alimentadas con carbón, especialmente en Europa del Este, donde se requiere electricidad barata, se espera que la presencia de cuencas de carbón como la de Donetsk impulse el mercado.

- Pero es probable que un alejamiento de la generación de energía basada en carbón y los esfuerzos por utilizar menos carbón en diferentes aplicaciones de usuario final en toda la región desaceleren el crecimiento del mercado estudiado.

- Se espera que nuevas tecnologías, como el carbón limpio, hagan que el carbón sea mejor para el medio ambiente y reduzcan el costo de la electricidad que produce. Es probable que esto haga que el combustible sea más confiable y brinde a los actores del mercado la oportunidad de ganar dinero.

- Se espera que Rusia sea el mayor mercado de carbón de la región porque utiliza y produce la mayor cantidad de carbón y porque allí se invierte más dinero en la industria minera.

Tendencias del mercado europeo del carbón

Sector eléctrico dominará el mercado

- Aunque ha habido una reducción en el uso de carbón en la mayor parte de Europa, todavía se están construyendo nuevas centrales térmicas alimentadas con carbón en la región, algunas todavía en construcción y otras que se están planificando para su uso futuro.

- Alemania es el mayor consumidor de carbón de la Unión Europea. En junio de 2020, inauguró una central eléctrica de carbón. Sin embargo, debido a la resistencia masiva del público y de las organizaciones gubernamentales, muchos expertos creen que es probable que se encuentre entre las últimas centrales eléctricas de carbón que se construyen en el país.

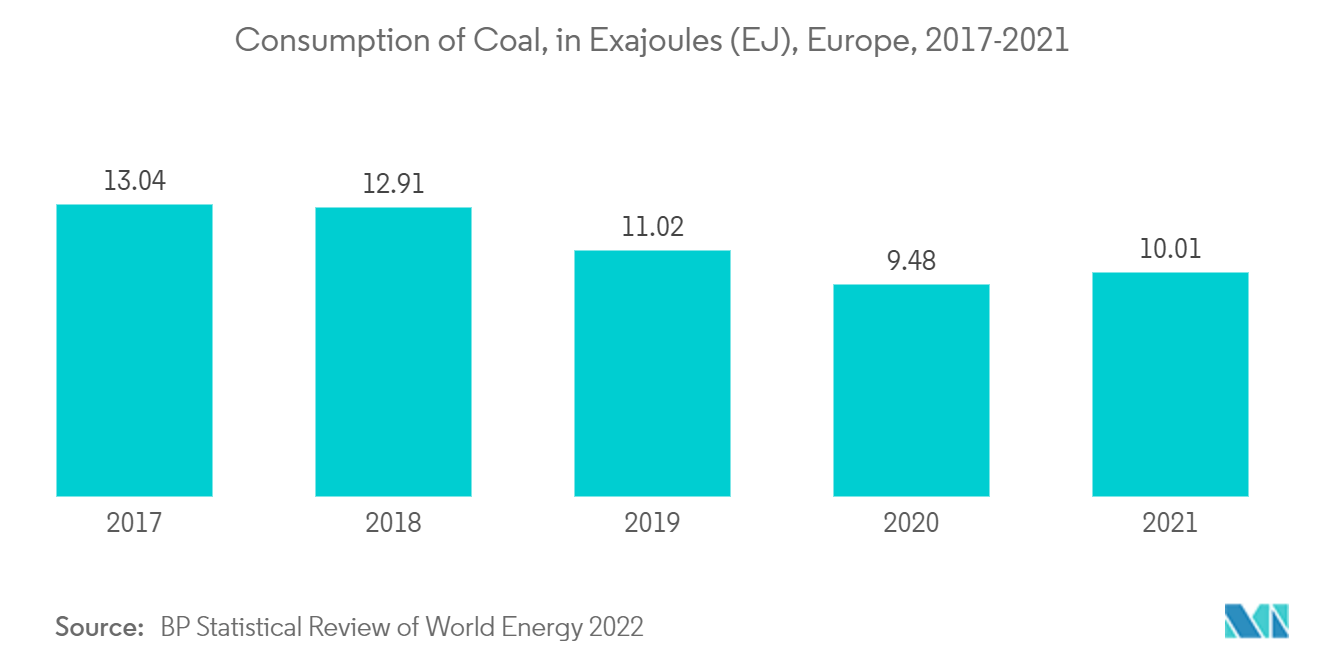

- El consumo de carbón en Europa disminuyó un 4,6%, a 10,01 exajulios en 2021 desde 15,98 exajulios en 2011. Al mismo tiempo, la producción de carbón en la región cayó un 5,3% a 5,78 exajulios en 2021 desde 9,94 exajulios en 2011. Esta disminución en Se espera que el consumo y la producción limiten el mercado.

- En 2019 se abrió una nueva mina en Polonia. Se esperaba que la mina comenzara la extracción de carbón coquizable en 2022. Los depósitos locales del recurso se estiman en unos 180 millones de toneladas métricas. Se espera que JSW SA invierta más de 684 millones de euros en las nuevas instalaciones hasta 2030, incluidos más de 205 millones de euros en el período 2019-2022. Se espera que el aumento de la inversión en el sector y la creciente producción de carbón contribuyan al crecimiento del mercado.

- En 2021, Polonia y Alemania utilizaron más del 60% de toda la hulla utilizada en la Unión Europea. Francia y los Países Bajos quedaron en segundo y tercer lugar, respectivamente. La hulla es un tipo importante de carbón que se utiliza para fines específicos en el sector eléctrico. El aumento de la demanda de electricidad en los países puede ayudar al crecimiento del mercado.

- Dado que se está invirtiendo más dinero en el sector eléctrico, se espera que lidere el mercado en los próximos años.

Rusia dominará el mercado

- La minería del carbón ha sido una industria crítica en Rusia durante mucho tiempo, con costos de producción entre los más bajos del mundo. Si se añaden los elevados costes del transporte, que corresponden principalmente al ferrocarril, el precio final del carbón ruso es casi el mismo que los precios ofrecidos por algunos de los mayores competidores de Rusia, como Australia y Sudáfrica. Sin embargo, los países cercanos a la región de Siberia , al igual que China y Corea del Sur, debido a los bajos costos de transporte, son los mayores importadores de carbón del país.

- Rusia envía una gran cantidad de carbón a China, que se esperaba que rondara los 1,46 exajulios en 2021. Sin embargo, todavía hay mucho espacio para que las exportaciones crezcan en los próximos años. De manera similar, Corea del Sur importó aproximadamente 0,60 exajulios de carbón de China. Rusia en 2021.

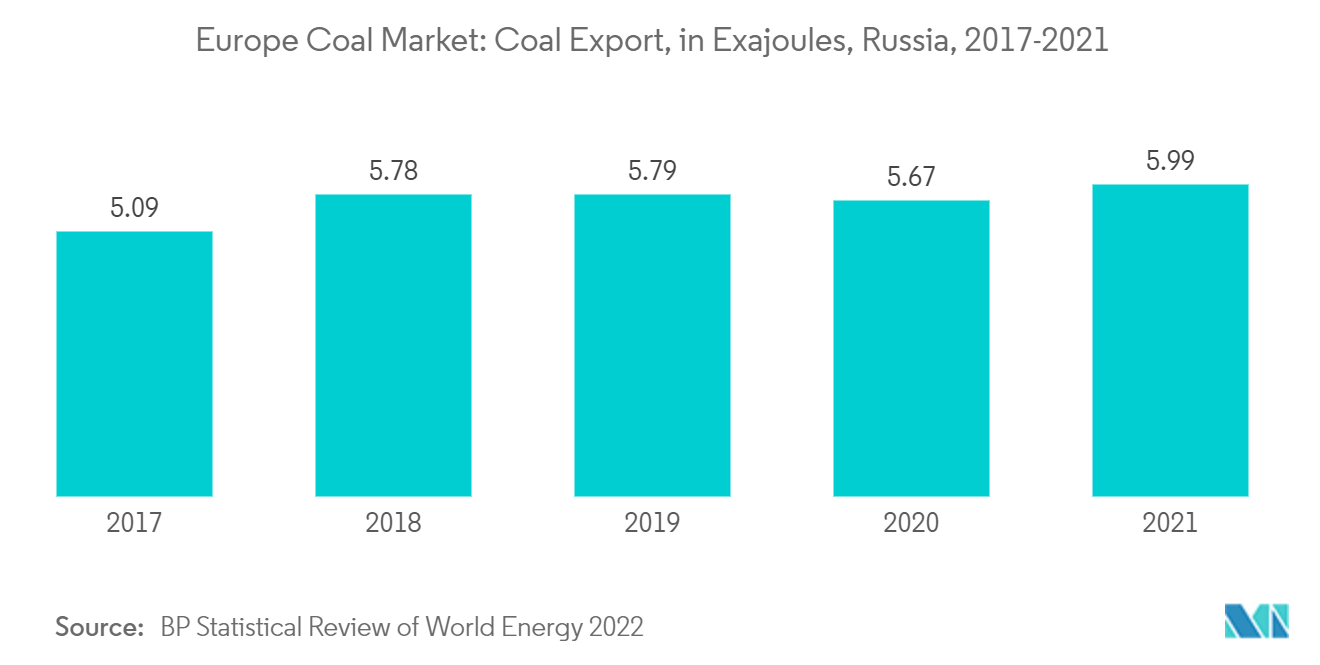

- Rusia, que produce más carbón que cualquier otro país del mundo, quiere aumentar su producción y sus exportaciones en los próximos años abriendo más minas. La extracción de carbón en Rusia aumentó un 8,8%, hasta 9,14 exajulios en 2021, desde 8,42. exajulios en 2020.

- En el periodo 2021, el consumo de carbón en Europa se mantuvo estancado en 10,1 exajulios. Al mismo tiempo, la producción de carbón en la región aumentó un 5,9% a 5,99 exajulios en 2021 desde 5,67 exajulios en 2020. El aumento del consumo y la producción impulsará el mercado.

- Por lo tanto, se espera que Rusia domine el mercado europeo del carbón debido a la creciente producción de carbón y las inversiones en el sector.

Descripción general de la industria del carbón en Europa

El mercado europeo del carbón está parcialmente fragmentado. Algunos de los actores clave en este mercado (sin ningún orden en particular) incluyen Suek AG, UK Kuzbassrazrezugol OAO, Mitteldeutsche Braunkohlengesellschaft mbH (MIBRAG), Lubelski Wegiel Bogdanka SA y Jastrzębska Spółka Węglowa SA.

Líderes del mercado europeo del carbón

Suek AG

UK Kuzbassrazrezugol OAO

Mitteldeutsche Braunkohlengesellschaft mbH (MIBRAG)

Lubelski Wegiel Bogdanka SA

Jastrzębska Spółka Węglowa SA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del carbón en Europa

- Octubre de 2022 El gobierno alemán tiene un acuerdo con una empresa energética multinacional alemana que planea expandir la mina de carbón de Garzweiler sobre la aldea de Lutzerath. La empresa prevé extraer 280 millones de toneladas de lignito de aquí a 2030.

- Agosto de 2022 Se reactiva la central eléctrica de carbón Heyden en Petershagen en Alemania. La central tiene una capacidad de 875 MW y entró en funcionamiento en 1987.

Segmentación de la industria del carbón en Europa

El carbón es una roca sedimentaria combustible de color negro o negro pardusco con una gran cantidad de carbono e hidrocarburos que se forma como estratos rocosos. Los principales tipos de carbón son el carbón bituminoso y el carbón subbituminoso. El carbón subbituminoso es un tipo de carbón de color gris negruzco o marrón oscuro y cuya dureza varía de duro a blando porque es una etapa intermedia entre el lignito de baja calidad y el carbón bituminoso de mayor calidad. El mercado europeo del carbón está segmentado por tipo, aplicación y geografía. Por tipo, se segmenta en antracita, bituminoso, subbituminoso y lignito. Por aplicación, el mercado se segmenta en electricidad, acero, cemento y otros. El informe también cubre el tamaño y las previsiones del mercado del carbón en los principales países de la región. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (miles de millones de dólares).

| Antracita |

| Bituminoso |

| Subbituminoso |

| Lignito |

| Electricidad |

| Acero |

| Cemento |

| Otras aplicaciones |

| Rusia |

| Alemania |

| Polonia |

| El resto de Europa |

| Tipo | Antracita |

| Bituminoso | |

| Subbituminoso | |

| Lignito | |

| Solicitud | Electricidad |

| Acero | |

| Cemento | |

| Otras aplicaciones | |

| Geografía | Rusia |

| Alemania | |

| Polonia | |

| El resto de Europa |

Preguntas frecuentes sobre la investigación del mercado del carbón en Europa

¿Cuál es el tamaño actual del mercado europeo del carbón?

Se proyecta que el mercado europeo del carbón registrará una tasa compuesta anual superior al 1,5% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado europeo del carbón?

Suek AG, UK Kuzbassrazrezugol OAO, Mitteldeutsche Braunkohlengesellschaft mbH (MIBRAG), Lubelski Wegiel Bogdanka SA, Jastrzębska Spółka Węglowa SA son las principales empresas que operan en el mercado europeo del carbón.

¿Qué años cubre este mercado europeo del carbón?

El informe cubre el tamaño histórico del mercado del mercado europeo del carbón durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo del carbón para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe sobre la industria del carbón en Europa

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos del carbón en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del carbón en Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.