Tamaño y Participación del Mercado de Sistemas de Gestión de Energía

Análisis del Mercado de Sistemas de Gestión de Energía por Mordor Intelligence

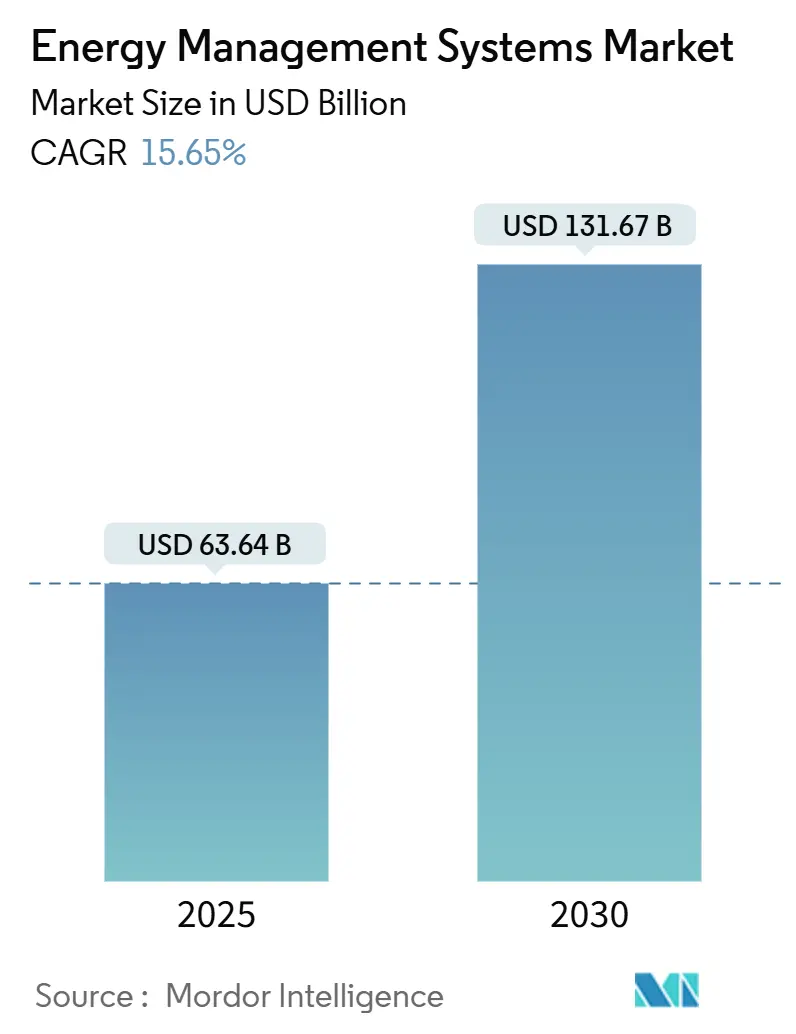

El tamaño del mercado de Sistemas de Gestión de Energía alcanza USD 63,64 mil millones en 2025 y se pronostica que suba a USD 131,67 mil millones en 2030, avanzando con una TCAC del 15,65%. El aumento refleja reglas de descarbonización más estrictas, el despliegue rápido de redes inteligentes y los crecientes objetivos corporativos de carbono neto cero que elevan la optimización energética en tiempo real de opcional a indispensable. las empresas de servicios públicos están desplegando infraestructura de medición avanzada (AMI) a gran escala, proporcionando a los operadores los datos granulares que necesitan para combinar con análisis impulsados por IA para funciones de red auto-reparables y menores costos operativos. Los propietarios de bienes raíces comerciales enfrentan códigos obligatorios de edificios carbono neto cero a partir de 2026, impulsando un salto en la demanda de plataformas conectadas de HVAC, iluminación y controles. Mientras tanto, las empresas que firman grandes acuerdos de compra de energía renovable requieren sistemas integrados capaces de seguimiento por hora, gestión de certificados y contabilidad de carbono. Más allá de la política climática, los precios volátiles de materias primas y los crecientes costos de carbono agudizan el caso económico para el mercado de Sistemas de Gestión de Energía, mientras las empresas persiguen ahorros de doble dígito y resistencia contra choques del lado de la oferta.

Principales Conclusiones del Informe

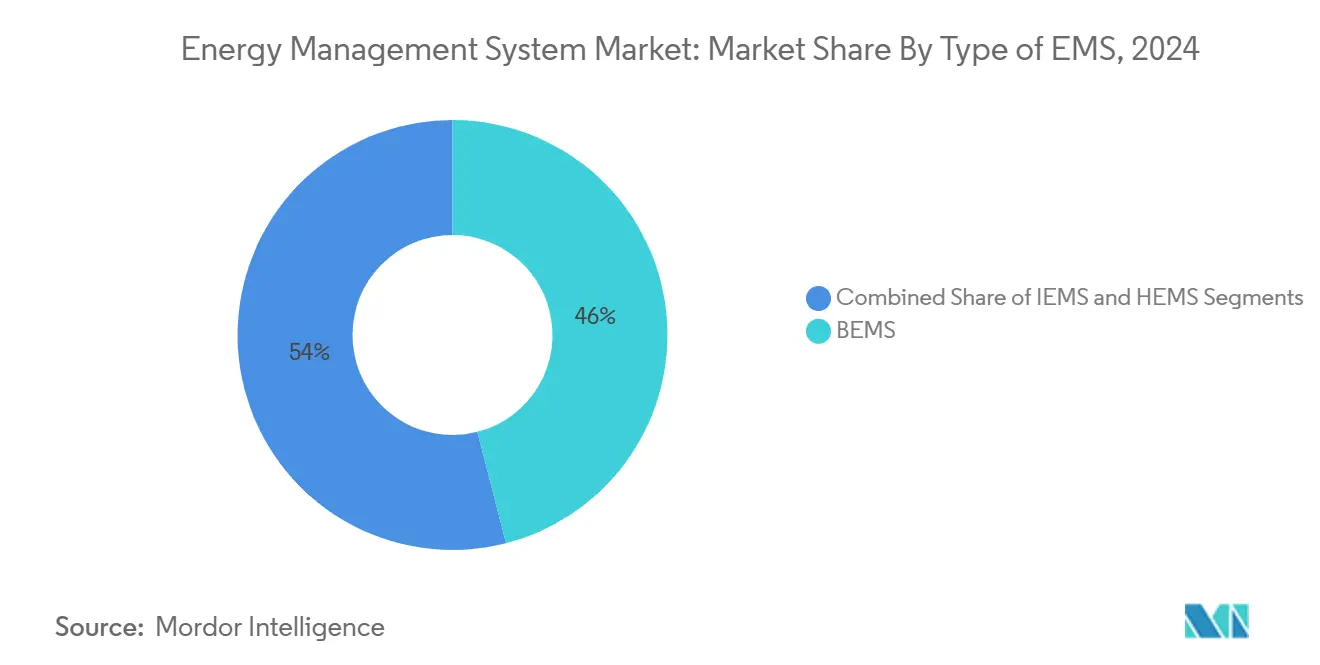

- Por tipo de EMS, los Sistemas de Gestión de Energía de Edificios lideraron con el 46,0% de la participación del mercado de Sistemas de Gestión de Energía en 2024, mientras que los Sistemas de Gestión de Energía del Hogar se proyecta que se expandan a una TCAC del 17,2% hasta 2030.

- Por usuario final, el segmento de manufactura mantuvo el 31,4% de participación del tamaño del mercado de Sistemas de Gestión de Energía en 2024; las instalaciones de salud registran la TCAC proyectada más alta al 16,25% hasta 2030.

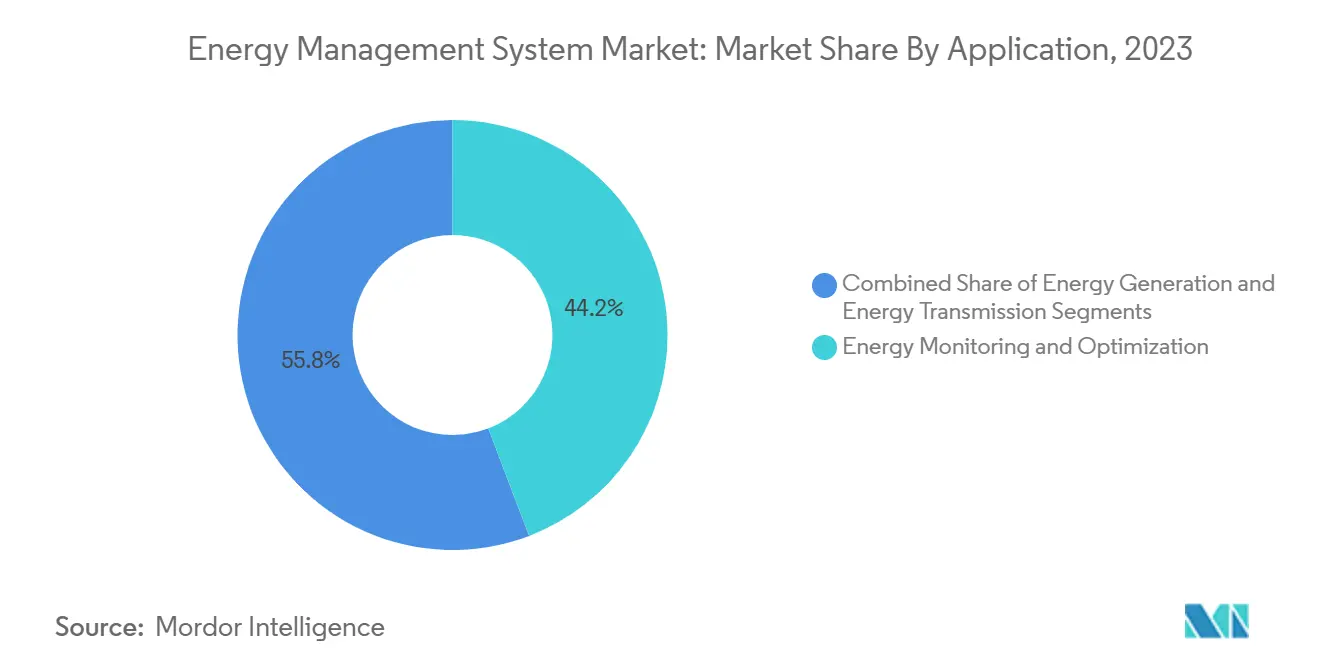

- Por aplicación, el monitoreo y optimización de energía comandó una participación del 44,2% del tamaño del mercado de Sistemas de Gestión de Energía en 2024 y está avanzando a una TCAC del 15,75% hasta 2030.

- Por componente, las soluciones de software capturaron el 51,1% de participación de ingresos en 2024, mientras que los servicios exhiben el crecimiento más rápido al 15,68% TCAC hasta 2030.

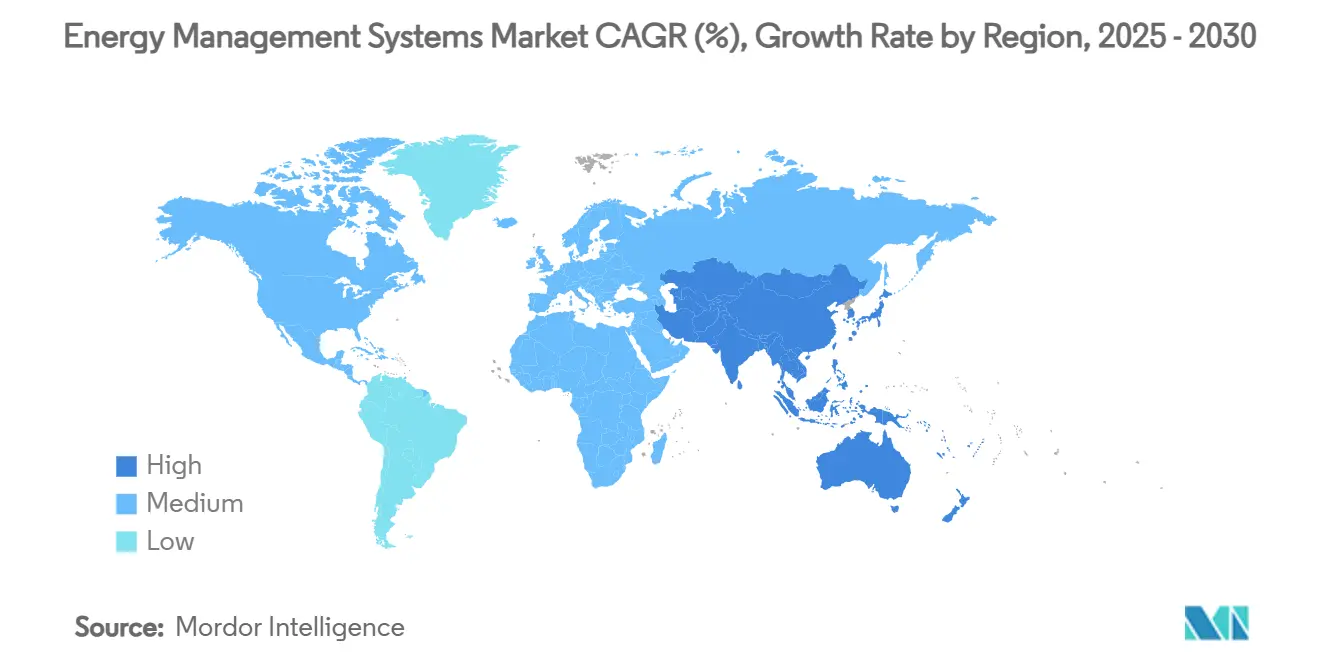

- Por región, América del Norte mantuvo una participación del 35,6% del mercado de Sistemas de Gestión de Energía en 2024; Asia-Pacífico es la región de crecimiento más rápido con una TCAC del 16,05% hasta 2030.

Tendencias y Perspectivas del Mercado Global de Sistemas de Gestión de Energía

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Despliegue rápido de AMI | +3.2% | Global (América del Norte, UE encabezan) | Mediano plazo (2-4 años) |

| Códigos obligatorios de edificios carbono neto cero desde 2026 | +2.8% | América del Norte, UE; APAC siguen | Corto plazo (≤ 2 años) |

| Mantenimiento predictivo impulsado por IA | +2.1% | Global; adopción temprana en mercados desarrollados | Mediano plazo (2-4 años) |

| PPAs corporativos que requieren datos granulares | +1.9% | Global; concentrado en América del Norte, UE | Largo plazo (≥ 4 años) |

| Pilotos de comercio de energía P2P blockchain | +1.4% | UE, APAC; limitado América del Norte | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

El Despliegue Rápido de Infraestructura de Medición Avanzada Transforma la Inteligencia de Red

Las empresas de servicios públicos en economías maduras aceleraron los programas AMI en 2024, instalando millones de medidores inteligentes que transmiten datos de intervalo a motores de análisis en la nube. Eversource terminó un proyecto de 1,3 millones de medidores abarcando Massachusetts y Connecticut, mientras que National Grid conectó 3,4 millones de puntos finales en el Noreste. La alimentación de datos respalda la respuesta automatizada de demanda, auto-reparación de cortes y pronóstico predictivo de carga, todos módulos centrales en las plataformas modernas del mercado de Sistemas de Gestión de Energía.[1]Eversource, "Advanced Metering Infrastructure," eversource.com Los algoritmos de IA redirigen energía en segundos, cortando tiempos de restauración y recortando pérdidas de distribución. Mientras los operadores de distribución monetizan servicios de red y acomodan renovables, AMI forma la capa esencial que vincula activos de campo con optimización basada en la nube.

Los Códigos Obligatorios de Edificios Carbono Neto Cero Aceleran la Adopción de EMS Comercial

Jurisdicciones como la Ciudad de Nueva York, el Estado de Washington y California promulgaron reglas que empujan edificios grandes hacia operaciones carbono neto cero, comenzando tan temprano como 2026. La Ley Local 97 requiere que instalaciones sobre 25,000 ft² corten emisiones 40% para 2030, con multas severas por incumplimiento. Las actualizaciones del Título 24 de California estipulan controles avanzados y medición, convirtiendo los despliegues del mercado de Sistemas de Gestión de Energía de actualizaciones voluntarias en necesidades de cumplimiento.[2]NYC Mayor's Office, "Local Law 97 Compliance Guide," nyc.gov Mandatos similares se extienden por Canadá y la UE, expandiendo la demanda direccionable para plataformas integradas de HVAC, iluminación y listas para renovables.

El Mantenimiento Predictivo Impulsado por IA Revoluciona las Operaciones de Servicios Públicos

La investigación de la Universidad de Texas en Dallas demostró un modelo de aprendizaje por refuerzo de grafos que reconfigura redes de distribución en microsegundos, evitando cortes y reduciendo OPEX en 15-25%. Combinado con la creciente penetración de sensores IoT, las empresas de servicios públicos y sitios de industria pesada pueden cambiar de mantenimiento basado en tiempo a basado en condiciones, alargando la vida útil de activos y difiriendo capex. El mercado de Sistemas de Gestión de Energía aprovecha estos algoritmos para programar servicio de equipos, asignar fuerza laboral y equilibrar cargas de red-entregando ROI cuantificable que justifica despliegues a nivel empresarial.

Los Acuerdos de Compra de Energía Corporativos Impulsan Requisitos de Datos Energéticos Granulares

Los PPAs renovables corporativos superaron 46 GW en 2024. Los compradores comprometidos con Objetivos Basados en Ciencia ahora demandan coincidencia horaria del consumo con energía limpia, así como informes automatizados para divulgaciones climáticas CDP y SEC. Los proveedores del mercado de Sistemas de Gestión de Energía responden integrando registros de certificados, modelos de despacho de baterías y motores tarifarios en tableros unificados que armonizan operaciones y contabilidad de sostenibilidad para multinacionales como Microsoft y Google.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Altos costos iniciales de integración de sistemas | -2.4% | Global; agudo en mercados emergentes | Corto plazo (≤ 2 años) |

| Brechas de interoperabilidad OT/IT heredadas | -1.8% | América del Norte, UE; sitios envejecidos | Mediano plazo (2-4 años) |

| Responsabilidad de ciberseguridad | -1.2% | Global; estricto en mercados desarrollados | Largo plazo (≥ 4 años) |

| Escasez de técnicos especializados en EMS | -0.9% | APAC, MEA; limitado LATAM | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Los Altos Costos Iniciales de Integración de Sistemas Restringen la Penetración del Mercado PYME

Los despliegues integrales aún requieren USD 50,000-500,000, un obstáculo para instalaciones con limitaciones de efectivo. Hardware, integración y capacitación extienden el período de recuperación a 18-36 meses, retrasando la adopción en pequeñas empresas. Las suscripciones de Energía-como-Servicio ahora reconfiguran capex como opex, reduciendo barreras de entrada; el lanzamiento de Iris Ohyama en 2025 de la suite en la nube ENEverse ejemplifica ese giro, agrupando sensores, análisis y operaciones remotas en un modelo sin hardware.

Las Brechas de Interoperabilidad OT/IT Heredadas Complican Despliegues Brownfield

Las plantas más antiguas dependen de protocolos propietarios e historiadores de datos aislados. La integración por lo tanto demanda gateways, controladores de borde y traducción de protocolos, inflando el costo y riesgo del proyecto. ABB y otros principales de automatización envían kits de E/S universales y herramientas de mapeo de código bajo que reducen las cronologías de retrofitting, sin embargo, la complejidad brownfield sigue siendo un freno en el ritmo de despliegue del mercado de Sistemas de Gestión de Energía.[3]ABB, "Edge Gateway Integration White Paper," abb.com

Análisis de Segmentos

Por Tipo de EMS: Los Sistemas de Edificios Lideran Mientras Residencial Se Acelera

Los Sistemas de Gestión de Energía de Edificios capturan la mayor porción del mercado de Sistemas de Gestión de Energía con 46,0% en 2024. Códigos más estrictos, informes de sostenibilidad de inquilinos y la prima en ambientes interiores saludables mantienen a los campus comerciales invirtiendo en controles avanzados que recortan 25-40% del gasto de servicios públicos. Las soluciones para el hogar registran la trayectoria más rápida, subiendo a una TCAC del 17,2% mientras las tarifas eléctricas crecientes, la penetración de electrodomésticos inteligentes y los incentivos de respuesta de demanda de servicios públicos empujan a los hogares hacia termostatos controlados por voz y programación automatizada de cargadores de VE. Las plataformas integradas ahora fusionan sensores de ocupación, inversores fotovoltaicos y despacho de baterías para crear nanorredes auto-equilibrantes. Los proveedores difieren en arquitectura-hubs de borde versus nube primero-pero todos enrutan datos hacia motores de IA para optimización en tiempo real, ampliando la base direccionable del mercado de Sistemas de Gestión de Energía.

Los avances recientes ilustran el cambio de automatización basada en reglas a orquestación predictiva. Los modelos de C3.ai combinan bibliotecas de equipos basadas en física con aprendizaje automático para anticipar picos de carga y precondicionar HVAC para intensidad energética mínima. El Centro de Comando BluEdge de Carrier transmite datos a nivel de enfriador a ingenieros remotos que ajustan puntos de referencia en minutos, logrando ahorros de doble dígito sin personal en sitio. El resultado es un bucle de retroalimentación: los ahorros verificados financian más retrofits, cementando contratos de servicio a largo plazo que anclan los ingresos del proveedor.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Dominancia Manufacturera Desafiada por Crecimiento en Salud

Las instalaciones manufactureras representaron el 31,4% de la participación del mercado de Sistemas de Gestión de Energía en 2024 debido a facturas energéticas que rutinariamente alcanzan el 20% de los costos operativos. Sectores como cemento, acero y químicos aprovechan sensores de alta velocidad y gemelos digitales para orquestar hornos, compresores y líneas de proceso, buscando cada kilovatio de productividad. Sin embargo, el vertical de salud se está expandiendo a una TCAC del 16,25%. Los hospitales operan 24/7, con umbrales estrictos de humedad y temperatura, haciéndolos candidatos ideales para HVAC guiado por IA y secuenciación de calderas. Apollo Hospitals reporta 30% de ahorros en servicios públicos después de desplegar un EMS en la nube que integra programación de equipos médicos y controles de cogeneración.

Las empresas de servicios públicos de energía, el segundo usuario final más grande, dependen de módulos EMS para pronóstico de demanda e integración de renovables. Los operadores de TI y telecomunicaciones aplican lógica similar dentro de centros de datos donde las cargas de enfriamiento se aproximan al 40% del consumo total. Mientras las densidades de servidores saltan con cargas de trabajo de IA, el modelado avanzado de flujo de aire y optimización de enfriamiento líquido entran en hojas de ruta de instalaciones principales. Los complejos residenciales y comerciales de uso mixto completan la demanda, impulsados por políticas de medición neta y el impulso de monetizar la energía solar en azoteas.

Por Aplicación: Dominancia de Monitoreo Refleja Prioridad de Optimización

El monitoreo y optimización de energía ocupó el 44,2% del tamaño del mercado de Sistemas de Gestión de Energía en 2024 y está programado para crecer a una TCAC del 15,75% mientras las empresas abrazan bucles de mejora continua. Los sensores alimentan perfiles de consumo segundo por segundo hacia tableros de análisis que comparan sitios, marcan anomalías y auto-despachan controles. Los módulos EMS del lado de generación coordinan energía solar en azoteas, baterías y generadores diésel para afeitar picos y maximizar autoconsumo. Las características orientadas a transmisión, como localización de fallas y conmutación automatizada, apoyan a las empresas de servicios públicos que persiguen métricas de confiabilidad y reducciones de minutos de corte.

La convergencia se está acelerando. La Red Digital Única de Schneider Electric funde planificación, operaciones y participación del cliente en una plataforma. Las empresas de servicios públicos pueden modelar la capacidad de alojamiento de DER, simular impactos de tormentas y empujar señales tarifarias a activos detrás del medidor en un bucle cerrado. La pila de nube híbrida asegura continuidad de datos desde relés de subestación hasta aplicaciones móviles, ayudando a los reguladores a aceptar evidencia digital para informes de cortes.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Componente: Liderazgo de Software Impulsa Crecimiento de Servicios

El software mantuvo el 51,1% de participación de ingresos en 2024 porque los algoritmos y la experiencia del usuario dictan la creación de valor. Los gateways de borde, sensores IoT y controladores se están mercantilizando, pero los modelos de aprendizaje automático que pronostican, diagnostican y prescriben acciones siguen siendo diferenciadores propietarios. Los servicios, sin embargo, están ganando más rápido al 15,68% TCAC mientras los clientes externalizan no solo la instalación sino la optimización continua. Los paquetes de suscripción envuelven licencias de plataforma con centros de operaciones de red 24/7 que ajustan parámetros, responden a alarmas y verifican ahorros-resolviendo la escasez de mano de obra especializada fuera de los mercados OCDE.

Los líderes del mercado empujan hacia contratos basados en resultados. Iris Ohyama ofrece modelos de ahorros garantizados pagados de cortes de servicios públicos realizados, mientras que la Eficiencia-Energética-como-Servicio de ABB apunta a multinacionales industriales que prefieren tarifas mensuales predecibles sobre capex esporádico. Estos cambios expanden el mercado de Sistemas de Gestión de Energía atrayendo clientes previamente disuadidos por limitaciones de capital.

Análisis Geográfico

América del Norte retiene su posición principal con el 35,6% de los ingresos del mercado de Sistemas de Gestión de Energía en 2024. El financiamiento federal a través de la Ley de Reducción de Inflación y los créditos fiscales estatales catalizan proyectos de medición, carga de VE y retrofitting de edificios. Empresas de servicios públicos como Eversource y National Grid agregaron millones de puntos finales inteligentes en 2024, estableciendo el tejido de datos que sustenta análisis avanzados. Schneider Electric respondió con una expansión de USD 700 millones a través de plantas estadounidenses para localizar la producción de equipos de conmutación, controladores de microrredes e I+D de software, señalando confianza en la estabilidad de políticas y demanda de clientes.

Europa sigue de cerca, impulsada por el Pacto Verde Europeo y el paquete Fit-for-55 que estipulan cortes de emisiones del 55% versus 1990 para 2030. Los estados miembros integran requisitos de edificios digitales en códigos locales, fomentando demanda robusta para análisis integrados de edificios. El despliegue de cajas de arena de comercio P2P de Alemania y los incentivos agresivos de bombas de calor de los Países Bajos muestran amplitud regulatoria. El apetito de inversión surgió cuando TPG pagó EUR 6,7 mil millones por Techem, atraído por ingresos recurrentes de submedición y servicios de eficiencia. Las empresas de servicios públicos aceleran la digitalización del borde de red para manejar flujos renovables variables, ampliando aún más el mercado de Sistemas de Gestión de Energía.

Asia-Pacífico es el motor de crecimiento con una TCAC proyectada del 16,05%. China invierte en transmisión de ultra alto voltaje y centros de despacho mejorados con IA para equilibrar sus 1,200 GW de capacidad eólica-solar planificada para 2030. Los subsidios de Japón para EMS Domésticos y EMS de Edificios, respaldados por JPY 4 mil millones asignados en 2025, refuerzan las líneas de productos de proveedores. La Misión de Ciudades Inteligentes de India integra requisitos EMS en licitaciones para edificios públicos y redes de alumbrado público, mientras que las economías del Sudeste Asiático buscan soluciones de estabilidad de red para lidiar con la adopción rápida de energía solar en azoteas. Las multinacionales que establecen centros de manufactura regionales especifican EMS desde el primer día, acelerando la demanda greenfield.

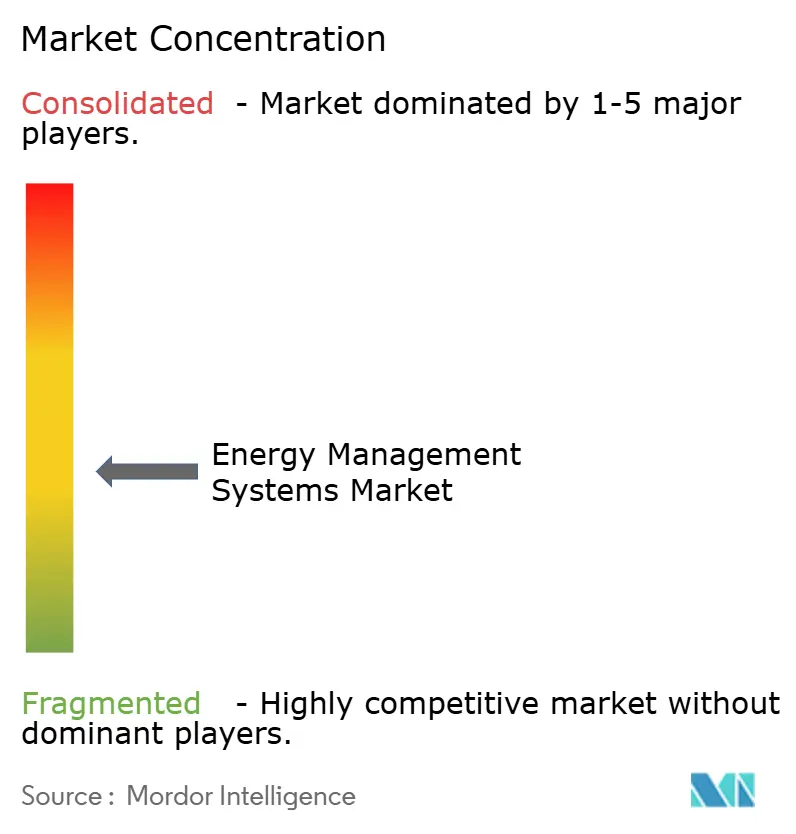

Panorama Competitivo

El mercado de Sistemas de Gestión de Energía permanece moderadamente fragmentado, con los cinco principales proveedores controlando aproximadamente el 45% de los ingresos globales. Las empresas de automatización establecidas-Schneider Electric, Siemens, ABB y Honeywell-agrupan hardware, software y servicios en ofertas de extremo a extremo, aprovechando canales globales y balances generales para ganar ofertas multi-región. Las líneas de adquisición son robustas: ABB compró el brazo de accesorios de cableado de Siemens en China para profundizar su pila de edificios inteligentes, y Trane agregó BrainBox AI para integrar control HVAC auto-aprendizaje en su flota de enfriadoras. Estos movimientos ilustran una carrera para infundir IA en carteras heredadas y asegurar acceso a datos en el borde.

Los entrantes especialistas apuntan a nichos. Edgecom Energy aplica IA generativa para aplanar picos industriales, mientras que las startups de blockchain pilotean capas de liquidación seguras para micro-intercambios de producción solar en azoteas. Fabricantes de dispositivos como Tesla presentan patentes en redes de distribución de energía jerárquicas que automatizan la orquestación DER, prefigurando arquitecturas de próxima generación. La intensidad competitiva por lo tanto gira de características puras a ecosistemas: los proveedores que curan APIs abiertas, mercados de aplicaciones y comunidades de desarrolladores están en posición de asegurar socios y expandir casos de uso.

Los modelos de precios también cambian. Los contratos de suscripción, basados en resultados y de participación de ingresos distribuyen el riesgo entre proveedor y cliente, apelando a CFOs cautelosos del capex. Los proveedores se diferencian por postura de ciberseguridad, dado la creciente responsabilidad por incidentes de infraestructura crítica. Las empresas capaces de certificar a ISA/IEC 62443 y mantener centros de operaciones de seguridad 24/7 obtienen una ventaja, especialmente en verticales de salud, finanzas y servicios públicos donde las tolerancias de tiempo de inactividad son mínimas. Colectivamente, estas dinámicas anclan un mercado de Sistemas de Gestión de Energía vibrante pero consolidándose.

Líderes de la Industria de Sistemas de Gestión de Energía

-

IBM Corporation

-

Rockwell Automation, Inc.

-

General Electric

-

Schneider Electric

-

Eaton

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Schneider Electric lanzó la Plataforma de Red Digital Única, reclamando 40% de reducción de cortes y 25% de interconexión DER más rápida a través de análisis de IA.

- Mayo 2025: Iris Ohyama reveló ENEverse, un EMS en la nube que elimina hardware inicial agrupando sensores, análisis y servicios de control remoto.

- Marzo 2025: ABB compró la unidad de accesorios de cableado de Siemens en China por más de USD 150 millones, agregando alcance de distribución en 230 ciudades.

- Enero 2025: ABB invirtió en Edgecom Energy, una startup de IA de Toronto enfocada en optimización de picos de demanda industrial

Alcance del Informe del Mercado Global de Sistemas de Gestión de Energía

Un sistema de gestión de energía (EMS) es una herramienta para monitorear, analizar y optimizar la operación del sistema de transmisión eléctrica. El sistema se usa ampliamente en varias industrias, y la implementación EMS incluye SCADA, Control Automático de Generación (AGC) y alarmas, entre otros. El mercado estudiado está segmentado por tipos de EMS, como BEMS, IEMS y HEMS, entre varias industrias de usuario final como manufactura, energía y servicios públicos, TI y telecomunicaciones, salud, residencial y comercial en varias aplicaciones como generación de energía, transmisión de energía y monitoreo de energía.

El sistema de gestión de energía está categorizado por tipo de segmentación de EMS (BEMS, IEMS y HEMS), usuario final (manufactura, energía y servicios públicos, TI y telecomunicaciones, salud, y residencial y comercial), aplicación (generación de energía, transmisión de energía y monitoreo de energía), componente (hardware, software y servicios), y geografía (América del Norte, Europa, Asia-Pacífico, América Latina y Medio Oriente y África).

Los tamaños de mercado y predicciones se proporcionan en términos de valor en USD para todos los segmentos mencionados anteriormente.

| EMS de Edificios (BEMS) |

| EMS Industrial (IEMS) |

| EMS Doméstico (HEMS) |

| Manufactura |

| Energía y Servicios Públicos |

| TI y Telecomunicaciones |

| Salud |

| Residencial y Comercial |

| Generación de Energía |

| Transmisión de Energía |

| Monitoreo y Optimización de Energía |

| Hardware |

| Software |

| Servicios |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Chile | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Países Bajos | ||

| Rusia | ||

| Resto de Europa | ||

| Asia Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| ASEAN | ||

| Resto de Asia Pacífico | ||

| Medio Oriente y África | Medio Oriente | CCG (Arabia Saudí, EAU, Qatar, etc.) |

| Turquía | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Nigeria | ||

| Kenia | ||

| Resto de África | ||

| Por Tipo de EMS | EMS de Edificios (BEMS) | ||

| EMS Industrial (IEMS) | |||

| EMS Doméstico (HEMS) | |||

| Por Usuario Final | Manufactura | ||

| Energía y Servicios Públicos | |||

| TI y Telecomunicaciones | |||

| Salud | |||

| Residencial y Comercial | |||

| Por Aplicación | Generación de Energía | ||

| Transmisión de Energía | |||

| Monitoreo y Optimización de Energía | |||

| Por Componente | Hardware | ||

| Software | |||

| Servicios | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Chile | |||

| Resto de América del Sur | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Países Bajos | |||

| Rusia | |||

| Resto de Europa | |||

| Asia Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| ASEAN | |||

| Resto de Asia Pacífico | |||

| Medio Oriente y África | Medio Oriente | CCG (Arabia Saudí, EAU, Qatar, etc.) | |

| Turquía | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Nigeria | |||

| Kenia | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de Sistemas de Gestión de Energía?

El tamaño del mercado de Sistemas de Gestión de Energía es de USD 63,64 mil millones en 2025 y se proyecta que alcance USD 131,67 mil millones para 2030.

¿Qué tipo de EMS tiene la mayor participación hoy?

Los Sistemas de Gestión de Energía de Edificios lideran con 46,0% de la participación del mercado de Sistemas de Gestión de Energía en 2024.

¿Qué región está creciendo más rápido para los proveedores de EMS?

Se pronostica que Asia-Pacífico se expanda a una TCAC del 16,05% hasta 2030, superando a todas las demás regiones.

¿Por qué los servicios están creciendo más rápido que el software o hardware?

Las empresas prefieren modelos de suscripción que cambian capex a opex, impulsando una TCAC del 15,68% en servicios gestionados y paquetes de Energía-como-Servicio.

¿Qué restringe la adopción de EMS entre instalaciones más pequeñas?

Los altos costos de integración, incompatibilidad de equipos heredados y acceso limitado a técnicos especializados siguen siendo barreras clave, aunque las suscripciones en la nube están reduciendo los obstáculos de entrada.

¿Cómo las plataformas EMS impulsadas por IA mejoran las operaciones de servicios públicos?

Los modelos de IA pronostican demanda, detectan fallas y redirigen energía automáticamente, entregando una reducción de OPEX del 15-25% y recuperación más rápida de cortes para servicios públicos.

Última actualización de la página el: