Tamaño y Participación del Mercado de Estaciones de Carga de Vehículos Eléctricos

Análisis del Mercado de Estaciones de Carga de Vehículos Eléctricos por Mordor Intelligence

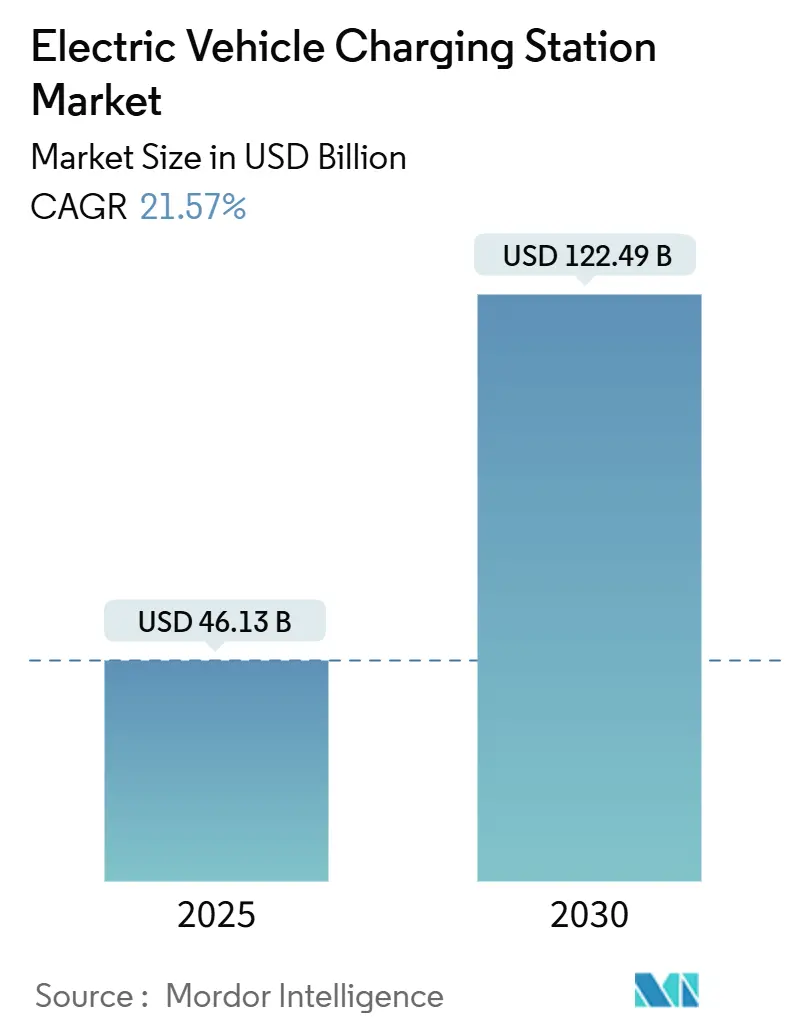

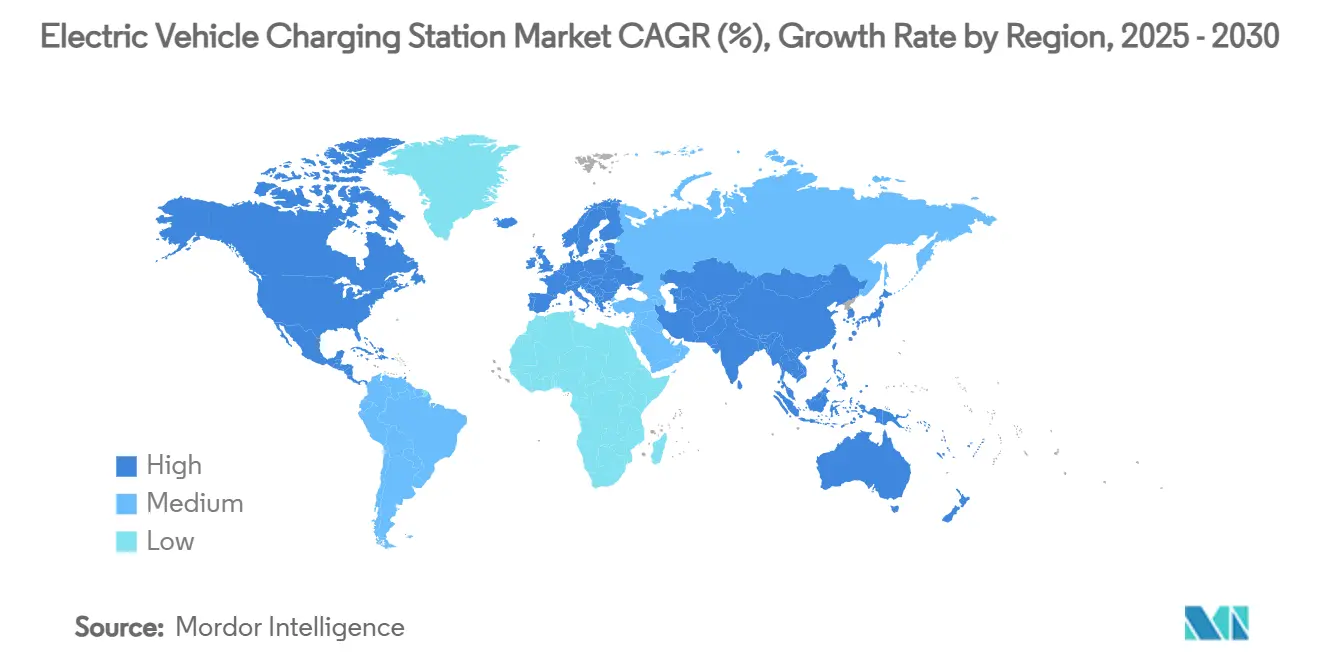

El mercado de estaciones de carga de vehículos eléctricos generó USD 46,13 mil millones en 2025 y se pronostica que alcance USD 122,49 mil millones en 2030, registrando una TCAC del 21,57% durante el período de pronóstico (2025-2030). La presión política continua para eliminar gradualmente los motores de combustión interna, las pronunciadas reducciones de costos de baterías que adelantan la paridad de propiedad total, y el despliegue de corredores de carga rápida en carreteras que neutralizan la ansiedad por autonomía son las fuerzas centrales que mantienen la demanda en un ascenso pronunciado. Los grandes operadores de flotas están asegurando objetivos de electrificación plurianuales, garantizando alta utilización de cargadores, mientras que los modelos de negocio vehículo-red crean capas de ingresos adicionales que elevan los retornos de proyectos. Asia-Pacífico aún representa la mayoría de las instalaciones, pero Europa ahora suministra el crecimiento incremental más rápido respaldado por alianzas de redes transfronterizas. En América del Norte, el Programa de Fórmula NEVI y la apertura del sistema Supercharger de Tesla a otras marcas aceleran el despliegue mientras elevan las expectativas tecnológicas de base. Mientras tanto, las grandes petroleras como Shell están cerrando estaciones de combustible y reasignando capital hacia cargadores de alta potencia, señalando un cambio estratégico que intensifica la competitividad.

Principales Conclusiones del Informe

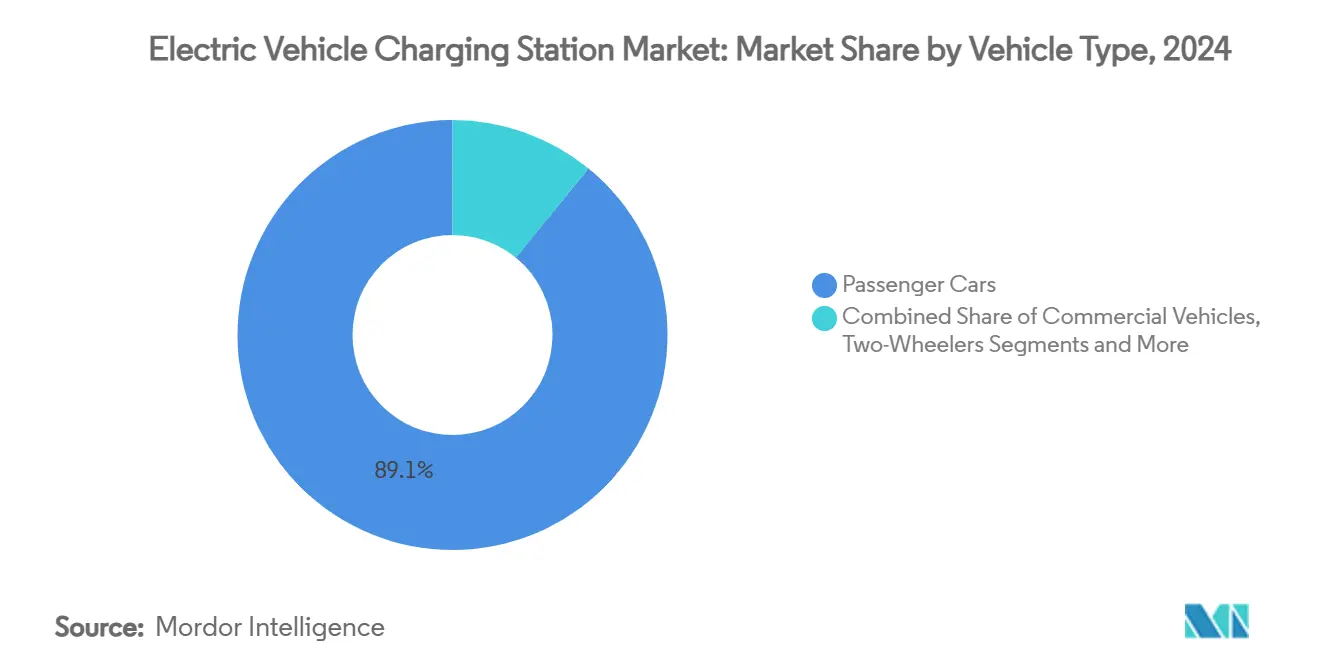

- Por tipo de vehículo, los automóviles de pasajeros lideraron con el 89,10% de la participación de ingresos del mercado de estaciones de carga de vehículos eléctricos en 2024, mientras que los vehículos comerciales se proyectan expandir a una TCAC del 55,47% hasta 2030.

- Por tipo de cargador, las estaciones de carga CC capturaron el 78,70% de los ingresos del mercado de estaciones de carga de vehículos eléctricos en 2024, y se espera que crezcan a una TCAC del 56,29% hasta 2030.

- Por modelo de propiedad, la infraestructura pública representó el 68,12% del tamaño del mercado de estaciones de carga de vehículos eléctricos en 2024 y está avanzando a una TCAC del 28,76%.

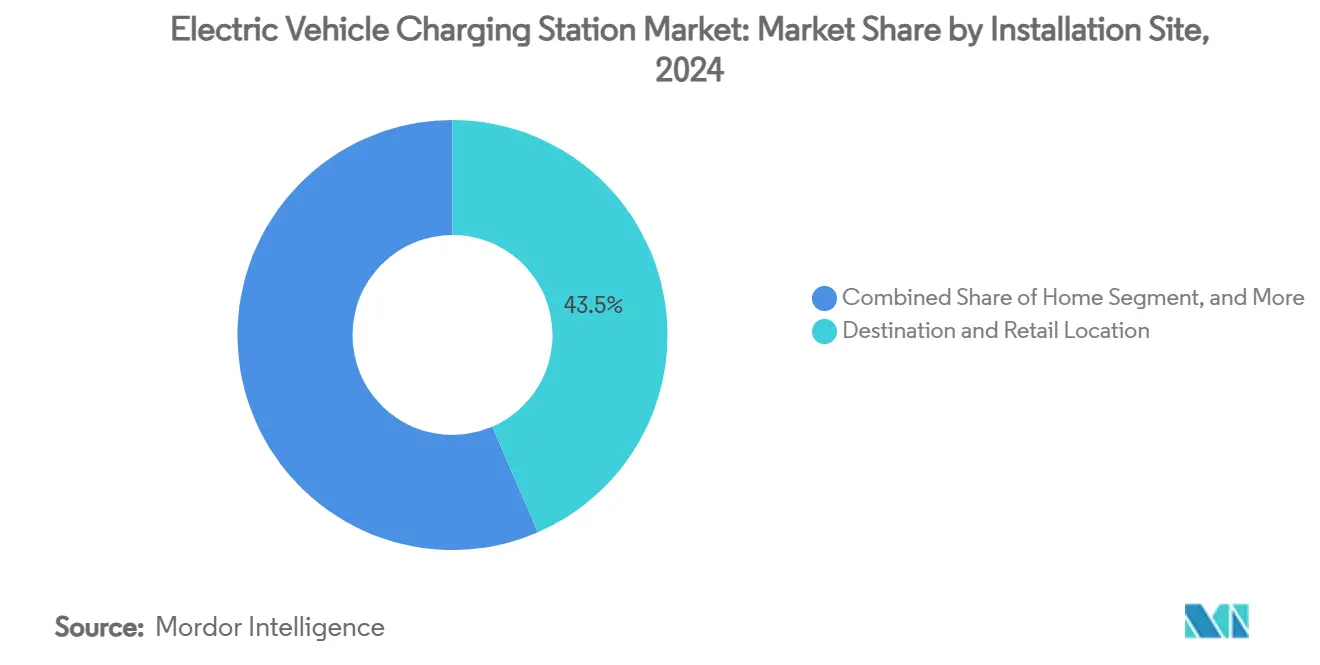

- Por sitio de instalación, las ubicaciones de destino/minoristas mantuvieron el 43,50% de los ingresos del mercado de estaciones de carga de vehículos eléctricos en 2024, mientras que los sitios de carretera/tránsito registraron la TCAC más rápida del 46,62%.

- Por estándar de conector, CCS lideró con el 36,43% de la participación de ingresos del mercado de estaciones de carga de vehículos eléctricos en 2024; la carga inalámbrica registra la TCAC más alta del 39,68% hasta 2030.

- Por región, Asia-Pacífico dominó con el 60,70% de la participación del mercado de estaciones de carga de vehículos eléctricos en 2024; se pronostica que Europa logre la TCAC más rápida del 42,68% hasta 2030.

Tendencias e Insights del Mercado Global de Estaciones de Carga de Vehículos Eléctricos

Análisis de Impacto de Impulsores

| Impulsor | Impacto (%) en Puntos sobre TCAC del Mercado | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Mandatos de Emisiones Cero Respaldados por Gobiernos y Cronogramas de Prohibición de Motores de Combustión Interna | +4.2% | Global, con Ganancias Tempranas en UE, California, China | Plazo Medio (2-4 Años) |

| Reducción del $/kWh de Baterías Impulsando Paridad de TCO | +3.8% | Global, Acelerado en América del Norte y Asia-Pacífico | Plazo Corto (≤ 2 Años) |

| Construcción Global de Corredores de Carga Rápida en Carreteras | +3.1% | América del Norte y Núcleo UE, Expansión a Asia-Pacífico | Plazo Medio (2-4 Años) |

| Crecientes Compromisos de Electrificación de Flotas de Gigantes Logísticos | +2.9% | Global, Concentrado en Corredores de Carga Urbana | Plazo Largo (≥ 4 Años) |

| Monetización de Servicios de Red (V2G/V2X) Modelos de Negocio | +2.4% | UE y California Liderando, Expandiendo a Asia-Pacífico | Plazo Largo (≥ 4 Años) |

| Ubicación de Cargadores Optimizada por IA Mejorando Tasas de Utilización | +1.8% | América del Norte y UE, Adopción Temprana en China | Plazo Corto (≤ 2 Años) |

| Fuente: Mordor Intelligence | |||

Mandatos de Emisiones Cero Respaldados por Gobiernos y Cronogramas de Prohibición de Motores de Combustión Interna

El impulso regulatorio acelera el despliegue de infraestructura de carga a medida que los gobiernos implementan mandatos vinculantes de vehículos de emisiones cero con requisitos específicos de capacidad de carga. El Reglamento de Infraestructura de Combustibles Alternativos de la UE exige que los estados miembros aumenten la capacidad de carga proporcionalmente a los registros de VE. Al mismo tiempo, la Regla de Flotas Limpias Avanzadas de California requiere que los operadores de flotas públicas y privadas transicionen a vehículos de emisiones cero según cronogramas específicos por sector. La Comisión Nacional de Desarrollo y Reforma de China amplió la infraestructura de carga en áreas de servicio de carreteras agregando 3.000 puntos de carga y 5.000 espacios de estacionamiento en 2024, apoyando la penetración del 40,9% del mercado de vehículos de nueva energía del país[1]" China builds world's biggest EV charging network, in stark contrast to US failure", Global Times, globaltimes.cn.. El compromiso de Arabia Saudita de 50.000 estaciones de carga para 2025 y el objetivo de los EAU del 50% de vehículos eléctricos o híbridos para 2050 extienden la presión regulatoria a mercados emergentes. Estos mandatos crean señales de demanda predecibles que justifican el despliegue de capital privado en infraestructura de carga, reduciendo el riesgo de inversión y acelerando la expansión del mercado[2]"Can the Middle East Achieve its Ambitious EV Goals by 2030?", Telecom Review, telecomreview.com..

Reducción del $/kWh de Baterías Impulsando Paridad de TCO

Las reducciones de costos de baterías se acercan al umbral crítico donde los vehículos eléctricos logran paridad de costo total de propiedad con motores de combustión interna, catalizando la demanda de infraestructura de carga. Los precios de paquetes de iones de litio ahora bordean por debajo de USD 100/kWh en contratos de adquisición líderes, ayudando a los automóviles eléctricos a alcanzar paridad de costos con equivalentes de gasolina en segmentos de uso intensivo. Innovaciones de componentes como inversores de carburo de silicio aumentan la eficiencia de carga y reducen las pérdidas de energía, permitiendo a los operadores servir más vehículos por kilovatio instalado. Las baterías más baratas también habilitan modelos de estaciones de intercambio que distribuyen el gasto de capital entre flotas, ampliando los formatos de servicio dentro de la industria de estaciones de carga de vehículos eléctricos. La convergencia de costos de batería en caída y eficiencia de carga mejorada crea un efecto compuesto donde los tiempos de carga reducidos y menores requisitos de utilización de infraestructura aceleran la economía de despliegue. Los operadores de flotas comerciales se benefician particularmente de esta dinámica, ya que los costos de batería reducidos permiten sesiones de carga más pequeñas y frecuentes que optimizan la flexibilidad operacional.

Construcción Global de Corredores de Carga Rápida en Carreteras

El desarrollo de corredores estratégicos transforma los viajes de larga distancia en VE de factibles a convenientes, abordando la barrera principal para la adopción masiva. El Programa de Fórmula NEVI de EE.UU. asignó USD 1 mil millones anualmente hasta 2026, logrando una cobertura del 59,1% de corredores altamente transitados con cargadores rápidos cada 50 millas y proyectando una cobertura del 70% para finales de 2025 [3]"Q4 2024 NEVI quarterly update", Joint Office of Energy and Transportation, driveelectric.gov.. La formación de alianzas estratégicas como la Alianza Spark, combinando más de 11.000 puntos de carga en 25 países europeos, demuestra cómo el desarrollo de corredores requiere colaboración coordinada de la industria en lugar de expansión individual de operadores. El desarrollo de corredores crea efectos de red donde cada estación de carga adicional aumenta la utilidad de toda la red, justificando precios premium y acelerando los retornos de inversión privada.

Crecientes Compromisos de Electrificación de Flotas de Gigantes Logísticos

La electrificación de flotas comerciales impulsa la demanda de infraestructura de carga con patrones de utilización predecibles y requisitos de potencia más altos que los vehículos de pasajeros. Prologis y Performance Team lanzaron el depósito de carga de VE de trabajo pesado más grande de América del Norte cerca de los Puertos de Los Ángeles y Long Beach, con 96 puestos de carga con capacidad de 9 MW y almacenamiento de energía de 18 MWh, capaz de cargar más de 300 camiones eléctricos diariamente. WattEV abrió el depósito de carga de camiones alimentado por energía solar más grande del mundo en Bakersfield, California, con capacidades de carga de megavatios, reduciendo el tiempo de carga a menos de 30 minutos para una autonomía de 300 millas, respaldado por USD 5 millones en subvenciones de la Comisión de Energía de California. La demostración del Consejo Norteamericano para la Eficiencia de Carga mostró que la transición de 850 camiones requeriría aproximadamente 214 MWh de energía por día, destacando la escala de inversión en infraestructura necesaria para la electrificación de flotas[4]"Scaling BEVs In The Real World", North American Council for Freight Efficiency, nacfe.org.. Los operadores de flotas proporcionan tenencia ancla que justifica la inversión en infraestructura de carga, mientras que sus requisitos operacionales impulsan el avance tecnológico en sistemas de carga de alta potencia.

Análisis de Impacto de Restricciones

| Restricción | Impacto (%) en Puntos sobre TCAC del Mercado | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Alto CAPEX Inicial para Cargadores de Más de 150 kW | -2.8% | Global, Agudo en Mercados Emergentes | Plazo Medio (2-4 Años) |

| Cronogramas Desiguales de Permisos e Interconexión de Servicios Públicos | -2.1% | América del Norte y UE, Complejidad Regulatoria | Plazo Corto (≤ 2 Años) |

| Cuellos de Botella de Materias Primas para MOSFETs de SiC | -1.9% | Cadena de Suministro Global, Dependiente de China | Plazo Medio (2-4 Años) |

| Vulnerabilidades de Ciberseguridad en Cargadores en Red | -1.4% | Global, Enfoque en Infraestructura Crítica | Plazo Largo (≥ 4 Años) |

| Fuente: Mordor Intelligence | |||

Alto CAPEX Inicial para Cargadores de Más de 150 kW

Los requisitos de gasto de capital para infraestructura de carga de alta potencia crean barreras de despliegue, particularmente para operadores independientes y mercados emergentes. El análisis del Grupo P3 de la infraestructura de carga de eTruck europea pronostica 45.000 puntos de carga públicos y 235.000 de depósito necesarios para 2030, con altos gastos de capital inicial y largos procesos de aprobación para expansiones de red identificados como desafíos primarios. La investigación de la Comisión de Energía de California demostró que las estaciones de carga rápida CC enfrentan desafíos significativos de financiamiento, con ahorros anuales potenciales de USD 4.300 de la mitigación de cargos por demanda y USD 4.780 a USD 6.000 de la integración solar requeridos para mejorar la viabilidad. El despliegue de sistemas de carga de megavatios, capaces de entregar hasta 3,75 MW para vehículos de trabajo pesado, requiere actualizaciones sustanciales de infraestructura eléctrica que exceden USD 1 millón por sitio de instalación. Los altos requisitos de CAPEX particularmente restringen el despliegue en áreas rurales y desatendidas donde las tasas de utilización pueden no justificar la inversión, creando disparidades geográficas en la disponibilidad de infraestructura de carga.

Cronogramas Desiguales de Permisos e Interconexión de Servicios Públicos

La complejidad regulatoria y los retrasos de interconexión de servicios públicos crean cronogramas de proyecto impredecibles que aumentan los costos de desarrollo y desalientan la inversión privada. La Oficina Conjunta de Energía y Transporte identificó los procesos de energización como un cuello de botella crítico, liberando soluciones para acelerar el desarrollo de infraestructura de carga de VE a través de herramientas automatizadas, opciones de vía rápida y entrenamiento estandarizado para personal de servicios públicos. Las regulaciones federales bajo 23 CFR 680.106 exigen técnicos calificados para instalación, operación y mantenimiento de infraestructura de carga de VE, requiriendo cumplimiento con estándares de la industria y medidas de ciberseguridad que agregan complejidad a los procesos de despliegue. El Programa de Fórmula NEVI requiere que los estados presenten planes de despliegue y cumplan estándares mínimos para proyectos financiados federalmente, incluyendo acceso público 24/7, métodos de pago seguros y compromisos de mantenimiento de cinco años que extienden los cronogramas de aprobación de proyectos. Las regulaciones europeas bajo el Reglamento de Infraestructura de Combustibles Alternativos crean cronogramas de implementación variables entre estados miembros, con algunos países luchando por cumplir las proporciones recomendadas de estaciones de carga a vehículos. Los retrasos de permisos particularmente impactan proyectos de desarrollo de corredores donde el despliegue coordinado a través de múltiples jurisdicciones requiere procesos de aprobación sincronizados, creando cuellos de botella que ralentizan la expansión de la red.

Análisis de Segmentos

Por Tipo de Vehículo: Los Vehículos Comerciales Impulsan el Escalamiento de Infraestructura

Los automóviles de pasajeros comandaron el 89,10% de la participación del mercado de estaciones de carga de vehículos eléctricos en 2024, sin embargo, los vehículos comerciales exhiben el crecimiento más rápido a una TCAC del 55,47% hasta 2030, reflejando los requisitos de infraestructura para mandatos de electrificación de flotas. Los autobuses representan un segmento comercial crítico donde la electrificación se acelera debido a mandatos de calidad del aire urbano y patrones de rutas predecibles que permiten despliegue optimizado de infraestructura de carga. Las motocicletas ganan tracción en mercados emergentes donde los modelos de intercambio de baterías resultan económicamente viables, particularmente en India. Los camiones requieren la infraestructura de carga más sofisticada debido a restricciones de peso y demandas operacionales, impulsando la innovación en sistemas de carga de alta potencia y soluciones basadas en depósitos.

La electrificación de vehículos comerciales crea demanda ancla que justifica la inversión en infraestructura de carga, ya que los operadores de flotas proporcionan patrones de utilización predecibles y requisitos de potencia más altos que los vehículos de pasajeros. CharIN lanzó oficialmente el Sistema de Carga de Megavatios en EVS35 en Oslo, estableciendo estándares para capacidades de carga hasta 3,75 MW que permiten a los vehículos comerciales lograr paridad operacional con contrapartes diésel. La infraestructura de automóviles de pasajeros se beneficia del despliegue de vehículos comerciales ya que los corredores de carga compartidos reducen los costos de infraestructura por unidad y mejoran las tasas de utilización de red a través de categorías de vehículos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Cargador: La Carga Ultra-rápida Remodela la Distribución de Energía

Las estaciones de carga CC mantuvieron el 78,70% de la participación del mercado de estaciones de carga de vehículos eléctricos en 2024, mientras se aceleró a una TCAC del 56,29% durante el período de pronóstico, impulsado por estrategias de operadores para reducir la duración de sesiones de carga y aumentar el rendimiento. El Laboratorio Nacional Oak Ridge logró un avance en tecnología de carga inalámbrica, demostrando transferencia de potencia de 100 kW a vehículos de pasajeros con eficiencia del 96% a través de una brecha de aire de cinco pulgadas, potencialmente disrumpiendo la carga tradicional basada en conectores. La carga CA por debajo de 22 kW sirve principalmente aplicaciones residenciales y de lugar de trabajo donde tiempos de permanencia más largos acomodan velocidades de carga más lentas, mientras mantiene ventajas de costo para instalaciones con requisitos de utilización más bajos. El surgimiento de sistemas de carga de megavatios para vehículos comerciales crea una categoría distinta de ultra-alta potencia que requiere infraestructura eléctrica especializada y sistemas de enfriamiento.

SAE International publicó nuevos estándares para carga inalámbrica de VE de servicio ligero, incluyendo el Sistema de Posicionamiento Inductivo Diferencial que permite compatibilidad cruzada entre hardware de diferentes proveedores con hasta 93% de eficiencia. La tecnología de carga inalámbrica aborda preocupaciones de conveniencia del usuario y reduce requisitos de mantenimiento de infraestructura al eliminar conectores físicos que experimentan desgaste y vandalismo. La transición hacia sistemas de carga de mayor potencia refleja la economía de operadores. Los tiempos de carga reducidos permiten mayor utilización de estaciones y mejor retorno de inversión, particularmente en ubicaciones de alto tráfico donde los costos de terreno justifican velocidades de carga premium.

Por Modelo de Propiedad: Persiste el Dominio de Infraestructura Pública

Los modelos de propiedad pública capturaron el 68,12% de la participación del mercado de estaciones de carga de vehículos eléctricos en 2024 con una TCAC del 28,76%, reflejando programas de inversión gubernamental y la necesidad de redes de carga accesibles que sirvan múltiples marcas de vehículos y tipos de usuarios. La carga privada residencial aborda la mayoría de necesidades de carga diarias para propietarios de vehículos de pasajeros, mientras que la carga privada de flota/lugar de trabajo sirve aplicaciones comerciales con patrones de uso predecibles y tasas de utilización más altas. El Programa de Fórmula NEVI específicamente apunta a infraestructura de carga pública a lo largo de corredores designados, requiriendo acceso 24/7 y compatibilidad con múltiples métodos de pago para asegurar accesibilidad amplia. Las alianzas público-privadas emergen como un modelo preferido donde el financiamiento gubernamental reduce el riesgo de inversión privada mientras aprovecha la experiencia operacional y eficiencia del sector privado.

La formación de alianzas de carga como la Alianza Spark en Europa muestra cómo los operadores privados se coordinan para crear redes accesibles al público que compiten con infraestructura financiada por gobiernos. La carga de flotas privadas incorpora cada vez más sistemas inteligentes de carga y gestión de energía que optimizan los costos de electricidad e integración de red, creando ventajas operacionales que justifican la inversión privada sobre alternativas públicas.

Por Sitio de Instalación: Los Corredores de Carretera Impulsan la Carga Premium

Las instalaciones de destino/minoristas comandaron el 43,50% de la participación del mercado de estaciones de carga de vehículos eléctricos en 2024, mientras que las ubicaciones de carretera/tránsito exhiben una TCAC del 46,62%, reflejando la importancia estratégica de la carga de corredores para la habilitación de viajes de larga distancia. La carga en el hogar sirve la mayoría de las necesidades de carga diarias para propietarios de vehículos de pasajeros, pero el desarrollo de infraestructura pública se enfoca en ubicaciones donde la carga en el hogar no está disponible o es insuficiente para requisitos de viaje. Las instalaciones de depósito de flotas requieren sistemas especializados de carga de alta potencia y capacidades de gestión de energía que optimizan costos operacionales e integración de red. La concentración de infraestructura de carga en destinos minoristas crea sinergias donde la duración de sesiones de carga se alinea con actividades de compras o cenas, mejorando la experiencia del usuario y la economía del sitio.

BP firmó acuerdos con Simon Property Group para instalar más de 900 bahías de carga en 75 ubicaciones, apuntando a entornos minoristas de alta demanda donde las sesiones de carga complementan las actividades del consumidor. La carga de carretera/tránsito requiere capacidades de carga ultra-rápidas para minimizar retrasos de viaje, impulsando el despliegue de sistemas de 350 kW+ que permiten carga de batería del 80% en 15-20 minutos. La alianza de Pilot Travel Centers con GM y EVgo demuestra cómo la integración de infraestructura de carga con comodidades de viaje existentes crea eficiencias operacionales y mejora las tasas de adopción del usuario.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Estándar de Conector: La Adopción de NACS Acelera la Estandarización

CCS mantuvo el 36,43% de la participación del mercado de estaciones de carga de vehículos eléctricos en 2024, mientras que la carga inalámbrica exhibe una TCAC del 39,68% conforme la maduración tecnológica y los esfuerzos de estandarización reducen las barreras de despliegue. El Estándar de Carga de América del Norte de Tesla ganó impulso cuando Ford, GM y otros fabricantes adoptaron conectores NACS, potencialmente creando un ecosistema de carga unificado que reduce la complejidad de infraestructura. CHAdeMO permanece prevalente en mercados asiáticos, particularmente Japón, pero enfrenta adopción declinante en mercados occidentales conforme CCS y NACS ganan preferencia entre fabricantes de automóviles y operadores de infraestructura. GB/T sirve principalmente el mercado chino, donde los estándares gubernamentales exigen compatibilidad, mientras que la carga inalámbrica emerge como una opción premium para aplicaciones donde la conveniencia justifica costos más altos.

ChargePoint introdujo el conector de carga adaptable Omni Port que acomoda varios tipos de conectores tanto para vehículos Tesla como no-Tesla, eliminando la necesidad de adaptadores y simplificando la experiencia del usuario. El desarrollo de protocolos universales de plug-and-charge, lanzándose en 2025 a través de colaboración entre SAE, fabricantes de automóviles y operadores de carga, permite autenticación y facturación automatizadas seguras a través de diferentes estándares de conectores. La estandarización de carga inalámbrica a través del Sistema de Posicionamiento Inductivo Diferencial de SAE International crea interoperabilidad de proveedores mientras logra 93% de eficiencia, potencialmente reduciendo la dependencia de conectores físicos para aplicaciones específicas.

Análisis Geográfico

Asia-Pacífico lidera el mercado de estaciones de carga de vehículos eléctricos con una participación del 60,70% en 2024, respaldado por los 12,82 millones de conectores públicos de China y un aumento anual de instalación del 25%. Los programas nacionales ahora equipan 6.000 áreas de servicio de carreteras, asegurando que la cobertura de larga distancia refleje la mezcla de ventas de vehículos de nueva energía del 40,9% del país. Japón es pionero en sistemas de megavatios para camiones pesados, mientras que los centros de intercambio de baterías de motocicletas de India muestran cómo las necesidades de movilidad de bajo costo pueden acelerar la densidad de cargadores. Corea del Sur se posiciona como un proveedor alternativo de materiales de batería en medio de tensiones comerciales, y Australia financia sitios de corredores de áreas remotas para cerrar sus vastas distancias intercity.

Europa muestra el crecimiento regional más rápido a una TCAC del 42,68% hasta 2030. La Alianza Spark integra 11.000 conectores de alta potencia a través de 25 países, ofreciendo precios transparentes y electricidad 100% renovable. El plan de Alemania para más de 1 millón de nuevos puntos de carga para 2030 se alinea con regulaciones de la UE que vinculan cuotas de infraestructura con registros de VE. Noruega retiene el conteo de cargadores per cápita más alto del mundo, mientras que Francia usa préstamos de bajo interés para estimular despliegues privados. La política del Reino Unido prohíbe las ventas de la mayoría de automóviles nuevos de gasolina desde 2035 y ahora exige interoperabilidad de tarjetas de pago en cargadores públicos, fortaleciendo aún más la confianza del consumidor.

América del Norte se acelera a través del financiamiento de USD 5 mil millones de la Fórmula NEVI, habilitando 204.000 puertos públicos. La empresa IONNA de siete fabricantes de automóviles agregará 30.000 conectores de alta potencia, y el reacondicionamiento de Supercargadores de Tesla para uso multimarca podría generar USD 6-12 mil millones en ingresos adicionales para 2030. Las alianzas intersectoriales vinculan la carga con comodidades minoristas, reflejando estrategias europeas de estaciones de servicio.

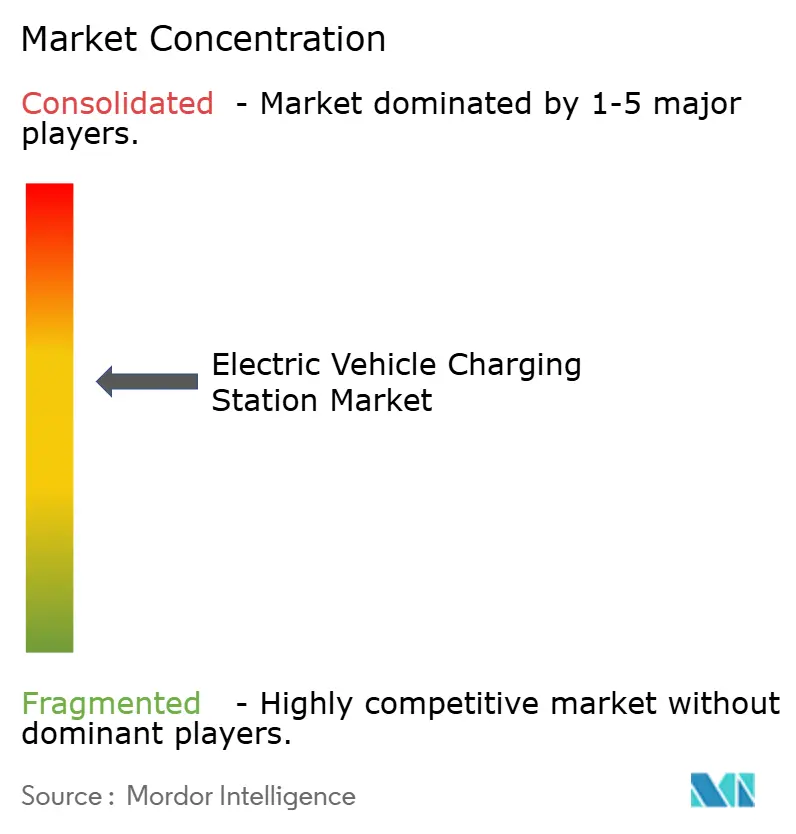

Panorama Competitivo

La competencia se intensifica a medida que las grandes petroleras, servicios públicos y empresas tecnológicas convergen en el mercado de estaciones de carga de vehículos eléctricos. Tesla aún opera aproximadamente un tercio de los conectores rápidos públicos de Estados Unidos, sin embargo, su dominio relativo es desafiado por las expansiones de IONNA y ChargePoint. En Europa, la Alianza Spark crea ventajas de escala inmediatas que elevan el listón para redes independientes.

El cierre de 1.000 estaciones de gasolina por parte de Shell en 2024 subraya el giro estratégico de combustibles líquidos hacia electrones. El lanzamiento de ABB E-mobility en 2025 del cargador de megavatios MCS1200 y el ChargeDock modular apunta a un tiempo de actividad del 99%, señalando que la confiabilidad es ahora un diferenciador central. Siemens, Schneider Electric y Eaton están incorporando inversores bidireccionales y almacenamiento in situ para ganar licitaciones de servicios públicos que requieren compatibilidad de servicios de red.

La fragmentación persiste, particularmente en China, donde las empresas estatales y startups compiten por contratos municipales. Sin embargo, el licenciamiento cruzado de patentes de conectores y las compras conjuntas de componentes de carburo de silicio sugieren que la economía de consolidación está tomando forma. La preparación de ciberseguridad ha emergido como un criterio de selección después de que el Southwest Research Institute demostró vulnerabilidades de texto plano en varios modelos de cargadores rápidos. Los operadores que pasan pruebas de penetración rigurosas aseguran posiciones prioritarias en marcos de adquisición de flotas.

Líderes de la Industria de Estaciones de Carga de Vehículos Eléctricos

-

Tesla Inc.

-

ABB Ltd.

-

ChargePoint Inc.

-

Siemens AG

-

BYD Motors Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: ChargePoint y Eaton establecieron una alianza pionera en la industria para carga de VE para acelerar el despliegue de infraestructura de carga en EE.UU., Canadá y Europa, integrando soluciones de carga de VE y co-desarrollando tecnologías para flujo de energía bidireccional y capacidades vehículo-a-todo.

- Mayo 2025: IONITY aseguró USD705,24 millones para expandir la infraestructura de VE a través de Europa, mejorando su red de estaciones de carga de alto rendimiento y apoyando la creciente demanda de vehículos eléctricos en la región.

- Enero 2025: Schneider Electric lanzó Schneider Charge Pro, una solución de carga de vehículos eléctricos (VE) robusta y energéticamente eficiente con una experiencia de carga simplificada para acelerar la adopción de VE entre flotas comerciales y residencias multifamiliares, abordando los requisitos de la Directiva de Rendimiento Energético de Edificios de la UE.

Alcance del Informe del Mercado Global de Estaciones de Carga de Vehículos Eléctricos

Una estación de carga de vehículos eléctricos, ECS (estación de carga electrónica), y EVSE (equipo de suministro de vehículos eléctricos) suministran energía eléctrica para la recarga o carga de vehículos eléctricos enchufables, incluyendo automóviles eléctricos, vehículos eléctricos de vecindario, e híbridos enchufables.

El mercado de estaciones de carga de vehículos eléctricos está segmentado por tipo de vehículo, tipo de cargador, tipo de propiedad de carga, tipo de servicio de carga, tipo de infraestructura de carga, y geografía. Por tipo de vehículo, el mercado está segmentado en automóviles de pasajeros y vehículos comerciales. Por tipo de cargador, el mercado está segmentado en estaciones de carga CA y estaciones de carga CC. Por tipo de propiedad de carga, el mercado está segmentado en público y privado. Por tipo de servicio de carga, el mercado está segmentado en servicios de carga de VE y servicios de intercambio de baterías. Por tipo de infraestructura de carga, el mercado está segmentado en CHAdeMO, CCS, cargador rápido GB/T, supercargador Tesla, y otros tipos de infraestructura de carga. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, y el Resto del Mundo. Para cada segmento, el dimensionamiento del mercado y pronósticos se proporcionan basados en valor (USD).

| Automóviles de Pasajeros |

| Vehículos Comerciales |

| Autobuses y Autocares |

| Estación de Carga CA |

| Estación de Carga CC |

| Público |

| Privado - Residencial |

| Privado - Flota/Lugar de Trabajo |

| Hogar |

| Destino/Minorista |

| Carretera/Tránsito |

| Depósito de Flota |

| CCS |

| CHAdeMO |

| GB/T |

| Tesla NACS |

| Inalámbrico |

| América del Norte | Estados Unidos |

| Canadá | |

| Resto de América del Norte | |

| América del Sur | Brasil |

| Chile | |

| Resto de América del Sur | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Noruega | |

| Italia | |

| España | |

| Países Bajos | |

| Polonia | |

| Austria | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Indonesia | |

| Vietnam | |

| Filipinas | |

| Australia | |

| Nueva Zelanda | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Egipto | |

| Turquía | |

| Sudáfrica | |

| Egipto | |

| Resto de Medio Oriente y África |

| Por Tipo de Vehículo | Automóviles de Pasajeros | |

| Vehículos Comerciales | ||

| Autobuses y Autocares | ||

| Por Tipo de Cargador | Estación de Carga CA | |

| Estación de Carga CC | ||

| Por Modelo de Propiedad | Público | |

| Privado - Residencial | ||

| Privado - Flota/Lugar de Trabajo | ||

| Por Sitio de Instalación | Hogar | |

| Destino/Minorista | ||

| Carretera/Tránsito | ||

| Depósito de Flota | ||

| Por Estándar de Conector | CCS | |

| CHAdeMO | ||

| GB/T | ||

| Tesla NACS | ||

| Inalámbrico | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| Resto de América del Norte | ||

| América del Sur | Brasil | |

| Chile | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Noruega | ||

| Italia | ||

| España | ||

| Países Bajos | ||

| Polonia | ||

| Austria | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Indonesia | ||

| Vietnam | ||

| Filipinas | ||

| Australia | ||

| Nueva Zelanda | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Egipto | ||

| Turquía | ||

| Sudáfrica | ||

| Egipto | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de estaciones de carga de vehículos eléctricos?

El mercado de estaciones de carga de vehículos eléctricos generó USD 46,13 mil millones en 2025 y se proyecta que alcance USD 122,49 mil millones en 2030.

¿Qué tan rápido está creciendo el mercado europeo?

En 2025, se espera que el Tamaño del Mercado de Estaciones de Carga de Vehículos Eléctricos alcance USD 43,03 mil millones.

¿Qué tan rápido está creciendo el mercado europeo?

Europa registra la TCAC regional más alta del 42,68% hasta 2030, impulsada por alianzas transfronterizas como la Alianza Spark.

¿Por qué son importantes los vehículos comerciales para la demanda de cargadores?

Las flotas comerciales crecen a una TCAC del 55,47% porque los ciclos de carga predecibles de alta potencia hacen que la infraestructura de depósitos y corredores sea financieramente atractiva.

¿Cuáles son las principales barreras para el despliegue de cargadores rápidos?

Alto CAPEX del sitio, permisos prolongados, escasez de semiconductores de carburo de silicio, y preocupaciones de ciberseguridad colectivamente arrastran el impulso de despliegue.

Última actualización de la página el: