Tamaño y Participación del Mercado de Cuidado Capilar de Chile

Análisis del Mercado de Cuidado Capilar de Chile por Mordor inteligencia

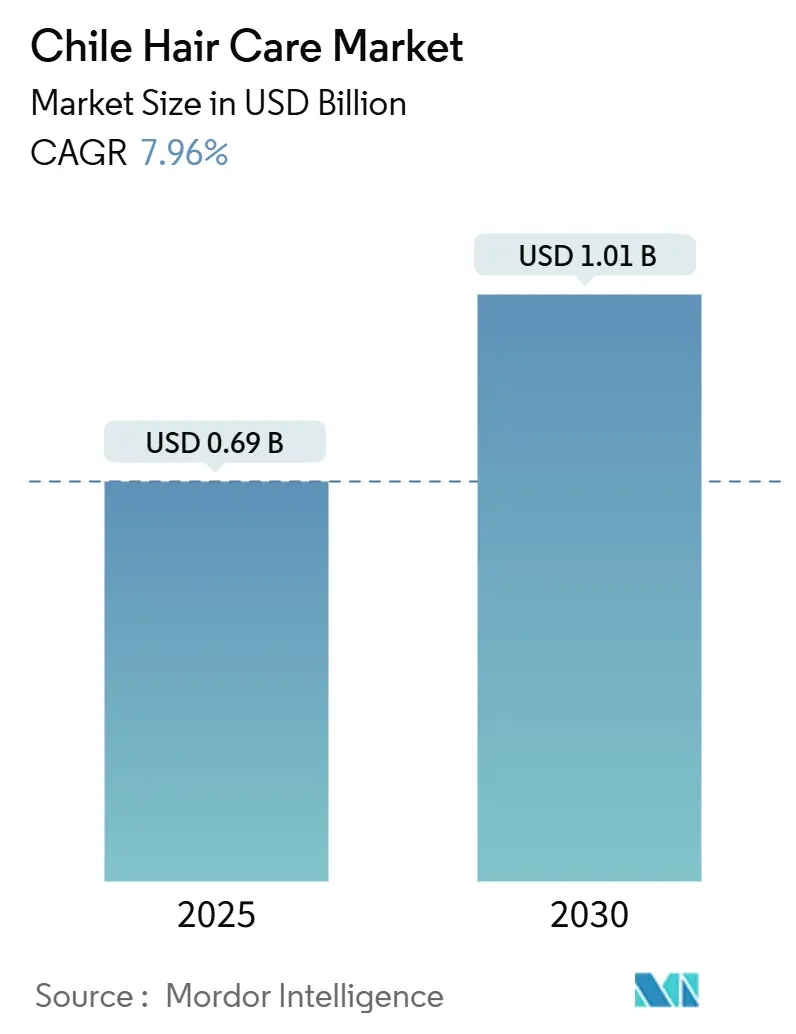

El tamaño del Mercado de Cuidado Capilar de Chile se estima en USD 0,69 mil millones en 2025, y se espera que alcance USD 1,01 mil millones para 2030, con una TCAC del 7,96% durante el poríodo de pronóstico (2025-2030). Los productos de cuidado capilar mantienen una posición significativa en la industria del cuidado personal, ya que el cabello sigue siendo un indicador clave de belleza. El mercado está experimentando crecimiento un medida que más consumidores, particularmente hombres, se enfocan en su apariencia física y buscan soluciones de cuidado capilar naturales y tradicionales. Este cambio en el comportamiento del consumidor ha llevado un un aumento en la demanda de productos como champús orgánicos, acondicionadores naturales, aceites capilares y tratamientos capilares tradicionales derivados de fuentes botánicas. El crecimiento del mercado es impulsado por múltiples factores, incluyendo condiciones climáticas adversas, mala calidad del agua y el creciente uso de prácticas de coloración capilar. Estos elementos requieren rutinas de cuidado capilar sofisticadas y tratamientos regulares, fortaleciendo la demanda del mercado. Los consumidores están invirtiendo cada vez más en tratamientos de acondicionamiento profundo, mascarillas capilares y productos de peinado protector para combatir el daño ambiental.

Conclusiones Clave del Informe

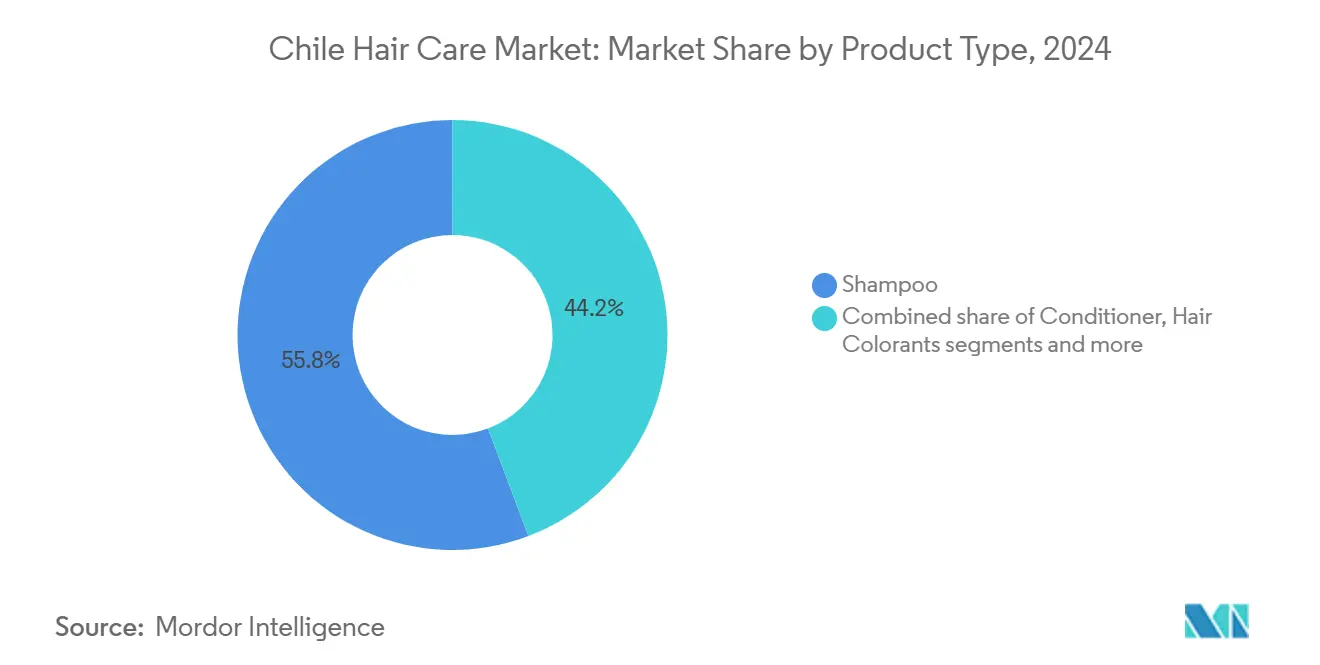

- Por tipo de producto, el champú lideró con el 55,76% de la participación del mercado de cuidado capilar de Chile en 2024, los productos de peinado capilar registraron la TCAC más rápida del 8,24% para 2025-2030.

- Por categoríun, los productos masivos mantuvieron el 78,34% de participación en 2024, mientras que los productos de primera calidad están destinados un avanzar con una TCAC del 8,53% hasta 2030.

- Por tipo de ingrediente, convencional/sintético capturó el 74,53% de la participación del mercado de cuidado capilar de Chile en 2024, mientras que las alternativas naturales y orgánicas se expandirán con una TCAC del 9,12%.

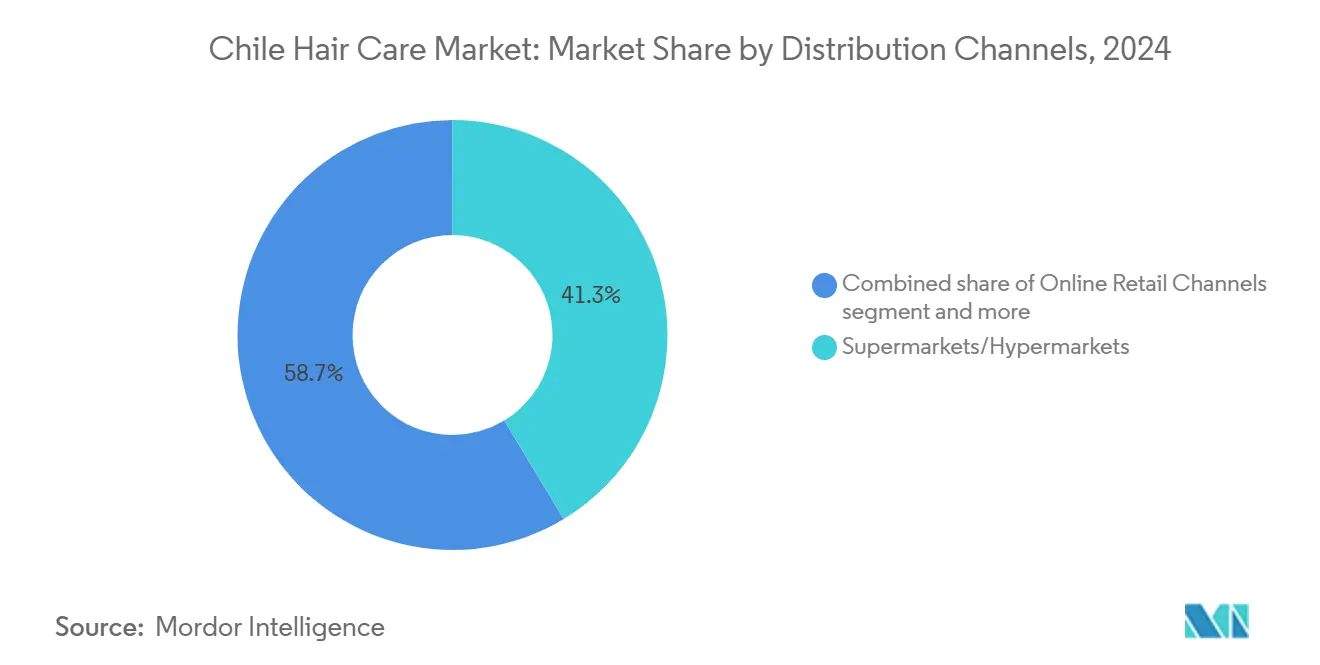

- Por canal de distribución, supermercados mi hipermercados retuvieron una participación del 41,34% en 2024, sin embargo, la venta minorista en línea presenta la perspectiva de TCAC más fuerte del 9,53%.

Tendencias mi Información del Mercado de Cuidado Capilar de Chile

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preferencia por productos ecológicos certificados orgánicos | +1.2% | Nacional, con ganancias tempranas en Santiago, Valparaíso, Concepción | Mediano plazo (2-4 unños) |

| Influencia de redes sociales y respaldo de celebridades | +1.8% | Nacional, concentrado en centros urbanos | Corto plazo (≤ 2 unños) |

| Demanda de productos multifuncionales y de control de daños | +1.5% | Nacional, con mayor adopción en áreas metropolitanas | Mediano plazo (2-4 unños) |

| Innovaciones tecnológicas en formulaciones de productos | +1.1% | Nacional, con enfoque en segmento de primera calidad | Largo plazo (≥ 4 unños) |

| Expansión del comercio electrónico y venta minorista digital | +2.1% | Nacional, con mayor impacto en la región de Santiago | Corto plazo (≤ 2 unños) |

| Crecimiento de segmentos de aseo masculino | +0.8% | Nacional, con concentración urbana | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Preferencia por Productos Ecológicos Certificados Orgánicos

Los consumidores chilenos priorizan cada vez más la sostenibilidad ambiental, impulsando la demanda de formulaciones de cuidado capilar certificadas orgánicas que se alinean con la conciencia ambiental del país. La preferencia se extiende más todoá del abastecimiento de ingredientes hacia la sostenibilidad del empaque, con consumidores favoreciendo marcas que demuestran reducción medible del impacto ambiental. Las estrictas regulaciones ambientales de Chile y las campañcomo de concienciación del consumidor han elevado la sostenibilidad de una preferencia de nicho un un criterio de compra mainstream. El abastecimiento de ingredientes naturales de los diversos ecosistemas de Chile, incluyendo botánicos patagónicos y minerales del Desierto de Atacama, presenta oportunidades para marcas locales mi internacionales de desarrollar formulaciones específicas de la región que comandan precios de primera calidad. Los principales minoristas han establecido secciones dedicadas de "belleza natural" en sus tiendas, indicando el cambio de nicho un demanda del consumidor mainstream. La supervisión regulatoria del Instituto de Salud Pública mejora la confianza del consumidor en las afirmaciones de productos certificados.

Influencia de Redes Sociales y Respaldo de Celebridades

Las plataformas de redes sociales impulsan las decisiones de compra de cuidado capilar entre los consumidores chilenos, con Instagram y TikTok sirviendo como canales primarios de descubrimiento para nuevos productos y técnicas de peinado. Los influencers y celebridades chilenos ejercen un impacto significativo en las tendencias de belleza, particularmente en preferencias de peinado y color capilar que reflejan ciclos de moda estacionales. El fenómeno se extiende más todoá de la publicidad tradicional hacia contenido generado por usuarios y recomendaciones de pares, creando compromiso auténtico que se traduce en intención de compra. La alta tasa de penetración de redes sociales de Chile amplifica los mensajes de marca y demostraciones de productos. Según los datos de StatCounter Global Stats de 2024, el 42,93% de las personas en Chile usaban Facebook, y el 27,95% usaban Instagram [1]Fuente: StatCounter Global Stats, "social medios de comunicación Stats en Chile", statcounter.com . Las estrategias de marketing digital que incorporan referencias culturales locales y elementos del estilo de vida chileno demuestran tasas de participación más altas comparadas con campañcomo genéricas latinoamericanas. La tendencia crea oportunidades para que las marcas aprovechen micro-influencers y profesionales de belleza que mantienen conexiones auténticas con audiencias chilenas mientras construyen confianza un través de demostraciones consistentes de productos y compartir resultados.

Demanda de Productos Multifuncionales y de Control de Daños

Los consumidores chilenos buscan soluciones de cuidado capilar que aborden múltiples preocupaciones simultáneamente, reflejando estilos de vida conscientes del tiempo y decisiones de compra impulsadas por el valor. Esta demanda surge de la cultura al aire libre activa de Chile y factores ambientales, incluyendo exposición rayos UV, viento y variaciones climáticas estacionales que contribuyen al daño capilar. Los productos multifuncionales que combinan beneficios de limpieza, acondicionamiento y protección atraen un consumidores que buscan eficiencia sin comprometer la salud capilar. La tendencia resuena particularmente con profesionales trabajadores que priorizan rutinas de belleza simplificadas mientras mantienen estándares de calidad capilar. Las formulaciones de control de daños dirigidas al peinado con calor, procesamiento químico y factores estresantes ambientales abordan las necesidades específicas de consumidores chilenos que frecuentemente usan herramientas de peinado y servicios de coloración capilar. Las innovaciones de productos que incorporan protección térmica, filtros rayos UV y agentes fortalecedores dentro de formulaciones individuales capturan participación de mercado al entregar soluciones integrales de cuidado capilar que se alinean con las demandas del estilo de vida chileno.

Innovaciones Tecnológicas en Formulaciones de Productos

Las tecnologícomo avanzadas de formulación permiten un las marcas de cuidado capilar desarrollar productos específicamente adaptados un las condiciones climáticas chilenas y tipos de cabello del consumidor. Estas innovaciones incluyen técnicas de microencapsulación que aseguran liberación sostenida de ingredientes, sistemas de equilibrio de pH que funcionan con los niveles variables de dureza del agua de Chile, y formulaciones responsivas al clima que se ajustan un cambios de humedad estacionales. La integración de biotecnologíun y química sostenible crea oportunidades para que las marcas se diferencien un través del rendimiento mientras cumplen con estándares ambientales. Los consumidores chilenos demuestran una disposición un pagar precios de primera calidad por productos tecnológicamente avanzados que entregan resultados medibles, particularmente en categorícomo anti-envejecimiento y fortalecimiento capilar. Las inversiones en investigación y desarrollo en ciencia de formulación permiten un las marcas abordar preocupaciones específicas prevalentes entre consumidores chilenos, incluyendo adelgazamiento capilar, encanecimiento prematuro y daño por peinado frecuente. La tendencia apoya la premiumización del mercado ya que los consumidores reconocen la propuesta de valor de formulaciones respaldadas científicamente sobre alternativas convencionales.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preocupaciones de salud sobre ingredientes químicos | -0.9% | Nacional, con mayor impacto en segmentos urbanos educados | Mediano plazo (2-4 unños) |

| Proliferación de productos falsificados | -0.6% | Nacional, con concentración en canales de venta minorista informales | Corto plazo (≤ 2 unños) |

| Competencia de remedios caseros y alternativas naturales | -0.7% | Nacional, con enfoque en hogares rurales y tradicionales | Largo plazo (≥ 4 unños) |

| Concienciación limitada en áreas rurales | -0.5% | Regiones rurales, particularmente en el norte y sur de Chile | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Preocupaciones de Salud sobre Ingredientes Químicos

La creciente conciencia de químicos potencialmente dañinos en productos convencionales de cuidado capilar crea vacilación del consumidor mi impulsa la demanda de transparencia de ingredientes entre consumidores chilenos. Esta preocupación afecta particularmente productos que contienen sulfatos, parabenos y fragancias sintéticas, llevando un un mayor escrutinio de etiquetas de productos y listas de ingredientes. Las autoridades de salud chilenas y agencias de protección al consumidor han aumentado la conciencia un través de campañcomo de educación pública sobre seguridad cosmética, influyendo decisiones de compra hacia alternativas percibidas como más seguras. La tendencia afecta desproporcionadamente productos de mercado masivo que dependen de ingredientes sintéticos rentables, creando oportunidades para marcas de primera calidad y naturales de capturar participación de mercado un través del posicionamiento de formulación limpia. Las iniciativas de educación del consumidor por marcas conscientes de la salud ayudan un abordar preocupaciones mientras construyen confianza un través de comunicación transparente sobre seguridad y eficacia de ingredientes. La restricción crea presión sobre fabricantes para reformular productos existentes mi invertir en ingredientes alternativos más seguros, potencialmente aumentando costos de producción mientras mejora el posicionamiento de marca un largo plazo.

Proliferación de Productos Falsificados

Los productos falsificados de cuidado capilar que ingresan un Chile un través de canales de distribución informales socavan la confianza del consumidor y crean preocupaciones de seguridad que afectan el crecimiento general del mercado. Estos productos un menudo contienen ingredientes dañinos y fallan en entregar resultados prometidos, llevando un experiencias negativas que influyen la percepción del consumidor de categorícomo de cuidado capilar. La posición geográfica de Chile y relaciones comerciales crean vulnerabilidades un la infiltración de productos falsificados, particularmente un través de mercados en línea y redes de venta minorista informales. La presencia de productos falsificados crea presión de precios sobre marcas legítimas mientras potencialmente causa problemas de salud que generan publicidad negativa para toda la categoríun de cuidado capilar. Los esfuerzos de aplicación regulatoria por autoridades chilenas ayudan un combatir la falsificación, pero el desafío requiere vigilancia continua y educación del consumidor para mantener la integridad del mercado. Las estrategias de protección de marca, incluyendo tecnologícomo de autenticación y redes de minoristas autorizados, ayudan un fabricantes legítimos un diferenciar sus productos mientras construyen confianza del consumidor un través de canales de compra verificados.

Análisis de Segmentos

Por Tipo de Producto: El Champú Domina en Medio de la Innovación de Peinado

El champú mantiene el liderazgo dominante del mercado con una participación del 55,76% en 2024, reflejando su papel esencial en las rutinas de cuidado capilar chilenas y ciclos frecuentes de recompra que generan flujos de ingresos consistentes. Los productos de peinado capilar emergen como el segmento de más rápido crecimiento con una TCAC del 8,24% hasta 2030, impulsados por la creciente conciencia del estilo y la influencia de las redes sociales en los estándares de apariencia entre consumidores chilenos. Los productos acondicionadores capturan una participación significativa del mercado un través del posicionamiento complementario con compras de champú, mientras que los colorantes capilares se benefician de la cultura vanguardista de Chile y la aceptación de la experimentación con color de cabello un través de grupos etarios.

La segmentación por tipo de producto revela patrones distintos de comportamiento del consumidor, con necesidades básicas de limpieza apoyando la dominancia del champú mientras el peinado aspiracional impulsa el crecimiento en productos especializados. Otros tipos de productos, incluyendo tratamientos, mascarillas y productos sin enjuague, ganan tracción un medida que los consumidores desarrollan rutinas de cuidado capilar más sofisticadas influenciadas por experiencias profesionales de salón y educación de belleza en línea. La dinámica del segmento refleja la cultura de belleza en evolución de Chile, donde el cuidado capilar funcional se expande hacia categorícomo de estilo de vida y autoexpresión que comandan puntos de precio más altos y mayor lealtad de marca.

Nota: Las participaciones de segmentos de todos los segmentos individuales estarán disponibles con la compra del informe

Por Categoría: Los Productos Masivos Evolucionan Hacia Posicionamiento Premium

Los productos masivos comandan el 78,34% de participación de mercado en 2024, reflejando comportamiento de compra consciente del precio y distribución generalizada un través de supermercados/hipermercados en los mercados urbanos y rurales de Chile. Los productos de primera calidad se aceleran con una TCAC del 8,53% hasta 2030, indicando la disposición del consumidor un invertir en formulaciones de mayor calidad un medida que el ingreso disponible aumenta y la conciencia de belleza se expande. Esta trayectoria de crecimiento sugiere maduración del mercado donde los consumidores se gradúan de funcionalidad básica un productos impulsados por rendimiento y enfocados en experiencia que entregan resultados superiores.

La segmentación de categoríun resalta el impacto del desarrollo económico de Chile en el comportamiento del consumidor, con el creciente poder adquisitivo de la clase medios de comunicación permitiendo la adopción de productos de primera calidad sin abandonar la accesibilidad del mercado masivo. Según los datos del Banco Mundial de 2023, el Producto Interno Bruto (PIB) por doápita en Paridad de Poder Adquisitivo en Chile fue USD 32.809,9 [2]Fuente: mundo banco, "GDP por capita, PPP (current international USD) - Chile", datos.worldbank.org. El crecimiento del segmento de primera calidad se concentra en áreas metropolitanas donde los consumidores demuestran mayor gasto en belleza y conciencia de marca, mientras que los productos masivos mantienen relevancia en segmentos sensibles al precio y mercados rurales. El patrón de crecimiento de doble víun crea oportunidades para que las marcas desarrollen estrategias de portafolio que capturen tanto segmentos de consumidores que buscan valor como aquellos que aspiran un de primera calidad un través de posicionamiento de producto diferenciado y estrategias de precios.

Por Canal de Distribución: La Venta Minorista en Línea Interrumpe Modelos Tradicionales

Los supermercados/hipermercados mantienen una participación de mercado del 41,34% en 2024, aprovechando la conveniencia, precios competitivos y amplia selección de productos que atrae un la preferencia de los consumidores chilenos por experiencias de compra de una parada. Las tiendas de venta minorista en línea se aceleran con una TCAC del 9,53% hasta 2030, impulsadas por la adopción digital, preferencias de conveniencia y acceso expandido un productos que beneficia particularmente un consumidores en ciudades más pequeñcomo y áreas rurales. Las tiendas especializadas proporcionan consultoríun experta y enfoque en productos de primera calidad que apoya transacciones de mayor valor, mientras que otros canales, incluyendo farmacias y ventas directas, mantienen posiciones de mercado de nicho.

Según la Unión Internacional de Telecomunicaciones (UIT), el 94% de la población de Chile teníun acceso un Internet en 2023 [3]Fuente: International Telecommunication Union (ITU), "Individuals using el Internet- Chile", datahub.itu.int/ . Esta conectividad digital permite un las empresas expandir su alcance de mercado un través de canales en línea, proporcionando especificaciones de productos y retroalimentación del consumidor para facilitar decisiones de compra. El paisaje multicanal crea oportunidades para estrategias omnicanal que combinan experiencias de venta minorista física con conveniencia digital, potencialmente optimizando costos de adquisición de clientes mientras maximiza el alcance de mercado un través de los diversos segmentos geográficos y demográficos de Chile.

Nota: Las participaciones de segmentos de todos los segmentos individuales estarán disponibles con la compra del informe

Por Tipo de Ingrediente: La Transición Natural Remodela el Paisaje de Formulación

Las formulaciones sintéticas convencionales mantienen el 74,53% de dominancia del mercado en 2024, apoyadas por rentabilidad, eficacia comprobada y familiaridad establecida del consumidor con ingredientes tradicionales de cuidado capilar. Las alternativas naturales y orgánicas surgen con una TCAC del 9,12% hasta 2030, reflejando tendencias de conciencia ambiental y salud que resuenan particularmente con consumidores chilenos más jóvenes y demografícomo urbanas educadas. Esta diferencia de crecimiento indica una transición del mercado hacia formulaciones más limpias mientras mantiene la relevancia de ingredientes sintéticos para aplicaciones críticas de rendimiento.

La evolución del tipo de ingrediente refleja tendencias de sostenibilidad más amplias en la cultura del consumidor chileno, donde la conciencia de protección ambiental impulsa decisiones de compra un través de múltiples categorícomo de productos. El posicionamiento natural y orgánico permite estrategias de precios de primera calidad mientras atrae un consumidores que buscan soluciones de belleza auténticas y ambientalmente responsables que se alinean con valores personales. La segmentación crea oportunidades para formulaciones híbridas que combinan ingredientes naturales con potenciadores de rendimiento sintéticos, potencialmente capturando consumidores que buscan tanto eficacia como responsabilidad ambiental en sus opciones de cuidado capilar.

Análisis Geográfico

La cultura cosmopolita de la capital y la fuerza laboral profesional crean demanda de soluciones sofisticadas de cuidado capilar que apoyan la marca personal y estándares de apariencia en el lugar de trabajo. Valparaíso y Concepción emergen como centros de crecimiento secundarios, beneficiándose de poblaciones universitarias y dinamismo cultural que impulsan la experimentación de belleza y adopción de tendencias. Las dinámicas del mercado regional reflejan la geografíun económica de Chile, con regiones mineras del norte demostrando fuerte poder adquisitivo pero variedad limitada de productos, mientras que las áreas agrícolas del sur muestran creciente interés en la inversión en cuidado capilar un medida que el desarrollo económico se expande.

Las zonas climáticas únicas del país, desde desierto hasta templado, crean necesidades distintas de cuidado capilar, con consumidores del norte requiriendo productos de protección rayos UV y retención de humedad, mientras que las regiones del sur se enfocan en formulaciones de control de humedad y adaptación estacional. La expansión del comercio electrónico beneficia particularmente un ciudades más pequeñcomo y áreas rurales donde las opciones de venta minorista física siguen siendo limitadas, permitiendo un marcas nacionales lograr una penetración de mercado más amplia.

La estructura del mercado geográfico de Chile apoya estrategias de posicionamiento de primera calidad en centros urbanos mientras mantiene accesibilidad de mercado masivo en comunidades más pequeñcomo, creando oportunidades para portafolios de productos escalonados que abordan diversos segmentos económicos y de estilo de vida. La fuerte infraestructura logística del país y redes de venta minorista establecidas facilitan distribución eficiente, mientras que la homogeneidad cultural permite campañcomo de marketing nacionales que resuenan un través de límites regionales.

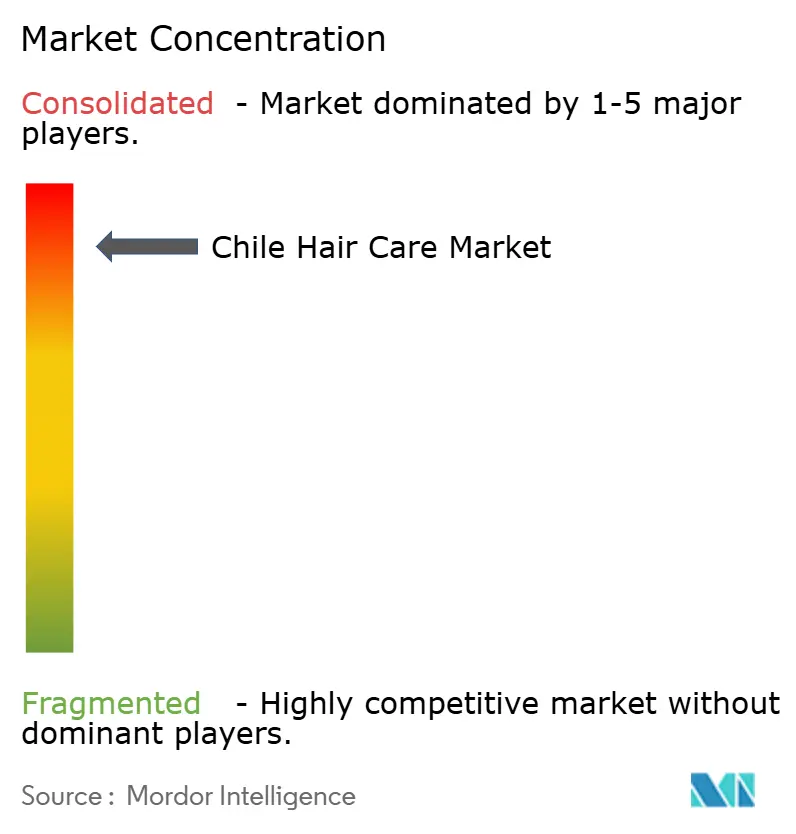

Paisaje Competitivo

El mercado de cuidado capilar de Chile está altamente consolidado. Los principales actores en el mercado incluyen Coty Inc., el Procter & Gamble Company, Unilever Plc, Laboratorio Ballerina Ltd y L'Oreal SA. La innovación tecnológica está remodelando el paisaje competitivo, con empresas aprovechando IA para recomendaciones de productos personalizadas y desarrollo sofisticado de formulaciones. Estos avances están impulsando la diferenciación de productos y mejorando la participación del consumidor, ofreciendo ventajas competitivas mientras establecen barreras de entrada.

Esto es particularmente evidente en el segmento de primera calidad, donde las afirmaciones de eficacia demandan validación científica rigurosa, haciendo de la integración tecnológica un factor crítico para el éxito. Además, el mercado está gravitando hacia modelos directos al consumidor. Marcas como Nutrafol, especializadas en suplementos de crecimiento capilar, subrayan el potencial de estrategias dirigidas para generar valor significativo, incluso en un mercado dominado por pocos actores.

Además, el modelo de distribución directo al consumidor (DTC) se está expandiendo en el mercado de cuidado capilar de Chile. Esta estrategia comercial permite un las empresas establecer relaciones directas con el consumidor y recopilar datos de compra en tiempo real. Las empresas utilizan esta inteligencia de mercado para modificar su portafolio de productos, dirigirse un segmentos específicos de consumidores como tratamientos del cuero cabelludo y productos libres de sulfatos, y abordar la demanda del mercado por soluciones especializadas de cuidado capilar.

Líderes de la Industria de Cuidado Capilar de Chile

-

Coty Inc

-

el Procter & Gamble Company

-

Unilever Plc

-

Laboratorio Ballerina Ltd

-

L'Oreal SA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Octubre 2024: Unilever PLC lanzó su iniciativa de empaque sostenible en Chile, introduciendo contenedores rellenables para productos de cuidado capilar TRESemmé y Dove en asociación con las principales cadenas de supermercados. El programa apunta un reducir los desechos plásticos en un 30% mientras ofrece ahorros de costos un los consumidores en compras repetidas, alineándose con los objetivos de sostenibilidad ambiental de Chile y las preferencias del consumidor por opciones ecológicas.

- Julio 2023: La marca profesional de cuidado capilar "Adhara" expandió sus operaciones al mercado chileno con un portafolio de productos que atiende un consumidores residenciales y salones de cabello de primera calidad un través de Chile.

- Mayo 2023: La startup chilena, Algramo, lanzó máquinas de recarga en supermercados chilenos. Las máquinas de recarga están equipadas con una etiqueta RFID única para rellenar productos esenciales diarios como champú, líquido para lavar platos y detergente. También pueden ordenar recargas un su puerta y pagar un través de una aplicación telefónica.

Alcance del Informe del Mercado de Cuidado Capilar de Chile

El segmento de productos de cuidado capilar comprende formulaciones que limpian, acondicionan, peinan, protegen y tratan el cabello y cuero cabelludo. El portafolio de productos incluye champús, acondicionadores, aceites, sueros, geles de peinado, aerosoles y tratamientos. Estos productos mejoran la salud y apariencia del cabello mientras se dirigen un preocupaciones específicas como sequedad, encrespado, caspa, pérdida de cabello y daño.

El mercado de cuidado capilar de Chile está segmentado por tipo de producto, categoríun, tipo de ingrediente y canal de distribución. Basado en el tipo de producto, el mercado está segmentado en champú, acondicionador, colorantes capilares, productos de peinado capilar y otros tipos. Por categoríun, el mercado está segmentado en productos de primera calidad y masivos. Por tipo de ingrediente, el mercado está segmentado en natural y orgánico y convencional/sintético. El mercado está segmentado por canales de distribución en tiendas especializadas, supermercados/hipermercados, tiendas de venta minorista en línea y otros canales de distribución. El dimensionamiento del mercado se ha hecho en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Champú |

| Acondicionador |

| Colorantes Capilares |

| Productos de Peinado Capilar |

| Otros Tipos de Productos |

| Productos Premium |

| Productos Masivos |

| Natural y Orgánico |

| Convencional/Sintético |

| Tiendas Especializadas |

| Supermercados/Hipermercados |

| Tiendas de Venta Minorista en Línea |

| Otros Canales |

| Por Tipo de Producto | Champú |

| Acondicionador | |

| Colorantes Capilares | |

| Productos de Peinado Capilar | |

| Otros Tipos de Productos | |

| Por Categoría | Productos Premium |

| Productos Masivos | |

| Por Tipo de Ingrediente | Natural y Orgánico |

| Convencional/Sintético | |

| Por Canal de Distribución | Tiendas Especializadas |

| Supermercados/Hipermercados | |

| Tiendas de Venta Minorista en Línea | |

| Otros Canales |

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el mercado de cuidado capilar de Chile hoy?

El mercado de cuidado capilar de Chile se sitúun en USD 0,69 mil millones en 2025 y está en camino de alcanzar USD 1,01 mil millones para 2030 con una TCAC del 7,96%.

¿Qué categoríun de producto está creciendo más rápido?

Los productos de peinado capilar registran la TCAC más alta del 8,24% para 2025-2030, impulsados por tendencias de redes sociales y creciente expresión de estilo personal.

¿Qué impulsa la expansión del segmento de primera calidad?

Mayores ingresos disponibles, influencia de salones profesionales y demanda de rendimiento respaldado por tecnologíun impulsan los productos de primera calidad hacia adelante con una TCAC del 8,53%.

¿Por qué es importante la venta minorista en línea para las marcas de cuidado capilar en Chile?

Las ventas en línea crecen con una TCAC del 9,53%, aprovechando la penetración de teléfonos inteligentes y redes de entrega nacional que extienden surtidos un ciudades más pequeñcomo y áreas rurales.

Última actualización de la página el: