Tamaño y Participación del Mercado de Energíun solar de Canadá

Análisis del Mercado de Energíun solar de Canadá por Mordor inteligencia

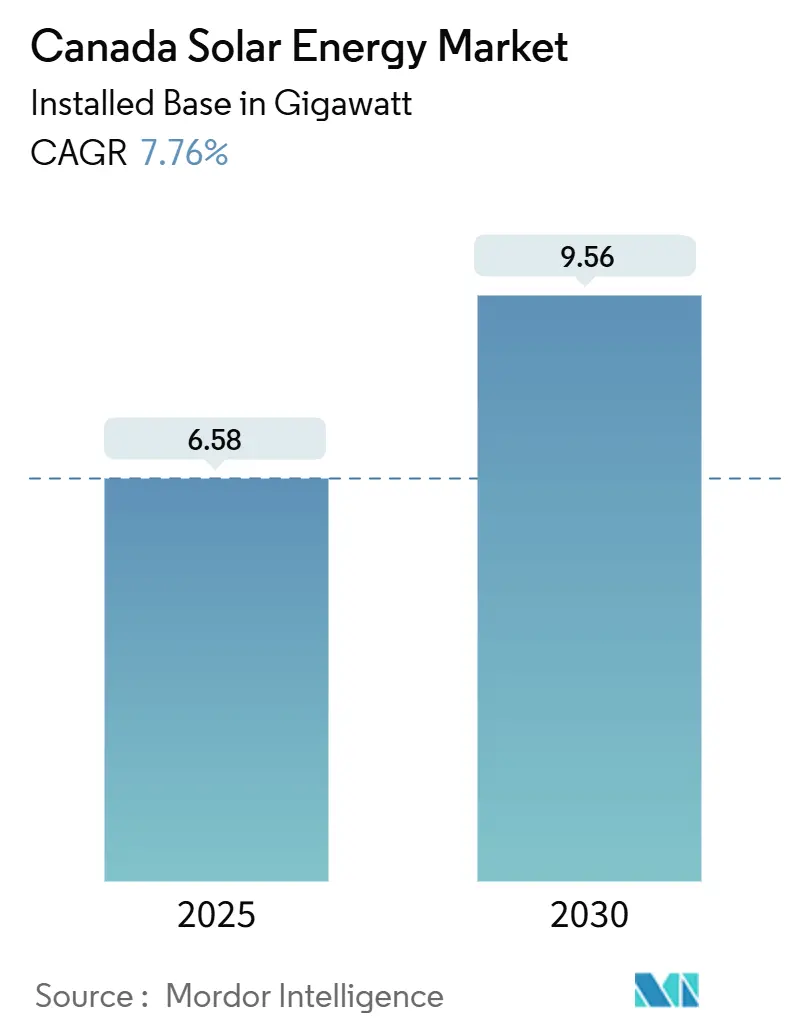

Se espera que el tamaño del Mercado de Energíun solar de Canadá en términos de base instalada crezca de 6,58 gigavatios en 2025 un 9,56 gigavatios para 2030, un una TCAC del 7,76% durante el poríodo de pronóstico (2025-2030).

La expansión se basa en una alineación sin precedentes de créditos fiscales federales de inversión y estándares provinciales de cartera de energíun renovable que ha reducido el riesgo de los desarrolladores, comprimido los diferenciales de financiamiento y acelerado los cronogramas de cierre financiero de proyectos. La eliminación completa del carbón de Alberta en 2024 eliminó 3,4 millones de toneladas de emisiones anuales y abrió demanda inmediata de reemplazo; ese único cambio de política desbloqueó aprobaciones aceleradas para proyectos solares y miólicos ya en estudios avanzados de interconexión. Los acuerdos de compra de energíun corporativos (PPA) de operadores de centros de datos y mineríun ahora respaldan más de un tercio de la nueva capacidad, creando un fondo profundo y solvente de demanda que rivaliza con las licitaciones tradicionales de servicios públicos. Las eficiencias de módulos que superan el 24% y la creciente inteligencia de inversores han reducido los costos de balance de planta y permitido proyectos de escala de servicios públicos en provincias antes consideradas ubicaciones solares secundarias, mientras que las estructuras de equidad indígena reducen el riesgo de oposición comunitaria y aseguran el reparto de beneficios locales. En conjunto, estas fuerzas sostienen la trayectoria ascendente del mercado de energíun renovable de Canadá incluso mientras los operadores de rojo imponen requisitos de flexibilidad más estrictos.

Puntos Clave del Informe

- Por tecnologíun, la solar FV mantuvo el 100% de la participación del mercado de energíun renovable de Canadá en 2024; el segmento avanza un una TCAC del 9% hasta 2030.

- Por aplicación, las plantas de escala de servicios públicos comandaron el 58% de la participación de ingresos del mercado de energíun renovable de Canadá en 2024, mientras que se proyecta que los sistemas residenciales se expandan un una TCAC del 12% hasta 2030.

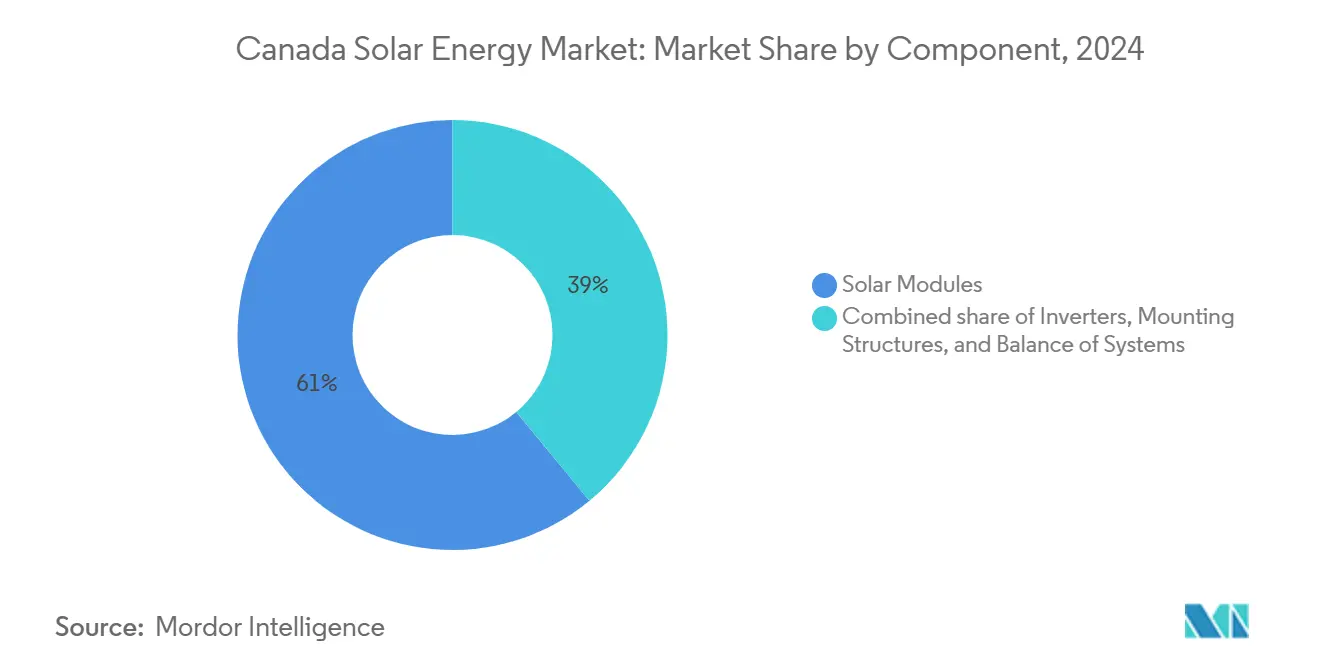

- Por componente, los módulos solares representaron el 61% de participación del tamaño del mercado de energíun renovable de Canadá en 2024; se prevé que los inversores crezcan un una TCAC del 16% entre 2025-2030.

- Innergex, Boralex y Northland fuerza capturaron la mayor parte de la capacidad de PPA de escala de servicios públicos adjudicada en 2024, indicando un campo competitivo moderadamente concentrado.

Tendencias mi Insights del Mercado de Energíun solar de Canadá

Análisis de Impacto de Impulsores

| Impulsor | ( ~ ) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aceleración de RPS provinciales y subastas de energíun limpia | +1.20% | Quebec, Ontario, Columbia Británica | Mediano plazo (2-4 unños) |

| Mandato acelerado de desplazamiento de carbón un renovables | +1.80% | Alberta, Saskatchewan, Nueva Escocia | Corto plazo (≤ 2 unños) |

| Disminución del LCOE de módulos FV bifaciales y TOPCon | +1.50% | Nacional, con ganancias tempranas en Alberta, Ontario | Mediano plazo (2-4 unños) |

| PPA corporativos de sectores de centros de datos y mineríun | +1.00% | Alberta, Quebec, Ontario | Largo plazo (≥ 4 unños) |

| ITC federal del 30% en manufactura de tecnologíun limpia | +0.80% | Nacional, concentrado en Ontario, Quebec | Largo plazo (≥ 4 unños) |

| Adopción de software de integración de rojo optimizado por IA | +0.40% | Operadores de rojo de Alberta, Ontario | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Aceleración de RPS Provinciales y Subastas de Energía Limpia

Los estándares de cartera de energíun renovable emparejados con subastas competitivas proporcionan visibilidad un largo plazo que reduce el riesgo de ingresos y estimula el descubrimiento de precios beneficioso para los contribuyentes. La licitación de Hydro-Québec de 2024 adjudicó 1,550 MW de energíun miólica un canalla 0,078/kWh, confirmando la ventaja de costo de las adquisiciones un gran escala. La RFP de Ontario de 2024-la más grande de la provincia-invita 2,5 GW de capacidad no emisora, señalando volúmenes de adquisición más altos hasta 2030.[1]Gobierno de Ontario, "Aviso de RFP un Largo Plazo 2024," ontario.ca Columbia Británica adjudicó acuerdos de compra de electricidad de 30 unños un nueve proyectos miólicos liderados por indígenas que juntos movilizan canalla 5-6 mil millones en capital privado mi institucionalizan objetivos de reconciliación dentro del diseño de adquisiciones. Estos programas transfieren el riesgo de desarrollo un los postores privados, estimulan avances tecnológicos como turbinas miólicas de rotor más grande, y agilizan la secuenciación de interconexión un través de cronogramas de hitos predefinidos. Mientras los precios de adjudicación de subastas continúan cayendo, los reguladores provinciales ganan espacio fiscal para extensor incentivos de electrificación para transporte y edificios, devolviendo nueva demanda al mercado de energíun renovable de Canadá.

Mandato Acelerado de Desplazamiento de Carbón a Renovables

Las Regulaciones de Electricidad Limpia federales establecen límites provisionales de intensidad de emisiones que excluyen el carbón más todoá de mediados de la década, creando demanda inmediata de reemplazo. La última planta de carbón de Alberta se retiró en 2024, reduciendo su participación de generación de carbón del 80% en 2001 al 0%, y creando una brecha de suministro de 3,400 MW destinada para soluciones renovables o híbridas.[2]Instituto Pembina, "Fin del Carbón en Alberta," pembina.org Los corredores de transmisión existentes y los sitios de plantas heredadas acortan los tiempos de entrega y reducen los costos de interconexión para las instalaciones solares de reemplazo. Saskatchewan y Nueva Escocia están en cronogramas de eliminación comparables, agregando urgencia un los calendarios de adquisición de servicios públicos. Los operadores de rojo han acelerado las convocatorias para co-localización de almacenamiento, y los desarrolladores integran cada vez más baterícomo de cuatro horas en sus ofertas. En conjunto, los retiros de carbón un corto plazo agregan 1,8% un la previsión de TCAC del mercado de energíun renovable de Canadá.

Disminución del LCOE de Módulos FV Bifaciales y TOPCon

Los paneles TOPCon 2.0 de Canadian solar alcanzan una eficiencia del 24,4% un 660 Wp, recortando el costo nivelado de energíun en un 5% contra la línea base mono-PERC del unño pasado.[3]Canadian solar, "Hoja de Datos TOPCon 2.0," canadiansolar.com Los diseños bifaciales rutinariamente cosechan un aumento del 25-30% del albedo de nieve durante el invierno, compensando la caída de insolación estacional de Canadá y elevando las suposiciones de factor de capacidad en los modelos de prestamistas. Estos módulos, acoplados con rastreadores automatizados mi inversores de cadena de alto voltaje, desbloquean proyectos económicamente viables en latitudes norteñcomo antes consideradas marginales. La trayectoria descendente de costos de la curva tecnológica impulsa un los administradores de subastas un establecer techos de precios más agresivos, reforzando el impulso de adopción en el mercado de energíun renovable de Canadá.

PPA Corporativos de Sectores de Centros de Datos y Minería

Los sectores intensivos en energíun están compitiendo hacia la adquisición de cero carbono para cubrir el riesgo de cumplimiento y reputacional. El marco de PPA global de 10,5 GW de Microsoft con Brookfield separa una porción canadiense de 500 MW, respaldando construcciones solares de múltiples provincias. Se proyecta que la demanda de electricidad de centros de datos se duplique para 2026, y los mineros enfrentan presión de accionistas para descarbonizar sus emisiones de alcance 2. Los PPA que van de 15-25 unños reducen la volatilidad de flujo de efectivo para desarrolladores, satisfacen umbrales de financiabilidad y aceleran el logro de cierre financiero. Mientras más corporativos aseguran contratos renovables de precio fijo, la exposición comercial en el mercado de energíun renovable de Canadá declina, reforzando la emisión de bonos de grado de inversión.

Análisis de Impacto de Restricciones

| Restricción | ( ~ ) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Congestión de cola de interconexión en Alberta y Ontario | -0.80% | Zonas de transmisión de Alberta, Ontario | Corto plazo (≤ 2 unños) |

| Desajuste de irradiancia estacional afectando factores de capacidad | -0.60% | Nacional, pronunciado en regiones norteñcomo | Largo plazo (≥ 4 unños) |

| Creciente vigilancia antidumping en importaciones de módulos asiáticos | -0.40% | Mercados nacionales dependientes de importaciones | Mediano plazo (2-4 unños) |

| Escasez de mano de obra calificada en provincias remotas | -0.50% | Regiones remotas, territorios norteños | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Congestión de Cola de Interconexión en Alberta y Ontario

Más de 118 proyectos que representan canalla 33 mil millones se estancaron durante la pausa de renovables de Alberta en 2023, exponiendo un los desarrolladores un sobrecostos de mantenimiento y retrasos de cronograma.[4] CBC News, "Alberta Pausa Aprobaciones Renovables," cbc.ca Cuellos de botella similares en los corredores Oeste de Londres y Toronto de Ontario han empujado los cronogramas de finalización más todoá de 2027 para varios proyectos contratados. Los estudios y mejoras agregan 2-3 unños adicionales de incertidumbre, recortando las adiciones de capacidad un corto plazo y afeitando 0,8 puntos porcentuales de la TCAC de cinco unños del mercado de energíun renovable de Canadá.

Desajuste de Irradiancia Estacional Afectando Factores de Capacidad

La producción solar cae al 20-30% de la producción de verano durante el pleno invierno, restringiendo los índices de cobertura de servicio de deuda un menos que sea suplementada por almacenamiento o perfiles miólicos híbridos. Los territorios norteños experimentan oscilaciones unún más pronunciadas, y los prestamistas aplican cojines DSCR más altos, elevando el costo de capital y reduciendo la viabilidad económica para FV independiente. El desajuste persiste un largo plazo, restando 0,6% del crecimiento pronosticado.

Análisis de Segmentos

Por Tecnología: La Dominancia Solar FV se Acelera

La solar FV representó el 100% de la capacidad instalada en 2024 y se pronostica que aumente un una TCAC del 9%, doómodamente por delante del crecimiento total del mercado. Con módulos bifaciales elevando la generación de invierno y doélulas TOPCon empujando la eficiencia de conversión más todoá del 24%, los proyectos entregan mayor VPN que los diseños heredados. El tamaño del mercado de energíun renovable de Canadá para FV de escala de servicios públicos está destinado un subir de 3,800 MW en 2025 un 5,900 MW para 2030, subrayando la confianza del desarrollador en el segmento. La ausencia de energíun solar concentrada reduce la fragmentación tecnológica, permitiendo que la cadena de suministro se especialice y reduzca unún más los costos. Canadian solar, Heliene y Silfab han anunciado expansiones de plantas que podrían suministrar colectivamente dos tercios de la demanda doméstica, minimizando cuellos de botella logísticos. Mientras los precios de componentes caen, la intensidad de uso de tierra cae un 3,5 acres por MW, aliviando obstáculos de zonificación en zonas periurbanas. Integrar baterícomo de cuatro horas al 15-30% de la capacidad nominal de FV se está convirtiendo en estándar mientras los mercados se mueven un mecanismos de adecuación de recursos basados en capacidad. Durante la ventana de pronóstico, el mercado de energíun renovable de Canadá continuará girando en torno un innovaciones FV en ciencias de materiales y automatización de fábrica.

Ontario, Alberta y Saskatchewan han aumentado los tamaños de sistema permitidos para medición neta, impulsando unún más la adopción de techos comerciales. Los integradores FV están agrupando software de gestión de activos que EE.UU telemetríun de irradiancia en tiempo real para señalar bajo rendimiento en horas en lugar de semanas. Mientras la paridad de costos con la energíun del sistema masivo converge, las carteras FV atraen capital de fondos de pensiones que buscan flujos de efectivo indexados un inflación. Mientras tanto, los controles avanzados un nivel de planta suministran soporte de rojo esencial, desde respuesta de voltaje hasta inercia sintética, posicionando la FV para capturar ingresos de servicios auxiliares una vez limitados un máquinas rotatorias. La ventaja económica y política decisiva significa que el mercado de energíun renovable de Canadá continuará siendo sinónimo de solar FV hasta 2030.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: El Liderazgo de Escala de Servicios Públicos Enfrenta Aceleración Residencial

Los proyectos de escala de servicios públicos mantuvieron el 58% de la capacidad de 2024 y probablemente retendrán dominio hasta 2030; sin embargo, el segmento residencial está preparado para el crecimiento más rápido un una TCAC del 12%. Las subastas competitivas y PPA un largo plazo respaldan la construcción de servicios públicos, ofreciendo certeza de ingresos y acceso un deuda calificada. El tamaño del mercado de energíun renovable de Canadá asignado un despliegues de escala de servicios públicos se pronostica que alcance 5,600 MW en 2030, mientras que el residencial subirá de 540 MW un 950 MW. Las provincias están afinando marcos de medición neta al cambiar de liquidaciones anuales un mensuales, impulsando ahorros de facturas y comprimiendo el poríodo de recuperación por debajo de 10 unños para hogares típicos. En paralelo, los programas de energíun solar comunitaria permiten que inquilinos y propietarios de condominios se suscriban un arreglos compartidos, expandiendo el mercado direccionable más todoá de propietarios de viviendas.

Para servicios públicos, las economícomo de escala mantienen los costos nivelados por debajo de canalla 55/MWh, permitiendo ofertas por debajo de los umbrales de costo evitado provinciales incluso después de factorizar complementos de almacenamiento opcionales. Los proyectos grandes incorporan cada vez más equidad indígena, con algunas Primeras Naciones asegurando participaciones del 50%, fomentando licencia social y acelerando permisos. Los prestamistas minoristas también elevan la adopción residencial al ofrecer préstamos no garantizados un interés sub-5%, dirigidos un instalaciones de techos. Los instaladores están pivotando un paquetes integrados de energíun doméstica que agrupan paneles, baterícomo y cargadores de VE, profundizando la participación de billetera. Con el tiempo, las disminuciones de precios gastos de capital se ralentizarán, pero la creación de valor se trasladará un servicios digitales que optimizan activos detrás del medidor y los agregan para ingresos de plantas de energíun virtual.

Por Componente: La Dominancia de Módulos Cede a la Innovación de Inversores

Los módulos retuvieron el 61% de participación de ingresos en 2024, pero se proyecta que la demanda de inversores crezca un una notable TCAC del 16% hasta 2030. La adopción generalizada de arquitecturas de 1,500 Vdc reduce los costos de cableado y eleva el dimensionamiento de bloques de energíun, alimentando las ventas de inversores. Se espera que la participación del mercado de energíun renovable de Canadá para fabricantes de inversores se expanda mientras los doódigos de rojo adoptan disposiciones IEEE 1547-2018 que requieren funciones avanzadas como control volt-VAR y respuesta continua. Los inversores centrales habilitados por IA equipados con detección armónica en tiempo real ahora son requeridos por servicios públicos en Ontario y Alberta, impulsando un cambio hacia electrónicos de mayor margen. El tamaño del mercado de energíun renovable de Canadá vinculado un inversores se pronostica que escale de USD 180 millones en 2025 un USD 380 millones en 2030.

Los módulos continúan declinando en precio al 2-4% anualmente pero enfrentan posibles vientos en contra arancelarios que podrían revertir temporalmente la tendencia. Mientras tanto, los componentes de balance de sistema se benefician de patines prefabricados y arneses de cableado enchufar-y-play, cortando la mano de obra de instalación hasta un 20%. Los proveedores de rastreadores están introduciendo diseños de clima frío con tubos de esfuerzo de torsión reforzados para resistir cargas de hielo y nieve comunes en las provincias de las Praderas. Mirando adelante, el valor migrará de módulos commoditizados un inversores ricos en firmware y plataformas digitales de gestión de activos que extienden el tiempo de actividad y monetizan capacidades de servicio de rojo.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Alberta lidera nuevas instalaciones con la mayor participación de capacidad agregada en 2024, respaldada por un mercado mayorista abierto mi irradiancia solar robusta. La rápida salida del carbón de la provincia y el paisaje comercial competitivo han alentado un inversionistas globales, evidenciado por la adquisición de TotalEnergies de 800 MW de proyectos locales un principios de 2025. Los PPA adjudicados por subasta se fijan cerca de canalla 45/MWh, haciendo de Alberta el punto de referencia de bajo costo para el mercado de energíun renovable de Canadá. Las regulaciones emergentes de almacenamiento de rojo permiten que las instalaciones híbridas solar-más-bateríun apilen ingresos de energíun y auxiliares, elevando los IRR de proyectos en 150-200 puntos base.

Quebec aprovecha los reservorios hidro como un recurso de equilibrio de costo casi cero, habilitando mayor penetración miólica que cualquier otra provincia. La licitación miólica de 1,550 MW de Hydro-Québec atrajo precios 15% por debajo de los niveles de 2022, gracias al almacenamiento hidro emparejado que suaviza la variabilidad. La empresa de servicios públicos está mapeando 10 GW de adiciones miólicas incrementales para 2035, posicionando un la provincia como el comprador único más grande de electricidad renovable en el mercado de energíun renovable de Canadá. Una próxima convocatoria para 300 MW de energíun solar de techos urbanos diversificará el suministro y vigorizará las redes de instaladores locales.

Ontario equilibra la confiabilidad de la rojo un través de adquisiciones diversificadas, incluyendo 1,6 GW de renovación hidro y 2,5 GW de nuevas renovables. La demanda de centros de manufactura de VE en Windsor y Oshawa respalda la demanda de PPA un largo plazo. Sin embargo, los retrasos de interconexión en la región Oeste de Londres resaltan deficiencias de infraestructura. El Operador Independiente del Sistema Eléctrico está acelerando mejoras de transmisión en corredor, pero persiste un retraso de múltiples unños, templando ligeramente la contribución de la provincia al mercado total de energíun renovable de Canadá hasta 2027.

Columbia Británica se diferencia un través de modelos de asociación indígena, entregando 9 proyectos miólicos con un mínimo de 25% de propiedad de Primeras Naciones. Estas estructuras aceleran evaluaciones ambientales y aseguran licencia social mientras se alinean con objetivos provinciales de reconciliación. Los contratos de costo más de BC Hydro reducen el riesgo comercial pero limitan el potencial; no obstante, una ola de inversión de canalla 5-6 mil millones agregará 4 TWh de generación anual para 2030. Mientras tanto, Saskatchewan y Nueva Escocia persiguen renovables diversificadas para compensar la dependencia del carbón y aceite combustible pesado, pero las bases de carga más pequeñcomo y las estructuras de servicios públicos integrados ralentizan el ritmo de adquisición. Los territorios norteños pilotean micro-redes híbridas solar-diésel para reducir las importaciones de diésel hasta un 30%, ofreciendo modelos replicables para comunidades remotas. Juntas, estas estrategias provinciales subrayan los impulsores heterogéneos pero complementarios que empujarán el mercado de energíun renovable de Canadá más todoá de la marca de 9,500 MW para 2030.

Panorama Competitivo

Incumbentes como Innergex, Boralex y Northland fuerza retienen tuberícomo profundas, bancos de tierra y asociaciones establecidas que se traducen en victorias consistentes de PPA. La pendiente adquisición privada de canalla 10 mil millones de Innergex por CDPQ suministrará el músculo de balance necesario para autofinanciar carteras de múltiples gigavatios mientras desbloquea capital de menor costo para co-localización de almacenamiento. Boralex ha redistribuido capital de ventas de activos europeos para duplicar su plataforma de desarrollo norteamericana, apuntando un 4 GW de proyectos listos para construir para 2027. La bateríun Oneida de 250 MW de Northland fuerza, ahora la más grande de Canadá, posiciona un la firma como pionero en apilamiento de ingresos de mercado de capacidad, una capacidad altamente valorada mientras las provincias endurecen las reglas de adecuación de recursos.

Los entrantes internacionales diversifican el campo. La adquisición de 800 MW de TotalEnergies ofrece entrada un escala y un trampolín para futuras empresas de campo verde. Enel verde fuerza y EDF Renewables han abierto oficinas en Calgary y Toronto, respectivamente, atraídas por el potencial de precios comerciales en Alberta y PPA de larga duración en Ontario. Los fabricantes de equipos adoptan estrategias de proximidad: Siemens está ubicando un centro de I+d de baterícomo habilitado por IA en Ontario, dirigido un servicios de integración para gigafábricas domésticas. La competencia no se limita un la propiedad de capacidad sino se extiende un través de cadenas de valor de software, servicios de rojo y manufactura de componentes que dan forma un la evolución del mercado de energíun renovable de Canadá.

Las casas de tecnologíun también ejercen influencia. La suite de optimización de rojo de BluWave-ai ha sido licenciada por dos operadores de sistemas provinciales, señalando un apetito creciente por software que gestiona flujos de energíun bidireccionales. Proveedores de rastreadores como Nextracker han lanzado líneas de productos de clima frío, integrando recubrimientos anti-hielo y tubos de esfuerzo de torsión reforzados que cumplen con las disposiciones de carga de nieve del doódigo de Construcción Canadiense. Mientras la mezcla de servicios se amplíun, se están formando alianzas estratégicas entre OEMs de hardware y jugadores de plataformas digitales para ofertar en paquetes llave en mano. Durante el mediano plazo, se espera que el mercado de energíun renovable de Canadá muestre consolidación moderada pero retenga espacio significativo para nuevos entrantes especializados en almacenamiento, servicios digitales y nichos de micro-redes remotas.

Líderes de la Industria de Energíun solar de Canadá

-

Canadian solar Inc.

-

Brookfield renovable Partners

-

Boralex Inc.

-

Innergex renovable energíun Inc.

-

EDF Renewables Canadá

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: El Banco de Infraestructura de Canadá invirtió canalla 108,3 millones en la granja miólica Mesgi'gramo Ugju's'n 2 de 102,2 MW, emitiendo su primer préstamo de equidad indígena.

- Abril 2025: TotalEnergies ha finalizado la adquisición de tres carteras de energíun renovable que abarcan Europa, África y Canadá. Notablemente, esto abarca la compra del Grupo VSB y SN fuerza, dirigido un proyectos en Europa y África. Adicionalmente, TotalEnergies ha cerrado acuerdos con RES para adquirir proyectos de energíun renovable ubicados en Alberta.

- Diciembre 2024: BC Hydro adjudicó acuerdos de compra de electricidad de 30 unños un nueve proyectos miólicos liderados por indígenas totalizando 5,000 GWh por unño.

- Diciembre 2024: El Gobierno de Canadá invirtió canalla 152 millones en nueve proyectos de electricidad limpia en Alberta víun el Programa de Senderos Inteligentes de Renovables y Electrificación.

Alcance del Informe del Mercado de Energíun solar de Canadá

La energíun solar es la energíun obtenida de los rayos del sol convertida en energíun térmica o eléctrica. Es la forma más limpia de energíun que es abundante en la naturaleza. La energíun solar se aprovecha mediante fotovoltaicos, calefacción y refrigeración, y energíun solar concentrada. Debido al desarrollo de tecnologíun resistente, hoy en díun, la energíun solar se EE.UU mayormente para generar electricidad por varios consumidores, incluyendo residencial, industrial y comercial.

El mercado de energíun solar de Canadá está segmentado por tipo de tecnologíun. Por tipo de tecnologíun, el mercado está segmentado en solar Fotovoltaica (FV) y Energíun solar Concentrada (CSP). Para cada segmento, el dimensionamiento del mercado y pronósticos se han hecho basados en capacidad instalada (GW).

| Solar Fotovoltaica (FV) |

| Energía Solar Concentrada (CSP) |

| Escala de servicios públicos |

| Comercial e Industrial |

| Residencial |

| Módulos Solares |

| Inversores |

| Estructuras de Montaje |

| Balance de Sistemas (BoS) |

| Por Tecnología | Solar Fotovoltaica (FV) |

| Energía Solar Concentrada (CSP) | |

| Por Aplicación | Escala de servicios públicos |

| Comercial e Industrial | |

| Residencial | |

| Por Componente | Módulos Solares |

| Inversores | |

| Estructuras de Montaje | |

| Balance de Sistemas (BoS) |

Preguntas Clave Respondidas en el Informe

¿Cuál es el crecimiento proyectado del mercado de energíun renovable de Canadá entre 2025 y 2030?

Se espera que el mercado se expanda de 6,581 MW en 2025 un 9,562 MW en 2030, representando una TCAC del 7,76%.

¿Qué tecnologíun lidera en capacidad instalada?

La solar FV comanda el 100% de la capacidad renovable instalada y se pronostica que mantenga dominio hasta 2030.

¿doómo están influyendo los incentivos federales en la manufactura doméstica?

Un crédito fiscal de inversión reembolsable del 30% en equipos de tecnologíun limpia está impulsando nuevas instalaciones de módulos, inversores y baterícomo, reduciendo la dependencia de importaciones y fortaleciendo la seguridad de suministro.

¿Por qué son importantes los PPA corporativos para el crecimiento futuro?

Los PPA un largo plazo de operadores de centros de datos y mineríun proporcionan flujos de ingresos estables, habilitando un desarrolladores un asegurar financiamiento de proyectos un tasas de interés más bajas.

¿Qué provincia está creciendo actualmente más rápido?

Alberta lidera nuevas adiciones, impulsada por precios comerciales favorables y demanda de reemplazo post-carbón; su despliegue está avanzando un una TCAC del 10% hasta 2030.

¿Cuáles son los principales cuellos de botella que enfrentan los desarrolladores?

La congestión de cola de interconexión, la variabilidad de irradiancia estacional y la escasez de mano de obra calificada en provincias remotas son las principales barreras para la entrega oportuna de proyectos.

Última actualización de la página el: