Tamaño y Participación del Mercado de Módulos de Cámara

Análisis del Mercado de Módulos de Cámara por Mordor Intelligence

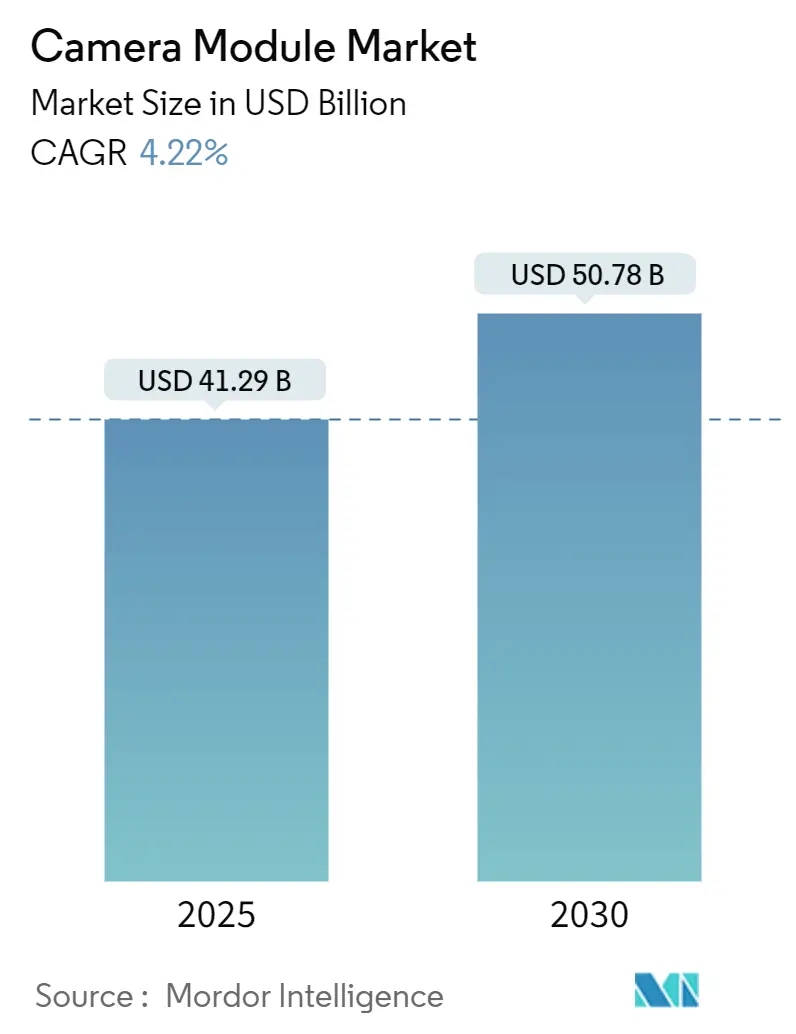

El mercado de módulos de cámara está valorado en USD 41,29 mil millones en 2025 y se prevé que alcance los USD 50,78 mil millones en 2030, reflejando una TCAC del 4,22% durante el período. El crecimiento está cambiando de la expansión pura de volumen hacia la innovación rica en características, ya que la saturación de dispositivos móviles empuja a los fabricantes hacia arreglos de múltiples cámaras, zoom de óptica plegada y procesamiento de IA en el dispositivo. Los mandatos de seguridad automotriz, la vigilancia con análisis de borde y los dispositivos XR emergentes están ampliando las fuentes de ingresos más allá de los envíos móviles tradicionales. Los fabricantes de componentes están priorizando la resistencia de la cadena de suministro después del terremoto de Taiwán de 2024 que expuso la vulnerabilidad en el suministro de motores de bobina de voz (VCM), mientras que gobiernos como India están utilizando incentivos vinculados a la producción para localizar el ensamblaje y atraer inversión nueva. La intensidad competitiva está aumentando mientras proveedores coreanos, japoneses y chinos compiten para asegurar posiciones de propiedad intelectual en nichos de alto valor como cámaras bajo pantalla y módulos periscopio.

Conclusiones Clave del Informe

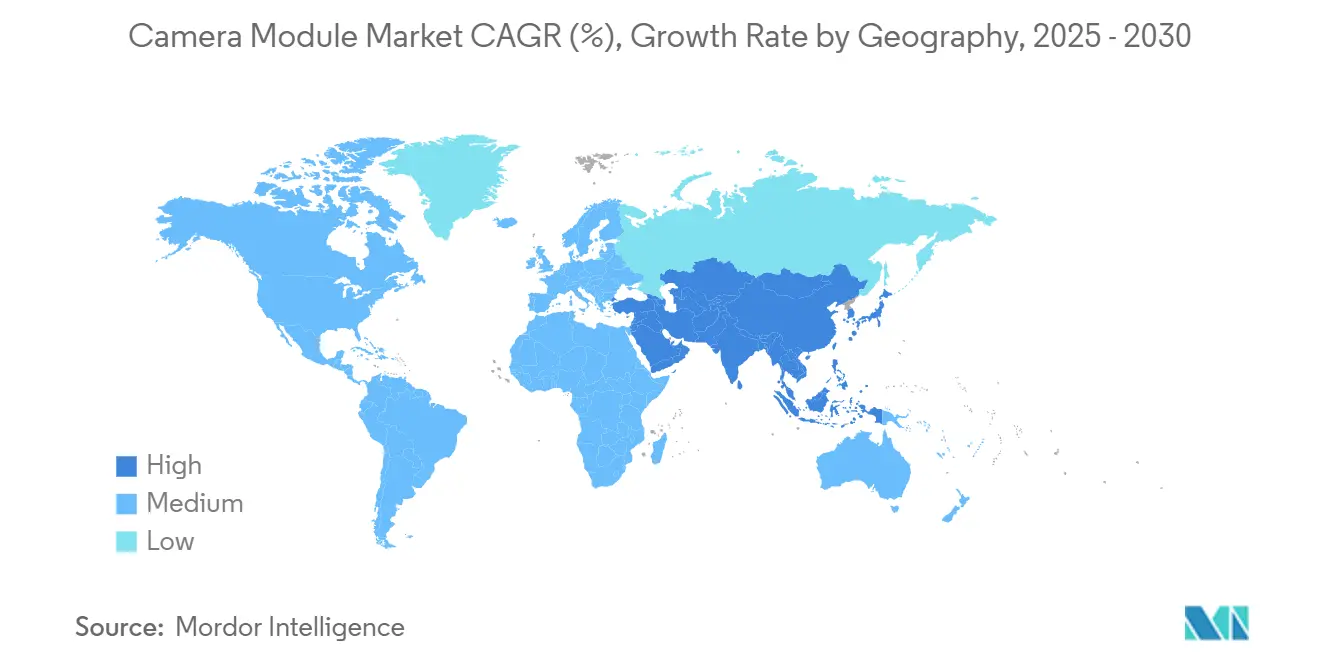

- Por geografía, Asia Pacífico mantuvo el 59,7% de la participación del mercado de módulos de cámara en 2024, mientras que la región de Oriente Medio y África se proyecta que se expanda a una TCAC del 6,5% hasta 2030.

- Por aplicación, el segmento móvil/smartphone representó el 69,4% de los ingresos de 2024; el segmento automotriz está avanzando a una TCAC del 9,1% entre 2025 y 2030.

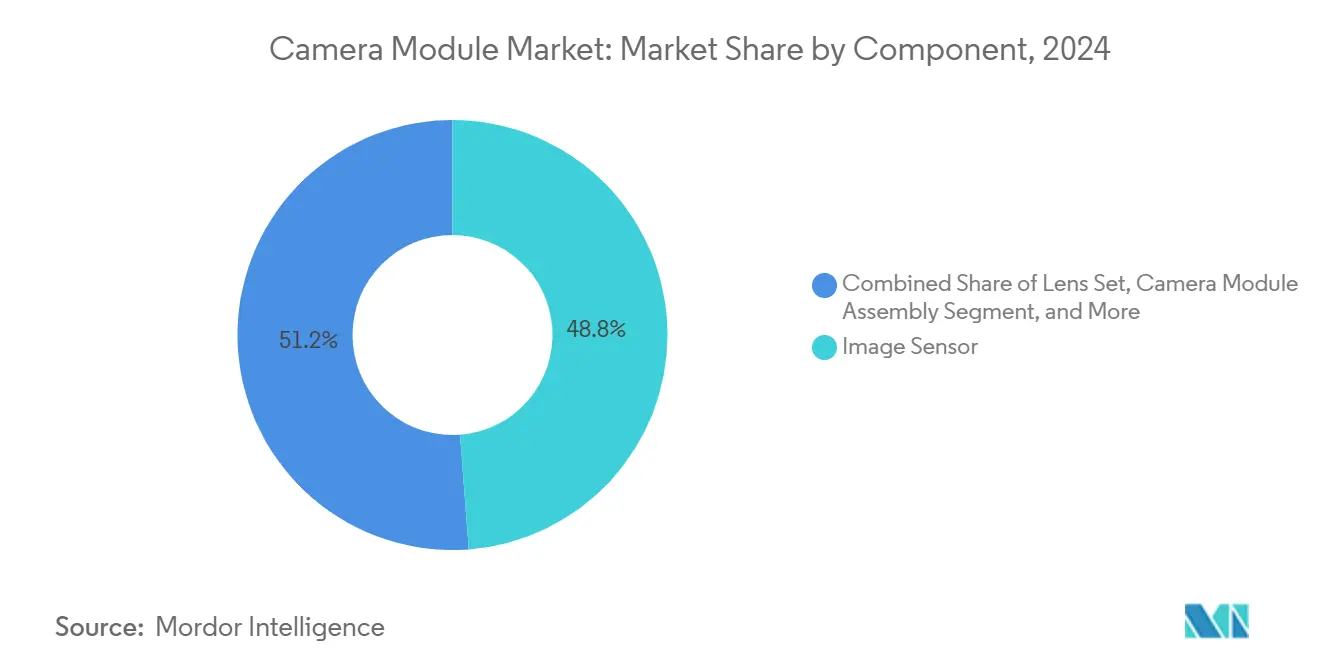

- Por componente, los sensores de imagen contribuyeron con el 48,8% de los ingresos en 2024, mientras que los VCMs están establecidos para crecer más rápido a una TCAC del 7,2% durante el período de pronóstico.

- Por resolución de píxeles, el nivel de 8-13 MP capturó el 34,7% del tamaño del mercado de módulos de cámara en 2024; las resoluciones superiores a 13 MP están preparadas para una TCAC del 6,8% hasta 2030.

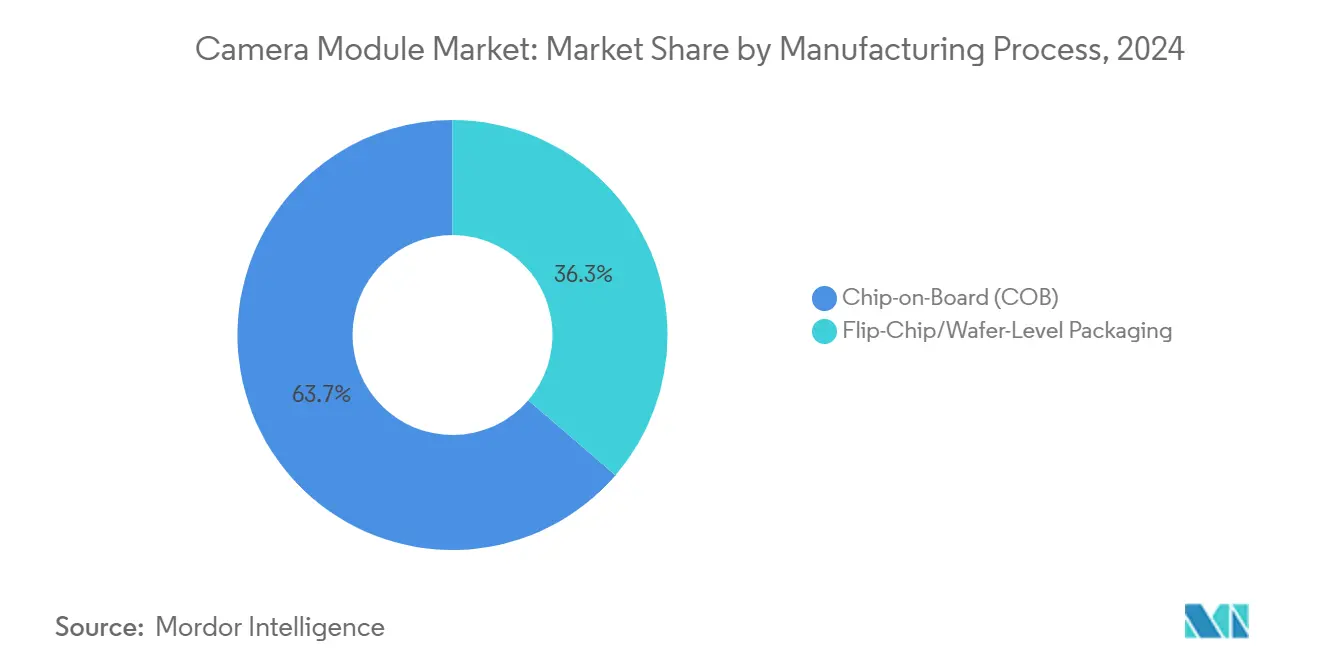

- Por proceso de fabricación, chip-on-board retuvo el 63,7% de participación de ingresos en 2024; el empaquetado a nivel de oblea lidera el crecimiento con una perspectiva de TCAC del 8,1%.

- Por factor de forma del módulo, los diseños CCM compactos comandaron el 83,6% de los ingresos de 2024, mientras que los módulos con interfaz MIPI exhiben la TCAC de pronóstico más alta con 8,7%.

Tendencias e Insights del Mercado Global de Módulos de Cámara

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Adopción de smartphones con múltiples cámaras (≥ 4 lentes) | +1.2% | China, Asia Pacífico más amplio | Corto plazo (≤ 2 años) |

| Regulaciones de visibilidad trasera y ADAS | +0.9% | América del Norte, Europa | Mediano plazo (2-4 años) |

| Vigilancia de IA de borde para ciudades inteligentes | +0.7% | Oriente Medio, expansión a Asia Pacífico y Europa | Mediano plazo (2-4 años) |

| Integración de óptica plegada periscopio | +0.8% | Smartphones premium globales | Mediano plazo (2-4 años) |

| Ensamblaje local de módulos impulsado por PLI en India | +0.4% | India | Mediano plazo (2-4 años) |

| Detección de profundidad 3D para auriculares XR | +0.6% | América del Norte, Corea del Sur | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Adopción de smartphones con múltiples cámaras que excede tres lentes en insignias chinas

Las marcas de dispositivos móviles chinos han convertido los arreglos de múltiples cámaras en especificaciones mainstream, empujando el conteo promedio de lentes hacia cinco en 2025. Huellas de sensores más grandes, tiradores ultra gran angular y macro dedicados, y módulos telefoto periscopio refuerzan los smartphones como herramientas de imagen primarias. Combinado con fotografía computacional, estos arreglos habilitan características de modo nocturno, retrato y zoom alto que diferencian dispositivos en un campo de dispositivos móviles saturado. Las cadenas de suministro domésticas escalan rápidamente, presionando a los operadores establecidos mientras elevan el mercado de módulos de cámara como una arena crítica para la identidad de marca y la intención de actualización del consumidor. El prototipo periscopio de 200 MP de Huawei ilustra el salto en ambición óptica.[1]Huawei Central, "Huawei Testing 200 MP Periscope," huaweicentral.com La fotografía computacional impulsada por IA exprime más rango dinámico y control de ruido de píxeles pequeños, permitiendo a las marcas comercializar imagen de grado profesional sin sensores más grandes.

Mandatos de cámara de visibilidad trasera y ADAS (FMVSS 111, EU GSR)

Las regulaciones de seguridad en Estados Unidos y la Unión Europea han transformado las cámaras de vista trasera y vista envolvente de accesorios opcionales a componentes obligatorios. Los fabricantes de automóviles integran múltiples lentes para satisfacer los requisitos de monitoreo de puntos ciegos, mantenimiento de carril y detección de peatones, generando demanda recurrente para módulos ruguerizados y tolerantes a la temperatura. El US NCAP ahora califica la advertencia de punto ciego, asistencia de mantenimiento de carril y frenado automático de emergencia para peatones, elevando el conteo base de cámaras por vehículo.[2]National Highway Traffic Safety Administration, "New Car Assessment Program Final Decision Notice," nhtsa.gov Los fabricantes de automóviles por lo tanto ordenan sistemas de vista envolvente que exceden los mínimos de cumplimiento, multiplicando nodos de sensores y propulsando el mercado de módulos de cámara.

Despliegues de vigilancia de análisis de borde habilitados por IA en proyectos de ciudades inteligentes de Oriente Medio

Los programas de ciudades inteligentes en el Golfo están desplegando cámaras de IA de borde que ejecutan detección de objetos, coincidencia facial y análisis de tráfico directamente en el módulo. Los fabricantes integran NVIDIA Jetson Orin NX o sistemas-en-módulo similares dentro de carcasas compactas, eliminando la latencia asociada con servidores centrales y reduciendo costos de ancho de banda. Los integradores de seguridad aprovechan estas capacidades para entregar alertas de incidentes en tiempo real, mapas de calor de densidad de multitudes y reconocimiento de placas, posicionando la imagen inteligente como un pilar de la infraestructura de movilidad urbana y seguridad pública. El cambio resultante de ventas de hardware a suscripciones recurrentes de software y análisis eleva los ingresos de por vida por despliegue y refuerza la resistencia del mercado de módulos de cámara a través de ciclos económicos. Los modelos i-PRO U-series de nivel de entrada destilan detección de objetos y seguridad de grado FIPS en unidades sub-USD 400.[3]i-PRO Co. Ltd., "i-PRO Introduces U-series," i-pro.com Este giro de borde reduce ancho de banda, aborda leyes de soberanía de datos y hace crecer ASPs de módulos vía silicio de IA integrado.

Auge de periscopio/óptica plegada elevando el conteo de lentes por módulo

Las arquitecturas de óptica plegada redirigen la luz a través de prismas y espejos, habilitando zoom óptico 4×-9× sin aumentar el grosor del dispositivo móvil. Las implementaciones de zoom continuo demostradas por proveedores líderes de módulos entregan flexibilidad de encuadre similar a DSLR a smartphones. Esta innovación eleva los conteos de componentes y tolerancias de alineación, catalizando inversión en alineación activa de precisión y líneas de calibración automatizada. El paisaje de propiedad intelectual se está calentando mientras los OEMs presentan patentes para ensamblajes periscopio ópticamente estabilizados, estableciendo el escenario para licencias cruzadas que generan regalías y alianzas estratégicas que influirán en la rentabilidad del mercado de módulos de cámara durante el horizonte de pronóstico.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Escasez de actuadores VCM después del terremoto de Taiwán | -0.7% | Cadena global de smartphones | Corto plazo (≤ 2 años) |

| Problemas de rendimiento de óptica a nivel de oblea en módulos bajo pantalla | -0.5% | Insignias globales | Mediano plazo (2-4 años) |

| Litigio de patentes de CIS apilados | -0.4% | Estados Unidos, Japón, Corea del Sur | Mediano plazo (2-4 años) |

| Retrasos de cumplimiento de ciberseguridad EN 303 645 | -0.3% | Unión Europea | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Restricciones de suministro de actuadores VCM post-terremoto 2024 en Taiwán

El evento sísmico de 2024 interrumpió un ecosistema VCM densamente agrupado, desencadenando escasez que se propagó a través de líneas de ensamblaje de smartphones en todo el mundo. Los OEMs aceleraron el suministro dual y persiguieron alternativas piezoeléctricas que prometen menor consumo de energía y tiempos de respuesta más rápidos. Los fabricantes de componentes se embarcaron en diversificación geográfica, erigiendo capacidad en el Sudeste Asiático para des-arriesgar futuros desastres. El episodio también alimentó estrategias de integración vertical entre proveedores líderes coreanos y chinos, ya que el acceso a actuadores críticos se volvió decisivo para el cronograma de lanzamiento de cámaras premium. Alps Alpine divulgó presión de ganancias por primas de adquisición y está diversificando hacia fabricación de doble sitio.[4]Alps Alpine, "Integrated Report 2023," alpsalpine.comLas alternativas piezoeléctricas ofrecen actuación silenciosa y de baja potencia y menor dependencia de bobinadores de nicho.

Pérdida de rendimiento de óptica a nivel de oblea en módulos de cámara bajo pantalla

Integrar cámaras debajo de píxeles OLED activos entrega pantallas ininterrumpidas pero impone requisitos estrictos de limpieza de ruta óptica y alineación. Residuo y contaminación particulada durante litografía de nanoimpresión para capas antirreflectivas de ojo de polilla impulsan pérdida de rendimiento, empujando costos de producción más allá de presupuestos de dispositivos móviles de nivel medio. Los laboratorios de investigación reportan ganancias incrementales de transmitancia del 3% vía recubrimientos nanoestructurados, pero el escalado de producción masiva permanece limitado. Consecuentemente, los tiradores bajo pantalla permanecen confinados a dispositivos insignia, limitando el potencial de volumen para proveedores relevantes y atemperando el crecimiento a corto plazo para esta porción emergente del mercado de módulos de cámara.

Análisis de Segmentos

Por Componente: Los VCMs Impulsan la Revolución de Precisión

Los actuadores VCM sustentan autoenfoque rápido y estabilización óptica de imagen, haciéndolos palancas estratégicas para diferenciar el rendimiento de foto y video. La TCAC del 7,2% del segmento supera el mercado más amplio de módulos de cámara mientras las marcas de dispositivos móviles destacan la claridad en poca luz y captura de movimiento cinematográfico. Las escasez inducidas por terremotos estimularon la exploración de alternativas piezoeléctricas y MEMS, sin embargo los VCMs retienen ventajas de costo y madurez. Concurrentemente, los sensores de imagen mantuvieron el 48,8% de participación de ingresos en 2024, beneficiándose de arquitecturas apiladas que integran memoria en sensor, habilitando captura en ráfaga y HDR multi-cuadro. Los avances en iluminación de lado trasero han reducido pisos de ruido, ampliando el rango dinámico para aplicaciones móviles y automotrices.

Las tendencias de integración vinculan VCMs con algoritmos de detección de fase en sensor, permitiendo que los sistemas de enfoque oscilen de simbiosis de hardware a software. Los conjuntos de lentes crecen en complejidad mientras proliferan diseños de óptica plegada y apertura variable, mientras que los ensambladores de módulos adoptan robótica de alineación activa para alcanzar tolerancias a nivel de micrón. Estos cambios refuerzan el cambio del mercado de módulos de cámara hacia mayor valor por unidad incluso mientras el crecimiento de smartphones se estanca. Los proveedores que invierten en innovación de actuadores y co-desarrollo sensor-lente se posicionan en el extremo premium de la curva de margen de la industria de módulos de cámara.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Sensor: Dominio CMOS Impulsa Innovación

La tecnología CMOS posee el 90,1% de los envíos, su integración de chip único y bajo consumo haciendo CCD en gran medida obsoleto. Las variantes iluminadas por lado trasero (BSI) lideran el frente de innovación, expandiéndose a una TCAC del 4,24% mientras impulsan eficiencia cuántica para fotografía de modo nocturno y visión de vehículos autónomos. Los diseños CMOS de alto rango dinámico (HDR) ahora aprovechan capacitores de desbordamiento lateral para capturar rangos de luminancia extrema en una sola exposición, satisfaciendo requisitos estrictos de seguridad automotriz.

El apilamiento tridimensional empuja lógica de procesamiento bajo el plano de fotodiodo, recortando rutas de señal y abriendo puertas a detección neuromórfica basada en eventos que produce solo cambios a nivel de píxel. Tales arquitecturas reducen demanda de ancho de banda y energía, crítico para despliegues de IA de borde. La optimización continua de CMOS asegura que el mercado de módulos de cámara permanezca impulsado por avances de sensores que se propagan a subsistemas completos de imagen.

Por Píxel/Resolución: Rango medio domina mientras alta resolución acelera

La banda de 8-13 MP permanece como el caballo de batalla de la industria, controlando el 34,7% de ingresos gracias a su equilibrio de carga de datos, drenaje de batería y claridad de imagen percibida. Las técnicas de fotografía computacional escalan detalle sin archivos proporcionalmente más grandes, permitiendo a los OEMs priorizar tuberías de software sobre conteos de píxeles más grandes. Los sensores de doble ganancia y fusión multi-cuadro extraen rango dinámico superior de hardware de resolución media, reforzando el dominio del segmento a través de smartphones sensibles al costo y nodos de visión IoT.

Conversamente, las resoluciones superiores a 13 MP están subiendo a una TCAC del 6,8%, impulsadas por cámaras periscopio insignia, sondas de imagen médica y sistemas de inspección industrial que necesitan detalle granular. El agrupamiento de píxeles Quad-Bayer habilita a estos sensores de alta resolución alternar entre captura de luz del día de resolución completa y tomas nocturnas de bajo ruido, guardando presupuestos de energía. Mientras persisten restricciones de grosor de módulos, innovaciones en diseño de micro-lentes y aislamiento de trinchera profunda ayudan a mantener eficiencia cuántica, anclando las ganancias de tamaño del mercado de módulos de cámara en niveles premium.

Por Tipo de Enfoque: Capacidades de Autoenfoque Expanden Aplicaciones

Los píxeles de autoenfoque de detección de fase (PDAF) integrados dentro de arreglos CMOS cortan tiempos de enfoque, impulsando tasas de acierto de tomas en ráfaga en escenarios deportivos y de acción. Las mejoras de precisión de motor de bobina de voz y algoritmos de calibración de bucle cerrado aseguran estabilización óptica de imagen estable incluso a longitudes focales extendidas. Los prototipos de lente líquida prometen reenfoque de milisegundos sin partes móviles, reduciendo desgaste y soportando despliegues industriales rugosos.

Los módulos de enfoque fijo aún sirven escáneres de código de barras, laptops de nivel de entrada y ciertas instalaciones de vigilancia donde profundidad de campo amplia es suficiente. La estimación de profundidad por software difumina fondos o agudiza regiones críticas bajo demanda, difuminando líneas de segmentación de hardware. Estos desarrollos amplían el espacio direccionable para el mercado de módulos de cámara, permitiendo a los proveedores adaptar el rendimiento de enfoque a umbrales específicos de aplicación de costo y confiabilidad.

Por Proceso de Fabricación: Innovaciones de Empaquetado Impulsan Miniaturización

Las líneas chip-on-board (COB) entregan el 63,7% de envíos aprovechando herramientas establecidas y produciendo curvas de costo favorables para ensamblaje de smartphones de alto volumen. Sin embargo, el mercado de módulos de cámara está presenciando un giro hacia empaquetado a nivel de oblea (WLP) y flip-chip mientras los OEMs demandan perfiles más delgados y tolerancias más estrictas. La promesa de WLP de co-alineación lente-sensor en la etapa de oblea elimina calibración post-singulación, habilitando alturas-z compatibles con dispositivos plegables y gafas AR.

Las nanoestructuras antirreflectivas de ojo de polilla grabadas vía litografía de nanoimpresión han elevado la transmitancia óptica, mitigando penalizaciones de atenuación bajo pantalla. Flip-chip ofrece una ruta intermedia, tomando prestado del empaquetado lógico de semiconductores para acortar rutas eléctricas y reducir interferencia electromagnética. La inversión en empaquetado avanzado diferencia proveedores y sustenta precios de segmento premium en la industria de módulos de cámara.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Factor de Forma del Módulo: Integración Impulsa Nuevos Diseños

Los módulos de cámara compactos (CCM) dominan con el 83,6% de ingresos de 2024, sin embargo sus diseños internos están evolucionando para hospedar óptica plegada, sensores más grandes y aceleradores de IA integrados. Los stacks periscopio basados en prisma habilitan zoom 9× dentro de restricciones de grosor sub-7 mm, redefiniendo posibilidades ópticas para insignias delgadas. La maquinaria de alineación activa ahora posiciona múltiples lentes y sensores en una sola carcasa, recortando lista de materiales y tiempo de ensamblaje.

Los módulos con interfaz MIPI son la porción de crecimiento más rápido con TCAC del 8,7%, gracias a enlaces CSI-2 y D-PHY estandarizados que agilizan orquestación multi-cámara en vehículos, drones y robots industriales. La configurabilidad plug-and-play acelera ciclos de diseño y corta costo de calificación, invitando nuevos entrantes al mercado de módulos de cámara. La flexibilidad de factor de forma soporta usos emergentes como monitoreo de cabina de doble propósito y timbres de reconocimiento facial, alimentando demanda incremental.

Por Aplicación: Smartphones Lideran Mientras Automotriz Acelera

Los smartphones retienen el 69,4% de los ingresos de 2024, pero el crecimiento de unidades se ha estancado, cambiando el énfasis a conjuntos de características de cámara más ricos y mayor contenido en dólares por dispositivo móvil. Se proyecta que la métrica promedio de cámaras por dispositivo alcance cinco en 2025, reforzando la dependencia del mercado de módulos de cámara en diferenciación óptica para desencadenar ciclos de actualización. Las tuberías de imagen computacional extienden capacidad de sensor, permitiendo a los OEMs extraer resultados similares a DSLR de hardware de tamaño de bolsillo.

Los módulos automotrices, aunque más pequeños en volumen, publican la TCAC más rápida del 9,1% mientras los reguladores fijan requisitos de visibilidad trasera y vista envolvente. Los filtros de polarización personalizados y sensores de alto rango dinámico resisten deslumbramiento, niebla y reflejos de faros, preservando precisión de detección de objetos. Salud, vigilancia y robótica industrial completan la demanda, cada uno capitalizando avances de análisis de borde que convierten píxeles crudos en datos accionables. Estas ganancias transversales estabilizan la perspectiva del mercado contra la ciclicidad de smartphones.

Análisis Geográfico

Mercado de Módulos de Cámara en América del Norte

Asia Pacífico controló el 59,7% de los ingresos globales en 2024, propulsado por cadenas de suministro densas que abarcan sensores en Japón y Taiwán, ensamblajes de lentes en China continental y líneas de acabado en Vietnam e India. El programa de Incentivo Vinculado a Producción de Nueva Delhi reembolsa gastos de capital para ensamblaje doméstico de módulos, tentando a fabricantes contratistas multinacionales a localizar producción y acortar tiempos de entrega. La profundidad de semiconductores de Taiwán suministra lógica de vanguardia para coprocesadores de IA en cámara, reforzando la importancia sistémica de la región.

América del Norte y Europa combinan demanda de dispositivos móviles premium con estándares estrictos de seguridad vehicular, sustentando requisitos estables para módulos de alta confiabilidad. Los programas de auriculares XR con base en Estados Unidos añaden tiradores incrementales para arreglos de detección de profundidad, mientras la línea base de ciberseguridad EN 303645 de la Unión Europea extiende ciclos de diseño pero produce cámaras conectadas endurecidas y actualizables. Los regímenes de subsidio para autonomía de vehículos eléctricos integran además cámaras como entradas críticas de percepción.

Oriente Medio y África, la región de crecimiento más rápido con TCAC del 6,5%, se apoya en despliegues de ciudades inteligentes en el Golfo que despliegan cámaras de IA de borde para flujo de tráfico y análisis de seguridad pública. Los integradores locales se asocian con proveedores globales de hardware para desplegar rejillas de vigilancia compatibles con FIPS, catalizando demanda secundaria para actualizaciones de almacenamiento, cómputo y red. América del Sur ofrece potencial alcista de plazo más largo mientras la penetración de smartphones aumenta y los estándares regionales de seguridad automotriz convergen con precedentes de EU y Estados Unidos.

Panorama Competitivo

La concentración del mercado es moderada y tendiendo hacia arriba mientras las barreras técnicas suben. LG Innotek y Samsung Electro-Mechanics aprovechan escala y control vertical para asegurar victorias de diseño insignia a través de marcas de dispositivos móviles coreanos y estadounidenses. Sunny Optical y otros contendientes chinos han cerrado brechas de calidad, ayudados por capital apoyado por el estado y presentaciones agresivas de patentes en zoom periscopio y arquitecturas bajo pantalla. Las disputas de propiedad intelectual moldean cada vez más las negociaciones, con licencias cruzadas esenciales para acceso multi-mercado.

Las alianzas estratégicas vinculan especialistas en óptica a socios de silicio de IA, como ejemplifica la integración de Advantech de módulos NVIDIA Jetson en cámaras industriales para crear nodos de análisis de borde llave en mano. Las escasez de componentes impulsan a jugadores más grandes hacia inversión aguas arriba: los conglomerados coreanos están construyendo líneas internas de VCM y barril de lentes para des-arriesgar suministro, mientras que los fabricantes de sensores japoneses exploran empresas conjuntas con casas de óptica para entregar sub-ensamblajes completamente calibrados. Innovadores de nicho como Omnitron Sensors apuntan a mercados emergentes de lidar de largo alcance y robótica con espejos de escaneo MEMS, añadiendo diversidad competitiva.

Durante los próximos cinco años, el éxito dependerá de dominar la alineación de óptica plegada, rendimientos de empaquetado a nivel de oblea y aceleración de IA integrada. Los proveedores que combinen silicio diferenciado, mecánica de precisión y actualizaciones de firmware seguras capturarán valor desproporcionado mientras el mercado de módulos de cámara se inclina hacia ecosistemas de sensores inteligentes en lugar de partes discretas de imagen.

Líderes de la Industria de Módulos de Cámara

-

Chicony Electronics Co. Ltd

-

Cowell E Holdings Inc.

-

Fujifilm Corporation

-

LG Innotek Co. Ltd

-

Samsung Electro-Mechanics Co. Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Huawei probó una cámara periscopio de 200 MP dirigida a teléfonos insignia, elevando techos de resolución de zoom óptico.

- Mayo 2025: El proveedor de módulos de cámara de Samsung pronosticó un impulso de ingresos del 40% en picos de demanda Galaxy S25.

- Marzo 2025: i-PRO lanzó cámaras de IA de borde serie U con certificación de seguridad FIPS 140-3 nivel 3.

- Marzo 2025: Advantech lanzó la cámara de IA todo-en-uno ICAM-540 en NVIDIA GTC 2025, posicionándola para inspección de materiales en líneas de fábrica inteligente.

- Febrero 2025: El Presupuesto de la Unión de India otorgó exención completa de derechos de aduana en módulos de cámara, reduciendo costos de producción local.

Alcance del Informe Global del Mercado de Módulos de Cámara

El módulo de cámara, también conocido como módulo de cámara compacto (CCM), es ampliamente usado en sistemas de seguridad, videoconferencia, monitoreo en tiempo real y otras aplicaciones como dispositivo de entrada de video. La madurez en tecnología de dispositivos de imagen fotográfica, mejora continua en la velocidad de la red y avance en tecnología de internet han impulsado el desarrollo y crecimiento del mercado de módulos de cámara. Uno de los factores primarios desencadenando la demanda de módulos de cámara es su amplia adopción en smartphones, automotriz, salud y varias otras aplicaciones.

El mercado de módulos de cámara está segmentado por componente (sensor de imagen, lente, ensamblaje de módulo de cámara y proveedores VCM (AF y OIS)), por aplicación (móvil, electrónicos de consumo (excluyendo móvil), automotriz, salud, seguridad e industrial), y geografía (América del Norte, Europa, Asia Pacífico y Resto del Mundo). El informe ofrece previsiones y tamaños de mercado en volumen (unidades) y valor (USD) para todos los segmentos anteriores.

| Sensor de Imagen |

| Conjunto de Lentes |

| Ensamblaje de Módulo de Cámara |

| Motor de Bobina de Voz (AF y OIS) |

| CMOS |

| CCD |

| Hasta 7 MP |

| 8 - 13 MP |

| Superior a 13 MP |

| Enfoque Fijo |

| Autoenfoque |

| Chip-on-Board (COB) |

| Flip-Chip/Empaquetado a Nivel de Oblea |

| Compacto/CCM |

| Módulos con Interfaz MIPI (CSI/DSI) |

| Móviles/Smartphones |

| Electrónicos de Consumo (ex-Móvil) |

| Automotriz |

| Salud e Imagen Médica |

| Seguridad y Vigilancia |

| Industrial y Robótica |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| Corea del Sur | ||

| India | ||

| Sudeste Asiático | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Oriente Medio y África | Oriente Medio | Emiratos Árabes Unidos |

| Arabia Saudita | ||

| Resto de Oriente Medio | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Componente | Sensor de Imagen | ||

| Conjunto de Lentes | |||

| Ensamblaje de Módulo de Cámara | |||

| Motor de Bobina de Voz (AF y OIS) | |||

| Por Tipo de Sensor | CMOS | ||

| CCD | |||

| Por Píxel/Resolución | Hasta 7 MP | ||

| 8 - 13 MP | |||

| Superior a 13 MP | |||

| Por Tipo de Enfoque | Enfoque Fijo | ||

| Autoenfoque | |||

| Por Proceso de Fabricación | Chip-on-Board (COB) | ||

| Flip-Chip/Empaquetado a Nivel de Oblea | |||

| Por Factor de Forma del Módulo | Compacto/CCM | ||

| Módulos con Interfaz MIPI (CSI/DSI) | |||

| Por Aplicación | Móviles/Smartphones | ||

| Electrónicos de Consumo (ex-Móvil) | |||

| Automotriz | |||

| Salud e Imagen Médica | |||

| Seguridad y Vigilancia | |||

| Industrial y Robótica | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| Corea del Sur | |||

| India | |||

| Sudeste Asiático | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Oriente Medio y África | Oriente Medio | Emiratos Árabes Unidos | |

| Arabia Saudita | |||

| Resto de Oriente Medio | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de módulos de cámara?

El mercado está valorado en USD 41,29 mil millones en 2025 y se espera que alcance USD 50,78 mil millones en 2030.

¿Qué aplicación representa la mayor participación de ingresos?

Las cámaras móviles y de smartphones dominan con el 69,4% de los ingresos de 2024, impulsadas por tendencias de adopción de smartphones con múltiples cámaras.

¿Por qué se considera el segmento automotriz el de crecimiento más rápido?

Los mandatos regulatorios como FMVSS 111 y EU GSR están haciendo obligatorias las cámaras de visibilidad trasera y ADAS, propulsando una TCAC del 9,1% de 2025 a 2030.

¿Qué tecnología de empaquetado está ganando tracción para módulos ultra-delgados?

El empaquetado a nivel de oblea es el enfoque de crecimiento más rápido con una TCAC del 8,1%, habilitando perfiles más delgados y alineación precisa lente-sensor para dispositivos emergentes.

¿Cómo afectó el terremoto de Taiwán de 2024 a la industria?

Interrumpió el suministro de actuadores VCM, exponiendo vulnerabilidades de fuente única y provocando que los OEMs diversifiquen el suministro y exploren alternativas piezoeléctricas.

¿Qué política regional está impulsando la producción local de módulos de cámara en India?

El esquema de Incentivo Vinculado a Producción de India y una exención de derechos de aduana de 2025 en módulos están incentivando el ensamblaje doméstico y reduciendo costos de fabricación.

Última actualización de la página el: