Análisis de mercado del operador de red virtual móvil de la ASEAN

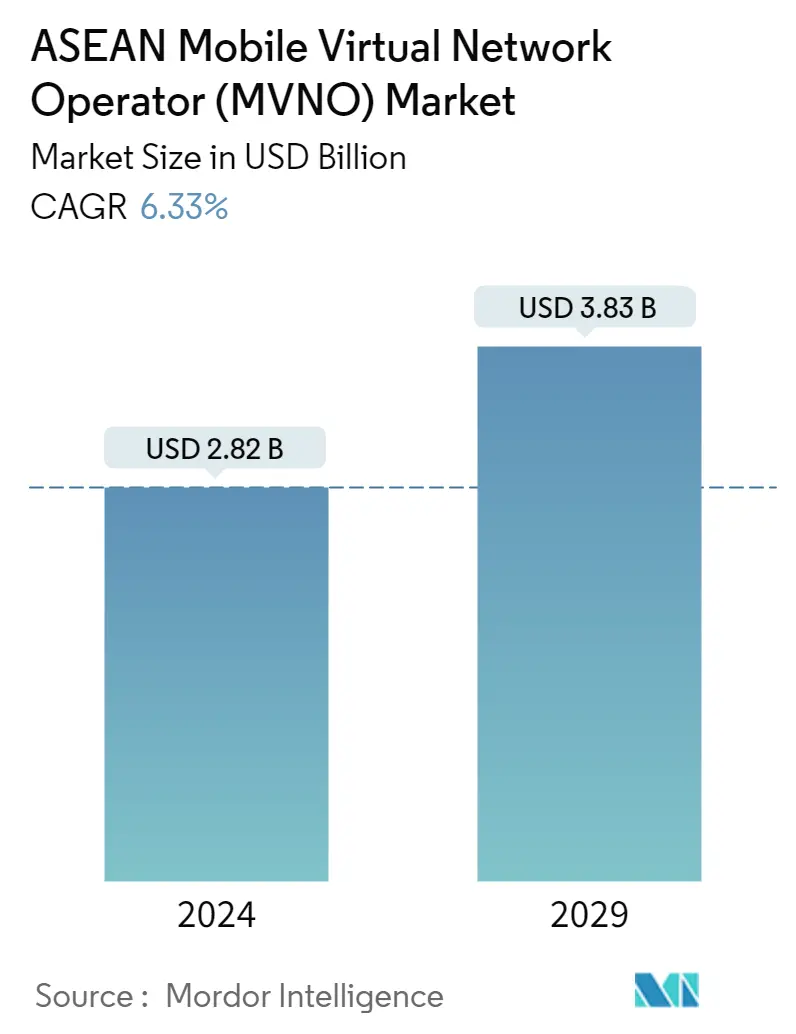

El tamaño del mercado de operadores de redes virtuales móviles de la ASEAN se estima en USD 2.82 mil millones en 2024 y se espera que alcance los USD 3.83 mil millones para 2029, creciendo a una CAGR del 6.33% durante el período de pronóstico (2024-2029).

Un operador de red virtual móvil (OMV) es una corporación que proporciona servicios de telefonía móvil pero no tiene su asignación de frecuencia de espectro radioeléctrico ni toda la infraestructura necesaria para realizarlo. Una corporación con asignaciones de infraestructura y frecuencia se denomina operador de red móvil.

- Al concentrarse en propuestas de valor específicas para segmentos de clientes objetivo especializados, los OMV amplían la base de suscriptores en la red del operador anfitrión sin comprometer el enfoque o la imagen de marca del anfitrión. De esta manera, el OMV funciona como una submarca para el operador y ayuda a proporcionar servicios móviles a diversos grupos demográficos.

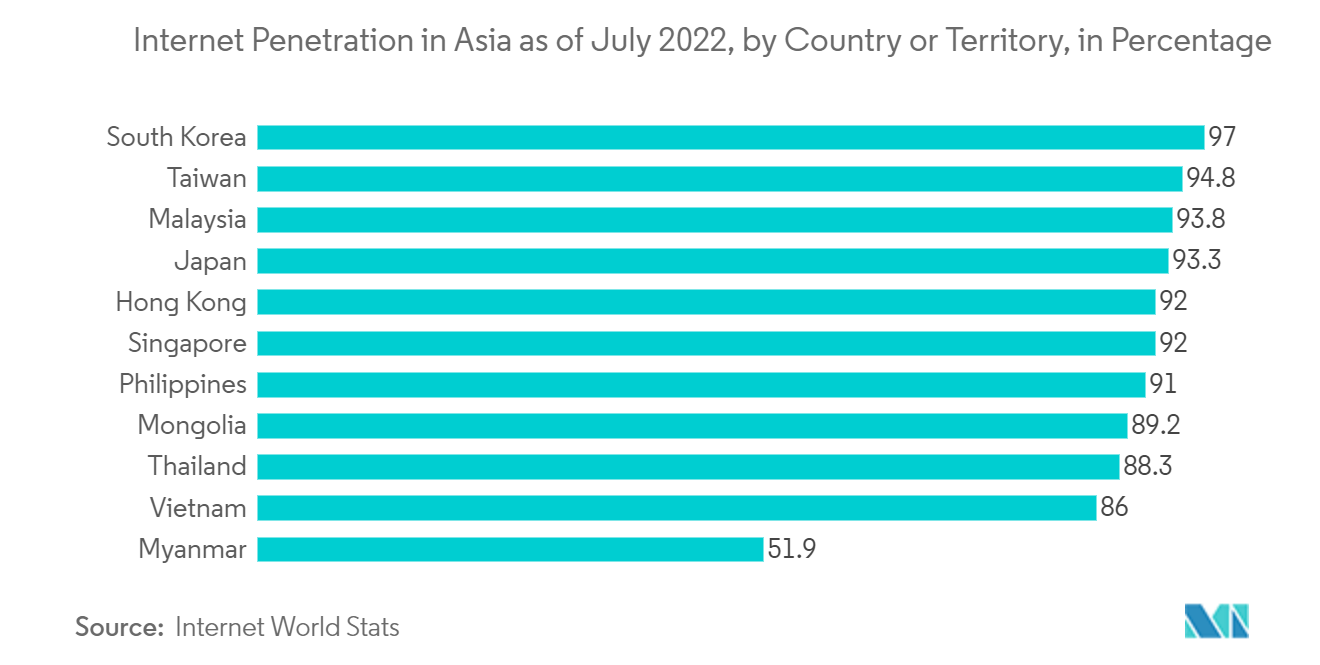

- En la ASEAN (Asociación de Naciones del Sudeste Asiático), Tailandia, Singapur, Malasia y Vietnam exhiben altas tasas de penetración de Internet y teléfonos inteligentes. Por lo tanto, los OMV están creciendo significativamente en estos países. Además, países como Brunei, Myanmar, Camboya, Indonesia y Filipinas están adoptando la digitalización a un ritmo rápido y, por lo tanto, se analizan para impulsar el sector de las telecomunicaciones y, al mismo tiempo, la industria de los OMV en los países.

- La virtualización es una característica de la arquitectura de red 5G, y la mayoría puede ir más allá de la virtualización. Un OMV puede operar todas las redes metafóricamente mientras que al mismo tiempo no opera ninguna de las redes, al igual que una nube. Al igual que antes del 4G, los OMV podían utilizar la red móvil del operador anfitrión en la era 5G para establecer su propio negocio. Sin embargo, podría ser la porción de la red central virtualizada. En la era 5G, la virtualización de las funciones de red (NFV) y el slicing pueden ser esenciales para muchos OMV.

- Uno de los mayores desafíos para los proveedores del mercado de OMV en la región es la renuencia de los operadores de redes móviles a alojar OMV en su red. Actualmente, todos los principales operadores de OMV en el país están alojados solo por el jugador estatal de telecomunicaciones National Telecom.

- La COVID-19 ha provocado una aceleración de la conectividad digital en los países de la ASEAN, facilitando no solo el comercio electrónico, sino también las empresas que utilizan la tecnología digital, las comunicaciones y los servicios relacionados en la fabricación, el comercio minorista, la educación, la atención sanitaria, el transporte, las finanzas, el turismo, los medios de comunicación y el entretenimiento. Esto ha aumentado significativamente el consumo de datos durante la pandemia, lo que ha tenido un impacto positivo en el sector de las telecomunicaciones.

Tendencias del mercado de operadores de redes virtuales móviles de la ASEAN

El segmento de datos experimentará un crecimiento significativo

- El enfoque de las ofertas de servicios de MVNO ha cambiado de voz a datos, y algunos han desarrollado propuestas de valor distintivas en torno a ofertas integradas conectadas a otros productos y servicios proporcionados por la empresa matriz, como juegos o servicios empresariales en la nube.

- Las empresas de telecomunicaciones indonesias están compitiendo para adaptarse a las necesidades cambiantes de sus clientes. Los proveedores de servicios se han concentrado más en proporcionar servicios móviles orientados a datos que en los planes tradicionales de llamadas y mensajería, diferenciándose de la competencia con atractivos planes de precios de datos y conversaciones de voz ilimitadas. Por lo tanto, no es de extrañar que los precios medios de los datos de Indonesia sean mucho más baratos que los de sus vecinos, dado que es un país que da prioridad a los dispositivos móviles.

- Además, las conexiones celulares móviles se están expandiendo en países como Laos, Camboya, Myanmar y otras regiones, que se analizan para contribuir a la tasa de crecimiento del mercado durante el período de pronóstico.

- Además, a medida que el servicio 5G comenzó a ponerse al día en el país (actualmente con un despliegue del 30%) con el impulso del gobierno y la industria, los próximos años pueden ser testigos de mayores volúmenes de consumo de datos. Se espera que los proveedores del mercado aprovechen la oportunidad proporcionando servicios de datos rentables para subgéneros de consumo en crecimiento activo en forma de jugadores, usuarios avanzados y clientes corporativos en el país.

- La penetración de Internet está aumentando significativamente en estos países. Se analiza para impulsar la demanda de requisitos de datos a precios asequibles, contribuyendo así a la tasa de crecimiento del mercado de MVNO durante el período de pronóstico.

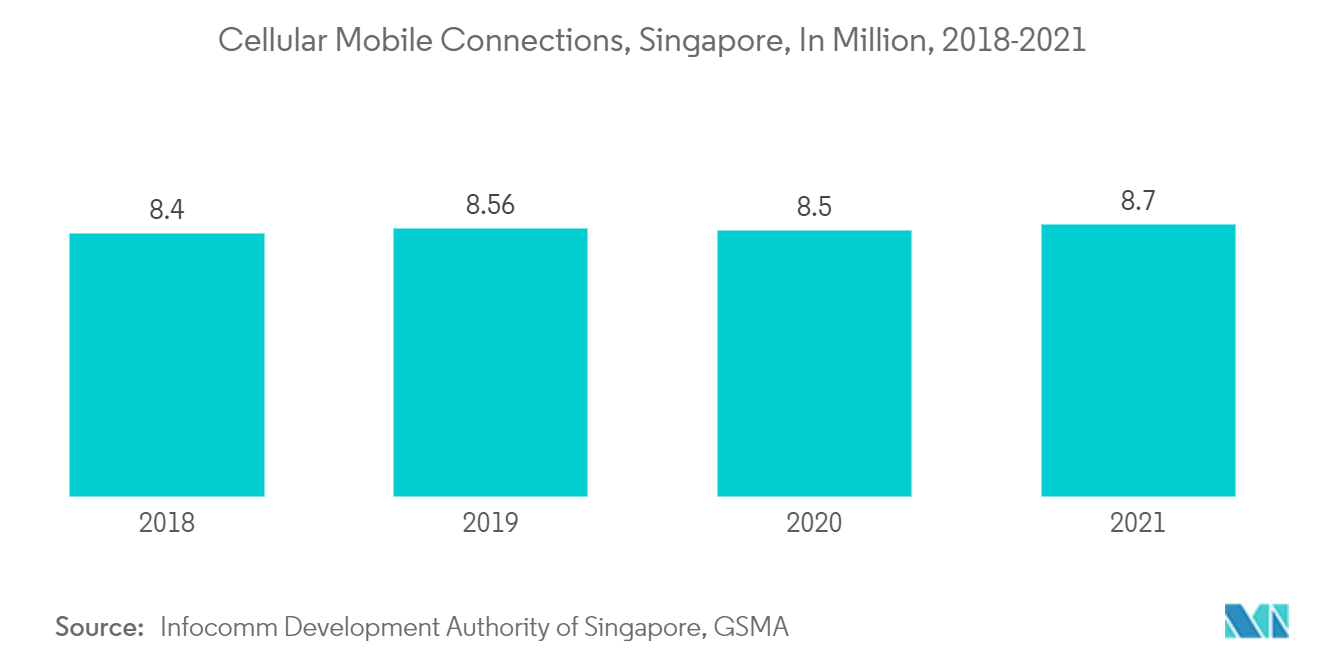

Se espera que Singapur tenga una participación importante

- Singapur es uno de los países más conectados, así como uno de los mercados de tecnologías de la información y las comunicaciones (TIC) más avanzados del mundo. De acuerdo con la iniciativa de nación inteligente, el crecimiento del sector se considera una fuente de desarrollo económico y social. Singapur, la primera nación del mundo en alcanzar el servicio 5G a nivel nacional, tiene las velocidades de Internet móvil más rápidas de la región, lo que se atribuye a su infraestructura de telecomunicaciones bien desarrollada.

- Los gobiernos y otros actores regionales han redoblado sus esfuerzos para eliminar los obstáculos a la adopción de servicios digitales en el contexto de la COVID-19 y el cambio a las plataformas digitales. Por ejemplo, el gobierno de Singapur desarrolló la Oficina Digital de Singapur (SDO, por sus siglas en inglés) para promover iniciativas que aceleren la adopción de la tecnología digital.

- Además, al utilizar las ventajas de los servicios de soporte empresarial (BSS) nativos de la nube construidos en la nube pública, muchos MVNO tienen como objetivo adoptar una estrategia de enfoque en la nube. Se espera que los costos se minimicen, con la promesa de una mayor agilidad y un mejor servicio al cliente. Los OMV podrían proporcionar servicios adicionales y nuevas fuentes de ingresos con una mejor gestión de la conectividad de datos.

- Además, a medida que los operadores móviles desplieguen sus redes 5G, se espera que el mercado de la banda ancha móvil se vea impulsado por las velocidades cada vez más rápidas que ofrecen. El Internet de las cosas (IoT), los juegos en la nube, la conducción autónoma y las aplicaciones digitales pueden beneficiarse de conexiones móviles más rápidas. Por lo tanto, se analiza el creciente número de conexiones móviles para contribuir significativamente a la demanda de OMV durante el período de pronóstico.

Visión general de la industria de operadores de redes virtuales móviles de la ASEAN

El mercado de operadores de redes móviles virtuales (OMV) de la ASEAN es competitivo y está formado por importantes actores individuales. Algunos jugadores importantes incluyen Feels Telecom Corporation Company Limited, Ansar Mobile Sdn Bhd, Gomo y The Whitespace Company Ltd (Penguin Sim), entre otras compañías.

- En noviembre de 2022, Celcom y Digi aceptaron muchos compromisos asumidos por la MCMC tras su fusión. Su objetivo es crear una clara separación del negocio minorista de telefonía móvil de Celcom Digi Berhad. Esto incluye la devolución de un total de 70 MHz de espectro durante un período de tres años, la desinversión en Yoodo y el establecimiento de una unidad de negocio separada para administrar los operadores de redes móviles virtuales.

- En septiembre de 2022, Zero1 lanzó el OMV 5G en Singapur a través de un acuerdo con el operador local Singtel. El OMV confía en la infraestructura de red no independiente (NSA) de Singtel para la provisión de 5G en todo el país.

Operadores de redes virtuales móviles de la ASEAN líderes del mercado

Feels Telecom Corporation Company Limited

The Whitespace Company Ltd (Penguin SIM)

Loxley Public Company Limited (i-kool 3g)

a2network (Thailand) Co. Ltd

Red One Network (Thailand) Co. Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

_Market_competive_logo1.webp)

Noticias del mercado de operadores de redes móviles virtuales de la ASEAN

- Octubre de 2022 ViViFito lanzó planes 5G NSA con un refuerzo 5G a un precio de SGD 7 (~USD 5.17) por mes para el plan Binge and Share.

- Agosto de 2022 Singtel ha comenzado a ofrecer su conectividad 5G a sus clientes de prepago de Gomo, uno de los OMV respaldados por Singtel, lo que crearía una demanda de Gomo en el país.

- Julio de 2022 a2network (Thailand) Co. Ltd ha introducido el servicio eSIMMVNO en Tailandia. La solución de la empresa ha sido diseñada para hacerla asequible y sencilla utilizando las ventajas de un OMV en el país.

Segmentación de la industria de operadores de redes móviles virtuales de la ASEAN

Los operadores de redes móviles virtuales (OMV) son proveedores de servicios inalámbricos que no son propietarios de la infraestructura de la red inalámbrica, sino que compran capacidad de red de los operadores de redes móviles existentes para prestar servicios a sus usuarios.

El mercado de operadores de redes móviles virtuales (OMV) de la ASEAN está segmentado por componente (datos, voz) y país. Los tamaños de mercado y las previsiones se proporcionan en términos de valor (millones de USD) para todos los segmentos anteriores.

Preguntas frecuentes sobre la investigación de mercado del operador de red virtual móvil de la ASEAN

¿Qué tan grande es el mercado de operadores de redes móviles virtuales (OMV) de la ASEAN?

Se espera que el tamaño del mercado de operadores de redes virtuales móviles (MVNO) de la ASEAN alcance los USD 2.82 mil millones en 2024 y crezca a una CAGR del 6.33% para alcanzar los USD 3.83 mil millones para 2029.

¿Cuál es el tamaño actual del mercado de Operador de red virtual móvil (MVNO) de la ASEAN?

En 2024, se espera que el tamaño del mercado de operadores de redes móviles virtuales (MVNO) de la ASEAN alcance los USD 2.82 mil millones.

¿Quiénes son los actores clave en el mercado de operadores de redes móviles virtuales (MVNO) de la ASEAN?

Feels Telecom Corporation Company Limited, The Whitespace Company Ltd (Penguin SIM), Loxley Public Company Limited (i-kool 3g), a2network (Thailand) Co. Ltd, Red One Network (Thailand) Co. Ltd son las principales empresas que operan en el mercado de operadores de redes móviles virtuales (MVNO) de la ASEAN.

¿Qué años cubre este mercado de operadores de redes virtuales móviles (MVNO) de la ASEAN y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de Operador de red virtual móvil (OMV) de la ASEAN se estimó en USD 2.65 mil millones. El informe cubre el tamaño histórico del mercado de operadores de redes móviles virtuales (MVNO) de la ASEAN durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de operadores de redes móviles virtuales (MVNO) de la ASEAN para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de operadores de redes móviles virtuales de la ASEAN

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de Operador de red virtual móvil de la ASEAN en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del operador de red virtual móvil de la ASEAN incluye una perspectiva de pronóstico del mercado para 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.