Marktgröße und Marktanteil für US-Vibrationssensoren

US-Vibrationssensoren-Marktanalyse von Mordor Intelligence

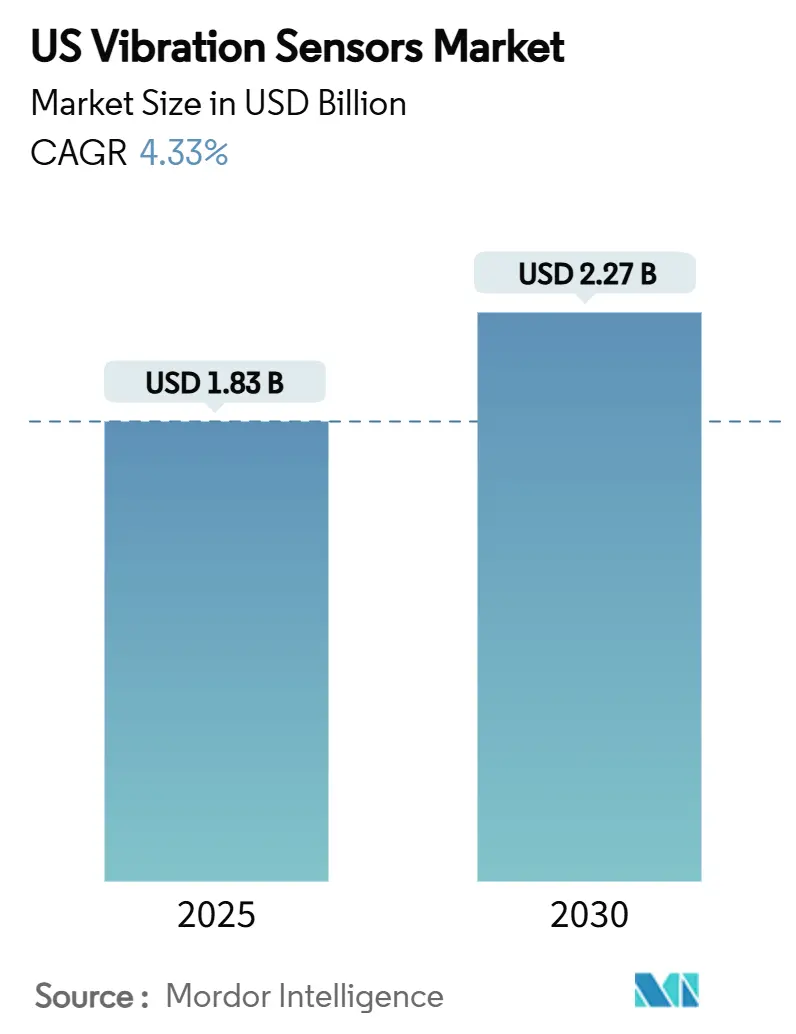

Die Marktgröße für Vibrationssensoren in den USA erreichte 1,83 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 2,27 Milliarden USD erreichen, was einer CAGR von 4,33% entspricht. Der US-Vibrationssensoren-Markt bewegt sich von Volumenexpansion hin zu technologiegetriebener Wertschöpfung, da Endverbraucher Edge-KI, drahtlose Konnektivität und Industrie 4.0-Praktiken einführen. Die Übernahme von Predictive Analytics, Compliance-Druck von OSHA- und API-Standards sowie die Notwendigkeit, ungeplante Ausfallzeiten zu begrenzen, unterstützen stetiges Nachfragewachstum. Drahtlose Knoten, Energy-Harvesting-Designs und MEMS-basierte Beschleunigungsmesser erweitern die Einsatzmöglichkeiten bei alternden industriellen Anlagen. Lieferanten differenzieren sich durch integrierte Lösungen, die Hardware mit Cloud-Analytics bündeln und gleichzeitig Ökosystem-Partnerschaften eingehen, um Cybersicherheits- und Legacy-System-Integrationsherausforderungen zu bewältigen.

Wichtigste Erkenntnisse des Berichts

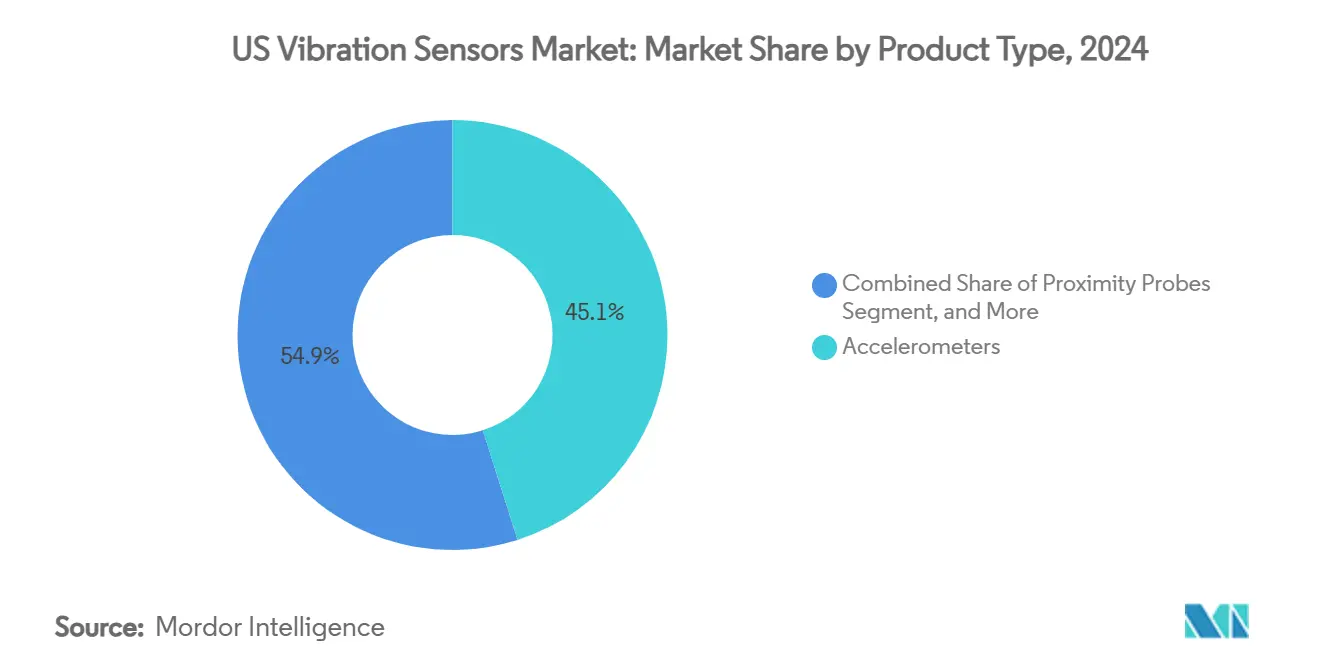

- Nach Produkttyp hielten Beschleunigungsmesser 45,1% des US-Vibrationssensoren-Marktanteils im Jahr 2024, während Geschwindigkeitssensoren voraussichtlich mit einer CAGR von 7,81% bis 2030 wachsen werden.

- Nach Sensortechnologie machten kabelgebundene digitale Systeme 61,3% des Umsatzanteils im Jahr 2024 aus; drahtlose Lösungen werden voraussichtlich mit einer CAGR von 9,23% bis 2030 expandieren.

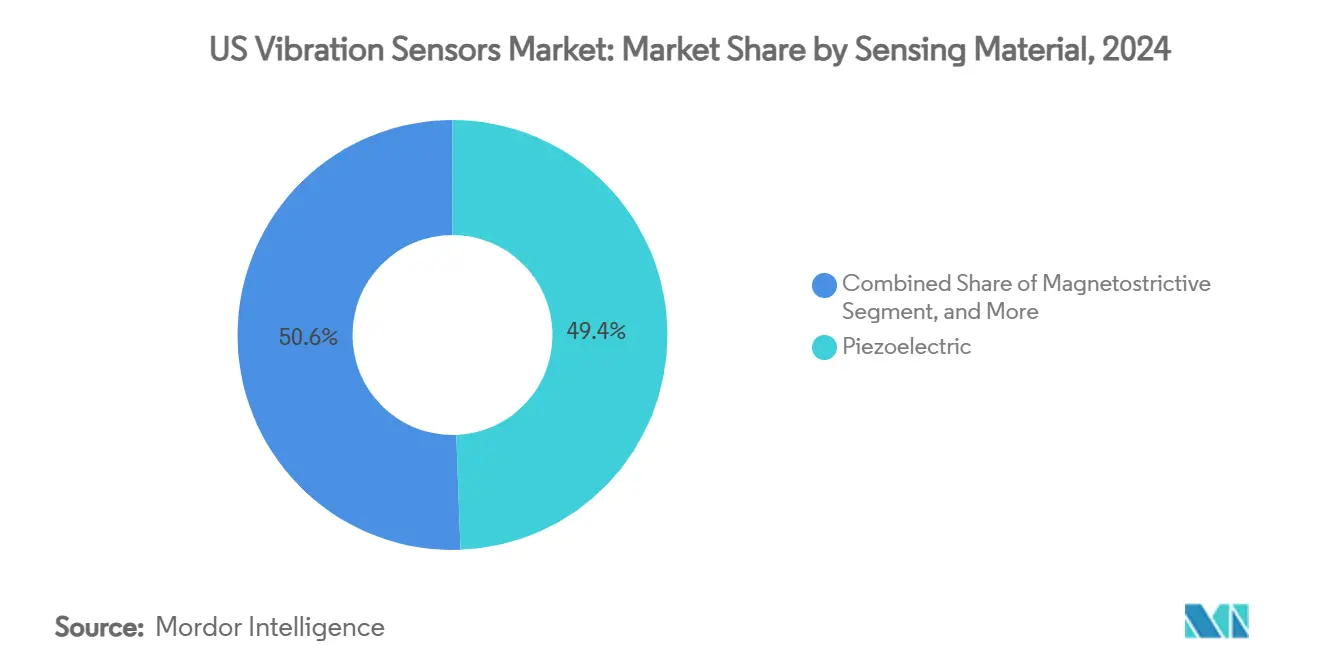

- Nach Sensormaterial beherrschten piezoelektrische Sensoren 49,4% der US-Vibrationssensoren-Marktgröße im Jahr 2024, während MEMS-Geräte voraussichtlich mit einer CAGR von 8,62% voranschreiten werden.

- Nach Endverbraucherindustrie führte Öl und Gas mit 21,8% Umsatzanteil im Jahr 2024, während die Stromerzeugung die höchste CAGR von 6,91% über 2025-2030 verzeichnen wird.

Trends und Einblicke des US-Vibrationssensoren-Marktes

Analyse der Treiber-Auswirkungen

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Nachfrage nach Predictive-Maintenance-Programmen | +1.2% | Global, mit Konzentration in US-Industriekorridoren | Mittelfristig (2-4 Jahre) |

| IIoT-fähige drahtlose Vibrationsknoten gewinnen an Bedeutung | +0.9% | US-Fertigungsgürtel, Texas-Energiekorridor | Kurzfristig (≤ 2 Jahre) |

| Beschleunigte Einführung von MEMS-basierten kostengünstigen Beschleunigungsmessern | +0.7% | National, mit frühen Gewinnen in Automotive-Clustern | Mittelfristig (2-4 Jahre) |

| OSHA- und API-Compliance-Druck in gefährlichen Industrien | +0.6% | Golfküste, Appalachen-Regionen, Kalifornische Raffinerien | Langfristig (≥ 4 Jahre) |

| Edge-KI-Analytik erschließt neue Wertpools | +0.5% | Silicon Valley, Boston Tech-Korridor, Austin | Kurzfristig (≤ 2 Jahre) |

| Fahrzeugelektrifizierung treibt hochfrequente Vibrations- erfassung | +0.4% | Detroit, Kalifornien, Südöstliche Automotive-Regionen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach Predictive-Maintenance-Programmen

Ungeplante Ausfallzeiten kosten jährlich über 50 Milliarden USD in der US-Fertigung und fördern einen Wandel von zeitbasierten zu zustandsbasierten Wartungsstrategien. Viele Anlagen setzen nun kontinuierliche Vibrationsüberwachung ein, die Lagerverschleiß und Fehlausrichtung frühzeitig erkennt und die Anlagenlebensdauer um bis zu 30% verlängert, während gleichzeitig der Ersatzteilbestand reduziert wird. Maschinelles Lernen angewandt auf Spektraldaten identifiziert Anomalien, die menschliche Analytiker übersehen können, besonders in Anlagen mit interagierenden Maschinen. Windpark-Betreiber, die diese Tools nutzen, haben Produktionsverluste im Wert von 4-5 Millionen EUR (4,3-5,4 Millionen USD) vermieden, indem sie Getriebeausfälle vorhersagten.[1]AspenTech, "Predictive Maintenance in Wind Turbines," aspentech.com Frühe Einführungserfolge beschleunigen breitere Rollouts in Automobil-, Metall- und Lebensmittelverarbeitungsanlagen.[2]IBM, "Cost of Unplanned Downtime Study," ibm.com

IIoT-fähige drahtlose Vibrationsknoten gewinnen an Bedeutung

Die drahtlose Überwachung eliminiert Kabelverlegung und ermöglicht die Abdeckung von Anlagen, die einst als unerreichbar galten. LoRaWAN-Netzwerke übertragen Daten über mehr als 15 Kilometer, bewährt in der ferngesteuerten Umweltüberwachung.[3]LoRa Alliance, "Long-Range IoT Networks," iot.org Energy-Harvesting-Geräte, die durch Umgebungsvibration oder Wärme betrieben werden, beseitigen den Batteriewechselaufwand und adressieren frühere Kostenhindernisse. Baker Hughes' Ranger Pro-Sensor, zugelassen für globale gefährliche Bereiche, bietet eine Vorlage für Öl- und Gas-Betreiber, die unternehmensweite Zustandsüberwachung anstreben. Kurze Bereitstellungszeiten passen in geplante Wartungsfenster und unterstützen schnelle ROI-Berechnungen.

Beschleunigte Einführung von MEMS-basierten kostengünstigen Beschleunigungsmessern

MEMS-Beschleunigungsmesser kosten nun unter 10 USD pro Einheit und erreichen dennoch Rauschleistung, die einst auf piezoelektrische Geräte beschränkt war, die fünf- bis zehnmal teurer waren. Verbesserungen in der Silizium-Mikromechanik ermöglichen Strukturen mit hohem Seitenverhältnis, die die Empfindlichkeit erhöhen und gleichzeitig die Robustheit beibehalten. OEMs für Elektrofahrzeuge spezifizieren MEMS-Sensoren zur Erfassung hochfrequenter Vibrationssignaturen, die für die Batteriepack-Integrität und Motorsteuerung kritisch sind. TDKs geschlossene MEMS-Linie für hohe Temperaturen erweitert den nutzbaren Betriebsbereich über 175 °C hinaus und eröffnet Gasturbinen- und Geothermie-Anwendungen. Mit steigenden Volumen breitet sich die MEMS-Einführung auf medizinische, Halbleiter- und Gebäudeautomationsanwendungen aus.

OSHA- und API-Compliance-Druck in gefährlichen Industrien

Erweiterte OSHA-Einzelfall-Zitierungen sowie API 670-Vorschriften für rotierende Anlagen treiben die kontinuierliche Überwachung von Pumpen, Kompressoren und Turbinen voran. Bußgelder, Sanierung und Ausfallzeiten können 1 Million USD pro Vorfall überschreiten, wodurch Vibrationssensoren zu einer Risikominderungs-Investition werden. Eigensichere Designs mit Bewertung für Klasse I Division 2-Zonen erfüllen strenge Energiebegrenzungsregeln und unterstützen gleichzeitig die Programmierung durch Glas, die das Öffnen von Gehäusen vermeidet. Compliance-Programme bündeln oft Sensoren mit Cloud-Dashboards, die Audit-Trails für Versicherer und Regulierungsbehörden dokumentieren.

Analyse der Hemmfaktoren-Auswirkungen

| Hemmfaktor | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Integrationsprobleme mit Legacy-Maschinen | -0.8% | Rust Belt-Fertigungsregionen, alternde Raffinerien | Mittelfristig (2-4 Jahre) |

| Mangel an eigensicheren Sensoren für Klasse I/Div II Zonen | -0.6% | Golfküsten-Petrochemiekomplexe, Bergbauregionen | Kurzfristig (≤ 2 Jahre) |

| Cybersicherheitsrisiken von vernetzten Sensoren | -0.4% | Nationale kritische Infrastruktur | Langfristig (≥ 4 Jahre) |

| Lieferketten-Volatilität bei Piezo-Keramik-Materialien | -0.3% | Globale Auswirkung, konzentriert in High-Tech-Fertigung | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Integrationsprobleme mit Legacy-Maschinen

Viele Anlagen verlassen sich auf Ausrüstung, die vor Jahrzehnten ohne standardisierte Sensorhalterungen oder Kommunikationsports gebaut wurde. Die Nachrüstung kann drei- bis fünfmal mehr kosten als die Installation von Sensoren auf neuen Anlagen. Resonanzeffekte in älteren Rahmen erschweren die Signalfidelität und erfordern maßgeschneiderte Vorrichtungen, die Arbeitsstunden hinzufügen. Mehrere Generationen proprietärer Protokolle erfordern Gateways, die Investitionsausgaben und Cybersicherheitsexposition erhöhen. Analog Devices' Voyager4-Plattform bietet adaptive Montage und On-Node-KI zur Bewältigung dieser Hürden, obwohl Preissensibilität die Einführung verlangsamt.

Mangel an eigensicheren Sensoren für Klasse I/Div II-Zonen

Zertifizierungszyklen dauern 18-24 Monate und begrenzen die Verfügbarkeit zugelassener Geräte. Designanforderungen wie energiebegrenzende Schaltkreise erhöhen die Stückpreise um bis zu 400% gegenüber Allzweckmodellen und belasten Projektbudgets. Petrochemische Wartungsstillstände haben sich verzögert, wenn qualifizierte Sensoren nicht lieferbar waren, was zur Umplanung von Inspektionen zwang. Tragbare eigensichere Recorder für Kohlegruben zeigen Innovation, aber die Produktionsvolumen bleiben unzureichend, um Versorgungsrisiken zu mildern. Betreiber erwägen Dual Sourcing und langfristige Verträge, um Versorgungskontinuität zu sichern.

Segmentanalyse

Nach Produkttyp: Beschleunigungsmesser führen industrielle Transformation

Beschleunigungsmesser repräsentierten 45,1% der Lieferungen von 2024 und unterstreichen ihre Vielseitigkeit über Frequenzbereiche hinweg. Geschwindigkeitssensoren verzeichnen die höchste CAGR von 7,81%, da sie niederfrequente Fehler früher in großen rotierenden Anlagen erfassen. Multi-Parameter-Geräte kombinieren Beschleunigung, Geschwindigkeit und Temperatur zur Vereinfachung der Installation und Reduzierung der Gesamtbetriebskosten. Analog Devices integriert Edge-KI in solche Pakete und ermöglicht On-Node-Fehlerklassifizierung, die Netzwerkbandbreite reduziert. Die wachsende Nutzung der Geschwindigkeitserfassung in Wasserkraft- und Zellstoff-Papier-Anlagen unterstützt die Umsatzdiversifikation innerhalb des US-Vibrationssensoren-Marktes.

Der zweite Wachstumstreiber liegt in der Erweiterung von Reifen- und Getriebetests, wo triaxiale Beschleunigungsmesser zusammengesetzte dynamische Lasten verfolgen. Näherungssonden bleiben, obwohl nischig, in berührungslosen Turbinenanwendungen unverzichtbar. Drehzahlmesser behalten ihren Wert als Referenzinstrumente für Ordnungsanalysen in drehzahlvariablen Antrieben. Während Anlagen digitalisiert werden, nehmen Anlagengesundheitsplattformen Daten von allen Produkttypen auf und schaffen Service-Gebühren, die Hardware-Margen ergänzen und Lieferanten-Kunden-Beziehungen innerhalb des US-Vibrationssensoren-Marktes stärken.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Sensortechnologie: Drahtlose Lösungen steigen trotz kabelgebundener Dominanz

Kabelgebundene digitale Systeme erbrachten 61,3% des Umsatzes von 2024 dank bewährter Zuverlässigkeit und bestehender Kabeltrassen. Jedoch wachsen drahtlose Knoten jährlich um 9,23%, da sich Batterielebensdauer und Funkresilienz verbessern. LoRaWAN erreicht kilometerlange Reichweite bei einzelnen Gateways und unterstützt verteilte Solarfarmen. Hybrid-Strom-plus-drahtlos-Architekturen erscheinen in pharmazeutischen Reinräumen, wo Betriebszeit und Kontaminationskontrolle von größter Bedeutung sind. Energy Harvesting adressiert Wartungs-Schmerzpunkte und erweitert Anwendungsfälle wie rotierende Öfen, wo Schleifringe Kosten und Komplexität hinzufügen.

Daten-Dioden-Funktionen und AES-256-Verschlüsselung mildern Cybersicherheitsbedenken, die einst kabelgebundene Setups bevorzugten. Firmware-Over-Air-Updates lassen Betreiber Sicherheitslücken ohne physischen Zugang patchen. Standardisierung unter ISA100 und IEC 62938 fördert Interoperabilität zwischen Anbietern und erweitert das Ökosystem für den US-Vibrationssensoren-Markt.

Nach Sensormaterial/Prinzip: MEMS-Technologie fordert piezoelektrische Dominanz heraus

Piezoelektrische Kristalle behielten 49,4% Anteil im Jahr 2024 aufgrund von Hochtemperaturtoleranz und niedrigen Rauschpegeln, die Luft- und Raumfahrt- sowie Energieanwendungen entsprechen. Bleifreie Keramiken gewinnen an Bedeutung, um Umweltrichtlinien zu erfüllen und künftige regulatorische Risiken zu mildern. MEMS-Beschleunigungsmesser wachsen jährlich um 8,62%, unterstützt durch Smartphone-Lieferketten, die Kosten senken und gleichzeitig F&E für industrielle Robustheit finanzieren. Siliziumkarbid-MEMS-Geräte tolerieren nun aggressive chemische Dämpfe und Temperaturen über 200 °C und erweitern den Einsatz in chemischen Reaktoren.

Magnetostriktive und faseroptische Sensoren besetzen Nischen, wo elektromagnetische Immunität wichtig ist, wie MRT-Anlagen und Hochspannungsschaltanlagen. Verbundwerkstoffe aus Kohlenstoff-Nanoröhren versprechen leichtere Gehäuse für drohnenbasierte Inspektionskits und fügen eine aufkommende Grenze für den US-Vibrationssensoren-Markt hinzu.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbraucherindustrie: Stromerzeugung treibt Wachstumsbeschleunigung

Stromerzeugungskunden verzeichnen eine CAGR von 6,91%, angetrieben durch Netzmodernisierung, Windpark-Erweiterungen und höhere Dichte rotierender Anlagen in Gas-Spitzenlastanlagen. Versorgungsunternehmen integrieren Sensoren in Turbinenlager, Getriebe und Generatoren, um Zwangsausfälle zu vermeiden, die Stromabnahmeverträge stören. Öl und Gas bleibt der größte Umsatzbeitrag mit 21,8% der Ausgaben von 2024 aufgrund umfangreicher installierter rotierender Flotten und strenger API-Richtlinien. Luft- und Raumfahrt und Verteidigung verlangen extreme Zuverlässigkeit und beeinflussen Lieferanten-Qualitätssysteme und Margenstrukturen.

Elektrofahrzeug-Fabriken setzen Vibrationsknoten auf Batterie-Förderbändern und Motor-Testständen ein, um Produktqualität zu schützen. Krankenhäuser verwenden kostengünstige MEMS-Sensoren zur Verfolgung von Vibrationen während des Baus, um MRT- und CT-Bildgebungsbetriebszeit zu schützen. Bergbauunternehmen verlassen sich auf drahtlose Sensor-Meshes zur Überwachung von Brechern und Förderbändern in entlegenen Gruben, wo Kabelverlegung prohibitiv ist, was die diversifizierte Nachfrage für den US-Vibrationssensoren-Markt unterstreicht.

Geografieanalyse

Die Golfküste beherbergt die intensivsten Einsätze, angetrieben durch petrochemische Anlagen und Offshore-Bohrinseln, die kontinuierliche Überwachung für Sicherheits-Compliance benötigen. Texas kombiniert konventionelle Energiebetriebe mit expandierenden erneuerbaren Projekten wie Windturbinenanlagen und netzskaligen Batterien und erhöht die Nachfrage nach drahtlosen Sensor-Backbones. Midwest-Industriekorridore, einschließlich Michigan und Ohio, rüsten alternde Stanzpressen und Bearbeitungszentren mit Vibrationsknoten nach, um die Anlagenlebensdauer zu verlängern und Durchsatzziele einzuhalten. Die Marktgröße für US-Vibrationssensoren, die mit diesen Midwest-Sektoren verbunden ist, wird voraussichtlich stetig steigen, da sich die Predictive-Maintenance-Kultur ausbreitet.

Kalifornien unterstützt hochleistungsfähigen Sensorverbrauch in Luft- und Raumfahrt-Motortestzellen und Halbleiterfabriken, die auf Mikro-g-Auflösung bestehen. Staatliche Nachhaltigkeitsanreize fördern weiter Investitionen in Zustandsüberwachung zur Eindämmung von Energieverschwendung. Im Nordosten treibt eine dichte Konzentration von GuD-Kraftwerken und Chemieanlagen compliance-orientierte Ausgaben, während regionale Universitäten mit Lieferanten zur Pilotierung neuer Sensing-Algorithmen zusammenarbeiten. Der grenzüberschreitende Handel mit Kanada beeinflusst Versorgungslogistik, ändert aber nicht wesentlich Kaufentscheidungen innerhalb des US-Vibrationssensoren-Marktes.

Interregionale Konkurrenz um qualifizierte Wartungstechniker erhöht die Einführung von Automatisierungstools, die Personalengpässe füllen. Föderale Infrastrukturausgaben und private Batterieinvestitionen werden voraussichtlich die Kapitalausgabenniveaus gesund halten und Anbietern mit skalierbaren Plattformen zugutekommen. Regionale Wirtschaftsförderungsausschüsse zitieren zunehmend Predictive-Maintenance-Projekte als Nachweise in Angeboten zur Anwerbung von Fertigungsrückverlagerung und bieten einen weiteren Rückenwind für Vibrationssensor-Wachstumstrajektorien.

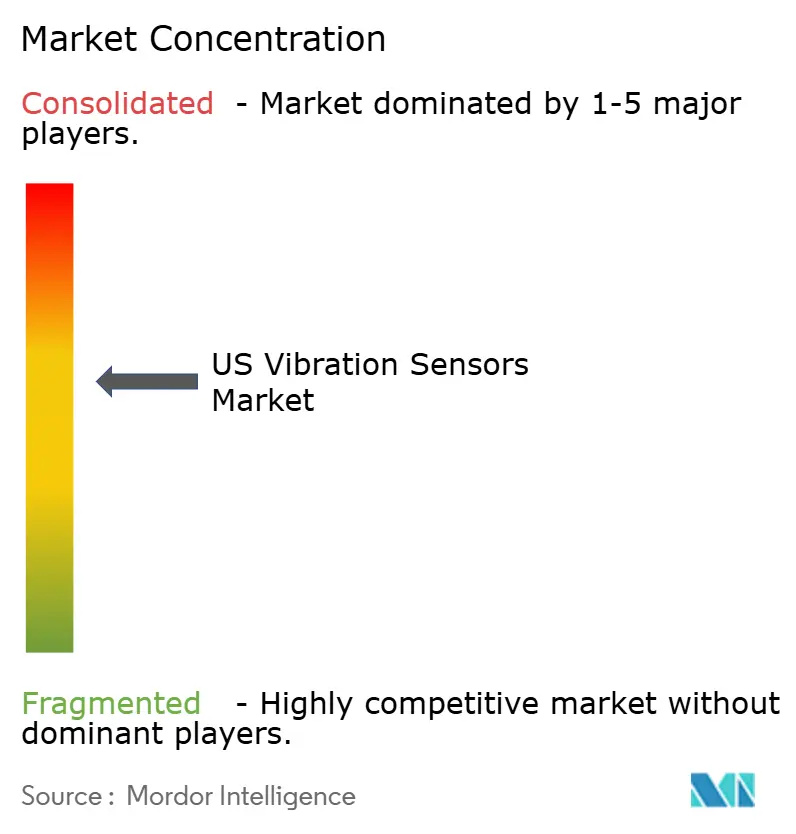

Wettbewerbslandschaft

Der US-Vibrationssensoren-Markt bleibt mäßig fragmentiert, wobei die Top-Fünf-Akteure etwa 35-40% des Umsatzes kontrollieren. Globale Multinationale bieten breite Portfolios mit Sensoren, Gateways und Analytics-Software, während regionale Spezialisten sich auf Zertifizierungen für gefährliche Bereiche oder faseroptische Messungen konzentrieren. Honeywells Partnerschaft mit Analog Devices integriert Sensorausgaben in Gebäudemanagementsysteme und ermöglicht Kunden die Konsolidierung von HVAC-, Energie- und Anlagengesundheitsdatenströmen. TDK betont MEMS-Innovation und stellt Module vor, die KI-Coprocessing kombinieren, um Cloud-Traffic und Latenz zu reduzieren.

Patentanmeldungen konzentrieren sich auf drahtloses Energy Harvesting und Anomalieerkennung-Modelle und signalisieren ein Rennen um geistiges Eigentum in datenzentrischen Services. Lieferanten bündeln Schulungen und Ferndiagnose in Abonnements und verschieben Umsatz zu wiederkehrenden Strömen. Einige Unternehmen verfolgen OEM-installierte Sensorprogramme, die Pull-Through-Verbrauchsmaterialien und Upgrade-Kits über Ausrüstungslebenszyklen sichern. Nischen-Einsteiger schaffen Raum bei eigensicheren Lösungen und nutzen Zertifizierungs-Expertise als Barriere gegen großskalige Kommoditisierung. Da sich Anwendungsfälle auf HVAC, Aufzüge und intelligente Gebäude ausweiten, erweitern branchenübergreifende Allianzen adressierbare Märkte ohne schwere Capex für neue Produktlinien.

Branchenführer der US-Vibrationssensoren

-

National Instruments Corporation

-

Texas Instruments Incorporated

-

Emerson Electric Co.

-

Honeywell International Inc.

-

SKF USA Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: TDK führte Hochtemperatur-Closed-Loop-MEMS-Beschleunigungsmesser für Gasturbinen- und Geothermie-Anlagen ein. Der Schritt erweitert die Reichweite der Firma in Anwendungen, wo Kühlmantel einst obligatorisch waren, und positioniert TDK zur Marktanteilsgewinnung in hochwertigen Energiesegmenten.

- Mai 2025: Baker Hughes startete den Ranger Pro drahtlosen Sensor mit globalen Zulassungen für gefährliche Bereiche und nahtloser Integration in System 1-Software. Die Einführung stärkt das vollständige Zustandsüberwachungsportfolio des Unternehmens und unterstützt seine servicegeführte Wachstumsstrategie.

- April 2025: Nanoprecise Sci Corp erweiterte seine drahtlosen Sensoren mit Edge-KI, die über 70 mechanische Fehler in Echtzeit klassifiziert. Diese Weiterentwicklung untermauert die Differenzierung der Firma bei Frühwarngenauigkeit und reduziert die Kundenabhängigkeit von zentraler Analytics-Kapazität.

- Februar 2025: Analog Devices veröffentlichte Voyager4-Dokumentation mit Batterielebensdauer-Optimierung für IIoT-Einsätze. Die Bereitstellung offener Design-Details fördert Ökosystem-Adoption und entspricht der Unternehmensstrategie zur Steigerung der Nachfrage nach seinen Mixed-Signal-Chipsätzen.

Berichtsumfang des US-Vibrationssensoren-Marktes

Der US-Vibrationssensoren-Markt ist segmentiert nach Typ (Beschleunigungsmesser, Elektrodynamischer Geschwindigkeitswandler, Berührungsloser Verschiebungswandler), nach Material (Dotierte Siliziumsensoren, Piezoelektrische Keramiken, Quarz), nach Technologie (Handsonden, Piezoelektrisch, Piezoresistive Sensoren, Dehnmessstreifen-Sensor, Triaxialer Sensor, Variable Kapazitätssensoren) nach Anwendung (Luft- und Raumfahrt, Automobil, Kohlebergbau und Steinbruch, Verbraucherelektronik, Lebensmittel, Maschinenüberwachung, Medizin, Öl und Gas und Sonstige).

| Beschleunigungsmesser |

| Näherungssonden |

| Drehzahlmesser |

| Geschwindigkeitssensoren |

| Sonstige |

| Kabelgebunden (Analog/Digital) |

| Drahtlos (BLE, LoRa, Wi-Fi) |

| Piezoelektrisch |

| MEMS (Kapazitiv/Piezoresistiv) |

| Magnetostriktiv |

| Faseroptisch |

| Automobil |

| Luft- und Raumfahrt und Verteidigung |

| Öl und Gas |

| Metalle und Bergbau |

| Stromerzeugung |

| Gesundheitswesen |

| Verbraucherelektronik |

| Andere Endverbraucherindustrien |

| Nach Produkttyp | Beschleunigungsmesser |

| Näherungssonden | |

| Drehzahlmesser | |

| Geschwindigkeitssensoren | |

| Sonstige | |

| Nach Sensortechnologie | Kabelgebunden (Analog/Digital) |

| Drahtlos (BLE, LoRa, Wi-Fi) | |

| Nach Sensormaterial / Prinzip | Piezoelektrisch |

| MEMS (Kapazitiv/Piezoresistiv) | |

| Magnetostriktiv | |

| Faseroptisch | |

| Nach Endverbraucherindustrie | Automobil |

| Luft- und Raumfahrt und Verteidigung | |

| Öl und Gas | |

| Metalle und Bergbau | |

| Stromerzeugung | |

| Gesundheitswesen | |

| Verbraucherelektronik | |

| Andere Endverbraucherindustrien |

Im Bericht beantwortete Schlüsselfragen

Wie hoch ist der aktuelle Wert des US-Vibrationssensoren-Marktes?

Der Markt wird im Jahr 2025 auf 1,83 Milliarden USD geschätzt.

Wie schnell wird der US-Vibrationssensoren-Markt voraussichtlich wachsen?

Es wird projiziert, dass er mit einer CAGR von 4,33% expandiert und bis 2030 2,27 Milliarden USD erreicht.

Welche Produktkategorie hält den größten Anteil?

Beschleunigungsmesser führen mit 45,1% Umsatzanteil zum Stand von 2024.

Warum gewinnen drahtlose Vibrationssensoren an Popularität?

Sie reduzieren Installationskosten, erreichen entfernte Anlagen und nutzen jetzt Energy Harvesting für lange Lebensdauer.

Welches Endverbrauchersegment wird das schnellste Wachstum verzeichnen?

Die Stromerzeugung zeigt die höchste CAGR von 6,91% aufgrund von Netzmodernisierung und Integration erneuerbarer Energien.

Was sind die wichtigsten regulatorischen Treiber für die Sensoreinführung?

OSHA-Durchsetzung und API 670-Standards schreiben kontinuierliche Überwachung kritischer rotierender Anlagen vor.

Seite zuletzt aktualisiert am:

.webp)