Thailand Power EPC-Marktanalyse

Es wird erwartet, dass der thailändische EPC-Strommarkt im Prognosezeitraum mit einer jährlichen Wachstumsrate von mehr als 3 % wachsen wird.

COVID-19 wirkte sich im Jahr 2020 negativ auf den Markt aus. Derzeit hat der Markt das Niveau vor der Pandemie erreicht.

- Langfristig führen Faktoren wie Bevölkerungswachstum und Stromverbrauch zu einem Wachstum des Strommarktes. Angesichts des wachsenden Strombedarfs wird erwartet, dass Projekte im Bau und in der Planungsphase den Markt erheblich antreiben werden.

- Andererseits dürften wachsende Umwelt- und Nachhaltigkeitsbedenken hinsichtlich Kohlekraftwerken den Markt im Prognosezeitraum bremsen.

- Dennoch bleibt die Entwicklung von Kernkraftwerken zur kommerziellen Stromerzeugung im Prognosezeitraum eine große Chance für den Markt.

Thailands Strom-EPC-Markttrends

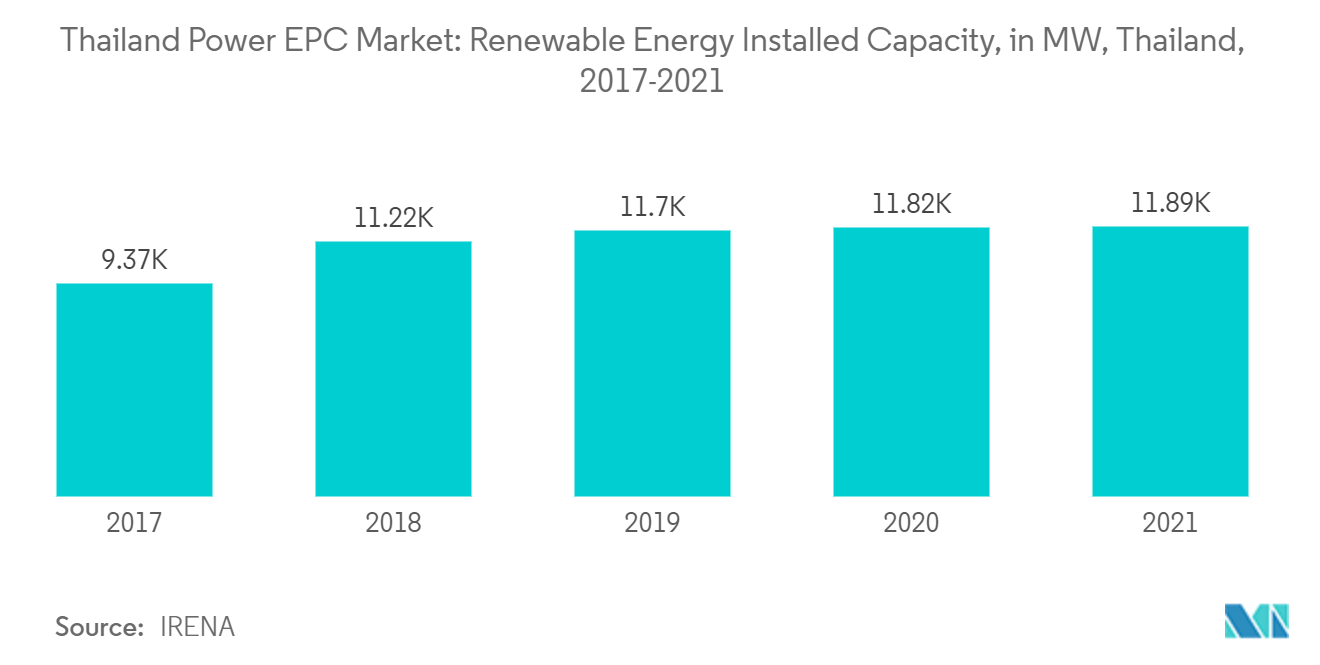

Erneuerbare Energien sollen das am schnellsten wachsende Segment sein

- Der Anteil erneuerbarer Energien am gesamten Stromerzeugungsmix wird in Thailand aufgrund der bevorstehenden Projekte voraussichtlich deutlich steigen.

- Nach Angaben der Internationalen Agentur für Erneuerbare Energien verfügte Thailand im Jahr 2021 über eine installierte erneuerbare Stromkapazität von fast 11,89 GW. Im Zeitraum 2017–2021 wuchs es mit einer durchschnittlichen jährlichen Wachstumsrate von über 4 %.

- Im Oktober 2022 begann die thailändische Energieregulierungskommission mit der Förderung von Stromabnahmeverträgen für bis zu 5,2 GW in vier Arten von Projekten für erneuerbare Energien 335 MW Bioabfall, 1 GW Solar mit Batteriespeicher, 1,5 GW Wind und 2,3 GW Solar ohne Batteriespeicher. Die gesamte Kapazität soll bis 2030 installiert sein.

- Darüber hinaus hat sich das Land laut DEDE (Department of Alternative Energy Development and Efficiency) das Ziel gesetzt, bis 2037 14.864 MW Solar-, 2.989 MW Wind-, 5.790 MW Biomasse- und 1.565 MW Biogasanlagen zu installieren.

- Seit 2020 plant die Electricity Generating Authority of Thailand (EGAT), bis 2037 2,7 GW schwimmende Solarstromkapazität auf den Staudammreservoirs zu bauen. Im März 2022 nahm das Land sein erstes großes schwimmendes Solarkraftwerk in Betrieb, das Sirindhorn-Staudammprojekt. die 45 MW Strom erzeugt.

- Daher wird erwartet, dass unterstützende Regierungsmaßnahmen und bevorstehende Projekte im Bereich erneuerbare Energien den Markt im Prognosezeitraum antreiben werden.

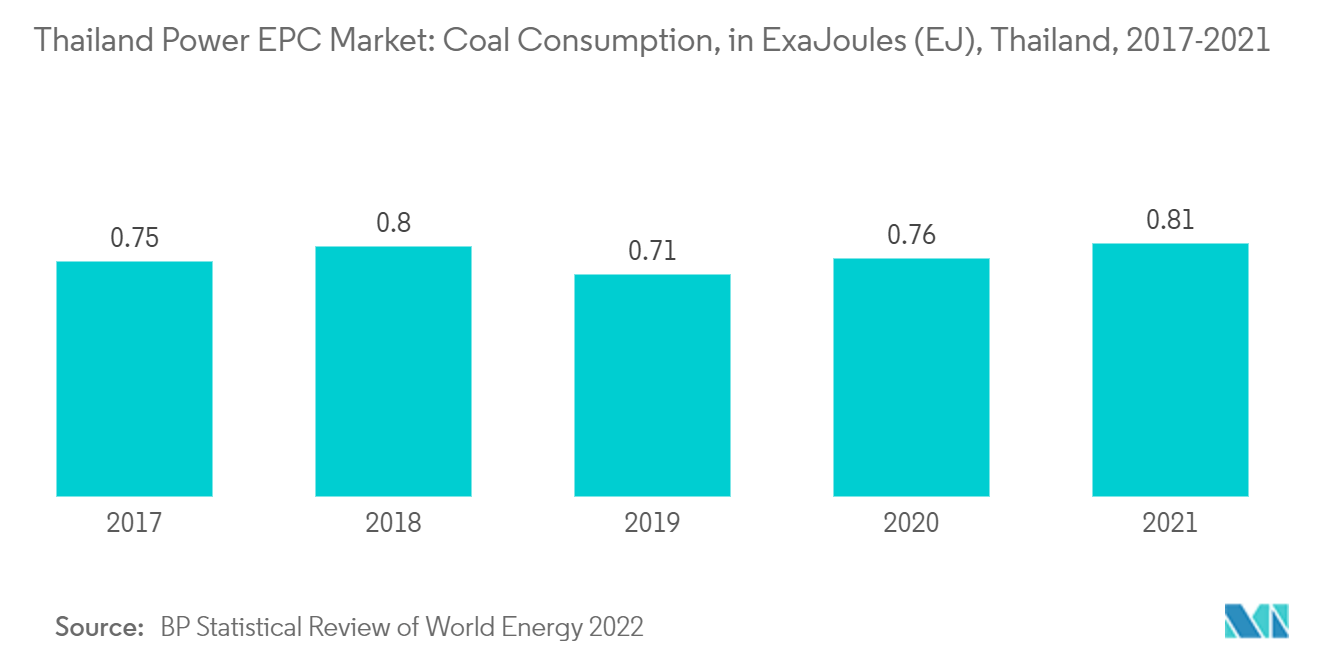

Umweltbedenken hinsichtlich der Kohlekraftwerkskapazität bremsen den Markt

- Während Länder auf der ganzen Welt versuchen, von der Kohle zur Energieerzeugung abzuweichen, hat Thailand weiterhin an der Planung und Entwicklung neuer Kohlekraftwerke festgehalten. Thailand war einer der größten Kohleverbraucher in der ASEAN-Region, und im Jahr 2021 lag der Kohleverbrauch Thailands bei fast 0,81 ExaJoule (EJ), was einem Anstieg von fast 8 % seit 2017 entspricht. Dies zeigt, dass Thailand trotz der globalen Verlagerung hin zu erneuerbaren Energien Der Kohleverbrauch ist in den letzten Jahren gestiegen.

- Neben der drohenden Nichteinhaltung von Emissionszielen sind Kohlekraftwerke auch aufgrund von Nachhaltigkeitsbedenken und Protesten indigener und Umweltgruppen in die Kritik geraten.

- Stand Oktober 2022 Thailand plant, bis 2034 vier neue Kohlekraftwerke zu bauen. Zwei dieser Anlagen werden ein bestehendes Kraftwerk in Mae Moh ergänzen, das mit Kohle aus einer benachbarten Mine betrieben wird, und haben bereits die Genehmigung des Kabinetts erhalten. Sie sollen noch in diesem Jahr mit dem Bau beginnen, von 2026 bis 2050 in Betrieb sein und das Netz um 660 MW erweitern. Es wird jedoch erwartet, dass diese geplanten Projekte im Land während der Planungs- und Bauphase auf erheblichen öffentlichen Widerstand stoßen, der zuvor zur Streichung geplanter und geplanter Kohlekraftwerkskapazitäten im Land geführt hatte.

- Indigene Gemeinschaften in der Region haben sich gegen die Entwicklung neuer Kraftwerke in der Region ausgesprochen. Im Jahr 2015 musste EGAT, der staatliche Stromversorger, Schadensersatz für gesundheitliche Verschlechterung, körperliche und geistige Beschwerden sowie Entschädigungen für medizinische Kosten und Schäden an Ernten und Land zahlen. Aufgrund der Auswirkungen des Kohlebergbaus und der Kraftwerke in der Region Mae Moh wurde das Unternehmen insgesamt zur Zahlung von 25 Millionen THB (0,72 Millionen US-Dollar) an die Dorfbewohner verurteilt.

- Auch zwei geplante Kohlekraftwerke in den südlichen Provinzen Songkhla und Krabi wurden im Jahr 2022 nach zehn Jahren aufgrund des starken Widerstands von Einheimischen und Umweltverbänden abgesagt. Daher wird erwartet, dass die Umwelt- und Nachhaltigkeitsbedenken hinsichtlich der Kohleverstromung das Marktwachstum im Prognosezeitraum bremsen werden.

Überblick über die thailändische Energie-EPC-Branche

Der thailändische Strom-EPC-Markt ist mäßig konsolidiert. Zu den großen Unternehmen (nicht in bestimmter Reihenfolge) gehören Mitsubishi Hitachi Power Systems, Ltd, Marubeni Corporation, General Electric Company, Poyry PLC, Black Veatch Corporation und andere.

Thailands Power-EPC-Marktführer

Mitsubishi Hitachi Power Systems, Ltd

Marubeni Corporation

General Electric Company

Poyry PLC

Black & Veatch Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum thailändischen Strom-EPC-Markt

- Oktober 2022 Doosan Škoda Power erhält vom thailändischen Unternehmen TTCL einen Auftrag zur Lieferung eines 20-MW-Dampfturbinengenerators für ein neu gebautes Dampfkraftwerk in der thailändischen Provinz Rayong.

- Februar 2022 Glow SPP 2 Company Limited unterzeichnet einen Vertrag mit Jurong Engineering Limited und Thai Jurong Engineering Limited. Im Rahmen dieses Vertrags würde ein 96-MW-SPP-Projekt, ein Kraft-Wärme-Kopplungsprojekt, errichtet. Die neue Anlage wird im Industriegebiet Map Ta Phut in der Provinz Rayong errichtet. Bis 2024 soll die Anlage betriebsbereit sein.

Segmentierung der thailändischen Energie-EPC-Industrie

Power-EPC-Dienste werden als End-to-End-Dienste für ein Kraftwerksprojekt definiert, vom Entwurf des Systems über die Beschaffung der Komponenten bis hin zur Installation des Projekts.

Der thailändische Strom-EPC-Markt ist nach Sektoren segmentiert. Nach Sektoren ist der Markt in Stromerzeugung (Wärme, erneuerbare Energien und andere) sowie Übertragung und Verteilung unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (Milliarden US-Dollar) erstellt.

| Energieerzeugung | Thermal |

| Erneuerbare Energien | |

| Andere | |

| Übertragung und Verteilung |

| Sektor | Energieerzeugung | Thermal |

| Erneuerbare Energien | ||

| Andere | ||

| Übertragung und Verteilung |

Häufig gestellte Fragen zur thailändischen Strom-EPC-Marktforschung

Wie groß ist der thailändische Strom-EPC-Markt derzeit?

Der thailändische Strom-EPC-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 3 % verzeichnen.

Wer sind die Hauptakteure auf dem thailändischen Power-EPC-Markt?

Mitsubishi Hitachi Power Systems, Ltd, Marubeni Corporation, General Electric Company, Poyry PLC, Black & Veatch Corporation sind die wichtigsten Unternehmen, die auf dem thailändischen Strom-EPC-Markt tätig sind.

Welche Jahre deckt dieser thailändische Strom-EPC-Markt ab?

Der Bericht deckt die historische Marktgröße des thailändischen Strom-EPC-Marktes für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des thailändischen Strom-EPC-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Thailand Power EPC Industry Report

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Thailand Power EPC im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die EPC-Analyse von Thailand Power umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.