Analyse des Batteriemarktes in Südasien

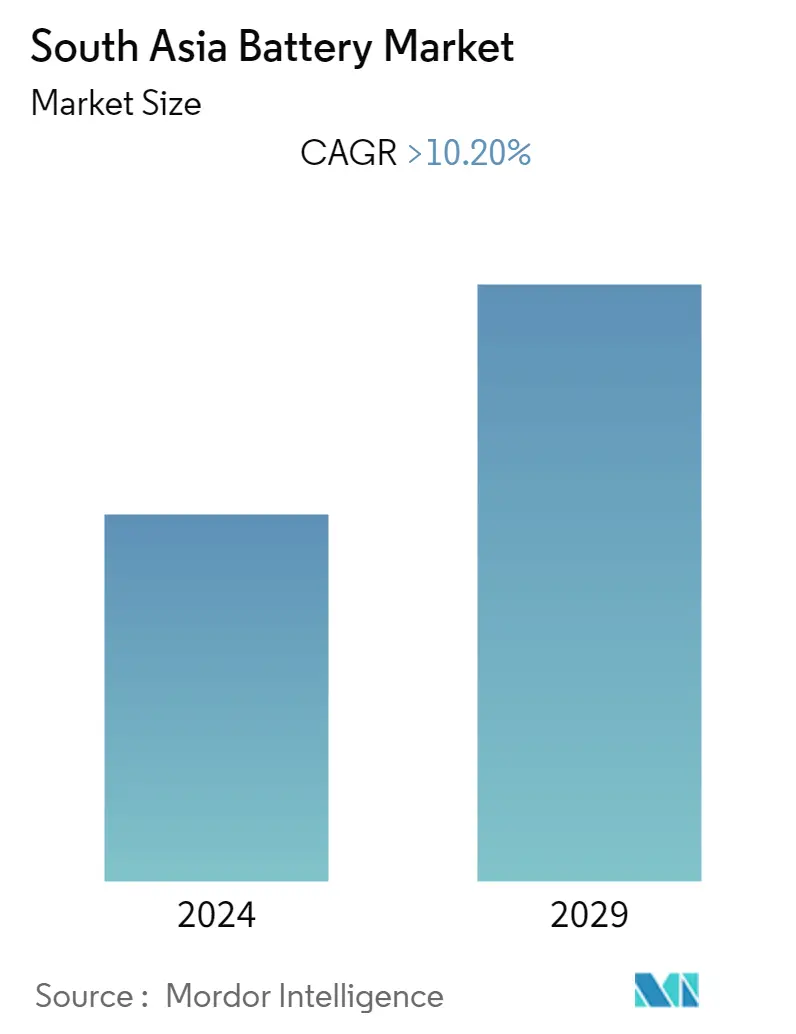

Es wird erwartet, dass der südasiatische Batteriemarkt im Prognosezeitraum eine jährliche Wachstumsrate von mehr als 10,2 % verzeichnen wird.

Der Markt wurde durch COVID-19 negativ beeinflusst. Mittlerweile hat es jedoch das Niveau vor der Pandemie erreicht.

- Es wird erwartet, dass Faktoren wie die schnelle Verbreitung von Elektrofahrzeugen aufgrund der sinkenden Preise, die hauptsächlich durch den sinkenden Preis von Lithium-Ionen-Batterien und die steigende Nachfrage nach Rechenzentren in der Region begünstigt werden, den untersuchten Markt antreiben werden.

- Allerdings verfügt die Region im Vergleich zum weltweiten Batteriespeichersystem über weniger als 2 % Batteriespeichersysteme. Daher wird erwartet, dass eine geringere Nachfrage nach Energiespeichersystemen den Markt im Prognosezeitraum bremsen wird.

- Die Materialtransportbranche verlagert sich auf Li-Ionen-Batterien, da Li-Ionen-Batterien im Vergleich zu Blei-Säure-Batterien eine höhere Effizienz bieten. Daher wird erwartet, dass dies eine große Chance für Li-Ionen-Batterien darstellt.

- Thailand verfügt aufgrund der steigenden Nachfrage aus der Automobil-, Rechenzentrums- und anderen Endverbraucherbranche über einen erheblichen Marktanteil.

Trends auf dem Batteriemarkt in Südasien

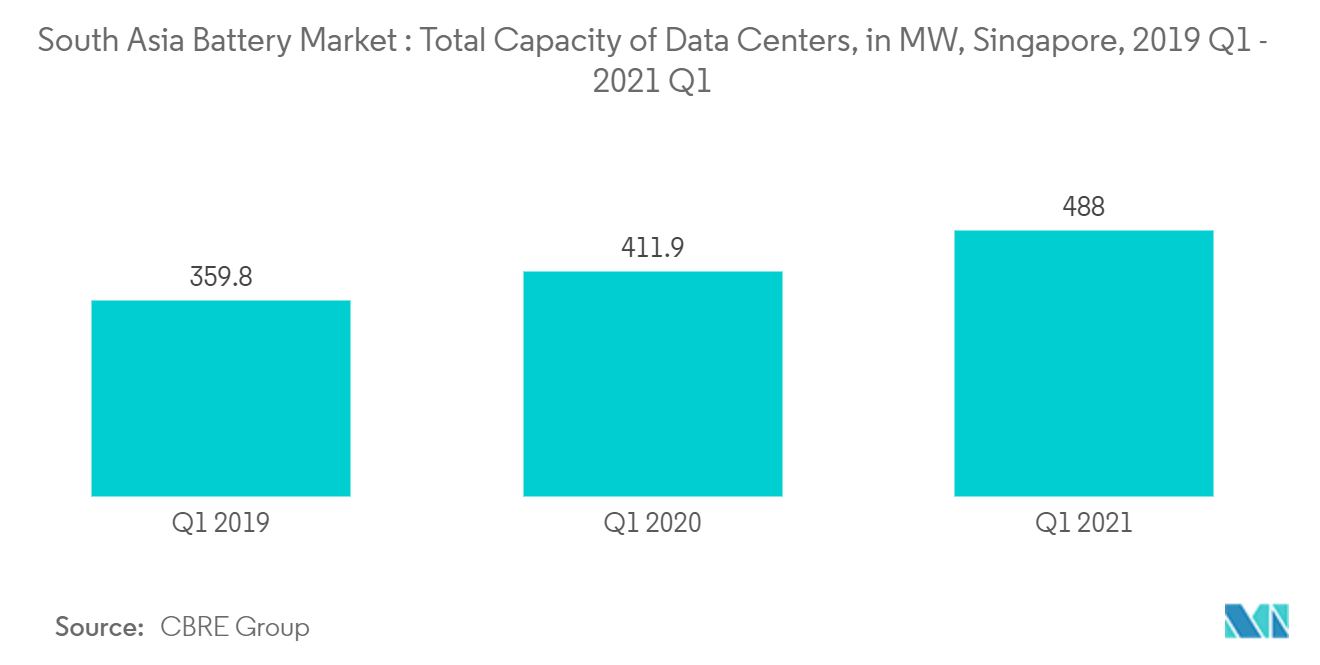

Segment Rechenzentren soll den Markt dominieren

- Die Nachfrage nach Rechenzentren wächst aufgrund des exponentiellen Datenwachstums aufgrund des starken Einsatzes von Technologie rasant. Singapur wird von Rechenzentrumsbetreibern aufgrund der Geschwindigkeit, mit der Daten im Land übertragen werden, bevorzugt. Das Land bietet Unterstützung durch die Infrastruktur rund um das Unterwasser-Glasfasernetz, die schon sehr früh an der Schwelle der Entwicklung von Rechenzentren im asiatisch-pazifischen Raum bereitgestellt wurde.

- Singapur ist eine der größten Finanzstädte im asiatisch-pazifischen Raum, die aufstrebende Märkte in Indien und Südasien bedient, was die Stadt zu einem natürlichen Colocation-Hub macht. Das Land verzeichnet ein robustes Wachstum der Rechenzentrumsinfrastruktur, das in naher Zukunft wahrscheinlich den Batteriemarkt ankurbeln wird.

- Nach Angaben der CBRE Group haben Singapurs Rechenzentren ihre Kapazität im ersten Quartal 2021 auf 488 Megawatt erhöht und sind damit eines der führenden Rechenzentrumszentren in Asien. Während der COVID-19-Pandemie kam es zu einem sprunghaften Anstieg der Nachfrage nach Datenspeicherung und -kapazität.

- Verschiedene private Akteure haben ihre Technologien und Investitionen in verschiedene Arten von Batteriezellen im Land angekündigt. Beispielsweise brachte das in Indien ansässige Start-up Nordische Technologies im Mai 2022 in Zusammenarbeit mit dem Central Institute of Petrochemicals Engineering and Technology (CIPET) eine Aluminium-Graphen-Pouchzellenbatterie für Unterhaltungselektronik, Gadgets und zukünftige EV-Technologie auf den Markt. Bengaluru. Daher dürften solche kommenden Technologien im Prognosezeitraum den Batteriemarkt in Indien antreiben.

- Mit der Integration künstlicher Intelligenz in verschiedene Segmente wie Automobile, Industrie usw. wird erwartet, dass der Bedarf an der Einrichtung von Rechenzentren in der Region wächst, was den Anstieg der Nachfrage nach Batterien für Backup-Zwecke in Rechenzentren fördern kann.

- Darüber hinaus hat die zunehmende Verbreitung von 4G/5G und die Geschwindigkeit, mit der Daten über das Netzwerk übertragen werden, dazu geführt, dass sich immer mehr Menschen für Internetdienste entscheiden. Die Nachfrage nach Rechenzentren zur Speicherung wichtiger Daten steigt, und es wird erwartet, dass sich dieser Trend im Prognosezeitraum fortsetzt. Dies bietet Unternehmen die Möglichkeit, stark in Rechenzentren zu investieren, was die Nachfrage nach Bleisäure und vor allem Lithium-Ionen steigern kann Batterien in den Regionen.

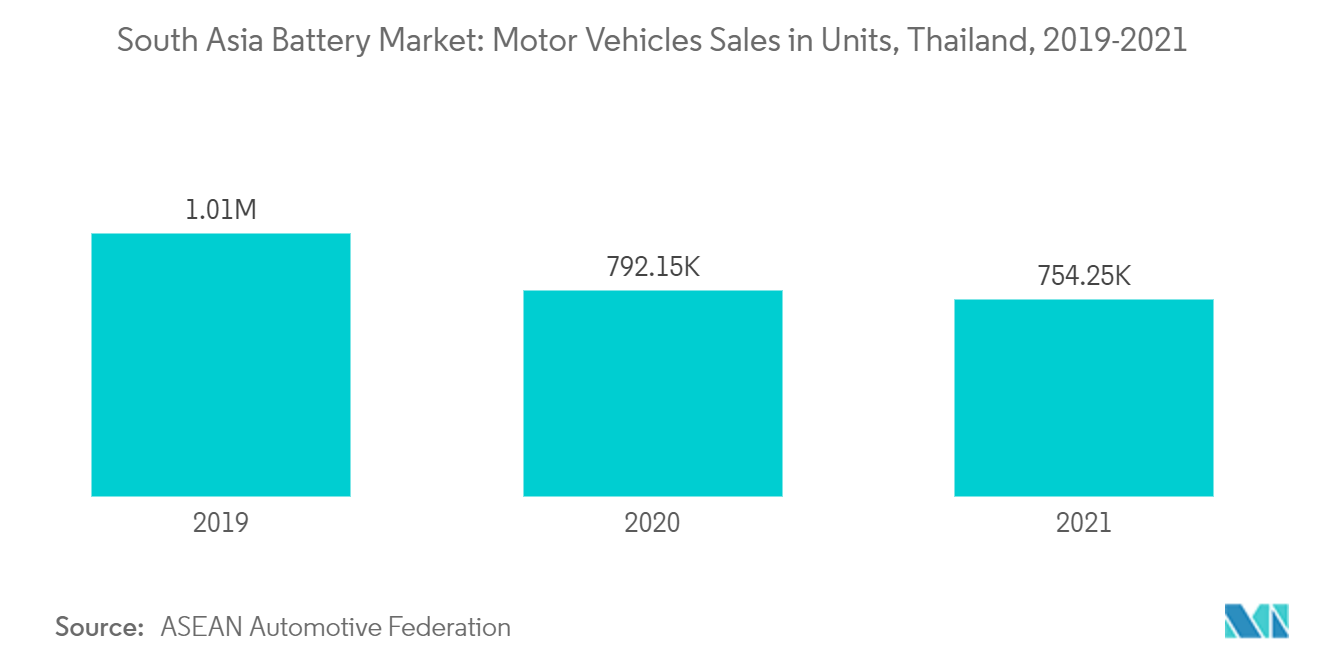

Thailand soll bedeutenden Marktanteil haben

- Thailand hat nach Indien einen erheblichen Marktanteil und dieser Trend dürfte sich aufgrund der steigenden Nachfrage aus der Automobil-, Rechenzentrums- und Telekommunikationsbranche auch in den kommenden Jahren fortsetzen.

- Thailand bietet ein großes Investitionspotenzial für den Automobilsektor. Das Land verfügt über eine führende Automobilproduktionsbasis im Verband Südasiatischer Nationen. Im Laufe von 50 Jahren hat sich das Land von einem Hersteller von Autokomponenten zu einem führenden Automobilproduktions- und Exportzentrum entwickelt.

- Im Jahr 2021 belief sich der Absatz Thailands auf 754.254 Kraftfahrzeugeinheiten und gehörte damit zu den Spitzenreitern auf dem globalen Automobilmarkt. Daher wird erwartet, dass dies die Nachfrage nach Autobatterien im Land im Prognosezeitraum erhöhen wird.

- Darüber hinaus konzentriert sich die thailändische Regierung darauf, den Herstellern von Öko-Autos Anreize zu bieten, mehr Öko-Elektrofahrzeuge, insbesondere Hybridfahrzeuge, auf den Markt zu bringen. Diese Öko-Elektrofahrzeuge erhalten wie andere Elektrofahrzeugmodelle auch eine Verbrauchsteuerermäßigung, wodurch die Einzelhandelspreise erschwinglicher werden. Dies wiederum dürfte in den kommenden Jahren erhebliche Chancen für Hersteller von Elektrofahrzeugen und Batterien eröffnen.

- Die Regierung hat auch ihr Geschäftsmodul im Rahmen des Thailand 4.0-Programms geplant. Dieses Programm wird dazu beitragen, neue Technologien wie Cloud Computing, interaktive Medien, Big Data und das Internet der Dinge voranzutreiben.

- Im August 2022 erwarb Bridge Data Centers im Rahmen seiner Expansion nach Thailand ein Rechenzentrum in Bangkok. Die neu erworbene BKK01-Anlage hat jetzt eine Leistung von 450 kW und eine Grundfläche von etwa 6.500 m² (70.000 m²). Die verbleibende Fläche soll für eine zusätzliche IT-Kapazitätslast von 5 MW ausgestattet werden.

- Daher wird erwartet, dass Faktoren wie bevorstehende Rechenzentren und ein erwarteter Anstieg der Automobilproduktion in den kommenden Jahren den Batteriemarkt in Thailand im Prognosezeitraum antreiben werden.

Überblick über die Batterieindustrie in Südasien

Der südasiatische Batteriemarkt ist teilweise fragmentiert. Zu den Hauptakteuren auf diesem Markt (nicht in einer bestimmten Reihenfolge) gehören BYD Co. Ltd, CD Technologies Inc., Exide Industries Limited, GS Yuasa Corporation und LG Chem Ltd.

Marktführer für Batterien in Südasien

BYD Co. Ltd

C&D Technologies Inc.

Exide Industries Limited

GS Yuasa Corporation

LG Chem Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Batteriemarkt in Südasien

- Juli 2022 Ola Electric, Reliance New Energy und Rajesh Export unterzeichneten alle Vereinbarungen über 2.187,7 Millionen US-Dollar im Rahmen des Production Linked Incentive (PLI)-Programms des Zentrums. Die drei Unternehmen, die im Rahmen des PLI-Programms des Zentrums ausgewählt wurden, werden voraussichtlich 95 GWh Batterien produzieren. Innerhalb von zwei Jahren müssen sie eine Produktionsstätte errichten.

- November 2022 Eine Forschungspartnerschaft zwischen der Livent Corporation und der Nanyang Technological University in Singapur wurde mit dem Ziel ins Leben gerufen, umweltfreundliche Lithiumbatterietechnologien voranzutreiben.

Segmentierung der Batterieindustrie in Südasien

Eine Batterie besteht aus einer oder mehreren Zellen, die in Reihe, parallel oder in beide Richtungen geschaltet sind, und ist für eine bestimmte Ausgangsspannung und Kapazität ausgelegt. Ebenso ist eine Zelle eine elektrochemische Komponente, die zur Erzeugung oder Speicherung elektrischer Energie in einer Batterie verwendet wird.

Der Markt ist nach Typ, Endbenutzern und Geografie segmentiert. Nach Typ ist der Markt in Blei-Säure-Batterien, Lithium-Ionen-Batterien und andere Typen unterteilt. Nach Endverbrauchern ist der Markt in Automobil, Rechenzentren, Telekommunikation, Energiespeicherung und andere Endverbraucher unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den südasiatischen Batteriemarkt in den wichtigsten Ländern. Für jedes Segment wurden die Marktgröße und Prognosen zum Umsatz (in Milliarden US-Dollar) erstellt.

| Blei-Säure-Batterie |

| Litium-Ionen-Batterie |

| Andere Arten |

| Automobil |

| Daten Center |

| Telekommunikation |

| Energiespeicher |

| Andere Endbenutzer |

| Singapur |

| Thailand |

| Indonesien |

| Rest von Südasien |

| Typ | Blei-Säure-Batterie |

| Litium-Ionen-Batterie | |

| Andere Arten | |

| Endnutzer | Automobil |

| Daten Center | |

| Telekommunikation | |

| Energiespeicher | |

| Andere Endbenutzer | |

| Erdkunde | Singapur |

| Thailand | |

| Indonesien | |

| Rest von Südasien |

Häufig gestellte Fragen zur Batteriemarktforschung in Südasien

Wie groß ist der Batteriemarkt in Südasien aktuell?

Der südasiatische Batteriemarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 10,20 % verzeichnen.

Wer sind die Hauptakteure auf dem südasiatischen Batteriemarkt?

BYD Co. Ltd, C&D Technologies Inc., Exide Industries Limited, GS Yuasa Corporation, LG Chem Ltd. sind die größten Unternehmen, die auf dem südasiatischen Batteriemarkt tätig sind.

Welche Jahre deckt dieser südasiatische Batteriemarkt ab?

Der Bericht deckt die historische Marktgröße des Batteriemarkts in Südasien für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Batteriemarkts in Südasien für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die Batterieindustrie in Südasien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Batterien in Südasien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Batterieanalyse für Südasien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.