Südamerika Mundhygiene-Marktgröße und -anteil

Südamerika Mundhygiene-Marktanalyse von Mordor Intelligence

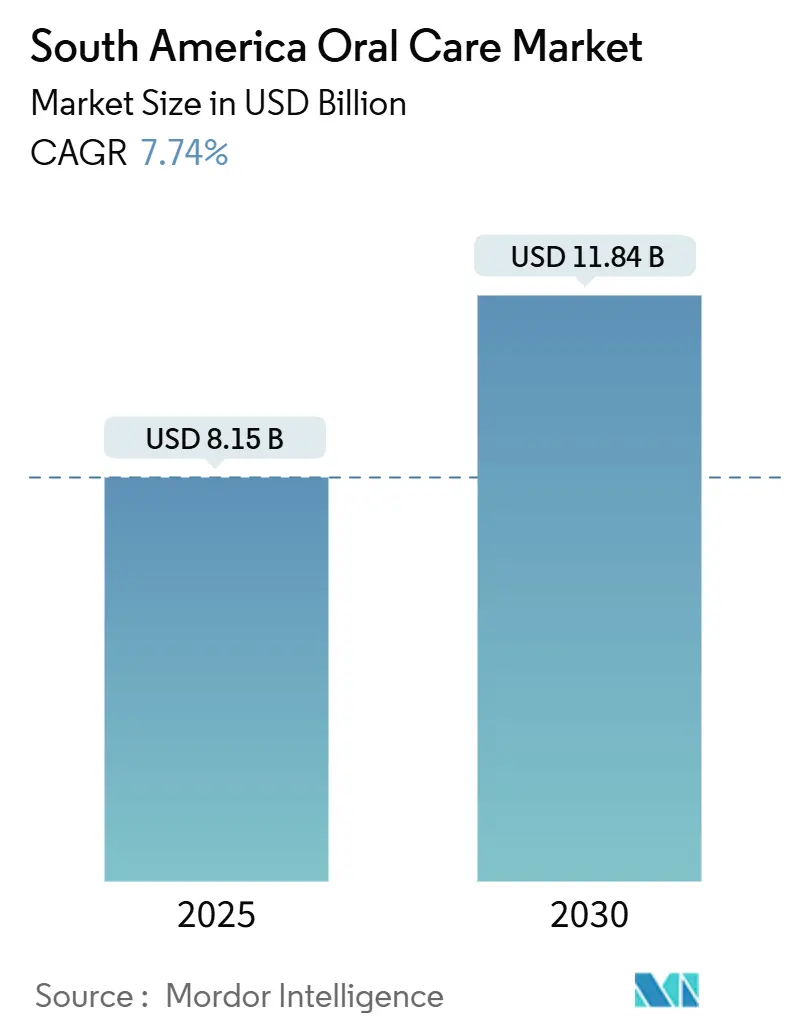

Der Südamerika Mundhygiene-Markt hat eine Marktgröße von USD 8,15 Milliarden im Jahr 2025 und wird voraussichtlich USD 11,84 Milliarden bis 2030 erreichen, mit einem Wachstum von 7,74% CAGR während des Prognosezeitraums. Diese Wachstumsdynamik spiegelt das zunehmende Gesundheitsbewusstsein der Region und die sich wandelnden Verbraucherpräferenzen hin zu Premium- und spezialisierten Mundhygienelösungen wider. Multinationale Unternehmen nutzen F&E- und Vertriebsnetzwerke, während lokale Akteure sich auf natürliche Formulierungen und kulturelle Relevanz konzentrieren. Online-Einzelhandelskanäle disrumpieren traditionelle Vertriebsnetzwerke und verzeichnen das schnellste Wachstum mit 9,25% CAGR (2025-2030), wodurch sie die Art und Weise verändern, wie Mundhygieneprodukte die Verbraucher erreichen. Die Integration intelligenter Technologien in elektrische Zahnbürsten schafft Möglichkeiten im Premium-Segment, während gefälschte Produkte eine erhebliche Herausforderung bleiben, die sich besonders auf den Markenruf in preissensiblen Märkten auswirkt. Regierungsinitiativen zur Förderung der Mundhygiene, wie Brasiliens "Lächelndes Brasilien"-Programm, schaffen günstige Marktbedingungen, indem sie den Zugang zu Mundgesundheitsdiensten erweitern und das Bewusstsein für präventive Pflege schärfen, laut International & American Associations for Dental Research.

Wichtige Berichts-Erkenntnisse

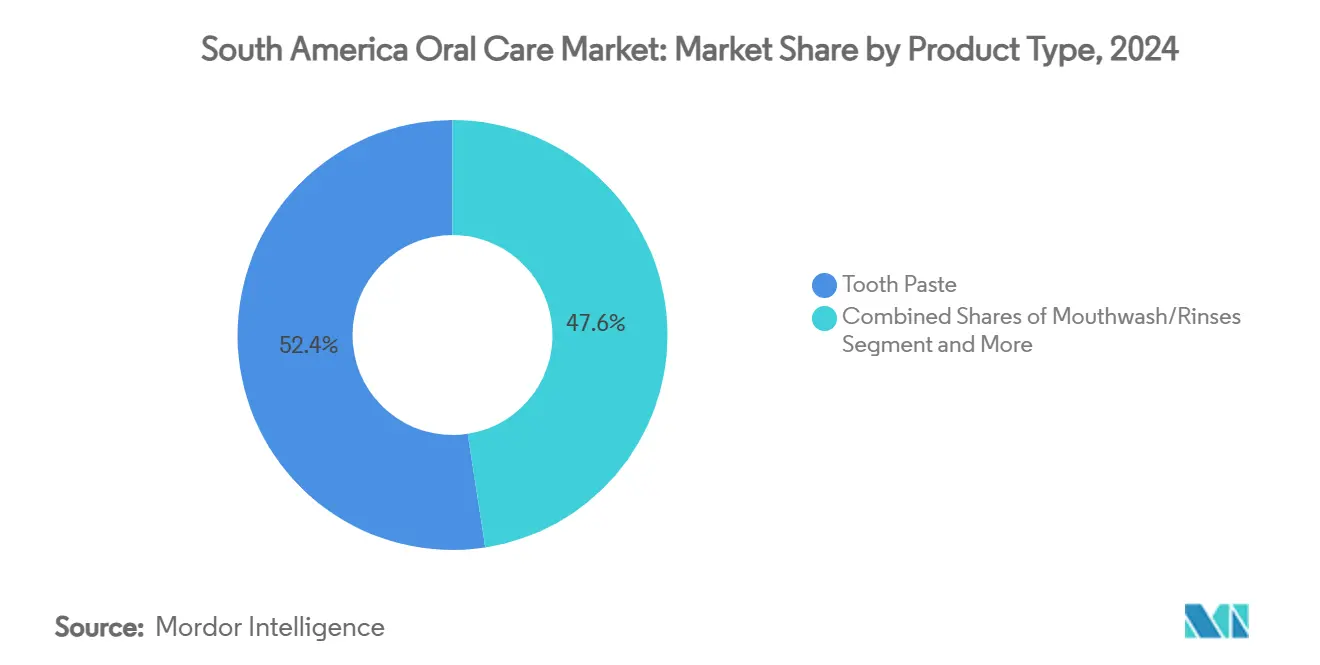

- Nach Produkttyp führte Zahnpasta mit 52,44% des Südamerika Mundhygiene-Marktanteils im Jahr 2024; Mundspülungen/Spülungen werden voraussichtlich mit 7,95% CAGR bis 2030 expandieren.

- Nach Inhaltsstoff hielten konventionelle Formulierungen 94,24% des Marktes im Jahr 2024, während natürliche/Bio-Produkte für 8,24% CAGR bis 2030 positioniert sind.

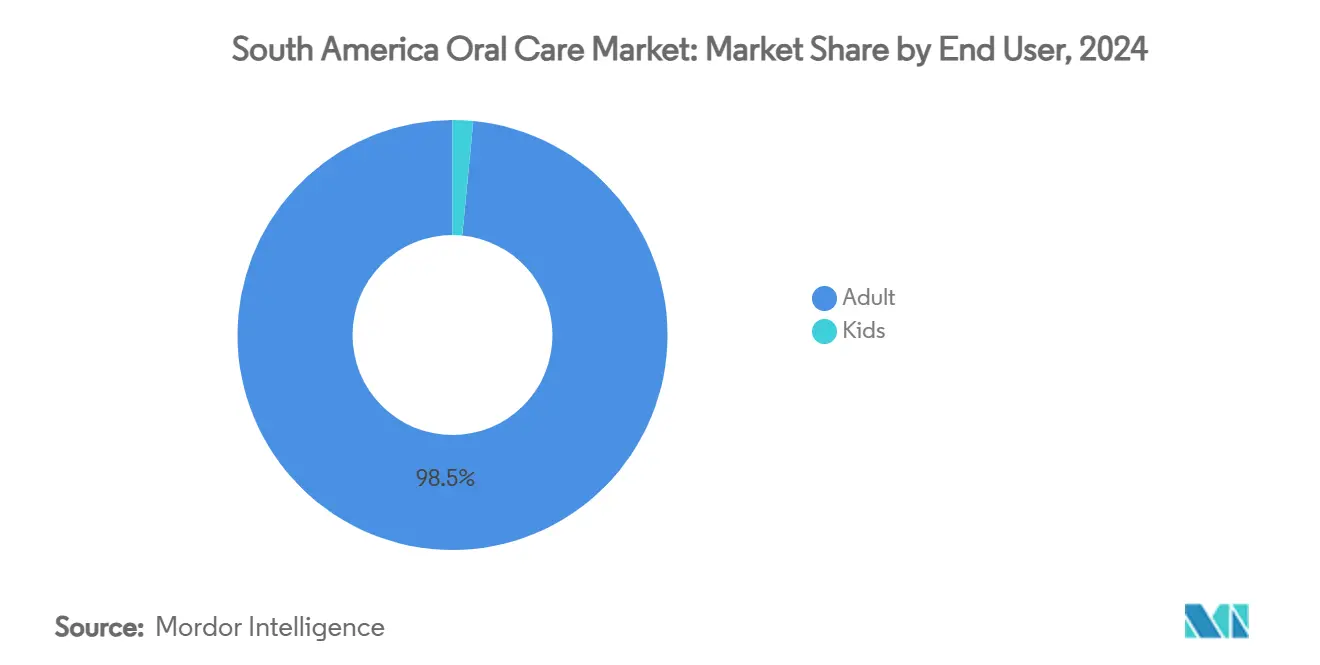

- Nach Endverbraucher repräsentierten Erwachsene 98,46% des Gesamtvolumens im Jahr 2024; das Kindersegment wird mit 8,75% CAGR bis 2030 wachsen.

- Nach Vertriebskanal eroberten Supermärkte/Hypermärkte 32,43% der Verkäufe im Jahr 2024; Online-Einzelhandel wächst mit 9,25% CAGR, da die digitale Akzeptanz steigt.

- Nach Geografie kommandierte Brasilien 34,35% der Markteinnahmen im Jahr 2024, während Argentinien das am schnellsten wachsende Land mit 9,65% CAGR bis 2030 bleibt.

Südamerika Mundhygiene-Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitpunkt |

|---|---|---|---|

| Verschlechternde Mundgesundheit | +1.2% | Brasilien, Argentinien | Mittelfristig (2-4 Jahre) |

| Produktdifferenzierung in Bezug auf Inhaltsstoffe | +1.0% | Chile, städtisches Brasilien | Mittelfristig (2-4 Jahre) |

| Integration intelligenter Technologien in elektrische Zahnbürsten | +0.9% | Brasilien, Argentinien, Kolumbien | Kurzfristig (1-2 Jahre) |

| Günstige Regierungsinitiativen zur Mundhygiene | +1.1% | Brasilien, Peru | Langfristig (4-6 Jahre) |

| Steigendes Bewusstsein für Mundgesundheit in ländlichen Gebieten | +0.6% | Bolivien, ländliches Brasilien, Peru | Mittelfristig (2-4 Jahre) |

| Zunehmende Adoption pflanzlicher Mundhygieneprodukte | +0.7% | Chile, Peru, Kolumbien | Kurz- bis mittelfristig (1-3 Jahre) |

| Quelle: Mordor Intelligence | |||

Mundgesundheitsprobleme treiben Marktwachstum voran

Die zunehmende Prävalenz von Mundgesundheitsproblemen in Südamerika treibt einen signifikanten Wandel im Verbraucherverhalten hin zu präventiven Pflegeprodukten. Chronische Erkrankungen wie schwere Parodontitis und Zahnlosigkeit belasten weiterhin die Gesundheitssysteme und werden voraussichtlich bis 2050 kritische Herausforderungen bleiben, wodurch die Nachfrage nach fortschrittlichen Mundhygienelösungen angekurbelt wird. Als Reaktion auf diese steigenden Bedenken empfehlen Zahnmediziner verbesserte Mundhygienepraktiken. Stand 2024 hatte Brasilien 423.873 registrierte Zahnchirurgen, laut dem Conselho Federal de Odontologia (Brasilianischer Bundeszahnärzterat)[1]Quelle: Brasilianischer Bundeszahnärzterat "Registrierte Zahnchirurgen", gov.br. Diese anhaltende Gesundheitsbelastung beschleunigt den Übergang von reaktiven Behandlungen zu präventiven Pflegestrategien, wobei Verbraucher zunehmend den Zusammenhang zwischen Mundgesundheit und allgemeinem Wohlbefinden anerkennen. Die Initiative der Weltgesundheitsorganisation, Mundgesundheit als Schlüsselkomponente der universellen Gesundheitsversorgung bis 2030 zu priorisieren, verstärkt diesen Trend weiter und treibt das Marktwachstum über grundlegende Hygieneprodukte hinaus hin zu therapeutischen und präventiven Angeboten.

Produktdifferenzierung in Bezug auf Inhaltsstoffe

Die Inhaltsstoffzusammensetzung von Mundhygieneprodukten hat sich als kritischer Differenzierungsfaktor erwiesen, wobei natürliche und Bio-Formulierungen erheblich an Zugkraft gewinnen. Diese Verschiebung wird durch Unternehmen wie Biorigen in Chile exemplifiziert, das 100% Bio-Mundhygieneprodukte als Reaktion auf die wachsende Verbrauchernachfrage nach nachhaltigen Alternativen entwickelt hat. Diese Veränderung ist hauptsächlich auf das erhöhte Verbraucherbewusstsein und die Prüfung der Zusammensetzung von Mundhygieneprodukten zurückzuführen. Unternehmen passen ihre Strategien proaktiv an diese sich entwickelnden Verbraucherpräferenzen an und erkennen die Wichtigkeit, diesem wachsenden Segment gerecht zu werden. Darüber hinaus erweitern sich die strategischen Prioritäten der Branche über Inhaltsstoffinnovationen hinaus, um breitere Nachhaltigkeitsziele zu adressieren. Recycelbare Verpackungen sind zu einem kritischen Wettbewerbsdifferenzierer geworden. Zum Beispiel unterstreicht Colgates Einführung recycelbarer Zahnpastatuben ein bewusstes und zukunftsorientiertes Engagement für umweltverträgliche Produktentwicklung. Dieser Ansatz steht nicht nur im Einklang mit der zunehmend umweltbewussten Verbraucherbasis der Region, sondern positioniert das Unternehmen auch als Marktführer in nachhaltigkeitsorientierter Innovation im Mundhygiene-Markt.

Integration intelligenter Technologien in elektrische Zahnbürsten

Der Markt für elektrische Zahnbürsten erlebt eine technologische Transformation, wobei intelligente Funktionen das Wachstum im Premium-Segment in einer traditionell kommerzialisierten Kategorie vorantreiben. Diese Verschiebung ist besonders ausgeprägt in Brasilien und Argentinien, wo steigende verfügbare Einkommen es Verbrauchern ermöglichen, vernetzte Mundhygienegeräte zu adoptieren, die personalisierte Putzsysteme bieten. Innovationen wie App-Konnektivität, Drucksensoren und Echtzeit-Feedback heben diese Produkte von grundlegenden Reinigungstools zu fortschrittlichen Mundgesundheits-Managementsystemen. Diese technologische Entwicklung steht im Einklang mit einem breiteren Branchentrend, bei dem Mundhygiene einen ganzheitlichen Gesundheitsansatz adoptiert, der von Hautpflegepraktiken inspiriert ist. Die Premiumisierungsstrategie war erfolgreich für Marken wie Oral-B, wie die Leistung ihrer iO-Elektrozahnbürsten zeigt. Da Verbraucher gesundheitsbewusster werden, wird die Nachfrage nach technologisch fortschrittlichen Mundhygieneprodukten stark ansteigen. Branchenexperten prognostizieren, dass dieser Trend nicht nur die Marktdynamik umgestalten, sondern auch die Verbrauchererwartungen in den kommenden Jahren neu definieren wird.

Günstige Regierungsinitiativen zur Mundhygiene

Regierungsgetriebene Mundgesundheitsinitiativen adressieren Zugangsprobleme und erhöhen das Bewusstsein, wodurch ein förderliches Umfeld für Marktwachstum geschaffen wird. Brasiliens universelles Gesundheitssystem (SUS) hat Mundgesundheit durch sein "Lächelndes Brasilien"-Programm betont, das die Mundgesundheitsmetriken verbessert und die Zugänglichkeit der Pflege erweitert hat und als Modell für andere Nationen in der Region dient, laut International & American Associations for Dental Research [2]Quelle: International & American Associations for Dental Research, "Brasiliens universelles Gesundheitssystem (SUS)", iskm.issa.int. Kürzlich zielen Gesetzesvorschläge wie PL 2888/2021 darauf ab, Juli als "Julho Laranja" zu etablieren, um jährliche kieferorthopädische Untersuchungen für Kinder im Alter von 6-12 Jahren in Brasilien zu fördern, was möglicherweise zukünftige Zahnpflegepraktiken und Marktdynamik beeinflusst. Colgates Bright Smiles Bright Futures-Initiative unterstreicht ein starkes Unternehmensengagement für die Förderung globaler Mundgesundheitsbewusstsein und -bildung, einschließlich Südamerika. Das Programm hat sich das ehrgeizige Ziel gesetzt, bis 2025 zwei Milliarden Kinder weltweit zu bilden, aufbauend auf seinem Meilenstein, bereits über eine Milliarde Kinder erreicht zu haben. Durch die Bereitstellung kostenloser Mundgesundheitsbildung nutzt die Initiative strategische Partnerschaften mit global anerkannten Organisationen wie der Weltgesundheitsorganisation, um ihre Reichweite zu maximieren und eine dauerhafte, positive Wirkung auf Gemeinschaften rund um den Globus zu erzielen.

Hemmfaktoren-Auswirkungsanalyse

| Hemmfaktor | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitpunkt |

|---|---|---|---|

| Verbreitung traditioneller Zahnreinigungsmethoden | -1.3% | Ländliche Gebiete in ganz Südamerika, besonders Andenregionen und Inneres Brasiliens | Langfristig (≥ 4 Jahre) |

| Gefälschte Produkte beeinträchtigen Markenreputation | -1.6% | Panregional, am stärksten in Grenzregionen und unregulierten Märkten | Mittelfristig (2-4 Jahre) |

| Regulatorische Hürden verzögern Markteinführungen neuer Formulierungen | -0.8% | Brasilien, Argentinien, mit Spillover-Effekten auf kleinere Märkte | Mittelfristig (2-4 Jahre) |

| Hohe Kosten von Premium-Mundhygieneprodukten | -1.1% | Preissensible Segmente in ganz Südamerika, besonders in Kolumbien, Peru und ländlichen Gebieten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Verbreitung traditioneller Zahnreinigungsmethoden

Traditionelle Zahnreinigungsmethoden stellen weiterhin erheblichen Widerstand gegen die Marktpenetration in ländlichen und einkommensschwachen Gemeinschaften in ganz Südamerika dar. Obwohl der Markt insgesamt wächst, beschränken kulturelle Praktiken und wirtschaftliche Herausforderungen die Adoption moderner Mundhygieneprodukte in bestimmten Segmenten. Dieses Problem ist besonders evident in abgelegenen Regionen Brasiliens und den Andengebieten, wo begrenzter Zugang zur Zahnpflege und die Abhängigkeit von traditionellen Heilmitteln bestehen bleiben. In Brasilien bleibt der Zahnversicherungsmarkt im Vergleich zu reifen Märkten wie den USA unterentwickelt. Odontoprev, der größte Zahnversicherungsanbieter in Brasilien, berichtet von nur 8,6 Millionen Begünstigten im Jahr 2023, was sowohl erhebliche Wachstumschancen als auch Barrieren für die Adoption moderner Mundhygienelösungen hervorhebt. Diese Untererschließung zeigt erhebliches Wachstumspotenzial, hebt aber auch die Barrieren für die moderne Mundhygieneadoption hervor. Die Herausforderung für Hersteller liegt in der Entwicklung von Produkten und Bildungsinitiativen, die die Lücke zwischen traditionellen Praktiken und zeitgemäßer Mundgesundheitswissenschaft überbrücken können, insbesondere da der Zusammenhang zwischen Mundgesundheit und allgemeinem Wohlbefinden zunehmend anerkannt wird.

Gefälschte Produkte beeinträchtigen Markenreputation

Gefälschte Mundhygieneprodukte stellen eine erhebliche geschäftliche Herausforderung dar, indem sie das Markenkapital untergraben, das Verbrauchervertrauen erodieren und ernsthafte Gesundheitsrisiken darstellen. Dieses Problem ist besonders akut in preissensiblen Märkten, wo Verbraucher eher unwissentlich gefälschte Produkte über unregulierte Vertriebskanäle kaufen. Diese gefälschten Artikel enthalten häufig minderwertige oder schädliche Inhaltsstoffe, die nicht nur die Verbrauchergesundheit gefährden, sondern auch die allgemeinen Standards der Mundhygiene kompromittieren. Für etablierte Unternehmen wie Colgate-Palmolive wirkt sich die Verbreitung gefälschter Produkte direkt auf die finanzielle Leistung aus, indem sie Umsatzströme reduziert und die langfristige Verbraucherloyalität schwächt. Darüber hinaus hat das rasche Wachstum des E-Commerce in der Region diese Herausforderung intensiviert, da es die Verbreitung gefälschter Waren erleichtert. Dieses Szenario hebt den kritischen Bedarf für Unternehmen hervor, robuste Authentifizierungs- und Verifikationssysteme zu implementieren, um ihre Markenintegrität zu schützen und Verbraucher zu schützen.

Segmentanalyse

Nach Produkttyp: Zahnpasta dominiert, während Mundwasser beschleunigt

Zahnpasta kommandiert den größten Marktanteil mit 52,44% im Jahr 2024 und profitiert von ihrem Status als essentielles tägliches Pflegeprodukt in allen demografischen Segmenten. Die Führung des Segments wird durch kontinuierliche Fortschritte in spezialisierten Formulierungen vorangetrieben, die wichtige Mundgesundheitsbedürfnisse adressieren, einschließlich Sensibilität, Aufhellung und Zahnfleischpflege. Unterdessen ist das Segment Mundspülungen und Spülungen für schnelles Wachstum positioniert, mit einer prognostizierten CAGR von 7,95% von 2025 bis 2030. Dieses Wachstum ist auf steigendes Verbraucherbewusstsein für umfassende Mundhygienepraktiken und die therapeutischen Vorteile von Mundwasser über die grundlegende Erfrischung hinaus zurückzuführen. Klinische Forschung unterstützt diesen Trend weiter, indem sie die Wirksamkeit von Mundwasser bei der Reduzierung von Plaque und der Verbesserung der Zahnfleischgesundheit demonstriert.

Das Zahnbürstensegment durchläuft eine erhebliche Premiumisierung, besonders in städtischen Märkten, wo die Nachfrage nach elektrischen und intelligenten Modellen trotz ihrer höheren Preispunkte steigt. Oral-Bs iO-Elektrozahnbürsten haben hohes einstelliges Wachstum global vorangetrieben und signalisieren ähnliches Wachstumspotenzial in Südamerikas emergentem Premium-Segment. Zusätzlich gewinnen Produkte wie Zahnseide, Interdentalreiniger und Zungenreiniger, obwohl sie einen kleineren Marktanteil repräsentieren, an Zugkraft. Dieses Wachstum wird durch Verbraucher angetrieben, die umfassendere Mundhygieneroutinen adoptieren, beeinflusst von Empfehlungen von Zahnmedizinern und erhöhtem Bewusstsein für Mundgesundheit.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Inhaltsstoff: Natürliche Formulierungen gewinnen an Boden

Konventionelle/synthetische Inhaltsstoffe behalten die Marktdominanz mit einem Anteil von 94,24% im Jahr 2024 bei und spiegeln etabliertes Verbrauchervertrauen und weit verbreitete Verfügbarkeit über Preispunkte hinweg wider. Diese Formulierungen nutzen jahrzehntelange Forschung, bewährte Leistung und Kosteneffizienz und gewährleisten breite Zugänglichkeit. Das natürliche und Bio-Segment gewinnt jedoch an Zugkraft und wird voraussichtlich mit einer robusten CAGR von 8,24% von 2025 bis 2030 wachsen. Dieses Wachstum wird durch den zunehmenden Verbraucherfokus auf Inhaltsstofftransparenz und eine Verschiebung hin zu nachhaltigen Produkten vorangetrieben.

Die Inhaltsstofflandschaft durchläuft eine erhebliche Evolution mit der Adoption fortschrittlicher Verbindungen aus der Hautpflegeindustrie. Innovationen wie Peptide und Hydroxylapatit für Remineralisierung sowie Probiotika zur Ausbalancierung oraler Ökosysteme treiben die Entstehung von Premium-Marktsegmenten voran. Diese Entwicklungen definieren die Grenzen zwischen Mundhygiene und den breiteren Gesundheits- und Wellness-Kategorien neu. Führende Marken reagieren mit der Entwicklung von Hybridformulierungen, die natürliche Inhaltsstoffe mit wissenschaftlich validierten Wirkstoffen kombinieren und sowohl gesundheitsbewusste Verbraucher als auch solche ansprechen, die klinisch bewährte Wirksamkeit suchen.

Nach Endverbraucher: Erwachsenensegment dominiert, während Kindersegment schneller wächst

Das Erwachsenensegment kommandiert einen überwältigenden Marktanteil von 98,46% im Jahr 2024 und spiegelt die breitere Verbraucherbasis und höhere Kaufkraft dieser Demografie wider. Mundhygieneprodukte für Erwachsene bedienen eine breite Palette von Bedürfnissen, von grundlegender Hygiene bis zu spezialisierten therapeutischen und kosmetischen Lösungen, die Bedenken von Kariesprävention bis zu Aufhellung und Sensibilitätserleichterung adressieren. Unterdessen ist das Kindersegment, obwohl kleiner, darauf eingestellt, mit 8,75% CAGR (2025-2030) zu übertreffen. Dieses Wachstum wird durch steigendes elterliches Bewusstsein für frühe Mundgesundheit und die Einführung kinderfreundlicher Formulierungen mit verlockenden Geschmäckern und Verpackungen angetrieben.

Kürzliche Gesetzesinitiativen wie Brasiliens vorgeschlagene "Julho Laranja"-Kampagne, die darauf abzielt, jährliche kieferorthopädische Untersuchungen für Kinder im Alter von 6-12 Jahren zu fördern, heben den wachsenden institutionellen Fokus auf pädiatrische Mundgesundheit hervor. Diese regulatorische Unterstützung, kombiniert mit Bildungsprogrammen wie Colgates Bright Smiles Bright Futures, das bis 2025 zwei Milliarden Kinder global erreichen will, schafft ein günstiges Umfeld für das Wachstum des Kindersegments. Hersteller reagieren mit innovativen Produkten, die speziell für verschiedene Altersgruppen entwickelt wurden, und erkennen die unterschiedlichen Mundhygienebedürfnisse von der frühen Kindheit bis zur Adoleszenz an.

Nach Vertriebskanal: Digitale Transformation gestaltet Zugang neu

Supermärkte/Hypermärkte führen die Vertriebslandschaft mit einem Marktanteil von 32,43% im Jahr 2024 an und nutzen ihre umfassende physische Präsenz und One-Stop-Shopping-Bequemlichkeit. Ihre Führung ist auf ein umfassendes physisches Netzwerk und die Bequemlichkeit des One-Stop-Shoppings zurückzuführen. Diese traditionellen Kanäle profitieren von hohem Kundenaufkommen und präsentieren effektiv ein breites Produktportfolio, unterstützt durch strategische In-Store-Promotionen. Da sich Verbraucherpräferenzen hin zur Bequemlichkeit verschieben, erweitern diese Giganten auch ihre Online-Präsenz und stellen sicher, dass sie sowohl In-Store- als auch digitale Käufer erfassen. Der brasilianische Supermarktverband (ABRAS) berichtete von Supermarktumsätzen in Höhe von USD 183 Milliarden im Jahr 2023[3]Quelle: Der brasilianische Supermarktverband (ABRAS). "Supermarktumsätze", abras.com.br .

Drogerien und Apotheken behalten eine starke Marktposition, angetrieben durch ihre Ausrichtung auf gesundheitsbezogene Produkte und die Glaubwürdigkeit professioneller Empfehlungen, besonders für therapeutische Mundhygienelösungen. Online-Einzelhandelsgeschäfte disrumpieren jedoch den Markt als am schnellsten wachsender Kanal mit einer prognostizierten CAGR von 9,25% von 2025 bis 2030. Dieser Trend definiert Verbraucherkaufmuster für Mundhygieneprodukte neu. Brasiliens E-Commerce-Sektor durchläuft signifikantes Wachstum, angetrieben durch Fortschritte in der digitalen Infrastruktur und sich verändernde Verbraucherpräferenzen. Vier kritische Cluster definieren die brasilianische E-Commerce-Landschaft: Verbraucherverhalten, E-Commerce-Struktur, Produktverteilung und Umweltnachhaltigkeit. Zusätzlich bedienen andere Vertriebskanäle wie Fachgeschäfte und Direktvertrieb weiterhin Nischenmärkte, wobei ihre Relevanz zwischen städtischen und ländlichen Regionen im ganzen Land variiert.

Geografieanalyse

Brasilien, das 34,35% der südamerikanischen Mundhygiene-Marktgröße im Jahr 2024 hält, profitiert vom Lächelnden Brasilien-Programm, das Mundhygiene in primäre Gesundheitsangebote eingebettet hat. Obwohl Währungsschwankungen die nominalen Verkäufe für multinationale Hersteller beeinflusst haben, spiegelt starkes organisches Volumenwachstum widerstandsfähige lokale Nachfrage wider und mildert effektiv breitere wirtschaftliche Herausforderungen. Städtische Zentren wie São Paulo treiben frühe Adoption intelligenter Bürsten voran, ein Trend, der sich voraussichtlich auf Sekundärstädte ausweiten wird, wenn die Stückpreise sinken, was den Marktwert weiter steigert.

Argentinien, obwohl kleiner in der Marktgröße, wird voraussichtlich eine CAGR von 9,65% erreichen und regionale Durchschnitte übertreffen. Inflationsdruck veranlasst Verbraucher, Ausgaben für gesundheitsbezogene Kategorien selektiv zu priorisieren, was Mundhygiene als defensives Wachstumssegment positioniert. Verkaufsdaten zeigen zweistelliges Wachstum bei Premium-Aufhellungsstreifen in Buenos Aires und heben die Schnittstelle zwischen gesundheitsbewussten und aspirationalen Kaufverhalten hervor. Zusätzlich treibt die Expansion privater Zahnkliniken in städtischen Gebieten die Nachfrage nach Post-Prozedur-Wartungsprodukten wie desensibilisierender Zahnpasta an.

Andere südamerikanische Märkte, einschließlich Kolumbien, Chile und Peru, bieten fragmentierte, aber signifikante Wachstumschancen. In Kolumbien fördern Facheinzelhändler in städtischen Gebieten probiotische Mundspülungen und demonstrieren, dass Innovation nicht auf Brasilien und Argentinien beschränkt ist. Chiles Verbraucherpräferenz für Bio-Produkte, angetrieben durch inländische Start-ups, zeigt die Skalierbarkeit von Marken, die Nachhaltigkeit in ihre Angebote einbetten. Unterdessen unterstreicht Perus starke Nachfrage nach wirtschaftlichen Packungsgrößen die Wichtigkeit der Segmentierung basierend auf Kaufkraft. E-Commerce-Plattformen spielen eine kritische Rolle beim Überbrücken von Vertriebslücken und ermöglichen breiteren regionalen Marktzugang.

Wettbewerbslandschaft

Der südamerikanische Mundhygiene-Markt ist konsolidiert und wird von führenden globalen Akteuren dominiert, einschließlich Colgate-Palmolive Company, Procter & Gamble Company, Sunstar Suisse S.A., Unilever plc und Haleon plc, was ihn hochkonzentriert macht. Unternehmen konzentrieren sich auf die Einführung fortschrittlicher Mundhygienelösungen, besonders in Bereichen wie natürlichen Formulierungen, intelligenten vernetzten Geräten und spezialisierten therapeutischen Produkten, die spezifische Mundgesundheitsbedürfnisse adressieren.

Das Wettbewerbsumfeld transformiert sich, während Unternehmen in digitale Fähigkeiten und E-Commerce investieren. Diese digitale Verschiebung gestaltet Wettbewerbsdynamiken neu, fordert traditionelle Vertriebsmodelle heraus und treibt einen stärkeren Fokus auf Direct-to-Consumer-Strategien und Omnichannel-Engagement zur Aufrechterhaltung der Marktrelevanz. Regionale Herausforderer kapitalisieren auf die Nutzung lokal bezogener Flora und transparente Etikettierung, um einen Wettbewerbsvorteil im Markt zu etablieren. Zum Beispiel vermarktet Biorigen, ein in Chile ansässiges Unternehmen, sein Portfolio von 100% Bio-Produkten, verpackt in recycelbaren Materialien. Dieser Ansatz spricht gesundheitsbewusste Verbraucher an, die natürliche Inhaltsstoffe als sicherere Alternative wahrnehmen.

Social-Media-Plattformen wie Instagram und TikTok sind instrumental geworden, um die Markensichtbarkeit zu verstärken und Unternehmen zu ermöglichen, eine umfassende Publikumsreichweite mit relativ geringen Investitionen in Inhaltserstellung zu erreichen. In Anerkennung des wachsenden Einflusses dieser Plattformen und der von kleineren Akteuren gewonnenen Zugkraft richten größere Unternehmen proaktiv Venture-Arms ein, um in frühe Start-ups zu investieren. Diese Strategie ermöglicht es ihnen, Anteile an vielversprechenden Unternehmen zu sichern, bevor ihre Bewertungen prohibitiv hoch werden. Dieser Trend spiegelt die Entwicklungen wider, die in der Hautpflegeindustrie vor einem Jahrzehnt beobachtet wurden, und zeigt an, dass Fusionen und Übernahmen als Schlüsselstrategie für etablierte Unternehmen entstehen könnten, um ihre grünen oder ethischen Referenzen schnell zu verbessern.

Südamerika Mundhygiene-Industrieführer

-

Colgate-Palmolive Company

-

Procter & Gamble Company

-

Sunstar Suisse S.A.

-

Unilever plc

-

Haleon plc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neueste Branchenentwicklungen

- Dezember 2024: Granado, ein brasilianisches Kosmetikunternehmen, akquirierte Care Natural Beauty und erweiterte sein Produktportfolio mit Plänen, neue Kategorien einschließlich Mundhygiene zu betreten, mit dem Ziel eines signifikanten Umsatzwachstums bis 2028.

- Januar 2024: Maquira, ein führendes brasilianisches Dentalmaterialienunternehmen, akquirierte Criteria, einen Marktführer für Biomaterialien in Lateinamerika, als Teil seiner Strategie zur Konsolidierung des Dentalsektors, wodurch der jährliche Umsatz auf über BRL 150 Millionen erhöht wird mit dem Ziel, innerhalb von fünf Jahren BRL 500 Millionen zu erreichen.

Südamerika Mundhygiene-Markt Berichtsumfang

Der Mundhygieprodukte-Markt umfasst Zahnhygieneartikel, die zur Aufrechterhaltung der Mundgesundheit hergestellt werden, einschließlich Zahnpasta, Zahnbürsten, Mundwasser, Zahnseide und Zahnaufhellungslösungen. Die konsistente Anwendung dieser Produkte verhindert Zahnkaries, parodontale Erkrankungen und Halitosis, während optimale Mundhygienestandards aufrechterhalten werden.

Der südamerikanische Mundhygiene-Markt ist nach Produkttyp, Inhaltsstoff, Endverbraucher, Vertriebskanälen und Land segmentiert. Basierend auf dem Produkttyp ist der Markt in Zahnpasta, Mundspülungen/Spülungen, Zahnbürste und andere Produkttypen segmentiert. Basierend auf Inhaltsstoffen ist der Markt in konventionell und natürlich/bio segmentiert. Basierend auf dem Endverbraucher ist der Markt in Kinder und Erwachsene segmentiert. Basierend auf dem Vertriebskanal ist der Markt in Supermärkte/Hypermärkte, Drogerien/Apotheken, Online-Einzelhandelsgeschäfte und andere Vertriebskanäle segmentiert. Basierend auf dem Land ist der Markt in Brasilien, Argentinien und den Rest Südamerikas segmentiert. Die Marktgröße wurde in Wertbegriffen in USD für alle oben genannten Segmente durchgeführt.

| Zahnpasta |

| Mundspülungen/Spülungen |

| Zahnbürste |

| Andere Produkttypen |

| Konventionell |

| Natürlich/Bio |

| Kinder |

| Erwachsene |

| Supermärkte/Hypermärkte |

| Drogerien/Apotheken |

| Online-Einzelhandelsgeschäfte |

| Andere Vertriebskanäle |

| Brasilien |

| Argentinien |

| Rest Südamerikas |

| Nach Produkttyp | Zahnpasta |

| Mundspülungen/Spülungen | |

| Zahnbürste | |

| Andere Produkttypen | |

| Nach Inhaltsstoff | Konventionell |

| Natürlich/Bio | |

| Nach Endverbraucher | Kinder |

| Erwachsene | |

| Nach Vertriebskanal | Supermärkte/Hypermärkte |

| Drogerien/Apotheken | |

| Online-Einzelhandelsgeschäfte | |

| Andere Vertriebskanäle | |

| Nach Geografie | Brasilien |

| Argentinien | |

| Rest Südamerikas |

Schlüsselfragen im Bericht beantwortet

Wie groß ist die aktuelle Südamerika Mundhygiene-Marktgröße?

Der Markt wird auf USD 8,15 Milliarden im Jahr 2025 bewertet, was eine solide Nachfrage nach alltäglichen und Premium-Mundhygieneprodukten anzeigt.

Wie schnell wird der Markt in den nächsten fünf Jahren wachsen?

Er wird voraussichtlich mit 7,74% CAGR zwischen 2025 und 2030 expandieren, was ihn zu einem der schneller wachsenden Körperpflege-Segmente in der Region macht.

Welches Land besitzt den größten Südamerika Mundhygiene-Marktanteil?

Brasilien führt mit 34,35% Anteil im Jahr 2024, unterstützt durch Bevölkerungsgröße und regierungsgestützte öffentliche Gesundheitsprogramme.

Welche Produktkategorie zeigt den stärksten Wachstumsausblick?

Mundwasser wird voraussichtlich 7,95% CAGR liefern, da Käufer vollmundige Hygieneroutinen adoptieren und therapeutische Vorteile suchen.

Seite zuletzt aktualisiert am: