Größe und Marktanteil des Optoelektronik-Marktes

Optoelektronik-Marktanalyse von Mordor Intelligence

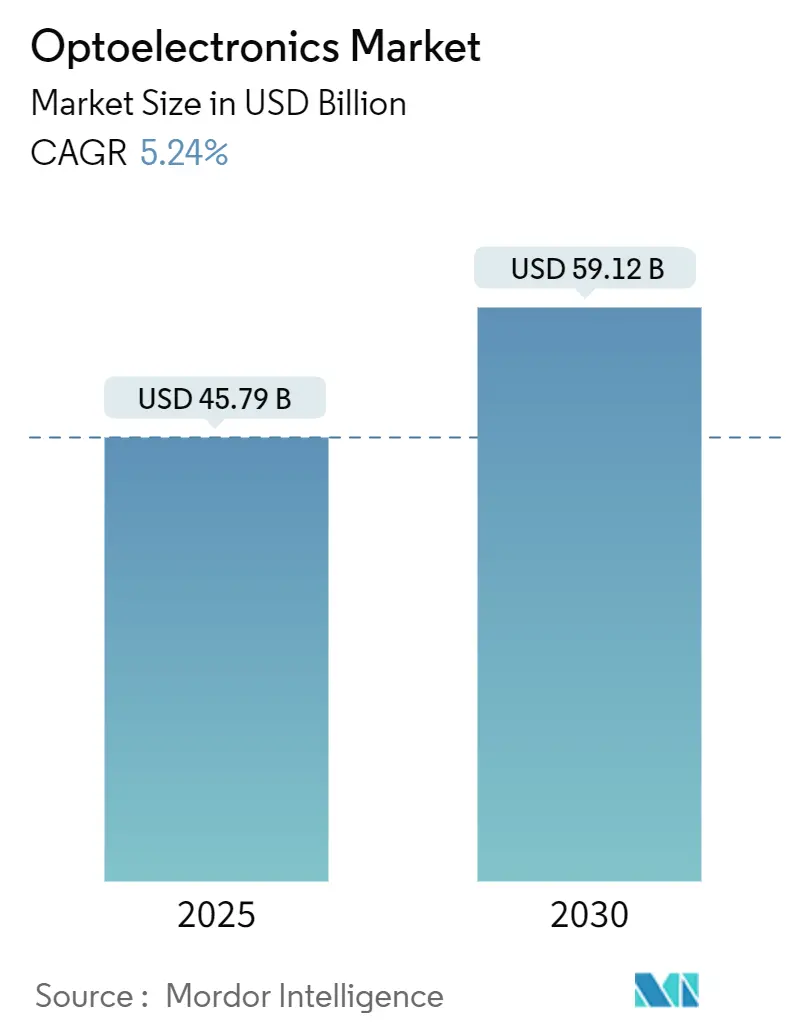

Die Größe des Optoelektronik-Marktes erreichte 45,79 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 59,12 Milliarden USD bis 2030 steigen, da er mit einer CAGR von 5,24% voranschreitet. Die Nachfrage ist breit gefächert und umfasst 3D-Sensorik der nächsten Generation in Verbrauchergeräten, schnellere optische Verbindungen für KI-intensive Rechenzentren sowie fortschrittliche Beleuchtungs- und Bildgebungssysteme in Elektrofahrzeugen. Die Geräteinnovation profitiert von Materialien mit breiter Bandlücke, die bei erhöhten Frequenzen und Temperaturen effizient arbeiten, während politische Anreize in Asien und Nordamerika die regionale Fertigung fördern, um die Widerstandsfähigkeit der Lieferkette zu stärken. Unternehmen, die Metaoberflächen-Optik oder Multi-Junction-VCSEL-Architekturen integrieren können, sind positioniert, um Premium-Gelegenheiten zu erfassen, insbesondere dort, wo Energieeffizienz und kompakte Formfaktoren entscheidend sind. In allen Anwendungsbereichen bewerten Käufer Lieferanten zunehmend nach der Fähigkeit, sowohl nachverfolgbare Beschaffung kritischer Inputs als auch die Einhaltung aufkommender Exportkontrollvorschriften zu zertifizieren - Faktoren, die heute Designentscheidungen ebenso beeinflussen wie die reine Leistung.

Wichtige Berichtserkenntnisse

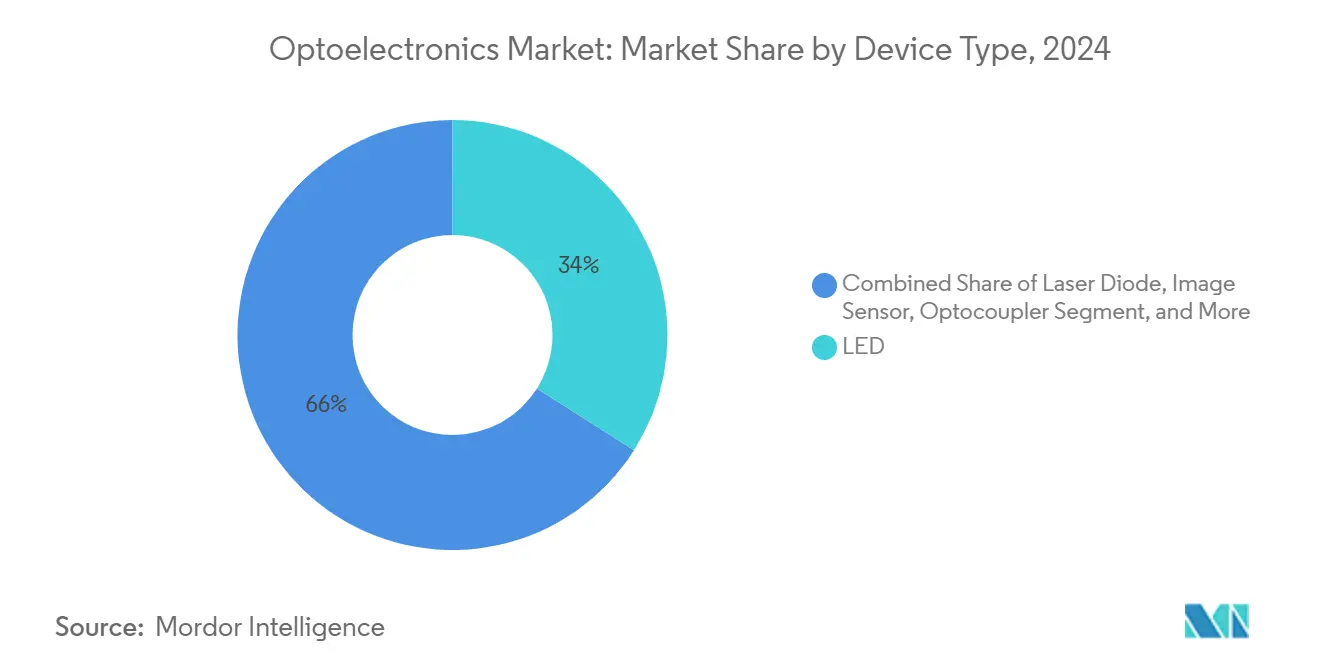

- Nach Gerätetyp führten LEDs mit 34% Umsatzanteil in 2024; Laserdioden werden voraussichtlich mit einer CAGR von 6,8% bis 2030 expandieren.

- Nach Gerätematerial kommandierte Galliumnitrid 41% des Optoelektronik-Marktanteils in 2024, während Siliciumcarbid mit einer CAGR von 7,4% bis 2030 voranschreitet.

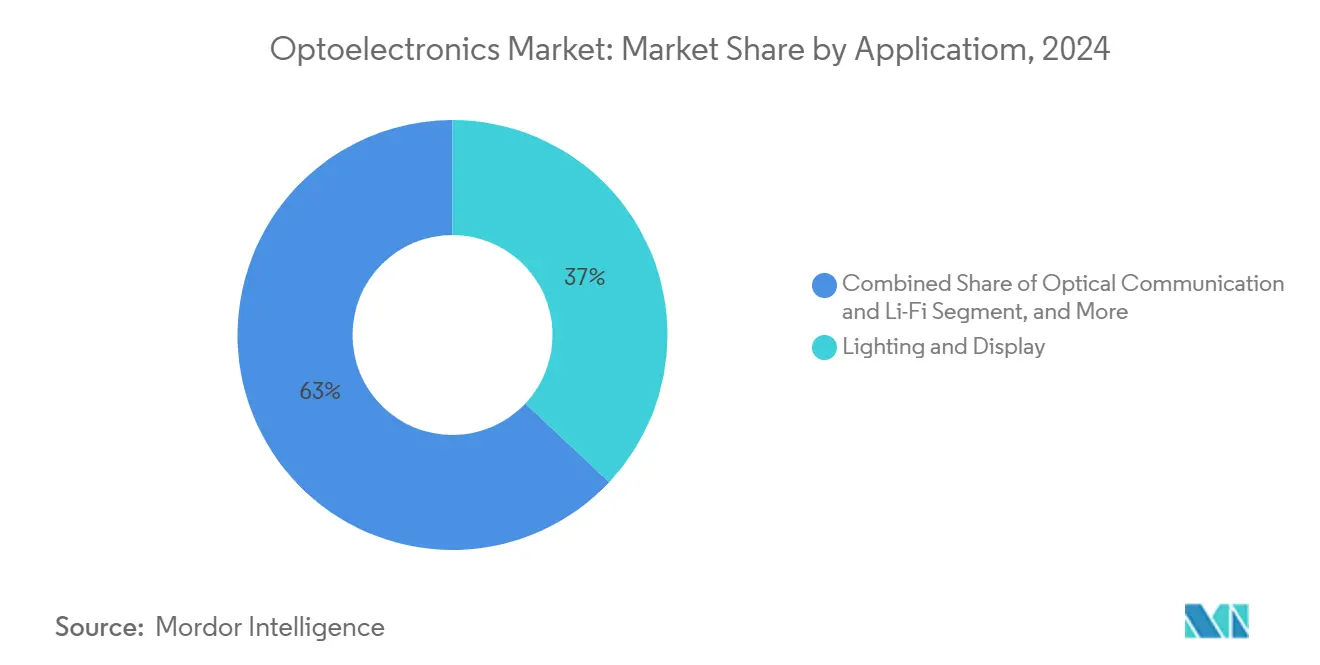

- Nach Anwendung entfielen auf Beleuchtung und Display 37% Anteil der Optoelektronik-Marktgröße in 2024; optische Kommunikation und Li-Fi werden voraussichtlich mit einer CAGR von 5,6% bis 2030 wachsen.

- Nach Endverbraucherbranche hielt Unterhaltungselektronik 46% Umsatzanteil in 2024; die Automotive-Adoption optoelektronischer Komponenten steigt mit einer CAGR von 6,1% bis 2030.

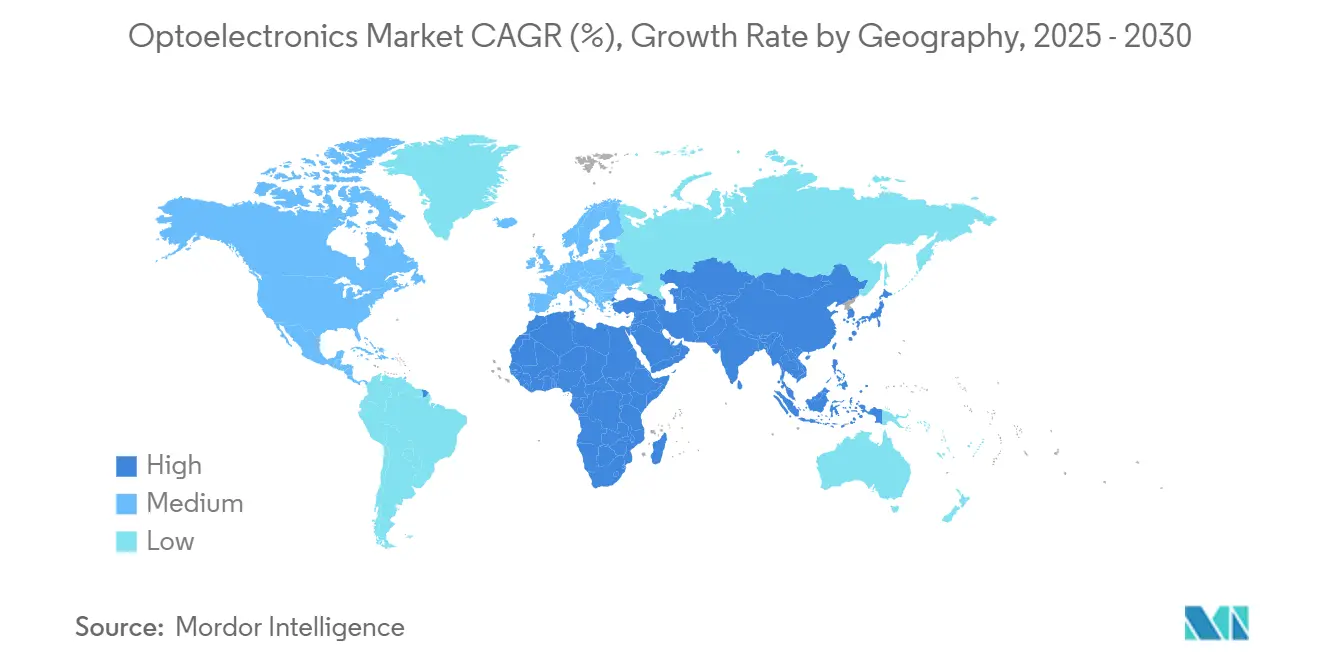

- Nach Geographie repräsentierte Asien-Pazifik beherrschende 52% des Umsatzes 2024, während für die Region Naher Osten und Afrika eine CAGR von 7,9% zwischen 2025 und 2030 vorhergesagt wird.

Globale Optoelektronik-Markttrends und Einblicke

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Verbreitung VCSEL-basierter 3D-Sensorik in asiatischen Smartphones | +1.2% | Asien-Pazifik, mit Übertragung nach Nordamerika | Mittelfristig (2-4 Jahre) |

| Strenge Automotive-LED-Beleuchtungsvorschriften in Europa | +0.9% | Europa, mit globaler Adoption folgend | Mittelfristig (2-4 Jahre) |

| Schnelle Einführung von 400-G-Fasermodulen in nordamerikanischen Rechenzentren | +1.1% | Nordamerika, mit Expansion nach Europa und Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Regierungsanreize für GaN-LEDs in südostasiatischen Smart-City-Projekten | +0.7% | Südostasien, mit Übertragung zum Nahen Osten | Mittelfristig (2-4 Jahre) |

| Boom der digitalen medizinischen Bildgebung treibt CMOS-Sensoren in Japan | +0.6% | Japan, mit globalen Gesundheitsanwendungen | Langfristig (≥ 4 Jahre) |

| Modernisierung der Verteidigung im Nahen Osten befeuert Nachfrage nach Infrarotdetektoren | +0.8% | Naher Osten und Afrika | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verbreitung VCSEL-basierter 3D-Sensorik in asiatischen Smartphones

Die steigende Nachfrage nach sicherer Gesichtserkennung, räumlicher Videoaufnahme und Indoor-Navigation verstärkt die Rolle von Oberflächenemittern mit vertikalem Resonator in Flaggschiff-Handys. Große Marken integrieren Multi-Junction-VCSEL-Arrays, die die optische Leistung erhöhen und gleichzeitig den Batterieverbrauch senken, wodurch letztendlich die Benutzererfahrung verbessert wird.[1]Xiao Y. et al., "Multi-junction Cascaded VCSEL with a High Power Conversion Efficiency of 74%," nature.comPatentanmeldungen chinesischer Anbieter veranschaulichen einen Vorstoß zur Lokalisierung des gesamten VCSEL-Stacks und zur Reduzierung der Abhängigkeit von importierten Epi-Wafern, ein Schritt im Einklang mit breiteren Halbleiter-Selbständigkeitszielen. Komponentenlieferanten, die mit hochausbeute Epi-Wachstum und fortschrittlicher Testkapazität positioniert sind, sichern sich mehrjährige Lieferverträge vor der Einführung von Under-Display-3D-Sensorik. Da optische KI-Coprozessoren reifen, erwartet der Optoelektronik-Markt eine breitere Adoption VCSEL-fähiger Gesten- und Umgebungskartierung auch in Mittelklasse-Telefonen.

Strenge Automotive-LED-Beleuchtungsvorschriften in Europa

Sicherheitsstandards der Europäischen Union bevorzugen nun adaptive LED-Scheinwerfer, die Blendung minimieren und den Nachtfahrkomfort verbessern, wodurch Automobilhersteller gedrängt werden, ausgeklügelte Lichtbereichscontroller zu übernehmen.[2]Optoelectronics Journal, "On-Chip Light Control of Semiconductor Optoelectronic Devices Using Metasurfaces," oejournal.orgTier-1-Lieferanten antworten mit RGB-Matrizen, die dynamische Strahlformung, markensignatur-Animationen und Energieeinsparungen ermöglichen, die die Reichweite von Elektrofahrzeugen verlängern. Designzyklen erfordern zunehmend eine enge Zusammenarbeit zwischen Beleuchtungs- und Thermikteams, um Lumen-Output- und Regulierungsziele zu erfüllen, ohne Kühlmasse hinzuzufügen. Die Gesetzgebung stärkt indirekt den Optoelektronik-Markt, da Mikro-Optik, Treiber und Sensoren, die in den Modulen eingebettet sind, Wert über die LED-Die selbst hinaus hinzufügen. Globale Automobilhersteller, die Modelle für Europa homologieren, neigen dazu, dieselben fortschrittlichen Beleuchtungspakete in andere Regionen zu übertragen, wodurch die Stückzahlnachfrage erweitert wird.

Schnelle Einführung von 400-G-Fasermodulen in nordamerikanischen Rechenzentren

Cloud- und Social-Media-Betreiber rüsten auf 400-G- und aufkommende 800-G-Verbindungen auf, um KI-Modelltraining zu bedienen, das 10^26 Operationen überschreiten kann. Silicium-photonik-basierte Transceiver integrieren Modulatoren, Treiber und Detektoren auf einem einzigen Retikel, wodurch Kosten pro Bit gesenkt und Line-Card-Design vereinfacht werden. QSFP-DD bleibt das bevorzugte Formfaktor, da es Rückwärtskompatibilität und dichte Portkonfigurationen bietet, die Rackplatz in Legacy-Hallen bewahren. Lieferanten, die Compliance mit neuen Due-Diligence-Anforderungen für fortschrittliche Computing-ICs garantieren können, genießen nun bevorzugten Anbieterstatus bei Hyperskalern. Dieser Hardware-Zyklus erhöht die Nachfrage nach optischen Komponenten nicht nur in Nordamerika, sondern auch in Regionen, die souveräne KI-Computing-Cluster aufbauen.

Regierungsanreize für GaN-LEDs in südostasiatischen Smart-City-Projekten

Kommunale Nachrüstungen in ASEAN verwenden GaN-Geräte mit breiter Bandlücke in Straßenbeleuchtung, Beschilderung und Sensornetzwerken, um Energieeffizienzziele zu erreichen und gleichzeitig digitale Stadtplattformen zu unterstützen. Politische Zuschüsse reduzieren die anfänglichen Kapitalausgaben und ermöglichen eine frühe Adoption adaptiver Dimmsysteme, die an Verkehrs- und Wetterdatenfeeds gebunden sind. GaNs Robustheit bei hohen Sperrschichttemperaturen verlängert die Lebensdauer in heißen, feuchten Klimata und erhöht seinen Kostenvorsprung gegenüber herkömmlichen Natriumlampen. Lokale Gießereien, die zuvor Silicium-Leistungsgeräte produzierten, rüsten um, um GaN-HEMTs und LEDs zu fertigen, wodurch der Wissenstransfer innerhalb der Region beschleunigt wird. Diese Projekte vergrößern den Optoelektronik-Markt, indem sie Beleuchtung, Konnektivität und Umweltsensorik in einen einzigen Beschaffungsstrom verschmelzen.

Hemmnisse-Einflussanalyse

| Hemmnis | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Chronische GaN-Substrat-Lieferengpässe | -0.8% | Global, mit schwerwiegenden Auswirkungen in Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Hohe Wärmemanagement-Kosten von Verbraucher-VCSEL-Arrays | -0.6% | Globale Unterhaltungselektronik-Fertigung | Kurzfristig (≤ 2 Jahre) |

| Exportkontrollbarrieren bei fortschrittlichen Bildsensor-Lieferketten | -0.7% | Global, mit besonderem Einfluss auf China-USA-Handel | Mittelfristig (2-4 Jahre) |

| LED-Preiserosion komprimiert Tier-2-chinesische Margen | -0.5% | China, mit globalen Preisauswirkungen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Chronische GaN-Substrat-Lieferengpässe

Die Produktion freistehender GaN-Wafer bleibt auf eine Handvoll spezialisierter Anlagen konzentriert, wodurch Engpässe für Hochleistungsgeräte entstehen. Behelfslösungen wie das Wachstum von GaN auf Silicium helfen, Kosten zu senken, führen aber Versetzungsdichten ein, die Spannungsbewertungen begrenzen. Regierungen behandeln Substrate mit breiter Bandlücke nun als kritische Güter und bieten Steuergutschriften für inländische Kristallwachstumsanlagen, um strategische Risiken zu mindern. Bahnbrechende Ansätze wie die Qromis Substrate Technology passen hetero-epitaxiale Stacks an 200-mm-Formate an und versprechen höheren Durchsatz und bessere Kompatibilität mit Mainstream-Fabs. Während diese Maßnahmen mittelfristig Kapazität hinzufügen werden, führen kurzfristige Engpässe weiterhin zu Allokationspriorisierung zugunsten von Elektrofahrzeug- und Verteidigungsprogrammen.

Hohe Wärmemanagement-Kosten von Verbraucher-VCSEL-Arrays

Dichte VCSEL-Matrizen in LiDAR-ausgestatteten Smartphones erzeugen lokalisierte Wärme, die Effizienz und Lebensdauer untergräbt, wenn sie nicht verwaltet wird. Herkömmliche Metallkühlkörper fügen Masse hinzu, die für schlanke Industriedesigntrends ungeeignet ist. Jüngste Forschung demonstriert Multi-Junction-VCSELs mit 74% Leistungsumwandlungseffizienz, wodurch Widerstandsverluste markant reduziert werden. Komplementäre Integration von intrakavitären zirkulären Bragg-Gittern stabilisiert weiterhin Einzelmodenbetrieb und reduziert überschüssige Wärme.[3]Hu S. et al., "VCSEL with Intra-Cavity Circular Bragg Gratings for Single-Mode Operation," aip.orgSelbst mit diesen Fortschritten müssen Gehäusehäuser noch Graphitfolien oder Dampfkammern einbauen, wodurch Materialkosten erhöht werden, bis hocheffiziente Designs Volumenproduktion erreichen.

Segmentanalyse

Nach Gerätetyp: Laserdioden stören traditionelle LED-Dominanz

LEDs behielten die größte Position im Optoelektronik-Markt 2024 und machten 34% des Umsatzes aus, da Gartenbaubeleuchtung, Automotive-Außenmodule und kommerzielle Displays sich erholten. Das Segment profitierte von ausgereiften Fertigungslinien und inkrementellen Chip-Level-Verbesserungen, die mehr Lumen pro Watt herausquetschten, ohne größere Kapitalaufrüstungen. Parallel dazu schritten Laserdioden - insbesondere Oberflächenemitter- und Kantenemitter-Strukturen - mit einem 6,8% CAGR-Ausblick voran aufgrund expandierender 3D-Sensorik, optischer Kurzdistanzverbindungen und Automotive-LiDAR-Adoption. Multi-Junction-Architekturen quetschen nun zusätzliche optische Leistung aus derselben Die-Fläche heraus, ein Merkmal, das für Under-Display-Projektoren kritisch ist, wo der Footprint begrenzt ist. Lieferanten, die Wafer-skalige Tests mit integrierten Treiber-ICs kombinieren, gewinnen weiterhin Designentscheidungen, da Handyhersteller schlüsselfertige Emitterpakete bevorzugen.

Steigendes Interesse an Metaoberflächen-Integration verstärkt den Wert präziser Strahlformung an der Chip-Oberfläche, was wiederum Wechselkosten für Geräte-OEMs erhöht. Da Metaoberflächen-Bibliotheken reifen, betten Laserdioden-Designer kundenspezifische Musterung in den finalen Epitaxieschritt ein und liefern Muster- und Phasensteuerung, die mit herkömmlichen Linsen nicht erreichbar ist. Die Fähigkeit, Divergenzprofile maßzuschneidern, öffnet Unternehmensnachfrage für AR-Displays und Kurzdistanz-Projektoren und erweitert den gesamten adressierbaren Optoelektronik-Markt. LEDs bleiben unverzichtbar für großflächige Beleuchtung, aber Laserdioden erobern Premium-Nischen, wo kohärentes Licht oder enge Strahlsteuerung wesentlich ist.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Gerätematerial: SiC fordert GaNs Marktführerschaft heraus

Galliumnitrid behielt 2024 die Dominanz mit einem 41% Optoelektronik-Marktanteil, aufrechterhalten durch seine überlegene Elektronenmobilität und Wärmeleitfähigkeit, die effizienten Betrieb bei hohen Schaltgeschwindigkeiten ermöglichen. Wafer-Skalierung auf 200 mm unterstützt Kostenreduzierungen, während Legierungstechnik UV-zu-sichtbare Emissionsabstimmung für Sensorik und Sterilisation liefert. Jedoch zeigt Siliciumcarbid die schnellste Wachstumstrajektorie mit einer 7,4% CAGR, da seine dreifach höhere Wärmeleitfähigkeit Leistungsgeräte für Schnellladestation für Elektrofahrzeuge und Solarwechselrichter ermöglicht. Regierungsunterstützte Pilotlinien in den Vereinigten Staaten und Europa qualifizieren nun 8-Zoll-SiC-Substrate und signalisieren eine Rampe zur Massenproduktion.[4]U.S. Department of Energy, "Semiconductor Supply Chain Deep Dive Assessment," energy.gov

Indiumphosphid gewinnt erneuerte Aufmerksamkeit für Rechenzentrumsoptik jenseits 400 G, da seine direkte Bandlücke hohe Modulationsgeschwindigkeiten mit niedriger Ansteuerspannung aufnimmt. Galliumarsenid bleibt das Arbeitstier für Infrarotemitter in Fernbedienungs- und Time-of-Flight-Sensoren. Währenddessen positioniert sich Silicium-Photonik als kosteneffektive Lösung für dichte Transceiver und nutzt CMOS-Fabs und Hybrid-Laser-Attach, um III-V-Wafer-Engpässe zu umgehen. Kollektiv unterstreichen diese Trends Material-Pluralismus, wobei anwendungsspezifische Anforderungen Substratauswahl diktieren und den breiteren Optoelektronik-Markt bereichern.

Nach Anwendung: Optische Kommunikation überholt traditionelle Beleuchtung

Beleuchtung und Display hielten einen kommandierenden 37% Umsatzanteil der Optoelektronik-Marktgröße in 2024, gestützt durch kommerzielle LED-Nachrüstungen und steigende Micro-LED-Videowand-Installationen. Jedoch generiert optische Kommunikation und Li-Fi die schnellsten Gewinne und expandiert mit einer 5,6% CAGR, da Hyperskaler von Kupfer-Backplanes zu vollständig optischen Geweben übergehen. Co-packaged Optik platziert Transceiver-Module neben Switch-ASICs und reduziert Leistungsbudgets, während Line-Rate-Durchsatz über 25 Tb/s aufrechterhalten wird. Jenseits von Rechenzentrumsgerinnen zeigen Li-Fi-Piloten in Krankenhäusern und Flugzeugkabinen interferenzfreie drahtlose Verbindungen, die überfüllte HF-Spektren ergänzen.

Sensorik und Bildgebung gewinnen weiterhin an Relevanz, da Automobil-, Industrie- und Medizinsektoren spektral abgestimmte Detektoren und Kameramodule für Echtzeit-Analytik übernehmen. Patientenmontierte Imaging-Wearables in Entwicklung in Japan veranschaulichen, wie CMOS-Sensoren das Gesundheitswesen über klinische Umgebungen hinaus erweitern (qst.go.jp). Leistungsumwandlung und Photovoltaik tragen ebenfalls zur Optoelektronik-Marktexpansion durch hocheffiziente GaN- und SiC-Wechselrichter bei, die Systemkosten für Wohnsolaranlagen reduzieren. Verteidigungs- und Sicherheitsprogramme im Nahen Osten priorisieren Infrarotdetektoren für Grenzüberwachung, ein Nachfragemuster, das angesichts geopolitischer Volatilität wahrscheinlich anhält.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbraucherbranche: Automobilsektor beschleunigt Adoption

Unterhaltungselektronik behielt einen 46% Umsatzanteil in 2024, da Smartphones, Smartwatches, AR-Brillen und Haushaltsroboter zunehmend ausgeklügelte optische Module einbetteten. Wachstum stammt nicht nur aus Stückzahlvolumen, sondern auch aus höherem durchschnittlichem Halbleiterinhalt pro Gerät, insbesondere in Tiefensensorik und Biosensorik. Umgekehrt verzeichnet der Automobilsektor einen 6,1% CAGR-Ausblick, da Elektrifizierung und Autonomie Lidar, fortschrittliche Beleuchtung und Kabinenüberwachungskameras notwendig machen. Europas Übergang zu emissionsfreien Flotten zwingt Tier-1-Lieferanten zur Integration optoelektronischer Geräte, die Fahrzeugenergieverbrauch reduzieren, ohne die Sicherheit zu beeinträchtigen.

IT-Betreiber treiben generationelle Netzwerk-Upgrades voran, die optische Budgets strecken und schnelle Innovation in integrierter Photonik antreiben. Gesundheitsdienstleister fordern ultra-rauscharme Detektoren für Früh-Krebsdiagnostik und übersetzen Forschungsdurchbrüche in kommerzielle Radiologieausrüstung. Luft- und Raumfahrt- sowie Verteidigungsagenturen in mehreren Regionen verfolgen multispektrale Nutzlasten, die Situationsbewusstsein verbessern, ein Bereich, in dem souveräne Lieferüberlegungen mit technischen Anforderungen verschmelzen. Industrieautomation bleibt stabil und nutzt Machine-Vision-Adoption in Qualitätskontrolle und prädiktiver Wartung, um den Optoelektronik-Markt über Wirtschaftszyklen zu stabilisieren.

Geografische Analyse

Asien-Pazifik dominiert den Optoelektronik-Markt mit 52% des Umsatzes 2024, eine Führung aufgebaut auf tiefer Lieferketten-Integration, erfahrenen Arbeitskräften und langanhaltender politischer Unterstützung. Chinas Gießereikapazität wächst weiterhin, da Provinzregierungen 200-mm- und 300-mm-Fabs subventionieren, die sich auf Verbindungshalbleiter konzentrieren, eine Expansion, die einige Substratengpässe mildert, aber auch Bedenken über Überkapazitäten aufwirft. Japan nutzt seine medizinische Bildgebungsexpertise, um CMOS-sensor-basierte Diagnoseplattformen zu pionieren, wodurch inländische Nachfrage gestärkt und gleichzeitig Subsysteme nach Europa und Nordamerika exportiert werden. Südkoreas Display-Anbieter treiben Micro-LED-Prozessknoten voran, die Epi-Defektdichte reduzieren und neue hochhelle Panels für Augmented Reality schaffen. Taiwan bleibt unverzichtbar im fortschrittlichen Packaging-Stack trotz geopolitischer Risiken, was multinationale OEMs dazu veranlasst, Second-Source-Montage in Südostasien zu diversifizieren.

Die Region Naher Osten und Afrika verzeichnet einen 7,9% CAGR-Ausblick bis 2030, angeheizt durch nationale Verteidigungsbeschaffungen und Smart-City-Megaprojekte, die LED-Beleuchtung, Faser-Backbones und Sicherheitsbildgebung integrieren. Vereinigte Arabische Emirate und Saudi-Arabien leiten Öl-Export-Überschüsse in souveräne Technologiecluster um und laden globale optoelektronische Akteure ein, regionale Designzentren zu etablieren. Afrikanische Küstenwirtschaften investieren in Unterwasser-Faser-Landestationen, die kürzere terrestrische Verbindungen verankern, was passive Optik-Nachfrage und nachgelagerte Wartungsdienste stimuliert. Obwohl Basisvolumen im Vergleich zu Asien bescheiden bleiben, beschleunigt hohes Wachstum die Adoption von Nischengeräten wie gekühlten mittelwelligen IR-Detektoren für Umkreissysteme.

Nordamerika behält substantiellen Optoelektronik-Markt-Einfluss dank robuster Venture-Finanzierung, starker Universitätsforschung und des US-CHIPS-Anreizes, der 50 Milliarden USD für Halbleiterfertigung und F&E bereitstellt. Das National Semiconductor Technology Center bietet geteilte Prototyping-Linien, die Markteintrittsbarrieren für Photonik-Start-ups senken, während Exportkontroll-Updates die Aufsicht über Dual-Use-ICs verschärfen. Kanada fördert Quantenphotonik-Ventures, die verschränkungsbasierte Kommunikation erkunden und ein Grenzensegment zum regionalen Opportunity-Set hinzufügen.

Europa kämpft mit einer graduellen Erosion des globalen Halbleiteranteils, behält aber Führerschaft in Metrologie-Optik, Automobilbeleuchtung und Lithographieausrüstung. Der Chips Act weist 43 Milliarden EUR zu, um lokale Produktion zu verstärken, obwohl der Europäische Rechnungshof nur 11,7% globalen Anteil bis 2030 ohne weitere Interventionen projiziert. Deutschland und Frankreich koordinieren Pilotlinien für Breitbandlücken-Leistungsgeräte, während nordische Nationen Verbindungshalbleiter-Epitaxie für Raum- und Verteidigungskunden erweitern. Die strengen Umweltregeln der Region stimulieren Nachfrage nach energieeffizienten optoelektronischen Komponenten, insbesondere in Gebäudeautomation.

Südamerika bleibt eine kleinere, aber aufstrebende Geographie für den Optoelektronik-Markt, angetrieben durch Breitbandexpansion, LED-Straßenbeleuchtungsprogramme und landwirtschaftliche Bildgebung in Brasilien und Argentinien. Internationale Lieferanten nutzen Joint Ventures, um Einfuhrzölle zu umgehen und lokale Inhaltsanforderungen zu erfüllen, wodurch Ökosystem-Kapabilität gesät wird, die im nächsten Jahrzehnt skalieren könnte.

Wettbewerbslandschaft

Der Optoelektronik-Markt zeigt moderate Konzentration: die Top-fünf-Lieferanten machen zusammen etwa 55% des Umsatzes aus, während ein langer Schwanz von Spezialisten Nischenanwendungen adressiert. Führende Multi-Segment-Akteure zementieren Positionen durch vertikale Integration, die Epitaxie, Gerätenfertigung und Modulassembly umfasst und sowohl Kostenkontrolle als auch Liefersicherheit gewährleistet. Jüngste Übernahmen konsolidieren Werkzeugvermögen für Verbindungshalbleiter-Ätzung und gewähren Erwerbern Prozessrezepte, die Time-to-Yield für aufkommende Geräte verkürzen. Geistiges Eigentum-Tiefe bleibt ein entscheidender Burggraben; Portfolios in Metaoberflächen-Musterung, Wafer-Bonding und heterogener Integration ziehen Lizenzierungseinnahmenströme an, die weitere F&E subventionieren.

ZEISS Group veranschaulicht technologiezentriertes Wachstum und verzeichnete FY 2023/24-Umsatz von 10,894 Milliarden EUR größtenteils aufgrund starker Lithographie-Optik-Nachfrage. Coherent Corp. ergänzt diesen Trend durch Enthüllung von Silicium-Photonik und verteilten EML-Transceivern, die Faceplate-Bandbreite verdoppeln, ohne Leistungsbudgets zu sprengen, ein Schritt im Einklang mit KI-Training-Cluster-Roll-outs. Jenoptik expandiert Laser-Processing-Systeme für Solarzellen-Strukturierung, kapitalisiert auf Green-Energy-Rückenwind und sichert öffentliche Finanzierung für eine neue Dresden-Mikro-Optik-Anlage (jenoptik.us). Im Gegensatz dazu konfrontieren Tier-2-chinesische LED-Hersteller komprimierende Margen nach Zollklarstellungen, die Zölle auf Beleuchtungskomponenten aufrechterhielten.

Geopolitische Spannungen und Exportkontrollregime verändern Wettbewerbskalkül. US-Lizenzierungshürden bei fortschrittlichen Bildsensoren lenken einige Investitionen hin zu regionalen Fabs in Malaysia und Vietnam, während europäische OEMs Substratbeschaffung weg von Ein-Land-Abhängigkeiten diversifizieren. Diese Dynamiken laden zur Kollaboration zwischen Verteidigungsprimärunternehmen und zivilen Photonik-Häusern ein, um strahlungshärtende, Low-SWaP-Detektoren zu co-entwickeln. Währenddessen führen venture-unterstützte Start-ups neuromorphe optische Prozessoren und quantum-sichere Kommunikationsverbindungen an, Funktionen, die die Leistungsgrenze verschieben und Wertpools innerhalb des breiteren Optoelektronik-Marktes neu definieren könnten.

Führende Unternehmen der Optoelektronik-Industrie

-

SK Hynix Inc.

-

Panasonic Corporation

-

Samsung Electronics

-

Omnivision Technologies Inc.

-

Sony Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Mai 2025: Jenoptik führte ein Modulares Strahlaufteilungssystem ein, das den Laser-Strukturierungs-Durchsatz in Solarzellen-Linien steigert, und eröffnete eine Mikro-Optik-Anlage in Dresden, die sich auf Halbleiterausrüstungsanwendungen konzentriert.

- April 2025: Die US-Regierung klärte Zölle und schloss explizit LEDs und Beleuchtungskomponenten von jüngsten Halbleiterausnahmen aus, was Lieferketten-Neubewertung bei Leuchtenproduzenten veranlasste.

- März 2025: Coherent Corp. stellte 400-G-, 800-G- und 1,6-T-steckbare optische Transceiver plus ein 2×400-G-FR4 Lite-Silicium-Photonik-Modul optimiert für KI-Rechenzentren vor.

- März 2025: TSMC hob Fortschritte in Silicium-Photonik-Integration und Co-Packaged Optik während seines Nordamerika-Technologie-Symposiums hervor und unterstrich "More-than-Moore"-Gelegenheiten.

Umfang des globalen Optoelektronik-Marktberichts

Optoelektronik ist ein Teilbereich der Photonik, der die Anwendung elektronischer Geräte und Systeme studiert, die Licht detektieren und steuern.

Der Optoelektronik-Markt ist segmentiert nach Gerätetyp (LED, Laserdiode, Bildsensoren, Optokoppler, Photovoltaikzellen und andere), Endverbraucherbranche (Automobil, Luft- und Raumfahrt und Verteidigung, Unterhaltungselektronik, Informationstechnologie, Gesundheitswesen, Wohn- und Gewerbebereich, Industrie und andere) und Geographie (Nordamerika (Vereinigte Staaten, Kanada), Europa (Vereinigtes Königreich, Frankreich, Deutschland, Spanien, Rest von Europa), Asien-Pazifik (China, Japan, Indien, Südkorea, Rest von Asien-Pazifik), Rest der Welt)). Die Marktgröße und Prognosen werden in Werten (USD) für alle oben genannten Segmente bereitgestellt.

| LED |

| Laserdiode |

| Bildsensoren |

| Optokoppler |

| Photovoltaikzellen |

| Andere |

| Galliumnitrid (GaN) |

| Galliumarsenid (GaAs) |

| Siliciumcarbid (SiC) |

| Indiumphosphid (InP) |

| Silicium und andere |

| Beleuchtung und Display |

| Optische Kommunikation und Li-Fi |

| Sensorik und Bildgebung |

| Leistungsumwandlung und Photovoltaik |

| Verteidigung und Sicherheit |

| Unterhaltungselektronik |

| Automobil |

| Informationstechnologie und Telekom |

| Gesundheitswesen und Lebenswissenschaften |

| Luft- und Raumfahrt und Verteidigung |

| Industrieautomation |

| Wohn- und Gewerbebereich |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Südkorea | ||

| Indien | ||

| Südostasien | ||

| Australien | ||

| Rest von Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Rest von Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | ||

| Rest des Nahen Ostens | ||

| Afrika | Südafrika | |

| Rest von Afrika | ||

| Nach Gerätetyp | LED | ||

| Laserdiode | |||

| Bildsensoren | |||

| Optokoppler | |||

| Photovoltaikzellen | |||

| Andere | |||

| Nach Gerätematerial | Galliumnitrid (GaN) | ||

| Galliumarsenid (GaAs) | |||

| Siliciumcarbid (SiC) | |||

| Indiumphosphid (InP) | |||

| Silicium und andere | |||

| Nach Anwendung | Beleuchtung und Display | ||

| Optische Kommunikation und Li-Fi | |||

| Sensorik und Bildgebung | |||

| Leistungsumwandlung und Photovoltaik | |||

| Verteidigung und Sicherheit | |||

| Nach Endverbraucherbranche | Unterhaltungselektronik | ||

| Automobil | |||

| Informationstechnologie und Telekom | |||

| Gesundheitswesen und Lebenswissenschaften | |||

| Luft- und Raumfahrt und Verteidigung | |||

| Industrieautomation | |||

| Wohn- und Gewerbebereich | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Südkorea | |||

| Indien | |||

| Südostasien | |||

| Australien | |||

| Rest von Asien-Pazifik | |||

| Südamerika | Brasilien | ||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | |||

| Rest des Nahen Ostens | |||

| Afrika | Südafrika | ||

| Rest von Afrika | |||

Im Bericht beantwortete Schlüsselfragen

Welche Faktoren treiben das Umsatzwachstum im Optoelektronik-Markt zwischen 2025 und 2030?

Wachstum stammt aus 3D-Sensorik in Smartphones, 400-G-/800-G-Rechenzentrumsoptik, adaptiven LED-Scheinwerfern für Elektrofahrzeuge und politischen Anreizen, die Verbindungshalbleiter-Fertigung lokalisieren.

Welche Region trägt heute den größten Anteil zum Optoelektronik-Markt bei?

Asien-Pazifik macht 52% des Umsatzes 2024 aus dank umfangreicher Elektronikfertigung und expandierender Verbindungshalbleiter-Kapazität.

Warum zieht Siliciumcarbid mehr Aufmerksamkeit in Leistungsgeräteanwendungen auf sich?

Seine überlegene Wärmeleitfähigkeit und Hochspannungshandhabung ermöglichen effiziente Wechselrichter für Schnelllade-Elektrofahrzeuge und erneuerbare Energiesysteme, was eine 7,4% CAGR bis 2030 unterstützt.

Wie beeinflussen Exportkontrollvorschriften den Optoelektronik-Markt?

Neue BIS-Regeln erfordern detaillierte Due-Diligence und Lizenzierung für fortschrittliche Chips und KI-Modellgewichte, was Unternehmen dazu veranlasst, Lieferketten zu diversifizieren und nachverfolgbare Beschaffung zu priorisieren.

Was ist das am schnellsten wachsende Anwendungssegment innerhalb des Optoelektronik-Marktes?

Optische Kommunikation und aufkommendes Li-Fi, untermauert durch schnelle Bereitstellung von 400-G-Transceivern und Silicium-Photonik-Engines, zeigen die höchste Prognose-CAGR von 5,6%.

Wie beeinflussen Automobilvorschriften die Nachfrage nach optoelektronischen Komponenten?

EU-Mandate für emissionsfreie Fahrzeuge und fortschrittliche Sicherheitsfeatures beschleunigen die Adoption von LED-Matrix-Scheinwerfern, LiDAR-Modulen und Fahrerüberwachungskameras, wodurch der Komponenteninhalt pro Fahrzeug gesteigert wird.

Seite zuletzt aktualisiert am: