Norwegen Öl- und Gasmarktanalyse

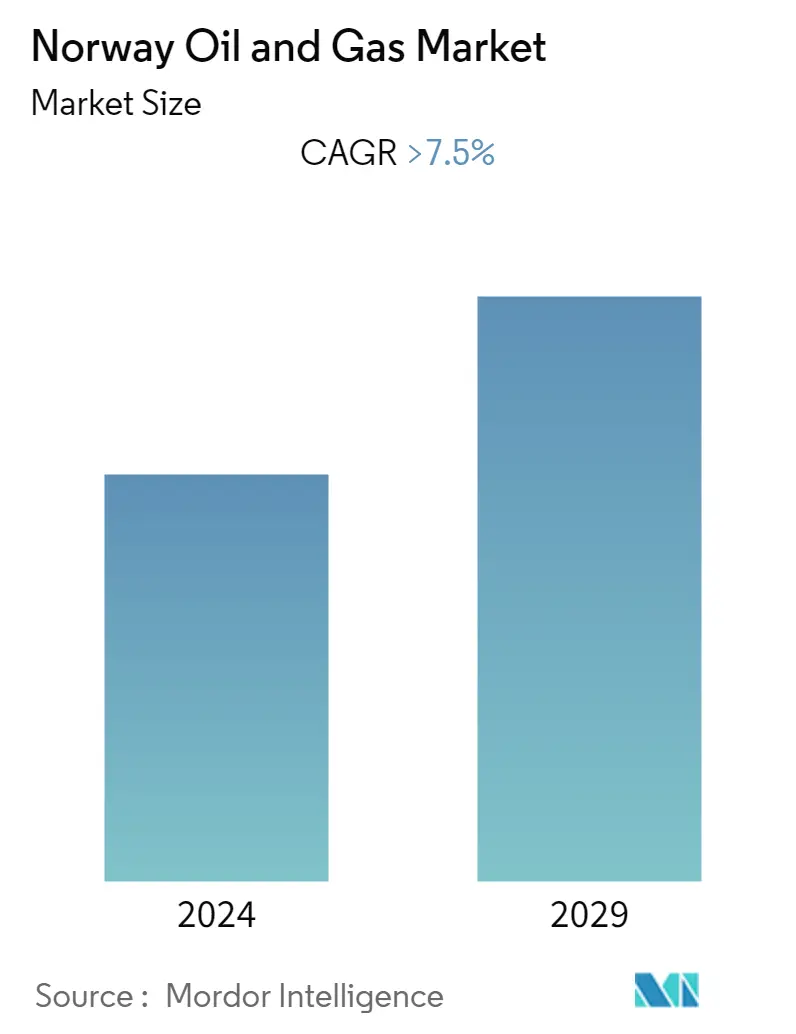

Der norwegische Öl- und Gasmarkt wird im Prognosezeitraum 2022–2027 voraussichtlich eine jährliche Wachstumsrate von mehr als 7,5 % verzeichnen. Die COVID-19-Pandemie hat sich negativ auf den Markt ausgewirkt, indem sie die Nachfrage im Jahr 2020 verringerte. Die Kürzungen der Ölproduktion durch die OPEC plus und die steigende Nachfrage im Jahr 2021 haben die Auswirkungen der Pandemie jedoch größtenteils zunichte gemacht. Darüber hinaus hat der Konflikt zwischen Russland und der Ukraine den Bedarf an norwegischem Erdgas in Europa verschärft. Faktoren wie die steigende Nachfrage nach Öl und Gas in Verbindung mit neuen Entdeckungen in der Nordsee und dem norwegischen Festlandsockel dürften den Öl- und Gasmarkt in Norwegen im Prognosezeitraum antreiben. Die norwegische Regierung drängt jedoch auf alternative Energiequellen, was das Wachstum des norwegischen Öl- und Gasmarktes im Prognosezeitraum behindern könnte.

- Es wird erwartet, dass der Öl- und Gas-Upstream-Sektor aufgrund der Entdeckungen in der Nordsee den norwegischen Öl- und Gasmarkt dominieren wird.

- Die steigende Nachfrage nach LNG im Land führt zur Integration intelligenter Technologien in die bestehende LNG-Infrastruktur, was in den kommenden Jahren zahlreiche Chancen für den Markt schaffen könnte.

- Es wird erwartet, dass steigende Investitionen den norwegischen Öl- und Gasmarkt vorantreiben werden, vor allem in den Gasfeldern der Nordsee.

Norwegens Öl- und Gasmarkttrends

Der Upstream-Sektor soll den Markt dominieren

- Die Upstream-Öl- und Gasinvestitionen in Norwegen haben seit 2014 erhebliche Veränderungen erlebt. Obwohl die Ölproduktion im Zeitraum 2014–2016 zunahm, gingen die Betriebskosten im gleichen Zeitraum zurück. In den letzten Jahren ist jedoch die Nachfrage nach einer Steigerung der Gasproduktion zur Stützung der europäischen Wirtschaft wieder gestiegen.

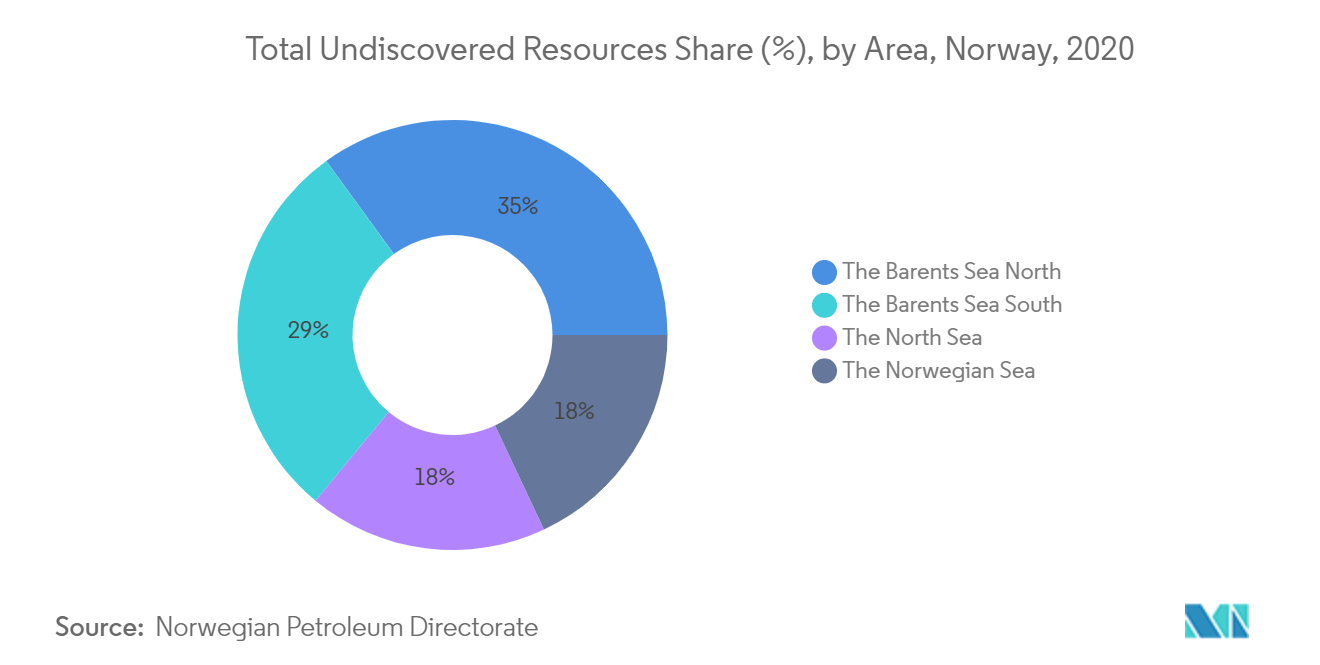

- Dies zeigt sich in einem Anstieg der Zahl der verteilten Lizenzen. Beispielsweise gab die norwegische Erdöldirektion im Januar 2021 bekannt, dass die norwegischen Behörden 30 Unternehmen mit Eigentumsanteilen an insgesamt 61 Produktionslizenzen auf dem norwegischen Schelf im Rahmen der Auszeichnungen in vordefinierten Gebieten (APA) 2020 angeboten haben. Von den 61 neuen Produktionslizenzen 34 Lizenzen wurden in der Nordseeregion vergeben, die 18 % des unentdeckten Öl- und Gaspotenzials des Landes aufweist.

- Darüber hinaus einigten sich Equinor und seine Lizenzpartner im Dezember 2020 darauf, 3 Milliarden NOK in das Nordseefeld Statfjord Øst zu investieren, um die Gewinnung um 23 Millionen Barrel Öläquivalent zu verbessern. Die Installation einer Pipeline für den Gaslift, Umbauten am Statfjord C und das Bohren neuer Bohrlöcher sollen im Jahr 2022 beginnen, während die Produktion voraussichtlich für 2024 geplant ist.

- In den letzten Jahren konzentrieren sich Unternehmen, die zuvor an der Öl- und Gasförderung in der Nordsee beteiligt waren, zunehmend auf die Reduzierung der Treibhausgasemissionen der Industrie. Darüber hinaus strebt Norwegen ernsthaft danach, die von der Europäischen Union für 2030 gesetzten kurzfristigen Ziele zu erreichen, die wichtige Schritte auf dem Weg zur Null-CO2-Emissionen bis 2050 darstellen. Insgesamt hat dies zur Schaffung klimaneutralerer Modelle geführt, bei denen Unternehmen verschiedene Modelle nutzen vorgelagerte Technologien zur Reduzierung der Treibhausgasemissionen.

- Daher wird erwartet, dass der Upstream-Sektor in Norwegen aufgrund seiner zunehmenden Explorationsaktivitäten und der Nachfrage seitens europäischer Länder nach zuverlässigem Erdgas den Markt dominieren wird.

Steigende Investitionen im Öl- und Gassektor dürften den Markt antreiben

- Im europäischen Stromsektor dürfte der schrittweise Ausstieg aus der Atom-, Kohle- und Braunkohlestromerzeugung mit einer Kapazität von über 50 GW zu einer Nachfrage nach Gaskraftwerken führen. Es wird erwartet, dass dieser Wechsel von Kohle zu Erdgas Raum für Wachstum für norwegisches Öl und Gas bietet, da fast das gesamte Erdgas nach Europa geht.

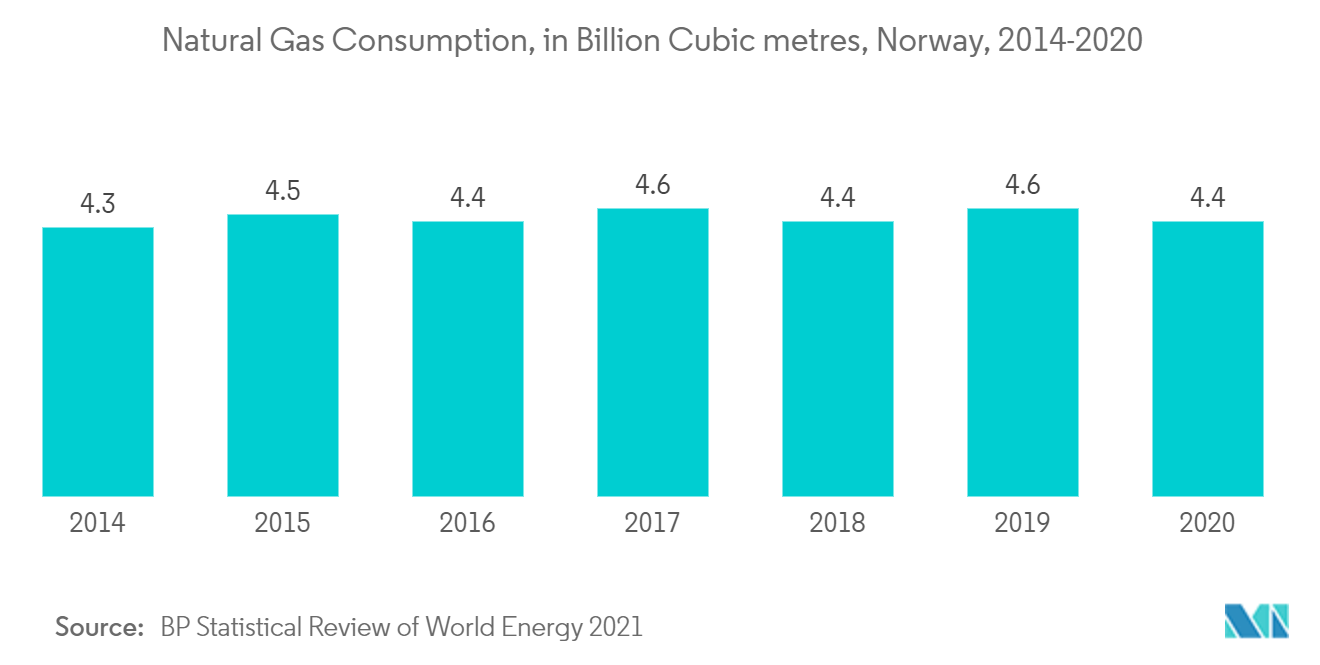

- Im Jahr 2021 sollte sich die Erdgasnachfrage wieder auf das Vorkrisenniveau erholen und im Prognosezeitraum landesweit leicht ansteigen. Im Jahr 2020 betrug der Erdgasverbrauch des Landes rund 4,4 Milliarden Kubikmeter (Milliarden Kubikmeter), was vor allem aufgrund von COVID-19 von rund 4,6 Milliarden Kubikmetern im Jahr 2019 zurückging.

- Um die Nachfrage zu decken und den Produktionsrückgang aufgrund auslaufender Vermögenswerte auszugleichen, investieren die Betreiber in der Nordsee daher in neue Öl- und Gasfelder. Diese neuen Projektsanktionen werden sich wahrscheinlich direkt auf die erhöhte Bohraktivität in den nächsten drei Jahren auswirken, da mit diesen Projekten mehr als 20 Entwicklungsbohrungen verbunden sind.

- Im Juli 2020 gab Equinor zusammen mit Source Energy AS und Wellesley Petroleum die Entdeckung von Gas und Kondensat in der norwegischen Nordsee bekannt. Nach vorläufigen Schätzungen belaufen sich die nachgewiesenen Reserven auf 3 bis 10 Millionen Standardkubikmeter förderbares Öläquivalent, was 19 bis 63 Millionen Barrel entspricht. Das produzierte Gas würde größtenteils exportiert, um den Bedarf anderer europäischer Länder zu decken.

- Daher wird erwartet, dass Investitionen und Richtlinien für neue Ölfelder im Prognosezeitraum die größten und dominierenden Treiber für den norwegischen Öl- und Gas-Upstream-Markt sein werden.

Überblick über die norwegische Öl- und Gasindustrie

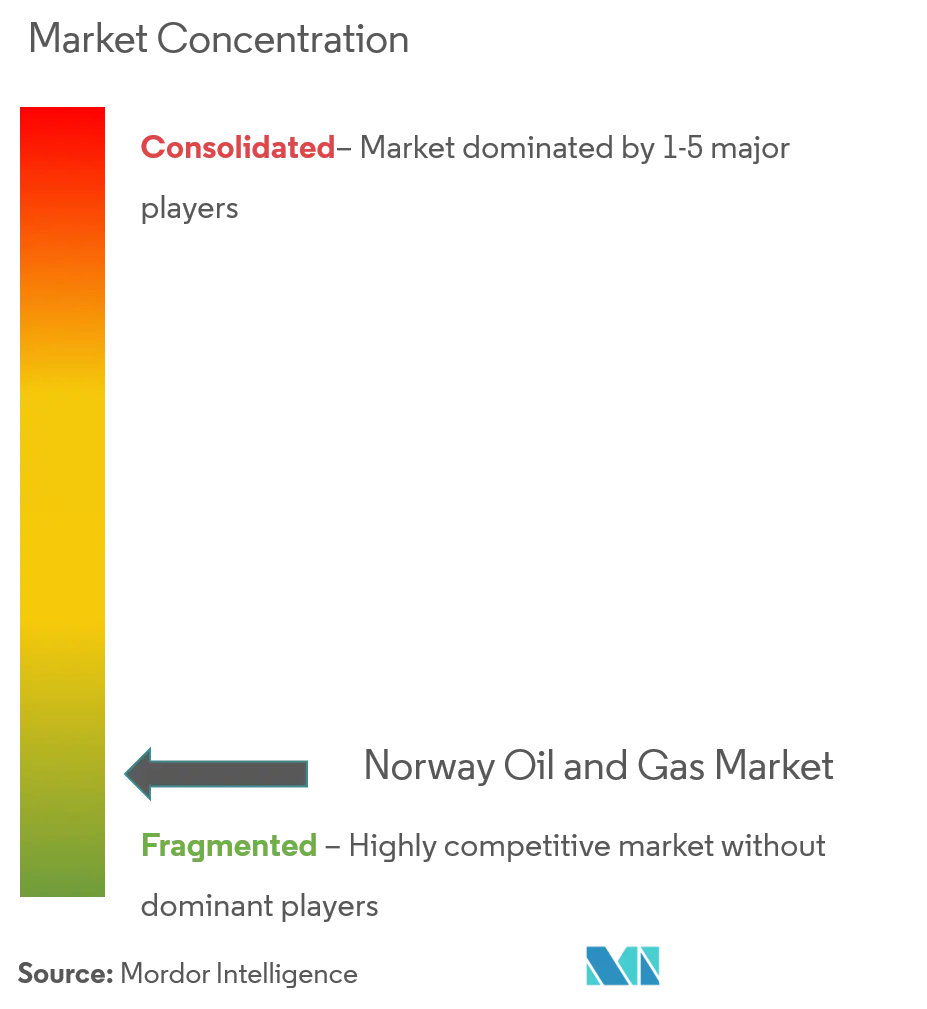

Der norwegische Öl- und Gasmarkt ist mäßig fragmentiert. Zu den wichtigsten Marktteilnehmern zählen Equinor ASA, Aker BP ASA, TotalEnergies SE, Shell PLC und Exxon Mobil Corporation.

Norwegens Öl- und Gasmarktführer

Shell PLC

Exxon Mobil Corporation

Equinor ASA

TotalEnergies SE

Aker BP ASA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum norwegischen Öl- und Gasmarkt

- Im März 2021 kündigte Equinor an, gemeinsam mit Shell, Total und ConocoPhillips etwa 1 Milliarde US-Dollar für einen Plan zur Bereitstellung von kohlenstoffarmem Strom für das riesige Troll-Feld in der Nordsee auszugeben.

- Im November 2021 sollte das staatlich kontrollierte norwegische Unternehmen Equinor im Rahmen des Entwicklungsplans das Oseberg-Feld auf dem norwegischen Festlandsockel von einem primären Ölvorkommen in einen Gasproduzenten umwandeln

- Im Juli 2021 gab Equinor zusammen mit seinen Lizenzpartnern Source Energy AS und Wellesley Petroleum die Entdeckung von Gas und Kondensat auf dem norwegischen Festlandsockel bekannt.

Segmentierung der norwegischen Öl- und Gasindustrie

Der norwegische Öl- und Gasmarktbericht enthält:.

Häufig gestellte Fragen zur norwegischen Öl- und Gasmarktforschung

Wie groß ist der norwegische Öl- und Gasmarkt derzeit?

Der norwegische Öl- und Gasmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 7,5 % verzeichnen.

Wer sind die Hauptakteure auf dem norwegischen Öl- und Gasmarkt?

Shell PLC, Exxon Mobil Corporation, Equinor ASA, TotalEnergies SE, Aker BP ASA sind die wichtigsten Unternehmen, die auf dem norwegischen Öl- und Gasmarkt tätig sind.

Welche Jahre deckt dieser norwegische Öl- und Gasmarkt ab?

Der Bericht deckt die historische Marktgröße des norwegischen Öl- und Gasmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des norwegischen Öl- und Gasmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der norwegischen Öl- und Gasindustrie

Statistiken zum norwegischen Öl- und Gasmarktanteil, zur Größe und zur Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die norwegische Öl- und Gasanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.