Marktanalyse für Überspannungsableiter in Nordamerika

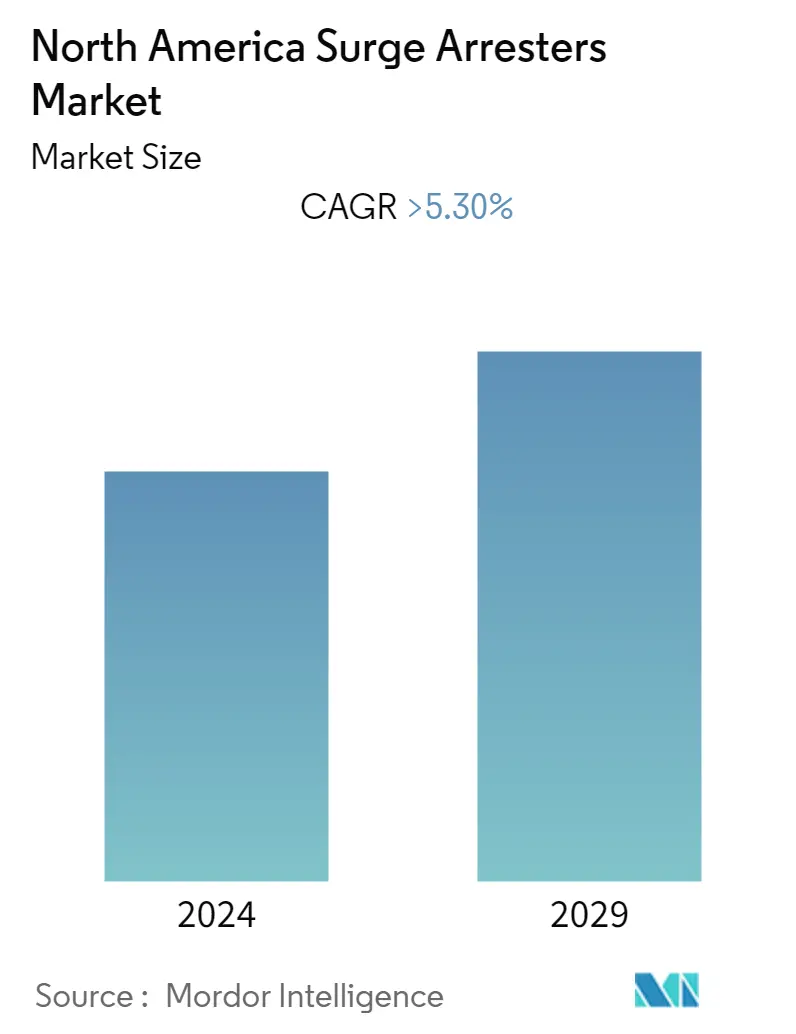

Es wird erwartet, dass der nordamerikanische Markt für Überspannungsableiter im Prognosezeitraum 2022–2027 eine jährliche Wachstumsrate von mehr als 5,3 % verzeichnen wird. Der COVID-19-Ausbruch beeinträchtigte den Markt durch Verzögerungen bei den Projekten, was zu einem Nachfragerückgang aufgrund der Schließung von Industrieanlagen führte. Der Ausbruch führte auch zur Schließung von Produktionsstätten, was zu Problemen in der Lieferkette führte. Allerdings dürfte sich der Effekt umkehren, sobald die Beschränkungen aufgehoben werden. Regierungsinitiativen für ein zuverlässiges Stromnetz und zur Minimierung von Verlusten bei der Stromversorgung können den Markt antreiben. Da Stromübertragungs- und -verteilungsprojekte jedoch zeitaufwändig sind, kommt es häufig zu Verzögerungen aufgrund staatlicher Eingriffe und Umweltgenehmigungen, die den Markt bremsen können.

- Das Industriesegment dürfte im Prognosezeitraum aufgrund der höheren Nachfrage zum Schutz stromempfindlicher, teurer Maschinen ein deutliches Wachstum verzeichnen.

- Die fortschreitende Modernisierung der Übertragungs- und Verteilungsnetze in verschiedenen Ländern durch den Einsatz von Smart-Grid-Technologien wird den Überspannungsableitern in der Zukunft voraussichtlich erhebliche Chancen bieten.

- Aufgrund bedeutenderer Übertragungs- und Verteilungsnetze sowie industrieller und kommerzieller Einrichtungen dürften die Vereinigten Staaten die Region dominieren.

Markttrends für Überspannungsableiter in Nordamerika

Industriesegment verzeichnet deutliches Wachstum

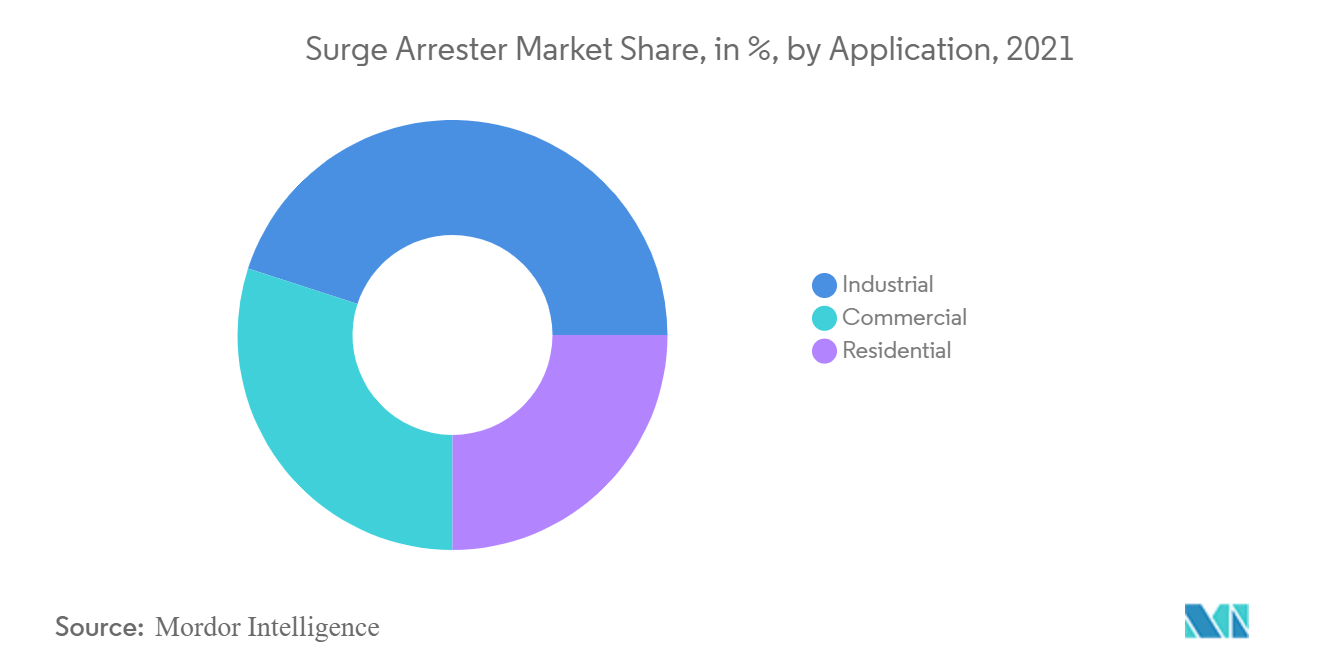

- Überspannungsableiter werden häufig in zahlreichen privaten, gewerblichen und industriellen Anwendungen eingesetzt. Unter ihnen hat das Segment der industriellen Anwendungen den größten Anteil an der Nachfrage.

- Die nordamerikanische Region ist die Heimat einer der größten Industrieproduktionen weltweit, insbesondere in den Bereichen Automobile, Luft- und Raumfahrt sowie Verteidigungsausrüstung. Solche Industrieanlagen bestehen aus teuren Geräten, von denen einige empfindlich auf Überspannungen reagieren und aufgrund alternder Übertragungs- und Verteilungsnetze geschützt werden müssen.

- Auf den Industriesektor entfielen 36 % des gesamten Endenergieverbrauchs und 33 % des Gesamtenergieverbrauchs in den Vereinigten Staaten, was ein großes Industriesegment im Land und einen großen Markt für Überspannungsableiter darstellt.

- Im März 2022 wählte Samsung Electronics Taylor, Texas, als Standort für ein neues Werk im Wert von 17 Milliarden US-Dollar zur Herstellung fortschrittlicher Chips für Mobilgeräte, 5G usw. aus. Der Bau soll in der ersten Hälfte des nächsten Jahres beginnen und die Produktion beginnen in der zweiten Hälfte des Jahres 2024. Die Anlage wird Überspannungsableiter einsetzen, um empfindliche Geräte vor Überspannungen zu schützen und das Wachstum des Marktes in der Region im Prognosezeitraum zu unterstützen.

- Darüber hinaus kündigten Stellantis und LG Energy Solutions im März 2022 eine Investition von 4,1 Milliarden US-Dollar im Rahmen eines Joint Ventures zur Errichtung der ersten großen inländischen Produktionsanlage für Elektrofahrzeugbatterien in Kanada an, deren Betrieb im ersten Quartal 2024 aufgenommen werden soll. Die Herstellung von Batterien für Elektrofahrzeuge erfordert geschäftskritische Geräte, die empfindlich auf Leistungsschwankungen reagieren. Daher werden Überspannungsableiter eingesetzt, um Spannungs- und Stromstöße unter Kontrolle zu halten.

- Viele Industrieanlagen befinden sich in unterschiedlichen Entwicklungsstadien. In diesen Anlagen werden Überspannungsableiter eingesetzt, was zum Wachstum des nordamerikanischen Marktes für Überspannungsableiter beiträgt.

- Aufgrund der oben genannten Faktoren dürfte das Industriesegment in Zukunft den nordamerikanischen Markt für Überspannungsableiter dominieren.

Die Vereinigten Staaten werden den Markt dominieren

- Die Vereinigten Staaten sind in Bezug auf Bevölkerung, industrielle Produktionskapazität, kommerzielle Anlagen und Strombedarf das größte Land in der Region und damit der größte Markt für Überspannungsableiter.

- Der Stromverbrauch in den Vereinigten Staaten lag im Jahr 2020 bei 3,8 Billionen Kilowattstunden, während der kanadische Stromverbrauch im selben Jahr bei 549,7 TWh lag.

- In den Vereinigten Staaten sind außerdem steigende Ausgaben für die alternden Übertragungs- und Verteilungsnetze sowie der zunehmende Ausbau der Stromnetze zu verzeichnen. Solche Maßnahmen dürften die wachsende installierte Basis des Überspannungsableitermarktes im Land unterstützen.

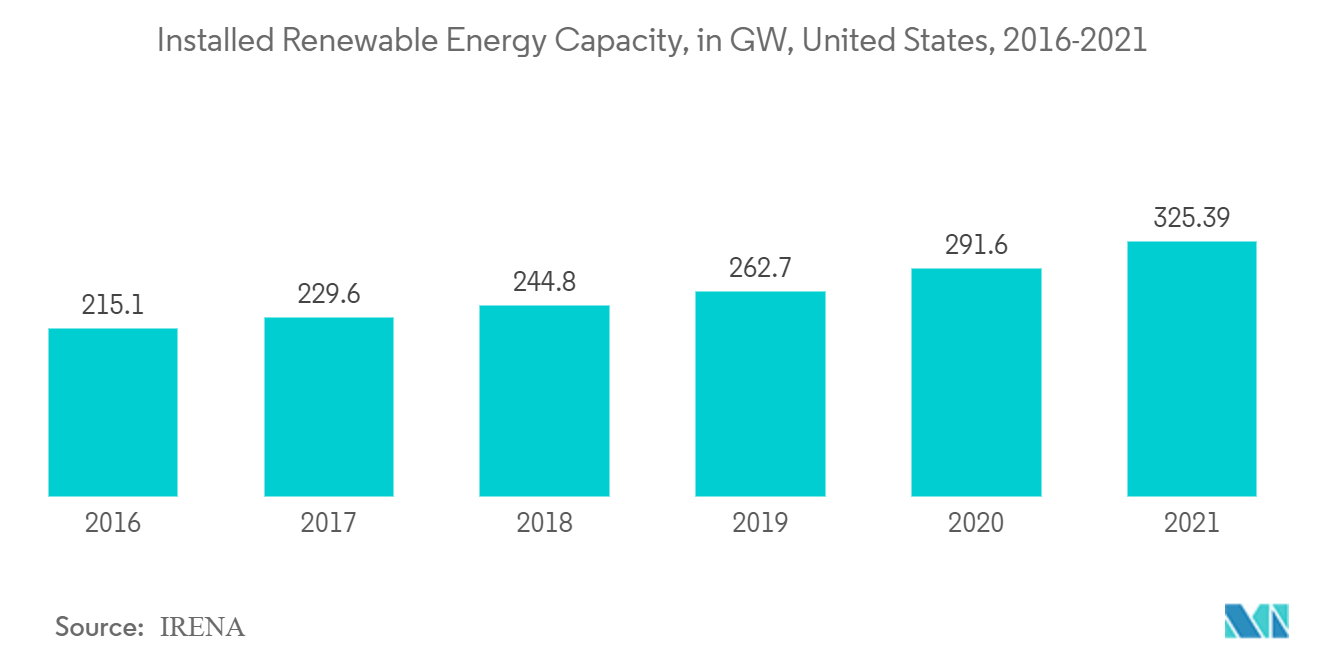

- Mit der raschen Installation von Kraftwerken auf Basis erneuerbarer Energien in den Vereinigten Staaten, deren installierte Kapazität von 194,9 GW im Jahr 2015 auf 325,391 GW im Jahr 2021 ansteigt, wird der Markt für Überspannungsableiter wahrscheinlich einen deutlichen Aufschwung erfahren. Solche Geräte werden zur Steuerung der elektrischen Energie benötigt, wenn Kraftwerke für erneuerbare Energien, beispielsweise Solar-PV-Kraftwerke, mit der Einspeisung von Strom in das Netz beginnen, wenn die Sonne über dem Horizont aufgeht, und mit der Einspeisung aufhören, wenn die Sonne untergeht. Überspannungsableiter bewältigen diese Schwankungen.

- Beispielsweise begann Enel Green Power North America im März 2022 mit dem Bau eines 300-MW-Windparks in Oklahoma, der aus 107 Windturbinen besteht. Die Anlage soll Ende 2022 in Betrieb gehen.

- Darüber hinaus nahm die Slate-Anlage im März 2022 den kommerziellen Betrieb in Kalifornien auf und kombiniert 390 MW Solarenergie und 561 MWh Energiespeicherkapazität. Die Anlage kann genug Strom produzieren, um den Jahresbedarf von 126.000 Haushalten zu decken.

- Daher dürften die Vereinigten Staaten im Prognosezeitraum den nordamerikanischen Markt dominieren.

Überblick über die nordamerikanische Überspannungsableiter-Branche

Der nordamerikanische Markt für Überspannungsableiter ist mäßig konsolidiert. Zu den größten auf dem Markt tätigen Unternehmen gehören ABB Ltd, Eaton Corporation PLC, Emerson Electric Co., Schneider Electric SE und Siemens AG.

Marktführer für Überspannungsableiter in Nordamerika

Emerson Electric Co.

Schneider Electric SE

Siemens AG

ABB Ltd

Eaton Corporation PLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Überspannungsableiter in Nordamerika

- Im September 2021 kündigte die Toshiba Energy Systems Solutions Corporation an, ihre Produktionskapazität für Hausüberspannungsableiter aus Polymer bis April 2022 zu verdreifachen.

- Im Mai 2021 kam die Markteinführung der DIN-Schienen-Überspannungsschutzgeräte von DEHN auf den Markt. Die Geräte sind mit dem UL 1449 4. Edition-Zertifikat zertifiziert und eignen sich daher ideal für den Einsatz mit allen gängigen Stromversorgungssystemen und Schalttafelanwendungen in den Vereinigten Staaten und Kanada.

Branchensegmentierung für Überspannungsableiter in Nordamerika

Der Umfang des nordamerikanischen Marktberichts über Überspannungsableiter umfasst:.

| Niederspannung |

| Mittelspannung |

| Hochspannung |

| Industriell |

| Kommerziell |

| Wohnen |

| Vereinigte Staaten |

| Kanada |

| Rest von Nordamerika |

| Stromspannung | Niederspannung |

| Mittelspannung | |

| Hochspannung | |

| Anwendung | Industriell |

| Kommerziell | |

| Wohnen | |

| Erdkunde | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika |

Häufig gestellte Fragen zur Marktforschung für Überspannungsableiter in Nordamerika

Wie groß ist der Markt für Überspannungsableiter in Nordamerika derzeit?

Der nordamerikanische Markt für Überspannungsableiter wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 5,30 % verzeichnen.

Wer sind die Hauptakteure auf dem nordamerikanischen Markt für Überspannungsableiter?

Emerson Electric Co., Schneider Electric SE, Siemens AG, ABB Ltd, Eaton Corporation PLC sind die größten Unternehmen, die auf dem nordamerikanischen Markt für Überspannungsableiter tätig sind.

Welche Jahre deckt dieser Markt für Überspannungsableiter in Nordamerika ab?

Der Bericht deckt die historische Marktgröße des nordamerikanischen Marktes für Überspannungsableiter für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des nordamerikanischen Marktes für Überspannungsableiter für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über Überspannungsableiter für Nordamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Überspannungsableitern in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Überspannungsableitern für Nordamerika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.