Nordamerika Schönheit- und Körperpflegemarkt Größe und Anteil

Nordamerika Schönheit- und Körperpflegemarkt Analyse von Mordor Intelligenz

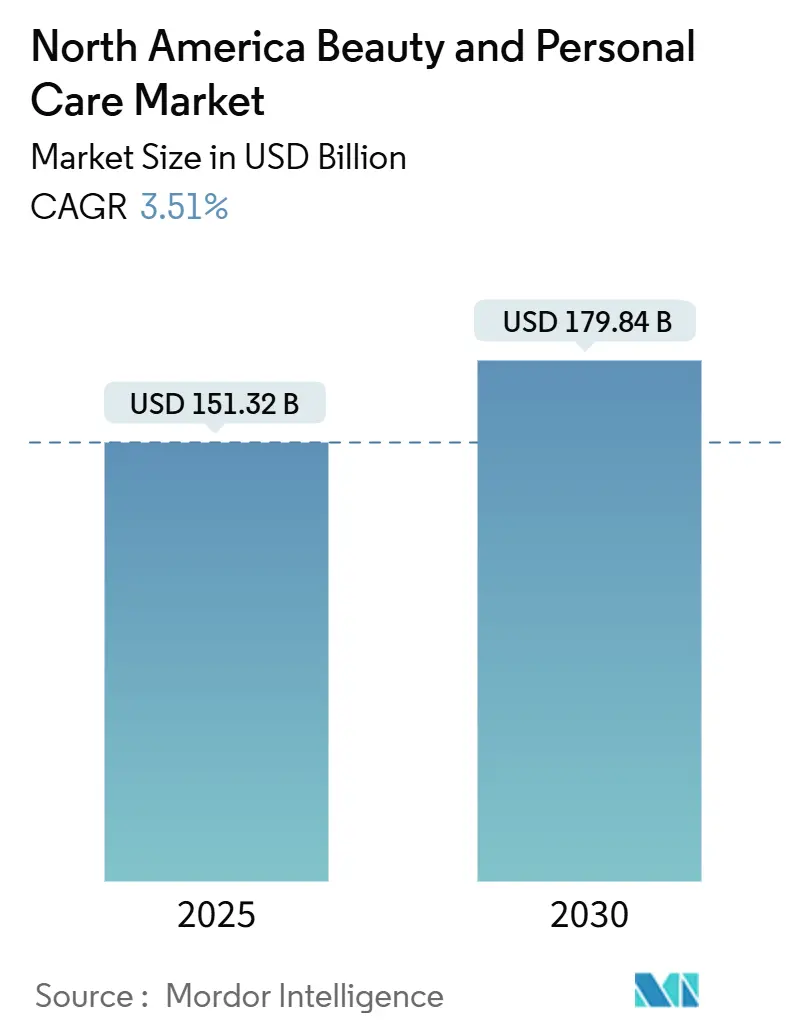

Die Marktgröße für Schönheit und Körperpflege In Nordamerika wird auf USD 151,32 Milliarden im Jahr 2025 geschätzt und soll bis 2030 USD 179,84 Milliarden erreichen, mit einem Wachstum von 3,51% CAGR. Die Branche expandiert weiterhin trotz Inflationsdruck und sich verändernder Verbraucherpräferenzen In diskretionären Ausgabenkategorien. Das Marktwachstum wird zunehmend durch Premiumisierung und Kanaldiversifikation angetrieben statt durch reine Volumenzuwächse. Die digitale Transformation hat das Wachstum spezialisierter Segmente ermöglicht, wie etwa strukturierte Haarpflege und inklusive Teintprodukte, die zuvor In traditionellen Einzelhandelsumgebungen Skalierungsbeschränkungen gegenüberstanden. Darüber hinaus nutzen Unternehmen Datenanalyse für gezielte Kundenansprache, was zu verbessertem Kunde Lifetime Value bei gleichzeitig effizienten Marketingausgaben führt.

Wichtige Berichtserkenntnisse

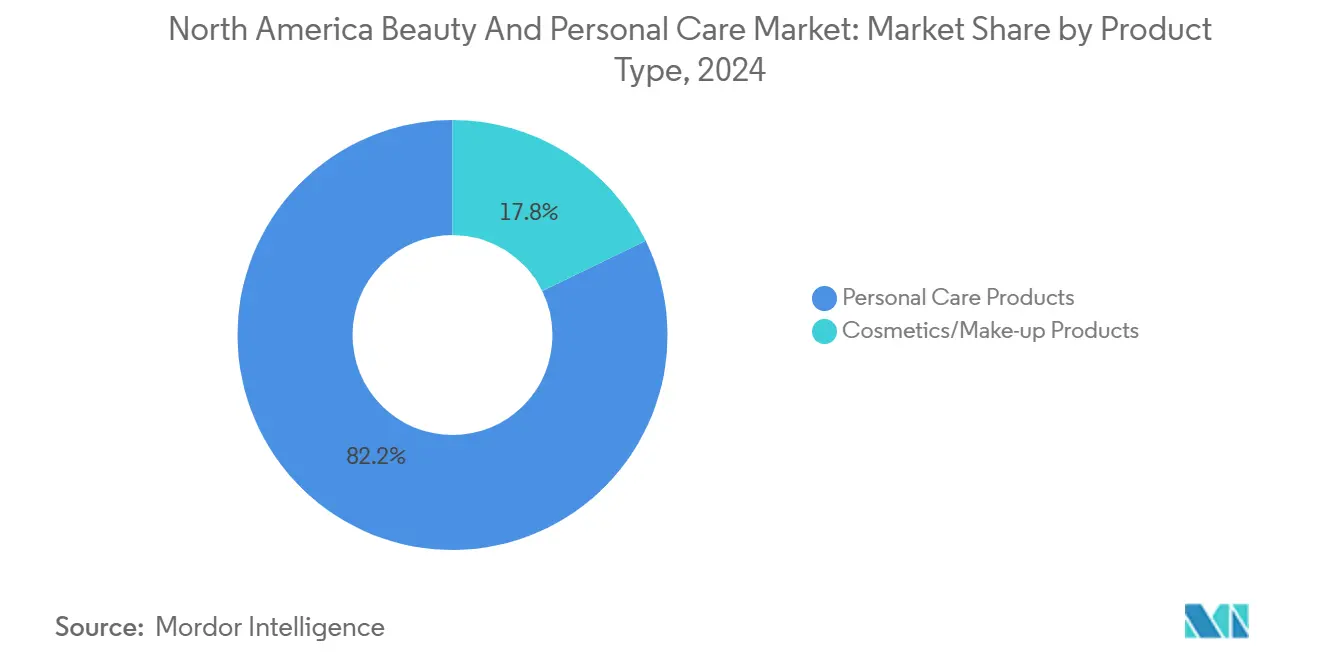

- Nach Produkttyp eroberte Körperpflege 82,23% Anteil In 2024 und wird voraussichtlich mit 4,13% CAGR bis 2030 steigen.

- Nach Kategorie machten Massenprodukte 70,84% des Umsatzes In 2024 aus, während Prämie-Produkte eine CAGR von 5,12% während 2025-2030 verzeichnen werden.

- Nach Inhaltsstoffen behielten konventionelle Formulierungen 66,34% Anteil In 2024; natürliche/biologische Alternativen wachsen mit 5,84% CAGR bis 2030.

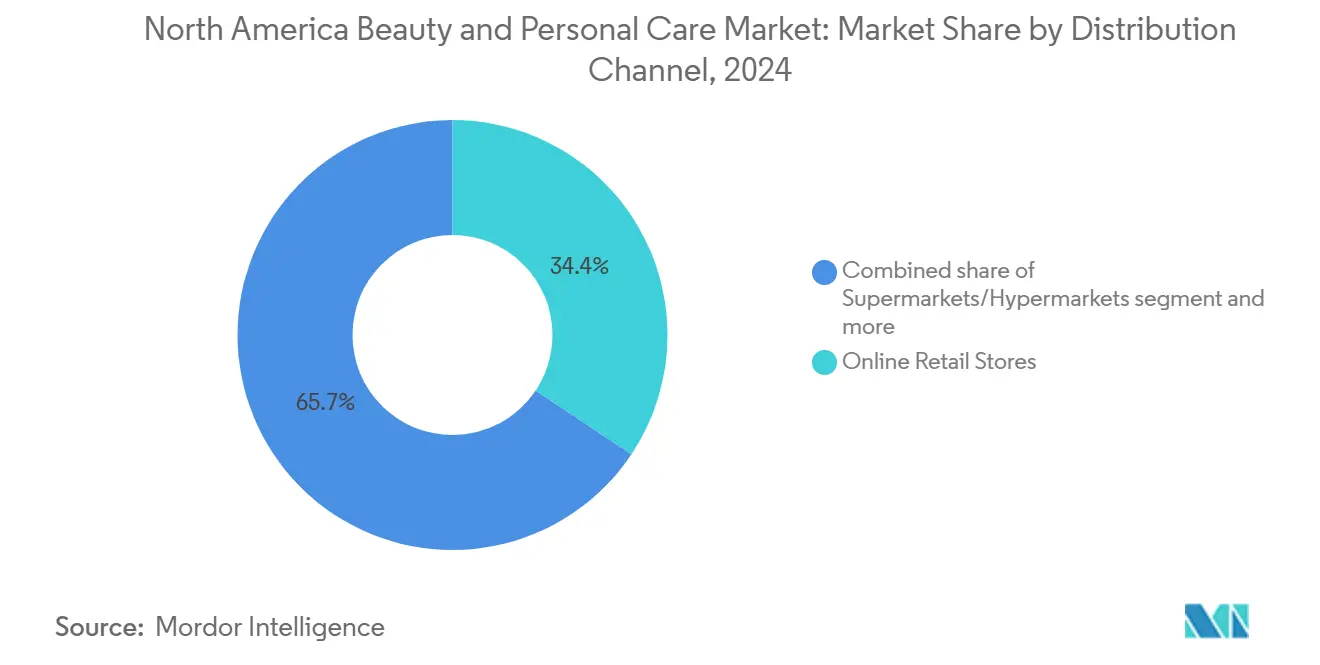

- Nach Vertriebskanal sicherten sich online-Einzelhandelsgeschäfte einen Anteil von 34,35% In 2024 und expandieren mit 6,34% CAGR bis 2030.

- Nach Geographie hielten die Vereinigten Staaten 80,29% des nordamerikanischen Schönheit- und Körperpflegemarkt-Anteils In 2024, während Mexiko eine CAGR von 4,25% zwischen 2025-2030 prognostiziert wird.

Nordamerika Schönheit- und Körperpflegemarkt Trends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognosen | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Zunehmende haut- und haarbezogene Probleme | +0.8% | Vereinigte Staaten, Kanada, mexikanische Stadtzentren | Langfristig (≥ 4 Jahre) |

| Wachsendes Bewusstsein für Mundhygiene und Zahngesundheit | +0.6% | Kerngebiet Nordamerika, Übertragung nach Mexiko | Mittelfristig (2-4 Jahre) |

| Einfluss von Sozial Medien-Plattformen | +0.9% | Gen Z-Zentren In Großen Metropolregionen | Kurzfristig (≤ 2 Jahre) |

| Neigung der Verbraucher zu natürlichen und biologischen Produkten | +0.7% | Vereinigte Staaten und Kanada, aufkommend In Mexiko | Mittelfristig (2-4 Jahre) |

| Bewusstsein für vegane und tierversuchsfreie Schönheit-Standards | +0.4% | Einfluss der Vereinigten Staaten auf nordamerikanische Städte | Langfristig (≥ 4 Jahre) |

| Verbraucherfokus auf Anti-Altern Körperpflegeprodukte | +0.5% | Wohlhabende Demografien landesweit | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Zunehmende Hautprobleme bei Verbrauchern

Die steigende Häufigkeit von Akne, Ekzemen und empfindlichen Hauterkrankungen treibt die Produktentwicklung In allen Preissegmenten voran. Umweltfaktoren, einschließlich Partikel-Luftverschmutzung, Innenheizung und Blaulicht-Exposition, verstärken entzündliche Hautreaktionen und führen dazu, dass Verbraucher Produkte mit dermatologischer Validierung suchen. Laut der amerikanisch Academy von Dermatologie betraf Akne im Jahr 2024 etwa 50 Millionen Amerikaner jährlich [1]Quelle: amerikanisch Academy von Dermatologie Association, "amerikanisch Academy von Dermatologie Issues Updated Guidelines für Die Management von Acne", aad.org. Dieser Trend zeigt, dass die Nachfrage nach barrierenreparierenden Produkten von medizinischen Angeboten auf Masseneinzelhandelskanäle übergreift, da Verbraucher präventive Hautpflege zunehmend als tägliche Notwendigkeit betrachten. Im April 2024 führte ein Großer Ästhetik-Hersteller klärende Behandlungen ein, die sowohl therapeutische als auch kosmetische Zwecke erfüllen, was die Konvergenz von wissenschaftlicher Validierung und Schönheit-Produkten demonstriert. Diese Integration schafft ein neues Marktsegment, das rezeptfreie Wirksamkeit mit verbesserter Benutzererfahrung kombiniert und den nordamerikanischen Schönheit- und Körperpflegemarkt beeinflusst.

Wachsendes Bewusstsein für Mundhygiene und Zahngesundheit

Die Marktgröße für Mundpflege wird durch zunehmendes Bewusstsein für präventive Zahngesundheit angetrieben. Laut den Zentren für Krankheit Kontrolle Und Verhütung (CDC) hatten mehr als 21% der uns-amerikanischen Erwachsenen zwischen 20-64 Jahren unbehandelte Karies im Jahr 2024 [2]Quelle: Zentren für Krankheit Kontrolle Und Verhütung (CDC), "2024 Oral- Gesundheit Überwachung Bericht: Selected Findings", cdc.gov. Diese Gesundheitsbedenken haben zu verstärkter Annahme fortschrittlicher Zahnpflegeprodukte geführt, einschließlich oszillierender und schallbasierter Zahnbürsten. Der Markt entwickelt sich In Richtung abonnementbasierter Modelle für Bürstenkopf-Ersatz und Mundpflegeprodukte, was stabile Umsatzströme schafft. Die Integration verbesserter Batterietechnologie und recycelbarer Materialien In Mundpflegeprodukten adressiert wachsende Umweltbedenken. Die Verbraucherpräferenz für Prämie-Mundpflegeprodukte deutet darauf hin, dass nordamerikanische Mundpflegehersteller ihre Produkte ähnlich wie Hautpflegeangebote positionieren könnten, wodurch die Lücke zwischen Zahnhygiene und Schönheit-Produkten überbrückt wird.

Einfluss von Social Media-Plattformen

Sozial Medien-Plattformen sind zu primären Verkaufstreibern geworden und haben sich über ihre traditionelle Marketingrolle hinaus entwickelt. Plattformen wie TikTok und Instagram beeinflussen direkt Schönheit-Käufe und verändern fundamental, wie Verbraucher Schönheit-Produkte entdecken und kaufen. Diese Verschiebung beeinflusst erheblich die Produktentwicklung, da Unternehmen jetzt Artikel speziell für Sozial Medien-Erfolg statt für traditionelle Einzelhandelsleistung entwerfen. Die Transformation begünstigt besonders digital-first Marken, die schnell auf Trending-Themen und virale Inhalte kapitalisieren können. Unterdessen müssen etablierte Unternehmen ihre Produktentwicklung und Marktstrategien umfassend anpassen, um sich schnell ändernde Verbraucheraufmerksamkeitsspannen und Kaufverhalten zu adressieren. Im Juli 2024 demonstrierte Schwarzkopf Professionell diese Anpassung durch den Start seiner 'hoch Your Haar Game'-Kampagne für Igora Vibrance Demi-Permanent Color, In Zusammenarbeit mit Athleten und Influencern, um Sozial Medien-Engagement zu maximieren und Zielgruppen effektiv zu erreichen.

Neigung der Verbraucher zu natürlichen und biologischen Produkten

Die Verschiebung hin zu natürlichen und biologischen Produkten spiegelt sich ändernde Verbraucherpräferenzen und wachsendes Umweltbewusstsein wider. Etablierte Marken mit traditionellen Formulierungen stehen vor Herausforderungen bei der Neuformulierung ihrer Produkte, um diese neuen Anforderungen zu erfüllen, während Unternehmen, die Biotechnologie zur Entwicklung nachhaltiger, hochleistungsfähiger Inhaltsstoffe nutzen, Marktvorteile gewinnen. Diese biotechnologie-getriebenen Innovationen ermöglichen die Schaffung effektiver Produkte, die sowohl Leistungsstandards als auch Umweltverantwortung aufrechterhalten. Das Verbraucherbewusstsein für Inhaltsstoffe und die Präferenz für Sauber-Etikett-Produkte treibt die Nachfrage nach natürlichen und biologischen Produkten In der Region an. Dieses erhöhte Bewusstsein hat zu verstärkter Überprüfung von Produktformulierungen und Herstellungsprozessen geführt. Marktteilnehmer reagieren mit neuen Produkteinführungen In biologischen Hautpflege- und Haarpflegesegmenten, mit Fokus auf Transparenz In Inhaltsstoffbeschaffung und Produktionsmethoden. Zum Beispiel führte Bloomy Bliss im Juli 2024 eine umfassende Produktlinie ein, einschließlich biologischer Gesichtsöle, Gesichtsmasken, Seifen und Badesalze, um die wachsende Verbrauchernachfrage nach natürlichen Schönheit-Lösungen zu adressieren.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognosen | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Verbraucherbedenken über Produktsicherheit und Inhaltsstoffe | -0.4% | Regulatorische Landschaft der Vereinigten Staaten und Kanadas | Mittelfristig (2-4 Jahre) |

| Gefälschte Produkte, die den Markenruf beeinträchtigen | -0.6% | Nordamerika, mit e-Handel-Konzentration | Kurzfristig (≤ 2 Jahre) |

| Lieferkettenunterbrechungen, die Boutique- und lokale Marken betreffen | -0.8% | Nordamerika, mit China-Import-Abhängigkeit | Kurzfristig (≤ 2 Jahre) |

| Preissensibilität bei Prämie-Produkten | -0.5% | Nordamerika, mit Inflationsauswirkung | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verbraucherbedenken über Produktsicherheit und Inhaltsstoffe

Unter dem Modernization von Kosmetika Regulation Act (MoCRA) hat die Sicherheitslandschaft für Kosmetika eine bedeutende Transformation durchlaufen. Die Lebensmittel Und Medikament Administration (FDA) verlangte von kosmetischen Herstellungsbetrieben, die Registrierung zu vervollständigen und Produktlisten bis zum 1. Juli 2024 einzureichen. Ab Januar 2025 wird Washington Staaten Toxic-frei Kosmetika Act bestimmte Chemikalien verbieten, einschließlich Blei. Währenddessen setzen Staaten wie Kalifornien, Colorado und Minnesota Beschränkungen für PFAS durch. Im Jahr 2024 führten Kaliforniens Proposition 65-Rechtsstreitigkeiten zu fast 5.000 Verletzungsmitteilungen, mit primärem Fokus auf Titandioxid und Diethanolamin, wie von Lexology berichtet. Diese komplexe regulatorische Umgebung verhängt Einhaltung-Kosten, die kleinere Marken schwer belasten, während größere, etablierte Akteure ihre regulatorische Expertise für einen Wettbewerbsvorteil kapitalisieren. Infolgedessen stehen Marken nun vor der Herausforderung, Inhaltsstoffinnovation mit strengen Sicherheitsnachweis-Anforderungen zu harmonisieren. Dieser Balanceakt könnte möglicherweise Produktentwicklungszeitrahmen verlängern und Formulierungskosten eskalieren.

Gefälschte Produkte, die den Markenruf beeinträchtigen

Die Fälschungs-Schönheit-Epidemie hat alarmierende Ausmaße erreicht, wobei Schönheit-bezogene Artikel 31% der von der u.S. Customs Und Grenze Schutz abgefangenen gefälschten Waren im Geschäftsjahr 2023 ausmachten. Die Beliebtheit des koreanischen Hautpflegemarken COSRX Schneckenschleim-Serums In 2023 löste weitverbreitete Fälschungen aus und überflutete Plattformen wie Amazon und TikTok Shop mit gefälschten Versionen, die die Identifikation authentischer Produkte erschweren. e-Handel-Plattformen haben Schwierigkeiten mit der Verifizierung von Drittanbietern, was Gelegenheiten für Fälscher schafft, das Verbrauchervertrauen In etablierte Marktplätze auszunutzen. Markenschutz erfordert bedeutende Investitionen In Lieferkettenkontrolle, Kundenaufklärung, Überwachung geistigen Eigentums und regulatorische Einhaltung-Berichterstattung. Die Fälschungsbedrohung betrifft besonders Prämie-Marken, da höhere Margen Nachbildung incentivieren, während möglicherweise gefährliche Inhaltsstoffe In gefälschten Produkten Haftungsbedenken schaffen und das Verbrauchervertrauen In legitime Marken untergraben.

Segmentanalyse

Nach Produkttyp: Körperpflege dominiert Wachstumstrajektorie

Körperpflegeprodukte beherrschen 82,23% Marktanteil In 2024 und behalten gleichzeitig die schnellste Wachstumstrajektorie bei 4,13% CAGR bis 2030 bei, was die Verbraucherpriorisierung täglicher Wellness-Routinen über gelegentliche kosmetische Verbesserung widerspiegelt. Diese Dominanz resultiert aus ihrer wesentlichen Rolle In täglichen Hygieneroutinen, langfristiger Hautpflege und umfassenden persönlichen Pflegebedürfnissen. Der Markt expandiert durch die Konvergenz von Wellness- und Schönheit-Produkten, wie durch neue Angebote wie adaptogene Körperwäschen und mikrobiom-unterstützende Deodorants belegt. Die Integration von Wellness-Prinzipien hat Möglichkeiten In zuvor unerschlossenen Marktsegmenten geschaffen, besonders In natürlichen und nachhaltigen Produktkategorien.

Große Unternehmen behalten ihre Marktposition durch Dermatologen-Empfehlungen und umfangreiche Forschungskapazitäten, während kleinere Unternehmen durch Fokus auf Spezialinhaltsstoffe, nachhaltige Beschaffungspraktiken und vereinfachte Verpackungen konkurrieren. Die zunehmende Betonung der Industrie auf wissenschaftlich validierte natürliche Inhaltsstoffe deutet auf eine Verschiebung hin zu Bio-fermentierten Komponenten mit bewiesener Wirksamkeit hin, unterstützt durch klinische Studien und Verbrauchertests. Diese sich entwickelnden Verbraucherpräferenzen und erweiterten Produktangebote positionieren den nordamerikanischen Schönheit- und Körperpflegemarkt für nachhaltiges Wachstum durch erhöhte Haushaltsadoption, Produktdiversifikation und höhere Gewinnmargen im Körperpflegesegment.

Nach Kategorie: Premium-Segment überholt Massenmarkt

Massenprodukte behalten 70,84% Marktanteil In 2024, dennoch zeigen Prämie-Produkte überlegenes Wachstum bei 5,12% CAGR, was die Bereitschaft der Verbraucher zeigt, In höherwertige Angebote trotz Inflationsdruck zu investieren. Massenmarktprodukte behalten breite Zugänglichkeit durch wettbewerbsfähige Preise und weite Vertriebsnetzwerke, während Prämie-Angebote durch erlebnisorientierte Einzelhandelsstrategien und anspruchsvolles Brand-Storytelling weiter wachsen. Marktanalyse zeigt die zunehmende Bedeutung von "Masstige"-Produkten - zwischen Massenmarkt und Prämie-Segmenten positioniert - die Verbraucher aus beiden Kategorien anziehen, indem sie erhöhte Qualität zu zugänglichen Preispunkten bieten.

Das Prämie-Segment des nordamerikanischen Schönheit- und Körperpflegemarkts erlebt Wachstum durch Einzelhändler-Implementierungsstrategien. Diese umfassen optimierte Beleuchtungssysteme, Produktpräsentationsoptimierung und Prämie-Bestandsmanagement, die hoch-End-Einzelhandelsumgebungen etablieren, während wertorientierte Verbrauchersegmente beibehalten werden. Die Markterweiterung resultiert aus Unternehmen, die Nachhaltigkeitspraktiken, forschungsbasierte Formulierungen und Lieferkettentransparenz implementieren, erleichtert durch etablierte Vertriebspartnerschaften.

Nach Vertriebskanal: E-Commerce formt Einzelhandelslandschaft neu

online-Einzelhandelsgeschäfte beherrschen einen Marktanteil von 34,35% In 2024 und werden voraussichtlich mit einer CAGR von 6,34% während 2025-2030 wachsen, wodurch traditionelle Einzelhandelskanäle übertroffen werden. Die Expansion des Sozial Handel durch Plattformen wie TikTok und Instagram ist zu einem primären Treiber von Schönheit-Produktkäufen geworden, da Verbraucher zunehmend auf Sozial Medien-Influencer und nutzergenerierte Inhalte für Produktempfehlungen angewiesen sind. Darüber hinaus gab Origins im Mai 2025 sein offizielles Debüt im u.S. Amazon Prämie Schönheit Store. Die Marke präsentiert ihre charakteristischen Hautpflege- und Körperpflegeprodukte, ergänzt durch verschenkbare Sets, ideal für jeden Anlass. Die Expansion der Marke zu Amazon bietet Zugang zu digitalen Verbrauchern, die Prämie-Hautpflegeprodukte suchen. Die Plattform des Marktplatzes erhöht die Produktsichtbarkeit, generiert Geschenkkaufmöglichkeiten und stärkt direkte Verbraucher-Vertriebskanäle.

Traditionelle Einzelhändler reagieren durch Implementierung von Omnichannel-Strategien, die digitale und physische Einkaufserlebnisse verbinden, einschließlich virtueller Anproben, personalisierter Produktempfehlungen und nahtloser Integration zwischen online- und In-Store-Bestand. Diese digitale Transformation schafft neue Möglichkeiten für Marken, die sich erfolgreich an diese Einzelhandelsveränderungen anpassen, besonders jene, die Datenanalyse nutzen können, um Verbraucherpräferenzen zu verstehen und ihre digitale Präsenz über mehrere Plattformen zu optimieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Inhaltsstoffen: Natürliche Produkte formen Formulierungsstrategien neu

Konventionelle/Synthetische Inhaltsstoffe behalten 66,34% Marktdominanz In 2024, dennoch erleben Natürliche/Biologische Alternativen robustes 5,84% CAGR-Wachstum, was beschleunigende Verbraucherpräferenz für Sauber Schönheit-Formulierungen widerspiegelt. Die Verschiebung hin zu natürlichen Inhaltsstoffen schafft Möglichkeiten für Marken, die Nachhaltigkeit, ethische Beschaffung und Inhaltsstofftransparenz betonen, während traditionelle Formulierungsansätze herausgefordert werden. Konventionelle Inhaltsstoffe behalten Vorteile In Wirksamkeit, Stabilität und Kosteneffizienz, besonders für Massenmarktprodukte, die konsistente Leistung über verschiedene Klimazonen und Lagerungsbedingungen erfordern.

Die regulatorische Landschaft begünstigt zunehmend natürliche Alternativen, mit staatlichen Chemikalienverboten, die synthetische Verbindungen wie PFAS und spezifische Konservierungsstoffe targetieren. Innovation fokussiert auf die Überbrückung der Wirksamkeitslücke zwischen natürlichen und synthetischen Inhaltsstoffen durch fortschrittliche Extraktionstechnologien, Bioengineering und Hybridformulierungen, die natürliche Wirkstoffe mit bewährten synthetischen Stabilisatoren kombinieren. Die Inhaltsstoff-Revolution erstreckt sich über Marketingbehauptungen hinaus auf fundamentale Forschungs- und Entwicklungstransformation und erfordert bedeutende Investitionen In Naturinhaltsstoffforschung, Lieferkettentwicklung und regulatorische Einhaltung für neuartige botanische Verbindungen.

Geografieanalyse

Die Vereinigten Staaten dominieren mit 80,29% Marktanteil In 2024, was reife Verbrauchersophistikation und etablierte Einzelhandelsinfrastruktur widerspiegelt, stehen jedoch Wachstumsmäßigung gegenüber, da Marktsättigung Expansionsmöglichkeiten begrenzt. Steigende Lebenserwartung und Altern-well-Präferenzen erweitern Anti-Altern-Produkte über Gesichtspflege hinaus auf Körper-, Kopfhaut- und Nagelanwendungen. Laut dem Bureau von Labor Statistics gaben uns-Verbraucher durchschnittlich USD 263,42 für Kosmetika, Parfüm und Badezubereitungsprodukte In 2023 aus [3]Quelle: Bureau von Labor Statistics, "Verbraucher Expenditure Survey 2023", bls.gov . Diese Ausgabenerhöhung korreliert mit der Expansion von Prämie-Unterkategorien, einschließlich retinol-infundierter Körperlotionen und peptidreicher Handcremes. Diese behandlungsorientierten Produkte erfüllen die Marktnachfrage nach fortgeschrittenen Hautpflegelösungen und erhöhen gleichzeitig den durchschnittlichen Transaktionswert im Schönheit- und Körperpflegemarkt. uns-Verbraucher zeigen starkes Interesse an Inhaltsstoffaufklärung, was zu größerer Akzeptanz von Prämie-, klinisch getesteten Produkten führt. Das umfangreiche Einzelhandelsnetzwerk von Spezial-Schönheit-Ketten, Kaufhäusern, Drogerien und e-Handel-Plattformen gewährleistet breite Produktverfügbarkeit.

Kanada präsentiert stetige Wachstumsmöglichkeiten, getrieben durch demografische Transformation, wobei Einwanderungsmuster Verbraucherpräferenzen verändern und Nachfrage nach diversen Produktangeboten schaffen, die auf multikulturelle Bettürfnisse zugeschnitten sind. Der Gesundheits- und Wellness-Trend gewinnt Traktion bei kanadischen Verbrauchern, mit wachsender Bereitschaft, In Produkte zu investieren, die als vorteilhaft für das Gesamtwohlbefinden wahrgenommen werden. e-Handel-Adoption beschleunigt sich und macht Investitionen In digitale Infrastruktur und Bestandsmanagementsysteme notwendig, um geografisch verteilte Bevölkerungen effektiv zu bedienen.

Mexiko entwickelt sich als am schnellsten wachsende Geografie mit 4,25% CAGR bis 2030. Wichtige Wachstumssegmente umfassen Männerpflege und biologische Produkte, mit regulatorischen Updates, die Importprozesse für internationale Marken rationalisieren. Der Markt profitiert von wirtschaftlicher Stabilität und Markenvielfalt, obwohl jüngste politische und wirtschaftliche Unsicherheiten Wachstumsprognosen mäßigen. Mexikos strategische Position schafft Möglichkeiten für Marken, die lateinamerikanische Expansion suchen, während inländisches Kaufkraftwachstum Prämie-Produktadoption unter städtischen Verbrauchern unterstützt.

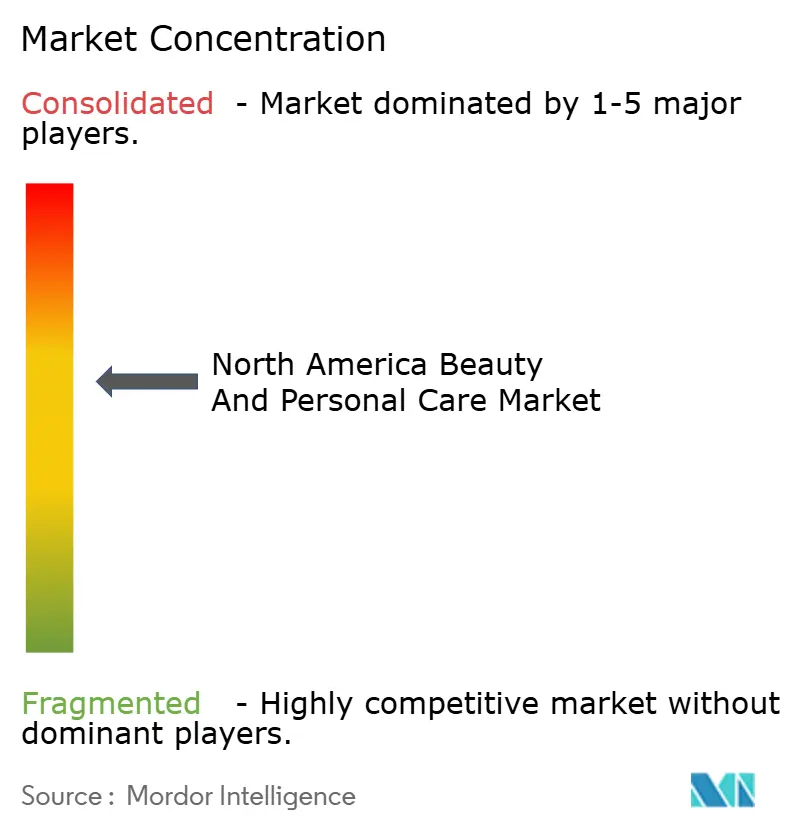

Wettbewerbslandschaft

Der nordamerikanische Schönheit- und Körperpflegemarkt zeigt moderate Konsolidierung und schafft Raum für sowohl etablierte multinationale Konzerne als auch aufkommende Disruptoren, um effektiv zu konkurrieren. Marktführer nutzen Skalenvorteile durch globale Lieferketten, Forschungs- und Entwicklungskapazitäten und Marketingreichweite, während kleinere Akteure sich durch Nischenpositionierung, Direct-Zu-Verbraucher-Modelle und authentische Markenerzählungen differenzieren, die bei spezifischen Verbrauchersegmenten Anklang finden.

Strategische Muster zeigen einen zunehmenden Fokus auf Technologieintegration, wobei Estée Lauder Companies im April 2024 eine Partnerschaft mit Microsoft einging, um ein KI-Innovationslabor für verbesserte Produktentwicklung und Kundenerfahrungen zu etablieren. Große Unternehmen behalten ihre Positionen durch umfangreiche Forschungskapazitäten, etablierte Vertriebsnetzwerke und starke finanzielle Ressourcen.

Der Markt besteht aus traditionellen Schönheit-Unternehmen und spezialisierten Prämie-Marken, wobei globale Konzerne wie L'Oréal, Procter & Gamble, Estée Lauder und Unilever Plc dominante Positionen durch mehrere-Brand-Strategien und umfassende Produktlinien halten. Die Wettbewerbsdynamik begünstigt Unternehmen, die erfolgreich Technologie, Nachhaltigkeit und Personalisierung integrieren, während sie operative Effizienz und regulatorische Einhaltung In einer zunehmend komplexen Marktumgebung aufrechterhalten.

Nordamerika Schönheit- und Körperpflegebranche Marktführer

-

L'Oréal S.eine.

-

Unilever PLC

-

Procter & Gamble Company

-

Estée Lauder Companies Inc.

-

Colgate-Palmolive Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neueste Branchenentwicklungen

- April 2025: Aveda, eine Estee Lauder Companies Marke, führte Full Spektrum Demi-Permanent™ Haar Color ein. Das Unternehmen verwendete Tris, einen neuen Alkalizer, der mit Farbmolekülen reagiert, ohne die Haarqualität zu schädigen.

- Januar 2025: Credo, ein Sauber Schönheit-Einzelhändler, hat eine neue Körperpflegelinie eingeführt, die von Seetang angetrieben wird. Diese innovative Kollektion ist darauf ausgelegt, Nährstoffe und Feuchtigkeit zu liefern und bedient Verbraucher, die nachhaltige und effektive Hautpflegelösungen suchen. Die Produktlinie umfasst eine Körperwäsche, Körpercreme und Körperserum, alle formuliert mit Seetang als Hauptinhaltsstoff zur Verbesserung der Hautgesundheit.

- November 2024: CeraVe stieg In die Haarpflege ein und debütierte zwei neue Linien: CeraVe Anti-Dandruff und CeraVe Gentle Hydrating. Die CeraVe Anti-Dandruff-Formel mit 1% Pyrithionzink zielt auf Schuppenbeseitigung ab. Angereichert mit den charakteristischen drei Ceramiden der Marke zielt die Formel darauf ab, die Kopfhautbarriere zu restaurieren, milde bis moderate Schuppensymptome zu lindern und sicherzustellen, dass das Haar weich und kämmbar bleibt.

- Oktober 2024: Estée Lauder, die Flagship-Marke von Die Estée Lauder Companies Inc., ist offiziell im Vereint Staaten Amazon Prämie Schönheit Store gestartet und macht ihre renommierten Hautpflege-, Make-hoch- und legendären Düfte für Amazon-Käufer landesweit verfügbar.

Nordamerika Schönheit- und Körperpflegemarkt Berichtsumfang

Schönheit- und Körperpflegeprodukte umfassen Hautpflegeprodukte, Haarpflegeprodukte, Sonnenschutzprodukte, Bad- und Duschprodukte, Mundpflegeprodukte, Farbkosmetik und Deodorants und Parfüms für äußere Anwendung zur Aufrechterhaltung der Hygiene und Verbesserung des physischen Erscheinungsbilds. Der nordamerikanische Schönheit- und Körperpflegemarkt-Bericht ist segmentiert basierend auf Produkttyp, Kategorie, Inhaltsstoffe, Vertriebskanal und Geografie.

Die Segmentierung basierend auf Produkttyp umfasst Körperpflege und Make-hoch/Kosmetik. Körperpflege ist weiter untersegmentiert In Haarpflege, Hautpflege, Baden und Duschen, Mundpflege, Männerpflege, Deodorant & Antitranspirant und Parfüms und Düfte. Haarpflege ist weiter untersegmentiert In Shampoo, Spülung, Haaröl und andere Haarpflegeprodukte. Hautpflege ist weiter untersegmentiert In Gesichts-, Körper- und Lippenpflege. Bad- und Duschprodukte sind segmentiert In Seifen, Duschgele, Badesalze, Badezubehör und andere Bad- und Duschprodukte. Mundpflege ist unterteilt In Zahnbürsten und Ersatz, Zahnpasta, Mundspülungen und Spülungen und andere Mundpflegeprodukte. Schönheit und Make-hoch/Kosmetik sind weiter untersegmentiert In Farbkosmetik, einschließlich Gesichts-Make-hoch-Produkten, Augen-Make-hoch-Produkten und Lippen- und Nagel-Make-hoch-Produkten.

Nach Kategorie ist der Markt segmentiert In Prämie-Produkte und Massenprodukte. Nach Vertriebskanälen ist der Markt segmentiert In Spezial-Einzelhandelsgeschäfte, Supermärkte und Hypermärkte, online-Einzelhandelsgeschäfte und andere Vertriebskanäle. Nach Geografie ist der Markt segmentiert In die Vereinigten Staaten, Kanada, Mexiko und den Rest von Nordamerika. Die Marktdimensionierung wurde In Werttermen In USD für alle oben genannten Segmente durchgeführt.

| Körperpflege | Haarpflege | Shampoo |

| Conditioner | ||

| Haarfärbemittel | ||

| Haarstyling-Produkte | ||

| Andere | ||

| Hautpflege | Gesichtspflegeprodukte | |

| Körperpflegeprodukte | ||

| Lippen- und Nagelpflegeprodukte | ||

| Bad und Dusche | Duschgele | |

| Seifen | ||

| Andere | ||

| Mundpflege | Zahnbürste | |

| Zahnpasta | ||

| Mundspülungen und Spülungen | ||

| Andere | ||

| Männerpflegeprodukte | ||

| Deodorants und Antitranspirante | ||

| Parfüms und Düfte | ||

| Kosmetik/Make-up-Produkte | Gesichtskosmetik | |

| Augenkosmetik | ||

| Lippen- und Nagel-Make-up-Produkte | ||

| Premium-Produkte |

| Massenprodukte |

| Natürlich/Biologisch |

| Konventionell/Synthetisch |

| Fachgeschäfte |

| Supermärkte/Hypermärkte |

| Online-Einzelhandelsgeschäfte |

| Andere Vertriebskanäle |

| Vereinigte Staaten |

| Kanada |

| Mexiko |

| Rest von Nordamerika |

| Nach Produkttyp | Körperpflege | Haarpflege | Shampoo |

| Conditioner | |||

| Haarfärbemittel | |||

| Haarstyling-Produkte | |||

| Andere | |||

| Hautpflege | Gesichtspflegeprodukte | ||

| Körperpflegeprodukte | |||

| Lippen- und Nagelpflegeprodukte | |||

| Bad und Dusche | Duschgele | ||

| Seifen | |||

| Andere | |||

| Mundpflege | Zahnbürste | ||

| Zahnpasta | |||

| Mundspülungen und Spülungen | |||

| Andere | |||

| Männerpflegeprodukte | |||

| Deodorants und Antitranspirante | |||

| Parfüms und Düfte | |||

| Kosmetik/Make-up-Produkte | Gesichtskosmetik | ||

| Augenkosmetik | |||

| Lippen- und Nagel-Make-up-Produkte | |||

| Nach Kategorie | Premium-Produkte | ||

| Massenprodukte | |||

| Nach Inhaltsstoffen | Natürlich/Biologisch | ||

| Konventionell/Synthetisch | |||

| Nach Vertriebskanal | Fachgeschäfte | ||

| Supermärkte/Hypermärkte | |||

| Online-Einzelhandelsgeschäfte | |||

| Andere Vertriebskanäle | |||

| Nach Geografie | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Rest von Nordamerika | |||

Wichtige Fragen, die im Bericht beantwortet werden

Wie Groß ist der aktuelle nordamerikanische Schönheit- und Körperpflegemarkt?

Der nordamerikanische Schönheit- und Körperpflegemarkt wird auf USD 151,32 Milliarden In 2025 bewertet, mit Prognosen, USD 179,84 Milliarden bis 2030 bei einer CAGR von 3,51% zu erreichen.

Welches Produktsegment führt den nordamerikanischen Schönheit- und Körperpflegemarkt an?

Körperpflegeprodukte dominieren mit 82,23% Marktanteil In 2024 und wachsen mit 4,13% CAGR bis 2030.

Wie beeinflusst e-Handel die Schönheit-Industrie In Nordamerika?

online-Einzelhandelsgeschäfte erobern 34,35% der Verteilung und wachsen mit 6,34% CAGR, wobei e-Handel-Schönheit-Verkäufe zunehmen, da digitale Plattformen für Markenentdeckung und Kauf unerlässlich werden.

Wie verschieben sich Verbraucherpräferenzen bezüglich Produktinhaltsstoffen?

Während konventionelle Inhaltsstoffe 66,34% Marktanteil behalten, wachsen natürliche und biologische Alternativen mit 5,84% CAGR, wobei die Mehrheit der Verbraucher Sauber-Formulierungen und Transparenz In der Produktzusammensetzung priorisiert.

Seite zuletzt aktualisiert am: