MEA-Marktanalyse für thermische Energie

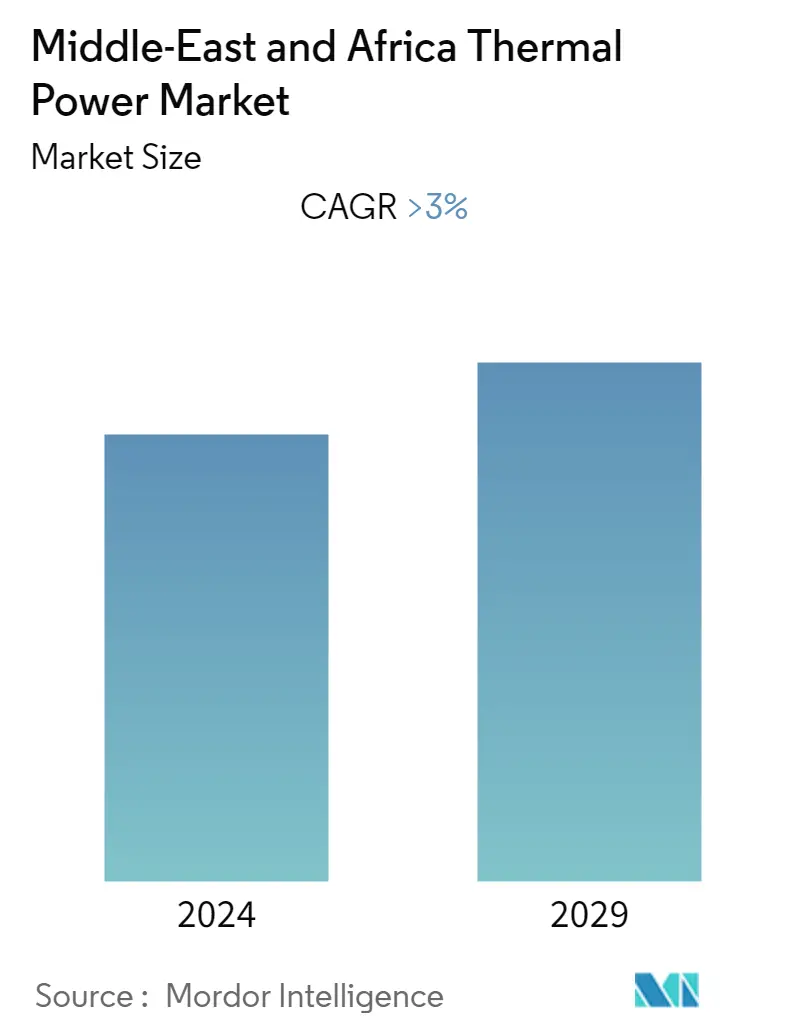

Der Wärmekraftmarkt im Nahen Osten und in Afrika wird im Prognosezeitraum 2020–2025 voraussichtlich mit einer jährlichen Wachstumsrate von mehr als 3 % wachsen. Faktoren wie Bevölkerungswachstum und Stromverbrauch führen zu einem Anstieg des Strombedarfs. Da der Strombedarf steigt, werden neue Wärmekraftprojekte gebaut, was wiederum den Markt antreibt. Es wird erwartet, dass auch das Vorhandensein riesiger Öl- und Gasreserven in der Region die Wärmekraft vorantreiben wird. Angesichts des zunehmenden Anteils erneuerbarer Energien und der negativen Auswirkungen der COVID-19-Pandemie ist jedoch kurzfristig mit Verzögerungen bei mehreren Projekten und einem Rückgang der Stromnachfrage zu rechnen, was zu einem langsamen Marktwachstum führen wird.

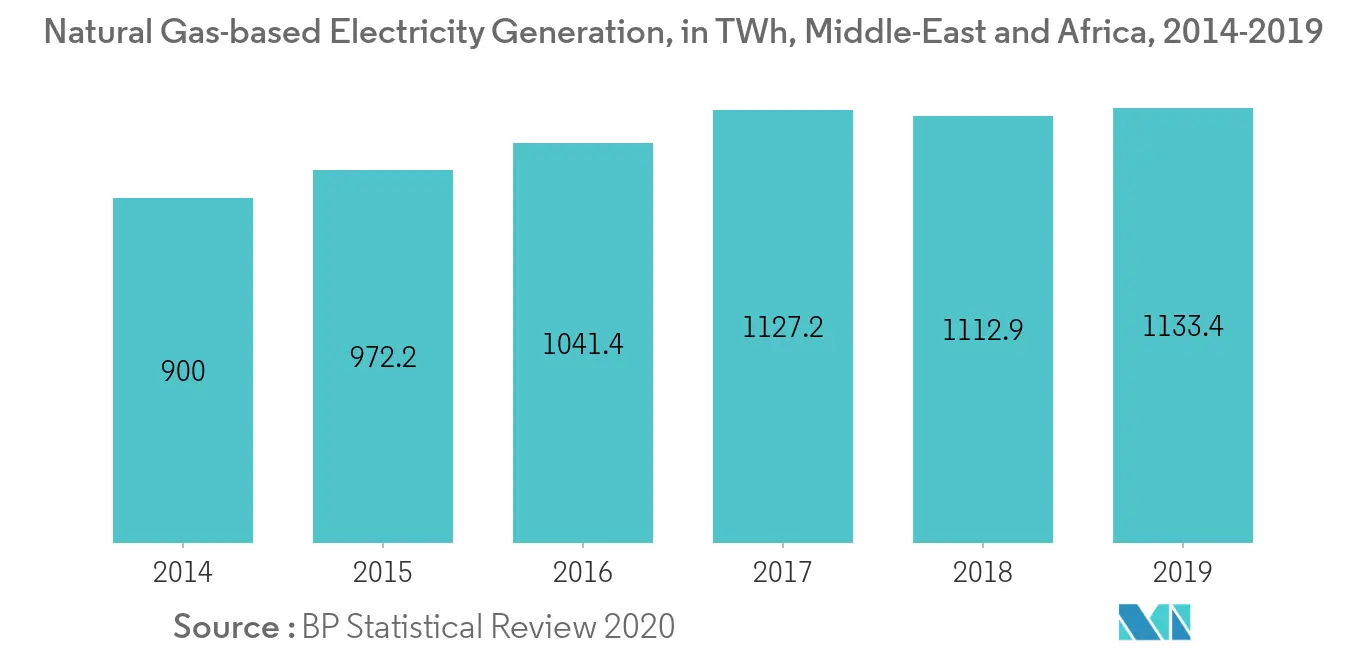

- Mit dem größten Anteil an der Stromerzeugung ist Erdgas marktführend. Aufgrund der enormen Erdgasreserven wird erwartet, dass die erdgasbasierte Stromerzeugung im Prognosezeitraum weiterhin dominieren wird.

- Bis 2050 wird sich der Strombedarf des Nahen Ostens im Vergleich zu 2018 voraussichtlich verdreifachen. Darüber hinaus werden mit einem erheblichen Anteil afrikanischer Länder ohne Strom große Chancen für die Zukunft des Wärmekraftmarktes erwartet.

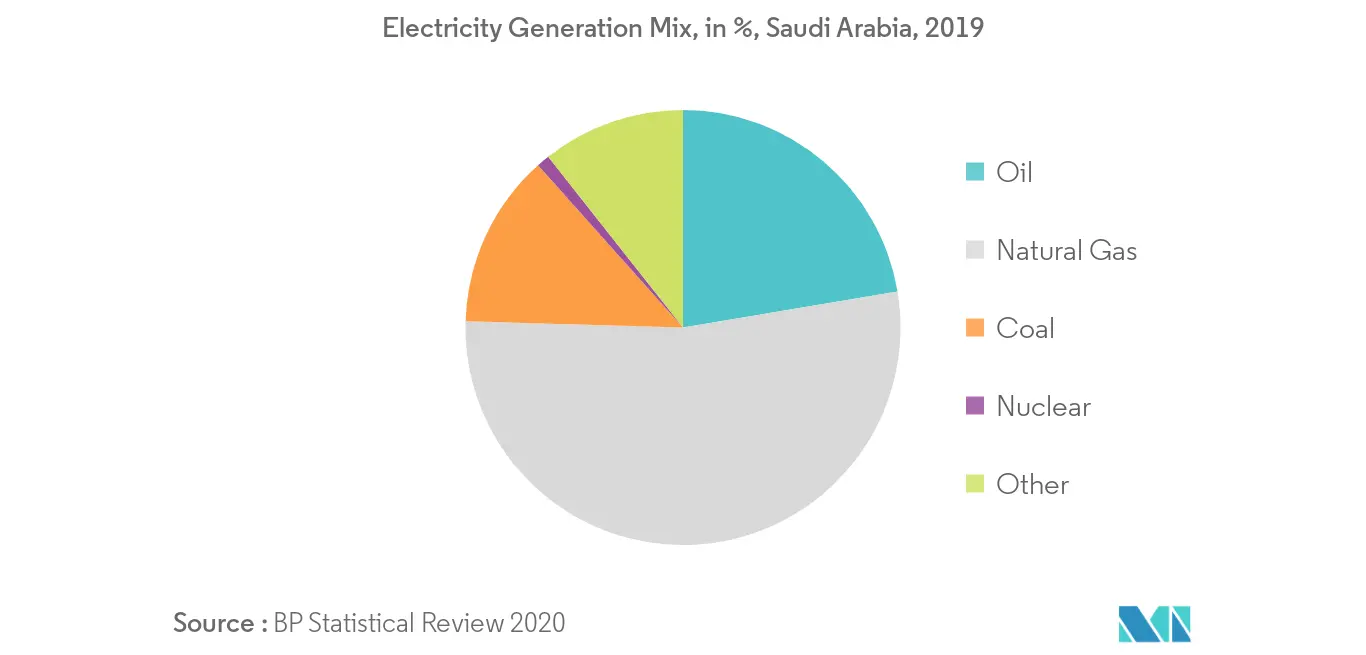

- Saudi-Arabien verzeichnete 2019 die höchste Stromerzeugung. Mit geplanten Projekten im Prognosezeitraum wird erwartet, dass das Land den Markt dominieren wird.

Markttrends für MEA-Wärmeenergie

Erdgasbasierte Wärmekraftwerke werden den Markt dominieren

- Der steigende Strombedarf verschiedener Länder im Nahen Osten und in Afrika sowie die Verfügbarkeit von Kohlenwasserstoffen zur Stromerzeugung führen dazu, dass im Prognosezeitraum Gas zur Stromerzeugung dominiert.

- Im Jahr 2019 unterzeichnete Ägypten einen Vertrag mit ACWA über den Bau eines erdgasbefeuerten Kraftwerks im Wert von 23 Milliarden US-Dollar mit einer Leistung von 2250 MW. Die Anlage wird voraussichtlich im Jahr 2023 in Betrieb gehen. Dieses deutliche Wachstum der thermischen Stromerzeugung wird im Prognosezeitraum erwartet.

- Im Februar 2020 gründeten die Abu Dhabi Power Corporation (ADPower) und die in Japan ansässige Marubeni Corporation ein Konsortium zur Entwicklung des unabhängigen Stromerzeugerprojekts (IPP) Fujairah F3, das das größte unabhängige Wärmekraftwerk in den VAE sein wird.

- Die Sudan National Petroleum Corporation plant den Bau eines Wärmekraftwerks mit dem norwegischen Unternehmen Monitor Power System für 800 Millionen US-Dollar. Gemäß der Vereinbarung werden Gaspipelines gebaut, um Gas zur Befeuerung eines 460-MW-Wärmekraftwerks zu transportieren, das im Bundesstaat West-Kordofan gebaut werden soll.

- Erdgas erzeugte im Jahr 2019 in der Region 1112 TWh Strom. Mit bevorstehenden Projekten dürfte der Anteil der erdgasbasierten Stromerzeugung im Prognosezeitraum wachsen.

Saudi-Arabien wird den Markt dominieren

- Saudi-Arabien ist bei der Stromerzeugung in der gesamten Region Naher Osten und Afrika führend. Die Stromerzeugung ist von 311 TWh im Jahr 2014 auf 357 TWh im Jahr 2019 gestiegen.

- Angesichts des steigenden Strombedarfs und der parallel steigenden Investitionen in thermische Energiequellen gibt es in Saudi-Arabien mehrere Projekte, die voraussichtlich im Prognosezeitraum in Betrieb gehen.

- Im Jahr 2019 wurde in der östlichen Vorsehung des Königreichs in der Nähe von Fadhili (FGP) das gasbetriebene Blockheizkraftwerk Fadhili, ein Kraft-Wärme-Kopplungskraftwerk mit einer installierten Leistung von 1507 Megawatt, fertiggestellt.

- Im Jahr 2019 unterzeichnete Power China einen technischen Beschaffungsvertrag für den Bau des erdgasbefeuerten PP13-Kraftwerks mit der Saudi Electricity Company. Das Projekt umfasst sechs Gasturbinen, sechs Abhitzekessel, zwei Dampfturbinen und zwei Luftkühlinseln. Es verfügt über eine Erzeugungskapazität von 1.960 Megawatt.

- Saudi-Arabien steigert die Stromerzeugung sowohl aus thermischen als auch aus erneuerbaren Quellen. Aufgrund der erheblichen Abhängigkeit von fossilen Brennstoffen und des erwarteten Wachstums auch auf dem Nuklearmarkt wird erwartet, dass das Land seine Dominanz im Prognosezeitraum fortsetzen wird.

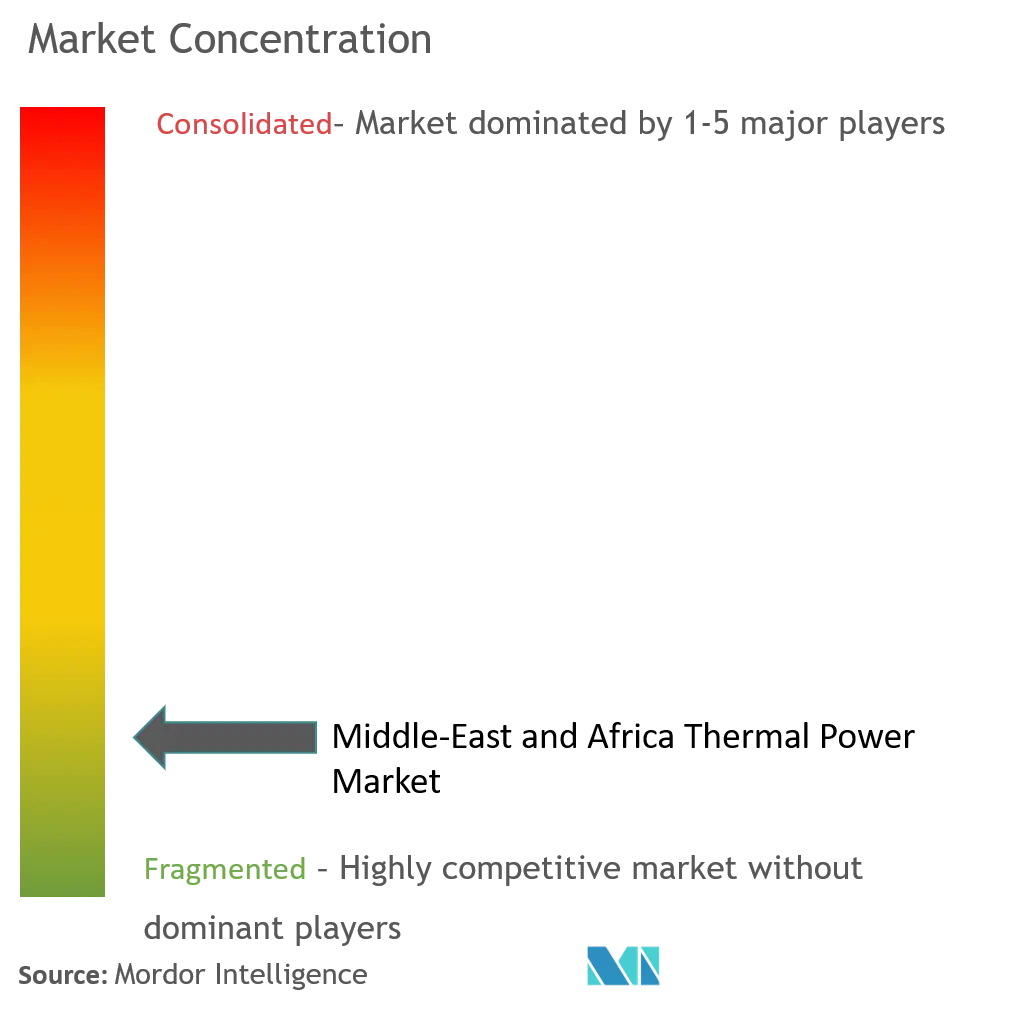

Überblick über die MEA Thermal Power-Branche

Der Wärmekraftmarkt im Nahen Osten und in Afrika ist mäßig fragmentiert. Zu den Hauptakteuren zählen die Dubai Electricity and Water Authority, Eskom Holdings SOC Ltd, Siemens AG, Acwa Power Barka SAOG und Saudi Electricity Company.

MEA-Marktführer für Wärmeenergie

Dubai Electricity and Water Authority

Eskom Holdings SOC Ltd

Siemens AG

Acwa Power Barka SAOG

Saudi Electricity Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der MEA-Wärmeenergiebranche

Der Marktbericht für Wärmekraft im Nahen Osten und in Afrika enthält:.

| Öl |

| Erdgas |

| Nuklear |

| Kohle |

| Vereinigte Arabische Emirate |

| Saudi-Arabien |

| Südafrika |

| Ägypten |

| Katar |

| Rest des Nahen Ostens und Afrikas |

| Quelle | Öl |

| Erdgas | |

| Nuklear | |

| Kohle | |

| Erdkunde | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Südafrika | |

| Ägypten | |

| Katar | |

| Rest des Nahen Ostens und Afrikas |

Häufig gestellte Fragen zur MEA-Wärmestrom-Marktforschung

Wie groß ist der Wärmekraftmarkt im Nahen Osten und Afrika derzeit?

Der Wärmekraftmarkt im Nahen Osten und in Afrika wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 3 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für Wärmeenergie im Nahen Osten und in Afrika?

Dubai Electricity and Water Authority, Eskom Holdings SOC Ltd, Siemens AG, Acwa Power Barka SAOG, Saudi Electricity Company sind die größten Unternehmen, die auf dem Wärmeenergiemarkt im Nahen Osten und in Afrika tätig sind.

Welche Jahre deckt dieser Wärmekraftmarkt für den Nahen Osten und Afrika ab?

Der Bericht deckt die historische Marktgröße des Marktes für Wärmeenergie im Nahen Osten und Afrika für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Wärmeenergie im Nahen Osten und Afrika für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die Wärmeenergieindustrie im Nahen Osten und in Afrika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Wärmeenergie im Nahen Osten und Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Wärmeenergie im Nahen Osten und in Afrika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.