Marktgröße und Marktanteil für japanische allgemeine chirurgische Geräte

Marktanalyse für japanische allgemeine chirurgische Geräte von Mordor Intelligence

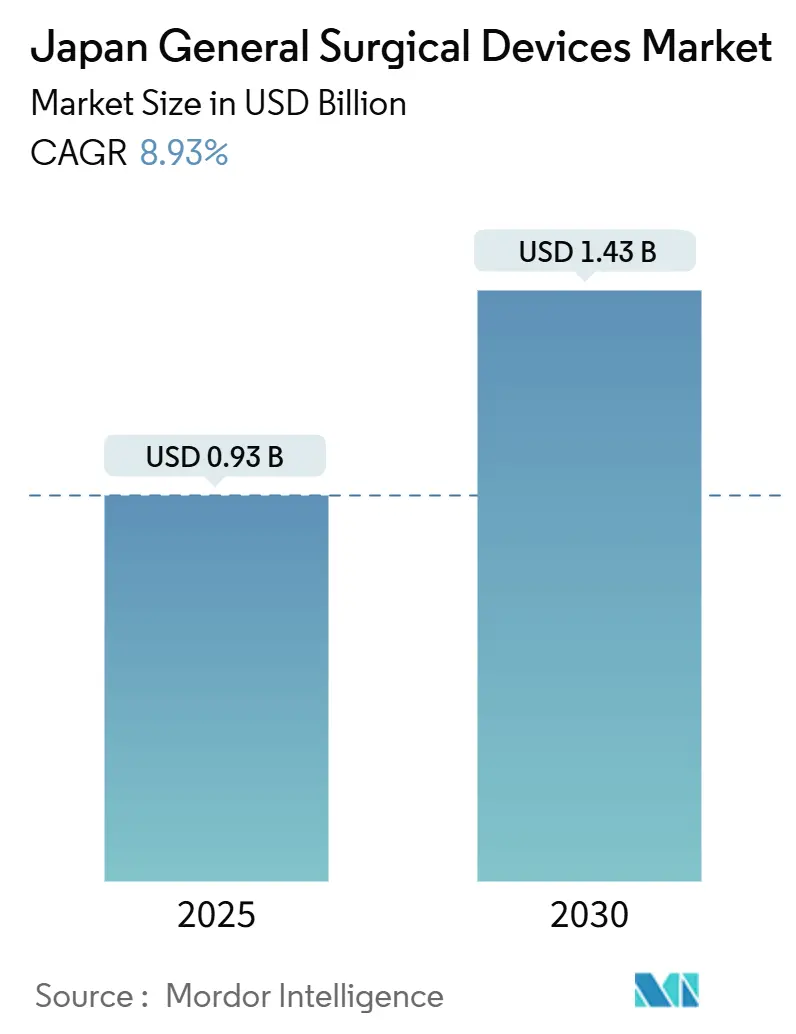

Die Marktgröße für japanische allgemeine chirurgische Geräte wird auf 0,93 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 1,43 Milliarden USD erreichen, bei einer CAGR von 8,93% während des Prognosezeitraums (2025-2030). Die wachsende chirurgische Nachfrage einer alternden Gesellschaft, in der 29,1% der Bürger 65 Jahre oder älter sind, eine aggressive Verlagerung hin zu minimal-invasiven Techniken und die tiefe Kompetenz des Landes in Robotik und künstlicher Intelligenz sind die grundlegenden Kräfte, die den Markt auf einem steilen Wachstumspfad halten. Krankenhäuser skalieren integrierte digitale Operationssäle, private Investoren finanzieren ambulante Operationszentren, und Regierungspolitiken, die Remote-Betreuung erstatten, beschleunigen die Technologiediffusion. Laparoskopische Systeme bleiben der Umsatzanker, dennoch setzen elektrochirurgische Plattformen in Kombination mit robotischen Konsolen das Wachstumstempo. Inländische Hersteller wie Olympus und Terumo sichern sich Anteile durch lokale Servicenetzwerke, während globale Marktführer durch strategische Partnerschaften und Japans anspruchsvollem Genehmigungsverfahren arbeiten, um die Wettbewerbsfähigkeit zu erhalten. Lieferketten-Rückverlagerungsanreize, telepräsenzfähige Ausbildungsmodelle und schnelle Prototyp-zu-Pilot-Zyklen in Universitätskliniken schaffen gemeinsam fruchtbaren Boden für Geräte der nächsten Generation, die Bildgebung, Analytik und Automatisierung am Behandlungspunkt einbetten.

Wichtige Erkenntnisse des Berichts

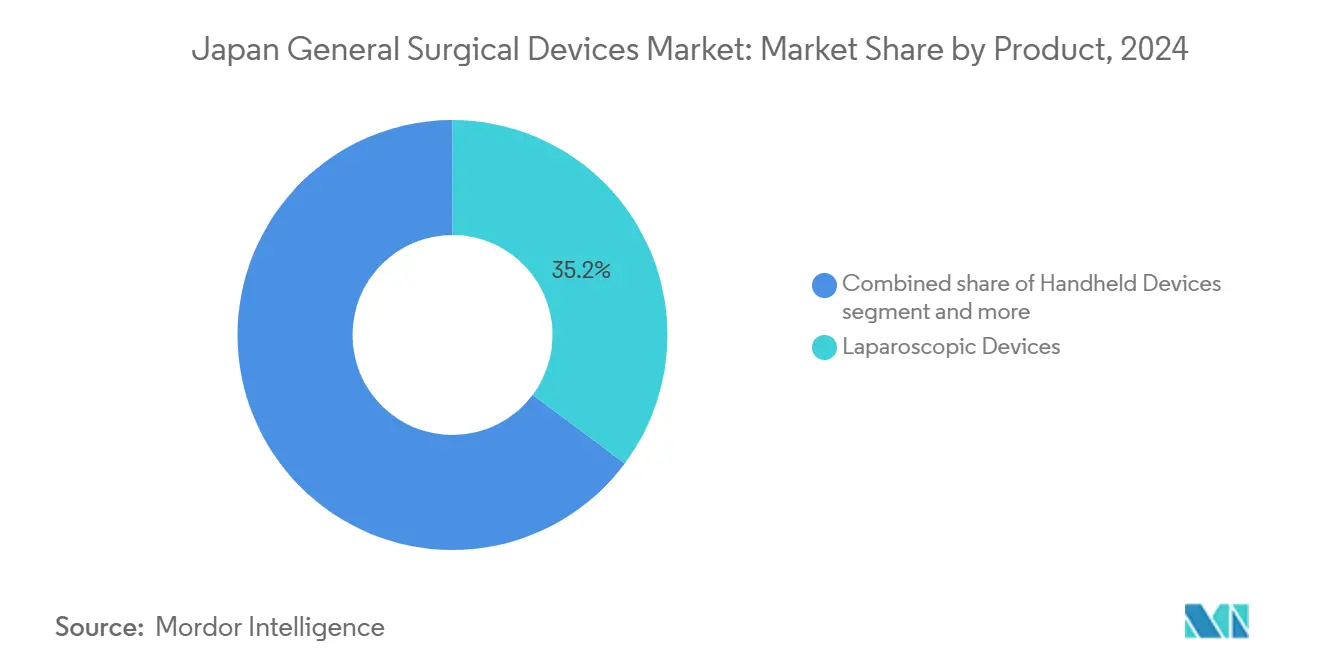

- Nach Produktkategorie führten laparoskopische Geräte mit 35,16% Umsatzanteil in 2024; elektrochirurgische Geräte werden voraussichtlich mit 9,82% CAGR bis 2030 voranschreiten.

- Nach Verfahrensansatz machte minimal-invasive Chirurgie 72,74% des japanischen Marktanteils für allgemeine chirurgische Geräte in 2024 aus, während dieselbe Kategorie die höchste prognostizierte CAGR von 9,52% bis 2030 aufweist.

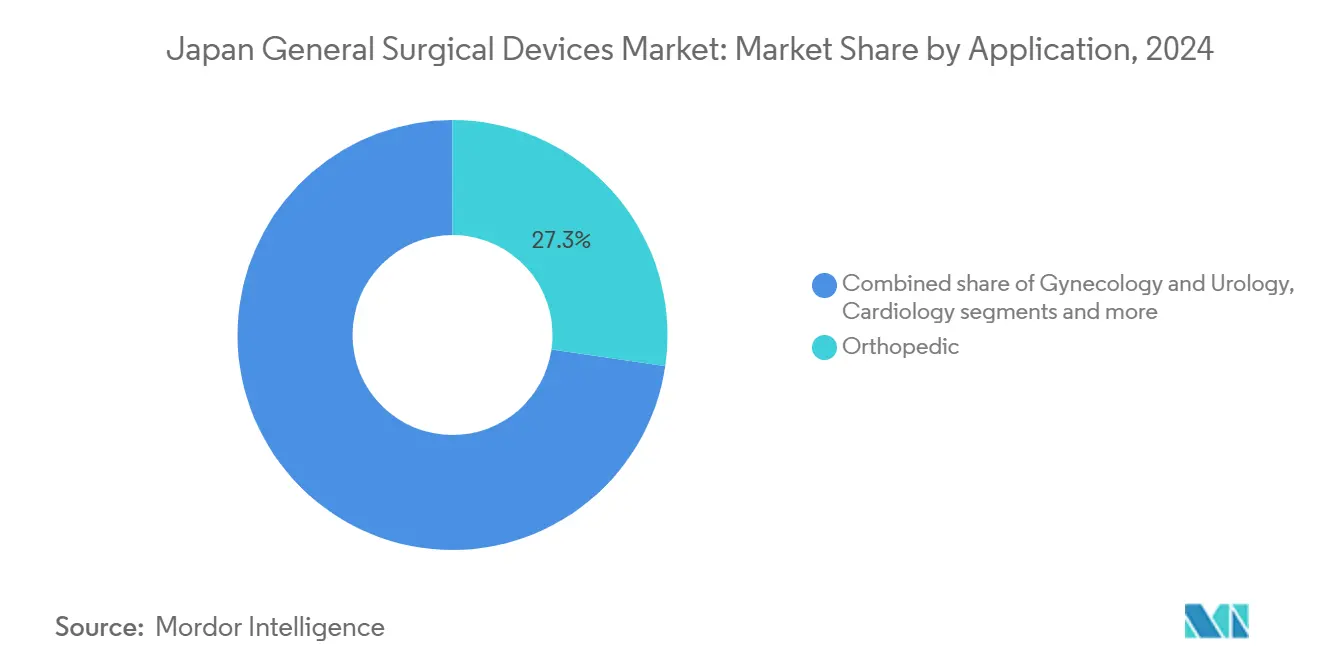

- Nach Anwendung hielten orthopädische Verfahren 27,32% der japanischen Marktgröße für allgemeine chirurgische Geräte in 2024 und Gynäkologie und Urologie wächst mit 10,17% CAGR bis 2030.

- Nach Endnutzer kontrollierten Krankenhäuser 70,37% Umsatzanteil in 2024; ambulante Operationszentren werden voraussichtlich mit 10,01% CAGR bis 2030 expandieren.

Trends und Einblicke im japanischen Markt für allgemeine chirurgische Geräte

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Altersbedingte Eskalation der Operationsvolumen | +2.1% | National, mit Konzentration in den Metropolregionen Tokyo, Osaka, Nagoya | Langfristig (≥ 4 Jahre) |

| Anstieg minimal-invasiver Verfahren | +1.8% | National, mit früher Adoption in Universitätskliniken und privaten Einrichtungen | Mittelfristig (2-4 Jahre) |

| Schnelle Geräteinnovation (Robotik, KI, 4K/8K-Bildgebung) | +1.5% | National, mit Pilotprogrammen in großen medizinischen Zentren | Mittelfristig (2-4 Jahre) |

| Remote-Betreuungs-Erstattung beschleunigt Adoption | +1.2% | National, mit vorrangiger Umsetzung in ländlichen Krankenhäusern | Kurzfristig (≤ 2 Jahre) |

| Inländische Herstellungs-Rückverlagerungsanreize | +0.9% | National, mit Fokus auf Industriecluster in Kyushu und Tohoku | Langfristig (≥ 4 Jahre) |

| Expansion privater Krankenhäuser und ambulanter Operationszentren | +0.7% | Städtische Gebiete, besonders Tokyo, Osaka und regionale Hauptstädte | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Altersbedingte Eskalation der Operationsvolumen

Japans demografische Kurve platziert nun 20% der Bürger im Segment 75-plus, was den Krankenhaus-Case-Mix hin zu komplexen, multimorbiden Operationen verschiebt, die auf präzise, traumaarme Instrumentierung angewiesen sind.[1]Quelle: Statistikbüro Japan, "Statistisches Handbuch Japans 2024," stat.go.jp Ältere Patienten weisen höhere perioperative Risiken auf, was die Prämie für Geräte erhöht, die Verfahrenszeiten verkürzen und Blutverlust reduzieren. Multizentrische Evidenz zeigt, dass laparoskopische Magenkrebs-Resektionen 99,8% fünfjährige krankheitsfreie Überlebensraten liefern, was das Vertrauen in minimal-invasive Ansätze für ältere Kohorten stärkt. Personallücken verstärken die Notwendigkeit robotischer Unterstützung, die einem schlankeren klinischen Team ermöglicht, den Durchsatz zu erhalten. Gerätehersteller, die Analytik für präoperative Planung mit ergonomischen Instrumenten für arthritische Hände bündeln, begegnen einem dringenden und eskalierenden Bedarf.

Anstieg minimal-invasiver Verfahren

Minimal-invasive Chirurgie dominiert bereits Operationssäle und wächst weiter, da KI-gesteuerte Visualisierung, 3D-Kartierung und Robotik das Risiko-Nutzen-Verhältnis weiter zu ihren Gunsten neigen. Eine Vergleichsstudie älterer Leberresektionspatienten zeigte keinen Unterschied in Komplikationen gegenüber jüngeren Kohorten und validiert breiteren Einsatz in der ältesten Demografiegruppe. Tokioter Startups liefern nun Algorithmen, die lose Bindegewebsebenen mit 91,8% Genauigkeit beleuchten, versehentliche Verletzungen reduzieren und Lernkurven verkürzen. Praxisbasierte Glaskörper-Netzhaut-Chirurgie erreichte eine Ein-Sitzungs-Erfolgsrate von 97,3% und demonstriert, wie verfeinerte Instrumente komplexe Versorgung von Krankenhäusern in ambulante Suiten migrieren. Während sich klinische Leitlinien aktualisieren, bevorzugen Beschaffungszyklen zunehmend Konsolen und Handstücke mit Plug-and-Play-KI-Modulen, die durch Software anstatt Hardware-Austausch aktualisiert werden können.

Schnelle Geräteinnovation (Robotik, KI, 4K/8K-Bildgebung)

Japans verflochtene Elektronik- und Medizintechnik-Cluster beschleunigen domänenübergreifende Durchbrüche. Der hinotori Surgical Robot erhielt inländische Zulassung mit acht-achsigen Armen und nativer 3D-Vision. Sonys Mikrochirurgie-Roboter nutzt automatischen Instrumentenaustausch zur Verkürzung der Einrichtungszeit und fügt reale Haptik zu federleichten Bewegungen hinzu. Thoraxchirurgie-Studien mit dem Saroa-Roboter führten Kraftrückkopplung ein, die zerbrechliches Gewebe schützt, ein Fortschritt besonders relevant für Anfänger-Chirurgen. Parallele Fortschritte in 4K- und 8K-Endoskopen geben Chirurgen ultra-hochauflösende Felder, die Rand-Beurteilung verbessern. Diese konvergierenden Technologien setzen Beschaffungskriterien hin zu Plattformen neu, die Optik, Navigation und Automatisierung in einem einzigen Ökosystem integrieren.

Remote-Betreuungs-Erstattung beschleunigt Adoption

Eine Politik von 2024 gab Krankenhäusern einen klaren Erstattungscode für Remote-Chirurgie-Beratung, wodurch ein Experte mehrere Operationssäle gleichzeitig betreuen kann. Frühe 5G-fähige Simulationen wurden ohne Latenz abgeschlossen, die die Patientensicherheit gefährden könnte. Ländliche Zentren haben nun Zugang zu Fähigkeiten, die zuvor in metropolitanen Lehrkrankenhäusern konzentriert waren. Gerätentwickler reagieren durch Einbettung von Kameras, Dual-Control-Modi und verschlüsselten Datenströmen in Konsolen bereits im Designstadium. Diese Politik hebt kurzfristige Nachfrage, da Krankenhäuser Kapitalausgaben mit sofortiger Nutzungssteigerung rechtfertigen können.

Beschränkungs-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Langwierige PMDA-Genehmigungs- und Wiedergenehmigungszeitpläne | -1.4% | National, betrifft alle Gerätekategorien und Hersteller | Mittelfristig (2-4 Jahre) |

| Hohe Kosten von Stammzelltherapien und Herstellung | -0.8% | National, mit besonderer Auswirkung auf fortgeschrittene Therapiesegmente | Langfristig (≥ 4 Jahre) |

| OP-Pflege-/Technikermangel | -1.1% | National, mit akuter Auswirkung in ländlichen und mittleren Krankenhäusern | Kurzfristig (≤ 2 Jahre) |

| Begrenzte Standardisierung und Skalierbarkeit | -0.6% | National, betrifft Geräteinteroperabilität und Trainingsprogramme | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Langwierige PMDA-Genehmigungs- und Wiedergenehmigungszeitpläne

Trotz jüngster Sakigake- und Fast-Track-Programme verlangsamt die mediane 12-monatige technische Prüfung für Klasse-II-III-Geräte plus Qualitätssystem-Audits kommerzielle Markteinführungen. Erfinder müssen für lokale klinische Daten, zweisprachige Dossiers und fünfjährige Qualitäts-Rezertifizierungen budgetieren, die Kapital von Innovation ablenken. Kleinere Firmen stehen vor unverhältnismäßiger Belastung, was das Wettbewerbsfeld verengt und gelegentlich neuartige Werkzeuge verzögert, die Verfahrenssicherheit erhöhen könnten.

OP-Pflege- und Technikermangel

Arbeitsstil-Reform begrenzt Arzt-Überstunden, und die nationale Pfleger-Vakanzrate steigt weiter, besonders in chirurgie-intensiven ländlichen Präfekturen. Während der Noto-Erdbeben-Reaktion 2024 behandelte das Kanazawa Medical University Hospital 421 Trauma-Patienten, berichtete jedoch über OP-Personal-Belastung, die elektive Fälle wochenlang begrenzte.[2]Quelle: Uramoto H. et al., "Initial Response to the 2024 Noto Earthquake," Scientific Reports, nature.com Krankenhäuser priorisieren daher Geräte, die Zykluszeit verkürzen, Kamerasteuerung automatisieren und Instrumentenaustausch vereinfachen, dennoch dämpfen absolute Kapazitätsgrenzen noch Verfahrensvolumen-Wachstum.

Segmentanalyse

Nach Produkt: Laparoskopische Dominanz steht elektrochirurgischer Innovation gegenüber

Laparoskopische Systeme hielten 35,16% Umsatzführerschaft in 2024 und unterstreichen ihre etablierte Rolle in gastrointestinalen, bariatrischen und hepatobiliären Spezialbereichen. Über 700 Krankenhäuser beschäftigen nun fellowship-trainierte laparoskopische Chirurgen, und Fünf-Jahres-Überlebensdaten stärken die onkologische Angemessenheit der Modalität. Das Segment zieht Upgrades auf 4K-Kameras und artikulierende Instrumente an und treibt Ersatzzyklen anstatt Erstadoptionen. Handgehaltene Greifer und Klammergeräte erhalten stetige Grundnachfrage, während Wundverschluss-Kits entlang des gesamten chirurgischen Volumens wachsen. Trokare, Insufflatoren und Zugangsgeräte verzeichnen mittlere einstellige Wachstumsraten, da sich Verfahrensmix auf kolorektale, urologische und gynäkologische Indikationen ausweitet.

Elektrochirurgische Plattformen, obwohl heute kleiner, expandieren mit 9,82% und verankern die Schwenkung hin zu vollständig digitalen Suiten. Integrierte Generatoren synchronisieren mit robotischen Armen, detektieren Gewebeimpedanz und justieren Energieabgabe automatisch zur Minimierung thermaler Ausbreitung. Während sich diese Systeme mit KI-Algorithmen paaren, die optimale Koagulationseinstellungen vorhersagen, sinken Verfahrenszeiten und Konsistenz steigt. Robotische und computerunterstützte Mikroskope verwischen traditionelle Produktlinien weiter und machen Energiesysteme zu einem Kernmodul in intelligenten OP-Ökosystemen. Andere Nischenwerkzeuge, von fluoreszenz-geleiteten Clips bis zu Gefäßversiegelungsstiften, nutzen Japans Appetit für spezialisierte Upgrades, die Präzision ohne große Workflow-Störung steigern. Der Übergang signalisiert, dass Marktwert von Einzelfunktions-Geräten zu Plattform-Kompatibilität und software-gesteuerten Verbesserungen migriert.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtkauf

Nach Verfahrensansatz: Minimal-invasive Chirurgie formt Standards neu

Minimal-invasive Chirurgie umfasste 72,74% aller Operationen in 2024 und hält eine CAGR von 9,52% aufrecht, da Evidenz für kürzere Aufenthalte, niedrigere Infektionsraten und schnellere Rückkehr zur Arbeit weiter ansteigt. KI-modifizierte Visualisierung identifiziert nun Dissektionsebenen, und standardisierte Zwei-Chirurgen-Roboter-Techniken in Leberresektion verkürzen mediane Operationszeit auf 156 Minuten mit vernachlässigbaren Komplikationen.

Offene Chirurgie, obwohl relativ schrumpfend, bleibt unerlässlich für Notfälle und spätstadige Malignome. Krankenhäuser beschaffen daher noch hochleistungs-Sauggeräte, Beleuchtung und Retraktoren für offene Felder, dennoch verschieben sich Budgets schrittweise hin zu laparoskopischen Stapeln und robotischen Wagen. Kreuztraining-Programme lassen Chirurgen zwischen offenen und laparoskopischen Techniken alternieren und erhalten eine Grundlinie für Instrumentennachfrage in beiden Kategorien. Der Ausblick suggeriert, dass die binäre offen-versus-laparoskopisch-Rahmengebung verschwinden wird, ersetzt durch einen integrierten Workflow, wo digitale Hilfsmittel jede Schnittgröße optimieren.

Nach Anwendung: Orthopädische Führerschaft trifft Gynäkologie-Wachstum

Orthopädische Fälle generierten 27,32% des Umsatzes 2024, da Hüft-, Knie- und Wirbelsäulenoperationen mit demografischer Gelenkdegeneration steigen. Der japanische Marktanteil für allgemeine chirurgische Geräte für orthopädische Anwendungen bleibt hoch, weil fortgeschrittene Navigation und zementlose Implantate Prothesen-Leben verlängern. Robotische Arme kalibrieren Knochenschnitte innerhalb Sub-Millimeter-Toleranz, während patientenspezifische Führungen OP-Minuten trimmen und Inventar reduzieren. Kardiologie-Interventionen folgen, unterstützt durch chirurgische Patches und Gefäßversiegelungs-Innovationen. Neurologie-Verfahren adoptieren KI für Trajektorien-Planung in Tumor-Resektion, obwohl das Sub-Segment in Umsatztermen kleiner bleibt.

Gynäkologie und Urologie registrieren die schnellste CAGR von 10,17%, da robotische Beckenchirurgie Versicherungs-Akzeptanz gewinnt. Vergleichsstudien zeigen, dass robotische Lymphknoten-Dissektion mehr Knoten als konventionelle Laparoskopie ohne zusätzliche Morbidität gewinnt. Thulium-Faser-Laser-Adoption im Nierenstein-Management halbiert Basketing-Zeit und reduziert thermales Verletzungsrisiko. Kreuz-Befruchtung von Werkzeugen, wie flexible Skope ursprünglich für kolorektale Arbeit entwickelt, nun für Hysterektomie umfunktioniert, stimuliert Zubehörverkäufe. Andere kleinere Anwendungen, einschließlich thorakaler und bariatrischer Chirurgie, profitieren von hochauflösenden Skopen und fortgeschrittenen Klammergeräten, die Klammerlängen verkürzen und Leckage-Raten senken.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtkauf

Nach Endnutzer: Krankenhaus-Dominanz durch ASC-Innovation herausgefordert

Krankenhäuser kontrollierten 70,37% des Umsatzes 2024, da Tertiärzentren Chirurgie mit Intensivpflege, Bildgebung und Onkologie-Nachsorge bündeln. Dieses Segment wird voraussichtlich substanziell wachsen, da Bettturm-Erweiterungen in Tokyo und Osaka abgeschlossen werden. Universitätskliniken pionieren intelligente OP-Implementierungen mit deckenmontierten 3D-Kameras und integrierten Dashboards, die Labor- und Radiologie-Daten in Echtzeit-Displays ziehen.

Ambulante Operationszentren wachsen mit 10,01%, weil Tagesklinik-Erstattungsmodelle mit minimal-invasiven Techniken übereinstimmen, die kürzere Beobachtung erfordern. Von ASCs gekaufte Geräte betonen Portabilität, Touchscreen-Interfaces und schnelle Sterilisation-Umschlagzeiten. Spezialkliniken, oft arzt-eigene, erweitern Notfallkapazitäten mit krankenhaus-tauglichen Anästhesiegeräten und zeigen, wie fortgeschrittene Ausrüstung in Gemeinde-Einstellungen migriert. Beschaffungsmanager in diesen Zentren priorisieren Anbieter-Service-Reaktionsfähigkeit und modulare Garantien, die engere Cashflow-Modelle anpassen. Der sich verschiebende Endnutzer-Mix motiviert Hersteller, skalierbare Plattformen zu entwerfen, die identische Performance in 20-Quadratmeter-OPs und 100-Quadratmeter-Hybrid-Suiten liefern.

Geografieanalyse

Japans chirurgische Gerätenachfrage clustert um die Tokyo-, Osaka- und Nagoya-Metropolkorridore, wo Bevölkerungsdichte, Lehrkrankenhäuser und Venture-Finanzierung konvergieren. Metropolitane Hubs pilotieren neuartige Robotik unter gemeinsamen Studien zwischen Geräte-Startups und akademischen Chirurgen und verkürzen Bench-to-Bedside-Zyklen. Ländliche Präfekturen hingegen kämpfen mit Chirurgenmangel und verlassen sich auf 5G-Telepräsenz-Konsolen, die mit städtischen Experten verbunden sind. Das Ministerium für Wirtschaft, Handel und Industrie unterstützt regionale Fabrik-Upgrades, damit Kyushu-Optikhersteller und Tohoku-Präzisionsmaschinenbaufirmen inländische chirurgische Roboter liefern können und strategische Autonomie stärken.

Regionsübergreifende Politik wie Remote-Betreuungs-Erstattung reduziert Ergebnis-Disparitäten, da ein leitender Chirurg in Tokyo drei ländliche Räume in Echtzeit betreuen kann. Post-Erdbeben-Reaktion in der Präfektur Ishikawa zeigte, dass mit mobilen laparoskopischen Türmen ausgestattete Krankenhäuser elektive Operationen früher als nur-offene Einrichtungen wieder aufnahmen und die Verbindung zwischen Geräteflexibilität und System-Resilienz verstärkten.

Ausländische Marktteilnehmer basieren oft Marktzugang-Teams in Osakas International Business District und nutzen die bevorstehende Japan Health 2025-Präsentation zur Prototyp-Vorstellung vor formeller PMDA-Einreichung. Inländische Champions wie Olympus verzeichnen 11% des globalen Umsatzes innerhalb Japans und nutzen Kundennähe für iteratives Design-Feedback. Terumo nutzt sein Tokyo-F&E-Hub zur Co-Kreation katheter-basierter Plattformen, die mit Gefäßverschluss-Werkzeugen in einheitlichen Ausschreibungen gebündelt werden können. Die geografische Landschaft verschmilzt daher konzentrierte Innovations-Inseln mit breiter nationaler Nachfrage und erfordert Lieferketten, die schnell Verbrauchsmaterialien auffüllen und Feldservice-Ingenieure landesweit einsetzen können.

Wettbewerbslandschaft

Der japanische Markt für allgemeine chirurgische Geräte zeigt moderate Konzentration, wo Startups und Technologie-Marktteilnehmer Fluktuation durch Nischen-Durchbrüche erhöhen. Olympus nutzt endoskopische Bildgebungs-Dominanz und 4K-Produktzyklen zur Verteidigung installierter Basis-Verträge und erfasst 11% des globalen Umsatzes inländisch. Terumo richtet Katheter-Innovationen mit automatisierten Gefäßverschluss-Systemen aus und partnert mit Auftragsforschungsfirma NAMSA zur Verkürzung Trial-Zeitpläne für Kombinationsprodukte.

Intuitive Surgical hält da Vinci-Konsolen-Platzierungen stabil durch Ausrollen von Dual-Konsolen-Training-Paketen, steht jedoch Konkurrenz von Medicaroids hinotori und Sonys Mikrochirurgie-Robotern gegenüber, die für japanische Ergonomie gebaut sind. Johnson & Johnson MedTech integriert DePuy-Implantate mit Ethicon-Energiesystemen durch das Polyphonic-Digital-Ökosystem, das Analytik in Echtzeit über Gerätefamilien teilt und Wechselkosten für Krankenhäuser erhöht. Strykers nächste Generation Mako-Plattform mit Multi-Gelenk-Fähigkeiten stärkt orthopädische Positionen und bindet Implantat-Verkäufe an Kapitalausrüstung.

Inländische Elektronik-Riesen, die in Robotik eintreten, verändern das Kräftegleichgewicht, da sie fortgeschrittenes Sensor-, Aktuator- und Kamera-Know-how plus Verbraucher-Herstellungsmaßstab mitbringen. Startups wie Riverfield und F.MED zielen auf thorakale und Mikro-Chirurgie-Nischen mit Kraftrückkopplung und Mini-Maßstab-Armen, die in kleinere OPs passen und Interesse von Venture-Fonds erregen, die mit nationaler Industriepolitik ausgerichtet sind. Ausländische Mid-Caps, die Eintritt suchen, kollaborieren oft mit lokalen Distributoren zur Navigation von PMDA-Einreichungen und Krankenhaus-Einkaufsorganisationen. Wettbewerbsvorteil verschiebt sich daher hin zu Ökosystem-Tiefe: Unternehmen, die Instrumente, Software und Services in ein einziges abonnement-kompatibles Angebot fusionieren können, sind bereit, ihren Vorsprung zu verbreitern, da Erstattungsmodelle ergebnis-basierte Zahlungen bevorzugen.

Branchenführer für japanische allgemeine chirurgische Geräte

-

Boston Scientific Corporation

-

Medtronic plc

-

B. Braun SE

-

Johnson & Johnson (Ethicon & DePuy Synthes)

-

Stryker Corp.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Juntendo University Hospital und Intuitive Surgical vereinbarten die Eröffnung von Japans erstem da Vinci Total Program Observation Site zur Schulung multi-departmentaler Teams und Erweiterung robotischer Chirurgiekapazität.

- Mai 2024: OrthAlign startete sein Lantern-Navigationssystem in Japan durch seinen langjährigen Distributionspartner und ergänzt das orthopädische Digital-Toolkit.

- April 2024: Asensus Surgical unterzeichnete einen Leasingvertrag mit Sendai Tokushukai Hospital für ein Senhance Surgical System und markiert fortgesetzte Platzierung digitaler-Laparoskopie-Konsolen.

Berichtsumfang des japanischen Markts für allgemeine chirurgische Geräte

Laut Berichtsumfang dienen chirurgische Geräte einem spezifischen Zweck während der Chirurgie. Typischerweise haben chirurgische Geräte generische Verwendung, während einige spezifische Werkzeuge für spezifische Verfahren oder Operationen entworfen sind. Der japanische Markt für allgemeine chirurgische Geräte ist segmentiert nach Produkt (Handgeräte, Laparoskopische Geräte, Elektrochirurgische Geräte, Wundverschlussgeräte, Trokare und Zugangsgeräte und andere Produkte) und Anwendung (Gynäkologie und Urologie, Kardiologie, Orthopädie, Neurologie, andere Anwendungen). Der Bericht bietet den Wert (in Millionen USD) für die oben genannten Segmente.

| Handgeräte |

| Laparoskopische Geräte |

| Elektrochirurgische Geräte |

| Wundverschlussgeräte |

| Trokare und Zugangssysteme |

| Robotische und computerunterstützte Systeme |

| Andere Geräte |

| Offene Chirurgie |

| Minimal-invasive Chirurgie |

| Gynäkologie und Urologie |

| Kardiologie |

| Orthopädie |

| Neurologie |

| Andere Anwendungen |

| Krankenhäuser |

| Ambulante Operationszentren |

| Spezialkliniken |

| Nach Produkt | Handgeräte |

| Laparoskopische Geräte | |

| Elektrochirurgische Geräte | |

| Wundverschlussgeräte | |

| Trokare und Zugangssysteme | |

| Robotische und computerunterstützte Systeme | |

| Andere Geräte | |

| Nach Verfahrensansatz | Offene Chirurgie |

| Minimal-invasive Chirurgie | |

| Nach Anwendung | Gynäkologie und Urologie |

| Kardiologie | |

| Orthopädie | |

| Neurologie | |

| Andere Anwendungen | |

| Nach Endnutzer | Krankenhäuser |

| Ambulante Operationszentren | |

| Spezialkliniken |

Schlüsselfragen im Bericht beantwortet

Wie groß ist der aktuelle japanische Markt für allgemeine chirurgische Geräte?

Die Marktgröße für japanische allgemeine chirurgische Geräte beträgt 0,93 Milliarden USD in 2025 und wird voraussichtlich 1,43 Milliarden USD bis 2030 erreichen.

Welches Produktsegment führt den Umsatz in Japans chirurgischem Gerätebereich?

Laparoskopische Geräte hielten 35,16% Anteil in 2024, den höchsten unter allen Produktkategorien.

Warum wachsen ambulante Operationszentren schneller als Krankenhäuser?

Tagesklinik-Erstattungsmodelle kombiniert mit minimal-invasiven Techniken treiben eine CAGR von 10,01% für ambulante Zentren, verglichen mit langsamerem Wachstum für Krankenhaus-Operationssäle.

Welche regulatorische Hürde betrifft Neugeräte-Markteinführungen in Japan am meisten?

Langwierige Pharmaceutical and Medical Devices Agency-Genehmigungs- und Wiedergenehmigungszyklen, oft 12 Monate oder mehr dauernd, bleiben die größte Barriere für innovative Marktteilnehmer.

Wie beeinflusst Japans alternde Bevölkerung die Nachfrage nach chirurgischen Geräten?

Mit 20% der Bewohner bereits 75 Jahre oder älter steigen Verfahrenskomplexität und -volumen scharf an und drängen Krankenhäuser zur Adoption robotischer und KI-verbesserter Systeme, die Qualität erhalten während sie Personalbelastung erleichtern.

Welcher Anwendungsbereich expandiert am schnellsten?

Gynäkologie- und Urologie-Operationen, angetrieben durch robotische Unterstützung und bessere Bildgebung, wachsen mit 10,17% jährlich bis 2030.

Seite zuletzt aktualisiert am: