Marktanalyse für Flash-Speicher in Japan

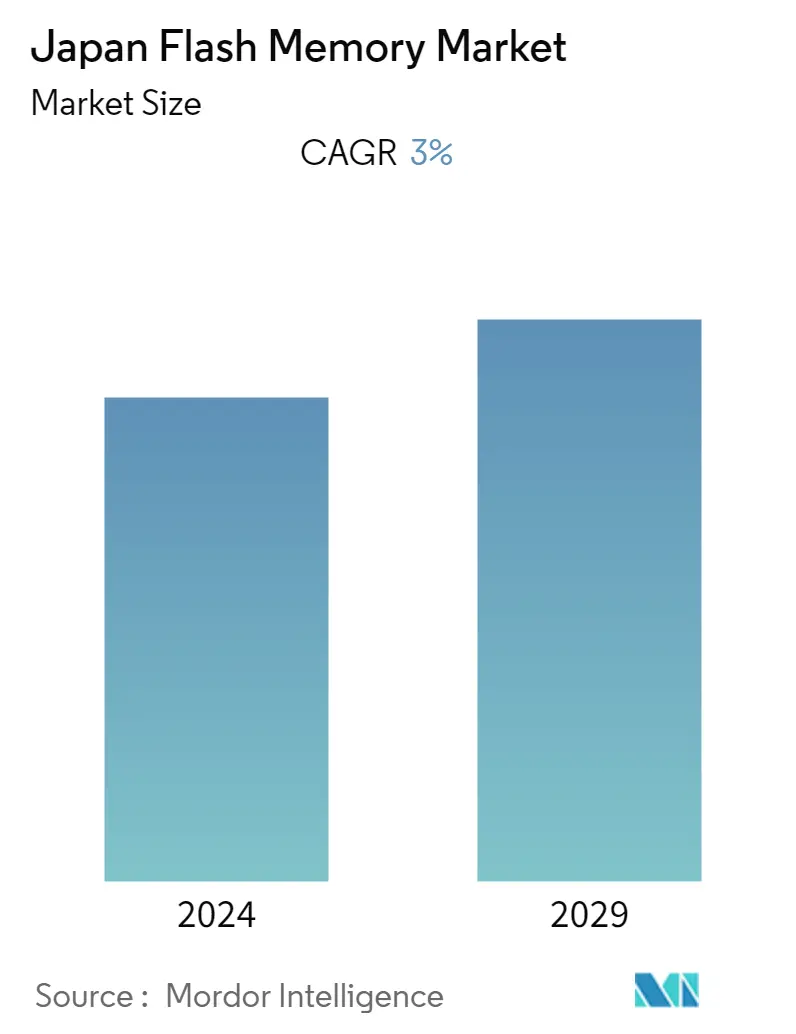

Der japanische Flash-Speichermarkt wurde im Jahr 2022 auf 2,89 Mrd. USD geschätzt. Es wird erwartet, dass es im Prognosezeitraum mit einer CAGR von 3 % wachsen und bis 2028 3,34 Mrd. USD erreichen wird. Das Marktwachstum wird durch die steigende Nachfrage nach Unterhaltungselektronik und Automobilherstellung im Land angetrieben. Darüber hinaus treiben die Entwicklungen von Speicherfabriken und staatliche Anreize den Markt auf einen Wachstumskurs.

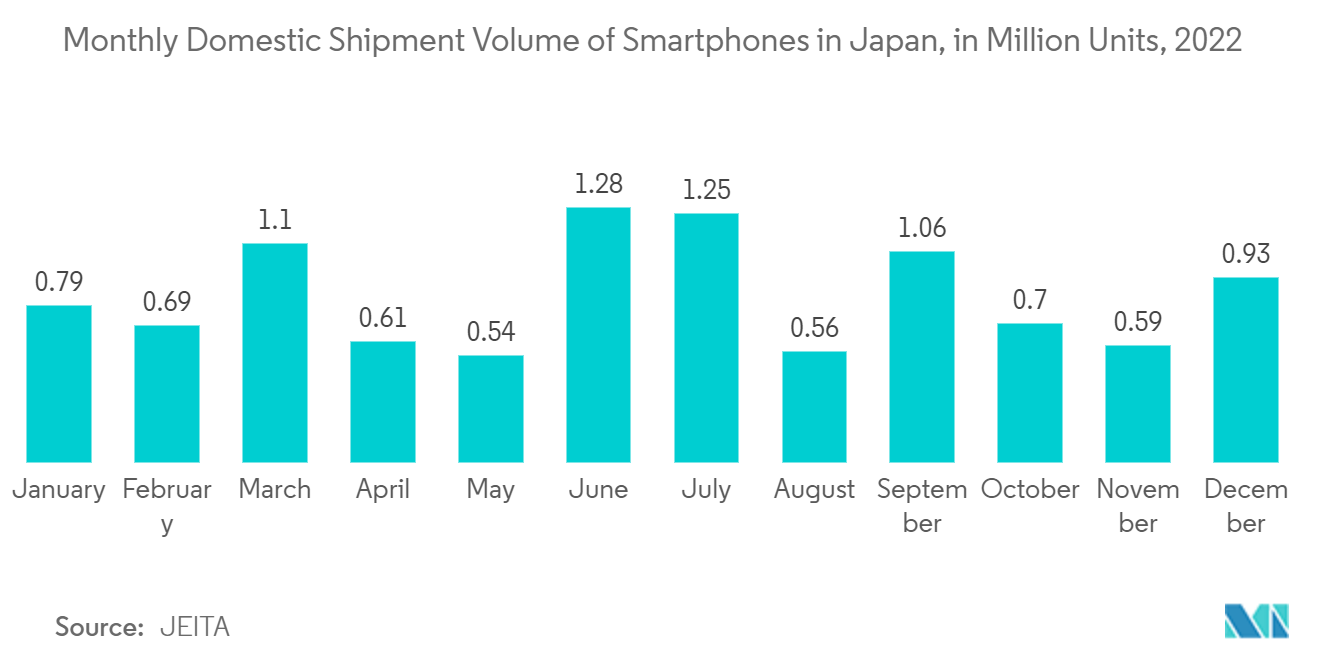

Die Nachfrage nach Flash-Speicher gewann aufgrund der zunehmenden Durchdringung des 5G-Netzes und der Nachfrage nach Smartphones mit fortschrittlichen Funktionen und Netzwerkfunktionen wie 5G an Zugkraft. Hochleistungs-Smartphones verbrauchen viel Energie; daher konzentrieren sich Smartphone-Hersteller auf die Einführung von Flash-Speicher in den Smartphones der nächsten Generation, um den Stromverbrauch zu senken und den Verbrauchern eine hohe Leistung zu bieten. Im Dezember 2022 erreichte beispielsweise nach Angaben der Japan Electronics and Information Technology Industries Association das monatliche inländische Smartphone-Liefervolumen im Dezember 2022 930.000 Einheiten, verglichen mit 590.000 im November 2022.

Speicherprodukte werden in den kommenden Jahren an Nachfrage gewinnen, da das Datenvolumen, das jede Sekunde produziert wird, weiter steigt. Daher konzentrieren sich wichtige Anbieter darauf, Milliarden von Dollar für die Entwicklung von Speicherfabriken und die Erhöhung der Produktionskapazität auszugeben. So eröffnete beispielsweise das japanische Unternehmen Kioxia im Oktober 2022 inmitten des Marktabschwungs eine neue Speicherfabrik (Fab7) in Yokkaichi. Es wird erwartet, dass Fab7 die Gesamtproduktionskapazität des Werks in Yokkaichi um 30 % erhöhen wird.

Staatliche Unterstützung zur Steigerung der Produktion von NAND-Flash-Speicher und Speicherfabriken im Land treiben das Marktwachstum voran. So kündigte die japanische Regierung im Juli 2022 eine Subvention in Höhe von 680 Millionen US-Dollar für Kioxia Holdings und Western Digital Corp an, um die Produktion von NAND-Flash-Speichern anzukurbeln. Die Regierung zielt darauf ab, die Chipproduktion im Land zu stabilisieren. Die Autohersteller wie die Toyota Motor Corp. in der Region sind aufgrund des US-China-Konflikts und der durch die COVID-19-Pandemie verursachten Unterbrechungen der Lieferkette mit einem Mangel an Halbleitern konfrontiert.

Mit den Verbesserungen der Zellstruktur und der daraus resultierenden Erhöhung der Speicherdichte gewinnt die NAND-Flash-Technologie in allen Marktsegmenten an Popularität. Dadurch kann dieser nichtflüchtige Speicherchip die Chipgröße erheblich reduzieren und gleichzeitig einen schnelleren Durchsatz und eine bessere Bandbreite auf Systemebene bieten. Innovationen bei NAND-Flash- und NOR-Flash-Speichern halten mit den steigenden Anforderungen in einer datenzentrierten Welt Schritt. Die steigende Nachfrage nach Speicher mit hoher Kapazität zum Speichern, Verarbeiten und Verwalten großer Datenmengen mit höherer Geschwindigkeit und geringerem Stromverbrauch beschleunigt das Marktwachstum.

Der Ausbruch der COVID-19-Pandemie auf der ganzen Welt, auch in Japan, hatte die Lieferkette und die Produktion des untersuchten Marktes in der Anfangsphase des Jahres 2020 erheblich gestört. Da sich die Verbraucher für zukünftige Anforderungen rüsten wollen, ist die Nachfrage nach vielen Computergeräten wie Laptops und PCs im Jahr 2020 deutlich gestiegen. Folglich erlebte auch der Speichermarkt einen Nachfrageschub aufgrund der Nachfrage nach Servern und Notebooks während der Lockdown-Zeit. Der Digitalisierungstrend setzte sich auch nach der COVID-Zeit fort, wobei der Einsatz von 5G-Technologien und robuste Investitionen in Rechenzentren und Cloud-Dienste die Nachfrage nach Flash-Speicher erhöhten.

Markttrends für Flash-Speicher in Japan

Automobilindustrie wird signifikanten Marktanteil halten

Die Automobilindustrie wird im Prognosezeitraum aufgrund eines Anstiegs der Verkäufe von Elektrofahrzeugen und der raschen Einführung modernster Technologien in der Automobilindustrie einen erheblichen Anteil am japanischen Flash-Speichermarkt erobern. Die selbstfahrenden Autos oder autonomen Fahrzeuge der nächsten Generation verwenden verschiedene Sensoren und Sensorkameras, die jede Sekunde eine riesige Datenmenge generieren und Hochleistungsspeicher wie Flash-Speicher erfordern, um den Markt auf einen Wachstumspfad zu bringen. Im Einklang mit den jüngsten Trends erweitern viele Akteure ihr Produktportfolio für Automobilanwendungen.

Japan ist einer der größten Automobilproduzenten der Welt. Sie leistet den größten Beitrag zum BIP des Landes. In Japan ansässige Automobilhersteller wie Honda, Suzuki, Mitsubishi, Nissan und Toyota dominieren den Automobilmarkt weltweit. Diese Autohersteller konzentrieren sich kontinuierlich auf Forschung und Entwicklung und investieren in die Produktion von Elektrofahrzeugen. So kündigte Toyota Motor Corp. im August 2022 eine Investition von 5,6 Mrd. USD in die Lieferung von batterieelektrischen Fahrzeugen in Japan und den Vereinigten Staaten an. Die Investition wird durch die weltweit wachsende Nachfrage nach Elektrofahrzeugen vorangetrieben.

Mit den Fortschritten in der Computerisierung in der Automobilindustrie wird Flash-Speicher in einer breiteren Palette verschiedener Automobilanwendungen eingesetzt. Die neuen Hochleistungsanwendungen für die Automobilindustrie wie Infotainmentsysteme, fortschrittliche Fahrerassistenzsysteme (ADAS), Kombiinstrumente und Video-/Datenrekorder steigern die Nachfrage nach skalierbarer Rechenleistung, was zu einer steigenden Nachfrage nach geringer Latenz und hoher Speicherbandbreite führt.

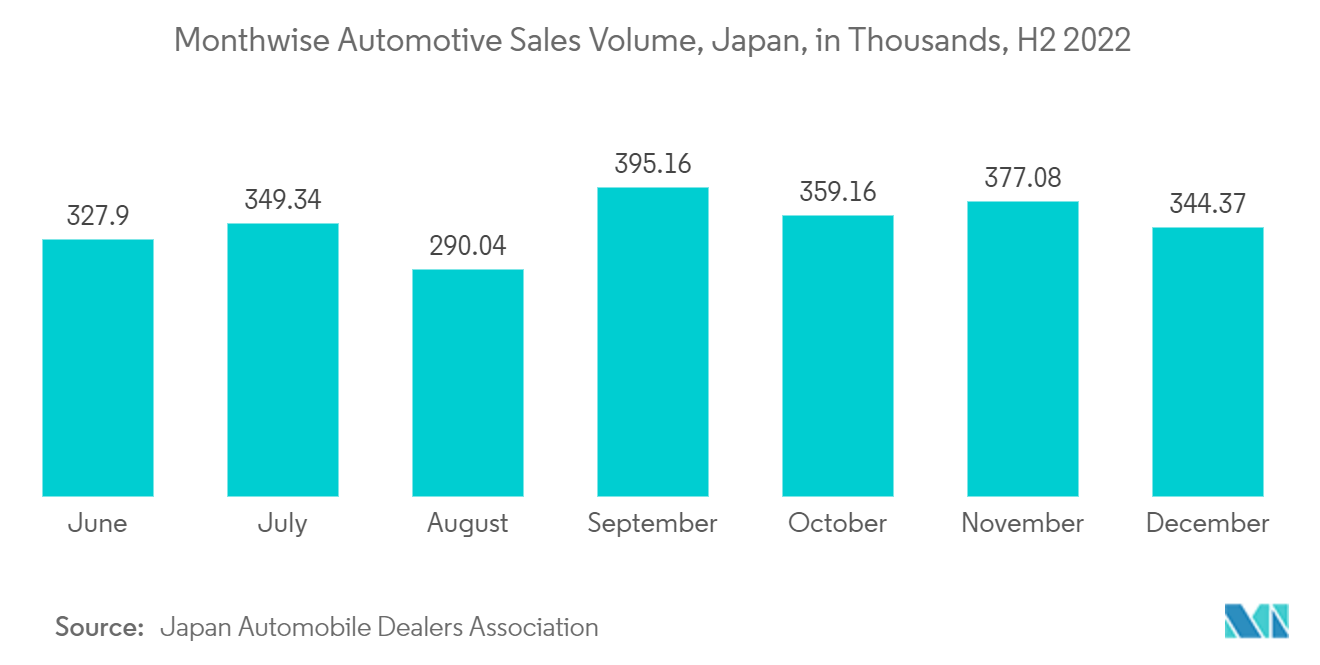

Die anhaltenden Bemühungen der japanischen Regierung, auf umweltfreundliche Fahrzeuge umzusteigen, werden den Verkauf von Elektrofahrzeugen beschleunigen. Die japanische Regierung hat sich zum Ziel gesetzt, bis 2035 alle verkauften Neuwagen umweltfreundlich zu machen. Die Regierung unterstützt die Initiative auch, indem sie Subventionen für einen Teil der Kosten für den Kauf von Elektrofahrzeugen wie Plug-in-Hybrid-Elektrofahrzeugen (PHEVs), batterieelektrischen Fahrzeugen (BEVs) und Brennstoffzellen-Elektrofahrzeugen (FCEVs) anbietet. Nach Angaben der Japan Automobile Dealers Association (JADA) stieg der Absatz von Neufahrzeugen im April 2023 im Vergleich zum April 2022 um über 16 %. Diese Faktoren dürften das Segmentwachstum ankurbeln.

NOR-Flash-Speicher wächst mit deutlicher Wachstumsrate

NOR-Flash-Speicher wird im Prognosezeitraum voraussichtlich mit einer signifikanten Wachstumsrate wachsen. NOR-Flash-Speicher bieten eine hohe Zuverlässigkeit bei geringer Anfangsreaktion und Boot-Latenz. Darüber hinaus unterstützen Fortschritte in der NOR-Flash-Prozesstechnologie, wie z. B. die MirrorBit-Technologie, die zwei Bits pro Speicherzelle speichert, eine höhere Dichteskalierung als die Floating-Gate-Technologie. Die erhöhte Dichte ermöglicht monolithische NOR-Flash-Produkte mit 1 GB und höherer Dichte, die für die drahtlose 5G-Infrastruktur erforderlich sind. Aufgrund dieser Eigenschaften werden NOR-Flash-Speicher häufig in drahtlosen Infrastrukturanwendungen eingesetzt.

Im April 2022 kündigte die japanische Regierung einen Plan an Bis zum Ende des Haushaltsjahres 2030 sollen 99 % der Bevölkerung mit 5G-Netzen versorgt sein. Die Durchdringung von 5G-Verbindungen in Japan wird nach Angaben der GSMA Association voraussichtlich von 153 % im Jahr 2021 auf 154 % im Jahr 2025 steigen. Darüber hinaus wird die Akzeptanzrate von 5G-Smartphones voraussichtlich von 71 % im Jahr 2021 auf 81 % im Jahr 2025 steigen, während die Durchdringungsrate der 5G-Abonnenten voraussichtlich von 87 % im Jahr 2021 auf 88 % im Jahr 2025 steigen wird. Außerdem wird erwartet, dass Japans Anteil am 5G-Technologiemix bis 2024 auf 68 % steigen wird.

Es wird auch erwartet, dass Industrieroboter, die einer der häufigsten Anwendungsfälle von NOR-Flash-Speichern sind, und Japan ist bereits einer der größten Märkte für Industrieroboter, voraussichtlich neue Marktchancen für Marktteilnehmer schaffen werden. Laut einem aktuellen Bericht der International Federation of Robotics (IFR) machen japanische Hersteller 45 % des weltweiten Angebots an Industrierobotern aus und sind damit der weltweit führende Hersteller von Industrierobotern.

Darüber hinaus wird erwartet, dass die Nachfrage nach NOR-Flash-Speicher mit der zunehmenden Einführung von IoT-Geräten steigen wird. Aufgrund der zunehmenden Verfügbarkeit von Hochgeschwindigkeitskonnektivität, der zunehmenden Cloud-Akzeptanz und der zunehmenden Nutzung von Datenverarbeitung und -analyse nimmt die Einführung von IoT stetig zu, was das Segmentwachstum fördern dürfte. Darüber hinaus treibt die wachsende Nachfrage nach Wearables, intelligenten Geräten und digitaler Beschleunigung in allen Branchen die Nachfrage nach hohem Speicher und kleinen NOR-Flash-Speicherchips an.

Überblick über die japanische Flash-Speicherbranche

Der japanische Flash-Speichermarkt ist moderat konsolidiert. Große Anbieter wie Micron Memory Japan Inc., KIOXIA Corporation, Western Digital Corp., Renesas Electronics Corporation und GigadeviceSemiconductor Inc dominieren den japanischen Flash-Speichermarkt. Da die Eintrittsbarrieren in den Markt hoch sind, ist der Eintritt neuer Akteure schwierig. Die bestehenden Anbieter investieren stark in die Forschung und Entwicklung neuer und innovativer Produkte und erweitern die Produktionsanlagen, um die Produktionskapazität zu erhöhen.

Im Februar 2023 nahm die Kioxia Corporation am Hewlett Packard Enterprise (HPE) Spaceborne Computer-2-Programm teil. Im Rahmen dieser Partnerschaft wird KIOXIA SSDs für robusten Flash-Speicher in einer Testumgebung in HPE ProLiant und HPE Edgeline Servern bereitstellen.

Im Juli 2022 gab Micron Technology, Inc. bekannt, dass es mit der Massenproduktion des 232-Layer-NAND begonnen hat, um die Leistung von Speicherlösungen zu steigern. Im Vergleich zu früheren Generationen von Micron NAND bietet der neue NAND-Speicher branchenführende Flächendichte, mehr Kapazität und verbesserte Energieeffizienz und ermöglicht erstklassigen Support für die datenintensivsten Anwendungsfälle.

Japanische Flash-Speicher-Marktführer

Western Digital Corp

Kioxia Corporation

Micron Technology Inc.

Gigadevice Semiconductor Inc.

Renesas Electronics Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum japanischen Flash-Speichermarkt

- Februar 2023: Die Infineon Technologies AG bringt den SEMPER Nano NOR-Flash-Speicher für batteriebetriebene elektronische Geräte mit kleinem Formfaktor auf den Markt. Mit der steigenden Nachfrage nach mehr Speicher führte das Unternehmen einen neuen Flash-Speicher ein, um eine Lösung zu bieten, die sowohl hohe Dichte als auch geringen Stromverbrauch, Designunterstützung und robuste Technik umfasst.

- September 2022: Die japanische Regierung kündigte eine Subvention von 320 Millionen US-Dollar für Micorn Technology Inc. an, um fortschrittliche Speicherchips in ihrer Produktionsstätte in Hiroshima, Japan, zu entwickeln. Die Subvention zielt darauf ab, die Zusammenarbeit zwischen den Vereinigten Staaten und Japan inmitten geopolitischer Spannungen und Technologiekonflikte mit China zu verstärken.

Segmentierung der Flash-Speicher-Branche in Japan

Flash-Speicher ist eine Art nichtflüchtiger Speicher, der Daten in Blöcken elektronisch löscht und die Daten auf Byte-Ebene neu schreibt. Es gibt zwei Arten von Flash-Speicher - NOR-Flash und NAND-Flash. Flash-Speicher wird häufig für die Speicherung und Datenübertragung in Verbrauchergeräten, Unternehmenssystemen und industriellen Anwendungen verwendet. Die Marktstudie umfasst den Wert und das Volumen von Flash-Speicher.

Der japanische Flash-Speichermarkt ist nach Typ (NOR-Flash-Speicher (nach Dichte (2 MEGABIT und weniger, 4 MEGABIT und WENIGER (größer als 2 MB), 8 MEGABIT und WENIGER (mehr als 4 MB), 16 MEGABIT und WENIGER (mehr als 8 MB), 32 MEGABIT und WENIGER (mehr als 16 MB), 64 MEGABIT und WENIGER (mehr als 32 MB))), NAND-Flash-Speicher (nach Dichte (128 MB und weniger, 512 MB und weniger) unterteilt, 2 GIGABIT & LESS (mehr als 1 GB), 256 MB & LESS, 1 GIGABIT & LESS, 4 GIGABIT & LESS (mehr als 2 GB))), Nach Endbenutzer (Rechenzentrum (Unternehmen und Server), Automobil, Mobil und Tablet, Client (PC, Client-SSD)), andere Endbenutzeranwendungen). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig in Mio. USD angegeben.

| NAND-Flash-Speicher | Nach Dichte | 128 MB und weniger |

| 512 MB und weniger | ||

| 2 GIGABIT und WENIGER (größer als 1 GB) | ||

| 256 MB und weniger | ||

| 1 GIGABIT und weniger | ||

| 4 GIGABIT und WENIGER (größer als 2 GB) | ||

| NOR-Flash-Speicher | Nach Dichte | 2 MEGABIT und weniger |

| 4 MEGABIT und WENIGER (größer als 2 MB) | ||

| 8 MEGABIT und WENIGER (größer als 4 MB) | ||

| 16 MEGABIT und WENIGER (größer als 8 MB) | ||

| 32 MEGABIT und WENIGER (größer als 16 MB) | ||

| 64 MEGABIT und WENIGER (größer als 32 MB) |

| Rechenzentrum (Unternehmen und Server) |

| Automobilindustrie |

| Mobiltelefone und Tablets |

| Client (PC, Client-SSD) |

| Andere Endbenutzeranwendungen |

| Nach Typ | NAND-Flash-Speicher | Nach Dichte | 128 MB und weniger |

| 512 MB und weniger | |||

| 2 GIGABIT und WENIGER (größer als 1 GB) | |||

| 256 MB und weniger | |||

| 1 GIGABIT und weniger | |||

| 4 GIGABIT und WENIGER (größer als 2 GB) | |||

| NOR-Flash-Speicher | Nach Dichte | 2 MEGABIT und weniger | |

| 4 MEGABIT und WENIGER (größer als 2 MB) | |||

| 8 MEGABIT und WENIGER (größer als 4 MB) | |||

| 16 MEGABIT und WENIGER (größer als 8 MB) | |||

| 32 MEGABIT und WENIGER (größer als 16 MB) | |||

| 64 MEGABIT und WENIGER (größer als 32 MB) | |||

| Nach Endbenutzer | Rechenzentrum (Unternehmen und Server) | ||

| Automobilindustrie | |||

| Mobiltelefone und Tablets | |||

| Client (PC, Client-SSD) | |||

| Andere Endbenutzeranwendungen | |||

Häufig gestellte Fragen

Wie groß ist der aktuelle japanische Flash-Speichermarkt?

Der japanische Flash-Speichermarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 3 % verzeichnen

Wer sind die Hauptakteure auf dem japanischen Flash-Speichermarkt?

Western Digital Corp, Kioxia Corporation, Micron Technology Inc., Gigadevice Semiconductor Inc., Renesas Electronics Corporation sind die wichtigsten Unternehmen, die auf dem japanischen Flash-Speichermarkt tätig sind.

Welche Jahre deckt dieser japanische Flash-Speichermarkt ab?

Der Bericht deckt die historische Marktgröße des japanischen Flash-Speichermarktes für Jahre ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Größe des japanischen Flash-Speichermarktes für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von japanischen Flash-Speichern im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Japan Flash Memory enthält einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Erhalten Ein Beispiel dieser Branchenanalyse als kostenloser Bericht als PDF-Download.