Marktgröße und Marktanteil der saudi-arabischen Infrastruktur

Marktanalyse der saudi-arabischen Infrastruktur von Mordor Intelligence

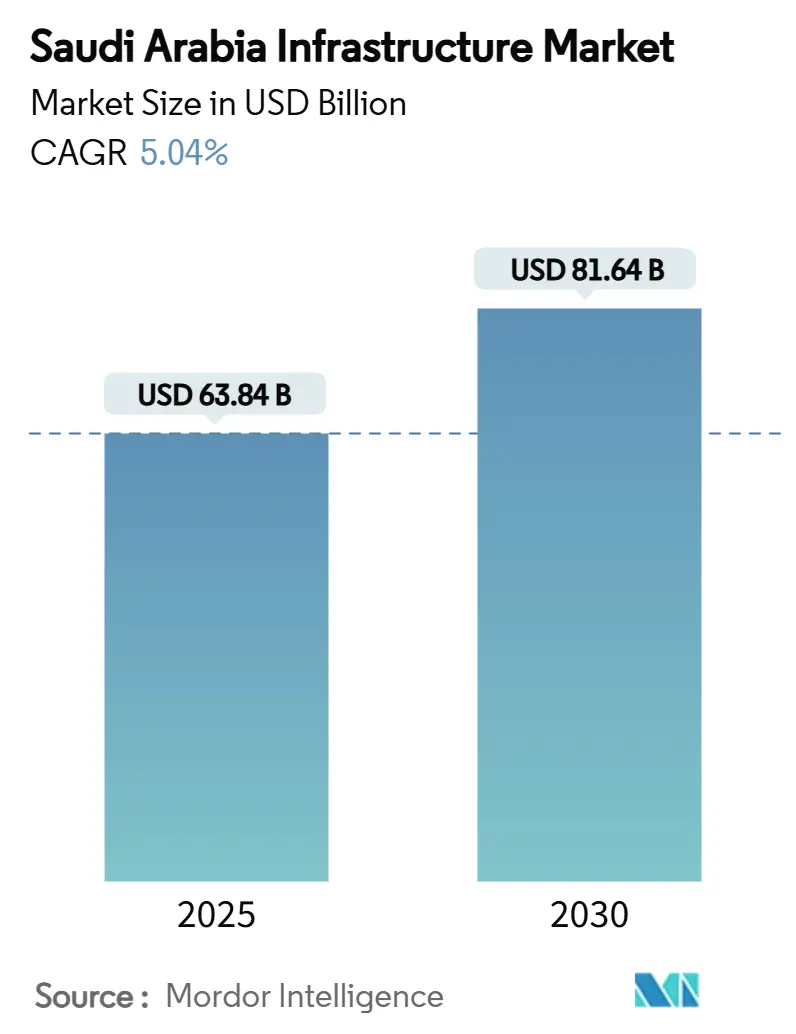

Der saudi-arabische Infrastrukturmarkt steht bei 63,84 Milliarden USD im Jahr 2025 und wird voraussichtlich 81,64 Milliarden USD bis 2030 erreichen, mit einer CAGR von 5,04% während des Prognosezeitraums (2025-2030). Starke fiskalische Unterstützung unter Vision 2030, einem mehrjährigen Kapitalausgabenplan von 1 Billion USD, beschleunigt die Aktivitäten in den Bereichen Energie, Verkehr und soziale Infrastruktur. Eine wachsende Pipeline von öffentlich-privaten Partnerschaftsprojekten (PPP) erweitert die Kapitalbasis, während Gigaprojekte wie NEOM und New Murabba modulare, außerbetriebliche und KI-unterstützte Baumethoden institutionalisieren. Versorgungsupgrades dominieren die Auftragswerte, doch große Verkehrskorridore - einschließlich einer 450 km langen Hochgeschwindigkeits-Bahnverbindung und Flughafenerweiterungen - signalisieren eine Wende hin zu multimodaler Logistik. Auftragnehmer, die fortschrittliche Bautechnik mit zertifizierten grünen Praktiken kombinieren, gewinnen Aufträge, insbesondere da die Behörden die Kohlenstoffreduzierungsmandate vor der Expo Riyadh 2030 und der FIFA-Weltmeisterschaft 2034 verschärfen.

Wichtige Berichtsergebnisse

- Nach Infrastruktursegmenten führten Versorgungsunternehmen mit 69% des Marktanteils im saudi-arabischen Infrastrukturbau 2024; der Verkehr wird voraussichtlich mit einer CAGR von 5,77% bis 2030 expandieren.

- Nach Bautyp machte der Neubau 82% des Marktanteils im saudi-arabischen Infrastrukturbau 2024 aus, während die Renovierung mit einer CAGR von 5,56% bis 2030 voranschreitet.

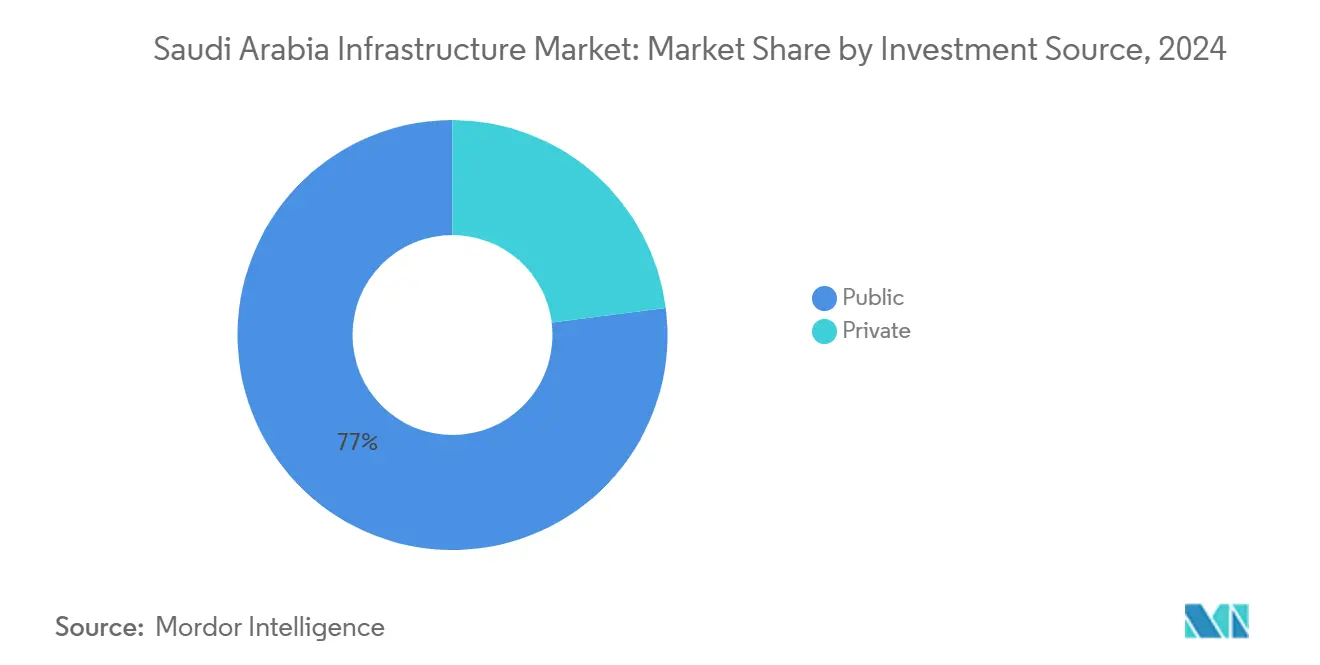

- Nach Investitionsquellen hielt die öffentliche Finanzierung 77% des saudi-arabischen Infrastrukturbaumarktes 2024; privates Kapital verzeichnet die höchste prognostizierte CAGR von 6,18% zwischen 2025-2030.

- Nach Schlüsselstädten eroberte Riad 25% des Marktanteils im saudi-arabischen Infrastrukturbau 2024, während die Region \"Rest von Saudi-Arabien\"am schnellsten mit einer CAGR von 6,78% bis 2030 wächst.

Markttrends und Einblicke der saudi-arabischen Infrastruktur

Treiber-Wirkungsanalyse

| Treiber | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitplan |

|---|---|---|---|

| Vision 2030 Kapitalausgaben | +2.1% | Riad, Dschidda, NEOM | Langfristig (≥ 4 Jahre) |

| Ausbau des Netzes für erneuerbare Energien | +1.3% | West- und Nordprovinzen, Expansion nach Osten | Mittelfristig (2-4 Jahre) |

| Digitale Infrastruktur-Einführung | +0.8% | Große Städte zuerst, landesweite Phasen | Mittelfristig (2-4 Jahre) |

| Gigaprojekt-modulare Bauadoption | +1.4% | NEOM-Korridor, Rotes Meer Küste, Riad | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Eskalierende öffentliche Infrastrukturinvestitionen unter Vision 2030 beschleunigen die Expansion des Nicht-Öl-Sektors

Kapitalverpflichtungen skalieren schnell, wobei kommunale Zuweisungen von 17,3 Milliarden USD 2024 auf 21,3 Milliarden USD 2025 steigen. Der Nationale Infrastrukturfonds zielt auf mehr als 53 Milliarden USD in gemischter Finanzierung bis 2025, um globale Auftragnehmer anzuziehen, die komplexe, mehrzweck Anlagen liefern können. Ein standardisiertes Projektmanagement-Framework, das vom Riyadh Infrastructure Projects Center angenommen wurde, hat bereits die durchschnittlichen Lieferzeiten um 18% verkürzt, die Cashflow-Zyklen verbessert und das Vertrauen des Privatsektors gestärkt. Arbeitsplatz-Spillover sind beträchtlich, mit geschätzten 1,6 Millionen Positionen, die bis 2030 entstehen sollen. Diese Initiativen heben kollektiv den Nicht-Öl-Anteil des BIP in Richtung der 65%-Ambition der Regierung.

Großangelegte Programme für erneuerbare Energien treiben Netzausbau und Energiespeicher-Infrastruktur in abgelegenen Gebieten voran

Die Kapazität für erneuerbare Energien wird sich bis Ende 2025 nahezu auf 12,7 GW verdoppeln und soll bis 2027 20 GW erreichen. Die Einführung eines 2,5 GW Batteriespeichersystem-Programms (BESS) - 1,8 Milliarden USD verteilt auf fünf abgelegene Knotenpunkte - veranschaulicht die Prioritäten der Netzwiderstandsfähigkeit. Jeder Standort fügt 500 MW/2.000 MWh hinzu und erfordert neue Hochspannungsübertragungen, Umspannwerke und Wartungsstraßen.[1]EnergyTrend - \"Details zur 2,5 GW Batteriespeicher-Einführung (BESS)\"/span> Zwischenmeilensteine von 8 GWh bis 2025 und 22 GWh bis 2026 positionieren das Königreich unter den drei größten Energiespeichermärkten weltweit. Spezialisierte EPC-Unternehmen mit Logistik in abgelegenen Gebieten und Netzintegrations-Fähigkeiten sind daher stark nachgefragt. Zugehörige Tiefbauarbeiten öffnen auch Ausschreibungen für Straßen, Unterbringungslager und Servicehäfen, wodurch der Fußabdruck des saudi-arabischen Infrastrukturbaumarktes in dünn besiedelten Regionen vertieft wird.

Landesweiter Vorstoß für digitale Infrastruktur fördert Glasfaser-Netzwerke und 5G-Turm-Einsatz

Saudi-Telekom-Betreiber - STC, Mobily und Zain KSA - nutzen Künstliche Intelligenz-Tools zur Optimierung der 5G-Leistung. Mehr als 24,8 Milliarden USD sind für digitale Infrastruktur vorgesehen, mit dem Ziel von 99% Internet-Durchdringung. KI-Ausgaben werden auf 1,9 Milliarden USD bis 2027 prognostiziert, was Rechenzentrumsaufbauten innerhalb der neuen Cloud Computing Special Economic Zone katalysiert. Edge-Computing-Knotenpunkte und Glasfaser-Backhaul-Korridore erfordern ausgeklügelte Strom- und Kühlsysteme, eine Nische, in der Auftragnehmer mit missionskritischer Anlagenerfahrung Aufträge gewinnen. Die Kombination aus Cloud-First-Politik und schnellen urbanen Adoptionsmustern beschleunigt die Turmdichtung über Tier-1-Städte hinaus und erweitert die Umsatzbasis des saudi-arabischen Infrastrukturbaumarktes.

NEOM und Gigaprojekt-Pipeline fördern Nachfrage nach modularen, außerbetrieblichen und fortgeschrittenen Baumethoden

NEOMs 500-Milliarden-USD-Blueprint umfasst 26.500 km² und erzwingt eine Verlagerung von traditionellen vor-Ort-Bauten zu fabrikmontierten volumetrischen Modulen. KI-gesteuerte Terminplanung und Predictive-Analytics-Engines reduzieren Materialverschwendung und Nacharbeitsraten. Auftragnehmer-Trainingsprogramme, die mit Saudisierungs-Zielen abgestimmt sind, schaffen eine inländische Belegschaft, die in digitalen Zwillingen und Robotik geschult ist. Eine kürzliche 600-Milliarden-USD-Auslandsinvestitionsverpflichtung wird voraussichtlich die Annahme von kohlenstoffarmen Zement und 3D-gedruckten Komponenten beschleunigen. Diese Faktoren verbessern kollektiv die Terminplanungssicherheit und Nachhaltigkeits-Referenzen und schärfen den Wettbewerbsvorteil technologisch fortgeschrittener Bauunternehmen im saudi-arabischen Infrastrukturbaumarkt.

Hemmfaktoren-Wirkungsanalyse

| Hemmfaktor | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitplan |

|---|---|---|---|

| Zement- und Stahlversorgungsengpässe | -0.9% | Landesweit, akut in Wachstumsclustern | Kurzfristig (≤ 2 Jahre) |

| Langsamerer Finanzabschluss für mittlere PPPs | -0.7% | Sekundärstädte und kleinere Kommunen | Mittelfristig (2-4 Jahre) |

| Unsicherheit bei Expatriate-Arbeitspolitik | -0.6% | Landesweit, besonders arbeitsintensive Projekte | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Inputkosten aufgrund von Zement- und Stahlversorgungsengpässen beeinträchtigen Projektbudgets

Die Baukosten werden voraussichtlich 2025 um 3,4-7% steigen, da globale Zölle die Materialversorgungsketten stören. Die Stahlnachfrage wächst jährlich um 3,9%, dennoch bleibt die Bewehrungsstab- und Walzdrahtkapazität begrenzt. Arbeit macht bis zu 40% der Kosten aus und verstärkt den Budgetdruck, wo qualifizierte Gewerke knapp sind. Entwickler sichern sich mit früher Beschaffung und erkunden KI-gestützte Kostenmanagement-Tools. Unternehmen, die in modularen Designs und alternativen Verbundwerkstoffen versiert sind, gewinnen einen Puffer gegen Volatilität, was ihnen einen Margenvorteil im saudi-arabischen Infrastrukturbaumarkt verschafft.

Verzögerungen beim Finanzabschluss für mittlere PPP-Projekte außerhalb von Flaggschiff-Entwicklungen verlangsamen die Ausführung

Obwohl 58 PPP-Transaktionen abgeschlossen wurden, verbleibt ein langer Schwanz von 200+ mittelgroßen Geschäften in der Strukturierung. Kreditgeber suchen klarere Risikoallokations-Frameworks, insbesondere wo Regierungsgarantien fehlen. Sekundärstadt-Flughäfen und kommunale Abwasserbehandlungsprogramme veranschaulichen den Engpass, da Investoren zu Schlagzeilen-Megaprojekten mit expliziter staatlicher Unterstützung gravitieren. Beratungsunternehmen, die sich auf bankfähige Vorlagen und Umsatzbeteiligungs-Strukturen spezialisieren, füllen eine entscheidende Lücke. Ohne gestraffte Abschlussprozesse verschieben sich Projektstartermine, was die aggregierte Wachstumstrajektorie des saudi-arabischen Infrastrukturbaumarktes geringfügig beschneidet.

Segmentanalyse

Nach Infrastruktursegment: Versorgung führt während Verkehr beschleunigt

Versorgungsunternehmen beherrschten 69% des Marktanteils im saudi-arabischen Infrastrukturbau 2024. Robuste Investitionen in Netzverstärkung und Wasserentsalzungsanlagen untermauern diese Dominanz, hervorgehoben durch die 2,5 GW BESS-Einführung, die 500 MW pro Standort und 1,8 Milliarden USD in Tief- und Elektroarbeiten hinzufügt. Entsalzungs-verknüpfte erneuerbare Energien, Fernkühlung und Abwasserrecycling-Projekte erweitern kollektiv die Ausgaben in Küstenprovinzen. Sozialinfrastruktur hinkt im Wert hinterher, gewinnt jedoch strategisches Gewicht, da 69,3 Milliarden USD in das Gesundheitswesen fließen, einschließlich fünf neuer Krankenhäuser, die bis 2025 geplant sind.

Verkehr ist der sich am schnellsten ausdehnende Bereich des saudi-arabischen Infrastrukturbaumarktes und wächst jährlich um 5,77% bis 2030. Eine 147-Milliarden-USD-Logistikstrategie fordert 28.000 km Straßenverbesserungen, Flughafenupgrades in Sekundärstädten und Erkundung von Hyperloop-Korridoren. Die 450 km lange Haramain-Hochgeschwindigkeitsbahn zeigt Liefermomentum auf und beförderte 25 Millionen Passagiere im Q1 2025. Förderungsbezogene Infrastruktur, obwohl kleiner, gewinnt Impetus durch 2,5 Billionen USD in Mineralreserven; erweiterte Transportstraßen, Schlämme-Pipelines und netzunabhängige Stromanlagen ziehen spezialisierte EPC-Konsortien an.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Bautyp: Neubau dominiert während Renovierung an Schwung gewinnt

Neuprojekte hielten einen 82%-Anteil des saudi-arabischen Infrastrukturbaumarktes 2024. Vision 2030s rollierendes Projektregister - sich 1 Billion USD nähernd - verankert diesen Anteil. Signature-Unternehmungen umfassen NEOMs Mischnutzungs-Distrikte und den Red Sea Luxus-Korridor, die jeweils auf integrierte Wasser-, Energie- und Mobilitätsnetzwerke angewiesen sind. Auftragnehmer mit hausinternen Fertigteil-Werften und drohnen-unterstützter Fortschrittsüberwachung sichern sich Terminvorteile, kritisch für Gigaprojekt-Zeitpläne.

Renovierung, mit 18%, expandiert schneller mit einer 5,56% CAGR. Adaptive-Wiederverwendungsprogramme wie die Überholung des King Fahd International Stadium veranschaulichen eine Wendung zur Anlagenlaufzeit-Verlängerung. Die Nachrüstung von Firmenzentralen für LEED Gold Compliance - wie SABICs Riyadh Campus - erfordert Solarfassaden, Grauwasserschleifen und Smart-Glas-Paneele. Da Gebäude sich der Lebensmitte nähern, priorisieren Facility Manager Energieeffizienz-Upgrades, was der saudi-arabischen Infrastrukturbaumarktgröße für Renovierungsspezialisten Tiefe verleiht.

Nach Investitionsquelle: Öffentliche Finanzierung überwiegt während privates Kapital beschleunigt

Öffentliche Behörden unterstützten 77% der Gesamtausgaben 2024, gestärkt durch eine 11-Milliarden-USD-Infrastrukturzuteilung im 2025-Budget. Souveräne Unterstützung senkt frühes Risiko und ermöglicht großangelegte Beschaffung von Transitsystemen, Krankenhäusern und Entsalzungskomplexen. Linienministeriums-PPP-Einheiten arbeiten mit dem Nationalen Infrastrukturfonds zusammen, um Exportkredit und multilaterale Finanzierung zu erschließen.

Privates Kapital - 23% des Wertes - skaliert am schnellsten mit 6,18% jährlich, katalysiert durch Renditespreads von 9-13% gegenüber entwickelten Markt-Infrastruktur. Die saudi-arabische Infrastrukturbauindustrie sieht nun Pensionsfonds und Versicherer in Brownfield-Wasseranlagen und Studentenwohnungs-Konzessionen koinvestieren. Dedizierte Vehikel wie der neue PIF-I Squared Infrastrukturfonds vertiefen den Pool und signalisieren eine strukturelle Verschiebung bei der Risikoteilung im saudi-arabischen Infrastrukturbaumarkt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografische Analyse des saudi-arabischen Infrastrukturmarktes

Riads Bauwert wird voraussichtlich mit einer 5,4% CAGR bis 2030 steigen. Aggressive Mischnutzungs-Zonierungsreformen, ein One-Stop-E-Genehmigungsportal und Vermieter-Mieter-Gesetzupdates machen die Hauptstadt zu einem prioritären Ziel für ausländische Auftragnehmer, basilinna.com. Große Transitanker wie die sechs Linien des Riyadh Metro-Netzwerks gestalten Pendelmuster um und unterstützen großangelegte Wohnbebauung. Grünflächen-Upgrades wie der King Salman Park integrieren Smart-Bewässerung und recycelte Wasserleitungen, unterstreichen den umweltfreundlichen Pivot der Stadt und erweitern die saudi-arabische Infrastrukturbaumarkt-Pipeline.

Regionales Saudi-Arabien ist die neue Grenze für ausgewogenes Wachstum und expandiert jährlich um 6,78%. Jubail, Yanbu und Ras Al-Khair halten 40% der Nicht-Öl-Exporte und treiben die Nachfrage nach Tiefwasser-Liegeplätzen, länderübergreifenden Güterverkehrsbahnen und Rohstoffversorgungskorridoren an. Bergbauinvestitionen unter Ma'adens Joint Venture mit Aramco schaffen Infrastrukturcluster in Al-Jouf und Tabuk, einschließlich netzunabhängiger Solaranlagen und Transportstraßen. Ein 182-Millionen-USD-Explorations-Anreizprogramm fügt Impetus hinzu und gewährleistet konstanten Projektfluss zu EPC-Auftragnehmern.

Dschidda und die Dammam Metropolitan Area (DMA) erhalten stetige Wachstumstrajektorien. Dschiddas Küstenlogistik-Vorteil wird durch ein 346,6-Millionen-USD-Maersk-Hub verstärkt, das Kühlketten- und E-Commerce-Handling automatisiert.[3]OGN News - \"Royal Commission for Jubail & Yanbu 2040 Investitionsziel\"/span> Der Bau an Jeddah Towers oberen Stockwerken wurde neu gestartet und intensiviert die Nachfrage nach Hochleistungs-Betonpumpen und Kranflotten. DMAs Diversifizierungsstrategie nutzt netzmaßstäbliche Solar-Ergänzungen, um das nationale 50% erneuerbare Energien-Ziel bis 2030 zu erreichen. Aramcos Jafurah-Gasfeld-Drittelphase-Kompressionsprojekt bringt substantielle Gasverarbeitungsmodule und Pipeline-Schleifen zum saudi-arabischen Infrastrukturbaumarkt und verstärkt Auftragnehmer-Auftragsbücher.

Wettbewerbslandschaft

Der saudi-arabische Infrastrukturmarkt zeigt moderate Konzentration. Staatlich unterstützte Giganten - Saudi Binladin Group und El Seif Engineering - koexistieren mit globalen EPC-Majors wie Bechtel und AECOM und regionalen Spezialisten wie Consolidated Contractors Company. Strategische Partnerschaften dominieren; ACWA Powers 693-Millionen-USD-Akquisition von Engie-Entsalzungsanlagen erweiterte seine regionale Wasserkapazität um 1,11 Millionen m³/Tag. Technologieführerschaft steuert den Wettbewerb: Baker Hughes' Gaskompressionspaket für Jafurah nutzt proprietäre isothermale Kompressionseinheiten, die die Effizienz um 10% steigern.

Aufkommende Nischenspieler bedienen Nachhaltigkeitsmandaten. Das NovusCrete Consortium fördert kohlenstofflichtere Straßendeckenauflagen und senkt Lebenszyklusemissionen um bis zu 30%. SCG Internationals 3D-Druckdemos erreichen 70% Terminreduktion bei Pilot-Villenhüllen und sprechen NEOMs ehrgeizigen Zeitplan an. Die Lokalisierung setzt sich fort, wobei Tier-1-Auftragnehmer 45% saudi-arabische Arbeitsplätze-Schwellenwerte überschreiten, unterstützt durch gezielte Berufsbildungsprogramme.

Finanzierungskapazität ist ein weiterer Differenziator. I Squared Capitals Allianz mit dem Public Investment Fund sät ein dediziertes regionales Infrastrukturelement, das fähig ist, multi-milliarden-dollar-Bilanz-Deals zu zeichnen.[2]Public Investment Fund (PIF) - \"neuer regionaler Infrastrukturfonds mit I Squared Capital\"/span> Zugang zu langfristigem Kapital erlaubt Teilnehmern, breitere Zahlungszyklus-Lücken zu schultern, die in PPP-Modellen üblich sind. Insgesamt verschiebt sich der Wettbewerb von reinen Preisangeboten zu wertschöpfenden Kriterien wie CO2-Fußabdruck, Digital-Twin-Integration und Lebenszyklus-O&M-Garantien - Elemente, die zunehmend in Tender-Bewertungsmatrizen im saudi-arabischen Infrastrukturbaumarkt eingebettet sind.

Branchenführer der saudi-arabischen Infrastruktur

-

ACWA Power

-

Aramco

-

Bechtel Corporation

-

Nesma & Partners

-

CRCC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: I Squared Capital und der Public Investment Fund unterzeichneten ein MoU zur Einführung eines Middle-East-Infrastrukturfonds, wodurch institutionelle Finanzierungsquellen erweitert werden.

- Mai 2025: Das Weiße Haus kündigte eine 600-Milliarden-USD-Investitionsverpflichtung in saudi-arabische Projekte an, wodurch ausländische Kapitalzuflüsse verstärkt werden.

- April 2025: Saudi-Arabien startete eine 2,5 GW netzweite BESS-Einführung im Wert von 1,8 Milliarden USD.

- März 2025: AECOM wurde für die Verwaltung der King Fahd International Stadium-Nachrüstung ernannt

Berichtsumfang des saudi-arabischen Infrastrukturmarktberichts

Die Infrastruktur in Saudi-Arabien umfasst die wachsenden Bauprojekte in verschiedenen Sektoren wie Sozialinfrastruktur, Verkehrsinfrastruktur, Förderinfrastruktur, Fertigungsinfrastruktur. Zusammen mit dem Umfang des Berichts analysiert er auch die wichtigsten Akteure und die Wettbewerbslandschaft im Infrastruktursektor in Saudi-Arabien. Der Bericht behandelt auch die Auswirkungen von COVID-19 auf den Markt.

| Verkehrsinfrastruktur |

| Versorgungsinfrastruktur |

| Sozialinfrastruktur |

| Förderinfrastruktur |

| Neubau |

| Renovierung |

| Öffentlich |

| Privat |

| Riad |

| Dschidda |

| DMA (Dammam Metropolitan Area) |

| Rest von Saudi-Arabien |

| Nach Infrastruktursegment | Verkehrsinfrastruktur |

| Versorgungsinfrastruktur | |

| Sozialinfrastruktur | |

| Förderinfrastruktur | |

| Nach Bautyp | Neubau |

| Renovierung | |

| Nach Investitionsquelle | Öffentlich |

| Privat | |

| Nach Schlüsselstadt | Riad |

| Dschidda | |

| DMA (Dammam Metropolitan Area) | |

| Rest von Saudi-Arabien |

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der aktuelle Wert des saudi-arabischen Infrastrukturbaumarktes?

Die Marktgröße des saudi-arabischen Infrastrukturbaus betrug 60,46 Milliarden USD 2024 und wird voraussichtlich 81,65 Milliarden USD bis 2030 erreichen.

Welches Segment führt den Markt in Bezug auf Ausgaben?

Versorgungsunternehmen halten den dominierenden 69%-Anteil, was kontinuierliche Investitionen in Strom-, Wasser- und Netzspeicher-Anlagen widerspiegelt.

Wie schnell wächst die Verkehrsinfrastruktur?

Verkehrsanlagen expandieren mit 5,77% CAGR bis 2030 aufgrund eines 147-Milliarden-USD-multimodalen Logistikplans

Welche Rolle spielt privates Kapital bei der Projektfinanzierung?

Private Investitionen repräsentieren 23% der Gesamtausgaben, steigen jedoch mit 6,18% CAGR, da PPP-Pipelines reifen und neue Infrastrukturfonds starten

Welche Regionen außerhalb von Riad ziehen beschleunigtes Wachstum an?

Industrielle Zentren im \"Rest von Saudi-Arabien\"wachsen jährlich um 6,78%, angeführt von Jubail, Yanbu und ressourcenreichen nördlichen Provinzen

Was ist das Hauptrisiko für Auftragnehmer kurzfristig?

Steigende Stahl- und Zementpreise, bedingt durch globale Versorgungsbeschränkungen, erhöhen die Gesamtprojektbudgets um bis zu 7% in 2025

Seite zuletzt aktualisiert am: