Analyse des chinesischen Infrastrukturmarktes

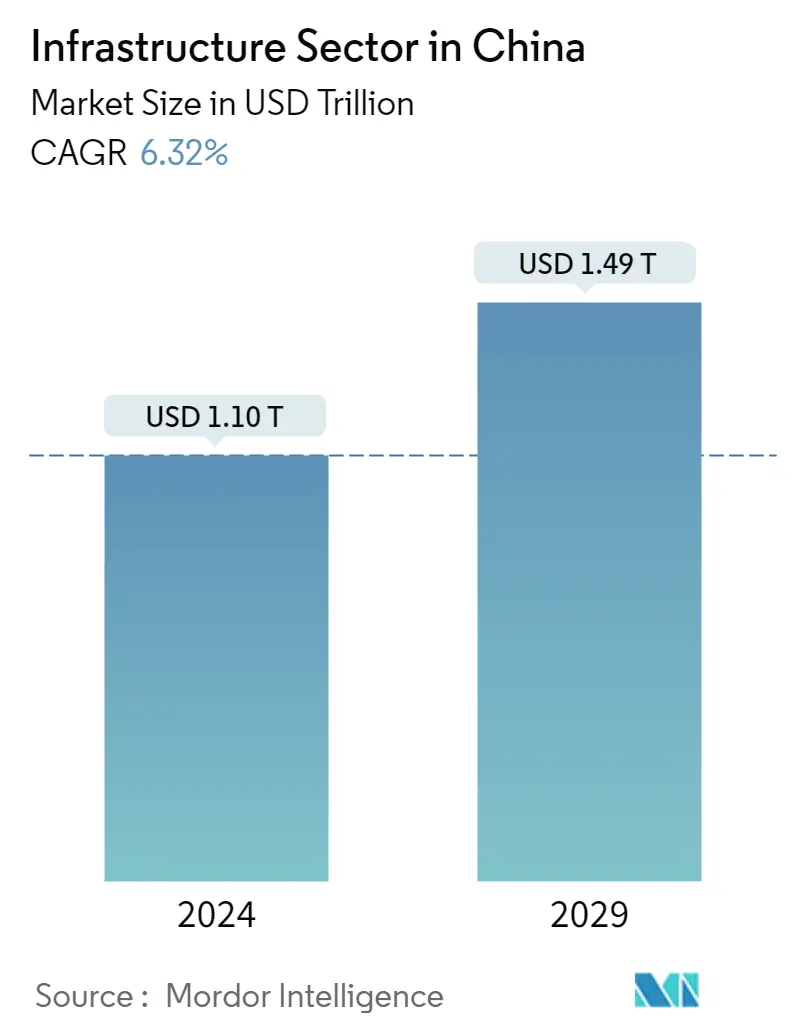

Die Marktgröße des Infrastruktursektors in China wird im Jahr 2024 auf 1,10 Billionen US-Dollar geschätzt und soll bis 2029 1,49 Billionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,32 % im Prognosezeitraum (2024–2029) entspricht.

- Die COVID-19-Pandemie wirkte sich negativ auf die wirtschaftliche Existenz von Regierungen, Unternehmen und Einzelpersonen im Land aus. Darüber hinaus kam es aufgrund der Pandemie zu Bauunterbrechungen oder -verzögerungen aufgrund von Personalmangel, Unterbrechungen der Lieferkette oder Verzögerungen bei behördlichen Genehmigungen. Nach der Lockerung der Beschränkungen erkannte die Regierung die Bedeutung von Infrastrukturprojekten für die Wiederherstellung der wirtschaftlichen Existenzgrundlagen und förderte Investitionen in diesem Sektor.

- Im Jahr 2021 kündigte das chinesische Kabinett an, dass die Infrastrukturinvestitionen in Telekommunikationsnetze, Satellitennavigation, das industrielle Internet, intelligente Logistik und Transport in den kommenden fünf Jahren steigen könnten. Andererseits kündigte der chinesische Staatsrat im August 2022 weitere Anreizmaßnahmen an, darunter zusätzliche Quoten in Höhe von 300 Milliarden CNY (44 Milliarden US-Dollar) für Infrastrukturausgaben und Investitionen von Banken, zusätzlich zu den bestehenden 300 Milliarden CNY (44 Milliarden US-Dollar). Ende Juni 2022 bekannt gegeben.

- Das Land konzentriert sich auf die Entwicklung grüner Energie, was zu steigenden Investitionen in erneuerbare Energieprojekte führt. Beispielsweise hat China im Jahr 2022 seine Investitionen in Solarenergieprojekte in den ersten vier Monaten des Jahres verdreifacht. Nach Angaben der National Energy Administration investierte das Land von Januar bis April 2022 mehr als 29 Milliarden CNY (4,3 Milliarden US-Dollar), 204 % mehr als im gleichen Zeitraum des Jahres 2021.

- In der ersten Phase hat das Land mit der 450-GW-Phase begonnen, und die zweite Phase könnte mehr als 3 Billionen CNY (435 Milliarden US-Dollar) kosten. Allerdings entwickelt das Land kontinuierlich Infrastrukturprojekte, um die Auswirkungen der Pandemie zu überwinden und eine starke Wirtschaft aufzubauen.

Trends auf dem chinesischen Infrastrukturmarkt

Die Verkehrsinfrastruktur verzeichnet ein erhebliches Wachstum

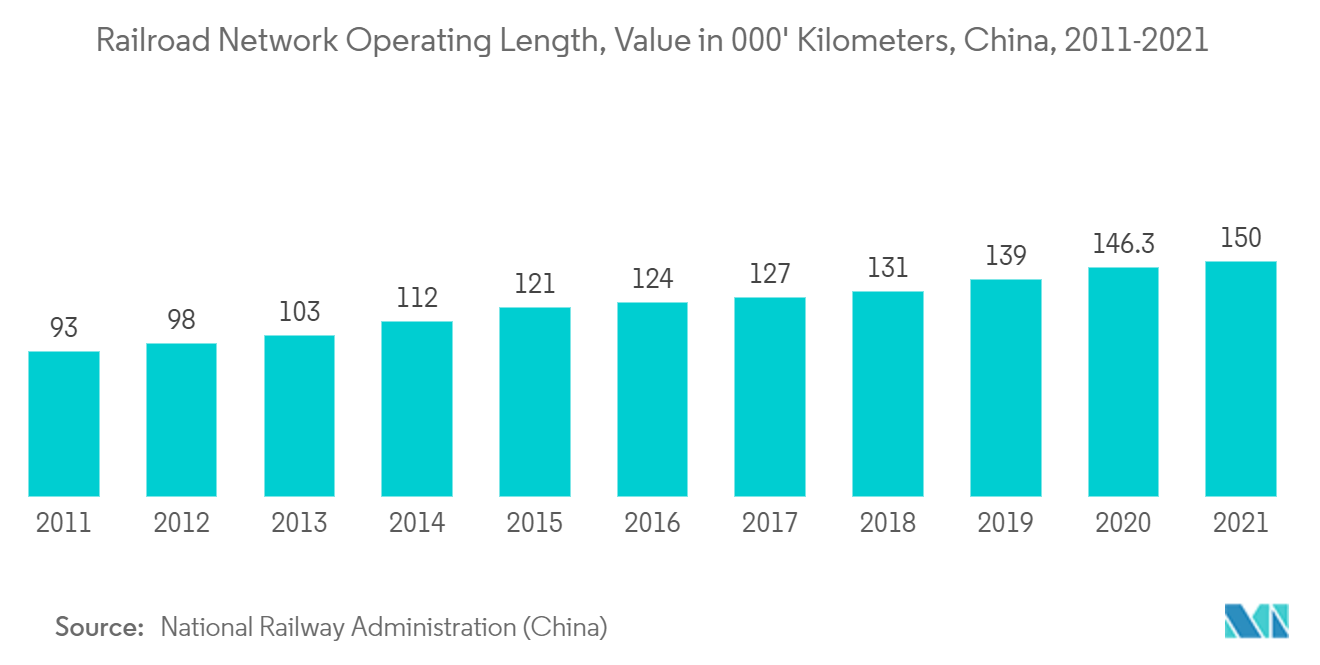

Chinas Transportinfrastruktur wächst rasant. Beispielsweise veröffentlichte der chinesische Staatsrat im Jahr 2022 den 14. Fünfjahresplan zur Verbesserung seines Transportsystems. Der Plan zielt darauf ab, Straßen, Eisenbahnen, Häfen und Wasserstraßen sowie die Technologie und das Humankapital der Transportbranche zu bauen und zu stärken. Das Land legt großen Wert auf die Entwicklung der Verkehrsinfrastruktur. Derzeit verfügt China über acht vertikale (Nord-Süd) und acht horizontale (Ost-West) Hochgeschwindigkeitsstrecken und hat Engpässe bei regulären Hochgeschwindigkeitsstrecken beseitigt.

China sah sich bei der Bereitstellung von Logistiksektoren mit Problemen konfrontiert, wie zum Beispiel dem schlechten Zustand von Lagerhäusern und Transportausrüstung, Verkehrsstaus in den Städten und einem Fachkräftemangel im Logistiksektor. Der 14. Fünfjahresplan wird sich mit diesen Problemen befassen und die Entwicklung intelligenter Lager- und Vertriebseinrichtungen, eine Verbesserung der Ausrüstungsstandardisierung usw. fördern. Der Plan verbessert auch die Infrastruktur von Vorortbahnen, multimodalem Güterverkehr und spezialisierten Transportdiensten.

Im Jahr 2021 plant China die Festlegung eines 15-Jahres-Plans zur Entwicklung der Verkehrsinfrastruktur. Im Rahmen dieses Plans will das Land das weltweit größte Hochgeschwindigkeitsbahnnetz bis 2035 verdoppeln. Darüber hinaus will Peking das nationale Hochgeschwindigkeitsbahnnetz bis 2035 auf 70.000 km (43.500 Meilen) ausbauen, was einer Steigerung um mehr als 84 % entspricht. im Vergleich zu 2020. Der Plan sieht auch die Entwicklung eines 460.000 km langen Netzes nationaler Schnellstraßen und normaler Autobahnen sowie eines 25.000 km langen hochwertigen Binnenwasserstraßensystems vor. Im Jahr 2021 erreichte die Betriebslänge des chinesischen Eisenbahnnetzes jedoch 150.000 km, was einem Anstieg von 2,5 % im Vergleich zum Vorjahr entspricht. Somit treiben die Initiativen des Landes die Verkehrsinfrastruktur voran.

Steigende Investitionen im Infrastruktursektor

Infrastrukturausgaben haben in den letzten drei Jahrzehnten eine entscheidende Rolle beim wirtschaftlichen Aufstieg Chinas gespielt, angefangen bei der Verlegung tausender Kilometer Eisenbahnschienen bis hin zum Bau rekordverdächtiger Wolkenkratzer. Peking war in der Vergangenheit darauf angewiesen, dass lokale Regierungen in die Infrastruktur investieren, um das Wachstum anzukurbeln und Arbeitsplätze in seinen Gerichtsbarkeiten zu sichern. Im Jahr 2021 stiegen die Investitionen in das Anlagevermögen um mehr als 4,9 % und damit um 2,9 % mehr als im Vorjahr.

Kommunalverwaltungen beschaffen Mittel für Infrastrukturprojekte durch die Ausgabe von Zweckanleihen (Special Purpose Bonds, SPBs). Im Jahr 2021 stellte China mehr als 3,65 Billionen CNY (573 Milliarden US-Dollar) in SPBs für lokale Regierungen bereit, von denen bis Dezember 2021 mehr als 95 % der Mittel ausgegeben wurden. Darüber hinaus wurden mehr als 50 % dieser eingeworbenen Mittel für verwendet Entwicklung der Verkehrsinfrastruktur, der Kommunalverwaltung und der Infrastruktursektoren von Industrieparks. Etwa 30 % wurden für soziale Projekte wie bezahlbaren Wohnraum, Gesundheits- und Sanitärversorgung, Bildung, Altenpflege sowie Kultur und Tourismus ausgegeben. Im Gegensatz dazu wurden die restlichen 20 % für die Entwicklung der Land- und Forstwirtschaft, Bewässerung, Energie und der Kühlkettenlogistik zwischen Land und Stadt verwendet.

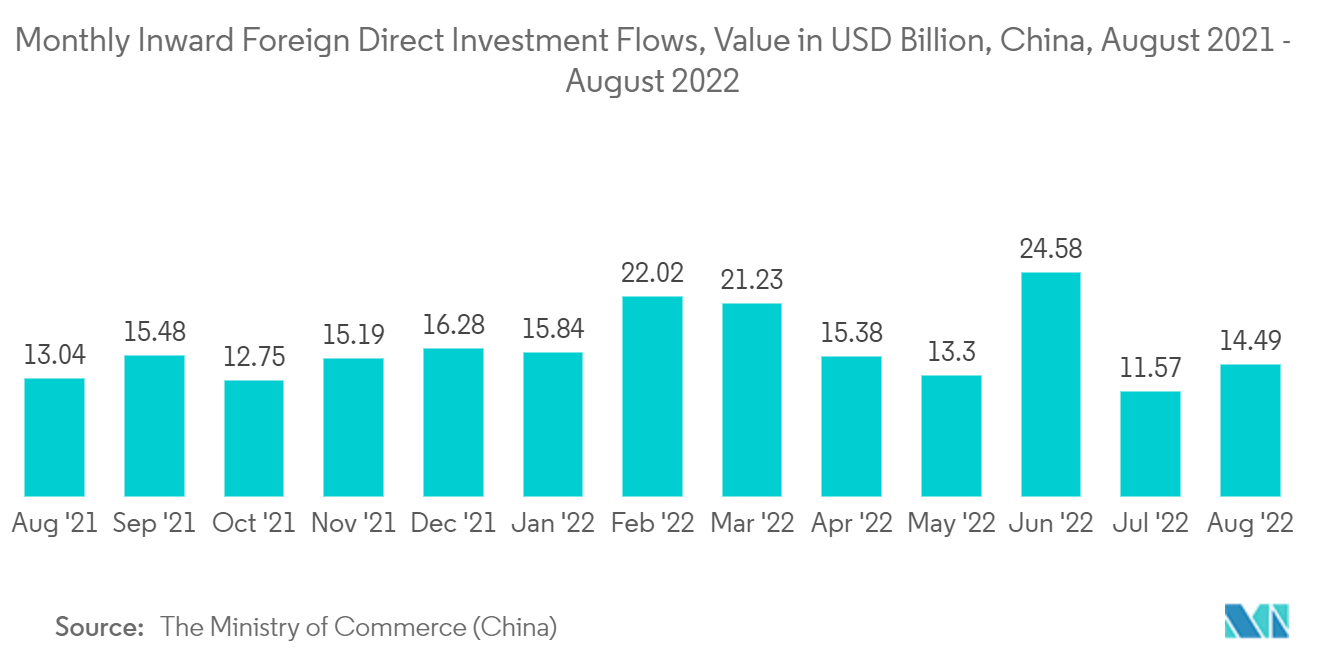

Im Jahr 2022 hatte China geplant, fast eine Billion US-Dollar für den Bau von Infrastrukturprojekten auszugeben. Darüber hinaus konzentriert sich Nordchina auf die Entwicklung erneuerbarer Energien in Wüstengebieten. Im Jahr 2022 wurde mit dem Bau von Wind- und Solarenergieprojekten begonnen, die voraussichtlich bis 2030 abgeschlossen sein werden. Im August 2022 beliefen sich jedoch nach Angaben des Handelsministeriums der Volksrepublik China die monatlichen Zuflüsse ausländischer Direktinvestitionen (FDI) nach China auf fast 14,5 Milliarden US-Dollar. Darüber hinaus beliefen sich die gesamten ausländischen Direktinvestitionen im Land im Jahr 2021 auf mehr als 170 Milliarden US-Dollar, was einem Anstieg von 20 % im Vergleich zum Vorjahr entspricht. Somit treiben die steigenden Investitionen das Wachstum des Marktes voran.

Überblick über die chinesische Infrastrukturindustrie

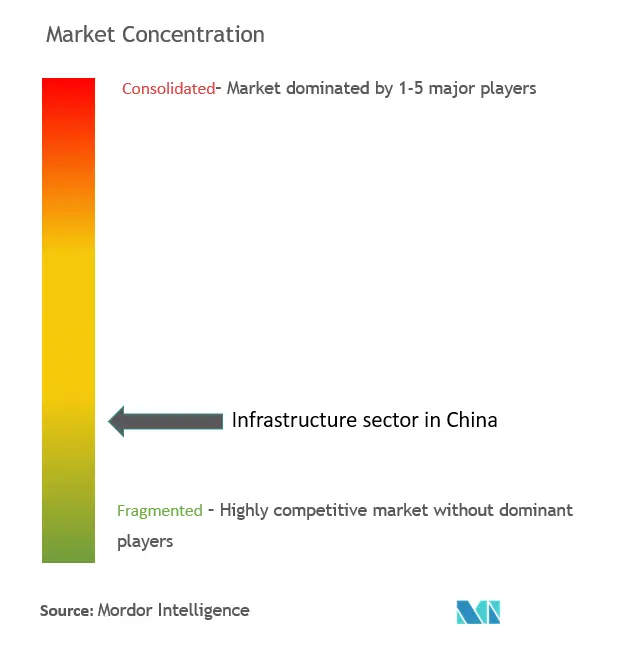

Der Bericht deckt die wichtigsten Akteure im Infrastruktursektor in China ab. Der Markt ist fragmentiert und wird im Prognosezeitraum aufgrund privater Investitionen und Risikokapitalinvestitionen voraussichtlich wachsen. Zu den Hauptakteuren auf dem Markt gehören China State Construction Engineering, China Railway Group Limited, China Railway Construction Corporation und China Communications Construction Company.

Marktführer im chinesischen Infrastrukturmarkt

China State Construction Engineering

China Railway Group Limited

China Railway Construction Corporation

China Communications Construction Company

China electric power construction co. LTD

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum chinesischen Infrastrukturmarkt

Dezember 2022: China Railway Construction Corporation Limited (ein Bauunternehmen) hat den Bau eines Unterwassertunnels im Rahmen des Hengqin-Verlängerungslinienprojekts des Macao Light Rapid Transit mit der Schildvortriebsmaschine Aoqin No.1 abgeschlossen. Die Gesamtlänge des Tunnels beträgt 2,2 km, davon sind etwa 906 m im Schildvortriebsbau.

November 2022: China Energy Engineering Corporation Limited (ein Energieerzeugungsunternehmen) unterzeichnete auf der fünften CIIE Verträge im Wert von 1,34 Milliarden US-Dollar, wodurch sich der Gesamtvertragswert im Zeitraum 2017–2022 auf 3 Milliarden US-Dollar beläuft. Darüber hinaus sicherte sich das Unternehmen Verträge mit Partnern, darunter Canadian Solar.CSIQ, Wartsila, GE und anderen globalen Branchenriesen, die die Bereiche PV-Module, Gasturbinen, Kraftwerksausrüstung, Design und Beratung und andere abdecken.

Segmentierung der chinesischen Infrastrukturindustrie

Die Infrastruktur ist das Rückgrat des nationalen und internationalen Handels sowie der industriellen und landwirtschaftlichen Produktion. Es handelt sich um den grundlegenden organisatorischen und physischen Rahmen, der für den erfolgreichen Betrieb eines Unternehmens erforderlich ist. Die grundlegende Infrastruktur einer Organisation oder eines Landes umfasst Kommunikation und Transport, Abwasser, Wasser, ein Gesundheits- und Bildungssystem, sauberes Trinkwasser und ein Währungssystem. Der Bericht bietet eine vollständige Hintergrundanalyse des Infrastruktursektors in China, einschließlich der Bewertung der Wirtschaft und des Beitrags der Wirtschaftssektoren, eines Marktüberblicks, einer Schätzung der Marktgröße für Schlüsselsegmente sowie aufkommender Trends in den Marktsegmenten, der Marktdynamik usw geografische Trends und Auswirkungen von COVID-19.

Der Infrastruktursektor in China ist nach Typ segmentiert (soziale Infrastruktur (Schulen, Krankenhäuser, Verteidigung und andere soziale Infrastruktur), Transportinfrastruktur (Eisenbahnen, Straßen, Flughäfen, Häfen und Wasserstraßen), Förderinfrastruktur (Öl und Gas, sonstige Förderung ( Mineralien, Metalle und Kohle), Versorgungsinfrastruktur (Stromerzeugung, Stromübertragung und -verteilung, Wasser, Gas und Telekommunikation), Fertigungsinfrastruktur (Metall- und Erzproduktion, Erdölraffinierung, chemische Fertigung, Industrieparks und Cluster sowie andere Fertigungsinfrastruktur). )) und wichtige Städte (Shanghai, Peking und Shenzhen). Der Bericht bietet die Marktgrößen und Wertprognosen (USD) für alle oben genannten Segmente.

| Soziale Infrastruktur | Schulen |

| Krankenhäuser | |

| Verteidigung | |

| Andere soziale Infrastrukturen | |

| Verkehrsinfrastruktur | Eisenbahnen |

| Straßen | |

| Flughäfen | |

| Wasserstraßen | |

| Extraktionsinfrastruktur | Energieerzeugung |

| Stromübertragung und -verteilung | |

| Wasser | |

| Gas | |

| Telekommunikation | |

| Fertigungsinfrastruktur | Metall- und Erzproduktion |

| Ölraffinerie | |

| Chemische Herstellung | |

| Industrieparks und Cluster | |

| Andere Fertigungsinfrastrukturen |

| Shanghai |

| Peking |

| Shenzhen |

| Nach Typ | Soziale Infrastruktur | Schulen |

| Krankenhäuser | ||

| Verteidigung | ||

| Andere soziale Infrastrukturen | ||

| Verkehrsinfrastruktur | Eisenbahnen | |

| Straßen | ||

| Flughäfen | ||

| Wasserstraßen | ||

| Extraktionsinfrastruktur | Energieerzeugung | |

| Stromübertragung und -verteilung | ||

| Wasser | ||

| Gas | ||

| Telekommunikation | ||

| Fertigungsinfrastruktur | Metall- und Erzproduktion | |

| Ölraffinerie | ||

| Chemische Herstellung | ||

| Industrieparks und Cluster | ||

| Andere Fertigungsinfrastrukturen | ||

| Nach Schlüsselstädten | Shanghai | |

| Peking | ||

| Shenzhen | ||

Häufig gestellte Fragen zur chinesischen Infrastrukturmarktforschung

Wie groß ist der chinesische Infrastrukturmarkt?

Es wird erwartet, dass die Größe des chinesischen Infrastrukturmarkts im Jahr 2024 1,10 Billionen US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 6,32 % bis 2029 auf 1,49 Billionen US-Dollar wachsen wird.

Wie groß ist der chinesische Infrastrukturmarkt derzeit?

Im Jahr 2024 wird die Größe des chinesischen Infrastrukturmarktes voraussichtlich 1,10 Billionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem chinesischen Infrastrukturmarkt?

China State Construction Engineering, China Railway Group Limited, China Railway Construction Corporation, China Communications Construction Company, China electric power construction co. LTD sind die größten Unternehmen, die im Infrastruktursektor in China tätig sind.

Welche Jahre deckt dieser chinesische Infrastrukturmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des chinesischen Infrastrukturmarktes auf 1,03 Billionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des chinesischen Infrastrukturmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des chinesischen Infrastrukturmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Infrastruktur in China.

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Infrastruktur in China im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Infrastruktur in China umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.