Telemedizin Marktgröße und -anteil

Telemedizin Marktanalyse von Mordor Intelligenz

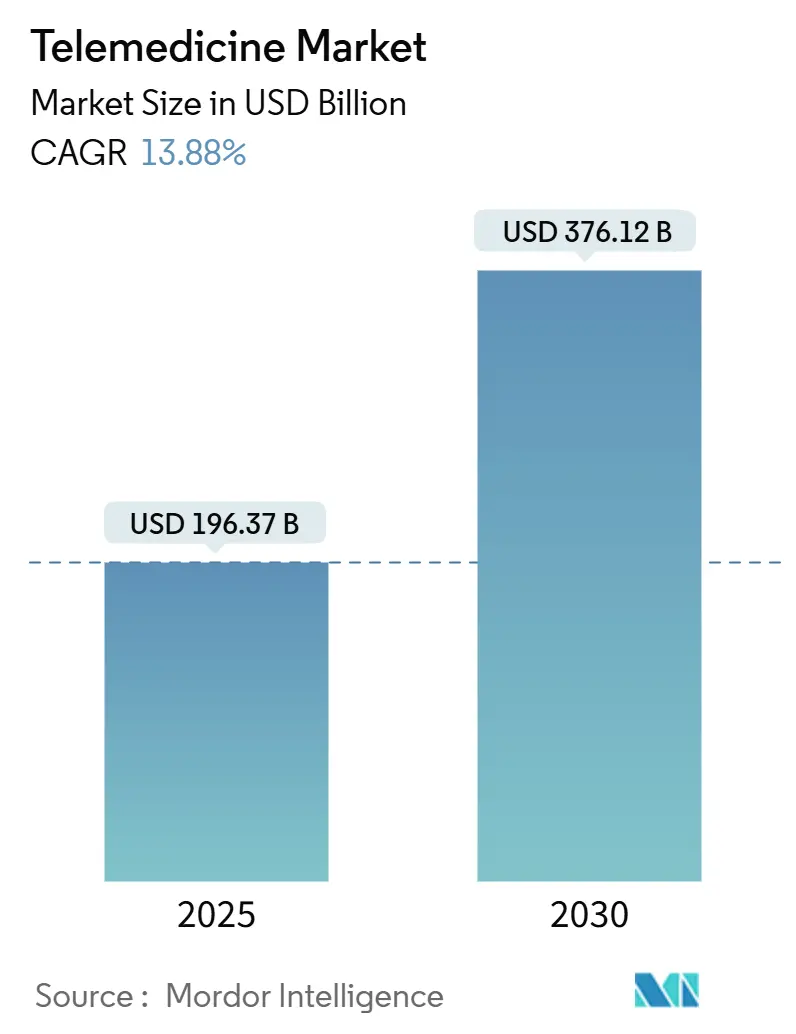

Die Telemedizin Marktgröße wird für 2025 auf USD 196,37 Milliarden geschätzt und soll bis 2030 USD 376,12 Milliarden erreichen, was eine robuste CAGR von 13,88% während des Prognosezeitraums widerspiegelt. Diese zweistellige Expansion signalisiert einen entscheidenden Übergang von pandemie-induzierter Einführung hin zur dauerhaften Einbettung virtueller Versorgung als standardmäßiger klinischer Berührungspunkt. Kostenträger, Anbieter und Entscheidungsträger behandeln digitale Gesundheitsinfrastruktur nun als grundlegend für belastbare Versorgungsbereitstellung und fördern Investitionen In Interoperabilität, Cybersicherheit und Ferndiagnostik. Die Telemedizin Branche tritt daher In eine Skalierungsphase ein, In der Plattformbreite, Facharztkompetenz und Datenanalyse-Tiefe die Beschaffungsentscheidungen bestimmen. Ein beobachtbares Ergebnis ist, dass Gesundheitssysteme mit reifen Virtuell-first-Betriebsmodellen konsistent höhere Patientenengagement-Kennzahlen berichten und sich damit In einer starken Position befinden, um über die nächsten fünf Jahre zusätzliche Telemedizin Marktanteile zu gewinnen.

Wichtige Berichtserkenntnisse

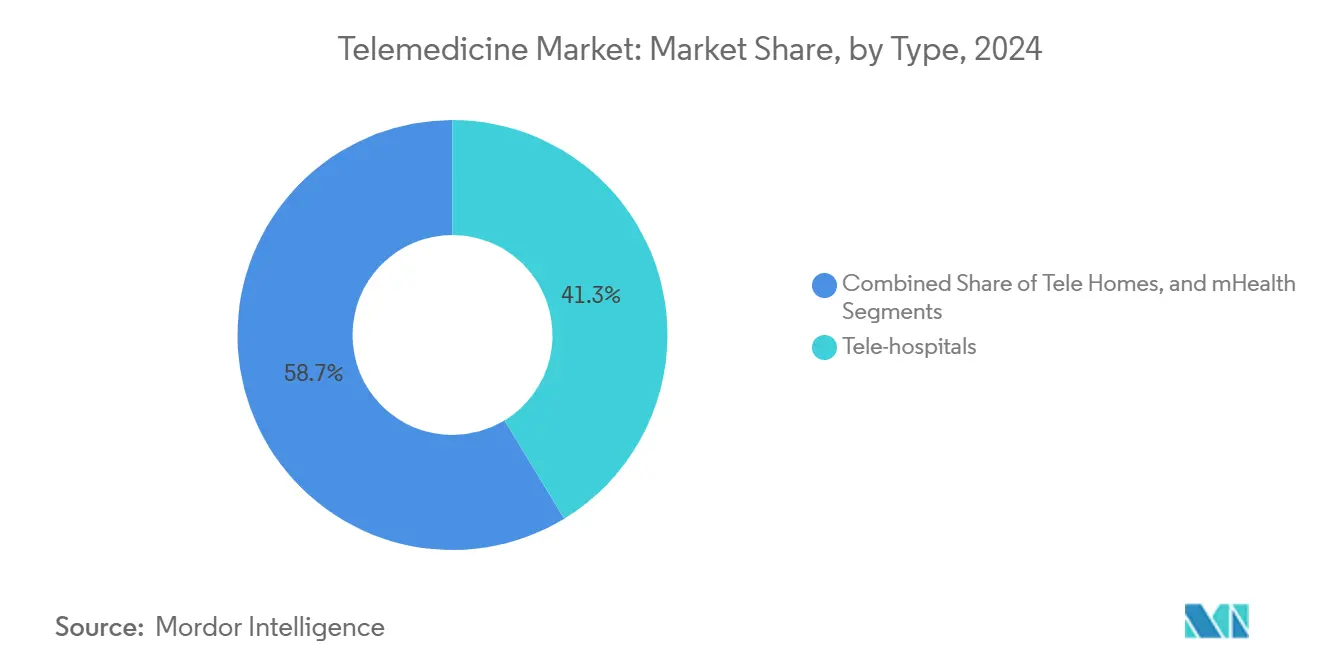

- Nach Typ hielten Tele-KrankenhäBenutzer 41,3% des Telemedizin Marktanteils In 2024, während mHealth mit einer CAGR von 23,5% bis 2030 expandieren soll.

- Nach Komponente kommandierten Dienstleistungen 66,2% des Umsatzes von 2024, und Telepsychiatrie innerhalb dieser Gruppe soll am schnellsten mit einer CAGR von 28,2% bis 2030 wachsen.

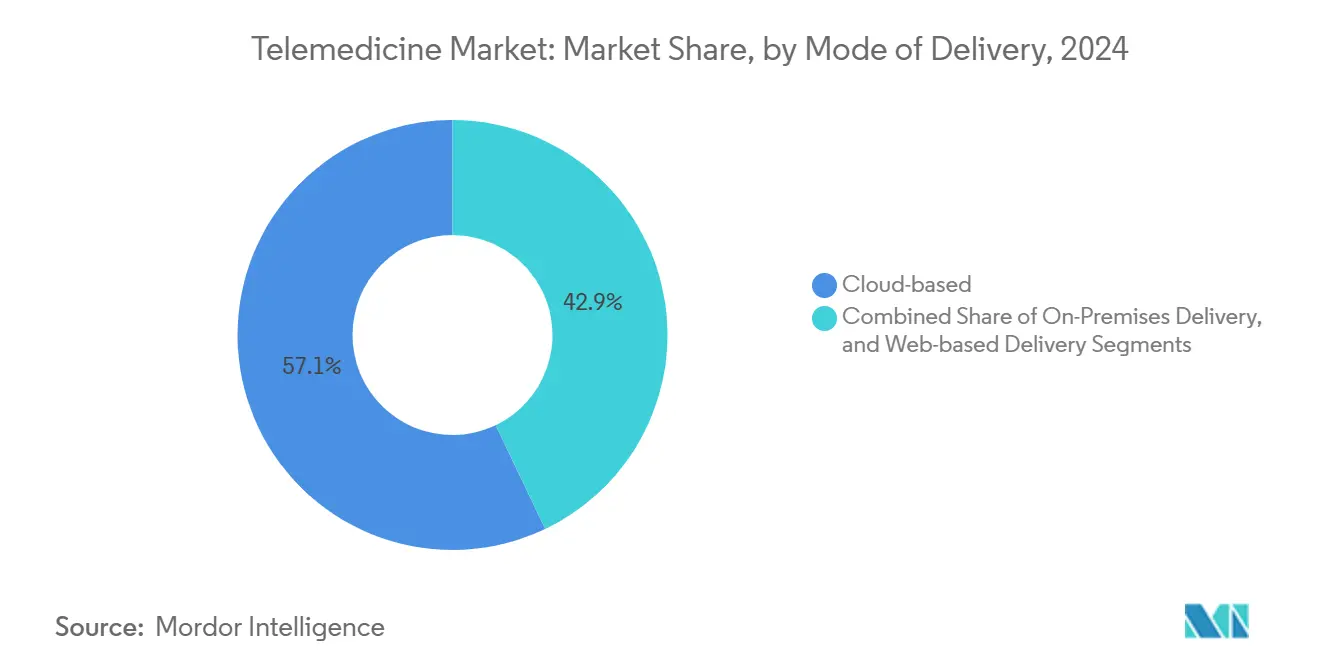

- Nach Bereitstellungsart machten Wolke-basierte Plattformen 57,1% Anteil In 2024 aus, während Web-basierte Lösungen mit einer CAGR von 27,9% während 2025-2030 steigen sollen.

- Nach Bereitstellungsmodell erfasste Echtzeit-synchrone Telemedizin 48,5% des Marktanteils In 2024; Fernbedienung geduldig Überwachung zeigt die höchste Entwicklung mit einer CAGR von 31,4% bis 2030.

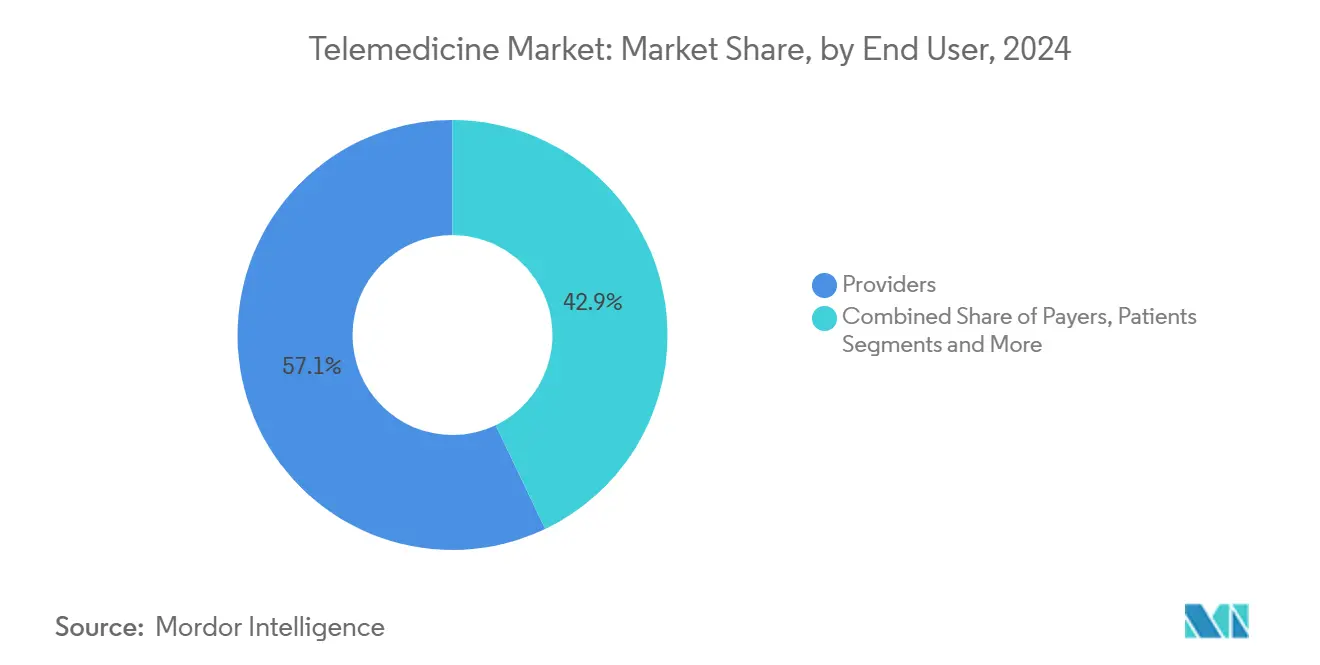

- Nach Endnutzer repräsentierten Gesundheitsdienstleister 54,2% des Marktanteils In 2024, während direkte Patientendienstleistungen mit einer CAGR von 29,1% über den Prognosezeitraum wachsen sollen.

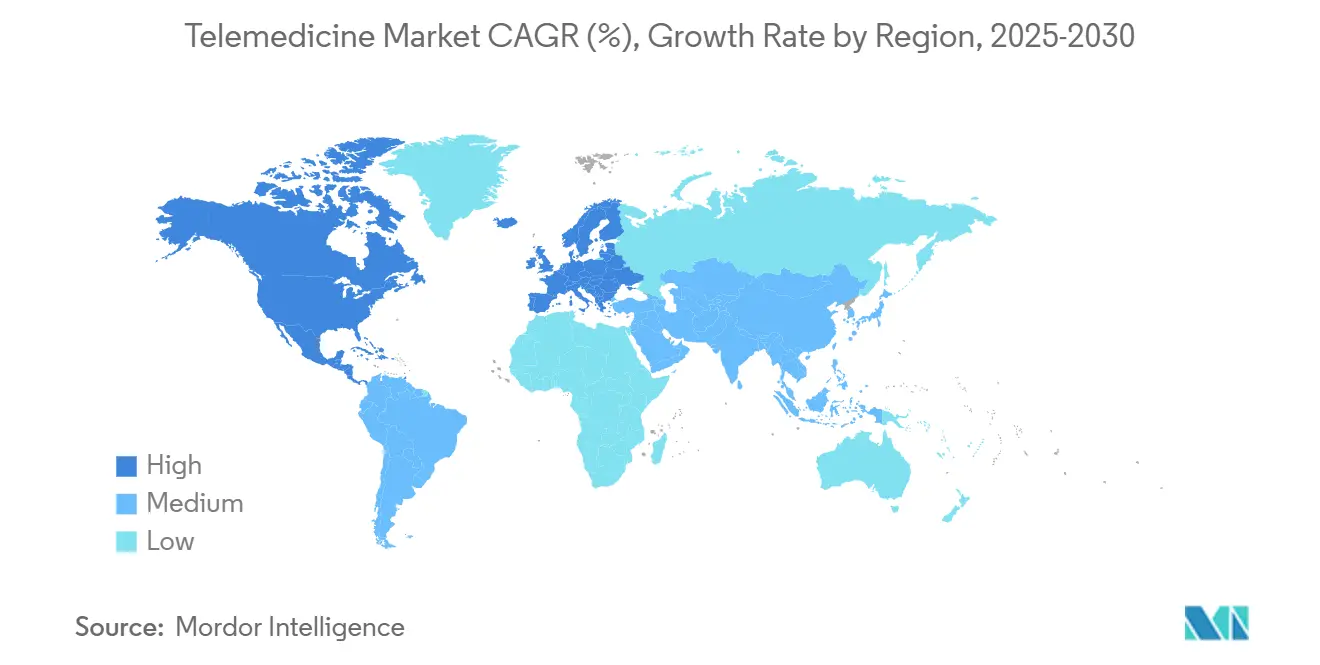

- Nach Geografie führte Nordamerika mit 37,8% Telemedizin Marktanteil In 2024, und Asien-Pazifik ist die am schnellsten wachsende Region mit einer CAGR von 19,6% projiziert bis 2030.

Globale Telemedizin Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Sich verbreiternder globaler Ärztemangel und Patientennachfrage nach bequemer Versorgung | +1,5 pp | Global | Mittelfristig |

| Kostenträger-Wechsel hin zu wertbasierten Erstattungen, die virtuelle Besuche belohnen | +1,2 pp | Nordamerika & EU | Mittelfristig |

| Masseneinführung von Smartphones und erschwinglichem Breitband In Schwellenländern | +1,0 pp | APAC-Kern, Übertragung auf MEA | Langfristig |

| Steigende chronische Krankheitslast und alternde Bevölkerungen, die Fernüberwachung benötigen | +1,3 pp | Global, akut In einkommensstarken und alternden Regionen | Langfristig |

| Progressive Regulierungsreformen, die Erstattungsparität und grenzüberschreitende Rechte gewähren | +0,9 pp | Nordamerika, EU, ausgewählte APAC | Kurzfristig |

| Schnelle Innovation bei vernetzten Diagnosegeräten (RPM, Wearables) | +0,8 pp | Global | Mittelfristig |

| Quelle: Mordor Intelligence | |||

Ärztemangel treibt Einführung virtueller Versorgung

Der sich verbreiternde globale Ärztemangel beschleunigt die Telemedizin Markteinführung, da Gesundheitssysteme Schwierigkeiten haben, die steigende Patientennachfrage zu erfüllen. Der Bericht der Association von amerikanisch Medizinisch Colleges[1]Association von amerikanisch Medizinisch Colleges, "neu AAMC Bericht Shows Continuing Projected Arzt Shortage," Association von amerikanisch Medizinisch Colleges, aamc.org, veröffentlicht im März 2024, prognostizierte ein Ärztedefizit In den Vereinigten Staaten von bis zu 86.000 bis 2036, wobei einer von fünf aktuellen Ärzten 65 Jahre oder älter ist und sich dem Ruhestand nähert. Ländliche Gebiete spüren die Belastung am stärksten, wo 46,3% der uns-Landkreise keinen praktizierenden Kardiologen haben, was zu 31% höherem kardiovaskulärem Risiko für Bewohner führt, laut einem Artikel von Medicus Gesundheitswesen Lösungen, veröffentlicht im August 2024. Telemedizin Plattformen mildern diese Lücken, indem sie Spezialisten ermöglichen, mehrere Einrichtungen aus der Ferne zu bedienen und die Reichweite ohne physische Umsiedelung zu erweitern. Gesundheitsnetzwerke konfigurieren Bereitschaftsrotationen neu, um virtuelle Abdeckung einzuschließen, was subtil die Terminaverfügbarkeit verbessert und Wartezeiten reduziert. Ein nachgelagerte Effekt dieser virtuellen Hubs ist verbesserte Versorgungskontinuität, da multidisziplinäre Teams Fernbedienung geduldig Überwachung-Daten während der täglichen Visiten einbeziehen können. Der integrierte Ansatz hebt nicht nur die Qualität, sondern zementiert auch Telemedizin als unverzichtbaren Hebel In der langfristigen Personalplanung.

Wertbasierte Versorgungsmodelle fördern virtuelle Besuche

Kostenträger im Gesundheitswesen weben Telemedizin In wertbasierte Versorgungsverträge ein und erkennen ihr Potenzial, Kosten zu senken und gleichzeitig Ergebnisse zu verbessern. Bis 2027 sollen schätzungsweise 90 Millionen versicherte Leben unter wertbasierten Vereinbarungen fallen, was einen entscheidenden Wandel weg von der Einzelleistungsvergütung markiert. Finanzielle Anreize belohnen nun Anbieter, die virtuelle Versorgung nutzen, um Notaufnahme-Besuche zu unterdrücken und vermeidbare Einweisungen zu verhindern. Die Integration von Telemedizin ist besonders ausgeprägt im Management chronischer Krankheiten, wo kontinuierliche Fernüberwachung frühere Intervention und Medikamenten-Adhärenz unterstützt. Das Vertrauen der Kostenträger In Virtuell-first-Modelle hat zu stabiler Erstattungsparität für qualifizierte Video- und Audio--Besuche geführt, was digitale Pfade effektiv In standardmäßige Leistungsdesigns einschließt. Die Verknüpfung zwischen Zahlungsanreizen und Plattform-Benutzerfreundlichkeit zwingt Gesundheitssysteme, Benutzeroberflächen sowohl für Kliniker als auch Patienten zu verfeinern, ein subtiler Designfokus, der das Wachstum des Telemedizin Marktanteils verstärkt.

Smartphone-Penetration erweitert Telemedicine Reichweite

Die Masseneinführung von Smartphones, gekoppelt mit erschwinglichen Datenplänen, erweitert die adressierbare Bevölkerung von Telemedizin In Regionen, wo konventionelle Gesundheitsinfrastruktur begrenzt bleibt. Indiens eSanjeevani-Programm veranschaulicht den Trend, nachdem es über 275 Millionen Konsultationen durch Anbieter-zu-Anbieter- und geduldig-zu-Arzt-Modi bereitgestellt hat, laut dem Center für Global digital Gesundheit Innovation[3]S. Sood Und N. Verma, "How Telemedizin Is Redefining Gesundheitswesen Zugang," Center für Global digital Gesundheit Innovation, jhu.edu, veröffentlicht im Juli 2024. Die Vertrautheit der Patienten mit mobilen Videoanrufen senkt Verhaltenswiderstände gegen Telegesundheit und erleichtert reibungsloses Onboarding. Während 5 g-Korridore ausrollen, ermöglichen Internetgeschwindigkeiten hochauflösende Bildgebung und Echtzeit-Vitalzeichen-Streaming, was die Diagnosegenauigkeit verbessert. Anbieter reagieren durch die Entwicklung leichtgewichtiger browserbasierter Anwendungen, die für niedrige Bandbreite optimiert sind, um Servicekontinuität In ländlichen Umgebungen zu gewährleisten. Die resultierende Demokratisierung der Facharztkompetenz ermöglicht entfernten Bewohnern den Zugang zu Beratern, die zuvor außer Reichweite waren, erweitert die Telemedizin Branchenpenetration und treibt den weiteren Anstieg der Telemedizin Marktgröße.

Management chronischer Krankheiten treibt Remote Monitoring-Wachstum

Die steigende chronische Krankheitslast und alternde Bevölkerung befeuern die Nachfrage nach kontinuierlichen, kosteneffektiven Fernbedienung-Management-Lösungen. Laut dem Bericht der Association von amerikanisch Medizinisch Colleges[2]Patrick Boyle, "Altern Patients Und Doctors fahren Nation'S Arzt Shortage," AAMCNews, aamc.org werden Personen im Alter von 65 und älter bis 2034 42% der Arztnachfrage ausmachen, was bis zu 407.300 Ärzte zur Deckung des Versorgungsbedarfs erfordert. Anbieter reagieren durch den Einsatz von Fernbedienung geduldig Überwachung-Ökosystemen, wobei 41% der Gesundheitsführungskräfte erhöhte Investitionen In RPM-Technologien planen, laut Philips' Future Gesundheit Index 2024. Wearables und heimbasierte Sensoren speisen Echtzeitdaten In prädiktive Analyse-Motoren, was Klinikern ermöglicht, die Therapie anzupassen, bevor Komplikationen eine Hospitalisierung erfordern. Frühe Ergebnisse zeigen reduzierte durchschnittliche Aufenthaltsdauern für chronische Pflegepatienten, die Fernüberwachung erhalten, was stationäre Kapazitäten für akute Fälle freigibt. Diese operativen Gewinne stärken das finanzielle Argument für RPM und beschleunigen damit seinen Beitrag zum Telemedizin Marktanteil und verstärken die Telemedizin Marktgröße-Prognosen.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Erhöhte Datenschutz- und Cybersicherheitsrisiken, die Einhaltung-Kosten erhöhen | −1,4 pp | Global, akut In Nordamerika & EU | Kurzfristig |

| Digitale Kompetenz- und Infrastrukturlücken bei ländlichen, älteren und einkommensschwachen Gruppen | −1,1 pp | Ländliches Nordamerika, MEA, ausgewählte APAC | Mittelfristig |

| Fragmentierte globale Regulierungs- und Lizenzlandschaft | −0,9 pp | Grenzüberschreitende Dienste, besonders EU-zu-APAC-Pfade | Mittelfristig |

| Anhaltend inkonsistente Telegesundheits-Erstattungsrichtlinien | −1,2 pp | uns-Medicare, Privat Versicherer In Schwellenmärkten | Kurzfristig |

| Quelle: Mordor Intelligence | |||

Cybersicherheitsschwächen bedrohen Marktwachstum

Erhöhte Datenschutz- und Cybersicherheitsrisiken entwickeln sich zu einem bedeutenden Hindernis für die Telemedizin Einführung, untergraben das Vertrauen der Stakeholder und erhöhen Einhaltung-Kosten. Gesundheitsorganisationen erlebten einen 77%igen Rückgang der Internet-Protokoll-Reputationssicherheit, was sie Malware und Phishing-Angriffen aussetzt, laut einem Artikel von PureDome vom Januar 2024. Die Expansion vernetzter medizinischer Geräte führt zusätzliche Schwachstellen ein, wobei Aufsichtsbehörden eine bessere Koordination zwischen der uns-amerikanischen Lebensmittel Und Medikament Administration und Cybersicherheitsbehörden fordern, um veraltete Software anzugehen, laut einem Axios-Artikel vom Januar 2024. Anbieter weisen nun größere Teile der digitalen Gesundheitsbudgets für Verschlüsselung und Endpunktsicherheit zu, was die Gesamtbetriebskosten erhöht. Kleinere Kliniken verschieben oft Plattform-Upgrades wegen dieser Ausgaben und verlangsamen die Telemedizin Marktpenetration In unterversorgten Gebieten. Branchenführer, die fortschrittliche Bedrohungserkennungsprotokolle einbetten, differenzieren sich während der Anbieterauswahl und veranschaulichen, wie Sicherheitskompetenz zu einem entscheidenden Beschaffungskriterium In der gesamten Telemedizin Branche wird.

Digitale Kluft begrenzt gleichberechtigten Zugang

Digitale Kompetenz- und Infrastrukturlücken bei ländlichen, älteren und einkommensschwachen Bevölkerungsgruppen stellen ernsthafte Herausforderungen für die gleichberechtigte Telemedizin Einführung dar. Trotz Telegesundheitswachstum fehlen 34 Millionen Amerikanern noch adäquater Breitbanddienst, wobei mehr als 22% der ländlichen Bewohner ohne die für Videobesuche erforderliche Konnektivität sind, laut einem Faktblatt der amerikanisch Krankenhaus Association[4]amerikanisch Krankenhaus Association, "Fact Blatt: Telehealth," amerikanisch Krankenhaus Association, aha.org, veröffentlicht im April 2025. Nutzungsunterschiede bestehen fort, wobei 30% der Telemedizin Nutzer ausschließlich auf reine Audio--Dienste angewiesen sind, oft weil sie unversichert oder älter sind, laut einem Artikel im Journal von JAMA Netzwerk Open vom März 2024. Diese Lücken drohen ein Zwei-Klassen-System zu schaffen, In dem fortschrittliche Telemedizin für vulnerable Bevölkerungsgruppen unzugänglich bleibt. Gesundheitssysteme haben Community-Kiosks und subventionierte Datenpläne pilotiert, doch die Einführung bleibt ungleichmäßig aufgrund technologischer Unvertrautheit. Entscheidungsträger, die Breitband-Zuschüsse und Gerätegutschein-Programme erkunden, erkennen an, dass gleichberechtigter Zugang öffentliche Gesundheitsziele und langfristige Nachhaltigkeit der Telemedizin Marktgröße untermauert.

Segmentanalyse

Nach Typ: mHealth revolutioniert traditionelle Telemedicine Modelle

Tele-KrankenhäBenutzer hielten 41,3% des Telemedizin Marktanteils In 2024, während mHealth mit einer CAGR von 23,5% bis 2030 expandieren soll und traditionelle Tele-KrankenhäBenutzer und Tele-HäBenutzer übertrifft. Verbraucher integrieren zunehmend Wearables, die Herzfrequenz, Schlafmuster und Blutsauerstoffwerte In alltägliche Gesundheitsroutinen überwachen und kontinuierliche Datenströme generieren, die klinische Dashboards bereichern. Diese Verschiebung bewegt das Gesundheitswesen von episodischer Interaktion zu kontinuierlichem Lifestyle-Management, ein Trend, der bei digital-nativen Demografien Anklang findet. Anbieter nutzen mHealth-Daten für Bevölkerungsgesundheits-Stratifikation und ermöglichen früheren Kontakt zu Hochrisiko-Kohorten. In Schwellenmärkten helfen Mobil-first-Strategien Gesundheitssystemen, Infrastrukturbeschränkungen zu überspringen und demonstrieren mHealths übergroßen Einfluss auf die Telemedizin Branchenerweiterung. Da mehr Geräte regulatorische Zulassung für medizinische Nutzung erhalten, verbessert sich die Interoperabilität mit elektronischen Gesundheitsakten und verstärkt mHealths Beitrag zum Telemedizin Marktanteil.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Komponente: Telepsychiatrie führt Dienstleistungssegment-Wachstum

Dienstleistungen kontrollieren etwa 66,2% des Telemedizin Marktanteils In 2024, wobei Telepsychiatrie mit einer CAGR von 28,2% bis 2030 wachsen soll. Der mental-Gesundheit-Boom und die Eignung virtueller Bereitstellung erklären die Dynamik, da körperliche Untersuchungen weniger zentral für psychiatrische Bewertungen sind. Avel eCares Übernahme von Amwell Psychiatric Pflege im Januar 2025 unterstreicht die Konsolidierung, die auf landesweite Abdeckung abzielt. Verhaltensgesundheit macht bereits 57% der ambulanten Besuche aus, die über Telemedizin durchgeführt werden, was die Patientenpräferenz für virtuelle Sitzungen veranschaulicht. Kostenträger decken Telepsychiatrie zunehmend paritätisch ab, bieten finanzielle Stabilität für Anbieter und ermutigen zu fortgesetzten Plattforminvestitionen. Die Expansion der Telepsychiatrie steht daher als Haupttreiber des gesamten Telemedizin Marktgröße-Wachstums.

Nach Bereitstellungsart: Web-basierte Lösungen gewinnen an Momentum

Die Telemedizin Marktgröße In web-basierter Bereitstellung soll mit einer CAGR von 27,9% steigen und spiegelt eine Verschiebung weg von proprietärer Wolke-Software wider. Browser-zugängliche Portale eliminieren Installationsprobleme, erhöhen die Erstnutzer-Retention und senken Helpdesk-Kosten. Anbieter betten sichere Video-Widgets direkt In Patientenportale ein und schaffen eine nahtlose Reise von der Terminplanung zur Dokumentation. Standards wie FHIR rationalisieren den Datenaustausch und ermöglichen effiziente Interoperabilität mit elektronischen Gesundheitsakten ohne umfangreiche Middleware. Anbieter verbessern die Benutzerfreundlichkeit durch Hinzufügung von KI-Symptom-Checkern und Echtzeitübersetzung, erweitern die demografische Reichweite und verbessern Zufriedenheitswerte. Folglich sind web-basierte Lösungen positioniert, um während des Prognosehorizonts zusätzliche Telemedizin Marktanteile zu erfassen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Bereitstellungsmodell: Remote Monitoring transformiert Versorgungsbereitstellung

Fernbedienung geduldig Überwachung soll zwischen 2025 und 2030 mit einer CAGR von 31,4% expandieren, trotz dass Echtzeit-Video 48,5% Telemedizin Marktanteil In 2024 behält. Fortschritte In tragbaren Biosensoren und Rand-Verarbeitung ermöglichen kontinuierliche Erfassung von kardiovaskulären, endokrinen und respiratorischen Daten mit medizinischer Genauigkeit. Eine Studie der University von Hong Kong vom Oktober 2025 zeigte organische elektrochemische Transistoren, die Signale im Sensor verarbeiten und Latenz und Stromverbrauch reduzieren. Prädiktive Analytik, die In RPM-Plattformen eingebettet ist, alarmiert Kliniker bei subtilen physiologischen Veränderungen und ermöglicht Therapieanpassungen, die Krankenhauseinweisungen zuvorkommen. KrankenhäBenutzer, die RPM einsetzen, berichten Reduzierungen der Aufenthaltsdauer für chronische Krankheitspatienten und bestätigen operative Effizienzen, die fortgesetzte Investitionen antreiben. Da Kostenträger die Erstattung für Gerätekits und Überwachungsdienste erweitern, ist RPM bereit, seine strategische Rolle innerhalb der Telemedizin Branche zu verstärken.

Nach Endnutzer: Direct-to-Consumer-Modelle beschleunigen Wachstum

Direkte Patientendienstleistungen sollen mit einer CAGR von 29,1% wachsen und die 54,2% Marktanteile, die Gesundheitsdienstleister 2024 hielten, herausfordern. Millennials und Gen Z schätzen An-Nachfrage-Versorgung, wobei 74% Telegesundheit gegenüber persönlichen Besuchen bevorzugen, laut einem Dialog Gesundheit-Artikel vom Februar 2023. Abonnement-basierte Mitgliedschaften bündeln Primärversorgung, Apotheke und Wellness-Coaching und spiegeln Verbrauchererwartungen wider, die von Streaming-Diensten geprägt sind. Traditionelle Anbieternetzwerke kontern durch Weiß-Beschriftung virtueller Kliniken, um Patientenloyalität zu erhalten, was eine wettbewerbliche Konvergenz zeigt. Transparente Preisgestaltung und Soforterminplanung geben D2C-Plattformen einen Branding-Vorteil und verteilen Terminvolumen auf Nischen-Anbieter um. Diese verbraucherorientierte Evolution formt die Telemedizin Marktanteil-Dynamiken zugunsten agiler Einzelhandel-artiger Marktteilnehmer um.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Nach Geografie: Nordamerika führt den Markt

Nordamerika führt den globalen Telemedizin Marktanteil mit 37,8% In 2024, unterstützt von robuster Breitbandinfrastruktur und Günstigen Erstattungsrichtlinien. Bis Oktober 2024 hatten 43 Staaten und der District von Columbia Telegesundheits-Privatversicherungsgesetze erlassen, wobei 41 Staaten Deckungsparität erfordern, laut der National Conference von Zustand Legislatures. Obwohl wichtige Medicare-Telegesundheits-Flexibilitäten nur bis März 2025 verlängert sind, verdrahten Privat Versicherer weiterhin Virtuell-first-Leistungen In Verträge. Akademische Medizinzentren gliedern Telegesundheitsinnovationen In kommerzielle Unternehmen aus und fügen unternehmerische Kraft hinzu. Zwischenstaatliche Lizenzverträge erweitern die Klinikerverfügbarkeit über Regionen hinweg und verstärken die Telemedizin Marktgröße-Führung Nordamerikas.

Asien-Pazifik ist die am schnellsten wachsende Region mit einer prognostizierten CAGR von 19,6%, angetrieben von steigenden Gesundheitsinvestitionen, Smartphone-Penetration und unterstützenden Regierungsinitiativen. Indiens eSanjeevani-Programm demonstriert skalierbare öffentlich-Privat Zusammenarbeit, betreibt zwei Modelle-Anbieter-zu-Anbieter und geduldig-zu-Arzt-um den ländlichen Zugang zu erweitern, laut dem Center für Global digital Gesundheit Innovation, veröffentlicht im Juli 2024. Privat Kapitalströme fließen zu Krankenhaus-at-Zuhause-Start-Ups und KI-basierten Triage-Chatbots und signalisieren Investorenglauben an dezentrale Versorgung. Mehrsprachige Unterstützung und niedrige Bandbreiten-Videoprotokollen adressieren kulturelle und infrastrukturelle Vielfalt und gewährleisten skalierbare Bereitstellung über diverse Geografien. Die schnelle Proliferation digitaler Gesundheitsdienste positioniert Asien, Telemedizin Marktanteile auf Kosten langsamerer reifer Regionen zu gewinnen.

Europa zeigt stabiles Wachstum, unterstützt von universellen Gesundheitssystemen und einem starken regulatorischen Rahmen. Frankreichs Nouvelle-Aquitaine-Telemedizin Initiative, die 78% der Pflegeheime mit Telegesundheitsfähigkeiten ausstattete, fördert Zusammenarbeit zwischen Einrichtungen und demonstriert die innovativen Bereitstellungsmodelle der Region. Die Datenschutz-Grundverordnung erlegt strenge Datenverarbeitungsregeln auf, erhöht Einhaltung-Kosten, verstärkt aber das Patientenvertrauen. Der Europäische Gesundheitsdatenraum zielt darauf ab, Interoperabilitätsprotokolle über Mitgliedstaaten zu harmonisieren und die Zertifizierung für Telegesundheitsanbieter zu vereinfachen. Diese regulatorischen Ausrichtungen schaffen vorhersagbare Bedingungen, die Investitionen anziehen und die Telemedizin Marktgröße-Expansion auf dem Kontinent stabilisieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

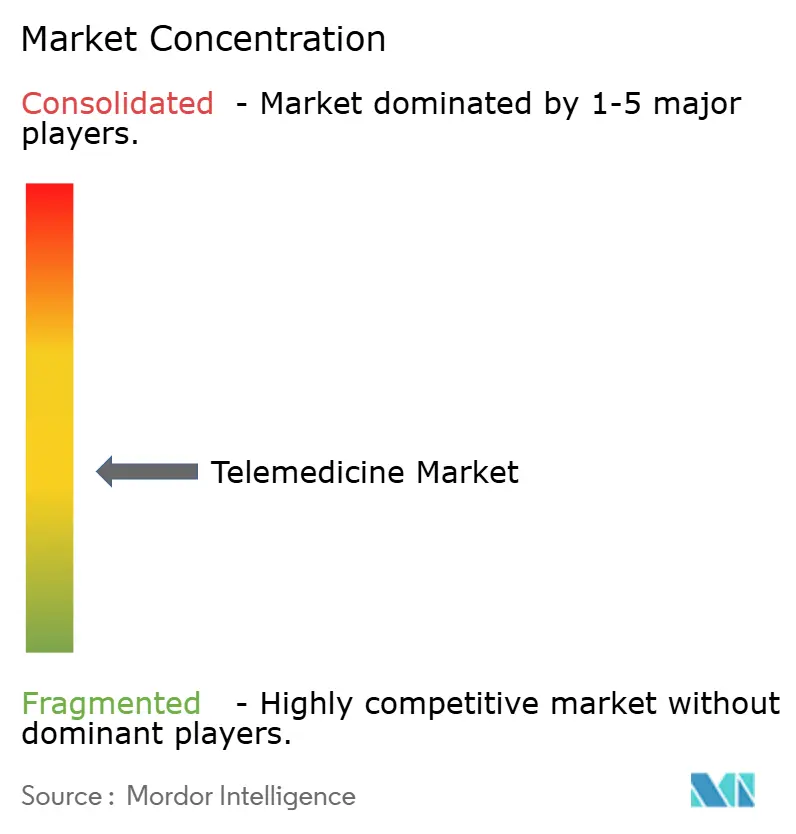

Wettbewerbslandschaft

Die Telemedizin Branche zeigt moderate Konzentration, wobei etablierte Anbieter, spezialisierte Telegesundheitsunternehmen und Technologie-Giganten um Telemedizin Marktanteile konkurrieren. Fusionen und Übernahmen konzentrieren sich auf wachstumsstarke Nischen wie chronisches Pflegemanagement und mentale Gesundheit. Teladoc Healths Übernahmen und Partnerschaften veranschaulichen den Konsolidierungstrend, der darauf abzielt, Diagnostik, Überwachung und Spezialdienste In einheitliche Plattformen zu integrieren. Groß-Tech-Unternehmen treten In den Bereich ein, nutzen Wolke-Infrastruktur und Verbraucher-Ökosysteme und erhöhen Benutzererfahrungserwartungen. Gesundheitssysteme bewerten Datenanalyse-Raffinesse und Netzwerkbreite während der Plattformauswahl und formen zukünftige Telemedizin Marktanteil-Verteilung.

Weiß-Raum-Möglichkeiten bleiben In pädiatrischen Subspezialitäten, sprachkonkordanten Diensten für Migrantengemeinschaften und Telepharmacy-Erfüllung von kontrollierten Substanzen. Fokussierte Start-Ups adressieren diese Nischen mit kulturell angepassten Oberflächen und spezialisierten Klinikernetzwerken und ziehen oft Investorenbacking für verteidigbare Differenzierung an. Etablierte Akteure kontern durch Modularisierung von Produktsuiten für spezialisierte Workflows, ohne Skalenvorteile zu verlieren. Der resultierende iterative Wettbewerb beschleunigt Innovationszyklen, hebt allmählich die Leistungsbasislinie über die Telemedizin Branche und beeinflusst die Umverteilung der Telemedizin Marktgröße-Segmente.

Künstliche Intelligenz und Cybersicherheit entwickeln sich zu entscheidenden Wettbewerbsdifferenzierern. KrankenhäBenutzer, die KI-verstärkte Triage-Motoren verwenden, berichten Verbesserungen der Diagnosegenauigkeit über 95% und kürzere Aufnahmezeiten, laut einem Bask Gesundheit-Artikel vom November 2025, was KIs wachsende Rolle hervorhebt. Sichere Plattformen senken Verletzungsrisiko und Haftungsexposure und stimmen mit risikoaversen Beschaffungsausschüssen überein. Multinationale Arbeitgeber suchen Plattformen, die Datensouveränitätsregeln über Jurisdiktionen erfüllen und drängen Anbieter, mehrere Zertifizierungen zu sichern. Das Zusammenspiel technischer Fähigkeiten, regulatorischer Ausrichtung und Benutzererfahrung festigt Markenreputation und gewährleistet, dass Anbieter mit robusten F&e-Pipelines weiterhin übergroße Telemedizin Marktanteile erfassen.

Telemedizin Branchenführer

-

Teladoc Gesundheit Inc.

-

Koninklijke Philips N.V.

-

Amwell (amerikanisch Well)

-

Cerner (Oracle Gesundheit)

-

MDLive (Evernorth)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Februar 2025: Teladoc Gesundheit übernahm Catapult Gesundheit für USD 65 Millionen, um seine integrierte Versorgungsstrategie zu stärken. Durch die Nutzung von Catapults Heimdiagnosetests und klinischer Unterstützung strebt Teladoc danach, Gesundheitsergebnisse zu verbessern.

- Januar 2025: Teladoc Gesundheit schmiedete eine Partnerschaft mit Amazon, die berechtigten Kunden ermöglicht, sich über Amazons Gesundheit Benefits Steckverbinder In seine kardiometabolischen Programme einzuschreiben. Diese Zusammenarbeit soll den Versorgungszugang für Patienten mit chronischen Krankheiten verbessern.

- Januar 2025: Transcarent machte Schlagzeilen mit seiner USD 621 Millionen Übernahme von Accolade und schuf die Grundlage für eine ganzheitliche Gesundheitsplattform. Der Schritt soll den Zugang zu Qualitätsversorgung verstärken, angetrieben von KI-gesteuerten Diensten.

- Januar 2025: Avel eCare erweiterte seine Reichweite durch die Übernahme von Amwell Psychiatric Pflege. Als Reaktion auf die steigende Nachfrage nach mentaler Gesundheitsversorgung bietet Avel eCare nun Verhaltensgesundheitsdienste In 46 Staaten an.

- Dezember 2024: Avel eCare stärkte seine Telemedizin Suite durch die Übernahme von Krankenhaus Apotheke Management und erweiterte seine Telepharmacy-Dienste.

Globaler Telemedizin Marktbericht Umfang

Telegesundheit ist die Fernbereitstellung von Gesundheitsdiensten, wie Konsultationen über Telekommunikation oder Telekonferenz, und ermöglicht Gesundheitsfachkräften, Patienten zu bewerten, zu diagnostizieren und zu behandeln. Entsprechend dem Umfang dieses Berichts ist der Telemedizin Markt segmentiert nach Typ (Tele-KrankenhäBenutzer, Tele-HäBenutzer und mHealth), Komponente (Produkte und Dienstleistungen), Bereitstellungsart (An-Premise-Bereitstellung und Wolke-basierte Bereitstellung) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika, und Südamerika). Der Telegesundheitsbranchenbericht deckt auch die geschätzten Marktgrößen und Trends für 17 verschiedene Länder über Große Regionen weltweit ab. Der Bericht bietet den Wert (In USD Millionen) für die oben genannten Segmente.

| Tele-Krankenhäuser |

| Tele-Häuser |

| mHealth (Mobile Health) |

| Produkte | Hardware |

| Software | |

| Andere Produkte | |

| Dienstleistungen | Telepathologie |

| Telekardiologie | |

| Teleradiologie | |

| Teledermatologie | |

| Telepsychiatrie | |

| Telestroke | |

| Tele-ICU | |

| Andere Dienstleistungen |

| On-Premise-Bereitstellung |

| Cloud-basierte Bereitstellung |

| Web-basierte Bereitstellung |

| Echtzeit (Synchron) |

| Store-and-Forward (Asynchron) |

| Remote Patient Monitoring |

| Anbieter (Krankenhäuser & Kliniken) |

| Kostenträger |

| Patienten (Direct-to-Consumer) |

| Arbeitgebergruppen & Regierungsbehörden |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Rest von Asien | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Rest von Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Typ | Tele-Krankenhäuser | |

| Tele-Häuser | ||

| mHealth (Mobile Health) | ||

| Nach Komponente | Produkte | Hardware |

| Software | ||

| Andere Produkte | ||

| Dienstleistungen | Telepathologie | |

| Telekardiologie | ||

| Teleradiologie | ||

| Teledermatologie | ||

| Telepsychiatrie | ||

| Telestroke | ||

| Tele-ICU | ||

| Andere Dienstleistungen | ||

| Nach Bereitstellungsart | On-Premise-Bereitstellung | |

| Cloud-basierte Bereitstellung | ||

| Web-basierte Bereitstellung | ||

| Nach Bereitstellungsmodell | Echtzeit (Synchron) | |

| Store-and-Forward (Asynchron) | ||

| Remote Patient Monitoring | ||

| Nach Endnutzer | Anbieter (Krankenhäuser & Kliniken) | |

| Kostenträger | ||

| Patienten (Direct-to-Consumer) | ||

| Arbeitgebergruppen & Regierungsbehörden | ||

| Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Rest von Asien | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Im Bericht beantwortete Schlüsselfragen

ABC

ABC

ABC

ABC

ABC

ABC

ABC

ABC

Seite zuletzt aktualisiert am: