Marktgröße für Futtermittel-Probiotika

| Studienzeitraum | 2017 - 2029 | |

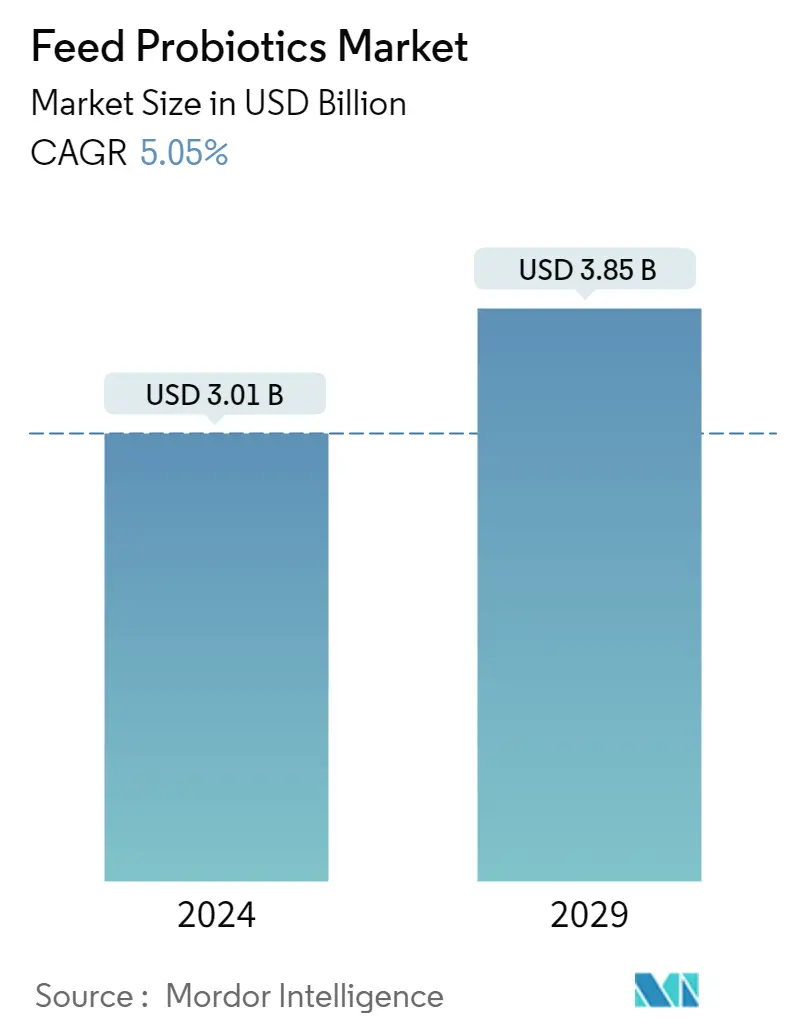

| Marktgröße (2024) | 3.15 Milliarden US-Dollar | |

| Marktgröße (2029) | 4.04 Milliarden US-Dollar | |

| Größter Anteil nach Zusatzstoff-Untergruppe | Bifidobakterien | |

| CAGR (2024 - 2029) | 5.05 % | |

| Größter Anteil nach Region | Asien-Pazifik | |

| Marktkonzentration | Mittel | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Futtermittel-Probiotika

Die Marktgröße für Futtermittel-Probiotika wird im Jahr 2024 auf 3,01 Milliarden US-Dollar geschätzt und soll bis 2029 3,85 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,05 % im Prognosezeitraum (2024–2029) entspricht.

- Auf dem globalen Markt für Futtermittelzusatzstoffe ist der Verbrauch von Probiotika deutlich gestiegen. Im Jahr 2022 hatten Probiotika einen Marktanteil von 8,3 %. Dies liegt an ihrer Fähigkeit, das Wachstum und die Produktion von Tieren zu fördern, vor Krankheitserregern zu schützen, die Knochenstärke zu verbessern, das Immunsystem zu stärken und Parasitismus zu bekämpfen. Es wird erwartet, dass der Markt wächst und im Prognosezeitraum eine jährliche Wachstumsrate von 5,1 % verzeichnet.

- Bifidobakterien und Laktobazillen sind die beiden wichtigsten Unterzusatzstoffe, die weltweit konsumiert werden und im Jahr 2022 zusammen 63,5 % des weltweiten Marktes für Futtermittel-Probiotika ausmachen. Laktobazillen regen das Verdauungssystem an, bekämpfen krankheitserregende Bakterien und helfen bei der Produktion von Vitaminen. Bifidobakterien helfen bei der Gewichtszunahme und verbessern die Tiergesundheit.

- Geflügelvögel waren das größte Tierartensegment auf dem globalen Markt für Futtermittel-Probiotika und machten im Jahr 2022 wertmäßig 46,8 % des Marktanteils aus. Der zunehmende Einsatz von Futtermittel-Probiotika bei Geflügelvögeln ist auf ihre Fähigkeit zurückzuführen, die Wachstumsleistung und die allgemeine Gesundheit zu fördern.

- Die weltweit größten Verbraucher von Futtermittel-Probiotika sind der Asien-Pazifik-Raum und Nordamerika. Im Jahr 2022 hielten die Vereinigten Staaten den größten Marktanteil und machten 70,0 % des nordamerikanischen Marktes für Futtermittel-Probiotika aus. Im asiatisch-pazifischen Raum ist China der wichtigste Markt für Futtermittel-Probiotika und macht wertmäßig 43,9 % des Futtermittel-Probiotika-Marktes der Region aus. Dies ist auf den hohen Viehbestand des Landes zurückzuführen, wobei China im Jahr 2022 41,0 % der Geflügelpopulation im asiatisch-pazifischen Raum ausmacht.

- Daher wird erwartet, dass der Einsatz von Probiotika in Futtermittelzusatzstoffen aufgrund ihrer Fähigkeit, das Verdauungssystem zu verbessern, Krankheiten vorzubeugen und die Futterproduktion zu steigern, zunehmen wird. Dies bietet Herstellern die Möglichkeit, ihr Angebot zu erweitern.

- Der weltweite Markt für Futtermittel-Probiotika verzeichnete in den letzten Jahren ein beeindruckendes Wachstum. Probiotika sind essentielle Nährstoffe, die das Wachstum und die Entwicklung von Tieren fördern, gleichzeitig das Immunsystem stärken und die Tiere vor Krankheiten schützen. Im Zeitraum 2017–2022 wuchs der weltweite Markt für Futtermittel-Probiotika um 29,7 %, was 8,3 % des gesamten Marktes für Futtermittelzusatzstoffe entspricht.

- Im Jahr 2022 war der asiatisch-pazifische Raum der größte Markt für Futtermittel-Probiotika mit einem Wert von 883,2 Millionen US-Dollar, was auf die höhere Marktdurchdringung in der Region und den höheren kommerziellen Tieranbau zurückzuführen ist. Auf Länderebene waren die Vereinigten Staaten der größte Markt für Futtermittel-Probiotika und machten fast 18,5 % des Weltmarktanteils aus, mit einem Wert von 505,8 Millionen US-Dollar im Jahr 2022. Die Vereinigten Staaten nahmen aufgrund ihrer hochentwickelten Produktion eine beherrschende Stellung ein Praktiken und bedeutender kommerzieller Tieranbau.

- China war der zweitgrößte Markt für Futtermittel-Probiotika und machte im Jahr 2022 aufgrund seiner großen Tierzahl einen Anteil von 14,2 % am Weltmarkt aus. Allerdings sind Japan und die Vereinigten Staaten die am schnellsten wachsenden Länder der Welt, und es wird erwartet, dass sie im Prognosezeitraum aufgrund der steigenden Nachfrage nach Futtermitteln und der erhöhten Verwendung von Futtermitteln eine jährliche Wachstumsrate von 6,2 % bzw. 6,0 % verzeichnen werden Füttern Sie Probiotika als Zutaten für Ferkel und Kälber.

- Es wird erwartet, dass der weltweite Markt für Futtermittel-Probiotika im Prognosezeitraum eine jährliche Wachstumsrate von 5,1 % verzeichnen wird, was auf die wachsenden Bedenken hinsichtlich steigender Produktivität, wachsender Weltbevölkerung und Urbanisierung zurückzuführen ist. Auch der erhöhte Konsum von Fleisch und Milchprodukten dürfte das Marktwachstum ankurbeln.

Globale Markttrends für Futtermittel-Probiotika

- Der zunehmende Konsum von Rindfleisch, der wachsende Lebensmittel- und Getränkesektor und die zunehmende Zahl von landwirtschaftlichen Betrieben treiben die weltweite Wiederkäuerproduktion voran

- Der Schweinebestand nimmt aufgrund des hohen Schweinefleischkonsums zu, wobei der asiatisch-pazifische Raum und Europa die bedeutendsten Schweinefleischproduzenten sind

- Die Geflügelfutterproduktion nimmt aufgrund der hohen Nachfrage nach Geflügelfleisch und zunehmender Investitionen in Schwellenländern wie Indien und Saudi-Arabien zu

- Hohe Nachfrage nach Wiederkäuerfutter im asiatisch-pazifischen Raum und in Nordamerika; 80 % der Rindfleischproduktion wurden in die USA exportiert, und in Indien entstehen neue Milchlieferanten

- Der asiatisch-pazifische Raum ist der größte Hersteller von Schweinefutter mit einem hohen Pro-Kopf-Verbrauch an Schweinefleisch, und die Afrikanische Schweinepest (ASF) hatte Auswirkungen auf die Schweineindustrie in Europa und Afrika

Überblick über die Futtermittel-Probiotika-Branche

Der Markt für Futtermittel-Probiotika ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 51,79 % ausmachen. Die Hauptakteure in diesem Markt sind Adisseo, Cargill Inc., DSM Nutritional Products AG, Evonik Industries AG und IFF (Danisco Animal Nutrition) (alphabetisch sortiert).

Marktführer für Futtermittel-Probiotika

Adisseo

Cargill Inc.

DSM Nutritional Products AG

Evonik Industries AG

IFF(Danisco Animal Nutrition)

Other important companies include CHR. Hansen A/S, Kemin Industries, Kerry Group Plc, Lallemand Inc., MIAVIT Stefan Niemeyer GmbH.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Futtermittel-Probiotika

- Oktober 2022 Durch die Partnerschaft zwischen Evonik und BASF erhält Evonik bestimmte nicht-exklusive Lizenzrechte an OpteinicsTM, einer digitalen Lösung zur Verbesserung des Verständnisses und zur Reduzierung der Umweltauswirkungen der Tierprotein- und Futtermittelindustrie.

- September 2022 Lallemand eröffnet eine neue Niederlassung in Polen und standardisiert seine Präsenz im Land, um seine mikrobiellen Tierernährungs- und Tierwohllösungen direkt zu verkaufen.

- September 2022 DSM hat Prodap übernommen, ein führendes brasilianisches Unternehmen für Tierernährung und -technologie. Mit dieser Strategie kombiniert das Unternehmen Technologieangebote, Beratungsleistungen und spezielle Ernährungslösungen, um die Effizienz und Nachhaltigkeit der Tierhaltung zu verbessern.

Marktbericht für Futtermittel-Probiotika – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Tierbestand

- 4.1.1 Geflügel

- 4.1.2 Wiederkäuer

- 4.1.3 Schwein

- 4.2 Futtermittelproduktion

- 4.2.1 Aquakultur

- 4.2.2 Geflügel

- 4.2.3 Wiederkäuer

- 4.2.4 Schwein

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Australien

- 4.3.2 Brasilien

- 4.3.3 Kanada

- 4.3.4 China

- 4.3.5 Frankreich

- 4.3.6 Deutschland

- 4.3.7 Indien

- 4.3.8 Indonesien

- 4.3.9 Italien

- 4.3.10 Japan

- 4.3.11 Mexiko

- 4.3.12 Niederlande

- 4.3.13 Philippinen

- 4.3.14 Russland

- 4.3.15 Südafrika

- 4.3.16 Südkorea

- 4.3.17 Spanien

- 4.3.18 Thailand

- 4.3.19 Truthahn

- 4.3.20 Großbritannien

- 4.3.21 Vereinigte Staaten

- 4.3.22 Vietnam

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Sub-Additiv

- 5.1.1 Bifidobakterien

- 5.1.2 Enterokokken

- 5.1.3 Laktobazillen

- 5.1.4 Pediokokken

- 5.1.5 Streptokokken

- 5.1.6 Andere Probiotika

- 5.2 Tier

- 5.2.1 Aquakultur

- 5.2.1.1 Von Sub Animal

- 5.2.1.1.1 Fisch

- 5.2.1.1.2 Garnele

- 5.2.1.1.3 Andere Aquakulturarten

- 5.2.2 Geflügel

- 5.2.2.1 Von Sub Animal

- 5.2.2.1.1 Broiler

- 5.2.2.1.2 Schicht

- 5.2.2.1.3 Andere Geflügelvögel

- 5.2.3 Wiederkäuer

- 5.2.3.1 Von Sub Animal

- 5.2.3.1.1 Rinder

- 5.2.3.1.2 Milchkühe

- 5.2.3.1.3 Andere Wiederkäuer

- 5.2.4 Schwein

- 5.2.5 Andere Tiere

- 5.3 Region

- 5.3.1 Afrika

- 5.3.1.1 Nach Land

- 5.3.1.1.1 Ägypten

- 5.3.1.1.2 Kenia

- 5.3.1.1.3 Südafrika

- 5.3.1.1.4 Rest von Afrika

- 5.3.2 Asien-Pazifik

- 5.3.2.1 Nach Land

- 5.3.2.1.1 Australien

- 5.3.2.1.2 China

- 5.3.2.1.3 Indien

- 5.3.2.1.4 Indonesien

- 5.3.2.1.5 Japan

- 5.3.2.1.6 Philippinen

- 5.3.2.1.7 Südkorea

- 5.3.2.1.8 Thailand

- 5.3.2.1.9 Vietnam

- 5.3.2.1.10 Rest des asiatisch-pazifischen Raums

- 5.3.3 Europa

- 5.3.3.1 Nach Land

- 5.3.3.1.1 Frankreich

- 5.3.3.1.2 Deutschland

- 5.3.3.1.3 Italien

- 5.3.3.1.4 Niederlande

- 5.3.3.1.5 Russland

- 5.3.3.1.6 Spanien

- 5.3.3.1.7 Truthahn

- 5.3.3.1.8 Großbritannien

- 5.3.3.1.9 Rest von Europa

- 5.3.4 Naher Osten

- 5.3.4.1 Nach Land

- 5.3.4.1.1 Iran

- 5.3.4.1.2 Saudi-Arabien

- 5.3.4.1.3 Rest des Nahen Ostens

- 5.3.5 Nordamerika

- 5.3.5.1 Nach Land

- 5.3.5.1.1 Kanada

- 5.3.5.1.2 Mexiko

- 5.3.5.1.3 Vereinigte Staaten

- 5.3.5.1.4 Rest von Nordamerika

- 5.3.6 Südamerika

- 5.3.6.1 Nach Land

- 5.3.6.1.1 Argentinien

- 5.3.6.1.2 Brasilien

- 5.3.6.1.3 Chile

- 5.3.6.1.4 Rest von Südamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Adisseo

- 6.4.2 Cargill Inc.

- 6.4.3 CHR. Hansen A/S

- 6.4.4 DSM Nutritional Products AG

- 6.4.5 Evonik Industries AG

- 6.4.6 IFF(Danisco Animal Nutrition)

- 6.4.7 Kemin Industries

- 6.4.8 Kerry Group Plc

- 6.4.9 Lallemand Inc.

- 6.4.10 MIAVIT Stefan Niemeyer GmbH

7. WICHTIGE STRATEGISCHE FRAGEN FÜR FUTTERZUSATZ-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Globale Marktgröße und DROs

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Futtermittel-Probiotika-Branche

Bifidobakterien, Enterococcus, Lactobacilli, Pediococcus und Streptococcus werden als Segmente von Sub Additive abgedeckt. Aquakultur, Geflügel, Wiederkäuer und Schweine werden als Segmente von Tier abgedeckt. Afrika, Asien-Pazifik, Europa, Naher Osten, Nordamerika und Südamerika werden als Segmente nach Regionen abgedeckt.

- Auf dem globalen Markt für Futtermittelzusatzstoffe ist der Verbrauch von Probiotika deutlich gestiegen. Im Jahr 2022 hatten Probiotika einen Marktanteil von 8,3 %. Dies liegt an ihrer Fähigkeit, das Wachstum und die Produktion von Tieren zu fördern, vor Krankheitserregern zu schützen, die Knochenstärke zu verbessern, das Immunsystem zu stärken und Parasitismus zu bekämpfen. Es wird erwartet, dass der Markt wächst und im Prognosezeitraum eine jährliche Wachstumsrate von 5,1 % verzeichnet.

- Bifidobakterien und Laktobazillen sind die beiden wichtigsten Unterzusatzstoffe, die weltweit konsumiert werden und im Jahr 2022 zusammen 63,5 % des weltweiten Marktes für Futtermittel-Probiotika ausmachen. Laktobazillen regen das Verdauungssystem an, bekämpfen krankheitserregende Bakterien und helfen bei der Produktion von Vitaminen. Bifidobakterien helfen bei der Gewichtszunahme und verbessern die Tiergesundheit.

- Geflügelvögel waren das größte Tierartensegment auf dem globalen Markt für Futtermittel-Probiotika und machten im Jahr 2022 wertmäßig 46,8 % des Marktanteils aus. Der zunehmende Einsatz von Futtermittel-Probiotika bei Geflügelvögeln ist auf ihre Fähigkeit zurückzuführen, die Wachstumsleistung und die allgemeine Gesundheit zu fördern.

- Die weltweit größten Verbraucher von Futtermittel-Probiotika sind der Asien-Pazifik-Raum und Nordamerika. Im Jahr 2022 hielten die Vereinigten Staaten den größten Marktanteil und machten 70,0 % des nordamerikanischen Marktes für Futtermittel-Probiotika aus. Im asiatisch-pazifischen Raum ist China der wichtigste Markt für Futtermittel-Probiotika und macht wertmäßig 43,9 % des Futtermittel-Probiotika-Marktes der Region aus. Dies ist auf den hohen Viehbestand des Landes zurückzuführen, wobei China im Jahr 2022 41,0 % der Geflügelpopulation im asiatisch-pazifischen Raum ausmacht.

- Daher wird erwartet, dass der Einsatz von Probiotika in Futtermittelzusatzstoffen aufgrund ihrer Fähigkeit, das Verdauungssystem zu verbessern, Krankheiten vorzubeugen und die Futterproduktion zu steigern, zunehmen wird. Dies bietet Herstellern die Möglichkeit, ihr Angebot zu erweitern.

| Bifidobakterien |

| Enterokokken |

| Laktobazillen |

| Pediokokken |

| Streptokokken |

| Andere Probiotika |

| Aquakultur | Von Sub Animal | Fisch |

| Garnele | ||

| Andere Aquakulturarten | ||

| Geflügel | Von Sub Animal | Broiler |

| Schicht | ||

| Andere Geflügelvögel | ||

| Wiederkäuer | Von Sub Animal | Rinder |

| Milchkühe | ||

| Andere Wiederkäuer | ||

| Schwein | ||

| Andere Tiere |

| Afrika | Nach Land | Ägypten |

| Kenia | ||

| Südafrika | ||

| Rest von Afrika | ||

| Asien-Pazifik | Nach Land | Australien |

| China | ||

| Indien | ||

| Indonesien | ||

| Japan | ||

| Philippinen | ||

| Südkorea | ||

| Thailand | ||

| Vietnam | ||

| Rest des asiatisch-pazifischen Raums | ||

| Europa | Nach Land | Frankreich |

| Deutschland | ||

| Italien | ||

| Niederlande | ||

| Russland | ||

| Spanien | ||

| Truthahn | ||

| Großbritannien | ||

| Rest von Europa | ||

| Naher Osten | Nach Land | Iran |

| Saudi-Arabien | ||

| Rest des Nahen Ostens | ||

| Nordamerika | Nach Land | Kanada |

| Mexiko | ||

| Vereinigte Staaten | ||

| Rest von Nordamerika | ||

| Südamerika | Nach Land | Argentinien |

| Brasilien | ||

| Chile | ||

| Rest von Südamerika |

| Sub-Additiv | Bifidobakterien | ||

| Enterokokken | |||

| Laktobazillen | |||

| Pediokokken | |||

| Streptokokken | |||

| Andere Probiotika | |||

| Tier | Aquakultur | Von Sub Animal | Fisch |

| Garnele | |||

| Andere Aquakulturarten | |||

| Geflügel | Von Sub Animal | Broiler | |

| Schicht | |||

| Andere Geflügelvögel | |||

| Wiederkäuer | Von Sub Animal | Rinder | |

| Milchkühe | |||

| Andere Wiederkäuer | |||

| Schwein | |||

| Andere Tiere | |||

| Region | Afrika | Nach Land | Ägypten |

| Kenia | |||

| Südafrika | |||

| Rest von Afrika | |||

| Asien-Pazifik | Nach Land | Australien | |

| China | |||

| Indien | |||

| Indonesien | |||

| Japan | |||

| Philippinen | |||

| Südkorea | |||

| Thailand | |||

| Vietnam | |||

| Rest des asiatisch-pazifischen Raums | |||

| Europa | Nach Land | Frankreich | |

| Deutschland | |||

| Italien | |||

| Niederlande | |||

| Russland | |||

| Spanien | |||

| Truthahn | |||

| Großbritannien | |||

| Rest von Europa | |||

| Naher Osten | Nach Land | Iran | |

| Saudi-Arabien | |||

| Rest des Nahen Ostens | |||

| Nordamerika | Nach Land | Kanada | |

| Mexiko | |||

| Vereinigte Staaten | |||

| Rest von Nordamerika | |||

| Südamerika | Nach Land | Argentinien | |

| Brasilien | |||

| Chile | |||

| Rest von Südamerika | |||

Marktdefinition

- FUNKTIONEN - Für die Studie gelten Futterzusatzstoffe als kommerziell hergestellte Produkte, die bei Fütterung in geeigneten Mengenverhältnissen zur Verbesserung von Eigenschaften wie Gewichtszunahme, Futterverwertungsverhältnis und Futteraufnahme eingesetzt werden.

- WIEDERVERKÄUFER - Unternehmen, die Futtermittelzusatzstoffe ohne Mehrwert weiterverkaufen, wurden aus dem Marktumfang ausgeschlossen, um Doppelzählungen zu vermeiden.

- ENDVERBRAUCHER - Mischfutterhersteller gelten im untersuchten Markt als Endverbraucher. Vom Anwendungsbereich ausgenommen sind Landwirte, die Futtermittelzusatzstoffe kaufen, die direkt als Ergänzungsmittel oder Vormischungen verwendet werden sollen.

- UNTERNEHMENSINTERNER VERBRAUCH - Beteiligt sind Unternehmen, die sich mit der Herstellung von Mischfuttermitteln sowie mit der Herstellung von Futtermittelzusatzstoffen befassen. Bei der Schätzung der Marktgrößen wurde jedoch der interne Verbrauch von Futtermittelzusatzstoffen durch solche Unternehmen ausgeschlossen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.