Marktanalyse für DC-Verteilungsnetze in Deutschland

Es wird erwartet, dass der deutsche DC-Verteilungsnetzmarkt im Prognosezeitraum eine jährliche Wachstumsrate von über 5 % verzeichnen wird.

Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Derzeit hat der Markt das Niveau vor der Pandemie erreicht.

- Mittelfristig dürften Faktoren wie das Wachstum im Bereich der erneuerbaren Energien und deren Kompatibilität mit Batteriespeichern sowie Vorteile gegenüber der Wechselstromverteilung das Wachstum des untersuchten Marktes vorantreiben.

- Andererseits wird erwartet, dass die hohen Anschaffungskosten und die Komplexität im Vergleich zu generischen Verteilungsnetzen das Wachstum des deutschen DC-Verteilungsnetzmarktes im Prognosezeitraum behindern.

- Dennoch dürfte die Umstellung von Wechselstromnetzen auf reine Gleichstrom- und hybride Wechselstrom/Gleichstrom-Verteilungsnetze im Prognosezeitraum lukrative Wachstumschancen für den deutschen Gleichstrom-Verteilungsnetzmarkt schaffen.

Markttrends für DC-Verteilungsnetze in Deutschland

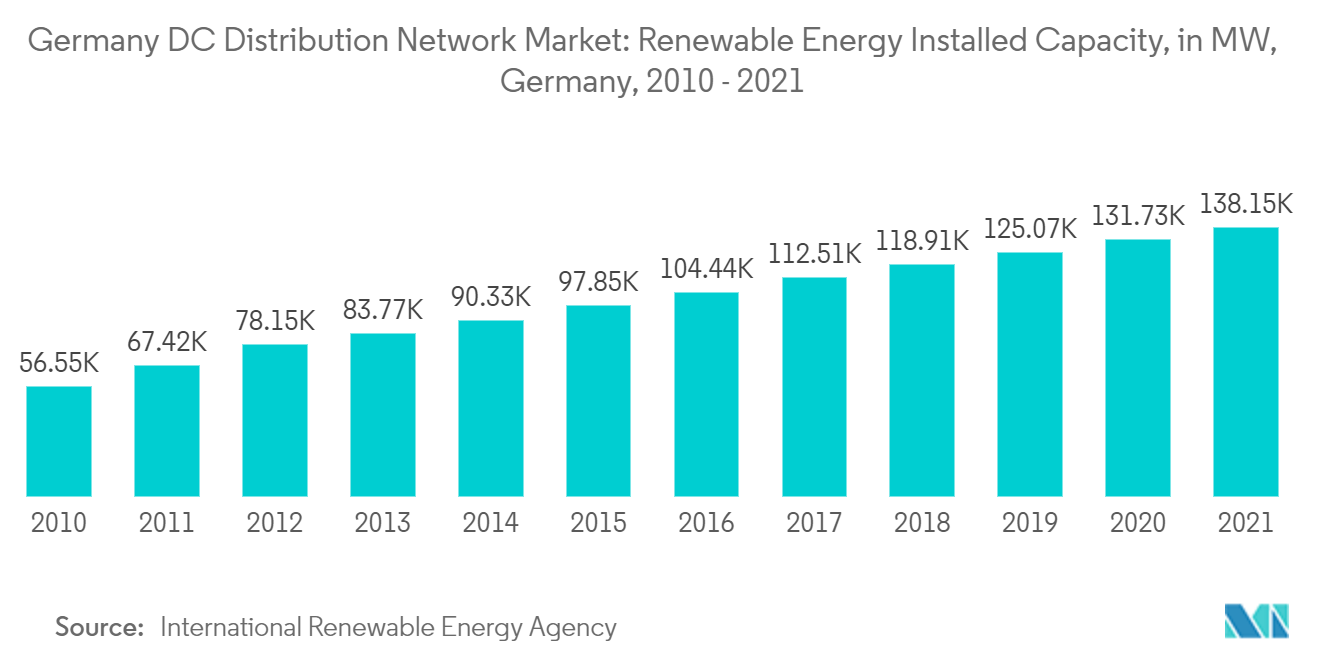

Wachstum im Bereich der erneuerbaren Energien soll den Markt vorantreiben

- Die Kapazität zur Erzeugung erneuerbarer Energien wächst schneller. Die meisten Anlagen zur Erzeugung erneuerbarer Energien befinden sich in einiger Entfernung von den Lastzentren. Hochspannungs-Gleichstromübertragung (HGÜ) ist für abgelegene Projekte von entscheidender Bedeutung, da Kabellängen von etwa 80 km oder mehr grundsätzlich mit der HGÜ-Übertragungstechnologie kompatibel sind.

- Im Jahr 2021 betrug die Leistung erneuerbarer Energien in Deutschland 138,2 Gigawatt. Das war ein Plus von fast fünf Prozent gegenüber dem Vorjahr und der Höchstwert im Betrachtungszeitraum.

- Da sich HGÜ-Leitungen besser für die Stromübertragung über große Entfernungen eignen, entscheiden sich Stromübertragungsunternehmen immer häufiger für HGÜ-Leitungen statt für Heizungs-, Lüftungs- und Klimatechnik-Übertragungsleitungen, um die Kapazität erneuerbarer Energien zu integrieren.

- Da die Umwandlung von Gleichspannung in Wechselspannung für die Verteilung die Effizienz des Systems nur verringern kann, gilt die Gleichstromverteilung aufgrund ihrer höheren Effizienz als die am besten geeignete Form des Verteilungssystems.

- Im Mai 2021 planten RWE und BASF, 4,9 Milliarden US-Dollar in Offshore-Windkraftprojekte zu investieren. Im Rahmen des Projekts beabsichtigt RWE, bis 2030 einen 2-GW-Offshore-Windpark zu bauen. Das Projekt soll den Chemiestandort Ludwigshafen von BASF mit Energie versorgen.

- Im November 2021 kündigte RWE an, bis 2030 57 Milliarden US-Dollar zu investieren. Ziel der Investition ist eine Verdoppelung der Ökostromproduktion auf 50 Gigawatt (GW).

- Daher dürfte das Wachstum im Bereich der erneuerbaren Energien im Prognosezeitraum das Wachstum des deutschen Marktes für Gleichstromverteilnetze vorantreiben.

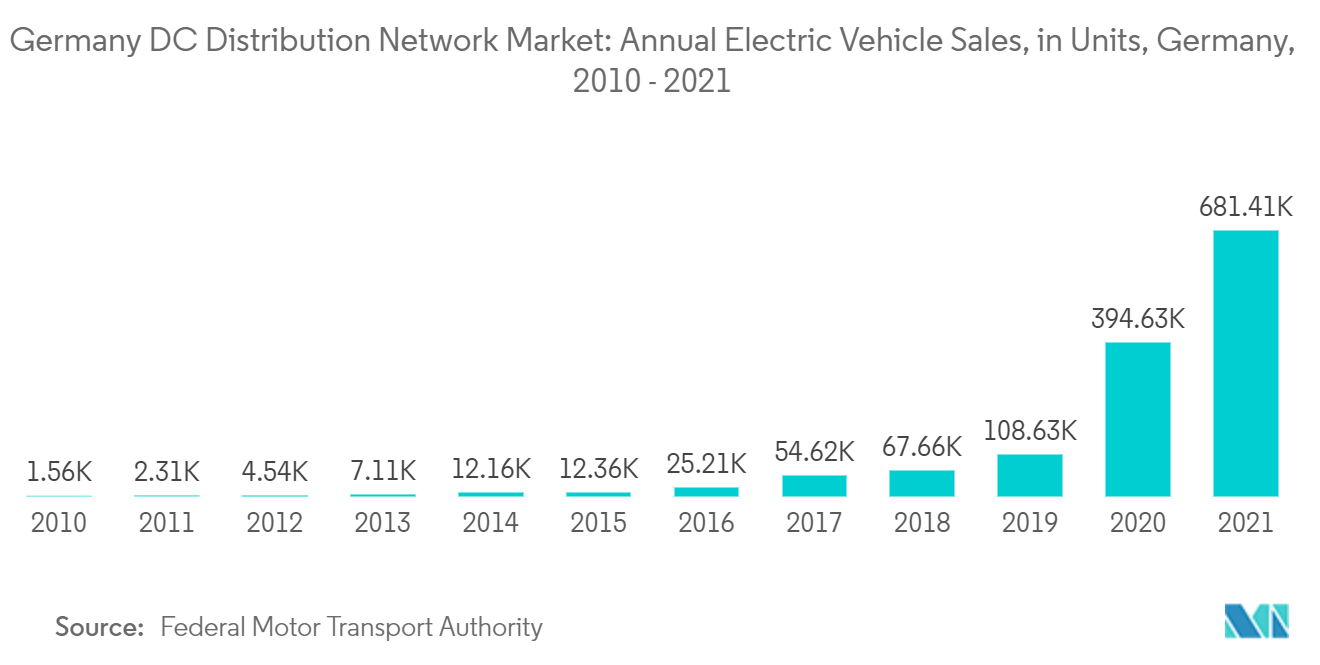

Schnellladesysteme für Elektrofahrzeuge verzeichnen deutliches Wachstum

- Das Segment der Ladesysteme für Elektrofahrzeuge (EV) boomt aufgrund vieler Faktoren wie der zunehmenden Verbreitung von Elektrofahrzeugen, der unterstützenden Regierungspolitik in den europäischen Ländern usw. Darüber hinaus gilt Öl als begrenzte Ressource und als alternative Kraftstoffquelle für den Transport Strom ist nicht nur eine kluge, sondern auch eine unvermeidliche Investition.

- Der deutsche Elektroautoabsatz belief sich im Jahr 2021 auf rund 681.400 Plug-in-Hybrid-Elektrofahrzeuge. Im selben Jahr stellten batterieelektrische Pkw das größte Marktsegment für Fahrzeuge mit Elektroantrieb dar.

- Die Zahl der Plug-in-Elektrofahrzeuge (PEVs), einschließlich batterieelektrischer Fahrzeuge (BEVs) und Plug-in-Hybrid-Elektrofahrzeuge (PHEVs), ist gestiegen, was wiederum voraussichtlich den Markt für Gleichstromverteilungsnetze ankurbeln wird Prognosezeitraum.

- Die Entwicklung der Leistungselektroniktechnologie, wie z. B. Mikronetze, ist größtenteils mit Verteilungsnetzen verbunden. In der Energiewirtschaft hat das flexible Gleichstromverteilungsnetz aufgrund seiner geringeren Integrations- und Baukosten, der Reduzierung von Energieverlusten und seiner höheren Zuverlässigkeit Aufmerksamkeit erregt.

- Allerdings sind Ladestationen im aktuellen Marktszenario aufgrund ihrer geringeren Auslastung und der relativ hohen Vorlaufkosten, insbesondere für Gleichstrom, noch keine rentable wirtschaftliche Investition.

- Im November 2022 kündigte PKN ORLEN Pläne zum Aufbau eines Netzwerks von Ladestationen für Elektrofahrzeuge (EV) in Europa an, darunter Deutschland, die Tschechische Republik und Polen. In Deutschland sollen bis Ende 2026 etwa 434 Ladestationen für Elektrofahrzeuge in Betrieb genommen werden. Während die ORLEN-Gruppe in Polen bereits über 470 Ladepunkte verfügt, mit 63 Standorten in Deutschland und der Tschechischen Republik.

- Basierend auf den oben genannten Faktoren dürfte es daher im Prognosezeitraum zu einer erheblichen Nachfrage nach Schnellladesystemen für Elektrofahrzeuge auf dem deutschen DC-Verteilungsnetzmarkt kommen.

Branchenüberblick für DC-Verteilungsnetze in Deutschland

Der deutsche Markt für Gleichstromverteilnetze ist von Natur aus mäßig fragmentiert. Zu den wichtigsten Marktteilnehmern (in keiner bestimmten Reihenfolge) gehören ABB Ltd, Siemens AG, Vertiv Group Corp., Eaton Corporation PLC und Secheron SA.

Marktführer für DC-Verteilungsnetze in Deutschland

Siemens AG

Eaton Corporation PLC

ABB Ltd

Vertiv Group Corp

Secheron SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für DC-Verteilungsnetze in Deutschland

- Im August 2022 gab Hitachi Energy bekannt, dass es von TenneT und TransnetBW, zwei der vier deutschen Übertragungsnetzbetreiber, einen bedeutenden Auftrag zur Lieferung einer Übertragungslösung für die Hochspannungs-Gleichstrom-Übertragungsverbindung (HGÜ) SuedLink DC4 zwischen Nord und Süd erhalten hat das Land.

- Im Mai 2022 erhielt NKT vom deutschen Übertragungsnetzbetreiber 50Hertz einen Verlängerungsauftrag für das SuedOstLink-Projekt über weniger als 740 Millionen US-Dollar. Der Auftrag ist eine Erweiterung des SuedOstLink-Projekts um eine zweite, parallele Übertragungsleitung vom nördlichen Teil Deutschlands in den Süden und umfasst die Lieferung und Installation von 525-kV-XLPE-Hochspannungs-DC-(Gleichstrom-)Landstromkabellösungen. Das zweite System der SuedOstLink-Übertragungsleitung wird eine Trassenlänge von ca. 550 km haben, wovon NKT rund 275 km liefert, also das gleiche Volumen wie das erste SuedOstLink-System.

Branchensegmentierung für DC-Verteilungsnetze in Deutschland

DC-Verteilungsnetzwerke werden für Anlagen verwendet, die mit einer Nennkapazität von weniger als oder gleich 1500 V DC betrieben werden. Gleichstromverteilungsnetze haben gegenüber der Wechselstromverteilung mehrere Vorteile, wie z. B. verbesserte Effizienz und Zuverlässigkeit, geringer Leistungsverlust, gute Übergangsstabilität, einfachere Integration erneuerbarer Energiequellen und Energiespeichersysteme sowie geringere Kosten. Darüber hinaus gibt es bei Gleichstromsystemen keine Probleme mit der Blindleistung und der Frequenzstabilisierung, was zu geringeren Kupferverlusten führt. Der deutsche DC-Verteilungsnetzmarkt ist nach Endbenutzern segmentiert. Nach Endbenutzer ist der Markt in abgelegene Mobilfunkmasten, Gewerbegebäude, Rechenzentren, militärische Anwendungen, Schnellladesysteme für Elektrofahrzeuge und andere Endbenutzer unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (Milliarden US-Dollar) erstellt.

| Ferngesteuerte Mobilfunkmasten |

| Gewerbebauten |

| Daten Center |

| Militärische Anwendungen |

| Schnellladesysteme für Elektrofahrzeuge |

| Andere Endbenutzer |

| Endbenutzer | Ferngesteuerte Mobilfunkmasten |

| Gewerbebauten | |

| Daten Center | |

| Militärische Anwendungen | |

| Schnellladesysteme für Elektrofahrzeuge | |

| Andere Endbenutzer |

Häufig gestellte Fragen zur Marktforschung für DC-Verteilungsnetze in Deutschland

Wie groß ist der deutsche DC-Verteilungsnetzmarkt derzeit?

Der deutsche DC-Verteilungsnetzmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 5 % verzeichnen.

Wer sind die Hauptakteure auf dem deutschen DC-Verteilungsnetz-Markt?

Siemens AG, Eaton Corporation PLC, ABB Ltd, Vertiv Group Corp, Secheron SA sind die größten Unternehmen, die auf dem deutschen DC-Verteilungsnetzmarkt tätig sind.

Welche Jahre deckt dieser deutsche DC-Verteilungsnetzmarkt ab?

Der Bericht deckt die historische Marktgröße des deutschen DC-Verteilungsnetzmarktes für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die deutsche Marktgröße für DC-Verteilungsnetze für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für DC-Verteilungsnetze in Deutschland

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate des deutschen DC-Verteilungsnetzes 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des deutschen DC-Verteilungsnetzes umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.