Marktanalyse für Futterphosphat

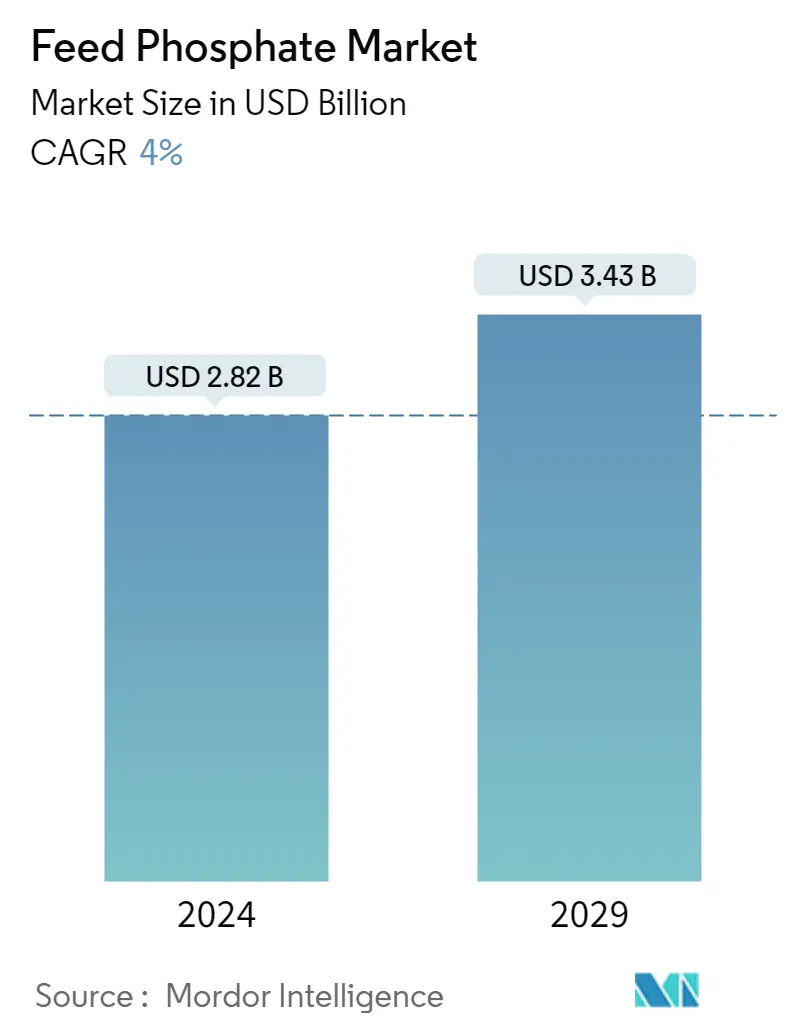

Die Größe des Futterphosphatmarktes wird im Jahr 2024 auf 2,82 Milliarden US-Dollar geschätzt und soll bis 2029 3,43 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4 % im Prognosezeitraum (2024–2029) entspricht.

- Haupttreiber ist der weltweit steigende Fleischkonsum. Der Verzehr von Geflügelfleisch stieg im Jahr 2021 um 76,6 % pro Kilo und Kopf und der von Schweinefleisch um 19,7 %. Laut dem Bericht 2022 der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) wird Geflügelfleisch voraussichtlich 41 % des gesamten Proteins ausmachen aus Fleischquellen im Jahr 2030, ein Anstieg um 2 Prozentpunkte im Vergleich zum Basiszeitraum. Die globalen Anteile anderer Fleischprodukte sind geringer Rindfleisch (20 %), Schweinefleisch (34 %) und Schaffleisch (5 %).

- Der größte Konsumsprung erfolgt vor allem bei der Mittelschicht aufgrund steigender verfügbarer Einkommen. Die Tierhaltungsförderung durch Regierungsorganisationen trug dazu bei, die Tierhaltung in der Bevölkerung, insbesondere in den ärmeren Bevölkerungsschichten, zu fördern, indem sie die Bedeutung der Tierernährung für den Tierschutz hervorhob. Die Industrialisierung der Fleischindustrie, insbesondere der Geflügel- und Schweinefleischsegmente, hat einen wichtigen Beitrag zur Futterphosphatindustrie geleistet, wobei der Verzehr von magerem Fleisch aufgrund des gestiegenen Bewusstseins für seine gesundheitlichen Vorteile schnell zunahm.

- Die steigenden Rohstoffpreise und die weltweite Verknappung der Phosphatreserven, da es sich um eine nicht erneuerbare Ressource handelt, bremsen den Markt. Zu den Chancen, die sich auf die Dynamik dieser Branche auswirken, gehört die steigende Nachfrage nach natürlichen Futtermitteln und Ersatzstoffen, wie z. B. die Verwendung von Phytase bei der Herstellung von Tierfutter als Mischungen, um die hohen Herstellungskosten zu senken. Viele Unternehmen investierten auch in Forschung und Entwicklung für den nachhaltigen Einsatz von Phosphat. Die Tierproduktion hat weltweit und bei allen Tierarten zugenommen, um den Anforderungen der sich ändernden Ernährungsgewohnheiten der Bevölkerung gerecht zu werden, insbesondere in Entwicklungsmärkten.

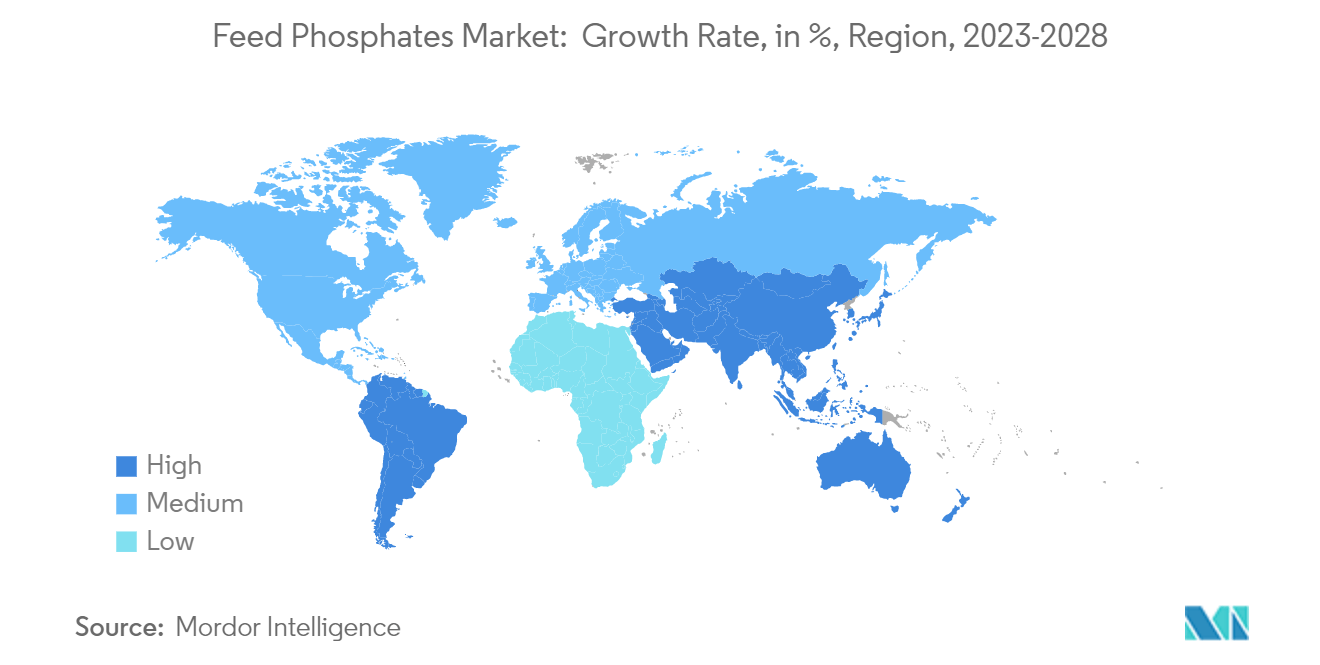

- Obwohl die Viehwirtschaft weltweit immer stärker industrialisiert wird, insbesondere im asiatisch-pazifischen Raum, sind viele Landwirte in Ländern wie Indien und China immer noch marginal. Der asiatisch-pazifische Raum ist der weltweit größte Produzent und Verbraucher von Tierfutter und wirkt sich daher direkt auf den Markt für Futterphosphate aus. Die größten Volkswirtschaften der Region, darunter China und Indien, haben ihre Futtermittelproduktionskapazitäten teilweise aufgrund der expandierenden Viehwirtschaft der Region erhöht.

Markttrends für Futterphosphat

Steigerung der industriellen Tierproduktion

- Die wachsende Nachfrage nach Tierprodukten hat zu erheblichen Veränderungen auf der Angebotsseite geführt, die auf eine Verbesserung der Erträge bei Tierprodukten abzielen. Neue kapitalintensive Technologien haben die Produktion von Geflügel- und Schweinefleisch in industriellen Produktionsanlagen in verschiedenen Regionen wie Nordamerika, Europa und im asiatisch-pazifischen Raum ermöglicht, insbesondere in Ländern mit begrenzten Landflächen.

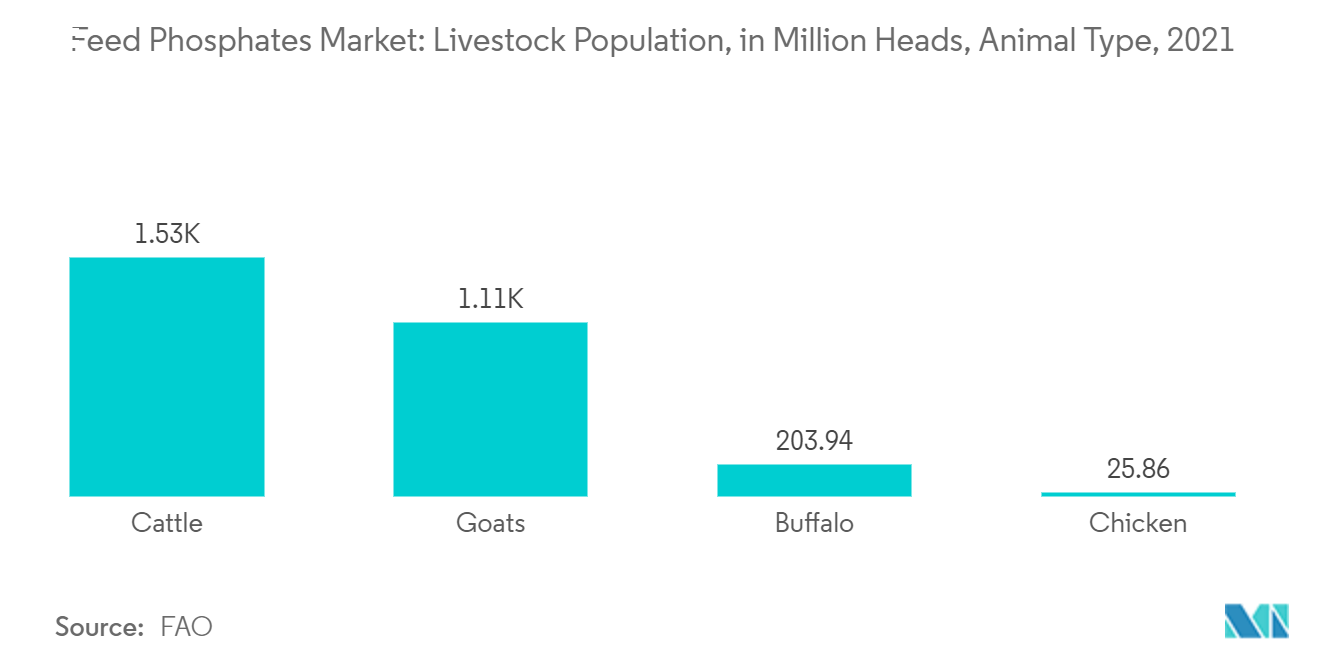

- Nach Angaben der Ernährungs- und Landwirtschaftsorganisation (FAO) verzeichnete der weltweite Rinderbestand in den letzten vier Jahren einen Aufwärtstrend. Für das Jahr 2022 wurde eine weltweite Fleischproduktion von 360 Millionen Tonnen (in Schlachtkörpergewichtsäquivalenten) prognostiziert, was einem Anstieg von 1,2 % gegenüber 2021 entspricht. Ein erheblicher Teil des Wachstums dürfte aus Asien kommen, vor allem aus Chinas steigender Schweinefleischproduktion und Südamerikas steigender Produktion von Rinder- und Geflügelfleisch, wobei die Produktion andernorts relativ stabil ist. Es wurde erwartet, dass der Rückgang in Europa dieses Wachstum weitgehend ausgleichen würde.

- Die Fleischproduktionsindustrie verzeichnete in der jüngeren Vergangenheit einen Aufwärtstrend, insbesondere in entwickelten Ländern wie den Vereinigten Staaten und europäischen Ländern, mit reduzierter Landnutzung. Dieser Faktor steigert die Vieh- und Fleischproduktion und beschleunigt damit die Nachfrage nach Futterzusatzstoffen für die wachsende Nutztierpopulation in diesen Ländern.

- Bei der industriellen Tierproduktion werden qualitativ hochwertige Futtermittel optimal genutzt, um die Effizienz des Produktionsprozesses zu verbessern, die Futterverwertungsverhältnisse zu verbessern und die Muskelmasse und den Proteingehalt der Tiere zu steigern. Mit der Einführung der industriellen Tierhaltung durch eine größere Zahl von Landwirten muss die Produktion von Futtermittelzusatzstoffen verbessert werden, um dieser großen Produktionsbasis hochwertiger Mischfuttermittel gerecht zu werden. Es wird erwartet, dass dies den globalen Markt für Futtermittelzusatzstoffe im Prognosezeitraum ankurbeln wird. Somit treibt die zunehmende Milch- und Rinderproduktion das Wachstum des Marktes für Futtermittelzusatzstoffe voran.

- Darüber hinaus hat sich der Fleischkonsum hin zu Geflügel verlagert. In einkommensschwächeren Entwicklungsländern weist Geflügel im Vergleich zu anderen Fleischsorten einen niedrigeren Preis auf. Im Gegensatz dazu deutet dies in Ländern mit hohem Einkommen auf eine stärkere Vorliebe für weißes Fleisch hin, das einfacher zuzubereiten ist und als bessere Lebensmittelauswahl angesehen wird. Prognosen zufolge wird Geflügelfleisch im Jahr 2030 weltweit 41 % des gesamten Proteins aus Fleischquellen ausmachen. Nach Angaben des US-Landwirtschaftsministeriums (USDA) belief sich der Verbrauch von Geflügelfleisch in den Vereinigten Staaten im Jahr 2021 auf 17.158.000 Tonnen. China war mit einer Verbrauchsrate von 15.032.000 Tonnen der größte Hühnerkonsument, gefolgt von Brasilien mit 10.280.000 Tonnen und Kanada mit 1.411.000 Tonnen.

Asien-Pazifik dominiert den Markt

- Mit dem schnellen Wirtschaftswachstum steigt die Nachfrage nach Fleischprotein in Asien, insbesondere in China, Indien, Malaysia, Vietnam und Thailand. Diese erhöhte Nachfrage nach Fleischprotein hat die Fleischproduktion in der Region angekurbelt, wo die Aufnahme von Mischfutter zugenommen hat und voraussichtlich eine höhere Wachstumsrate aufweisen wird. Neben der Verbesserung des Nährwerts gewinnt Mischfutter zunehmend an Bedeutung für die Verbesserung der Fleischqualität.

- Die Mischfutterindustrie in China ist in den letzten Jahren enorm gewachsen. Laut einer Umfrage von Alltech ist die Futtermittelproduktion in China im vergangenen Jahr deutlich gestiegen und ist damit das Land mit dem höchsten Anstieg der Futtermittelproduktion nach Tonnage. China ist mit 261,42 Millionen Tonnen das führende Land in der Futtermittelproduktion in der Region, gefolgt von Indien mit 44,05 Millionen Tonnen im Jahr 2021.

- Indien lag letztes Jahr bei der Rinder- und Büffelpopulation an erster Stelle. Es war der größte Milch- und Büffelfleischproduzent, gefolgt vom zweitgrößten Ziegenfleischproduzenten und dem drittgrößten Geflügelproduzenten. Indien produzierte im Jahr 2021 122,04 Milliarden Geflügeleier. Die wichtigsten Wachstumstreiber sind Rassenverbesserung, geringer Bio-Futtermarkt, Marktdurchdringung, zunehmende formelle Abnahme usw.

- Laut Branchenquellen, die in einer Studie des US-Landwirtschaftsministeriums (USDA) enthalten sind, dominierten im Jahr 2021 Mais- und Sojabohnenmehl den kommerziellen Futtermittelmarkt in Indien, zusammen mit anderen groben Körnern wie begrenzten Mengen verdorbenen/minderwertigen Weizens und andere Ölsaatenmehle, die den Markt je nach Vergleichspreis ergänzen. Daher sind ein Anstieg des Inlandsverbrauchs proteinbasierter Produkte in asiatischen Ländern, verschiedene Werbeinitiativen der Industrie und der Rückgang der Afrikanischen Schweinepest (ASP) in verschiedenen Ländern einige der wesentlichen Faktoren, die das Wachstum der afrikanischen Schweinepest (ASP) ankurbeln dürften Markt, der in den kommenden Jahren untersucht wird.

Überblick über die Futterphosphatindustrie

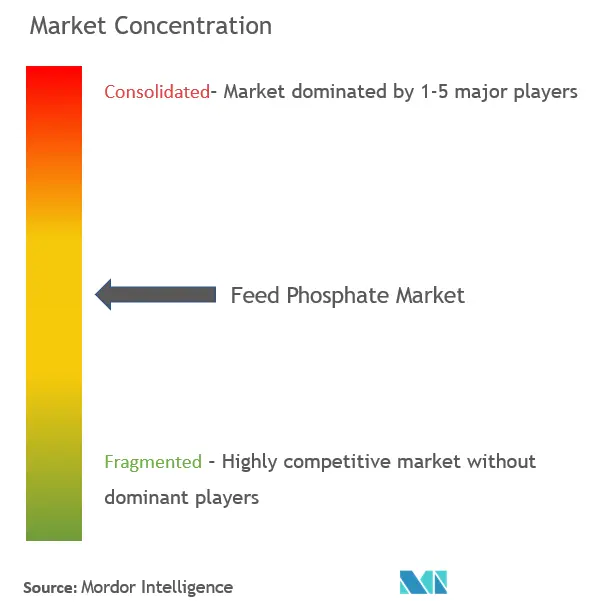

Der Futterphosphatmarkt ist mäßig konsolidiert, wobei einige wenige aktive Akteure, darunter The Mosaic Company, Eurochem, Potash Corp, PhosAgro und OCP Group, im Jahr 2022 einen beträchtlichen Marktanteil einnehmen. Diese Unternehmen konzentrieren sich auf den Ausbau ihrer Geschäfte und verfolgen Strategien wie Fusionen sowie Akquisitionen, Erweiterungen und neuartige Produktinnovationen. Führende Unternehmen konzentrierten sich auf die Übernahme von Futtermittelfabriken und kleinen Produktionsbetrieben, um ihr Geschäft auf lokalen und ausländischen Märkten auszubauen. Diese Unternehmen konzentrierten sich auf die regionale Ausweitung des Geschäfts und die Errichtung eines neuen Werks zur Steigerung der Produktionskapazität sowie einer Produktlinie. Darüber hinaus erhöhen die Unternehmen die Produktionskapazitäten ihrer bestehenden Werke.

Marktführer bei Futterphosphat

The Mosaic Company

Eurochem

Phosagro

OCP Group

Potash Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Futterphosphat

- April 2022 PHOSPHEA kündigt die Einführung von HumIPHORA an, einer bahnbrechenden Innovation in der Phosphatwelt. Dieses Calciumhumophosphat ist im Europäischen Tierfuttermittelregister (008979-EN) gelistet. Zum ersten Mal auf dem Markt bot Phosphea ein Phosphat an, das hochwertigen Phosphor liefert und zu einer besseren Nutzung anderer Nährstoffe, insbesondere pflanzlichen Phosphors, beiträgt. HumIPHORA reduziert den Einbau von Phosphat in Formeln im Vergleich zu herkömmlichen Quellen auf dem Markt.

- Februar 2022 Die EuroChem Group hat die Übernahme des Phosphatprojekts Serra do Salitre in Brasilien abgeschlossen. Diese Akquisition führte zu einer verstärkten Entwicklung von Phosphaten und könnte den Verkauf von Tierfutterphosphat in den kommenden Jahren steigern.

- Februar 2021 EasyMining, die Schwedische Universität für Agrarwissenschaften (SLU) und Lantmännen starten ein innovatives Projekt, bei dem das im Ash2Phos-Projekt gewonnene gefällte Calciumphosphat (PCP) als Futterphosphat für Geflügel und Schweine getestet wird. Die Hypothese ist, dass aus Schlammasche gewonnenes Calciumphosphat den gleichen Grad an Phosphorverdaulichkeit aufweist wie herkömmliches Monocalciumphosphat (MCP) bei Schweinen und Geflügel.

Segmentierung der Futterphosphatindustrie

Futterphosphate werden Tierfutter zugesetzt, um den Nährstoffgehalt zu verbessern, die Leistung der Tiere zu optimieren und die Verdaulichkeit des Futters sowie die Erhaltung der Gesundheit zu verbessern. Sie tragen auch dazu bei, das Wachstum in den verschiedenen Phasen des Lebenszyklus zu fördern, die Fruchtbarkeit bei Tieren zu fördern und sind die beste Kalziumquelle für die Knochen- und Skelettentwicklung.

Der Futterphosphatmarkt ist nach Futtertyp in Monocalciumphosphat, Dicalciumphosphat, Monodicalciumphosphat, Tricalciumphosphat, defluoriertes Phosphat und andere Futtertypen, nach Viehtyp in Geflügel, Schweine, Rinder, Wassertiere und andere Nutztiertypen unterteilt Geographie in Nordamerika, Europa, Asien-Pazifik, Südamerika und Afrika.

Der Bericht bietet Marktgröße und Prognosen in Bezug auf Wert (Mio. USD) und Volumen (Tausend Tonnen) für alle oben genannten Segmente.

| Monocalciumphosphat |

| Dicalciumphosphat |

| Mono-Dicalciumphosphat |

| Tricalciumphosphat |

| Defluoriertes Phosphat |

| Andere Futterarten |

| Geflügel |

| Schwein |

| Vieh |

| Wassertiere |

| Andere Tierarten |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Russland | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | Indien |

| China | |

| Japan | |

| Australien | |

| Rest des asiatisch-pazifischen Raums | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Afrika | Südafrika |

| Rest von Afrika |

| Feed-Typ | Monocalciumphosphat | |

| Dicalciumphosphat | ||

| Mono-Dicalciumphosphat | ||

| Tricalciumphosphat | ||

| Defluoriertes Phosphat | ||

| Andere Futterarten | ||

| Viehtyp | Geflügel | |

| Schwein | ||

| Vieh | ||

| Wassertiere | ||

| Andere Tierarten | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Russland | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | Indien | |

| China | ||

| Japan | ||

| Australien | ||

| Rest des asiatisch-pazifischen Raums | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Afrika | Südafrika | |

| Rest von Afrika | ||

Häufig gestellte Fragen zur Futterphosphat-Marktforschung

Wie groß ist der Futterphosphatmarkt?

Es wird erwartet, dass die Marktgröße für Futterphosphat im Jahr 2024 2,82 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 4 % bis 2029 auf 3,43 Milliarden US-Dollar wachsen wird.

Wie groß ist der Futterphosphatmarkt derzeit?

Im Jahr 2024 wird die Größe des Futterphosphatmarktes voraussichtlich 2,82 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Futterphosphat-Markt?

The Mosaic Company, Eurochem, Phosagro, OCP Group, Potash Corporation sind die wichtigsten Unternehmen, die auf dem Futterphosphatmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Futterphosphatmarkt?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Futterphosphat-Markt?

Im Jahr 2024 wird der asiatisch-pazifische Raum den größten Marktanteil auf dem Markt für Futterphosphat haben.

Welche Jahre deckt dieser Futterphosphatmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Futterphosphatmarktes auf 2,71 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Futterphosphatmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Futterphosphatmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über Futtermittelphosphate

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Futterphosphaten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Futterphosphaten umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.