Europa Verpackungsautomatisierung Marktgröße und -anteil

Europa Verpackungsautomatisierung Markt Analyse von Mordor Intelligenz

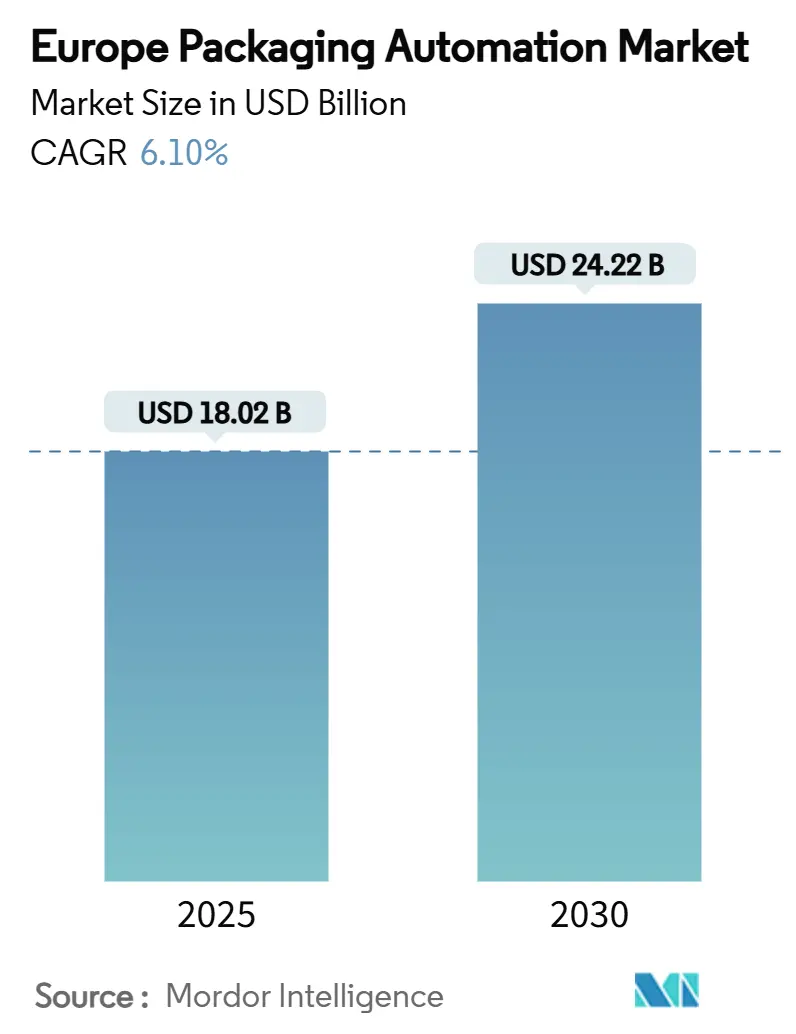

Die Europa Verpackungsautomatisierung Marktgröße wird auf USD 18,02 Milliarden In 2025 geschätzt und wird voraussichtlich USD 24,22 Milliarden bis 2030 erreichen, bei einer CAGR von 6,10% während des Prognosezeitraums (2025-2030). Verschärfte regulatorische Anforderungen, insbesondere die EU-Verpackungs- und Verpackungsabfall-Verordnung (PPWR), konvergieren mit steigenden Arbeitskosten und schnellem technologischem Fortschritt, um Kapitalausgaben-Prioritäten In der europäischen Fertigung neu zu gestalten. Unternehmen automatisieren, um Recyclingfähigkeits-Einhaltung sicherzustellen, Arbeitslücken zu schließen und Margen vor Energiepreis-Schwankungen zu schützen. Linienseitige Digitalisierung, von KI-fähiger Inspektion bis zu Cobot-Palettierung, schafft neue Wettbewerbsbaselines. Gleichzeitig erweitern End-Benutzer ihre Lieferantenpools, um Rohstoff-Volatilität und Cyber-Risiko-Exposition zu mindern, wodurch die Erwartungen an integrierte, sichere und aufrüstbare Automatisierungslösungen steigen. Intensivierende Käufer-Kontrolle bezüglich der Gesamtbetriebskosten begünstigt Anbieter, die Hardware, Analytik und Lebenszyklusservices In ein einziges Wertversprechen bündeln können, was die Konsolidierung unter Ausrüstungsherstellern und Software-Spezialisten beschleunigt.

Wichtige Berichts-Erkenntnisse

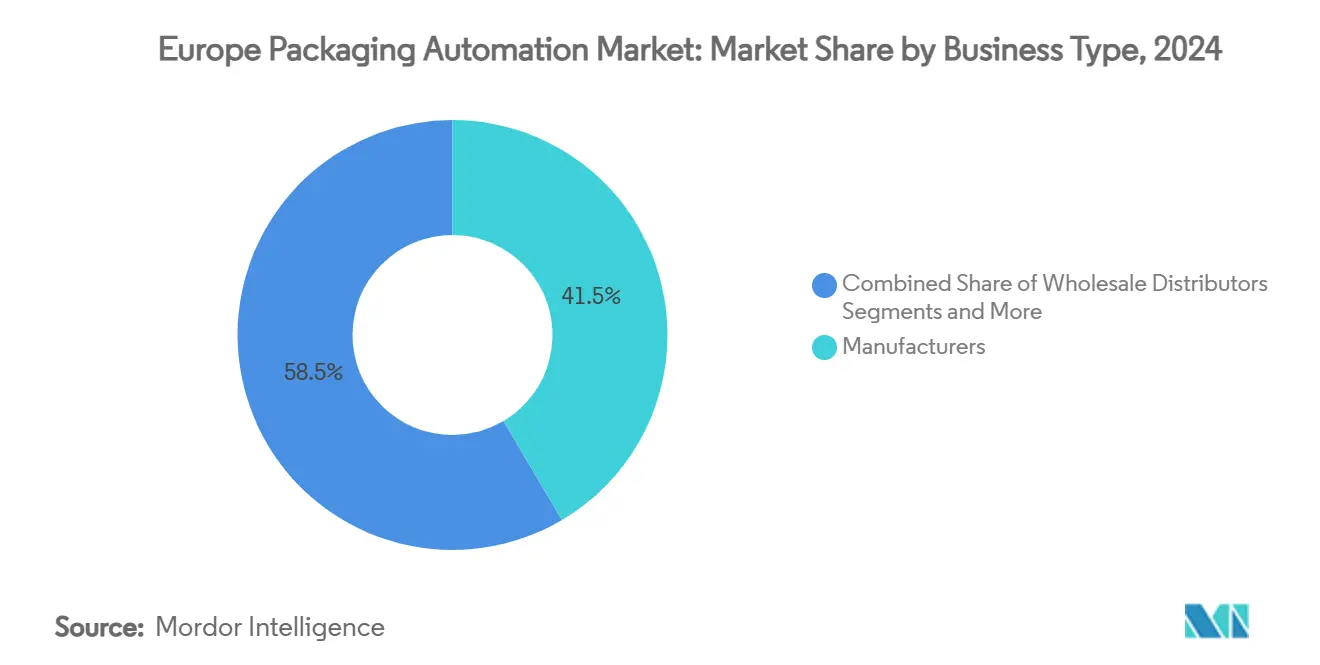

- Nach Geschäftstyp führten Hersteller mit 41,5% des Europa Verpackungsautomatisierung Marktanteils In 2024, während B2C e-Handel-Einzelhändler voraussichtlich die schnellste CAGR von 13,0% bis 2030 verzeichnen werden.

- Nach End-Benutzer-Branche machten Lebensmittel und Getränke gemeinsam einen dominierenden Anteil von 44,0% In 2024 aus; Pharmazeutika wird voraussichtlich mit einer CAGR von 12,3% bis 2030 voranschreiten.

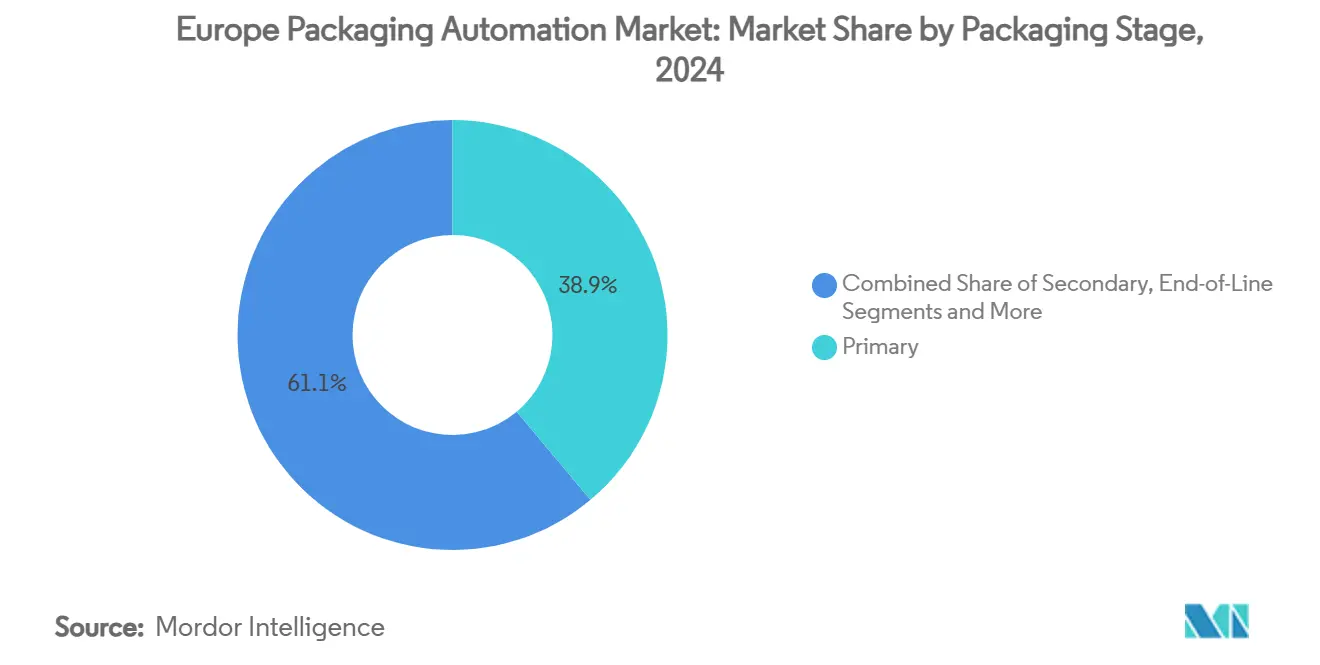

- Nach Verpackungsstufe ist End-von-Linie-Ausrüstung das am schnellsten wachsende Segment mit einer CAGR von 10,1% gegenüber dem 38,9% Anteil der Primärverpackung In 2024.

- Nach Produkttyp hielten Füllmaschinen 27,8% der Europa Verpackungsautomatisierung Marktgröße In 2024, während Palettier- und Depalettier-Systeme mit 13,9% CAGR expandieren.

- Nach Geografie eroberte Deutschland 37,0% Umsatz In 2024; Frankreich ist der schnellste Aufsteiger mit einer CAGR von 8,2% über 2025-2030.

Europa Verpackungsautomatisierung Markt Trends und Einblicke

Treiber Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR Prognose | Geografische Relevanz | Auswirkungs- Zeitrahmen |

|---|---|---|---|

| Druck zur Senkung der Betriebskosten | +1.2% | Paneuropäisch, am stärksten In Deutschland & Frankreich | Mittelfristig (2-4 Jahre) |

| Schrumpfender Fachkräftepool | +1.8% | Westeuropa Kernbereich | Langfristig (≥ 4 Jahre) |

| EU Verpackungsabfall- & Rückverfolgbarkeitsmandate | +1.5% | EU-weit | Kurzfristig (≤ 2 Jahre) |

| Massenkustomisierung & kürzere SKUs | +0.9% | Westeuropa & Nordics | Mittelfristig (2-4 Jahre) |

| KI-fähige vorausschauende Wartung | +0.6% | Frühe Anwender In ganz Europa | Langfristig (≥ 4 Jahre) |

| Stecker-Und-Play modulare Cobots | +0.8% | Deutschland, Frankreich, Vereinigtes Königreich | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Druck zur Senkung der Betriebskosten

Verpackungsanlagen In ganz Europa sehen sich anhaltender Lohninflation und Energierechnungen gegenüber, die deutlich über dem Niveau von 2022 bleiben, wodurch Automatisierung der klarste Weg zur Kompensierung des Betriebsdrucks wird. ABB dokumentierte einen 25%igen Produktivitätsgewinn bei Striebel & John nach der Einführung einer mehrere-Roboter-Verpackungsinsel, die auch die Karton-SKU-Anzahl von 15 auf 9 reduzierte.[1]ABB, "elektrisch Cabinets Packaged Quickly Und Flexibly Thanks Zu ABB Roboter," abb.com Ähnliche Gewinne unterstützen Krones' 10,1% EBITDA-Marge 2024, trotz anhaltend hoher Polymerpreise, was signalisiert, dass Früheinsteiger ihre Kostenlücke gegenüber Nachzüglern erweitern.

Schrumpfender Fachkräftepool

Die Fertigungsbeschäftigung In der EU fiel 2024 um 2,1%, wobei Verpackungslinien-Techniker zu den am schwierigsten zu besetzenden Rollen gehören. Bosch Rexroths batteriebetriebene Mobil Cobot-Station ermöglicht es einem Bediener, Aufgaben zu überwachen, die zuvor ein Drei-Personen-Team benötigten, wodurch knappe Arbeitskräfte für höherwertige Arbeiten freigesetzt werden.[2]Bosch Rexroth, "Mobil Cobot Station," boschrexroth.com ABBs OmniVance Stecker-Und-Play-Zellen senken die Kompetenzbarriere weiter, indem sie vorkonfiguriert und selbstkalibrierend geliefert werden, wodurch KMU Roboter ohne hauseigene Programmierer einsetzen können.

EU Verpackungsabfall- und Rückverfolgbarkeitsmandate

Die PPWR verpflichtet Hersteller, bis 2030 vollständig recyclingfähige Verpackungen zu verwenden und materialspezifische Recycling-Inhalt-Schwellenwerte zu erfüllen. Die Einhaltung beschleunigt die Nachfrage nach hochpräziser Sortierung, Sichtinspektion und digitaler Codierung, die In der Lage ist, jede Packung zu ihrem Post-Verbraucher-Ziel zu verfolgen.[3]europäisch Parliament, "Verpackung Und Verpackung Abfall Regulation Texts Adopted," europarl.europa.eu In der Pharmazie treibt die Richtlinie über gefälschte Arzneimittel die Einführung automatisierter Serialisierungs- und Aggregationssuiten wie Systechs halbautomatisierte Lösung voran, die auf der Pharmapack 2025 präsentiert wurde.

Massenkustomisierung und kürzere SKUs

SKU-Anzahlen In vielen europäischen Konsumgüterwerken sind seit 2023 jährlich um etwa 15% gestiegen, was Maschinen zu ultraschnellen, werkzeuglosen Umrüstungen zwingt. Beckhoffs Lineartransportmodule und B&Rs Batch-von-One-Fördertechnologie ermöglichen diskrete Packungshandhabung ohne Linienunterbrechung und schützen den Durchsatz, auch wenn Varianten proliferieren.

Hemmnisse Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR Prognose | Geografische Relevanz | Auswirkungs- Zeitrahmen |

|---|---|---|---|

| Hohe Vorab-Investitionskosten | -1.4% | Am stärksten In Südeuropäischen KMU | Kurzfristig (≤ 2 Jahre) |

| Cybersicherheits- Schwachstellen | -0.8% | EU-weit | Mittelfristig (2-4 Jahre) |

| Mangel an Interoperabilitätsstandards | -0.7% | Legacy- Anlagen In ganz Europa | Langfristig (≥ 4 Jahre) |

| Rohstoff- Liefervolatilität | -0.5% | Alle Regionen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Vorab-Investitionskosten

Schlüsselfertige Roboterlinien können EUR 5-10 Millionen kosten, eine Summe, die viele mittelständische Konverter auch nach Zuschüssen und Steueranreizen abschreckt. Anbieter reagieren mit Abonnementmodellen, die Ausgaben von Kapital- auf OPEX-Budgets verlagern, obwohl lange Amortisationszeiten für familiengeführte Unternehmen eine Hürde bleiben.[4]Infosys Limited, "modular Plant Automatisierung für schlau Herstellung," infosys.com

Cybersicherheits-Schwachstellen

Die NIS2-Richtlinie klassifiziert die meisten Verpackungsanlagen als "wesentliche Einrichtungen", was die Einhaltung strenger Sicherheitsprotokolle und Vorfallmeldungsregeln erfordert. Integratoren bauen nun Netzwerksegmentierung, Echtzeit-Anomalieerkennung und verwaltete Patch-Verwaltung In neue Projekte ein, was Kosten und Designkomplexität erhöht.

Segmentanalyse

Nach Geschäftstyp: Hersteller erweitern Skalenvorteil

Hersteller eroberten 41,5% des Europa Verpackungsautomatisierung Marktanteils In 2024, indem sie Automatisierungsausgaben an übergreifende werksweite Effizienzprogramme knüpften. Ihre Größe unterstützt mehrere-Linien-Rollouts, die Software und Wartung über höhere Volumina amortisieren. Großhändler übernehmen Automatisierung hauptsächlich für Palettierung und kreuzen-Docking, während Omni-Channel-Einzelhändler Waren-Zu-Person-Systeme mit automatisierter Verpackung kombinieren, um Fulfillment-Zyklen zu beschleunigen. B2C e-Handel-Betreiber, gestützt durch EUR 887 Milliarden regionale online-Verkäufe 2024, werden eine CAGR von 13,0% bis 2030 verzeichnen, die schnellste innerhalb der Segmenthierarchie. Investitionen gravitieren zu intelligenter Sortierung, Auto-Verpackung und Dimensionierungsmodulen, die Tausende individualisierter Pakete pro Stunde verarbeiten können. Persönliche Dokumentenversender und Vertragspacker bleiben Nische, zeigen aber stetige Akzeptanz bei Schiene-Und-verfolgen-fähigen Druckern und manipulationssicheren Versiegelern.

Ein wachsender Anteil der Originalhersteller überdenkt Make-versus-Buy-Entscheidungen und lagert Sekundär- oder Tertiärverpackung an Co-Packer aus, behält aber das Eigentum an Kernfüll- und Verschließvorgängen. Diese Verschiebung erweitert die adressierbare Basis für modulare Lösungen, die neu eingesetzt werden können, wenn Auftragsbücher schwanken, wodurch sichergestellt wird, dass Anbieter wiederkehrende Umsätze aus Nachrüstungen und Linienerweiterungen beibehalten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach End-User-Branche: Lebensmittel und Getränke dominieren, während Pharma aufrüstet

Lebensmittel und Getränke kontrollieren einen kombinierten Anteil von 44,0% im Europa Verpackungsautomatisierung Markt, verankert durch kontinuierliche Bewegungsfüller, Rotationsverschließer und Wrap-around-Kartonpacker, die für hochvolumige SKUs optimiert sind. Coca-Colas 2025 Upgrades In Genshagen und Lüneburg verfügen über 60.000-Behälter-pro-Stunde-Glaslinien, was den anhaltenden Appetit auf Hochgeschwindigkeitssysteme unterstreicht. Währenddessen expandiert der Pharmasektor, angetrieben durch Serialisierung und Nachfrage nach personalisierten Medikamenten, mit 12,3% CAGR bis 2030. Automatisierte Aggregation, Inspektion und kühlkettenkompatible Palettierung sind Spitze-Investitionsbereiche, wobei Systech und ABB mehrere-Kamera-Vision-Suiten pilotieren, die jedes Bündel vor der Freigabe zertifizieren.

Kosmetik- und Körperpflegemarken übernehmen Flexibel Kartoniermaschinen und drucken-An-Nachfrage-Hülsenapplikatoren, um Prämie-Ästhetik mit steigenden SKU-Zahlen zu balancieren. Haushaltschemie- und Waschmittelhersteller konzentrieren sich auf leckagesichere Dosierung und platzsparende Sekundärpackungen, um verschärfende Transport-Emissionsregeln zu navigieren. Süßwaren- und Bäckereibetriebe setzen schonende Delta-Roboter und Ultraschall-Beutelversiegeler ein, um fragile Produkte bei Geschwindigkeit zu bewahren, während 3pl-Anbieter automatisierte Mailer und Etikettenapplikatoren für Omnichannel-Kunden hochskalieren.

Nach Verpackungsstufe: End-of-Line gewinnt an Dynamik

Primärvorgänge behielten 38,9% Anteil In 2024 dank etablierter Nachfrage nach Füllern, Versiegelern und Vakuumversiegelern, die Produktintegrität an der Quelle schützen. Jedoch übertreffen End-von-Linie-Lösungen alle anderen Stufen mit 10,1% CAGR, da Werke Arbeitsersparnis In Palettierung, Stretchfolien-Verpackung und Intralogistik verfolgen. Die Europa Verpackungsautomatisierung Marktgröße für robotische Palettierer allein steigt schnell, unterstützt durch Systeme wie AWLs sichtgeführte Einheit, die 800 Pakete pro Stunde schafft. Sekundärverpackung behält Relevanz durch Wrap-around- und Tray-Packer, die verkaufsfertige Bündel konsolidieren, während Tertiär- und Lagerautomatisierung AGVs mit WMS-Plattformen integriert, um Dock-zu-Dock-Zykluszeiten zu optimieren.

Hersteller spezifizieren zunehmend ganzheitliche Layouts, bei denen Primär-, Sekundär- und End-von-Linie-Assets harmonisierte Steuerungen teilen, was einzel-Pane-von-Glas-Überwachung und vorausschauende Wartung ermöglicht. Diese Architekturverschiebung belohnt Lieferanten, die Stecker-Und-Produce-Interoperabilität über offene Protokolle wie OPC UA PackML bieten können.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Produkttyp: Füllung stabil, Palettierung steigend

Füllmaschinen machen 27,8% der Europa Verpackungsautomatisierung Marktgröße aus, untermauert durch anhaltende Getränke- und viskose-Lebensmitteldurchsatzanforderungen. Servo-angetriebene volumetrische Füller und aseptische Blocksysteme bleiben Kern-Investitionsausgaben-Posten aufgrund ihrer direkten Verbindung mit Umsatzkapazität. Etikettier- und Codiergeräte genießen konstante Nachfrage durch regulatorische Batch-Kennzeichnung und Nachhaltigkeitslogos, während bilden-Füll-Versiegelungsplattformen Flexibel Beutel bedienen, die bei Snacks und Nutrazeutika Boden gewinnen.

Palettier- und Depalettiereinheiten verzeichnen die schärfste Expansion mit 13,9% CAGR. Vision-ausgestattete Cobots handhaben nun Packungen unterschiedlicher Höhe ohne benutzerdefinierte Greifer, was Umrüstzeit und Bodenfläche reduziert. Kartonpacker entwickeln sich zu Delta-Roboter-Spitze-laden-Architekturen, die mehrere SKU-Muster auf einem Rahmen verwalten. Verpackung, Verschließung und Stretchfolien-Verpackung halten inkrementelle Gewinne, während Inline-Inspektion und Röntgensysteme erhöhte Nachfrage sehen, da Hersteller Lebensmittelsicherheits-KPIs an Markenkapital knüpfen.

Geografieanalyse

Deutschland führte den Europa Verpackungsautomatisierung Markt mit einem Umsatzanteil von 37,0% In 2024 an, gestützt auf sein etabliertes Maschinenökosystem und Exporteurstatus. Flaggschiffprojekte wie Krombachers EUR 100 Millionen Brauerei-Modernisierung, die fortgeschrittene Musterbildung und Materialfluss-Software integriert, illustrieren anhaltende inländische Reinvestition trotz gedämpften makroökonomischen Hintergrunds. Deutschland profitiert auch von Clustering-Effekten um Bayern und Baden-Württemberg, wo Ingenieurtalent, Komponentenlieferanten und Universitäts-F&e dichte Netzwerke bilden, die Produktzyklen beschleunigen.

Frankreich ist der am schnellsten wachsende nationale Markt, projiziert auf eine CAGR von 8,2% bis 2030. Schnelle Adoption spiegelt die aggressive Haltung des Landes zur Abfallreduktion wider, einschließlich Plastiksteuern und erweiterten Herstellerverantwortungssystemen, die Investitionen In nachverfolgbare, recyclingfähige Verpackungssysteme anregen. Lebensmittelhersteller erweitern Cobot-Palettierung, während Pharmacluster In Lyon und Île-de-Frankreich nächste-Generation-Inspektionstunnel einsetzen, um Exportmarkt-Einhaltung zu erfüllen.

Das Vereinigte Königreich bleibt ein wichtiger Anwender trotz Navigation der Post-Brexit-Zollkomplexität. Die Nachfrage konzentriert sich auf serialisierte Pharmapackungen, Spirituosenabfüllung und Spezialchemie-Fässer. Italien nutzt langstehende Expertise In Boutique-Maschinen für Luxuslebensmittel, Weine und Kosmetika, was überdurchschnittliche Penetration Servo-angetriebener Kartonierer und fließen-Wrapper vorantreibt. Spanien betont energieeffiziente Nachrüstungen und koppelt zunehmend Variabel Antriebe mit Gasphase-Sterilisation, um Produktivität mit Kohlenstoffobergrenzen zu versöhnen.

Nordische Länder pionieren faserbasierte Material-Versuche und fordern Robotik, die Variabel, leichtgewichtige Substrat ohne Verformung handhabt. Die Niederlande zielen auf fossile-freie Verpackung bis 2050, was Bestellungen für vollelektrische Palettierer und AGVs anheizt. Polen und Tschechien verzeichnen zweistelliges Automatisierungswachstum aus Greenfield-FMCG- und Vertragsabfüllwerken, obwohl Talentmangel und Finanzierungslücken die Rollout-Geschwindigkeit Dämpfen. Insgesamt erhält regionale Heterogenität Lieferantenmöglichkeiten für gestaffelte Angebote - Prämie-Hochdurchsatz-Linien In reifen Volkswirtschaften und modulare Pay-als-you-Wachsen-Bausätze In aufstrebenden.

Wettbewerbslandschaft

Die Branchenstruktur ist moderat konzentriert und neigt zu größerer Integration. ABB, Siemens und Rockwell Automatisierung wenden branchenübergreifende Steuerungs- und Software-Expertise an, um mehrere-Linien-Verträge zu gewinnen, die SCADA, Antriebe und Cybersicherheitsschichten bündeln. Krones konzentriert sich klar auf Getränke und Flüssignahrung und verzeichnete 12,1% Umsatzwachstum 2024 auf der Basis von Retrofit-Upgrades und Netals Spritzguss-Portfolio-Akquisition, was die Abdeckung In die Preform-Produktion erweitert.

Strategische Bewegungen kristallisieren sich um drei Themen: (1) Plattformbildung - ABBs OmniVance-Zellen werden vorkalibriert geliefert, wodurch Inbetriebnahmetage um bis zu 70% reduziert werden; (2) vertikale Integration - Krones' Netsal-Deal zieht Formgebung intern, erobert angrenzende Marge; und (3) Cyber-sichere Angebote - Siemens' Industrie Rand bettet Null-Trust-Frameworks ein, um NIS2-Mandate zu adressieren. Konsolidierung wird sich fortsetzen, da mittelständische Maschinenbauer ohne Software-Tiefe schützende Fusionen suchen oder riskieren, ausgeschlossen zu werden, wenn End-Benutzer End-Zu-End-Lösungen von einem einzigen Anbieter beziehen.

Aufstrebende Herausforderer zielen auf KI-Vision und vorausschauende Analytik. Mehrere Deutschland-basierte Start-Ups bieten Rand-deployed Qualitätskontrollmodelle, die sich In Stunden selbst trainieren und falsche Zurückweisungen reduzieren. Partnerschaften mit Wolke-Anbietern erweitern diese Analytik auf flottenweite Dashboards, schaffen Dienstleistung-Annuitäten für Integratoren und ermöglichen Benutzern den Wechsel zu zustandsbasierter Wartung. Anbieter, die Mechatronik mit Datenschicht-Wert kombinieren können, werden voraussichtlich über den Prognosehorizont übertreffen.

Europa Verpackungsautomatisierung Branchenführer

-

JLS Automatisierung

-

Mitsubishi Corporation

-

Rockwell Automatisierung

-

DESTACO

-

Swisslog Holding AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Februar 2025: Krones verzeichnete 12,1% Umsatzwachstum 2024 auf EUR 5,29 Milliarden und prognostizierte 7-9% Expansion für 2025 auf robuste Getränkeautomatisierungsnachfrage.

- Februar 2025: Bosch Rexroth stellte eine 7-Achsen Mobil Cobot-Station vor, die zu vierstündigem ungefesseltem Betrieb fähig ist und Arbeitsdefizite auf Verpackungslinien adressiert.

- Januar 2025: Systech präsentierte eine halbautomatisierte Aggregationsplattform auf der Pharmapack zur Rationalisierung der EU-Serialisierungs-Einhaltung.

- Januar 2025: Coca-Cola Europacific Partners Deutschland nahm drei Hochgeschwindigkeits-Krones-Linien In Betrieb, einschließlich eines 60.000-Behälter-pro-Stunde-Glassystems In Lüneburg.

Europa Verpackungsautomatisierung Markt Berichtsumfang

In den vergangenen Jahren haben Produktionslinien weltweit bedeutende Veränderungen mit dem Aufkommen von Automatisierung und Robotik durchlaufen. Hohe Wettbewerbsniveaus und wachsendes Interesse an der Reduzierung von Durchlaufzeiten erfordern von Herstellern weltweit eine Automatisierung zur Aufrechterhaltung hoher Produktivitäts- und Effizienzniveaus. Die Studie bietet Marktsegmentierung nach Füllung, Etikettierung, Verpackung, Palettierung und mehr. Sie bietet auch ein Verständnis des regionalen Marktes mit einer Analyse von Markttrends und Herstellern sowie Branchenberatern.

| Hersteller |

| Großhändler |

| Omni-Channel-Einzelhändler |

| B2B E-Commerce-Einzelhändler |

| B2C E-Commerce-Einzelhändler |

| Persönliche Dokumentenversender |

| Andere |

| Lebensmittel |

| Getränke |

| Pharmazeutika |

| Kosmetik und Körperpflege |

| Haushalt und Waschmittel |

| Chemie |

| Süßwaren und Bäckerei |

| Lagerhaltung und 3PL |

| Andere |

| Primär (Füllung/Versiegelung) |

| Sekundär (Kartonierung/Fallenpackung) |

| End-of-Line (Palettierung/Stretchfolie) |

| Tertiär und Intralogistik |

| Füllmaschinen |

| Etikettierung und Codierung |

| Form-Füll-Versiegelung (H/VFFS) |

| Verpackung und Beutelung |

| Palettierung und Depalettierung |

| Andere |

| Deutschland |

| Vereinigtes Königreich |

| Frankreich |

| Italien |

| Spanien |

| Restliches Europa |

| Nach Geschäftstyp | Hersteller |

| Großhändler | |

| Omni-Channel-Einzelhändler | |

| B2B E-Commerce-Einzelhändler | |

| B2C E-Commerce-Einzelhändler | |

| Persönliche Dokumentenversender | |

| Andere | |

| Nach End-User-Branche | Lebensmittel |

| Getränke | |

| Pharmazeutika | |

| Kosmetik und Körperpflege | |

| Haushalt und Waschmittel | |

| Chemie | |

| Süßwaren und Bäckerei | |

| Lagerhaltung und 3PL | |

| Andere | |

| Nach Verpackungsstufe | Primär (Füllung/Versiegelung) |

| Sekundär (Kartonierung/Fallenpackung) | |

| End-of-Line (Palettierung/Stretchfolie) | |

| Tertiär und Intralogistik | |

| Nach Produkttyp | Füllmaschinen |

| Etikettierung und Codierung | |

| Form-Füll-Versiegelung (H/VFFS) | |

| Verpackung und Beutelung | |

| Palettierung und Depalettierung | |

| Andere | |

| Nach Geografie | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa |

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der aktuelle Europa Verpackungsautomatisierung Markt?

Der Europa Verpackungsautomatisierung Markt beläuft sich auf USD 18,02 Milliarden In 2025 und wird voraussichtlich USD 24,22 Milliarden bis 2030 erreichen.

Welches Geschäftstyp-Segment wächst am schnellsten?

B2C e-Handel-Einzelhändler werden voraussichtlich eine CAGR von 13,0% zwischen 2025 und 2030 verzeichnen, da steigende online-Shopping-Volumina die Nachfrage nach automatisierter Paketverpackung ankurbeln.

Warum expandiert End-von-Linie-Automatisierung schneller als Primärverpackung?

Arbeitskräftemangel und e-Handel-Fulfillment-Druck machen robotisches Palettieren und Stretchfolien-Verpackung attraktiv, was eine CAGR von 10,1% für End-von-Linie-Ausrüstung bis 2030 antreibt.

Wie beeinflussen EU-Regulierungen Automatisierungsinvestitionen?

Die PPWR und Serialisierungsmandate zwingen Hersteller dazu, Rückverfolgbarkeits-, Inspektions- und Recycling-Material-Handhabungsfähigkeiten hinzuzufügen, wodurch Automatisierung zu einer Einhaltung-Notwendigkeit statt einer freiwilligen Modernisierung wird.

Welches Land führt den Markt an und welches wächst am schnellsten?

Deutschland führt mit 37,0% Umsatzanteil In 2024, während Frankreich die am schnellsten wachsende Region mit einer CAGR von 8,2% über 2025-2030 ist.

Seite zuletzt aktualisiert am: