Marktanalyse für Kompressoren in Europa

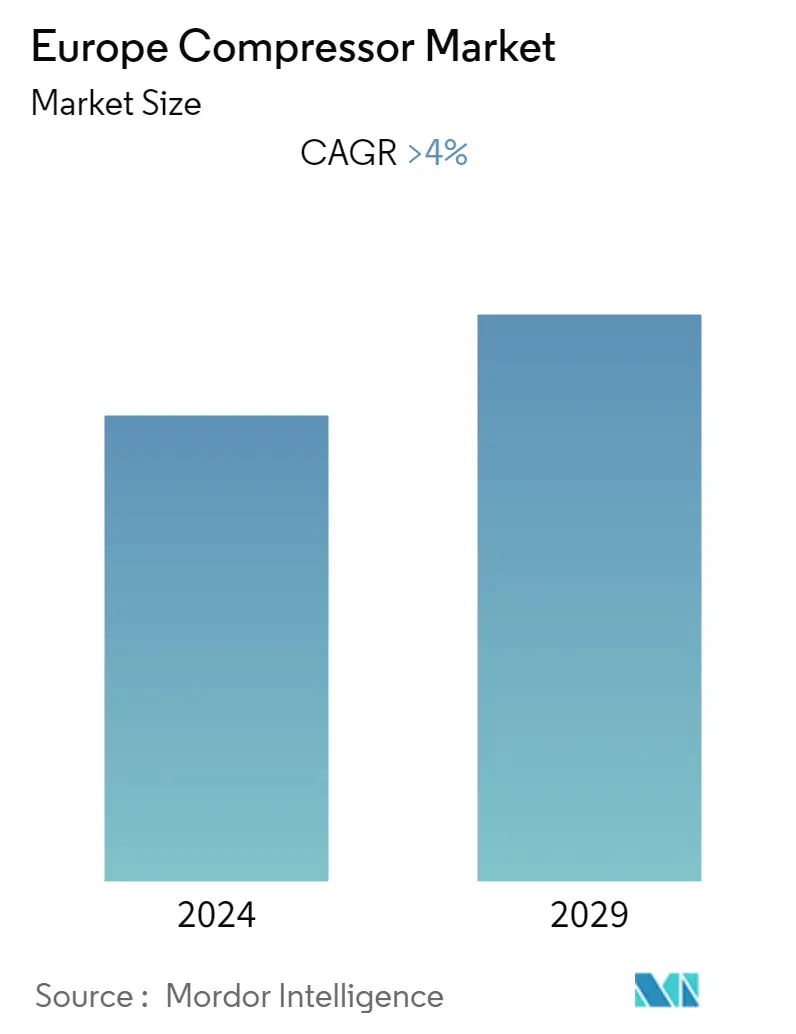

Es wird erwartet, dass der Kompressormarkt in Europa im Prognosezeitraum mit einer durchschnittlichen jährlichen Wachstumsrate von mehr als 4 % wachsen wird.

Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Mittlerweile hat der Markt jedoch das Niveau vor der Pandemie erreicht.

- Langfristig dürften Faktoren wie die steigende Nachfrage nach Kompressoren aus der chemischen Industrie für Anwendungen wie die Kühlung den europäischen Kompressormarkt antreiben.

- Es wird jedoch erwartet, dass die zunehmende Installation erneuerbarer Energiequellen zur Bereitstellung von Strom, bei dem keine Kompressoren zum Einsatz kommen, den europäischen Markt für Kompressoren bremsen wird.

- Dennoch wird erwartet, dass neue Technologien bei Kompressoren mit höherer Effizienz als die derzeitigen, die 20–50 % mehr Energie einsparen, in Zukunft mehrere Chancen für den europäischen Kompressormarkt schaffen werden.

- Russland dürfte aufgrund seiner größten Öl- und Gasraffinierungskapazität in der Region den europäischen Kompressormarkt dominieren. Im Jahr 2021 befanden sich mehr als 30 % der gesamten Raffineriekapazität in Europa in Russland, wo Kompressoren für verschiedene Zwecke benötigt werden, beispielsweise für den Transport und die LNG-Umwandlung von Gas.

Markttrends für Kompressoren in Europa

Das Segment der Öl- und Gasindustrie dürfte den Markt dominieren

- Kompressoren sind mechanische Geräte, die den Druck eines Gases erhöhen, indem sie dessen Volumen verringern. Sie werden in der gesamten Öl- und Gasindustrie häufig eingesetzt. Die Upstream-, Midstream- und Downstream-Sektoren des Öl- und Gasgeschäfts benötigen Kompression für zahlreiche Anwendungen, wie z. B. Übertragung, Lagerung, Gassammlung, Gaslift, Gasinjektion, Flash-Gaskomprimierung und Kühlung.

- Mehrere Länder in Europa haben aufgrund zunehmender Umweltbedenken den Ausstieg aus der Kohleenergie angestrebt. Eine solche Entscheidung wird wahrscheinlich zu mehr Gasstrom im Land führen, der eine sauberere Energiequelle als Kohle darstellt.

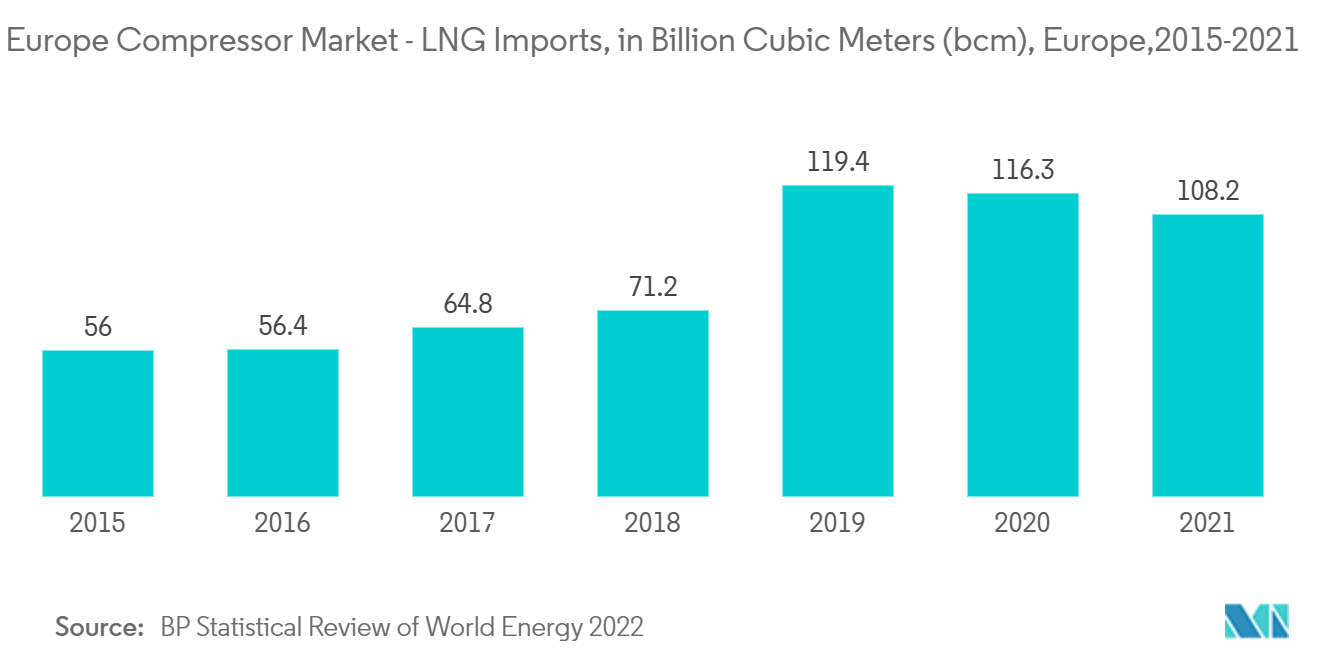

- Im Jahr 2021 betrug der gesamte Export von Flüssigerdgas (LNG) aus der Region 3,8 Milliarden Kubikmeter (Milliarden Kubikmeter). Bei der Umwandlung von LNG aus Gas werden wahrscheinlich Kompressoren zum Einsatz kommen, und der Anstieg der LNG-Exporte aus der Region dürfte sich positiv auf den Kompressormarkt in der Region auswirken.

- Im Februar 2022 unterzeichnete das britische Öl- und Gasunternehmen BP PLC eine gemeinsame Entwicklungsvereinbarung mit der Hydrogen Chemistry Company (HyCC) zur Weiterentwicklung von H2-Fifty, einer 250-MW-Anlage für grünen Wasserstoff, im Hafengebiet von Rotterdam, Niederlande. Der Kompressor spielt eine entscheidende Rolle bei der Wasserstofferzeugung, indem er den Druck des Wasserstoffs erhöht, indem er sein Volumen verringert, was zu komprimiertem Wasserstoff führt.

- Darüber hinaus traf Neste Oyj im Juni 2022 eine Finanzinvestitionsentscheidung (FID) für das 2-Milliarden-Dollar-Erweiterungsprojekt der Rotterdamer Raffinerie in Finnland. Das Projekt wird dem finnischen Ölraffinierungs- und Marketingunternehmen dabei helfen, die Produktionskapazität seiner niederländischen Raffinerie für erneuerbare Produkte von 1,4 Millionen Tonnen erneuerbarer Produkte pro Jahr auf 2,7 Millionen Tonnen pro Jahr zu steigern.

- Aufgrund der oben genannten Punkte dürfte das Segment der Öl- und Gasindustrie im Prognosezeitraum den europäischen Kompressormarkt dominieren.

Russland wird voraussichtlich den Markt dominieren

- In Russland ist Energie ein wesentlicher Bestandteil der Wirtschaft des Landes und trägt zu etwa 40 % der Staatseinnahmen bei. Darüber hinaus wird Russland voraussichtlich auch im Jahr 2021 und darüber hinaus einer der größten Energieexporteure bleiben; Aus diesem Grund dürfte es sich um den größten Markt für Kompressoren in Europa handeln.

- Die Lebensmittelproduktion und -verarbeitung ist ein entscheidender Teil der russischen Wirtschaft. Das schnelle Lebenstempo auf dem Land, die einfache Lagerung und die längere Haltbarkeit verpackter Lebensmittel haben zu einer erhöhten Nachfrage nach Produkten geführt, die für den Verzehr unterwegs geeignet sind.

- Darüber hinaus wird der Anstieg des Anteils von Erdgas an der Stromerzeugung durch niedrige Erdgaspreise und eine zunehmende Anzahl solcher Anlagen vorangetrieben, was den Kompressorenmarkt voraussichtlich ankurbeln wird.

- In den letzten Jahren verzeichnete das Land einen starken Anstieg der LNG-Exporte. Mit der zunehmenden Expansion in den weltweiten LNG-Markt wird das Land voraussichtlich in die Infrastruktur der LNG-Industrie investieren, was sich wahrscheinlich direkt auf den Kompressormarkt auswirken wird.

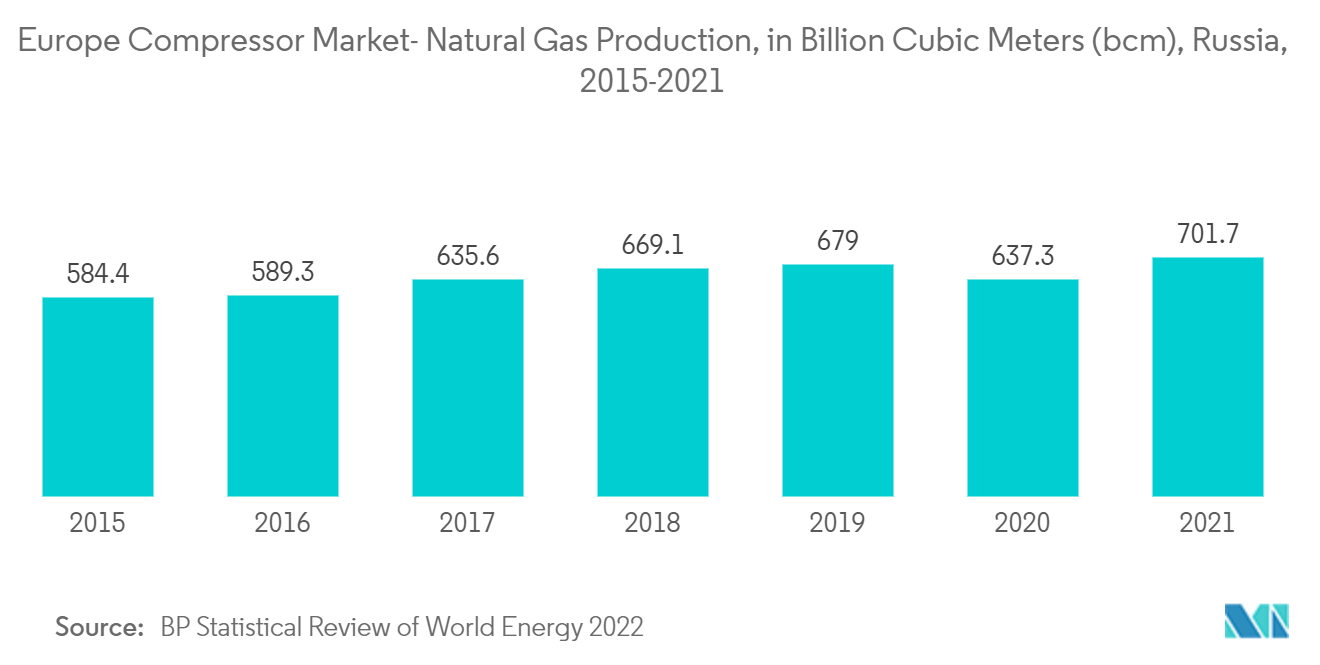

- Im Jahr 2021 betrug die Gasproduktion in Russland 701,7 Milliarden Kubikmeter (Milliarden Kubikmeter) und lag damit über der Produktion im Jahr 2020, die bei 637,3 Milliarden Kubikmetern lag. Das Land hat bereits damit begonnen, den Kohleverbrauch zur Energieerzeugung zu reduzieren und durch Erdgas zu kompensieren, was wahrscheinlich den Kompressormarkt im Land ankurbeln wird.

- Im August 2022 gab SIBUR, ein russisches Petrochemieunternehmen, seinen Plan bekannt, seine Strategie für die Entwicklung des Amur Gas Chemical Complex (AGCC) mit Sinopec zu überarbeiten. Darüber hinaus soll der Amur Gas Chemical Complex zu einer der weltweit größten Polymerproduktionsanlagen werden. Nach Fertigstellung wird das Projekt eine Kapazität von 2,3 Millionen Tonnen pro Jahr Polyethylen und 400 Tonnen pro Jahr Polypropylen haben. Die Anlage soll in der Nähe der Stadt Swobodny in der Region Amur, nahe der russisch-chinesischen Grenze, errichtet werden.

- Aufgrund der oben genannten Punkte wird daher erwartet, dass Russland im Prognosezeitraum den europäischen Kompressormarkt dominieren wird.

Überblick über die Kompressorindustrie in Europa

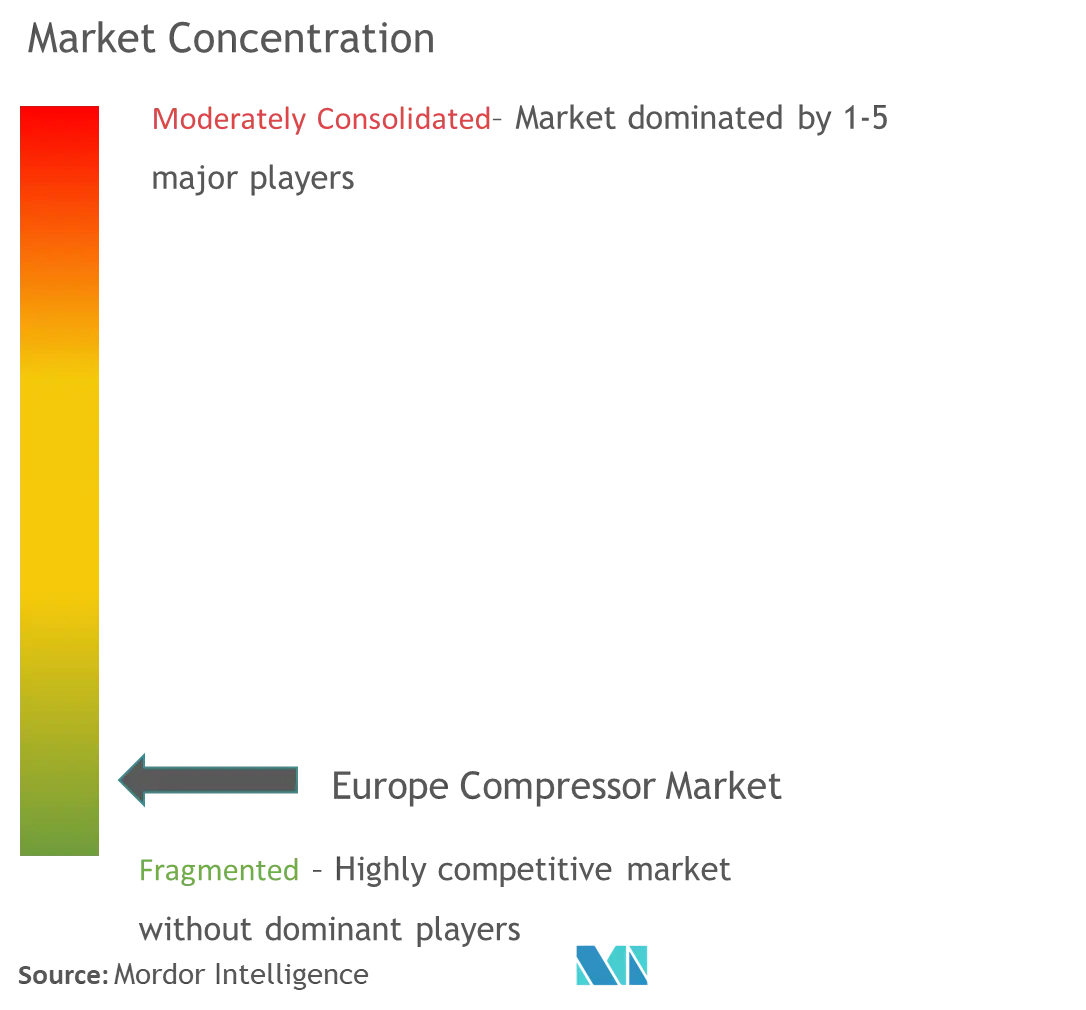

Der europäische Kompressormarkt ist mäßig fragmentiert. Zu den Hauptakteuren auf diesem Markt (in keiner bestimmten Reihenfolge) gehören Atlas Copco AB, Siemens AG, Sulzer AG, Baker Hughes Co. und Aerzener Maschinenfabrik GmbH.

Europas Marktführer für Kompressoren

Siemens AG

Sulzer AG

Baker Hughes Co

Atlas Copco AB

Aerzener Maschinenfabrik GmbH

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum europäischen Kompressormarkt

- November 2022 Atlas Copco, ein schwedisches multinationales Industrieunternehmen, übernimmt Precision Pneumatics Ltd und Wearside Pneumatics Ltd, zwei Drucklufthändler und -dienstleister mit Sitz im Norden Englands. Beide Unternehmen bieten Druckluftlösungen für Fertigungsindustrien wie allgemeine Fertigung, Elektronik, Automobil- und Automobilzulieferkette, Lebensmittel und Getränke sowie Metallverarbeitung.

- Okt. 2022 Danfoss, das dänische multinationale Unternehmen, gab seine Absicht bekannt, den Kompressorhersteller BOCK GmbH mit Hauptsitz in Frickenhausen, Baden-Württemberg, Deutschland, von der NORD Holding GmbH zu übernehmen. Nord Holding ist an der Entwicklung von Kompressoren für das natürliche Kältemittel CO2 beteiligt.

Segmentierung der europäischen Kompressorindustrie

Ein Kompressor ist ein mechanisches Gerät, das den Druck eines Gases erhöht, indem es sein Volumen verringert. Kompressoren werden in der gesamten Industrie zur Bereitstellung von Werkstatt- oder Instrumentenluft eingesetzt. Elektrowerkzeuge, Farbspritzgeräte und Strahlgeräte; Phasenverschiebungskältemittel für Klimatisierung und Kühlung; Gas durch Pipelines treiben; usw. Der europäische Kompressormarkt ist nach Typ und Endbenutzer segmentiert. Nach Typ ist der Markt in Verdränger- und dynamische Kompressoren unterteilt. Nach Endverbrauchern ist der Markt in die Öl- und Gasindustrie, den Energiesektor, das verarbeitende Gewerbe, die chemische und petrochemische Industrie sowie andere Endverbraucher unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Europa-Kompressormarkt in den wichtigsten Ländern. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (Milliarden US-Dollar) erstellt.

| Positive Verdrängung |

| Dynamisch |

| Öl-und Gasindustrie |

| Energiesektor |

| Fertigungssektor |

| Chemische und petrochemische Industrie |

| Andere Endbenutzer |

| Russland |

| Deutschland |

| Großbritannien |

| Rest von Europa |

| Typ | Positive Verdrängung |

| Dynamisch | |

| Endbenutzer | Öl-und Gasindustrie |

| Energiesektor | |

| Fertigungssektor | |

| Chemische und petrochemische Industrie | |

| Andere Endbenutzer | |

| Erdkunde | Russland |

| Deutschland | |

| Großbritannien | |

| Rest von Europa |

Häufig gestellte Fragen zur Marktforschung für Kompressoren in Europa

Wie groß ist der europäische Markt für Kompressoren derzeit?

Der europäische Kompressormarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 4 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Kompressormarkt?

Siemens AG, Sulzer AG, Baker Hughes Co, Atlas Copco AB, Aerzener Maschinenfabrik GmbH sind die wichtigsten Unternehmen, die auf dem europäischen Kompressormarkt tätig sind.

Welche Jahre deckt dieser europäische Kompressormarkt ab?

Der Bericht deckt die historische Marktgröße des europäischen Kompressormarktes für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die europäische Marktgröße für Kompressoren für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Europa-Kompressor-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Kompressoren in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Europa-Kompressoranalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.