Europa Automotive AHSS-Marktanalyse

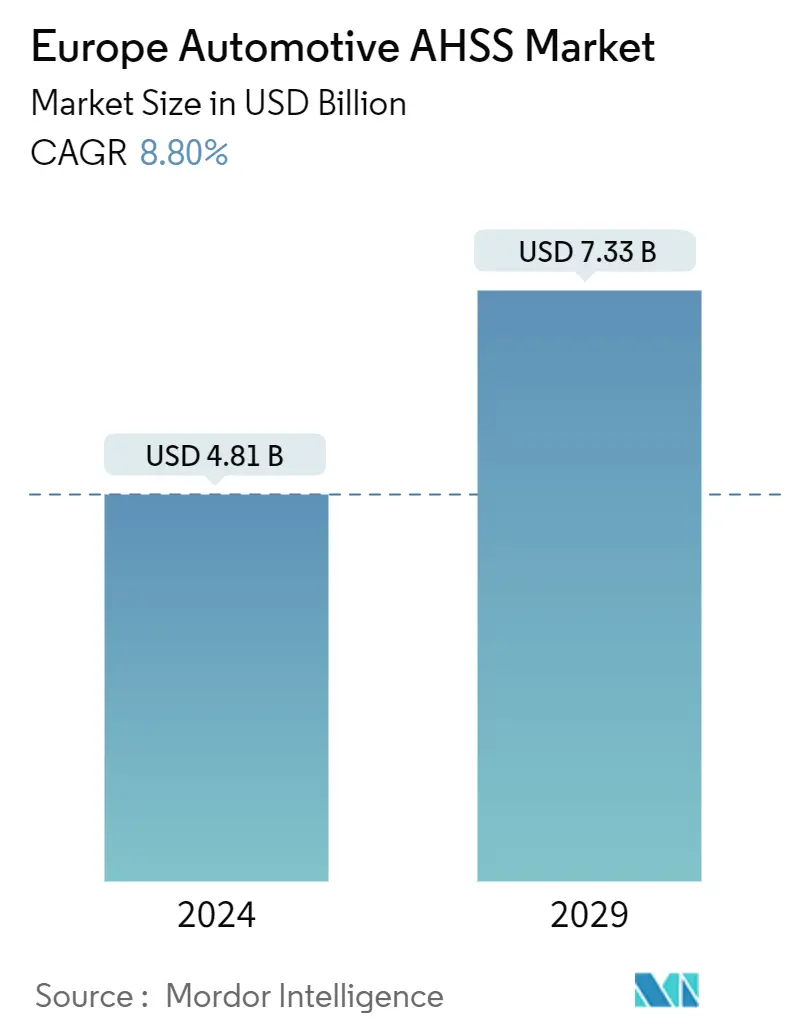

Die Größe des europäischen Automobil-AHSS-Marktes wird im Jahr 2024 auf 4,81 Milliarden US-Dollar geschätzt und soll bis 2029 7,33 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,80 % im Prognosezeitraum (2024–2029) entspricht.

Langfristig wächst in Europa die Nachfrage nach Gewichtsreduzierung zur Verbesserung der Fahrzeugleistung und -sicherheit, was den AHSS-Markt ankurbeln könnte. Infolgedessen ist Advanced High Strength Steel (AHSS), ein entscheidender Werkstoff für die Reduzierung der Fahrzeugmasse, der am schnellsten wachsende Werkstoff in der heutigen Automobilindustrie.

Europa ist der weltweit größte Rohstahlproduzent und es wird erwartet, dass Europa bis 2025 die AHSS-Industrie dominieren wird. Der Marktwert mit hohem Umsatz ist auf die Präsenz großer Automobilhersteller und OEMs in der Region zurückzuführen. Die Erholung des Automobilsektors während der Rezessionsphase in der gesamten Region könnte das regionale Wachstum weiter unterstützen.

Stahl macht etwa 70 % des durchschnittlichen Gewichts eines Automobils aus. Im Vergleich zu Standardstahl ermöglicht AHSS eine Reduzierung des Fahrzeuggewichts um 23–35 %, was bei einem normalen Pkw etwa 165–250 kg entspricht, wodurch über den gesamten Lebenszyklus des Fahrzeugs 3–4,5 Tonnen Treibhausgase eingespart werden. Diese Emissionseinsparung ist weitaus größer als der CO2-Ausstoß bei der gesamten Herstellung des für ein Auto benötigten Stahls.

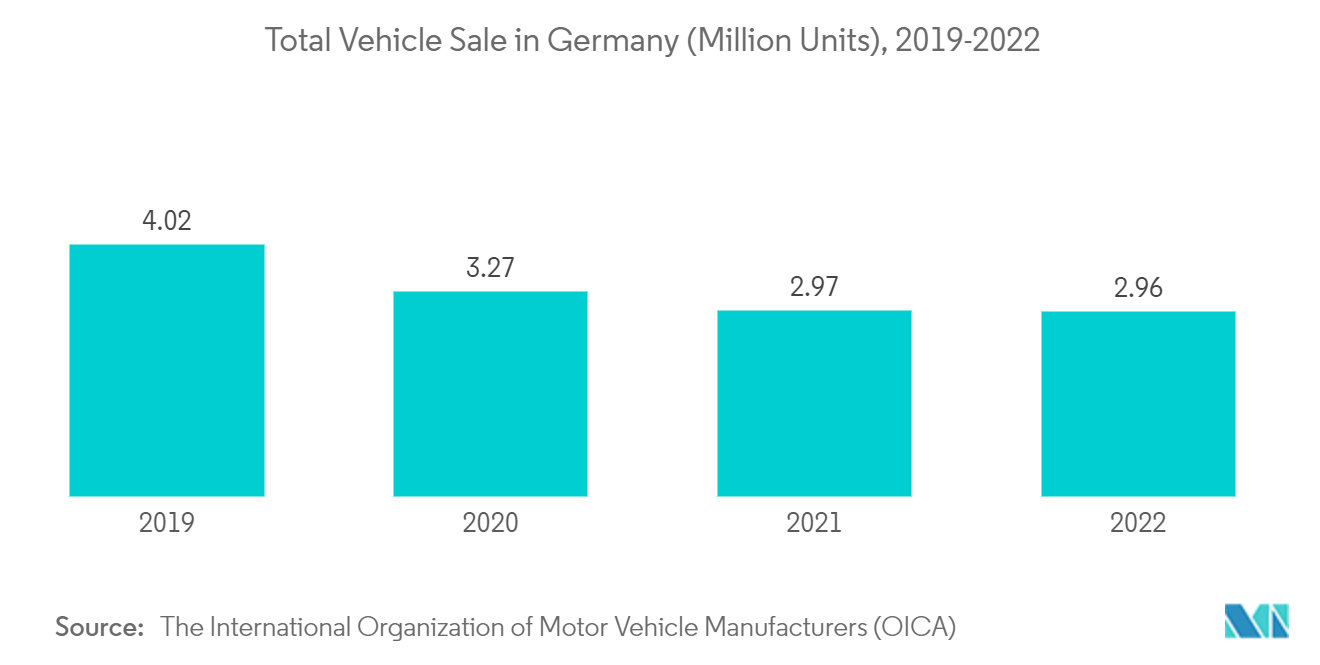

Darüber hinaus ist Deutschland innerhalb Europas einer der bedeutendsten Märkte für AHSS im Automobilbereich. Das Land ist mit einer Jahresproduktion von rund 42,4 Millionen Tonnen Rohstahl der größte Stahlproduzent in der EU28, was wiederum im Prognosezeitraum eine lukrative Chance für den Markt schaffen dürfte.

Europa Automotive AHSS-Markttrends

Batterieelektrisches Fahrzeug dominiert den Markt

Stahl hat von seiner Grundform, dem Weichstahl, einen langen Weg zurückgelegt, hin zu fortschrittlicheren hochfesten Stahlsorten, die eine verbesserte Formbarkeit bieten. Diese neueren Stahlsorten weisen ein außergewöhnliches Festigkeits-Gewichts-Verhältnis auf, wodurch sie sich perfekt für Anwendungen wie Batteriegehäuse in Elektrofahrzeugen eignen. Fortschrittlicher hochfester Stahl kann die Batterie effektiv schützen und gleichzeitig das Gewicht minimieren und die strukturelle Integrität maximieren.

Der Stahlverbrauch in der Automobilindustrie in Europa ist gestiegen, da die Stahlzusammensetzung mehr als 30 % der Karosseriestruktur, der Bleche, Türen und Kofferraumverschlüsse ausmacht und im Falle eines Unfalls für Energieabsorption und hohe Festigkeit sorgt.

Elektrofahrzeuge verzeichneten in den letzten Jahren ein gesundes Wachstum, mit einem Anstieg der Nutzung/Verkäufe aufgrund strengerer Regulierungsnormen verschiedener Organisationen und Regierungen zur Kontrolle des Emissionsniveaus und der Förderung emissionsfreier Fahrzeuge sowie einer verbesserten Ladeinfrastruktur in allen Regionen.

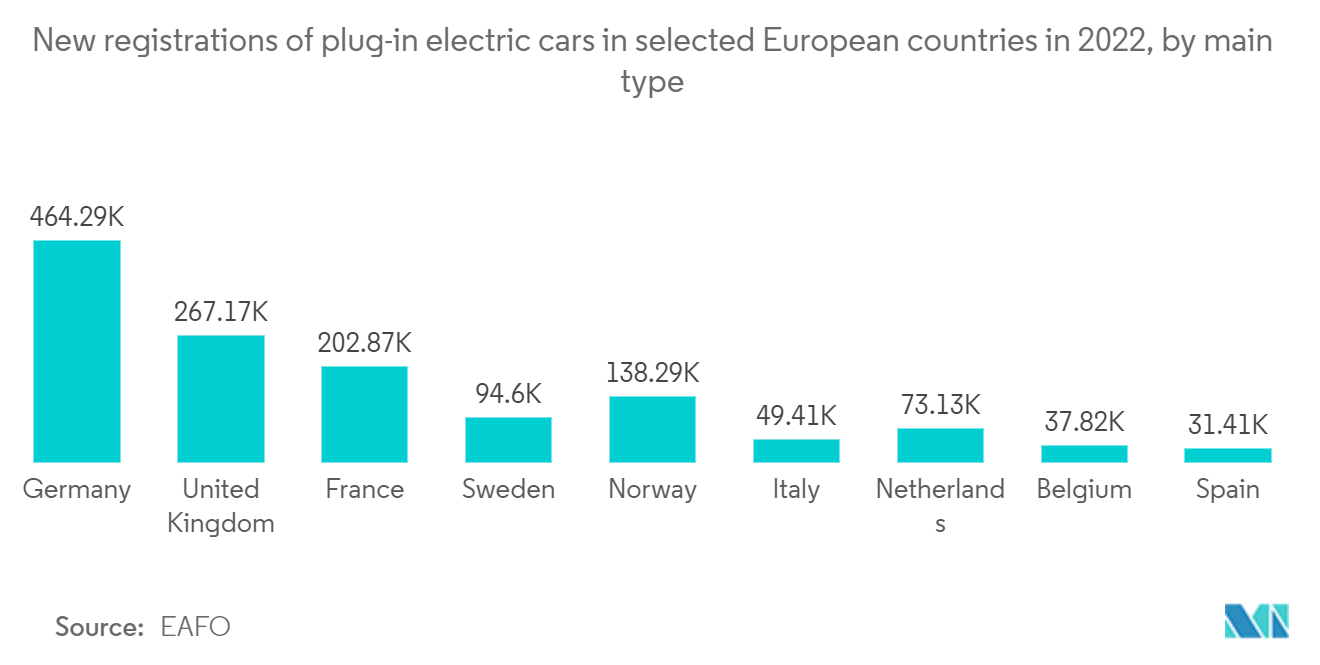

Deutschland ist ein Zentrum der Automobilindustrie und das Land verzeichnete einen Anstieg der Fahrzeugproduktion, was den Markt voraussichtlich ankurbeln wird. Im Jahr 2022 stiegen die Neuzulassungen von batterieelektrischen Fahrzeugen in Deutschland um 34 Prozent und halten einen Marktanteil von 14,7 Prozent. Während Plug-in-Hybrid-Elektrofahrzeuge im Jahr 2022 rund 11.787 Einheiten registrierten und im Jahr 2022 einen Marktanteil von 5,8 % hielten.

Das Land bietet außerdem erhebliche Steuerermäßigungen und Anreize für den Kauf von Elektroautos und Ladestationen. Neue Elektroautos, die weniger als 44.147 US-Dollar kosten, haben Anspruch auf eine staatliche Rückerstattung in Höhe von 9.933 US-Dollar, während für den Bau einer privaten Ladestation für Elektroautos ein Zuschuss von 994 US-Dollar von der staatlichen Entwicklungsbank zur Verfügung steht.

Mehrere von der Regierung angekündigte Gesetze und Richtlinien zur Förderung des Verkaufs von Elektrofahrzeugen im ganzen Land dürften im Prognosezeitraum zu einem starken Marktwachstum führen. Beispielsweise kündigte die Regierung im Jahr 2022 die Gesetzgebung für emissionsfreie Fahrzeuge an. Die Regierung strebt bis spätestens 2035 eine 100 % emissionsfreie Anschaffung von leichten Nutzfahrzeugen für zivile, staatseigene und betriebene Flotten an, mit dem Ziel, bis spätestens 2035 eine 100 % emissionsfreie Anschaffung von mittelschweren und schweren Nutzfahrzeugen zu erreichen.

Automobilhersteller und Ökosystemakteure in jeder Region haben begonnen, sich auf der Grundlage der Kundenbedürfnisse und -präferenzen an die sich ändernden regionalen Muster anzupassen. Es wird erwartet, dass der untersuchte Markt aufgrund der weltweit steigenden Fahrzeugnachfrage und des steigenden Lebensstandards wachsen wird.

Der Anstieg des Verkaufs von Elektrofahrzeugen in der gesamten Region dürfte den Verbrauch von Stahlkomponenten erhöhen, was wiederum im Prognosezeitraum voraussichtlich ein starkes Wachstum des Marktes verzeichnen wird.

Deutschland ist auf dem besten Weg, der größte Markt für den europäischen AHSS-Markt zu werden

Deutschland ist eines der am schnellsten wachsenden europäischen Länder, auch im Markt für Elektrofahrzeuge. Laut Kraftfahrt-Bundesamt wurden im ersten Halbjahr 2022 in Deutschland ein Viertel mehr Elektroautos zugelassen als im Vorjahreszeitraum.

Der Anteil vollelektrischer Fahrzeuge an allen Neuzulassungen stieg in diesem Zeitraum auf 13,5 %. Insgesamt stiegen die Pkw-Zulassungen mit alternativen Antrieben um 14,2 % und machten mehr als die Hälfte aller Pkw-Neuzulassungen aus (Batterie-Elektrofahrzeuge, Hybride, Plug-in-Hybride, Wasserstoff-Brennstoffzellen-Fahrzeuge und Gasfahrzeuge). Auf deutsche Marken entfielen im Berichtszeitraum 50,6 % der Pkw-Neuzulassungen mit Elektroantrieb.

Bis 2030 will Deutschland 15 Millionen Elektrofahrzeuge auf der Straße haben. Darüber hinaus fördert die Bundesregierung intensiv den Einsatz von Plug-in-Elektrofahrzeugen. Darüber hinaus ist seit der Erhöhung der BEV-Förderung im Juni 2020 der Marktanteil von BEVs stetig gestiegen. Abgesehen von den Vorteilen für die Umwelt treibt die zunehmende Verfügbarkeit von Elektrofahrzeugen auf dem Markt das Wachstum voran.

Es gibt jedoch Hinweise auf eine wachsende Beliebtheit von Elektroautos im Land. Daher wird erwartet, dass die Bundesregierung im nächsten Jahr die finanziellen Anreize für die Anschaffung von Elektrofahrzeugen eliminiert, da staatliche Subventionen aufgrund der steigenden Beliebtheit überholt sind.

E-Fahrzeuge erfreuen sich immer größerer Beliebtheit und benötigen bald keine staatliche Förderung mehr. Dem Plan zufolge sollen die Subventionen für reine Elektrofahrzeuge mit einem Preis unter 40.488 US-Dollar von 6.393,09 US-Dollar zu Beginn des nächsten Jahres auf 4.794,82 US-Dollar und bis 2023 auf 3.196,55 US-Dollar gekürzt werden. Nach Regierungsangaben laufen die Anreize für Besitzer von Elektroautos aus sobald das Budget der nächsten zwei Jahre in Höhe von 3,44 Milliarden US-Dollar ausgeschöpft ist.

Zukünftige Anwendungen von AHHS in diesen Elektrofahrzeugen dürften ebenfalls den Markt vorantreiben. Da sich die Nachfrage nach AHSS-Fahrzeugen in der Entwicklung befindet, treiben verschiedene Initiativen in Deutschland den technologischen Fortschritt voran. Gemäß dem Regulierungsrahmen (Euro-6-Normen) besteht eine wachsende Motivation für eine kohlenstoffarme Wirtschaft bis 2050.

Darüber hinaus sind Forschungsorganisationen wie die Affordable Lightweight Automobiles Alliance (AFLA) auf den Bereich Leichtbau im Automobilbereich spezialisiert, der von Horizon der Europäischen Kommission und EUCAR, dem Europäischen Rat für Automobilforschung und -entwicklung, kofinanziert wird.

Basierend auf den oben genannten Punkten wird erwartet, dass der Zielmarkt im Prognosezeitraum ein erhebliches Wachstum verzeichnen wird.

Überblick über die Automobil-AHSS-Branche in Europa

Der europäische Automobil-AHSS-Markt wird von mehreren wichtigen Akteuren wie ThyssenKrupp AG, SSAB AB, POSCO Co. Ltd., ArcelorMittal SA, Baoshan Iron Steel Co. Ltd. und anderen dominiert. Da die Nachfrage nach AHSS in der Region wächst, versuchen die Automobil-AHSS-Hersteller, sich durch Joint Ventures und Partnerschaften einen Vorsprung gegenüber ihren Mitbewerbern zu verschaffen und neue Produkte mit fortschrittlicher Technologie auf den Markt zu bringen. Daher treibt es den Automobil-AHSS-Markt in Europa voran. Zum Beispiel,.

- Im November 2023 stellten die Thyssenkrupp AG und die JFE Steel Corporation gemeinsam den jetQ vor, den Advanced High Strength Steels (AHSS) für die Elektromobilität. Die neuen Typen jetQ 980 und jetQ 1180 für geometrisch komplexe Karosseriestrukturbauteile.

- Im Februar 2023 starteten ArcelorMittal und I-FEVS Italien eine neue Zusammenarbeit mit dem Ziel, sichere, leichte, nachhaltige und erschwingliche innovative Stahllösungen für E-Mobilitätsanwendungen zu entwickeln. Die neuen I-FEVS-Lösungen basieren auf den fortschrittlichen hochfesten Stählen (AHSS) von ArcelorMittal, die hauptsächlich in Mobilitätsanwendungen eingesetzt werden. Die Zusammenarbeit umfasst die Industrialisierung von Batteriehüllen und Karosserierahmenstrukturen, die Untersuchung fortschrittlicher Stahllösungen für Mikromobilitätslösungen, den Entwurf ultraleichter AHSS-Strukturen für neue städtische Mobilitätslösungen und die Integration innovativer, hocheffizienter Solarpanelstrukturen in Elektrofahrzeuge.

Europas Automobil-AHSS-Marktführer

ThyssenKrupp AG

ArcelorMittal SA

SSAB AB

Baoshan Iron & Steel Co. Ltd.

POSCO Co., Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Europa Automotive AHSS-Marktnachrichten

- Im November 2023 stellte die Thyssenkrupp AG in Stuttgart innovative und nachhaltige Stahllösungen für Automobilanwendungen vor. Dazu gehören die neu entwickelten Präzisionsbandstähle HSM 380 und HSM 420HD für leichte Stahlsitzstrukturen sowie Elektroband für hocheffiziente Antriebe unter der Marke Powercore Traction.

- Im November 2023 führte KIRCHHOFF Automotive Deutschland in seinen Forschungs- und Entwicklungseinrichtungen in Deutschland einen Test mit dem ultrahochfesten Stahl Fortiform von ArcelorMittal durch. Mit Fortiform können OEMs Strukturelemente mithilfe von Kaltumformverfahren wie Stanzen entwickeln.

Segmentierung der Automobil-AHSS-Branche in Europa

Fortschrittlicher hochfester Stahl oder AHSS gilt als Hauptbestandteil für die Entwicklung und Innovation mehrerer technischer Konsumgüter, um den wachsenden Kundenanforderungen gerecht zu werden. Der Automobilsektor ist ein solcher Sektor, der mühelos fortschrittlichen Stahl als notwendig anerkannt hat, um die Effizienz seiner Produktion zu steigern und die Bedürfnisse der Verbraucher zu befriedigen.

Der europäische Automobil-AHSS-Markt ist nach Anwendungstyp, Fahrzeugtyp, Antrieb und Land segmentiert. Nach Anwendungstyp ist der Markt in Motorteile, Getriebekomponenten, Strukturteile und andere unterteilt. Nach Fahrzeugtyp ist der Markt in Pkw und Nutzfahrzeuge unterteilt. Nach Antrieb ist der Markt in Verbrennungsmotoren, Batterie-Elektrofahrzeuge, Plug-in-Hybrid-Elektrofahrzeuge, Hybrid-Elektrofahrzeuge und Brennstoffzellen-Elektrofahrzeuge unterteilt. Nach Ländern ist der Markt in Deutschland, das Vereinigte Königreich, Frankreich, Italien, Spanien und das übrige Europa unterteilt.

Für jedes Segment wurden die Marktgröße und Prognose basierend auf dem Wert (USD) erstellt.

| Personenkraftwagen |

| Nutzfahrzeuge |

| Motorenteile |

| Getriebekomponenten |

| Strukturteile |

| Andere |

| Verbrennungsmotor |

| Batterieelektrische Fahrzeuge |

| Plug-in-Hybrid-Elektrofahrzeuge |

| Hybrid-Elektrofahrzeuge |

| Brennstoffzellen-Elektrofahrzeuge |

| Deutschland |

| Großbritannien |

| Frankreich |

| Italien |

| Spanien |

| Rest von Europa |

| Nach Fahrzeugtyp | Personenkraftwagen |

| Nutzfahrzeuge | |

| Nach Anwendungstyp | Motorenteile |

| Getriebekomponenten | |

| Strukturteile | |

| Andere | |

| Durch Antrieb | Verbrennungsmotor |

| Batterieelektrische Fahrzeuge | |

| Plug-in-Hybrid-Elektrofahrzeuge | |

| Hybrid-Elektrofahrzeuge | |

| Brennstoffzellen-Elektrofahrzeuge | |

| Nach Land | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa |

Häufig gestellte Fragen zur europäischen Automobil-AHSS-Marktforschung

Wie groß ist der europäische Automobil-AHSS-Markt?

Die Größe des europäischen Automobil-AHSS-Marktes wird im Jahr 2024 voraussichtlich 4,81 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 8,80 % auf 7,33 Milliarden US-Dollar wachsen.

Wie groß ist der europäische Automobil-AHSS-Markt derzeit?

Im Jahr 2024 wird die Größe des europäischen Automobil-AHSS-Marktes voraussichtlich 4,81 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Automobil-AHSS-Markt?

ThyssenKrupp AG, ArcelorMittal SA, SSAB AB, Baoshan Iron & Steel Co. Ltd., POSCO Co., Ltd. sind die größten Unternehmen, die auf dem europäischen Automobil-AHSS-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im europäischen Automobil-AHSS-Markt?

Es wird geschätzt, dass Europa im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen wird.

Welche Region hat den größten Anteil am europäischen Kfz-AHSS-Markt?

Im Jahr 2024 hat Europa den größten Marktanteil im europäischen Automobil-AHSS-Markt.

Welche Jahre deckt dieser europäische Automobil-AHSS-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen Automobil-AHSS-Marktes auf 4,39 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Automotive-AHSS-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die europäische Automotive-AHSS-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Europa Automotive AHSS Industry Report

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Automotive AHSS in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Europe Automotive AHSS umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.