Analyse des ägyptischen Öl- und Gasmarktes

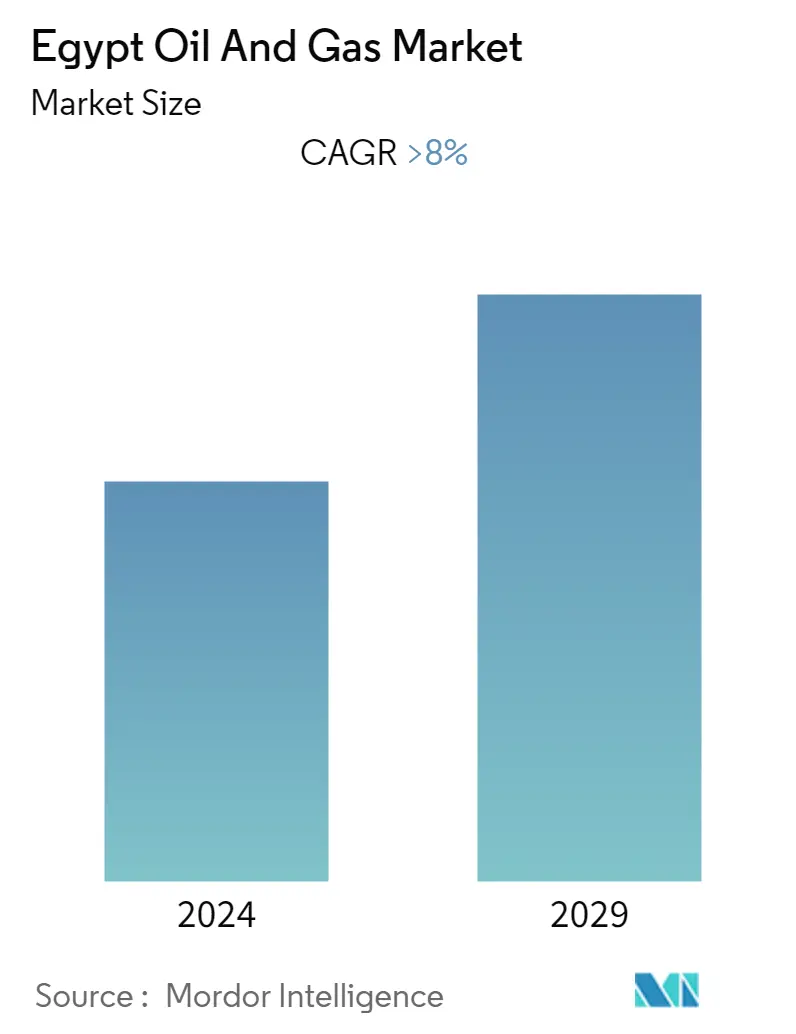

Es wird erwartet, dass der ägyptische Öl- und Gasmarkt im Prognosezeitraum eine jährliche Wachstumsrate von mehr als 8 % verzeichnen wird.

- Mittelfristig verzeichnete der ägyptische Öl- und Gasmarkt ein robustes Wachstum, vor allem aufgrund der günstigen Regierungspolitik und der hohen Produktionsrate des Landes, und auch internationale Unternehmen planen, in dem Land zu investieren, was den Markt voraussichtlich ankurbeln wird.

- Andererseits kann sich die weltweite Tendenz zu erneuerbaren Kraftstoffen auch negativ auf die Öl- und Gasnachfrage auf nationalen und internationalen Märkten auswirken, da das Land den größten Teil seines Erdöls exportiert.

- Dennoch hat die Öl- und Gasindustrie 52 Entdeckungen gemacht, darunter 39 Rohölfunde und 13 Gasfunde, in der westlichen Wüste, im Golf von Suez, im Mittelmeer, auf dem Sinai und in der östlichen Wüste. Es wird erwartet, dass die gemachten Entdeckungen die Öl- und Gasproduktion im Land ankurbeln und zahlreiche Geschäftsmöglichkeiten für die im Öl- und Gassektor des Landes tätigen Unternehmen schaffen.

Öl- und Gasmarkttrends in Ägypten

Der Upstream-Sektor dürfte der am schnellsten wachsende Sektor sein

- Es wird erwartet, dass der Upstream-Sektor im Prognosezeitraum der am schnellsten wachsende Öl- und Gassektor sein wird. Ein Anstieg der Erdgasproduktion und mehrere neue Öl- und Gasfunde in den letzten Monaten könnten das Wachstum des Segments vorantreiben.

- Ägypten gehört zu den größten Erdgasproduzenten Afrikas. Nach Angaben der Organisation erdölexportierender Länder (OPEC) produzierte das Land im Jahr 2021 0,461 Millionen Barrel Rohöl pro Tag (MBPD) und verzeichnete einen leichten Rückgang gegenüber 0,487 MBPD der Ölproduktion im Jahr 2020.

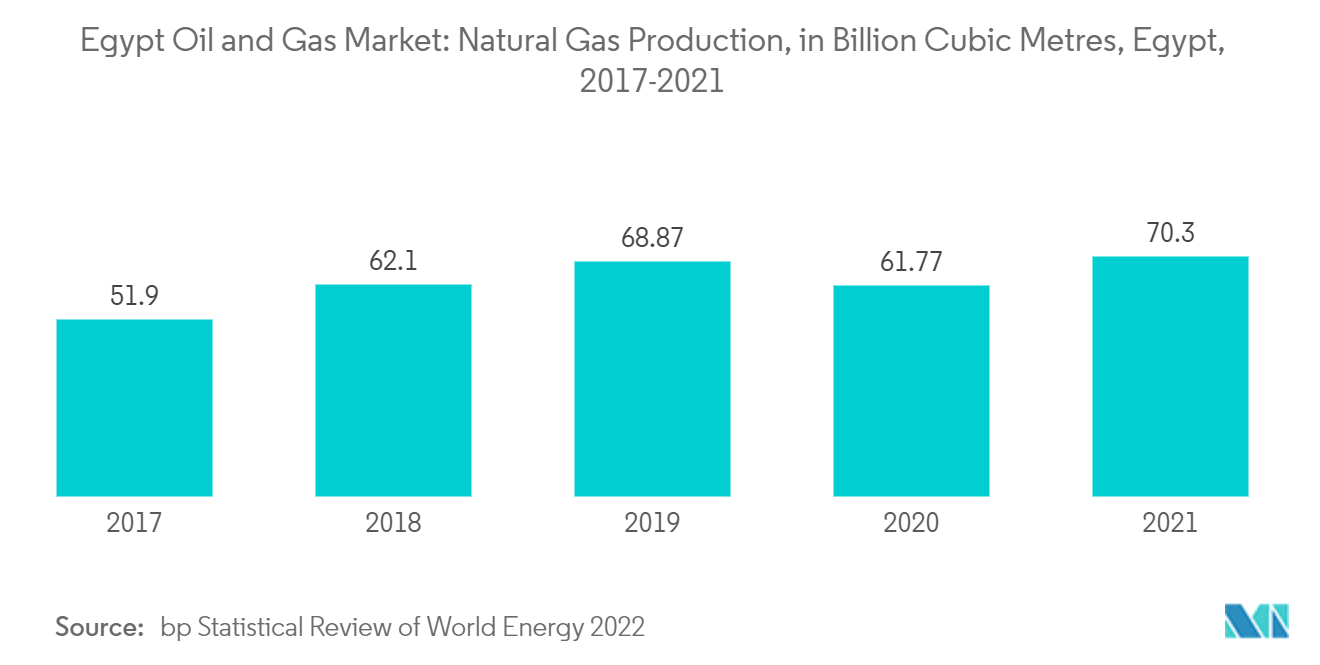

- Allerdings erreichte die Erdgasproduktion des Landes im Jahr 2021 70,308 Milliarden Kubikmeter (BCM) Gas, gegenüber rund 61,77 Milliarden Kubikmetern Erdgas im Jahr 2020. Darüber hinaus verfügte das Land über etwa 3,3 Milliarden Barrel Rohölreserven und 2,209 Billionen Kubikmeter Derart große Öl- und Gasreserven dürften einen potenziellen Öl- und Gasmarkt schaffen.

- Nach Angaben des Ministers für Erdöl und Bodenschätze führt der ägyptische Erdölsektor in Zusammenarbeit mit ausländischen Partnern ein umfangreiches Bohrprogramm durch, um neue Ölfunde zu erkunden und die Produktion zu steigern.

- Im Februar 2022 machte das Unternehmen Dragon Oil aus den Vereinigten Arabischen Emiraten seine erste Entdeckung in Ägypten im Golf von Suez mit geschätzten Reserven von 100 Millionen Barrel Rohöl, was als eine der größten Entdeckungen in der Region in den letzten zwei Jahrzehnten gilt.

- Daher dürften solche Entwicklungen das Wachstum des Upstream-Segments im Prognosezeitraum steigern.

Steigende Investitionen im Öl- und Gassektor dürften den Markt ankurbeln

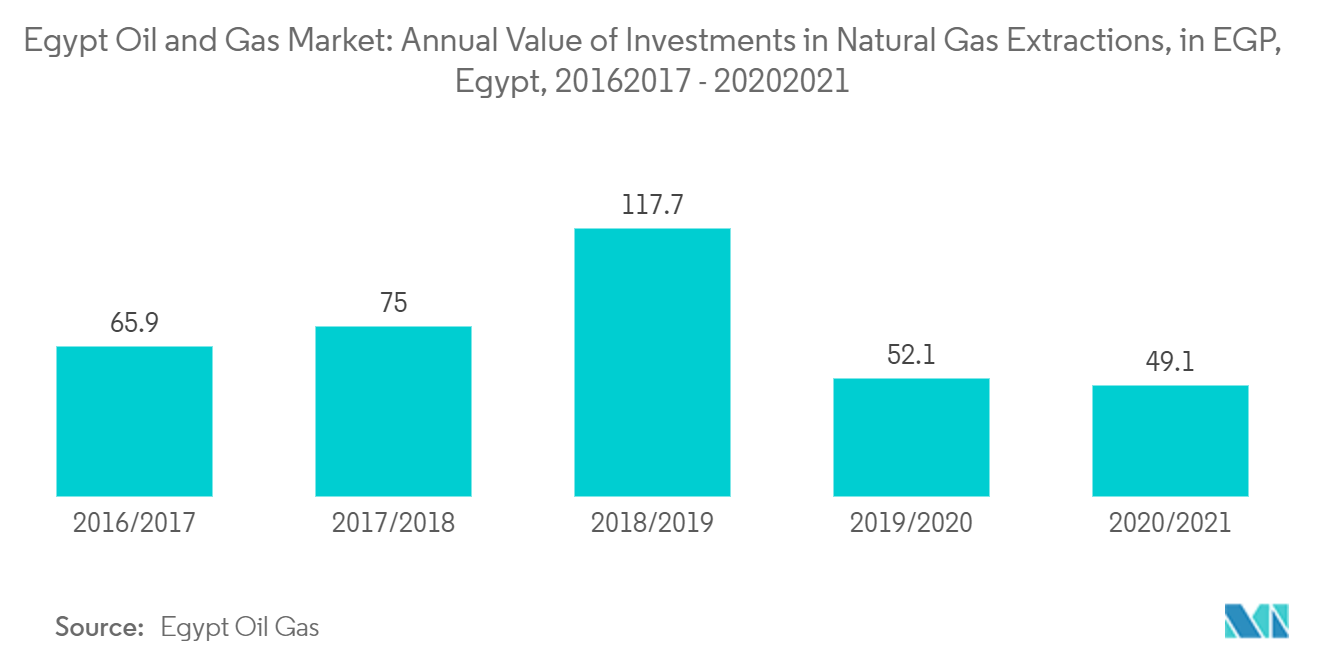

- Steigende Investitionen privater Unternehmen im Öl- und Gassektor erwiesen sich aufgrund der liberalen Investitionspolitik des Landes und der großen Anzahl von Öl- und Gasfeldern im Land als der wirksamste Treiber für das Wachstum der ägyptischen Erdölindustrie. Nach Angaben von Egypt Oil Gas belief sich der Gesamtwert der Investitionen in die Erdgasförderung in Ägypten im Jahr 2020/2021 auf etwa 49 Milliarden EGP.

- Nach Angaben des Erdölministers strebt Ägypten im Finanzjahr 2022–2023, beginnend im Juli 2022, ausländische Direktinvestitionen (FDI) in Höhe von 7 Milliarden US-Dollar für seinen Öl- und Gassektor an. Im Januar 2022 wurden acht Explorationsblöcke auf einer Fläche von 12.3000 geplant Quadratkilometer wurden an Eni, BP, Apex International, Energean Egypt, United Energy, Sipetrol und INA vergeben. Die Blöcke liegen im Mittelmeer, im Golf von Suez und in der westlichen Wüste. Die Investition ist auf mindestens 250 Millionen US-Dollar festgelegt, wobei mindestens 33 Explorationsbohrungen gebohrt werden sollen.

- Darüber hinaus vergab die ägyptische Regierung Anfang 2022 acht der vierundzwanzig Blöcke. Eni Spa erhielt Explorationslizenzen für fünf Blöcke, und die anderen Gewinner der Ausschreibung waren BP plc, Apex International Energy Management LLC und United Energy Corp. Darüber hinaus konzentriert sich Ägypten auf die Steigerung seines Erdgasexports und wird daher voraussichtlich seinen Export steigern Bohraktivitäten voranzutreiben und Explorationsvereinbarungen zu unterzeichnen, um die Produktionskapazität zu steigern.

- Im Dezember 2022 kündigte das ägyptische Ministerium für Erdöl und Bodenschätze eine Gesamtinvestition von 2,1 Milliarden US-Dollar in Öl- und Erdgasexplorationspläne bis 2025 an. Die Investitionen werden für das Mittelmeer in Zusammenarbeit mit großen internationalen Unternehmen gemeldet. Darüber hinaus wird erwartet, dass die neuen Explorationen aufgrund der Pilotergebnisse in den kommenden Jahren zu vielversprechenden Entdeckungen führen werden, die den Markt für Ölfelddienstleistungen unterstützen.

- Daher wird erwartet, dass der ägyptische Öl- und Gasmarkt aufgrund dieser Entwicklungen in den kommenden Jahren von ausländischen Investitionen überschwemmt wird.

Überblick über die ägyptische Öl- und Gasindustrie

Der ägyptische Öl- und Gasmarkt ist mäßig fragmentiert. Zu den wichtigsten Marktteilnehmern (in keiner bestimmten Reihenfolge) gehören unter anderem BP PLC, Shell PLC, Total Energies SE, Eni SpA und ExxonMobil Corp.

Ägyptens Öl- und Gasmarktführer

Eni SpA

BP PLC

Shell PLC

Total Energies SE

ExxonMobil Corp.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum ägyptischen Öl- und Gasmarkt

- Januar 2023 Stena Drilling gab bekannt, dass es einen neuen Vertrag mit BG Delta Limited und BG International Limited, Tochtergesellschaften von Shell, für ein Drei-Bohrloch-Projekt vor der Küste Ägyptens unterzeichnet hat. Der Betrieb von Stena Forth in Ägypten wird voraussichtlich im Jahr 2023 nach Erfüllung bestehender vertraglicher Verpflichtungen aufgenommen.

- Januar 2023 ExxonMobil sichert sich Explorationsrechte für zwei Offshore-Blöcke, Masry und Kairo, vor der Küste Ägyptens. Diese Blöcke umfassen eine Fläche von mehr als 11.000 Quadratkilometern und liegen im äußeren Nildelta.

Segmentierung der ägyptischen Öl- und Gasindustrie

Die Öl- und Gasindustrie ist ein Sektor, der die Exploration, Förderung, Raffinierung und den Vertrieb von Erdölprodukten, Erdgas und anderen Kohlenwasserstoffen umfasst. Es umfasst eine breite Palette von Aktivitäten, darunter Upstream-Aktivitäten wie Exploration und Produktion, Midstream-Aktivitäten wie Transport und Lagerung sowie nachgelagerte Aktivitäten wie Raffinierung und Marketing.

Der ägyptische Öl- und Gasmarkt ist nach Sektoren segmentiert. Nach Sektoren ist der Markt in Upstream, Midstream und Downstream unterteilt.

Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage der Produktion (Tausende Barrel pro Tag) erstellt.

Häufig gestellte Fragen zur Öl- und Gasmarktforschung in Ägypten

Wie groß ist der ägyptische Öl- und Gasmarkt derzeit?

Der ägyptische Öl- und Gasmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 8 % verzeichnen.

Wer sind die Hauptakteure auf dem ägyptischen Öl- und Gasmarkt?

Eni SpA, BP PLC, Shell PLC, Total Energies SE, ExxonMobil Corp. sind die wichtigsten Unternehmen, die auf dem ägyptischen Öl- und Gasmarkt tätig sind.

Welche Jahre deckt dieser ägyptische Öl- und Gasmarkt ab?

Der Bericht deckt die historische Marktgröße des ägyptischen Öl- und Gasmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des ägyptischen Öl- und Gasmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der ägyptischen Öl- und Gasindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Öl und Gas in Ägypten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Öl- und Gasanalyse Ägyptens umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)