APAC-Marktanalyse für Lithium-Ionen-Batterien

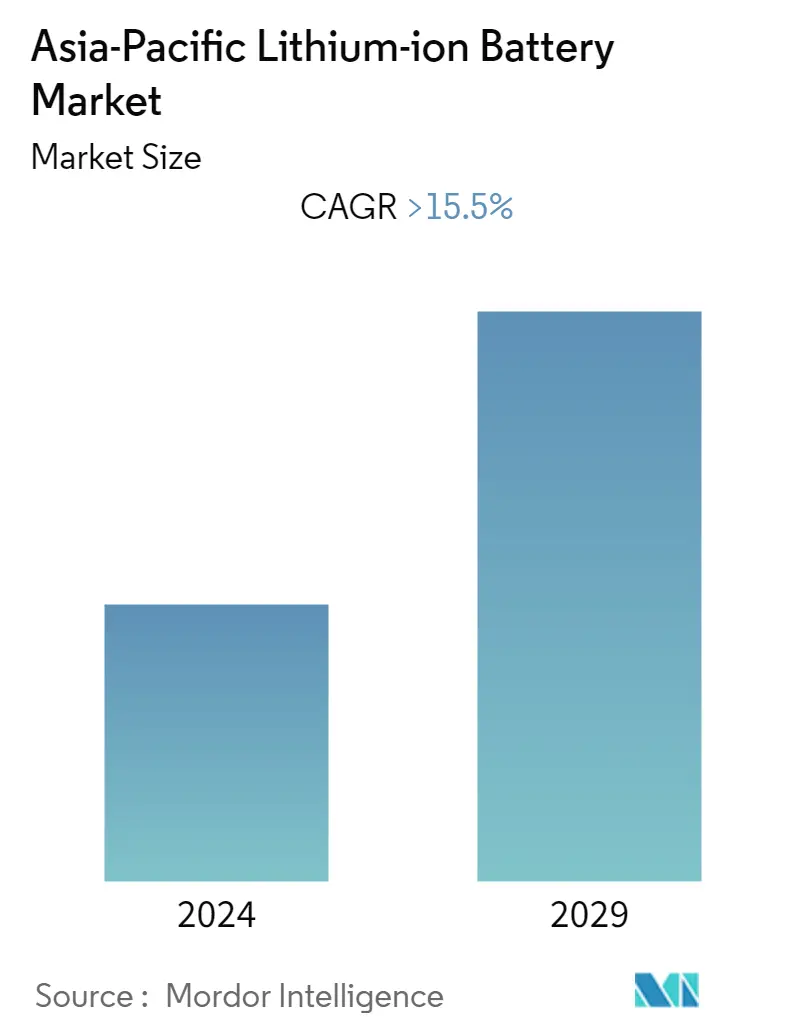

Der Markt für Lithium-Ionen-Batterien im asiatisch-pazifischen Raum wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von etwa 15,5 % verzeichnen. Die COVID-19-Beschränkungen wirkten sich negativ auf die Versorgung mit kritischen Rohstoffen wie Lithium aus, wodurch die Nachfrage nach Batterien im Jahr 2020 erheblich zurückging, was sich negativ auf die Hersteller von Lithium-Ionen-Batterien in der Region auswirkte. Zu den Hauptfaktoren, die den Markt antreiben, gehören sinkende Preise für Lithium-Ionen-Batterien, die schnelle Einführung von Elektrofahrzeugen, der wachsende Sektor der erneuerbaren Energien und der zunehmende Verkauf von Unterhaltungselektronik. Andererseits dürfte das Missverhältnis zwischen Nachfrage und Angebot bei Rohstoffen das Marktwachstum in den kommenden Jahren behindern.

Es wird erwartet, dass der Automobilsektor in naher Zukunft eines der wichtigsten Endverbrauchersegmente für Lithium-Ionen-Batterien sein wird. Es wird erwartet, dass die Verbreitung von Elektrofahrzeugen einen massiven Wachstumsimpuls für das Wachstum der Lithium-Ionen-Batterieindustrie geben wird.

Schätzungen zufolge lebt ein erheblicher Teil der Bevölkerung im asiatisch-pazifischen Raum ohne Zugang zu Elektrizität und ist für die Beleuchtung und das Aufladen von Mobiltelefonen auf konventionelle Kraftstoffe wie Kerosin und Diesel angewiesen. Integrierte Energiespeicherlösungen mit Lithium-Ionen-Batterien dürften aufgrund der damit verbundenen technischen Vorteile und der sinkenden Preise für Lithium-Ionen-Batterien eine zunehmende Akzeptanz erfahren. Dies wiederum dürfte den Herstellern von Li-Ionen-Batterien in naher Zukunft erhebliche Chancen eröffnen.

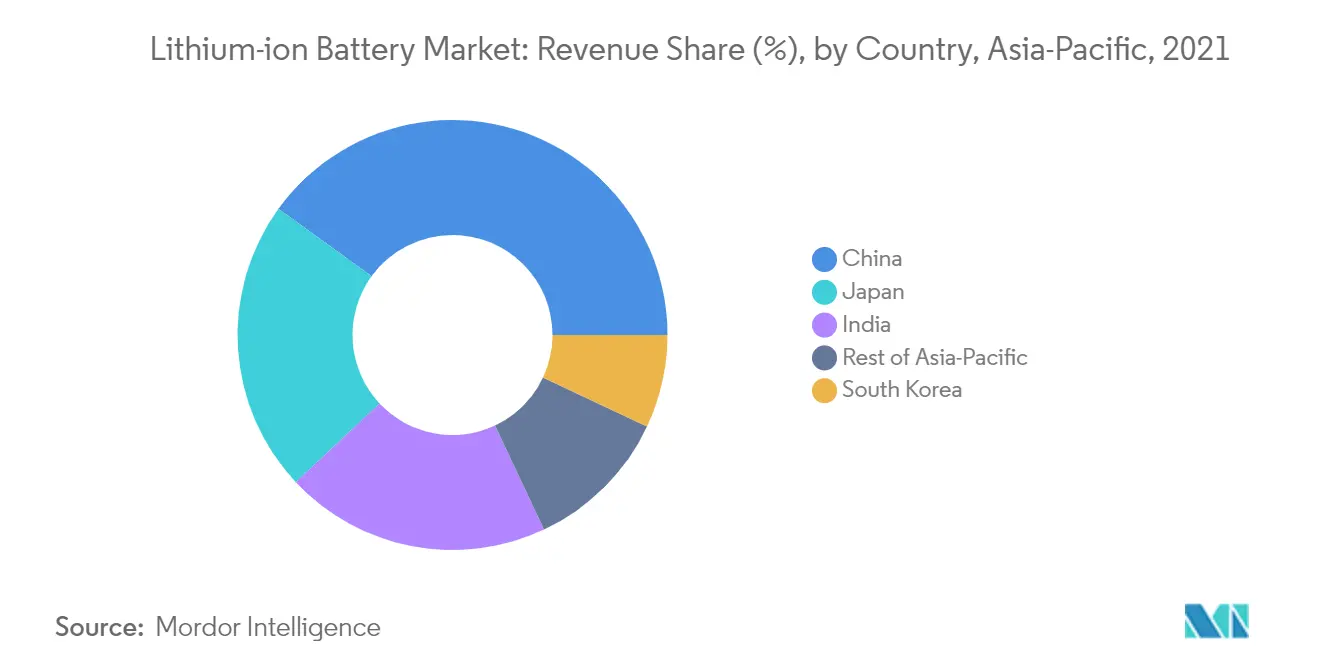

China wird wahrscheinlich der dominierende Akteur auf dem Markt für Lithium-Ionen-Batterien im asiatisch-pazifischen Raum sein, unterstützt durch die zunehmende Urbanisierung, die Verbraucherausgaben und das Wachstum des Marktes für Elektrofahrzeuge (EV).

Markttrends für Lithium-Ionen-Batterien in Asien-Pazifik

Das Segment Autobatterien wird voraussichtlich das am schnellsten wachsende Segment sein

Es wird erwartet, dass der Automobilsektor in naher Zukunft eines der wichtigsten Endverbrauchersegmente für Lithium-Ionen-Batterien sein wird. Es wird erwartet, dass die Verbreitung von Elektrofahrzeugen einen massiven Impuls für das Wachstum der Lithium-Ionen-Batterieindustrie im asiatisch-pazifischen Raum geben wird.

Mittlerweile stehen unterschiedliche Fahrzeugtypen zur Verfügung, die sich durch zunehmende Hybridisierungs- und Elektrifizierungsgrade auszeichnen. Es gibt verschiedene Arten von Fahrzeugen, darunter Hybrid-Elektrofahrzeuge (HEVs), Plug-in-Hybrid-Elektrofahrzeuge und Elektrofahrzeuge (EVs).

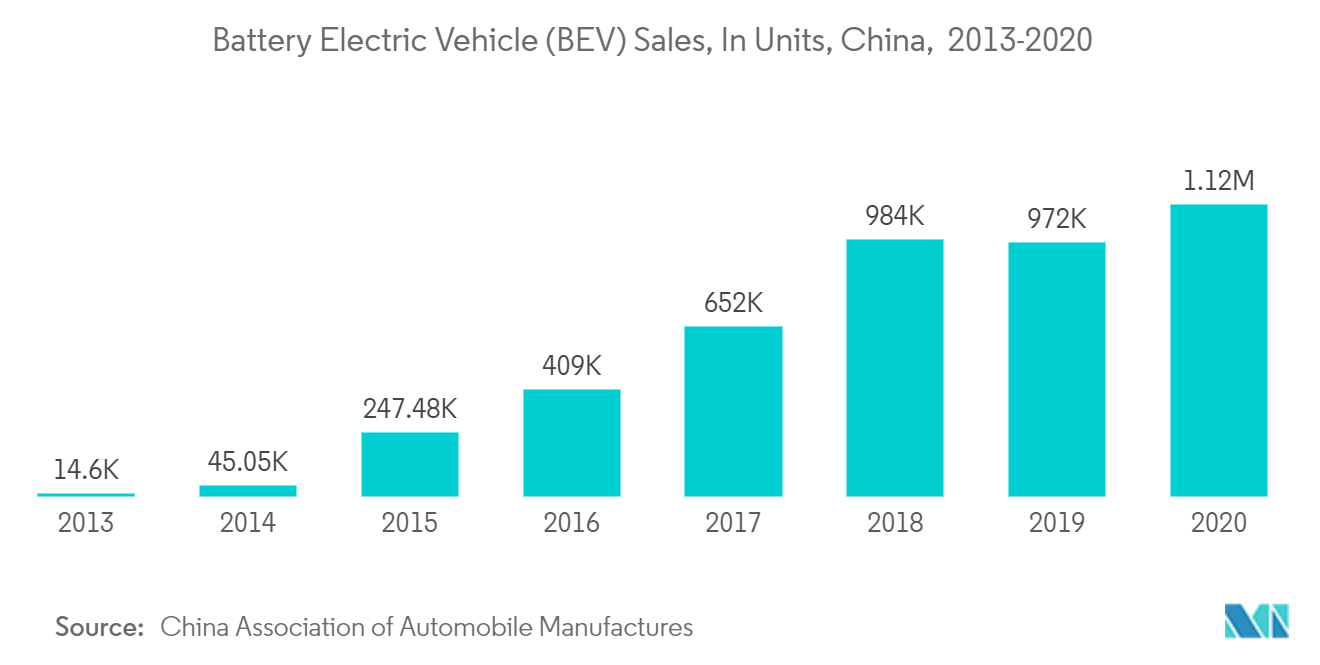

Sowohl in Industrie- als auch in Entwicklungsländern nimmt die Einführung von Elektrofahrzeugen mit hoher Wachstumsrate zu. Laut der China Association of Automobile Manufacturers (AMMA) war China beispielsweise im Jahr 2020 der größte Markt für Elektrofahrzeuge (EV), mit geschätzten 1,12 Millionen verkauften batterieelektrischen Fahrzeugen (BEVs), und es wird erwartet, dass dies auch so bleiben wird der weltweit größte Markt für Elektroautos im Prognosezeitraum.

Ebenso gehört Indien ab 2021 neben anderen Entwicklungsländern bereits zu den Ländern, die beim weltweiten Verkauf von Elektrofahrzeugen führend sind, und hat bereits mit der Umgestaltung seiner öffentlichen Verkehrsinfrastruktur für Elektrofahrzeuge begonnen.

Indien verzeichnet aufgrund des Vorstoßes der Regierung zur E-Mobilität einen Anstieg der lokalen Herstellung von Lithium-Ionen-Batterien. Die indische Regierung strebt bis 2030 eine Elektroflotte von 30 % an. Außerdem kündigte die indische Regierung im Juli 2019 Einkommenssteuerbefreiungen für potenzielle Käufer von Elektrofahrzeugen an und senkte die Waren- und Dienstleistungssteuer (GST) auf Elektrofahrzeuge von 12 % auf 5 %. Im März 2019 genehmigte die Regierung des Landes die Einrichtung einer Nationalen Mission für transformative Mobilität und Batteriespeicherung, um saubere und nachhaltige Mobilitätsinitiativen mit einem 5-Jahres-Phased-Manufacturing-Programm (PMP) bis 2024 voranzutreiben.

Der Markt für batterieelektrische Fahrzeuge im asiatisch-pazifischen Raum wurde durch die Präsenz mehrerer Wettbewerber und die großzügige Unterstützung der Regierung stark beflügelt. China hat beispielsweise die Anreize für den Kauf von New Energy Vehicles (NEVs) bis 2022 verlängert.

Einige Nicht-Automobilunternehmen wie Alibaba drängen ebenfalls in den schnell wachsenden Elektrofahrzeugmarkt des Landes. Beispielsweise führte die Alibaba Group im Januar 2021 in Zusammenarbeit mit SAIC Motor unter dem Label IM (Intelligence in Motion) zwei Elektromodelle im Land ein. Batteriezellen für diese Fahrzeuge werden von CATL geliefert.

Von den beiden auf den Markt gebrachten Modellen ist eines eine elektrische Limousine und das andere ein elektrischer SUV. Es wird erwartet, dass zunächst die Limousine auf den Markt kommt, der Vorverkauf beginnt auf der Auto China 2021 im April, und der SUV könnte 2022 auf den Markt kommen. Das Unternehmen hat mitgeteilt, dass die Fahrzeuge möglicherweise mit einer 93-kWh-Batterie und einer 115-kWh-Batterie angeboten werden Der Akku wird optional erhältlich sein. Damit soll die Limousine im NEFZ-Zyklus eine Reichweite von bis zu 874 km bieten. Daher dürften solche kommenden Elektrofahrzeuge im Prognosezeitraum die Nachfrage nach Lithium-Ionen-Batterien in der Region erhöhen.

Im aktuellen Marktszenario dürfte die politische Unterstützung eine entscheidende Rolle dabei spielen, die Einführung von Elektrofahrzeugen voranzutreiben. Die politische Unterstützung ermöglicht Marktwachstum, indem sie Fahrzeuge für Verbraucher attraktiv macht, Risiken für Investoren verringert und Hersteller dazu ermutigt, Elektrofahrzeuge in großem Maßstab zu entwickeln. Dies wiederum wird voraussichtlich die Nachfrage nach Lithium-Ionen-Batterien im asiatisch-pazifischen Raum im Prognosezeitraum ankurbeln.

China treibt die Marktnachfrage an

Im asiatisch-pazifischen Raum gibt es mehrere wachsende Volkswirtschaften mit beträchtlichen natürlichen und menschlichen Ressourcen. Es wird erwartet, dass China und Indien in den kommenden Jahren wichtige Investitions-Hotspots für Lithium-Ionen-Batterieunternehmen sein werden, da die Regierungen sowohl erneuerbare Energien als auch Elektrofahrzeuge auf politischer Ebene unterstützen und eine wachsende Mittelschicht eine Nachfrage nach Unterhaltungselektronik schafft.

Indien verzeichnet aufgrund des Vorstoßes der Regierung zur E-Mobilität einen Anstieg bei der Herstellung von Lithium-Ionen-Batterien vor Ort. Die indische Regierung strebt bis 2030 eine Elektroflotte von 30 % an und hat Richtlinien und Programme formuliert, um dieses Ziel zu erreichen. Beispielsweise änderte die Regierung im Jahr 2021 das laufende FAME-II-Programm (Faster Adoption and Manufacturing of Electric Vehicles-II), um den Subventionssatz für Elektrofahrzeuge von 10.000 INR/kWh auf 15.000 INR/kWh zu erhöhen, um die Lücke zwischen Benzinfahrzeugen zu verringern -angetriebene Zweiräder und elektrisch angetriebene.

Laut der China Association of Automobile Manufacturers (AMMA) war China im Jahr 2020 der größte Markt für Elektrofahrzeuge (EV), mit geschätzten 0,251 Millionen Plug-in-Hybrid-Elektrofahrzeugen (PHEVs) und 1,12 Millionen Batterie-Elektrofahrzeugen (BEVs). verkauft sein. Es wird erwartet, dass er im Prognosezeitraum der weltweit größte Markt für Elektroautos bleiben wird.

Es wird erwartet, dass China weiterhin dominieren wird und bis 2030 einen Anteil von 57 % am weltweiten Elektrofahrzeugmarkt haben wird. Die Einführung von Elektrofahrzeugen im Land wird durch die Entwicklung der Ladeinfrastruktur weiter vorangetrieben. Nach Angaben der IEA hatte sich China zum Ziel gesetzt, bis 2020 1.200 Stationen zum Austauschen von Batterien und 500.000 öffentlich zugängliche Ladegeräte einzurichten, um 5 Millionen Elektrofahrzeuge zu versorgen.

Die zunehmende Einführung von Elektrofahrzeugen steht im Einklang mit der Politik für saubere Energie. Um die Lücke zwischen Angebot und Nachfrage zu schließen, plant die chinesische Regierung, die Beschränkungen für Autohersteller beim Import von Autos in das Land zu lockern.

Es wird erwartet, dass dadurch die Nachfrage nach technisch fortschrittlichen Geräten und Fahrzeugen aufgrund der damit verbundenen Vorteile steigen wird, was zu einem Anstieg der Nachfrage nach Lithium-Ionen-Batterien führen wird.

Überblick über die APAC-Lithium-Ionen-Batteriebranche

Der Markt für Lithium-Ionen-Batterien im asiatisch-pazifischen Raum ist fragmentiert. Zu den Hauptakteuren auf diesem Markt zählen unter anderem Contemporary Amperex Technology Co. Limited, BYD Co. Ltd, Samsung SDI Co. Ltd, Panasonic Corporation und EnerSys.

APAC-Marktführer für Lithium-Ionen-Batterien

Samsung SDI Co. Ltd.

Panasonic Corporation

Contemporary Amperex Technology Co Ltd.

EnerSys

BYD Co. Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

APAC-Marktnachrichten für Lithium-Ionen-Batterien

- Im September 2021 kündigte Exide Industries Pläne zur Errichtung einer Multi-Gigawatt-Produktionsanlage für Lithium-Ionen-Zellen in Indien an. Es ist außerdem geplant, das vom Ministerium für Schwerindustrie herausgegebene Production-Linked Incentive Scheme for National Program on Advanced Chemistry Cell (ACC) Battery Storage zu beantragen und daran teilzunehmen.

- Im Juli 2021 begann Energy Renaissance mit dem Bau der ersten Lithium-Ionen-Batterieproduktionsanlage Australiens und plant die Produktion von Elektrofahrzeugbatterien, die auf die australischen Wetterbedingungen zugeschnitten sind. Solche Schritte dürften die Abhängigkeit von Batterieimporten aus anderen Ländern verringern. Sie werden die Batteriehersteller wahrscheinlich dazu ermutigen, Batterien für Elektrofahrzeuge vor Ort zu produzieren, was wiederum die Nachfrageaussichten in der Region verbessern wird.

- Im März 2021 kündigte Ola Electric einen Plan zur Errichtung einer Zellfertigungsanlage zur Stromversorgung seiner Lithium-Ionen-Batterie (Li-Ion) an. Die Batteriefertigungsanlage wird im kommenden integrierten Werk in der Nähe von Bengaluru, Indien, hergestellt, wo auch der E-Scooter hergestellt wird.

Segmentierung der APAC-Lithium-Ionen-Batterieindustrie

Der Marktbericht für Lithium-Ionen-Batterien im asiatisch-pazifischen Raum enthält:.

| Autobatterien |

| Industriebatterien |

| Batterien für Unterhaltungselektronik |

| Andere Anwendungen |

| Indien |

| China |

| Japan |

| Südkorea |

| Rest Asien-Pazifik |

| Anwendung | Autobatterien |

| Industriebatterien | |

| Batterien für Unterhaltungselektronik | |

| Andere Anwendungen | |

| Erdkunde | Indien |

| China | |

| Japan | |

| Südkorea | |

| Rest Asien-Pazifik |

Häufig gestellte Fragen zur APAC-Marktforschung für Lithium-Ionen-Batterien

Wie groß ist der Markt für Lithium-Ionen-Batterien im asiatisch-pazifischen Raum?

Der Markt für Lithium-Ionen-Batterien im asiatisch-pazifischen Raum wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 15,5 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für Lithium-Ionen-Batterien im asiatisch-pazifischen Raum?

Samsung SDI Co. Ltd., Panasonic Corporation, Contemporary Amperex Technology Co Ltd., EnerSys, BYD Co. Ltd. sind die wichtigsten Unternehmen, die auf dem Markt für Lithium-Ionen-Batterien im asiatisch-pazifischen Raum tätig sind.

Welche Jahre deckt dieser Markt für Lithium-Ionen-Batterien im asiatisch-pazifischen Raum ab?

Der Bericht deckt die historische Marktgröße des Marktes für Lithium-Ionen-Batterien im asiatisch-pazifischen Raum für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Lithium-Ionen-Batterien im asiatisch-pazifischen Raum für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Lithium-Ionen-Batterien im asiatisch-pazifischen Raum

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Lithium-Ionen-Batterien im asiatisch-pazifischen Raum im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Lithium-Ionen-Batterien im asiatisch-pazifischen Raum umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.