حجم وحصة سوق أجهزة الاستشعار للسيارات في الولايات المتحدة

تحليل سوق أجهزة الاستشعار للسيارات في الولايات المتحدة بواسطة Mordor Intelligence

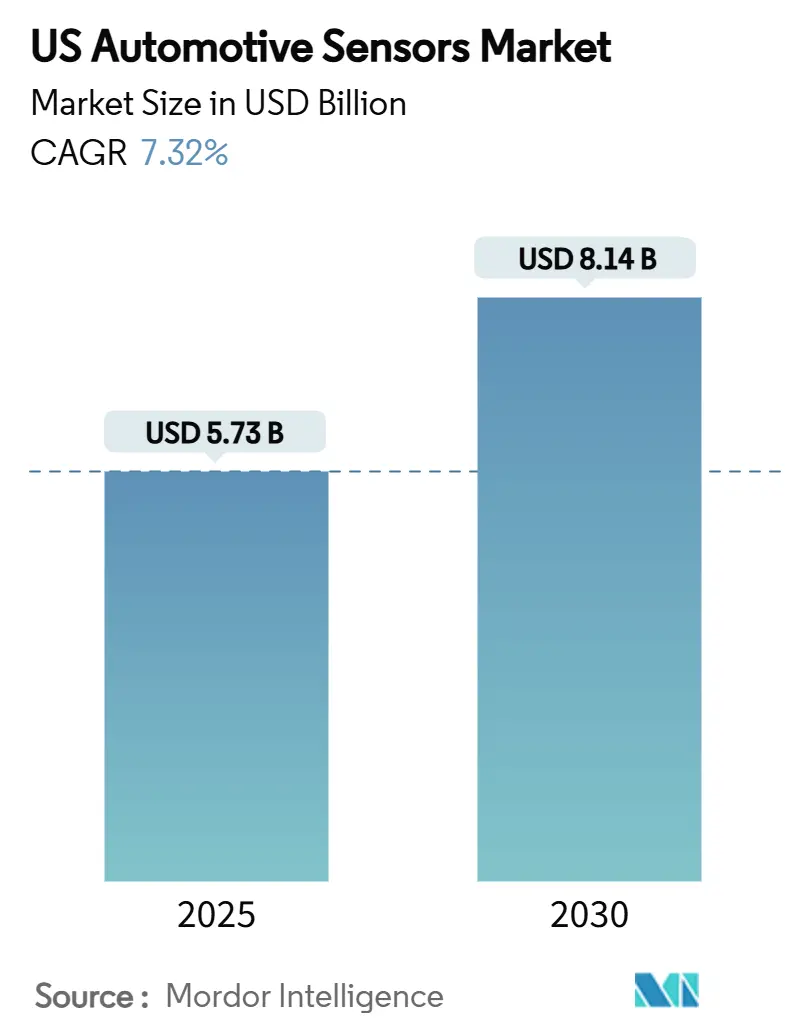

يُقدر حجم سوق أجهزة الاستشعار للسيارات في الولايات المتحدة بمبلغ 5.73 مليار دولار أمريكي في عام 2025، ومن المتوقع أن يصل إلى 8.14 مليار دولار أمريكي بحلول عام 2030، بمعدل نمو سنوي مركب قدره 7.32% خلال الفترة المتوقعة (2025-2030). يقوم صانعو السيارات بتضمين المزيد من أجهزة الاستشعار لكل مركبة للامتثال لتفويضات ضغط الإطارات والتحكم في الثبات والفرملة الآلية. في الوقت نفسه، يعتمد مشغلو الأساطيل على الخدمات البُعادية الغنية بأجهزة الاستشعار للتحكم في تكاليف التأمين والانبعاثات. تواصل الأجهزة القائمة على الرادار والليدار و MEMS تحقيق اختراقات في التكلفة والأداء، مما يمنح الموردين القدامى والشركات الناشئة طرقًا جديدة للتميز في سوق أجهزة الاستشعار للسيارات في الولايات المتحدة.

أهم النقاط الرئيسية في التقرير

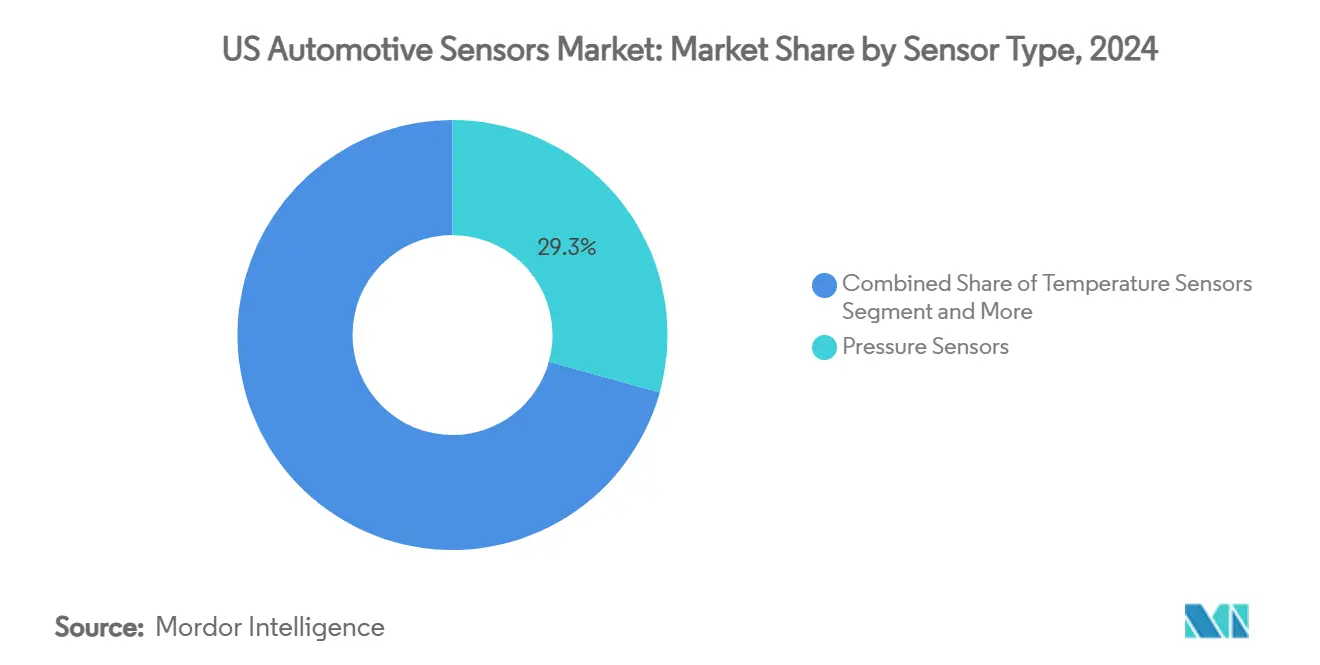

- حسب نوع المستشعر، قادت مستشعرات الضغط بحصة 29.35% من سوق أجهزة الاستشعار للسيارات في الولايات المتحدة في عام 2024؛ ومن المتوقع أن تتوسع مستشعرات الرادار بمعدل نمو سنوي مركب 8.23% حتى عام 2030.

- حسب التطبيق، شكلت أنظمة مجموعة نقل الحركة 36.56% من الإيرادات في عام 2024، بينما من المقرر أن ينمو نظام ADAS بمعدل نمو سنوي مركب 8.71% حتى عام 2030.

- حسب نوع المركبة، استحوذت سيارات الركاب على 65.23% من حجم سوق أجهزة الاستشعار للسيارات في الولايات المتحدة في عام 2024، وستسجل المركبات التجارية الثقيلة أسرع نمو بمعدل نمو سنوي مركب 8.94%.

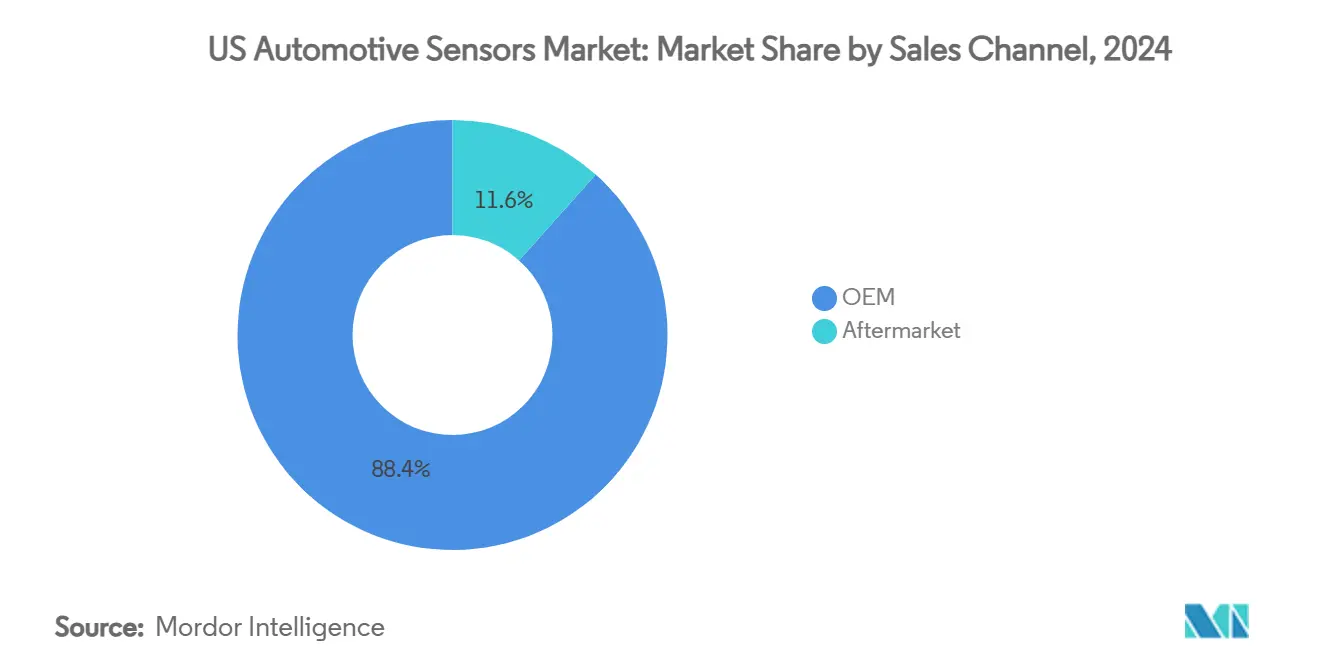

- حسب قناة المبيعات، استحوذت تركيبات OEM على حصة 88.46% في عام 2024؛ ويرتفع قطاع ما بعد البيع بمعدل نمو سنوي مركب 9.12% مع اكتساب التعديلات التحديثية شعبية.

- حسب الدفع، حافظت مجموعات نقل الحركة ICE على حصة 68.31% خلال عام 2024؛ ويرتفع قطاع المركبات الكهربائية التي تعمل بالبطاريات (Battery EV) بمعدل نمو سنوي مركب 7.56% حتى عام 2030.

- حسب تقنية المستشعر، هيمنت أجهزة MEMS بحصة 74.11% وهي أيضًا الفئة الأسرع نموًا بمعدل نمو سنوي مركب 7.47%.

اتجاهات ورؤى سوق أجهزة الاستشعار للسيارات في الولايات المتحدة

تحليل تأثير الدوافع

| الدافع | (~) % التأثير على توقعات معدل النمو السنوي المركب | الأهمية الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| اعتماد المركبات الكهربائية (EV) يدفع محتوى المستشعرات لكل مركبة | +2.4% | كاليفورنيا، واشنطن، ولايات الشمال الشرقي | طويل الأجل (≥ 4 سنوات) |

| ترقيات TPMS و ESC و NCAP الفيدرالية | +1.8% | على الصعيد الوطني، مع إنفاذ تنظيمي من واشنطن العاصمة | متوسط الأجل (2-4 سنوات) |

| معماريات المركبات المعرفة بالبرمجيات | +1.5% | مراكز التكنولوجيا: كاليفورنيا، ميشيغان، تكساس | متوسط الأجل (2-4 سنوات) |

| قانون CHIPS يحفز مصانع MEMS على الشاطئ | +1.2% | في جميع أنحاء الولايات المتحدة، مع التركيز في أريزونا وتكساس ونيويورك | متوسط الأجل (2-4 سنوات) |

| تعديلات تحديثية للخدمات البُعادية للتأمين المتصل | +0.8% | المراكز الحضرية، مبدئيًا في الشمال الشرقي والساحل الغربي | قصير الأجل (≤ 2 سنوات) |

| أهداف إزالة الكربون من الأساطيل | +0.6% | أساطيل الشركات على الصعيد الوطني، بقيادة الولايات الساحلية | طويل الأجل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

قانون CHIPS يحفز مصانع MEMS على الشاطئ

توجه المنح الفيدرالية الجديدة بقيمة 39 مليار دولار أمريكي مشاريع تصنيع الرقاقات إلى أريزونا وتكساس وشمال ولاية نيويورك، مما يضمن خط أنابيب محلي لمستشعرات الضغط MEMS والمستشعرات بالقصور الذاتي والمغناطيسية التي تدعم محركات ومحركات البطاريات وأدوات التحكم في الهيكل. حصلت شركة Rogue Valley Microdevices بالفعل على 6.7 مليون دولار أمريكي لمصنع في فلوريدا سيزيد من قدرتها الإنتاجية من MEMS للسيارات بثلاثة أضعاف تقريبًا، مما يوضح كيف يمكن للمسابك الصغيرة التوسع في إطار البرنامج. تقلل السعة المضافة من المهل الزمنية، وتقلل من مخاطر الشحن وتدعم التسليم في الوقت المناسب لمصانع التجميع في ديترويت والساحل. تحصل الجامعات على منح بحثية تبذر عمليات المعالجة الدقيقة من الجيل التالي، مما يزيد من ترسيخ الابتكار داخل سوق أجهزة الاستشعار للسيارات في الولايات المتحدة. مجتمعة، ترفع هذه الإجراءات المرونة وتعيد الإنتاج المستقبلي من المصانع الخارجية.[1]"Rogue Valley Microdevices Receives USD 6.7 Million From CHIPS Act," Plant Services, plantservices.com

اعتماد المركبات الكهربائية (EV) يدفع محتوى المستشعرات لكل مركبة

تدمج النماذج الكهربائية أشباه موصلات أكثر بمرتين إلى ثلاث مرات من سيارات ICE، مما يدفع قيمة المستشعرات نحو حصة أكبر بحلول عام 2030. تتطلب أنظمة إدارة البطاريات وحدها عقدًا متعددة لدرجة الحرارة والتيار والجهد لمنع الانفلات الحراري. تراقب مستشعرات الموضع والمستشعرات المغناطيسية سرعة المحرك الإلكتروني، بينما تحافظ أجهزة عزل الجهد العالي على السلامة. تعمل الإعفاءات الضريبية الحكومية ومنح الشحن من الساحل إلى الساحل على تسريع أحجام التسليم، لذلك يقوم الموردون بتوسيع نطاق قوالب الضغط ودرجة الحرارة القائمة على SiC لتلبية البيئات الأكثر قسوة تحت غطاء المحرك. ونتيجة لذلك، يستفيد سوق أجهزة الاستشعار للسيارات في الولايات المتحدة من ارتفاع متوسط أسعار البيع حتى عندما يظل إجمالي إنتاج المركبات ثابتًا.

تعديلات تحديثية للخدمات البُعادية للتأمين المتصل

تعتمد برامج التأمين القائمة على الاستخدام على مقاييس التسارع والجيروسكوبات ووحدات GNSS لتتبع أسلوب القيادة والمسافة المقطوعة. مع توقع أن تشكل السيارات المتصلة أكثر من أربعة أخماس مبيعات الولايات المتحدة الجديدة في عام 2025، أصبح تحديث الطرازات القديمة باستخدام أجهزة دونجل للخدمات البُعادية القابلة للتوصيل أمرًا شائعًا. ترى ورش الإصلاح المستقلة إيرادات جديدة في تركيب الأجهزة ومعايرتها، بينما تكتسب شركات التأمين درجات مخاطر محسنة يمكن أن تخفض زيادات تكاليف المطالبات. هذا السحب في سوق ما بعد البيع يرفع أحجام الوحدات لمستشعرات القصور الذاتي MEMS وبوابات 4G/5G عبر سوق أجهزة الاستشعار للسيارات في الولايات المتحدة.

معماريات المركبات المعرفة بالبرمجيات

تقوم وحدات التحكم المناطقية المركزية الآن بتجميع البيانات من مئات العقد ودفع التحديثات عبر الأثير. أثبتت شركة Tesla أن الأسلاك المبسطة يمكن أن تقلل من طول الكابل ووزنه، ويحذو مصنعو المعدات الأصلية الرئيسيون حذوها. تعمل رقائق الرادار والليدار عالية السرعة من Texas Instruments على تحسين الإدراك، كما أن مجموعات برامجها قابلة للترقية إلى مستويات الاستقلالية المستقبلية دون تغيير الأجهزة.[2]"News Release 15 April 2025," Texas Instruments, ti.com بالنسبة للموردين، هذا يعني تصميم مستشعرات باتصالات مشفرة وزمن انتقال حتمي لتندرج بدقة في العمود الفقري المتطور. يبقي هذا التحول سوق أجهزة الاستشcharge-Coupled للسيارات في الولايات المتحدة متوافقًا مع دورات التطوير السحابية الأصلية بدلاً من تحديثات طراز العام التقليدية.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الأهمية الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| التكلفة وتآكل الأسعار يضغطان على هوامش ربح المستوى الأول (Tier-1) | -1.2% | حزام تصنيع السيارات في ميشيغان وأوهايو وإنديانا | متوسط الأجل (2-4 سنوات) |

| الإجهاد المائي لإمدادات السيليكون | -0.9% | أريزونا ونيو مكسيكو وتكساس | طويل الأجل (≥ 4 سنوات) |

| الأمن السيبراني على مستوى المستشعر | -0.8% | على الصعيد الوطني، مع التركيز التنظيمي في واشنطن العاصمة | متوسط الأجل (2-4 سنوات) |

| الموثوقية والمعايرة في الظروف القاسية | -0.6% | مناطق المناخ القاسي: ألاسكا، جنوب غرب الصحراء، الغرب الأوسط العلوي | قصير الأجل (≤ 2 سنوات) |

| المصدر: Mordor Intelligence | |||

قيود الإجهاد المائي لإمدادات السيليكون

قد تستهلك مصانع الجيل التالي في أريزونا كميات كبيرة من اللترات من الماء يوميًا، مما يجهد طبقات المياه الجوفية التي تتعرض بالفعل لضغط الجفاف. قد تؤدي معارضة المجتمع أو التأخير في إصدار التصاريح إلى الحد من إنتاج الرقاقات المحلي، مما يشدد تدفق قوالب الضغط والقصور الذاتي للسيارات. للتخفيف من المخاطر، يقوم المصنعون بتركيب إعادة تدوير ذات حلقة مغلقة تستعيد أكثر من 70% من مياه المعالجة، ومع ذلك فإن النفقات الرأسمالية تطيل فترة الاسترداد. قد يؤدي النقص المطول إلى إضعاف نمو سوق أجهزة الاستشعار للسيارات في الولايات المتحدة إذا لم تتم الموافقة على مواقع إضافية.

التكلفة وتآكل الأسعار يضغطان على هوامش ربح المستوى الأول (Tier-1)

يقوم مصنعو المعدات الأصلية (OEMs) بتوريد خرائط طريق البرامج والأجهزة من الداخل، مما يجبر موردي المستوى الأول التقليديين على خفض الأسعار واستيعاب تكاليف التصميم. يتوقع المحللون أن تنخفض متوسط هوامش الموردين قليلاً في غضون خمس سنوات. يحد انخفاض الربحية من نفقات البحث والتطوير لمنصات الاستشعار الجديدة، مما يبطئ الانتشار في السوق الشامل. يتجه بعض الموردين المقيمين في الولايات المتحدة إلى خدمات التكامل والمعايرة عبر الأثير، ومع ذلك فإن إعادة الهيكلة الواسعة النطاق قد لا تزال تخنق معدلات الابتكار داخل سوق أجهزة الاستشعار للسيارات في الولايات المتحدة.

تحليل القطاعات

حسب نوع المستشعر: مستشعرات الضغط تحافظ على الصدارة، والرادار يضيق الفجوة

حققت أجهزة الضغط 29.35% من إيرادات عام 2024، مما يدعم تطبيقات مثل حقن الوقود، وتعزيز الفرامل، ومراقبة ضغط الإطارات الإلزامية. من المقرر أن يتوسع حجم سوق أجهزة الاستشعار للسيارات في الولايات المتحدة لوحدات الضغط بشكل مطرد بما يتماشى مع أهداف كفاءة استهلاك الوقود والانبعاثات. ستنمو وحدات الرادار، على الرغم من صغر حجمها اليوم، بمعدل نمو سنوي مركب 8.23% حتى عام 2030 بفضل انخفاض أسعار شرائح 77 GHz وضغط NCAP لإضافة تنبيهات النقطة العمياء والاصطدام الأمامي وحركة المرور المتقاطعة. يقوم موردو المستوى الأول (Tier-1s) الآن بتجميع رادار 4D رباعي الأركان في سيارات الدفع الرباعي ذات الحجم الكبير، مما يشير إلى أن اندماج أجهزة الاستشعار ينتقل من القطاعات المتميزة إلى القطاعات ذات الحجم الكبير.

تدمج معماريات الموجات المليمترية من الجيل الثاني تكوين الحزمة الرقمية وتصنيف الكائنات المعزز بالذكاء الاصطناعي على شريحة CMOS واحدة. هذا يقلل من فاتورة المواد ويبسط التصميم الحراري، مما يساعد الرادار على تآكل حصة ADAS المعتمدة على الكاميرا فقط. يعد الموردون الذين يجمعون بين الرادار ووحدات مرجعية بالقصور الذاتي بقياس دقيق للمسافة حتى عند حظر GPS، مما يخلق تجمعات قيمة جديدة داخل صناعة أجهزة الاستشعار للسيارات في الولايات المتحدة.[3]"News Release 15 April 2025," Texas Instruments, ti.com

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب التطبيق: مجموعة نقل الحركة تقود، و ADAS يسجل نموًا هائلاً

شكلت أنظمة مجموعة نقل الحركة 36.56% من الإنفاق لعام 2024، وتغطي تدفق الهواء، والطرق، ودرجة حرارة سائل التبريد، ومستشعرات حزمة البطارية. يحافظ الامتثال لقواعد الانبعاثات من المستوى 3 (Tier 3) على ارتفاع مخصصات مجموعة نقل الحركة. في الوقت نفسه، ستتوسع وظائف ADAS والوظائف المستقلة بمعدل نمو سنوي مركب 8.71% حتى عام 2030، مما يرفع حصتها من حجم سوق أجهزة الاستشعار للسيارات في الولايات المتحدة بشكل كبير. تتيح مجموعات الموجات فوق الصوتية والكاميرا والرادار والليدار وظائف المستوى 2+، بينما يؤمن تفويض الكبح التلقائي في حالات الطوارئ الجديد من NHTSA أحجامًا أساسية.

لتلبية أهداف التكرار، تحدد الشركات المصنعة للمعدات الأصلية (OEMs) مسارات استشعار مستقلة مزدوجة للتحكم الجانبي والطولي. هذا يرفع إجمالي عدد أشباه الموصلات لكل مركبة إلى ما يتجاوز الألف بحلول عام 2029، مما يرسخ ADAS كأسرع خط ميزانية نموًا لأجهزة الاستشعار. تعمل ترقيات الميزات المستمرة عبر الأثير على زيادة إيرادات دورة الحياة لأن حيز الحوسبة الخامل يمكن تحقيق الدخل منه بعد سنوات من بيع السيارة.

حسب نوع المركبة: سيارات الركاب تهيمن، والشاحنات الثقيلة تتسارع

استحوذت سيارات الركاب على 65.23% من الشحنات في عام 2024 نظرًا لأعداد تصنيعها الأعلى بكثير. يرتفع المحتوى لكل وحدة في المركبات متعددة الاستخدامات كروس أوفر متوسطة الحجم أيضًا، مما يوسع الطلب. ستسجل المركبات التجارية الثقيلة معدل نمو سنوي مركب 8.94% حيث تطرح الجهات التنظيمية الفيدرالية قواعد الكبح التلقائي في حالات الطوارئ والتحكم الإلكتروني بالثبات للشاحنات من الفئة 8. تضخم أحجام التجارة الإلكترونية المتزايدة الحاجة إلى مستشعرات التحذير من الاصطدام ومراقبة التعب. ترفع هذه التفويضات حصة سوق أجهزة الاستشعار للسيارات في الولايات المتحدة للتطبيقات الثقيلة على الرغم من تباطؤ معدلات التصنيع.

تستفيد شاحنات الفان التجارية الخفيفة من نمو توصيل الميل الأخير ومنح الكهربة، والتي تتيح حزم خدمات بُعادية أكثر ثراءً. تشمل تعقيدات التكامل إغلاق أغطية الليدار ضد رذاذ الغسالات الكهربائية وإدارة التداخل الكهرومغناطيسي من محولات الجر عالية التيار. تحفز هذه الفروق الدقيقة الموردين المتخصصين على التصميم المشترك لأجهزة الاستشعار مع مصنعي هياكل المركبات، مما يخلق جيوب إيرادات جديدة داخل صناعة أجهزة الاستشعار للسيارات في الولايات المتحدة.

حسب قناة المبيعات: OEM لا يزال مهيمنًا، وما بعد البيع يكتسب زخمًا

امتلكت التركيبات في المصنع 88.46% من مبيعات عام 2024، مما يعكس مدى تعقيد دمج أجهزة الاستشعار في الشبكات ذات الأهمية للسلامة. يبرم صانعو السيارات اتفاقيات توريد متعددة السنوات، مما يوفر رؤية للحجم. ومع ذلك، سيرتفع سوق ما بعد البيع بمعدل نمو سنوي مركب 9.12% حيث يقوم مديرو التأمين ومديرو الأساطيل وشركات التكنولوجيا بتحديث المركبات القديمة بمسجلات البيانات وأطقم معايرة ADAS. يفضل النمو مراكز MEMS للتوصيل والتشغيل التي تقرن أجهزة المودم الخلوية بـ GPS ومقاييس التسارع وبوابات CAN.

تشكل متطلبات المعايرة المتصاعدة عقبات أمام ورش العمل المستقلة لأن منصات المحاذاة واشتراكات البرامج ترفع تكاليف الدخول. قد يتبع ذلك توحيد بين سلاسل الخدمات، مما يؤدي إلى تحويل القوة التفاوضية تدريجيًا داخل سوق أجهزة الاستشعار للسيارات في الولايات المتحدة نحو بائعي المعدات الذين يجمعون بين الأجهزة والتدريب.

حسب الدفع: ICE لا يزال الأكبر، والمركبات الكهربائية التي تعمل بالبطاريات (Battery EVs) تشهد طفرة

حافظت مجموعات نقل الحركة ICE على حصة 68.31% خلال عام 2024، مدعومة باستمرار تفضيل المستهلكين لشاحنات البيك أب وسيارات الدفع الرباعي التي تعمل بالبنزين. يتمحور إنفاقهم على أجهزة الاستشعار حول إعادة تدوير غاز العادم، وتصفية الجسيمات، والتحكم في الشحن التوربيني. سترتفع مستشعرات المركبات الكهربائية التي تعمل بالبطاريات (Battery EV) بمعدل نمو سنوي مركب 7.56%، مدعومة بالإعفاءات الضريبية الفيدرالية وتوسيع شبكة الشحن من الساحل إلى الساحل. تشرف مستشعرات التحويلة عالية الدقة ومستشعرات تأثير هول ومستشعرات الألياف الضوئية على معماريات 800 فولت، وتراقب قوالب ضغط كربيد السيليكون تدفق سائل التبريد في حلقات الشحن السريع.

تضيف الأنظمة الهجينة طبقات استشعار مكررة لأن كلاً من محرك الاحتراق الداخلي والمحرك الكهربائي يتطلبان مراقبة مستقلة لدرجة الحرارة والاهتزاز. مع ارتفاع الأحجام التراكمية للهجينة، يمكن للموردين الاستفادة من منصات مستشعرات الضغط والموضع المشتركة، مما يسهل تكاليف التكثيف عبر سوق أجهزة الاستشعار للسيارات في الولايات المتحدة.

حسب تقنية المستشعر: MEMS تقود الحجم والزخم

وفرت منصات MEMS ما نسبته 74.11% من وحدات عام 2024 وستنمو بمعدل نمو سنوي مركب 7.47%. توفر الهياكل السعوية والمقاومة للضغط المُصنعة آليًا دقيقًا حجمًا وتكلفة ومرونة في الاهتزاز لا مثيل لها. تطلق المسابك الآن حزمًا على مستوى الرقاقة تدمج تكييف إشارة ASIC، مما يقلل من مساحة اللوحة في المحولات كثيفة الطاقة. يوفر الاعتماد المبكر على الليدار ذي المرايا الدقيقة MEMS مجال رؤية يبلغ 120 درجة بدقة عمق أقل من ثلاثة سنتيمترات، وهو أمر حاسم لأوضاع الركن الآلي في المناطق الحضرية.

تحتفظ المستشعرات غير القائمة على MEMS، مثل محولات الطاقة فوق الصوتية ذات الموجات السائبة وكبسولات الضغط المُصنعة آليًا، بمكانة متخصصة حيث تستبعد الضغوط الشديدة أو توافق السوائل هياكل السيليكون. ومع ذلك، فإن الانخفاض المستمر في التكلفة داخل MEMS سيحل تدريجياً محل هذه التصميمات القديمة، مما يرسخ المكانة المهيمنة لـ MEMS في سوق أجهزة الاستشعار للسيارات في الولايات المتحدة.

التحليل الجغرافي

تواصل ولايات الغرب الأوسط مثل ميشيغان وأوهايو تجميع غالبية المركبات، وبالتالي دمج أكبر عدد مطلق من مستشعرات المحرك والهيكل والمقصورة. تجعل تجمعات العمالة الماهرة ومجموعات المستوى الأول (Tier-1) الراسخة هذه المناطق لا غنى عنها للتحقق والإنتاج الضخم. ومع ذلك، ينجرف رأس المال لمصانع الحقول الخضراء (greenfield fabs) جنوبًا غربًا نحو أريزونا وتكساس، مما يسمح بظهور ممر جديد لأشباه الموصلات بموجب قانون CHIPS والعلوم. مع وصول هذه المصانع إلى حجم الإنتاج، يمكن شحن رقاقات المستشعرات مباشرة إلى خطوط الوحدات في الغرب الأوسط، مما يقلل من المخاطر اللوجستية ومخزونات المخزون عبر سوق أجهزة الاستشعار للسيارات في الولايات المتحدة.

تقود كاليفورنيا انتشار السيارات الكهربائية على المستوى الوطني، وهو ما يؤدي بدوره إلى تسريع اعتماد مستشعرات التيار ودرجة الحرارة والعزل عالية الجهد. تعمل شركات البرمجيات في وادي السيليكون جنبًا إلى جنب مع متخصصي أشباه الموصلات لتحسين خوارزميات اندماج أجهزة الاستشعار التي تدعم ميزات الطيار الآلي من المستوى 2+. كما تغري تصاريح الطرق المفتوحة التنظيمية الشركات الناشئة في مجال الليدار والرادار بتجربة الأساطيل في سان فرانسيسكو ولوس أنجلوس، مما يعزز حذافة الابتكار في الساحل.

يمثل الشمال الشرقي ووسط المحيط الأطلسي كثافة مرورية عالية وشتاءً قاسيًا. لذلك، يميل الطلب نحو وحدات الرادار والكاميرا المناسبة لجميع الأحوال الجوية القادرة على التعامل مع رذاذ الملح وظروف ما دون الصفر. تعمل مقار التأمين في كونيتيكت ونيويورك وبنسلفانيا على تعزيز عمليات نشر الخدمات البُعادية، مما يحفز الإقبال على أجهزة الدونجل في سوق ما بعد البيع. وفي الوقت نفسه، تستضيف ولايات الجنوب الشرقي مثل تينيسي وكارولينا الجنوبية العديد من مشاريع مصانع البطاريات وتجميع المركبات الكهربائية الجديدة، مما يوسع الاستهلاك الإقليمي لمستشعرات درجة الحرارة والضغط على مستوى الحزمة. بشكل جماعي، تبني هذه الديناميكيات الجغرافية بصمة إقليمية متوازنة للموردين الذين يخدمون سوق أجهزة الاستشعار للسيارات في الولايات المتحدة.

المشهد التنافسي

استحوذت خمس شركات كبرى لأشباه الموصلات - Infineon و NXP و STMicroelectronics و Texas Instruments و Renesas - مجتمعة على ما يزيد قليلاً عن نصف إيرادات عام 2024، مما يؤكد وجود احتكار قلة محكم. لا تزال شركات Continental و Bosch و Denso تقود التكامل على مستوى الوحدة، ومع ذلك يتلاشى تأثيرها حيث يتفاوض مصنعو المعدات الأصلية (OEMs) مباشرة مع بيوت الرقائق للحصول على وحدات تحكم الرادار والبطاريات من الجيل التالي. قدمت شركة Texas Instruments مؤخرًا برنامج تشغيل ليدار بزمن استجابة 2.5 نانوثانية يقلل من زمن انتقال النظام وجهاز إرسال واستقبال رادار جديد بتردد 77 GHz يوسع نطاق الكشف إلى ما بعد 500 متر.

تؤدي عمليات بناء القدرات المحلية إلى تغيير موازين القوى بشكل أكبر. يمكن للشركات الناشئة في مجال المسابك المدعومة بمنح CHIPS أن تقدم عمليات متخصصة مثل MEMS القائمة على السيليكون على عازل (silicon-on-insulator) للموردين من المستوى الأول (Tier-1s) الذين يسعون إلى مصادر مزدوجة. تقرن التحالفات الاستراتيجية بين مصممي الرادار الذين لا يمتلكون مصانع (fab-less) ومصانع الرقاقات المتخصصة في الركائز عالية المقاومة، مما يضمن قابلية التوسع في الحجم. سيتمكن الموردون الذين يتقنون مجموعات البرامج والمستشعرات المتكاملة رأسيًا من الحصول على هوامش ربح ممتازة مع تحول المركبات إلى منصات بيانات.

يواجه موردو المستوى الأول (Tier-1s) ضغطًا على الهامش ولكنهم يحتفظون بخبرة التكامل. تعيد الشركات ذات النظرة المستقبلية تموضعها كمنسقين للنظام يوحدون الرقائق من بائعين متعددين، ويديرون مفاتيح الأمن السيبراني ويصادقون على سلامة ISO 26262. ترتفع قيمة هذا التنسيق مع كل مجال إضافي لوحدة التحكم الإلكترونية (ECU)، مما يسمح للموردين من المستوى الأول (Tier-1s) الرشيقين بالدفاع عن أهميتهم حتى مع انتقال إيرادات السيليكون المباشرة إلى الأعلى في سوق أجهزة الاستشعار للسيارات في الولايات المتحدة.

قادة صناعة أجهزة الاستشعار للسيارات في الولايات المتحدة

-

Texas Instruments Incorporated

-

Robert Bosch GmbH

-

Continental AG

-

Denso Corporation

-

Infineon Technologies

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أحدث تطورات الصناعة

- أبريل 2025: كشفت شركة Texas Instruments عن برنامج تشغيل ليزر الليدار LMH13000 و SoC الرادار بالموجات المليمترية AWR2944P لإدراك أسرع وأطول مدى.

- يناير 2024: قدمت شركة Infineon مستشعر الموضع المغناطيسي Xensiv TLI5590-A6W، الذي يستهدف التحكم في المحرك الإلكتروني في المركبات الكهربائية التي تعمل بالبطاريات (Battery EVs).

- فبراير 2023: أطلقت شركة Continental مستشعر الموضع الدوراني eRPS لزيادة دقة التوجيه في أنظمة المساعدة الكهربائية المعززة.

نطاق تقرير سوق أجهزة الاستشعار للسيارات في الولايات المتحدة

يغطي سوق أجهزة الاستشعار للسيارات في الولايات المتحدة الاتجاهات الحالية والقادمة مع التطورات التكنولوجية الحديثة. سيقدم التقرير تحليلاً مفصلاً لمختلف مجالات السوق حسب النوع والتطبيق والمركبة. سيتم توفير حصة السوق لشركات تصنيع أجهزة استشعار السيارات في الدولة في التقرير.

| مستشعرات درجة الحرارة |

| مستشعرات الضغط |

| مستشعرات السرعة / التسارع |

| مستشعرات المستوى / الموضع |

| المستشعرات المغناطيسية |

| مستشعرات الغاز / الكيماويات |

| مستشعرات القصور الذاتي (التسارع / الجيروسكوب) |

| مستشعرات الليدار (LiDAR) |

| مستشعرات الرادار |

| المستشعرات فوق الصوتية |

| مستشعرات الصور / الكاميرا |

| مستشعرات التيار |

| مجموعة نقل الحركة |

| إلكترونيات الجسم والراحة |

| أمن وسلامة المركبات |

| ADAS والأنظمة المستقلة |

| الخدمات البُعادية والاتصال |

| إدارة البطارية (EV) |

| الدراجات النارية |

| سيارات الركاب |

| المركبات التجارية الخفيفة |

| المركبات التجارية الثقيلة |

| OEM |

| ما بعد البيع |

| مركبات الاحتراق الداخلي |

| المركبات الكهربائية الهجينة |

| المركبات الكهربائية التي تعمل بالبطاريات |

| مركبات خلايا الوقود الكهربائية |

| MEMS |

| المستشعرات غير القائمة على MEMS / الماكرو |

| حسب نوع المستشعر | مستشعرات درجة الحرارة |

| مستشعرات الضغط | |

| مستشعرات السرعة / التسارع | |

| مستشعرات المستوى / الموضع | |

| المستشعرات المغناطيسية | |

| مستشعرات الغاز / الكيماويات | |

| مستشعرات القصور الذاتي (التسارع / الجيروسكوب) | |

| مستشعرات الليدار (LiDAR) | |

| مستشعرات الرادار | |

| المستشعرات فوق الصوتية | |

| مستشعرات الصور / الكاميرا | |

| مستشعرات التيار | |

| حسب التطبيق | مجموعة نقل الحركة |

| إلكترونيات الجسم والراحة | |

| أمن وسلامة المركبات | |

| ADAS والأنظمة المستقلة | |

| الخدمات البُعادية والاتصال | |

| إدارة البطارية (EV) | |

| حسب نوع المركبة | الدراجات النارية |

| سيارات الركاب | |

| المركبات التجارية الخفيفة | |

| المركبات التجارية الثقيلة | |

| حسب قناة المبيعات | OEM |

| ما بعد البيع | |

| حسب الدفع | مركبات الاحتراق الداخلي |

| المركبات الكهربائية الهجينة | |

| المركبات الكهربائية التي تعمل بالبطاريات | |

| مركبات خلايا الوقود الكهربائية | |

| حسب تقنية المستشعر | MEMS |

| المستشعرات غير القائمة على MEMS / الماكرو |

الأسئلة الرئيسية التي تمت الإجابة عليها في التقرير

ما هي القيمة الحالية لسوق أجهزة الاستشعار للسيارات في الولايات المتحدة؟

تبلغ قيمة السوق 5.73 مليار دولار أمريكي في عام 2025 وهو في طريقه للتوسع بمعدل نمو سنوي مركب 7.32% حتى عام 2030.

أي فئة من أجهزة الاستشعار تستحوذ على الحصة الأكبر اليوم؟

تقود مستشعرات الضغط بحصة 29.35% من إيرادات عام 2024 بسبب المراقبة الإلزامية لضغط الإطارات وتطبيقات مجموعة نقل الحركة.

ما مدى سرعة نمو مستشعرات الرادار في سوق أجهزة الاستشعار للسيارات في الولايات المتحدة؟

من المتوقع أن تحقق وحدات الرادار معدل نمو سنوي مركب 8.23% بين 2025-2030، مما يجعلها أسرع أنواع المستشعرات نموًا.

لماذا يعتبر قانون CHIPS مهمًا لموردي أجهزة الاستشعار؟

تقوم المنح الفيدرالية والإعفاءات الضريبية بقيمة 39 مليار دولار أمريكي بتمويل مصانع أمريكية جديدة تعمل على تقصير سلاسل التوريد وتوسيع قدرة إنتاج MEMS، مما يحسن المرونة.

أي قطاع من المركبات يوفر أقوى فرصة للنمو؟

تُظهر المركبات الكهربائية التي تعمل بالبطاريات أعلى معدل نمو سنوي مركب للمستشعرات بنسبة 7.56% حتى عام 2030 لأنها تستخدم أشباه موصلات أكثر بمرتين إلى ثلاث مرات من طرازات ICE.

كيف تؤثر قواعد السلامة الجديدة على الطلب؟

تتطلب تفويضات NHTSA بشأن تذكيرات حزام الأمان والمكابح التلقائية المقترحة في حالات الطوارئ رادارًا وكاميرا ومستشعرات إشغال إضافية، مما يؤمن نموًا أساسيًا للموردين.

آخر تحديث للصفحة في: