حجم وحصة سوق التأمين الصحي والطبي في الولايات المتحدة

تحليل سوق التأمين الصحي والطبي في الولايات المتحدة بواسطة Mordor Intelligence

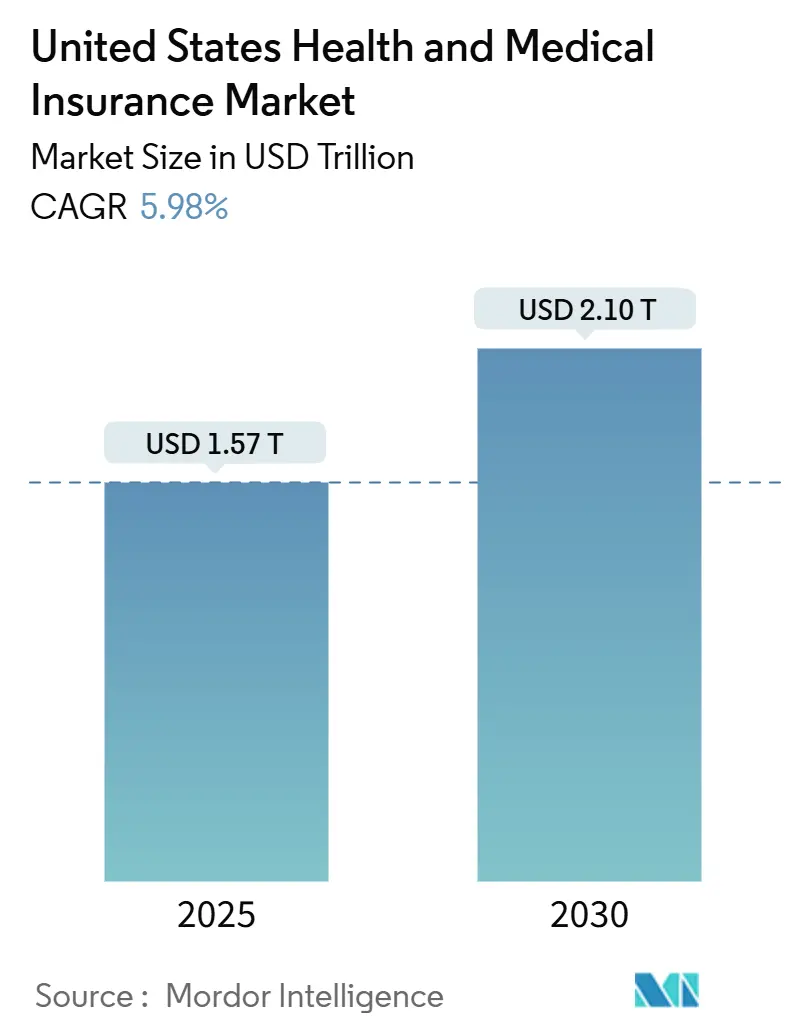

وصل سوق التأمين الصحي والطبي في الولايات المتحدة إلى 1.57 تريليون دولار أمريكي في عام 2025 ومن المتوقع أن يتقدم إلى 2.1 تريليون دولار أمريكي بحلول عام 2030، مما يعكس معدل نمو سنوي مركب قدره 5.98% ويؤكد استمرار الطلب رغم التقلبات التنظيمية. السكان المتقدمون في السن يدفعون التوسع، وارتفاع انتشار الأمراض المزمنة، وإعانات ACA الأكثر ثراءً، ومكاسب التسجيل النشطة في Medicare Advantage التي تعمل مجتمعة على توسيع السكان المشمولين بالتغطية ودعم نمو الأقساط. مرونة خطط أصحاب العمل، والاستيعاب السريع للخيارات عالية الخصم، والتوزيع الرقمي يساهم أيضاً في المسار الإيجابي، بينما استثمار شركات التأمين في الرعاية القائمة على القيمة والاكتتاب المدعوم بالذكاء الاصطناعي يحسن تمايز المنتجات والتحكم في التكاليف. يستمر توحيد شركات التأمين حيث تسعى الشركات للحصول على النطاق للتنقل في ضغط نسبة الخسائر الطبية وإطلاق الوصول الوطني، كما يتضح من عمليات الاستحواذ الأخيرة للأصول في قطاع Medicare. البرامج التجريبية الإقليمية للخيارات العامة وبرامج إعادة التأمين تعمل كذلك على استقرار الأقساط وتحفز المنافسة، خاصة في الغرب.

النقاط الرئيسية للتقرير

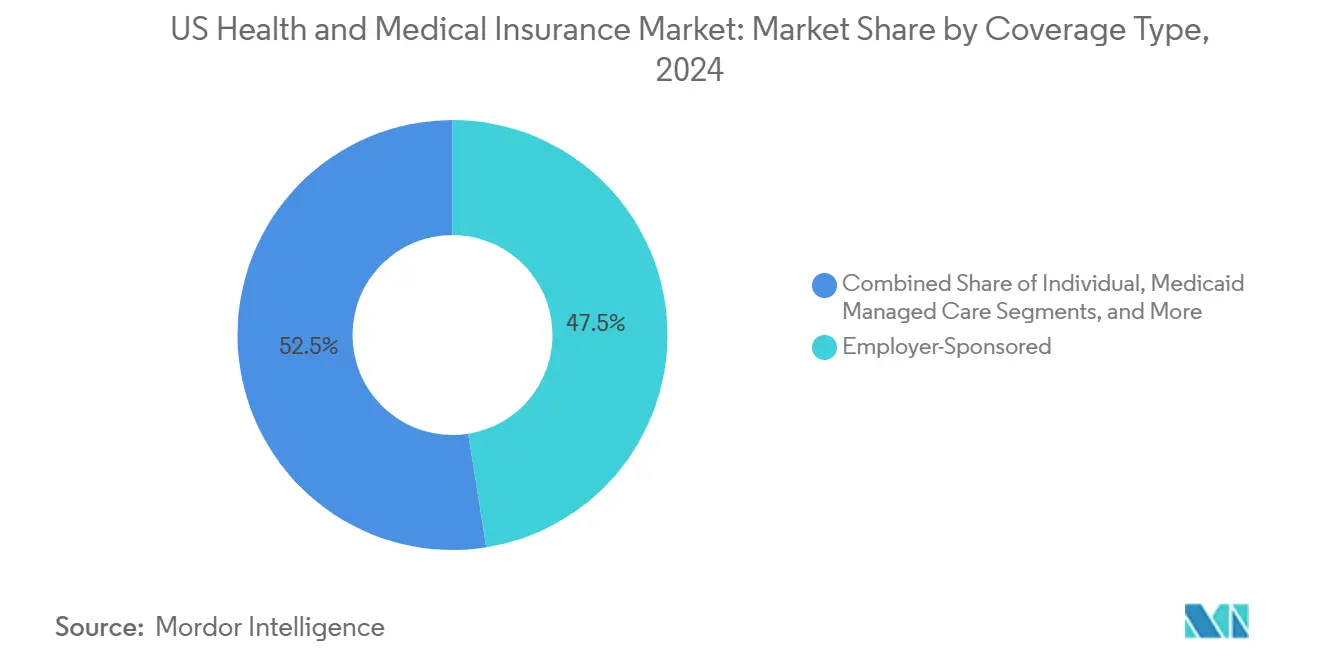

• حسب نوع التغطية، قاد التأمين المدعوم من صاحب العمل بنسبة 47.5% من حصة سوق التأمين الصحي والطبي في الولايات المتحدة في عام 2024، بينما من المتوقع أن يتوسع Medicare Advantage بمعدل نمو سنوي مركب قدره 7.80% حتى عام 2030.

• حسب نوع الخطة، استحوذت خطط PPO على 46% من حصة الإيرادات في عام 2024؛ من المتوقع أن تنمو خطط الصحة عالية الخصم بأسرع وتيرة بمعدل نمو سنوي مركب قدره 9.45% حتى عام 2030.

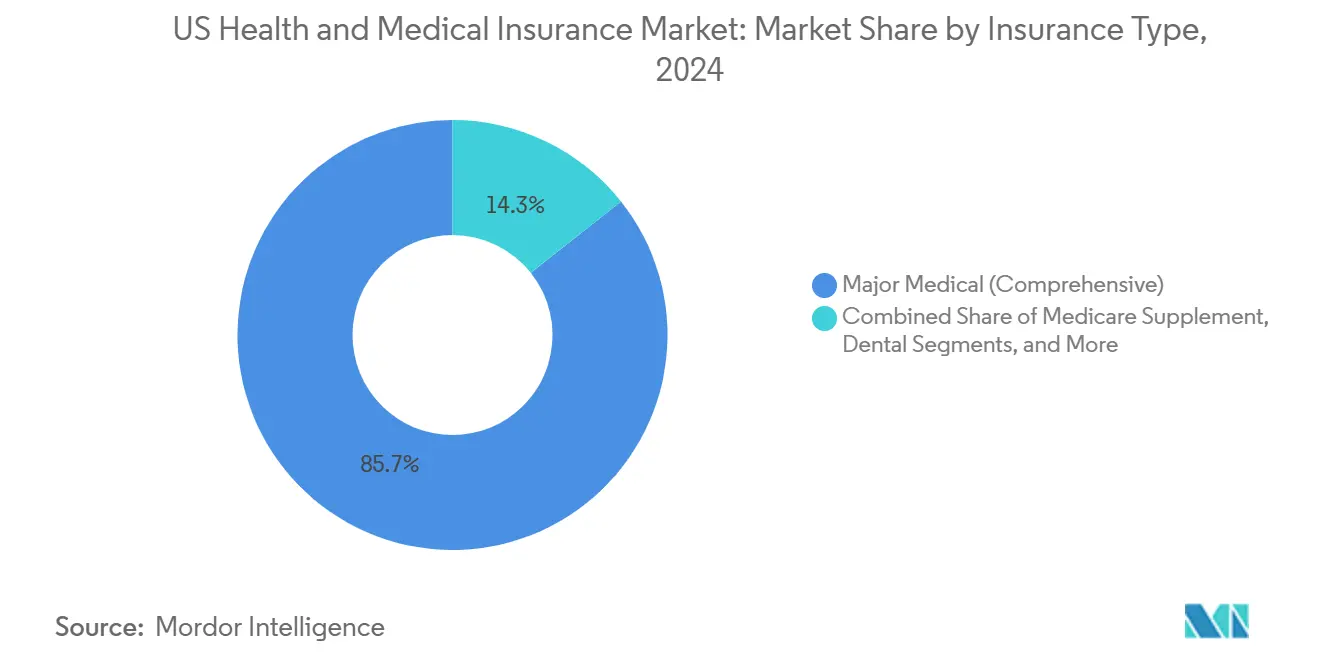

• حسب نوع التأمين، شكلت التغطية الطبية الرئيسية الشاملة 85.67% من حصة حجم سوق التأمين الصحي والطبي في الولايات المتحدة في عام 2024، بينما من المقرر أن ترتفع الخطوط المساعدة مثل تغطية الحوادث والأمراض الخطيرة بمعدل نمو سنوي مركب قدره 10.31% حتى عام 2030.

• حسب قناة التوزيع، استحوذ الوسطاء والوكلاء على حصة 55.24% في عام 2024، لكن البورصات الإلكترونية تسجل أعلى معدل نمو سنوي مركب متوقع قدره 12.00% حتى عام 2030.

• حسب المنطقة، استحوذ الجنوب على 35.34% من أقساط عام 2024، لكن الغرب مهيأ لأسرع معدل نمو سنوي مركب قدره 6.40% حتى عام 2030.

اتجاهات ورؤى سوق التأمين الصحي والطبي في الولايات المتحدة

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| ارتفاع تكاليف الرعاية الصحية والسكان المتقدمون في السن | +1.8% | عالمي | طويل المدى (≥ 4 سنوات) |

| توسع إعانات ACA وتسجيل Marketplace | +1.2% | وطني؛ الولايات غير الموسعة | متوسط المدى (2-4 سنوات) |

| النمو في اعتماد الرعاية المدارة لبرنامج Medicaid من قبل الولايات | +0.9% | الجنوب الشرقي والغرب الأوسط | متوسط المدى (2-4 سنوات) |

| ICHRAs وQSEHRAs لأصحاب العمل تنقل التغطية | +0.6% | وطني؛ التكنولوجيا والخدمات المهنية | طويل المدى (≥ 4 سنوات) |

| التقسيم الطبقي للمخاطر المدعوم بالذكاء الاصطناعي | +0.4% | المناطق الحضرية الكبرى | قصير المدى (≤ سنتان) |

| تكافؤ تعويض التطبيب عن بُعد | +0.3% | التركيز الريفي | قصير المدى (≤ سنتان) |

| المصدر: Mordor Intelligence | |||

ارتفاع تكاليف الرعاية الصحية والسكان المتقدمون في السن

يبقى نمو الأقساط مرتبطاً ارتباطاً وثيقاً بارتفاع الأسعار الطبية والاستخدام الأعلى بين كبار السن، مع تسلق نسب الخسائر الطبية للمجموعات الكبيرة فوق 90% قبل أن تنخفض في عام 2023. أضاف تسجيل Medicare Advantage 5.4% من الأعضاء الجدد في عام 2024، لكن الإنفاق المرتفع على الأدوية المتخصصة وحالات الأمراض المزمنة ضغط على الهوامش، مما دفع شركات التأمين نحو إدارة المخاطر المكثفة والترتيبات القائمة على القيمة [1]طاقم أخبار تمويل الرعاية الصحية، "تسجيل ACA يحطم الرقم القياسي 24 مليون"، healthcarefinancenews.com. تظهر استطلاعات أصحاب العمل أن 76% من الشركات قلقة بشأن تكاليف الصيدلة المتخصصة، مما يحفز الاهتمام بتوجيه موقع الرعاية واعتماد الأدوية الحيوية المماثلة. الزخم الديموغرافي، لذلك، يوسع المجموعة القابلة للعنونة ويتحدى شركات التأمين لكبح الاتجاه من خلال التحليلات وتنسيق الرعاية وإعادة تصميم المزايا.

توسع إعانات ACA وتسجيل Marketplace

أدت إعانات قانون خفض التضخم الممتدة إلى أعلى تسجيل في ACA على الإطلاق، مع تغطية 24 مليون شخص في عام 2025 ومتوسط مدخرات أسرية قدرها 800 دولار أمريكي سنوياً. إضافة مستفيدي DACA في أواخر عام 2024 وسعت مجموعة المخاطر أكثر، بينما أضافت الأسواق المحلية حوافز إضافية عمقت الاحتفاظ وحسنت القدرة على تحمل التكاليف. رغم أن الإعانات تمتد حتى عام 2025، فإن عدم اليقين السياسي حول التجديد يلقي بظلاله على التسعير طويل المدى، مما يدفع بعض شركات التأمين لتخفيف التوسع الجغرافي. مع ذلك، يدعم التسجيل المستقر تجربة المطالبات المتوقعة ويشجع التواصل الرقمي الذي يقلل تكاليف الاستحواذ.

النمو في اعتماد الرعاية المدارة لبرنامج Medicaid من قبل الولايات

بعد انتهاء حالة طوارئ الصحة العامة، دفعت الولايات بقوة أكبر نحو عقود الرعاية المدارة التي تعالج المحددات الاجتماعية وتكافئ النتائج، مما جلب تقريباً جميع المسجلين الجدد تحت ترتيبات الدفع المقطوع [2]جوان ألكر، "توسع الرعاية المدارة لبرنامج Medicaid"، معهد جورج تاون لسياسة الصحة، georgetown.edu. منصات D-SNP المتكاملة تعطي شركات التأمين تدفقات إيرادات جديدة من خلال مزامنة صناديق Medicare وMedicaid، بينما لغة العقود تدمج بشكل متزايد مقاييس العدالة الصحية والخدمات المنزلية. اختلافات الاختراق عبر الولايات تحافظ على فرص الدخول للخطط المتخصصة الماهرة في المشاركة الريفية أو إدارة الاحتياجات المعقدة، مما يدعم النمو فوق المتوسط في الجنوب الشرقي وولايات مختارة في الغرب الأوسط.

ICHRAs وQSEHRAs لأصحاب العمل تنقل التغطية إلى السوق الفردي

ترتيبات سداد التغطية الفردية تقدم بدلات ثابتة يطبقها الموظفون على خطط السوق، مما يوفر نفقات صاحب العمل المتوقعة وخيار خطة واسع يعزز الرضا، حسب المتبنين الأوائل في قطاعات الخدمات المهنية والتكنولوجيا. الاعتماد يبقى في مراحل مبكرة لكنه يتوسع مع تبسيط المنصات للامتثال والتسجيل، مما قد يعيد توجيه شريحة ذات معنى من الحياة الجماعية إلى البورصة الفردية بحلول نهاية العقد. تتكيف شركات التأمين مع تصاميم الشبكات المحمولة والتنقل المخصص للحفاظ على التجربة والتحكم في المخاطر.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| عدم اليقين التنظيمي حول تمديد إعانة ACA | -0.8% | الولايات المعتمدة على Marketplace | قصير المدى (≤ سنتان) |

| ارتفاع نسب الخسائر الطبية تضغط على الهوامش | -1.1% | وطني؛ Medicare Advantage والفردي | متوسط المدى (2-4 سنوات) |

| مبادرات الخيار العام على مستوى الولاية تكثف المنافسة السعرية | -0.5% | على مستوى الولاية، مركز في كولورادو وواشنطن ونيفادا | متوسط المدى (2-4 سنوات) |

| تصاعد تكاليف الامتثال للأمن السيبراني وخصوصية البيانات | -0.4% | وطني، مع تأثير أعلى على شركات التأمين الأصغر | طويل المدى (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

عدم اليقين التنظيمي حول تمديد إعانة ACA

انتهاء اعتمادات الأقساط المحسنة في عام 2025 يدخل غموض التسعير، مما يؤدي ببعض شركات التأمين لتقديم أسعار محافظة لعام 2026 أو تحديد دخول الولايات الجديدة. ارتفاع الأقساط المحتمل يمكن أن يؤدي إلى تآكل التسجيل بين الأسر متوسطة الدخل التي تفتقر لمزايا صاحب العمل، مما يزعزع استقرار مجموعات المخاطر ويضخم الاختيار العكسي. الأسواق المحلية مع إعاناتها تخفف التقلبات، مما يعطي شركات التأمين المشاركة عضوية أكثر قابلية للتنبؤ وتدفقات إيرادات. لكن، في الولايات التي تعتمد فقط على الإعانات الفيدرالية، نقص الدعم الإضافي قد يدفع لزيادات أقساط أكثر حدة. هذا التفاوت يمكن أن يوسع فجوات التغطية عبر المناطق ويضع ضغطاً إضافياً على البورصات الميسرة فيدرالياً.

ارتفاع نسب الخسائر الطبية تضغط على هوامش شركات التأمين

التضخم الطبي وارتفاع معدلات الاستخدام دفع نسب خسائر Medicare Advantage لأعلى بتقريباً 3 نقاط في عام 2024، بينما ارتفعت نسب الجزء D أكثر من 10% بعد التغييرات التنظيمية. استجابت شركات التأمين بشبكات أضيق، وتشديد التفويض المسبق، وعقود المتخصصين القائمة على القيمة، لكن الأرباح قريبة المدى تبقى تحت الضغط. سقوف دفع البرامج الحكومية تقيد مرونة التسعير، لذا يجب على شركات التأمين الاعتماد على التحليلات، وفرز التطبيب عن بُعد، وبرامج الرعاية المزمنة المنزلية لاحتواء نمو التكاليف. ارتفاع تكاليف مزايا الصيدلة واستخدام الأدوية المتخصصة يضغط الهوامش أكثر، خاصة تحت أحكام خصم التضخم الجديدة. نتيجة لذلك، قد تخرج بعض الخطط الأصغر من المقاطعات الأقل ربحية أو تدمج العمليات للحفاظ على الجدوى المالية.

تحليل القطاعات

حسب نوع التغطية: خطط أصحاب العمل ترسو السوق رغم ارتفاع Medicare Advantage

احتفظت التغطية المدعومة من صاحب العمل بـ 47.5% من سوق التأمين الصحي والطبي في الولايات المتحدة في عام 2024، مؤمنة مجموعة مخاطر كبيرة تستقر نمو الأقساط. Medicare Advantage، لكن، يتفوق على جميع الخطوط الأخرى بمعدل نمو سنوي مركب قدره 7.80%، مدفوعاً بشيخوخة مولودي فترة الطفرة وتسويق الخطط صفر الأقساط. التغطية المدعومة من ACA تتوسع أيضاً مع استمرار الاعتمادات المحسنة، بينما الرعاية المدارة لبرنامج Medicaid تستمر في الارتفاع في الولايات التي تسعى لقابلية التنبؤ بالميزانية. البرامج العسكرية وموظفي الحكومة الفيدرالية تبقى ثابتة لكن بطيئة النمو.

أصحاب العمل يستخدمون بشكل متزايد تصاميم عالية الخصم، والتمويل القائم على الحساب، والتنقل الرقمي لكبح ارتفاع الأقساط، بينما تضيف شركات تأمين Medicare Advantage مزايا الأسنان والبصر وبدلات OTC التي تجذب كبار السن الباحثين عن مزايا شمولية. ICHRAs قد تهاجر بعض العمال إلى التغطية الفردية، لكن الخطط الجماعية لا تزال تهيمن بسبب المزايا الضريبية والإدارة المفتاحية. تعديلات الدفع التنظيمية وعتبات تقييم النجوم تخلق عوائق تشغيلية لمشاركي Medicare Advantage، مما يدفعهم نحو استثمارات تنسيق الرعاية التي تحافظ على الهوامش.

ملاحظة: حصص قطاعات جميع القطاعات الفردية متوفرة عند شراء التقرير

حسب نوع الخطة: حساسية تكلفة المستهلك تعيد تشكيل هيكل المزايا

احتفظت عقود منظمة مقدم الخدمة المفضل (PPO) بـ 46% من أقساط 2024 المكتوبة، مؤمنة أكبر شريحة من سوق التأمين الصحي والطبي في الولايات المتحدة رغم تسريب الحصة التدريجي للصيغ الأكثر توجهاً للمستهلك. متانة PPO تعكس رغبة الأعضاء في الوصول الواسع للشبكة وخيارات خارج الشبكة المباشرة، صفات تقدرها أصحاب العمل متعددة الولايات التي تحتاج تصميم مزايا موحد. شركات التأمين جددت عروض PPO مع نماذج الرعاية الأولية بالتطبيب عن بُعد أولاً، وحوافز التوجيه للمستشفيات القائمة على القيمة، وأدوات شفافية الأسعار المدعومة بالذكاء الاصطناعي التي تكشف تكلفة الحلقة قبل العلاج، مما يساعد في تخفيف انتقاد أن PPOs تفتقر لانضباط الإنفاق. طبقات التنقل الرقمي التي تشمل روبوتات المحادثة، ونقاط جودة مقدم الخدمة، ومتتبعات الخصم ترافق الآن معظم عقود PPO للمجموعات الكبيرة، مما يحسن مشاركة الأعضاء ويعدل زيارات المتخصصين غير الضرورية.

خطط الصحة عالية الخصم (HDHPs) تسجل أسرع معدل نمو سنوي مركب قدره 9.45% مع إقران أصحاب العمل لها بحسابات توفير صحية مدعومة من صاحب العمل لتقليل نفقات الأقساط دون تقليص القيمة الاكتوارية [4]المركز الوطني لإحصائيات الصحة، "تغطية التأمين الصحي: الإصدار المبكر 2024"، nchs.nih.gov. لكن نسبة العمال في HDHPs انزلقت إلى 41.7% في عام 2023 مع عكس بعض الشركات مسارها بعد ملاحظة تأخر الرعاية الوقائية وارتفاع دوران الموظفين. للحفاظ على الزخم، تدمج شركات التأمين تغطية الدولار الأول للرعاية العاجلة الافتراضية، ولوازم السكري، والتدريب على الصحة العقلية مع الحفاظ على امتثال HSA الفيدرالي. منتجات منظمة صيانة الصحة ومنظمة مقدم الخدمة الحصرية تحتفظ بالصلة المتخصصة بين الشركات الصغيرة الحساسة للتكلفة وفي المناطق التي تقدم أنظمة التسليم المتكاملة مسارات رعاية سلسة، وخطط نقطة الخدمة تحتل موطئ قدم متواضع لأصحاب العمل الذين يريدون بنية حارس دون إحالات صارمة. بشكل جماعي، التقسيم يظهر إعادة معايرة نشطة نحو القدرة على التحمل، ووضوح الأسعار، وكفاءة الشبكة بدلاً من هجر جملة للنماذج الأصلية للخطة القديمة.

حسب نوع التأمين: النواة الشاملة معززة بالحماية المستهدفة

شكلت العقود الطبية الرئيسية الشاملة 85.67% من أقساط 2024، مؤكدة وضعها كأساس تجميع المخاطر في الولايات المتحدة والامتثال التنظيمي مع تفويضات المزايا الأساسية. الهيمنة معززة بالمزايا الضريبية لصاحب العمل وإطار التفويض الفردي لـ ACA الذي لا يزال يؤثر على توقعات التغطية الدنيا في العديد من اتفاقيات المساومة الجماعية للمجموعات الكبيرة. شركات التأمين تميز من خلال إضافات إدارة الحالات المزمنة، والإشراف على مزايا الصيدلة المتكاملة، وشبكات الصحة السلوكية التي تقصر أوقات انتظار المواعيد، وهو معيار شراء ناشئ للقوى العاملة الأصغر سناً. العديد من المنتجات الشاملة تجمع أيضاً التدريب على نمط الحياة والعلاجات الرقمية، التي ينظر إليها أصحاب العمل الآن كاستثمارات تعوض التكلفة بدلاً من امتيازات هامشية.

سياسات الحوادث المساعدة، والأمراض الخطيرة، والتعويض عن المستشفى تتقدم بمعدل نمو سنوي مركب قدره 10.31% مع سعي الشركات لتنويع المزايا دون رفع ميزانيات الأقساط الثابتة مادياً. هذه الخطوط تملأ الفجوات المدركة التي يواجهها المسجلون عاليو الخصم، مقدمة نقد مقطوع للأحداث غير المخططة وبالتالي إزالة مخاطر تقلبات الدفع من الجيب. شركات التأمين تبيع متقاطعاً راكبي الأسنان والبصر لتحقيق وفورات إدارية من خلال إصدار البطاقة الواحدة ودعم مركز الاتصال الموحد. خطط Medicare التكميلية تبقى مستقرة بين المستفيدين من الرسوم مقابل الخدمة الذين يقدرون حرية مقدم الخدمة، رغم أن الهجرة المستقرة إلى Medicare Advantage تحد من الإمكانيات الصعودية. الطب قصير المدى يبقى منظماً بإحكام على حدود المدة، لذا النمو مخمود خارج تغطية الجسر لمبدلي الوظائف في منتصف المهنة. بشكل عام، التقسيم الطبقي للمنتج يوضح كيف تدمج شركات التأمين الحماية الواسعة مع الإضافات الدقيقة المصممة خصيصاً لمخاوف السيولة المنزلية المتطورة.

حسب قناة التوزيع: نموذج المشورة الهجين يخضع للإعادة اختراع الرقمي

استحوذ الوسطاء والوكلاء على 55.24% من تسجيلات 2024، محتفظين بأكبر قناة إلى حصة سوق التأمين الصحي والطبي في الولايات المتحدة لأن مصفوفات المزايا المعقدة لا تزال تتطلب توجيهاً بشرياً، خاصة لأصحاب العمل الصغار والمستهلكين المؤهلين لـ Medicare. النموذج التقليدي يدمج الآن منصات التسعير المستندة للسحابة التي تملأ تلقائياً بيانات التعداد، وتقارن شبكات الخطط المتوافقة، وتنتج طلبات جاهزة للتوقيع في دقائق، مما يحرر الوكلاء للمهام الاستشارية مثل مراجعات الامتثال وتحليل اتجاهات المطالبات. التدقيق التنظيمي لتعويض الوسيط في Medicare Advantage يدفع شركات التأمين نحو جداول رسوم ثابتة أو متدرجة مربوطة بمقاييس تجربة العضو بدلاً من الحجم الخام، مما يزيد الطلب على المستشارين المتمرسين الذين يمكنهم إثبات الاحتفاظ ونقاط الجودة.

الأسواق الإلكترونية والبوابات المباشرة لشركات التأمين تسجل معدل نمو سنوي مركب قدره 12.00%، بمساعدة تدفقات التسجيل المحمولة، وحاسبات الإعانة في الوقت الفعلي، وروابط API لأنظمة الأهلية في الولاية التي تقصر الإعداد إلى أقل من 10 دقائق للأسر المباشرة. البالغون الأصغر سناً والعمال المستقلون يفضلون هذه القنوات للمقارنات ذاتية التوجيه، بينما أدوات التأمين المدمجة داخل تطبيقات كشوف الرواتب واقتصاد الأعمال المؤقتة تقدم عروض التغطية في نقطة استلام الدخل. استشاريو مزايا أصحاب العمل يحتفظون بمكانتهم داخل المجموعات الكبيرة من خلال طبقات تحليلات دعم القرار ووحدات إدارة مزايا الصيدلة الأسيرة التي تقيس الوفورات المحتملة من توجيه الشبكة. استثمار CMS البالغ 100 مليون دولار أمريكي في مجموعات الملاح يعزز نموذج هجين حيث يرشد الخبراء المرخصون المستهلكين من خلال واجهات رقمية، تصميم يعزز دقة التسجيل ويقلل الإلغاءات بعد الإصدار. روبوتات المحادثة بالذكاء الاصطناعي والمساعدات الصوتية تتعامل الآن مع الأسئلة الروتينية حول الخصومات وطبقات الصيغة، مما يمكن الوكلاء البشريين من تخصيص وقت أكثر لمناقشات استراتيجية التجديد عالية القيمة.

التحليل الجغرافي

حصة 35.34% من الأقساط في الجنوب ترسو سوق التأمين الصحي والطبي في الولايات المتحدة، بفضل الهجرة الداخلية المستقرة، ونمو الصناعة المتنوع، والتوسع التدريجي لبرنامج Medicaid الذي يوسع مجموعات التغطية منخفضة الدخل. ارتفاع تسجيل Marketplace في فلوريدا وجورجيا يكمل اختراق صاحب العمل، بينما يتسع اعتماد Medicare Advantage مع تخصيص شركات التأمين لشبكات متوافقة ثقافياً. ارتفاع توحيد المستشفيات يضخم مؤشرات التكلفة لكن يوفر وفورات الحجم التي تستفيد منها شركات التأمين في عقود قائمة على المخاطر.

الغرب يظهر أسرع معدل نمو سنوي مركب قدره 6.40% بقوة مجموعات التكنولوجيا الثرية، والرافعات السياسية المبتكرة، وتقارب المستهلك للحلول التسجيل الرقمية [3]قسم التأمين في كولورادو، "تحليل أقساط الخيار العام 2025"، doi.colorado.gov. بورصة كاليفورنيا المدارة من الولاية تصقل التواصل مع تطبيقات متعددة اللغات، بينما الجمع بين خيار كولورادو وإعادة التأمين يقلل الأقساط عبر مجموعة المخاطر. الهجرة الصافية العالية إلى نيفادا وأريزونا ويوتا تدفع توسع خطة صاحب العمل وترفع متوسط الأقساط. مع ذلك، قيود مشاركة مقدم الخدمة في المقاطعات الريفية تتحدى كفاية الشبكة وترفع الحمل الإداري لشركات التأمين.

الشمال الشرقي والغرب الأوسط يحتفظان بملفات نمو متوازنة لكن أبطأ. شركات التأمين في الشمال الشرقي تستفيد من شبكات مقدمي الخدمة الكثيفة والاستخدام المرتفع الذي يستقر الإيرادات، لكن الديموغرافيات المتقدمة في السن تحد من إمكانيات التوسع. في الوقت نفسه، ولايات الغرب الأوسط تصارع مع تحولات القطاع التصنيعي وركود السكان، مما يخمد نمو أقساط رعاية صاحب العمل. مع ذلك، تقاليد المساومة الجماعية القوية تساعد في الحفاظ على التغطية الشاملة، وخطط Medicare Advantage المقيمة بالنجوم تؤمن الولاء بين المتقاعدين الباحثين عن مزايا متوقعة.

المشهد التنافسي

UnitedHealth Group تتصدر سوق التأمين الصحي والطبي في الولايات المتحدة، عبر تأمين UnitedHealthcare ونظام خدمات Optum البيئي. Humana وElevance Health وCVS Health/Aetna وKaiser Permanente تكمل المستوى الأعلى، جميعها تستثمر بكثافة في التكنولوجيا والرعاية الافتراضية ومواءمة مقدم الخدمة القائم على القيمة لاحتواء التكلفة وتعزيز الجودة. Blues الإقليمية مثل شركة خدمة الرعاية الصحية تستفيد من معرفة السوق المحلية والحجم من خلال الاستحواذات المستهدفة، كما يتضح من شرائها بقيمة 3.3 مليار دولار أمريكي لأصول Medicare من Cigna التي أضافت 600,000 عضو.

الكثافة التنافسية معززة بالداخلين الجدد الذين يسخرون الذكاء الاصطناعي لتصميم الخطة وتنقل الرعاية، لكن متطلبات رأس المال والتنظيم الصارمة تحد من الحجم التخريبي. الشراكات الاستراتيجية مع مجموعات الرعاية الأولية والصيدليات المتخصصة تميز الشركات الراسخة وتعزز نماذج متكاملة عمودياً يمكنها تحمل التضخم الطبي. الرقابة الحكومية على خوارزميات التفويض المسبق وتعويض الوسيط تشدد التزامات الامتثال، مما يدفع شركات التأمين نحو تحسينات تجربة المستهلك الشفافة للحفاظ على ولاء العلامة التجارية.

تكثف شركات الدفع من أنشطة الاندماج والاستحواذ، تهدف لنمو الأعضاء وتنويع المخاطر وتبسيط التكاليف الإدارية. استحواذ Elevance Health في عام 2025 على خطط جامعة إنديانا الصحية يسلط الضوء على الأهمية الاستراتيجية لتكامل مقدم الخدمة المحلي. في الوقت نفسه، CVS Health تمدد بصمة عياداتها المجتمعية لتوجيه برامج الالتزام بالدواء إلى خطط Aetna، مما يشحذ استجابتها التنافسية لحضور Optum الإسعافي المتنامي. سباق التسلح لمواهب تحليل البيانات وهندسة السحابة يؤكد محور القطاع نحو الاكتتاب المخصص وإدارة الرعاية الاستباقية.

قادة صناعة التأمين الصحي والطبي في الولايات المتحدة

-

UnitedHealth Group

-

CVS Health (Aetna)

-

Elevance Health (Blue Cross Blue Shield)

-

Cigna Group

-

Humana

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الأخيرة في الصناعة

- يناير 2025: أكملت شركة خدمة الرعاية الصحية استحواذها بقيمة 3.3 مليار دولار أمريكي على أعمال Medicare من Cigna، مضيفة تقريباً 600,000 عضو Medicare Advantage.

- يناير 2025: أنهت Elevance Health شراء خطط جامعة إنديانا الصحية، مدمجة 19,000 عضو Medicare Advantage و9,600 عضو صاحب عمل.

- يناير 2025: أصدرت CMS معايير الإشعار النهائي للمزايا والدفع لعام 2026، معززة الحواجز ضد تبديلات الخطة غير المصرح بها وتحديد رسوم مستخدم 2.5% للبورصات الفيدرالية.

- ديسمبر 2024: مدد الكونغرس مرونات التطبيب عن بُعد لبرنامج Medicare حتى مارس 2025، محتفظاً بمعظم الإعفاءات الجغرافية.

نطاق تقرير سوق التأمين الصحي والطبي في الولايات المتحدة

التأمين الصحي هو نوع من التأمين يغطي النفقات الطبية التي تنشأ بسبب المرض. تحليل خلفية كامل لصناعة التأمين الصحي الأمريكية، بما في ذلك تقييم الحسابات الصحية الوطنية والاقتصاد واتجاهات السوق الناشئة حسب القطاعات، والتغييرات المهمة في ديناميكيات السوق، ونظرة عامة على السوق، مغطى في التقرير. السوق مقسم حسب نوع المشتريات والمنتجات والخدمات ومكان الشراء. حسب نوع المشتريات، السوق مقسم كمشترى مباشر ومدعوم من صاحب العمل. حسب المنتجات والخدمات، السوق مقسم إلى إدارة مزايا الصيدلة وخطط الصحة عالية الخصم وخطط مجانية للخدمة وخطط الرعاية المدارة. حسب مكان الشراء، السوق مقسم كداخل البورصة وخارج البورصة. التقرير يقدم توقعات حجم السوق لسوق التأمين الصحي الأمريكي من ناحية الإيرادات (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| المدعوم من صاحب العمل |

| الفردي (ACA / غير جماعي) |

| الرعاية المدارة لبرنامج Medicaid |

| Medicare Advantage |

| العسكري / الحكومي (TRICARE، VA، FEHBP) |

| HMO |

| PPO |

| EPO |

| POS |

| HDHP / المدفوع من المستهلك |

| الطبي الرئيسي (الشامل) |

| Medicare التكميلي |

| الأسنان |

| تعويض المستشفى / المنافع المحدودة |

| البصر |

| الطبي قصير المدى |

| المساعد الآخر (الحوادث، الأمراض الخطيرة) |

| مباشر للمستهلك |

| الوسطاء والوكلاء |

| استشاريو مزايا أصحاب العمل |

| الأسواق / البورصات الإلكترونية |

| الشمال الشرقي |

| الغرب الأوسط |

| الجنوب |

| الغرب |

| حسب نوع التغطية | المدعوم من صاحب العمل |

| الفردي (ACA / غير جماعي) | |

| الرعاية المدارة لبرنامج Medicaid | |

| Medicare Advantage | |

| العسكري / الحكومي (TRICARE، VA، FEHBP) | |

| حسب نوع الخطة | HMO |

| PPO | |

| EPO | |

| POS | |

| HDHP / المدفوع من المستهلك | |

| حسب نوع التأمين | الطبي الرئيسي (الشامل) |

| Medicare التكميلي | |

| الأسنان | |

| تعويض المستشفى / المنافع المحدودة | |

| البصر | |

| الطبي قصير المدى | |

| المساعد الآخر (الحوادث، الأمراض الخطيرة) | |

| حسب قناة التوزيع | مباشر للمستهلك |

| الوسطاء والوكلاء | |

| استشاريو مزايا أصحاب العمل | |

| الأسواق / البورصات الإلكترونية | |

| حسب المنطقة | الشمال الشرقي |

| الغرب الأوسط | |

| الجنوب | |

| الغرب |

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو الحجم الحالي لسوق التأمين الصحي والطبي في الولايات المتحدة؟

بلغ حجم سوق التأمين الصحي والطبي في الولايات المتحدة 1.57 تريليون دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 2.1 تريليون دولار أمريكي بحلول عام 2030.

أي نوع تغطية ينمو بأسرع وتيرة؟

Medicare Advantage هو خط التغطية الأسرع توسعاً، يتقدم بمعدل نمو سنوي مركب متوقع قدره 7.8% حتى عام 2030 بناء على الديموغرافيات المتقدمة في السن والمزايا التكميلية المحسنة.

ما حجم القطاع المدعوم من صاحب العمل؟

احتفظت خطط أصحاب العمل بـ 47.5% من حصة سوق التأمين الصحي والطبي في الولايات المتحدة في عام 2024، مستمرة في ترسيخ مجموعات المخاطر الإجمالية وأحجام الأقساط.

ما هي العوامل التي تؤثر أكثر على نمو الأقساط؟

الأقساط مدفوعة بشكل أساسي بارتفاع التكاليف الطبية، وارتفاع إنفاق الأدوية المتخصصة، والاستخدام الأكبر بين كبار السن، معوضة جزئياً بإعانات ACA واعتماد الرعاية القائمة على القيمة.

لماذا تتفوق منطقة الغرب على المناطق الأخرى؟

الغرب يتمتع بمعدل نمو سنوي مركب قدره 6.4% بسبب التوظيف القوي في قطاع التكنولوجيا، وارتفاع دخل الأسرة، والمبادرات على مستوى الولاية مثل الخيار العام وبرامج إعادة التأمين التي تقلل الأقساط وتعزز التسجيل.

كيف ستتغير أدوار الوسيط بحلول عام 2030؟

الوسطاء سيبقون حرجين لدعم القرار المعقد لكنهم سيعتمدون بشكل متزايد على الأدوات الرقمية والتسعير المساعد بالذكاء الاصطناعي مع تسجيل البورصات الإلكترونية معدل نمو سنوي مركب 12% وارتفاع توقعات المستهلك للتسجيل السلس.

آخر تحديث للصفحة في: