حجم وحصة سوق أنظمة الاستحواذ على الأهداف

تحليل سوق أنظمة الاستحواذ على الأهداف من قبل Mordor Intelligence

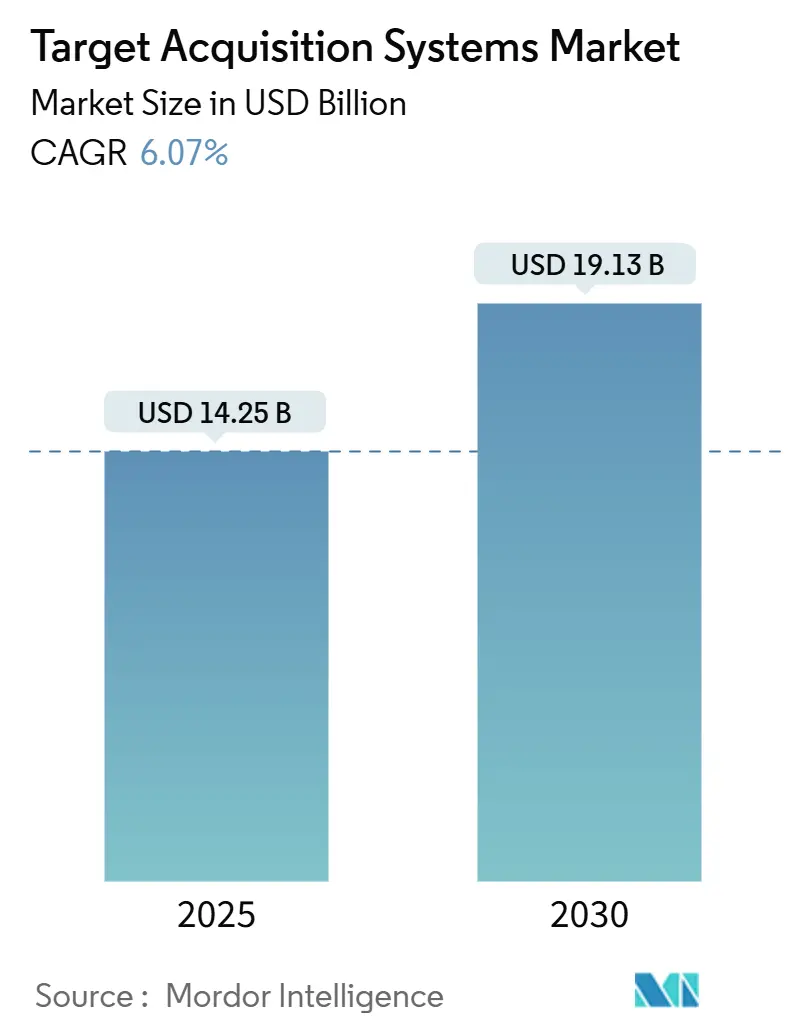

يقدر حجم سوق أنظمة الاستحواذ على الأهداف بـ 14.25 مليار دولار أمريكي في 2025 ومن المتوقع أن يتوسع إلى 19.13 مليار دولار أمريكي بحلول 2030 بمعدل نمو سنوي مركب قدره 6.07%. التوترات الجيوسياسية المتزايدة وانتشار التهديدات الجوية غير المأهولة دفعت الحكومات لتسريع برامج تحديث القوات، وخاصة تلك التي تهدف إلى العمليات المتمركزة حول الشبكات. تعهد أعضاء الناتو بالحفاظ على النفقات الدفاعية السنوية فوق عتبة 2% من الناتج المحلي الإجمالي، مما يضمن تدفقاً موثوقاً للتمويل للتقنيات الجديدة للكشف والتتبع ومراقبة النيران. تحتفظ المنصات البرية بأوسع قاعدة مثبتة، لكن الأنظمة الجوية تنمو بأسرع وتيرة حيث تطالب الجيوش بمراقبة مستمرة ومتعددة المجالات. تحتفظ أجهزة استشعار البصرية الكهروضوئية/الأشعة تحت الحمراء (EO/IR) بأكبر حصة، رغم أن التبني السريع لمجموعات دمج أجهزة الاستشعار المتعددة المدعومة بالذكاء الاصطناعي يعيد تشكيل ديناميكيات المنافسة. بفضل البرامج الأمريكية الرئيسية، تظل أمريكا الشمالية أكبر منفق إقليمي، بينما تقود آسيا والمحيط الهادئ النمو بسبب الميزانيات القياسية في الصين واليابان والهند.

النقاط الرئيسية للتقرير

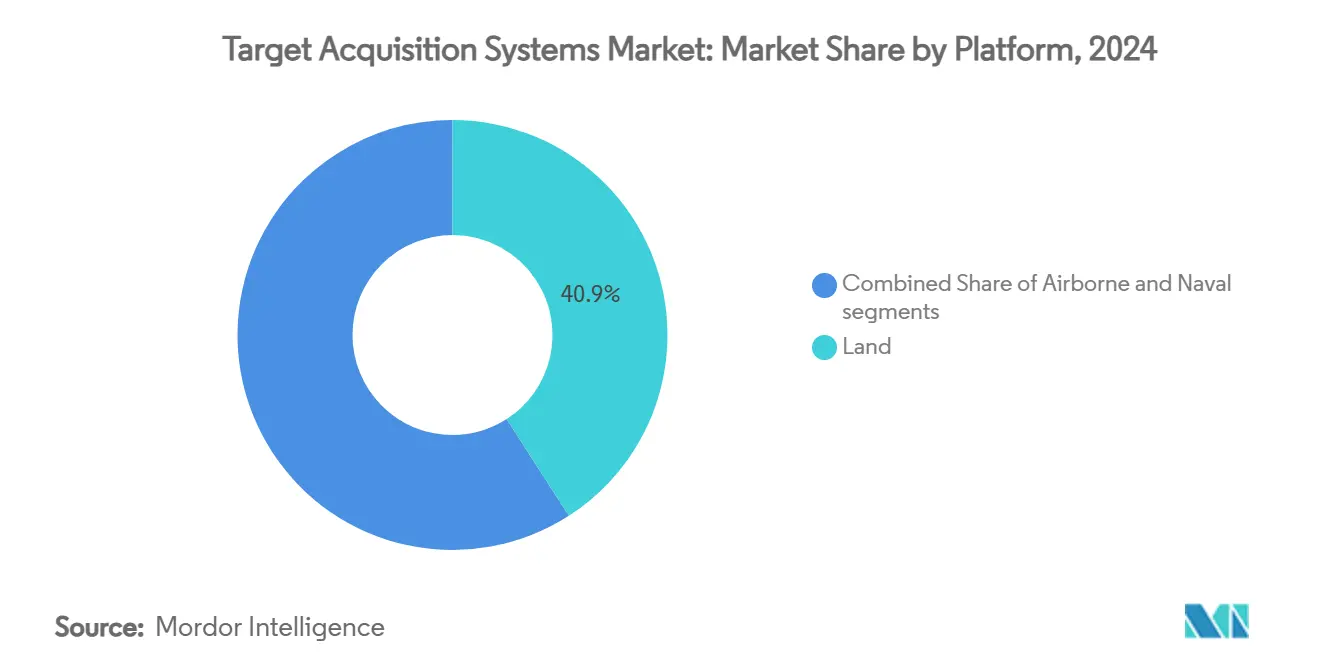

- حسب المنصة، تصدرت الأنظمة البرية بحصة 40.90% من سوق أنظمة الاستحواذ على الأهداف في 2024؛ من المتوقع أن تحقق الأنظمة الجوية أسرع معدل نمو سنوي مركب بنسبة 8.23% حتى 2030.

- حسب نوع أجهزة الاستشعار، استحوذت منتجات EO/IR على حصة إيرادات بنسبة 42.17% في 2024، بينما من المتوقع أن تنمو مجموعات دمج أجهزة الاستشعار المتعددة بمعدل نمو سنوي مركب قدره 7.26% خلال نفس الفترة.

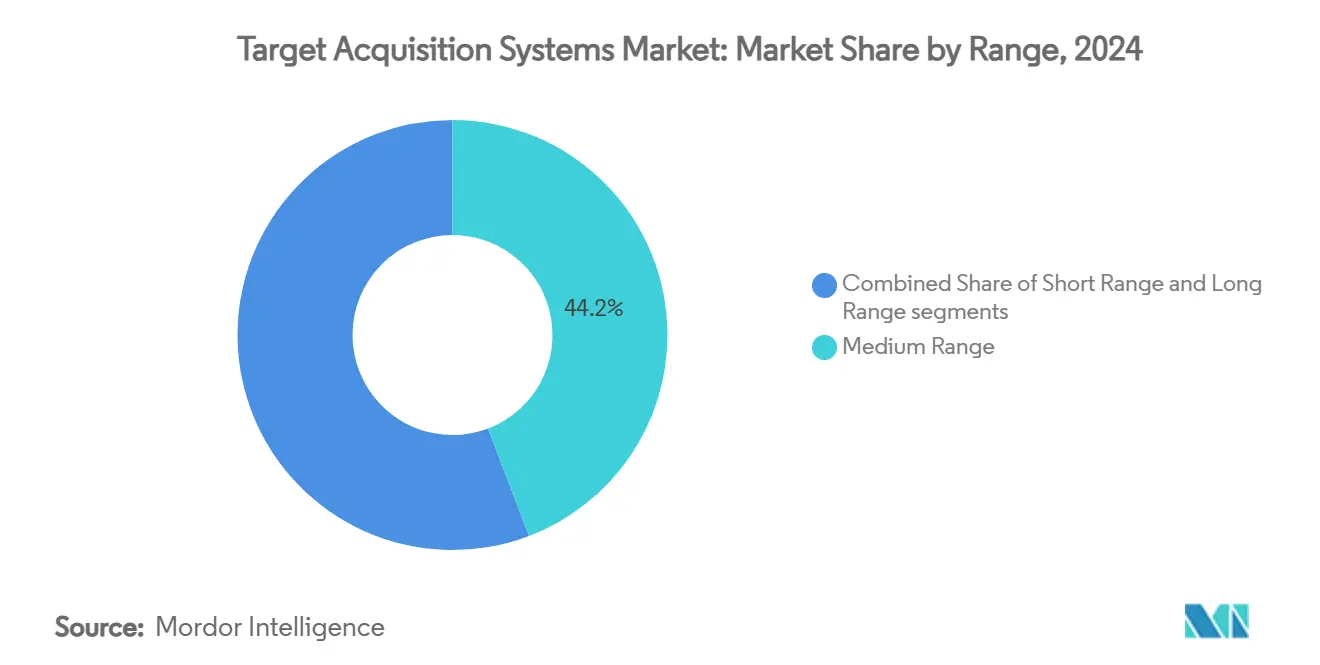

- حسب قدرة المدى، استحوذت الحلول متوسطة المدى على 44.21% من حجم سوق أنظمة الاستحواذ على الأهداف في 2024، لكن من المتوقع أن تتوسع الأنظمة طويلة المدى بمعدل نمو سنوي مركب قدره 7.98% حتى 2030.

- حسب المستخدم النهائي، هيمن القطاع العسكري بحصة 91.20% من حجم سوق أنظمة الاستحواذ على الأهداف في 2024، بينما يتقدم الطلب من الأمن الوطني بمعدل نمو سنوي مركب قدره 6.25%.

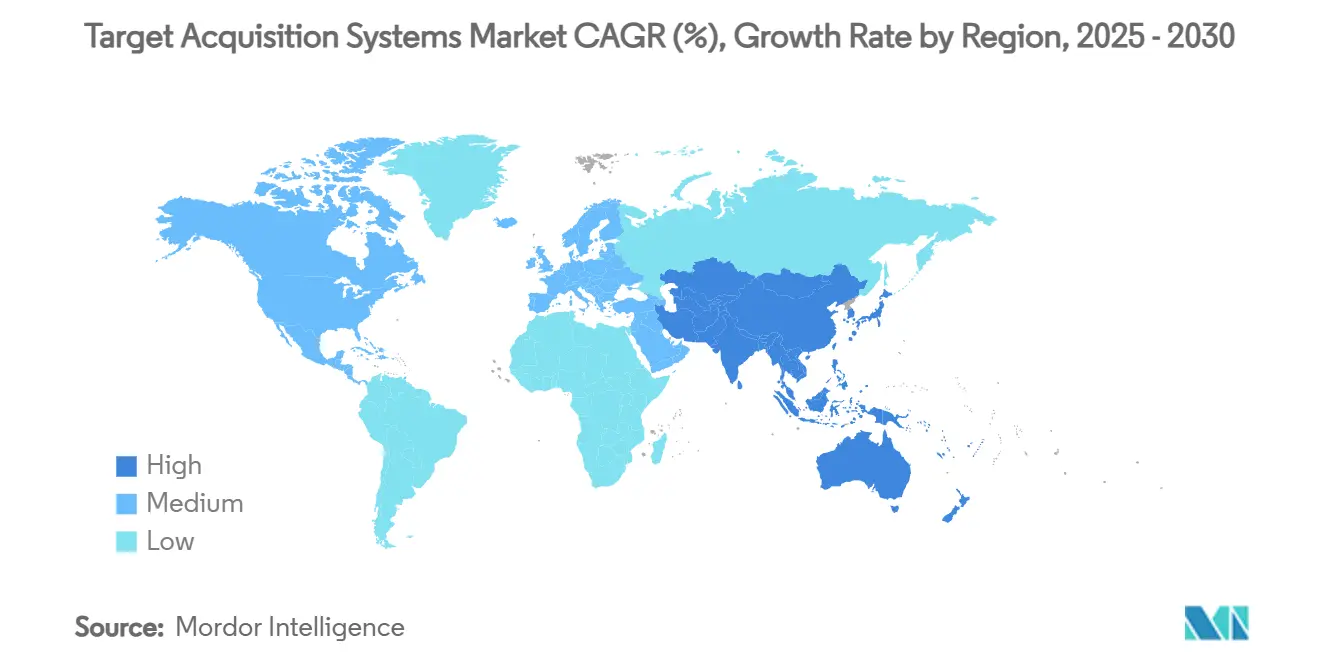

- حسب الجغرافيا، سيطرت أمريكا الشمالية على 34.52% من إيرادات 2024، وآسيا والمحيط الهادئ مهيأة لتسجيل معدل نمو سنوي مركب قدره 7.81% حتى 2030.

اتجاهات ورؤى سوق أنظمة الاستحواذ على الأهداف العالمية

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تحديث القوات البرية لدعم قدرات الحرب المتمركزة حول الشبكات | +1.2% | عالمي، مع التركيز على الناتو وآسيا والمحيط الهادئ | متوسط الأجل (2-4 سنوات) |

| متطلبات الدفاع العاجلة للكشف والتتبع السريع لحلول مكافحة الطائرات المسيرة | +0.8% | الشرق الأوسط وأوروبا الشرقية والمحيط الهندي الهادئ | قصير الأجل (≤ سنتان) |

| اعتماد دمج أجهزة الاستشعار المدعومة بالذكاء الاصطناعي للتعرف التلقائي على التهديدات والإشارة | +0.7% | أمريكا الشمالية وأوروبا وأجزاء مختارة من آسيا والمحيط الهادئ | متوسط الأجل (2-4 سنوات) |

| التطورات في تصغير أجهزة استشعار EO/IR التي تمكن تكامل الجندي المترجل | +0.9% | الاعتماد المبكر في الولايات المتحدة وإسرائيل وأوروبا | قصير الأجل (≤ سنتان) |

| زيادة تمويل التكنولوجيا ثنائية الاستخدام لحمولات ISR من خلال مبادرات DIANA التابعة للناتو | +1.1% | أوروبا وأمريكا الشمالية | طويل الأجل (≥ 4 سنوات) |

| الطلب المتزايد على مراقبة الحدود والوعي الموقفي التكتيكي في المناطق غير المتماثلة | +0.6% | المناطق المعرضة للصراع في جميع أنحاء العالم | متوسط الأجل (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

تحديث القوات البرية لدعم قدرات الحرب المتمركزة حول الشبكات

توجه العقيدة المتمركزة حول الشبكات الآن كل خطة ترقية، مما يجبر القوات المسلحة على ربط أجهزة الاستشعار المستقلة سابقاً بشبكات القيادة الرقمية. مظاهرات مطلق متعدد المجالات التلقائي للجيش الأمريكي تبرز هذا التحول، مبينة كيف يجب على عقد الاستحواذ على الأهداف تغذية سلاسل مراقبة النيران الموزعة خلال ثوانٍ. البرامج الأوروبية تعكس الاتجاه: ألمانيا ترقم مركبات بوما المشاة بمجموعات رؤية HENSOLDT حتى يتمكن الطاقم من مشاركة تغذيات أجهزة الاستشعار عبر مجموعات القتال. حزم التحديث معقدة لأن الأجهزة القديمة غالباً ما تعمل على أساسات تناظرية تحتاج إلى بوابات آمنة منخفضة الكمون. الدروس التشغيلية من الصراعات الأخيرة تؤكد أن دمج البيانات في الوقت الفعلي يقدم مزايا تكتيكية حاسمة، مما يسرع دورات التبني حتى داخل ثقافات الشراء البطيئة تقليدياً.

متطلبات الدفاع العاجلة للكشف والتتبع السريع لحلول مكافحة الطائرات المسيرة

الطائرات المسيرة التجارية كشفت عن فجوات في طبقات الدفاع الجوي الكلاسيكية، مما حث الجيوش على شراء مجموعات مكافحة الطائرات المسيرة تحت قواعد تعاقدية مبسطة. أنظمة مثل Cerberus XL من Teledyne FLIR تمزج الرادار وEO/IR وكشف RF لتتبع الطائرات المسيرة الرباعية والطائرات المسيرة ثابتة الجناح على مسافات الوقوف في المجال الجوي المزدحم.[1]Teledyne FLIR, "Cerberus XL Counter-UAS Platform," teledyneflir.com الجيش الأمريكي منح عقوداً بقيمة تزيد عن 400 مليون دولار أمريكي لمثل هذه الحلول في 2024 وحدها. الخوارزميات يجب أن تفصل الطائرات المسيرة للهوايات عن المنصات العدائية بينما تبقى على قيد الحياة من ضوضاء الحرب الإلكترونية، مما يدفع استثماراً كبيراً في تصنيف الإشارات المعتمد على الذكاء الاصطناعي ودمج أجهزة الاستشعار. المصفوفات الصوتية ومحللات RF السلبية تكمل الرادار بشكل متزايد لخفض معدلات الإنذار الكاذب في التضاريس الحضرية.

اعتماد دمج أجهزة الاستشعار المدعومة بالذكاء الاصطناعي للتعرف التلقائي على التهديدات والإشارة

الذكاء الاصطناعي يدعم الآن الجيل الأحدث من إلكترونيات الاستهداف. محرك Safran المعرفي المتقدم يستخدم البيانات التشغيلية لتعزيز دقة التصنيف مع تطور البيئات.[2]Safran, "Advanced Cognitive Engine Unveiled at Eurosatory," safran-group.com دمج مدخلات الرادار والبصرية والصوتية داخل معالجات الحافة يقدم سرعات التعرف غير القابلة للتحقيق بواسطة تدفقات أجهزة الاستشعار الواحدة. لكن الاستقلالية تدخل مخاطر سيبرانية وتضليل، مما يحث مشروع SABER التابع لـ DARPA على اختبار ضغط نماذج الذكاء الاصطناعي ضد الهجمات الخصمية. مديرو البرامج، لذلك، يقرنون الاستقلالية بالإشراف البشري على الحلقة وينفقون بكثافة على بيانات التدريب المنسقة لتجنب التحيز الخوارزمي.

التطورات في تصغير أجهزة استشعار EO/IR التي تمكن تكامل الجندي المترجل

أجهزة التصوير الحراري، التي كانت محصورة في المركبات، تتناسب الآن مع أغلفة مثبتة على البنادق. مناظير أسلحة Leonardo DRS تقلص أجهزة الاستشعار دون المساس بالمدى أو المتانة، مما يمكن جنود المشاة من الحصول على التهديدات وتعيينها أثناء التحرك. المكاسب تنبع من رقائق السيليكون الضوئية والبصريات الأخف ومصفوفات المستوى البؤري منخفضة الطاقة. هذه الأجهزة المحمولة باليد تتشابك مع أجهزة الراديو التي يرتديها الجنود حتى يتمكن الفرق من نقل إحداثيات الهدف مباشرة إلى الرماة عالي المستوى. فتك الوحدات الصغيرة يرتفع، كما هو الحال مع تعقيد إدارة الأذونات للنيران الدقيقة في المناطق المزدحمة.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| جداول الشراء الدفاعية المطولة والأولويات الميزانية المتغيرة تؤخر اعتماد الأنظمة | −0.9% | عالمي، الأكثر حدة في الأنظمة البيروقراطية | طويل الأجل (≥ 4 سنوات) |

| التحديات التنظيمية في تخصيص الطيف تقيد تكامل الرادار النشط | −0.7% | يتفاوت حسب سياسة الطيف الوطنية | متوسط الأجل (2-4 سنوات) |

| الاختناقات في توريد مصفوفات المستوى البؤري لأشباه الموصلات III-V تؤثر على قابلية التوسع في الإنتاج | −0.5% | سلسلة الإمداد العالمية، مسابك قليلة | قصير الأجل (≤ سنتان) |

| زيادة تعرض أنظمة الاستهداف الرقمية للتهديدات السيبرانية والحرب الإلكترونية | −0.4% | البيئات المتنازع عليها في جميع أنحاء العالم | متوسط الأجل (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

جداول الشراء الدفاعية المطولة والأولويات الميزانية المتغيرة تؤخر اعتماد الأنظمة

مكتب المساءلة الحكومية الأمريكي يلاحظ أن حتى البرامج الرئيسية مثل الأسلحة فوق الصوتية تفتقر إلى خطوط أساس للاقتناء الرسمي، مما يعقد حالات استثمار الصناعة. التحولات السياسية تعيد توجيه الأموال في منتصف الدورة، مما يجبر المتعاقدين الرئيسيين على مد المعالم أو قبول تخفيضات النطاق. المشاريع متعددة الجنسيات تواجه طبقات إضافية من المراجعة، حيث يجب على كل شريك مواءمة شروط ترخيص التصدير قبل أن يبدأ الإنتاج. عندما تتجاوز الجداول الزمنية معدلات تحديث التكنولوجيا التجارية، تخاطر الأنظمة بدخول الخدمة بإلكترونيات قديمة، مما يقوض قيمة دورة الحياة.

التحديات التنظيمية في تخصيص الطيف تقيد تكامل الرادار النشط

الرادارات العسكرية تتنافس مع 5G وWi-Fi وإنترنت الأقمار الصناعية على الطيف النظيف، خاصة في النطاق S، حيث يناسب الانتشار المراقبة الأرضية والجوية. وزارة الدفاع الأمريكية تقدر تكاليف النقل فوق 100 مليار دولار أمريكي إذا أزاح المستخدمون التجاريون التخصيصات الحالية. ضغوط مشابهة تظهر في جميع أنحاء العالم، مما يبطئ الموافقات للرادارات الجديدة ويدفع المصممين نحو أجهزة تخفيف التداخل المكلفة. عمليات النطاق المشتركة ترفع أيضاً رسوم اختبار التوافق الكهرومغناطيسي خلال حملات التصدير.

تحليل القطاعات

حسب المنصة: الأنظمة الجوية تقود الابتكار

المنصات البرية هيمنت على 40.90% من إيرادات 2024، لكن الأصول الجوية تحقق أقوى معدل نمو سنوي مركب بنسبة 8.23% حتى 2030 حيث تسعى القوات للمراقبة المستمرة عبر المناطق المتنازع عليها. لذلك، ينتقل سوق أنظمة الاستحواذ على الأهداف من التركيز على مجال واحد إلى محافظ الأصول المتكاملة التي تقرن الرادار الأرضي مع التصوير عالي الارتفاع. مركبات القتال المدرعة تبقى أكبر قطاع فرعي بري، مدفوعة بتحديث ليوبارد 2 ARC 3.0 الألماني الذي يدمج أجهزة استشعار مكافحة الطائرات المسيرة ومناظير مكافحة الدبابات.

طلبات الولايات المتحدة بقيمة 13 مليون دولار أمريكي لمناظير التحكم في النيران SMASH 2000L تظهر الاستيعاب السريع لمجموعات محمولة الجندي التي تتيح للمشاة تحييد الطائرات المسيرة الصغيرة. على الجانب الجوي، IRST21 من لوكهيد مارتن وصل إلى القدرة التشغيلية الأولية على طائرات F/A-18 في أوائل 2025، مبرزاً شهية الطيران البحري للكشف السلبي طويل المدى. الطائرات غير المأهولة تسرع أيضاً الطلب؛ جنرال أتوميكس تدمج رادار EagleEye في Gray Eagle 25M، متقدمة مراقبة التحمل على مستوى اللواء.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب نوع أجهزة الاستشعار: دمج أجهزة الاستشعار المتعددة يكتسب زخماً

أجهزة EO/IR احتفظت بحصة 42.17% في 2024 لأنها تعمل نهاراً أو ليلاً وتقاوم التشويش. مع ذلك، مجموعات الدمج تنمو بمعدل نمو سنوي مركب قدره 7.26% حيث تربط الجيوش قنوات الرادار والبصرية والليزر والصوتية في معالج واحد. هذا التطور يدفع سوق أنظمة الاستحواذ على الأهداف نحو بنى متمركزة حول البرمجيات التي تحدث عبر الكود بدلاً من تبديل الأجهزة. رادار GhostEye AESA يجسد تقدم الرادار، معتمداً مكبرات الطاقة من نيتريد الغاليوم لدقة أوضح.

أجهزة قياس المسافة بالليزر تبقى لا غنى عنها؛ في 2024، فازت Safran بعقد استدامة للجيش الأمريكي بقيمة 275 مليون دولار أمريكي، مضمنة أن الوحدات الميدانية لا تزال قادرة على تعيين ذخائر دقيقة على مستوى الفصيل.[3]GovCon Wire, "Safran Wins USD 275 Million Army Contract for Laser Locators," govconwire.com منصة برمجيات CERETRON من HENSOLDT تعالج التدفقات من أجهزة استشعار متباينة، مثبتة أن الدمج في الوقت الفعلي يرفع احتمالية التعريف الصحيح تحت الفوضى الكثيفة.

حسب قدرة المدى: الأنظمة طويلة المدى تتسارع

المنتجات متوسطة المدى احتفظت بحصة 44.21% في 2024 لأن معظم الاشتباكات الأرضية تتكشف ضمن 15 كم. الحلول طويلة المدى، ومع ذلك، سجلت أسرع معدل نمو سنوي مركب بنسبة 7.98% حيث تتطلب استراتيجيات منع الوصول ضربات وقوف. ميزانيات البحث فوق الصوتية مثل عقد البحرية الأمريكية بقيمة 308.3 مليون دولار أمريكي مع درابر لتوجيه الضربة السريعة التقليدية تضخم الدعوات للباحثات القادرة على إشارة الرؤوس الحربية المسافرة بسرعة ماخ 5+.

أجهزة الاستشعار قصيرة المدى تحتفظ بالصلة في الدفاع النقطي. شراء الهند بقيمة 3.6 مليار دولار أمريكي للصواريخ السطحية الجوية سريعة الرد يظهر أن الكتائب المتحركة لا تزال تحتاج أجهزة استشعار عضوية لاعتراض الصواريخ الواردة والطائرات المسيرة منخفضة التحليق. عقيدة الدفاع المتدرجة تمزج كل نطاق مدى، خالقة جيوب تغطية متداخلة تعقد تخطيط الخصم.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب المستخدم النهائي: تطبيقات الأمن الوطني تتوسع

الوكالات العسكرية استهلكت 91.20% من الإنفاق في 2024، لكن مستخدمي الأمن الوطني سيحققون معدل نمو سنوي مركب قدره 6.25% حيث تقوي الحكومات الحدود والمواقع الحرجة. وزارة الأمن الوطني الأمريكية تجرب تكامل الرادار والكاميرات الحرارية وأجهزة استشعار أرضية غير مراقبة لمراقبة التضاريس النائية للعبور غير المشروع. قوات الشرطة تعتمد معدات مكافحة الطائرات المسيرة خفيفة الوزن لحماية أحداث الملاعب ومحطات الطاقة، طامسة الانقسام العسكري-المدني وموسعة قاعدة صناعة أنظمة الاستحواذ على الأهداف القابلة للمعالجة.

مراجعات مراقبة التصدير تشكل جداول المبيعات الأجنبية، لكن حكومات عديدة تعطي الضوء الأخضر لمجموعات EO/IR ثنائية الاستخدام لأنها تشبه كاميرات الأمان التجارية. الشركات، لذلك، تصمم العروض على طول سلسلة متصلة: نماذج مقواة وخالية من ITAR للاستخدام المدني ومتغيرات مصنفة للقوات الأمامية.

التحليل الجغرافي

أمريكا الشمالية تسيطر على 34.52% من دوران 2024 بسبب نظام البحث والتطوير المتميز والثقل الشرائي للولايات المتحدة. برامج البنتاغون مثل محفظة فوق الصوتية بقيمة 6.9 مليار دولار أمريكي تدفع متطلبات مستمرة لحاسبات التوجيه ووحدات الملاحة الذاتية ورؤوس أجهزة الاستشعار متعددة الفيزياء. تركيز كندا على سيادة القطب الشمالي يؤدي إلى حزم أجهزة استشعار مبنية للبقاء في الثلج والجليد والشذوذ المغناطيسي، كما يتضح من اختبار Rheinmetall Mission Master CXT.[4]Rheinmetall, "Mission Master CXT Trials in Canada's Arctic," rheinmetall.com مراقبة الحدود المكسيكية يجب أن تضيف طلبات صغيرة لكن ثابتة، بشكل أساسي لأبراج EO/IR وأجهزة كشف صوتية محمولة.

آسيا والمحيط الهادئ تسجل أعلى مسار بمعدل نمو سنوي مركب قدره 7.81%. ميزانية الصين بقيمة 314 مليار دولار أمريكي تطغى على النظراء، لكن السوق يبقى متطلعاً للداخل. رفع اليابان بنسبة 21% إلى 55.3 مليار دولار أمريكي يمول رادارات اعتراض وعقد EO موزعة للدفاع عن الجزيرة. الهند تتقدم في التصميم المحلي، موقعة عقد صاروخ رد فعل سريع بقيمة 3.6 مليار دولار أمريكي وواضعة طلبات متابعة لمناظر مدفعية الأنبوب بقيمة 850 مليون دولار أمريكي. أستراليا وكوريا الجنوبية تتعاونان على مجموعات أجهزة استشعار الدورية البحرية، فاتحة حارات التصدير إلى جنوب شرق آسيا.

أوروبا تحتفظ بحصة كبيرة متجذرة في المشاريع التعاونية. برنامج درع السماء الأوروبي يجمع الطلبات عبر الدول لنشر دفاعات جوية متدرجة حول البنى المشتركة. عقد الرادار الألماني للفرقاطة بقيمة 200 مليون يورو (234.43 مليون دولار أمريكي) يبرز التعاون عبر الحدود بين HENSOLDT وصناعات الطيران الإسرائيلية. صندوق DIANA التابع للناتو بقيمة 1.1 مليار يورو (1.29 مليار دولار أمريكي) يسرع حمولات ISR ثنائية الاستخدام التي يمكن أن تهاجر من الطائرات المسيرة التجارية إلى المركبات المدرعة. دول أوروبا الشرقية تصعد مشتريات مهجن رادار-بصري مكافحة الطائرات المسيرة استجابة للصراعات القريبة، مشددة جداول التسليم للموردين.

المشهد التنافسي

سوق أنظمة الاستحواذ على الأهداف يظهر توحد معتدل. كبار المقاولين الدفاعيين يحتفظون بالميزة من خلال السيطرة على معرفة التكامل وسلاسل الإمداد المصنفة وشبكات الاستدامة. شركة لوكهيد مارتن تجسد هذه القوة: IRST21 الخاص بها حقق الوضع التشغيلي على طائرات F/A-18 بينما الشركة تجري في نفس الوقت اختبارات HIMARS التلقائية وحصلت على 857 مليون دولار أمريكي في جوائز متعلقة بالمطلق في 2024. HENSOLDT تستغل البرمجيات المتوسطة CERETRON المعرفة بالبرمجيات لشحن مجموعات أجهزة الاستشعار التي تحدث عبر الكود، مخفضة تكلفة دورة الحياة للبحريات والجيوش.

الداخلون الجدد في المساحة البيضاء يهاجمون الأخاديد مثل الرقائق العصبية الشكلية أو الاستشعار المحسن كمياً، واعدين بتغييرات خطوية مرة واحدة تسقط عوائق الموثوقية. التعاون بين رايثيون تكنولوجيز (شركة RTX) ومجموعة كونغسبرغ على رادار GhostEye لـ NASAMS يظهر الراسخين يتشاركون لتسريع خرائط طريق AESA. ملفات براءات الاختراع تتجمع حول الدمج المعتمد على الذكاء الاصطناعي وأوزان الشبكة العصبية المضغوطة، مشيرة إلى أن التمايز المستقبلي قد يميل نحو الخوارزميات بدلاً من الزجاج ومصفوفات نيتريد الغاليوم.

الملكية الفكرية الخاضعة لمراقبة التصدير تبقى رافعة تنافسية. الشركات التي تعيد تعبئة الكود الأساسي في صيغ خالية من ITAR تكسب الوصول إلى جماهير أوسع. في هذه الأثناء، مطالب الإزاحات المحلية ونقل التكنولوجيا، مثل الإنتاج المشترك K9 Vajra في الهند، تدفع الشركات الأولى لمشاركة المخططات مع الأبطال الوطنيين أو تخاطر بالاستبعاد.

قادة صناعة أنظمة الاستحواذ على الأهداف

-

شركة لوكهيد مارتن

-

شركة RTX

-

شركة Safran SA

-

شركة Leonardo S.p.A

-

شركة Elbit Systems Ltd.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- يونيو 2025: وحدة الصواريخ ومراقبة النيران التابعة لشركة لوكهيد مارتن حصلت على عقد بقيمة 1.735 مليار دولار أمريكي من وزارة الدفاع الأمريكية لإنتاج وصيانة نظام منظار التعيين والاستحواذ على الأهداف المحدث/نظام الرؤية الليلية التجريبية للجيش (M-TADS/PNVS).

- يونيو 2025: شركة RTX، بالتعاون مع الحكومة النرويجية وشركة كونغسبرغ للدفاع والطيران، أعلنت أن النرويج ستشارك في تطوير رادار GhostEye، وهو جهاز استشعار دفاع جوي وصاروخي متوسط المدى متحرك للنظام المتقدم الوطني للصواريخ السطحية الجوية (NASAMS).

- فبراير 2025: شركة QinetiQ تشاركت مع الجيش الأمريكي لتطوير برنامج النماذج الأولية متعدد المراحل لنظام مستشعر الشبكات/النيران البصرية المتقدم طويل المدى المستقبلي (FALCONS)، لتحل محل نظام المراقبة المتقدم بعيد المدى الحالي.

نطاق تقرير سوق أنظمة الاستحواذ على الأهداف العالمية

أنظمة الاستحواذ على الأهداف تستخدم من قبل مشغلي الدفاع للكشف عن الأهداف وتعريفها بتفاصيل كافية للمساعدة في النشر الفعال للوسائل الفتاكة وغير الفتاكة لتحييد هدف ثابت أو متحرك. سوق أنظمة الاستحواذ على الأهداف مقسم حسب المنصة إلى منصات برية وجوية وبحرية. التقرير يوفر أيضاً أحجام السوق والتوقعات لسوق أنظمة الاستحواذ على الأهداف عبر المناطق الرئيسية في العالم. لكل قطاع، تم إجراء أحجام السوق والتوقعات بناءً على القيمة (مليار دولار أمريكي).

| برية | مركبات القتال المدرعة (AFVs) |

| أنظمة الجندي المحمولة/المشاة | |

| مدمجة مع مدفعية ومطلق صاروخ | |

| جوية | طائرات ثابتة الجناح |

| طائرات دوارة الجناح | |

| مركبات جوية غير مأهولة (UAVs) | |

| بحرية | مقاتلات سطحية |

| غواصات | |

| مركبات سطحية/تحت الماء غير مأهولة |

| بصرية كهروضوئية/أشعة تحت حمراء (EO/IR) |

| رادار |

| أجهزة قياس المسافة بالليزر والمحددات |

| صوتية وزلزالية |

| مجموعات دمج أجهزة الاستشعار المتعددة |

| قصير |

| متوسط |

| طويل |

| عسكري | جيش |

| القوات الجوية | |

| البحرية | |

| قوات العمليات الخاصة | |

| أمن وطني |

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| روسيا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | الشرق الأوسط | المملكة العربية السعودية |

| الإمارات العربية المتحدة | ||

| بقية الشرق الأوسط | ||

| أفريقيا | جنوب أفريقيا | |

| بقية أفريقيا | ||

| حسب المنصة | برية | مركبات القتال المدرعة (AFVs) | |

| أنظمة الجندي المحمولة/المشاة | |||

| مدمجة مع مدفعية ومطلق صاروخ | |||

| جوية | طائرات ثابتة الجناح | ||

| طائرات دوارة الجناح | |||

| مركبات جوية غير مأهولة (UAVs) | |||

| بحرية | مقاتلات سطحية | ||

| غواصات | |||

| مركبات سطحية/تحت الماء غير مأهولة | |||

| حسب نوع أجهزة الاستشعار | بصرية كهروضوئية/أشعة تحت حمراء (EO/IR) | ||

| رادار | |||

| أجهزة قياس المسافة بالليزر والمحددات | |||

| صوتية وزلزالية | |||

| مجموعات دمج أجهزة الاستشعار المتعددة | |||

| حسب قدرة المدى | قصير | ||

| متوسط | |||

| طويل | |||

| حسب المستخدم النهائي | عسكري | جيش | |

| القوات الجوية | |||

| البحرية | |||

| قوات العمليات الخاصة | |||

| أمن وطني | |||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة | |

| كندا | |||

| المكسيك | |||

| أوروبا | ألمانيا | ||

| المملكة المتحدة | |||

| فرنسا | |||

| روسيا | |||

| بقية أوروبا | |||

| آسيا والمحيط الهادئ | الصين | ||

| الهند | |||

| اليابان | |||

| كوريا الجنوبية | |||

| بقية آسيا والمحيط الهادئ | |||

| أمريكا الجنوبية | البرازيل | ||

| بقية أمريكا الجنوبية | |||

| الشرق الأوسط وأفريقيا | الشرق الأوسط | المملكة العربية السعودية | |

| الإمارات العربية المتحدة | |||

| بقية الشرق الأوسط | |||

| أفريقيا | جنوب أفريقيا | ||

| بقية أفريقيا | |||

الأسئلة الرئيسية المجابة في التقرير

ما الحجم الحالي لسوق أنظمة الاستحواذ على الأهداف؟

السوق مقيم بـ 14.25 مليار دولار أمريكي في 2025 ومتوقع أن يصل إلى 19.13 مليار دولار أمريكي بحلول 2030 بمعدل نمو سنوي مركب قدره 6.07%.

أي قطاع منصة يتوسع بأسرع وتيرة؟

الأنظمة الجوية تحقق أعلى معدل نمو سنوي مركب بنسبة 8.23% حتى 2030 حيث تسعى القوات لمراقبة مستمرة واسعة المنطقة.

لماذا تكتسب مجموعات دمج أجهزة الاستشعار المتعددة جذباً؟

تدمج مدخلات الرادار وEO/IR والليزر وغيرها من خلال معالجة الذكاء الاصطناعي، مما يعزز دقة الكشف ويقلص معدلات الإنذار الكاذب مقارنة بإعدادات أجهزة الاستشعار الواحدة.

أي منطقة توفر أكبر إمكانية نمو؟

آسيا والمحيط الهادئ تقود بمعدل نمو سنوي مركب قدره 7.81%، مدفوعة بميزانيات دفاعية قياسية في الصين واليابان والهند.

كيف تشكل متطلبات مكافحة الطائرات المسيرة الطلب؟

دفاعات الطائرات المسيرة المتدرجة تتطلب طبقات كشف متكاملة، مما يدفع الشراء السريع لأنظمة مثل Cerberus XL من Teledyne FLIR والرادارات المعرفة بالبرمجيات ذات الصلة.

آخر تحديث للصفحة في: