حجم وحصة سوق الطاقة المتجددة في كوريا الجنوبية

تحليل سوق الطاقة المتجددة في كوريا الجنوبية بواسطة موردور إنتليجنس

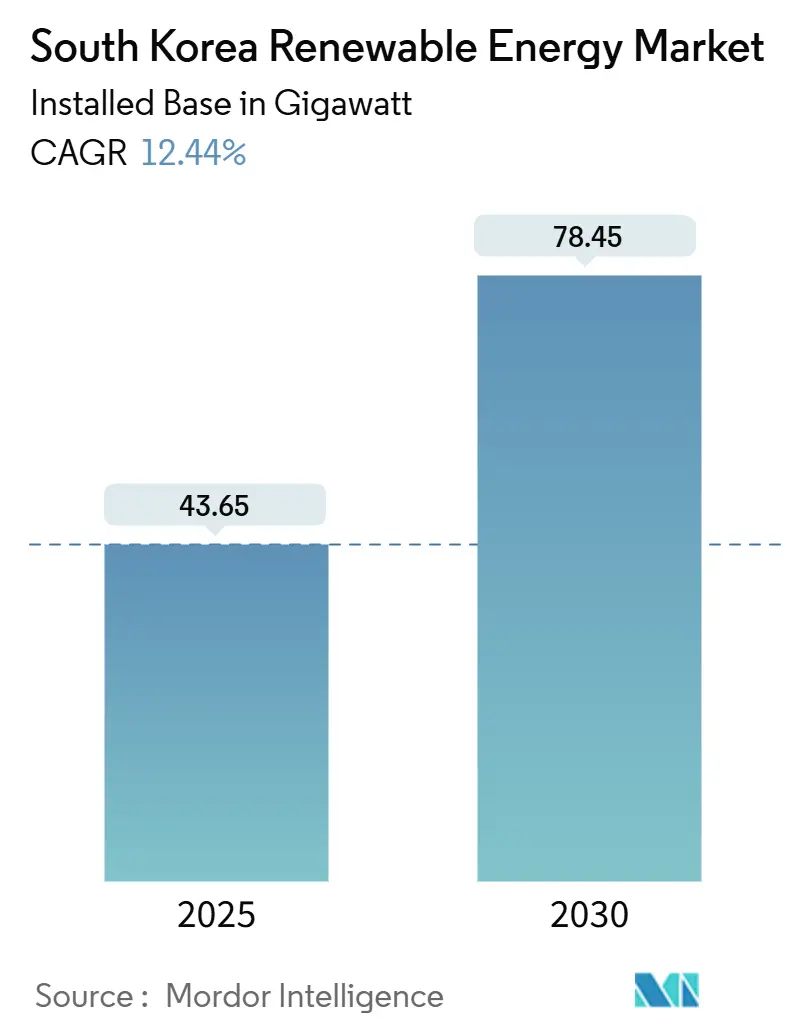

من المتوقع أن ينمو حجم سوق الطاقة المتجددة في كوريا الجنوبية من حيث القاعدة المركبة من 43.65 جيجاواط في 2025 إلى 78.45 جيجاواط بحلول 2030، بمعدل نمو سنوي مركب قدره 12.44% خلال فترة التوقعات (2025-2030).

الدعم السياسي المتسارع، خاصة قانون خاص لترويج توزيع طاقة الرياح الذي تم تبنيه في مارس 2025، يقلل الاعتماد على الوقود التقليدي ويطلق موجة من الموافقات على المشاريع. حصص شهادات الطاقة المتجددة (REC) الإلزامية تدفع التكتلات المحلية نحو اتفاقيات شراء الطاقة طويلة الأمد (PPAs)، كما تظهر صفقة هيونداي موتور السنوية البالغة 610 جيجاواط ساعة، أكبر اتفاقية شراء طاقة مؤسسية في البلاد.[1]غرفة صحافة هيونداي موتور، "هيونداي توقع أكبر اتفاقية شراء طاقة متجددة في البلاد،" شركة هيونداي موتور، hyundai.com تطوير الموانئ المستمر بالقرب من موكبو وأولسان يفتح لوجستيات الرياح البحرية، بينما طرح KEPCO للتوأم الرقمي الوطني يعالج ازدحام الشبكة التاريخي. برنامج جزيرة جيجو الخالي من الكربون 2030 يقدم مختبراً حياً للطاقة المتجددة المقترنة بالتخزين، كما يوضح مشروع عجلة الحذافة عالية الجمود من ABB الذي يستقر انحرافات التردد المحلية.[2]بيان صحفي من ABB، "عجلة الحذافة من ABB تستقر شبكة جيجو،" ABB، abb.com

النتائج الرئيسية للتقرير

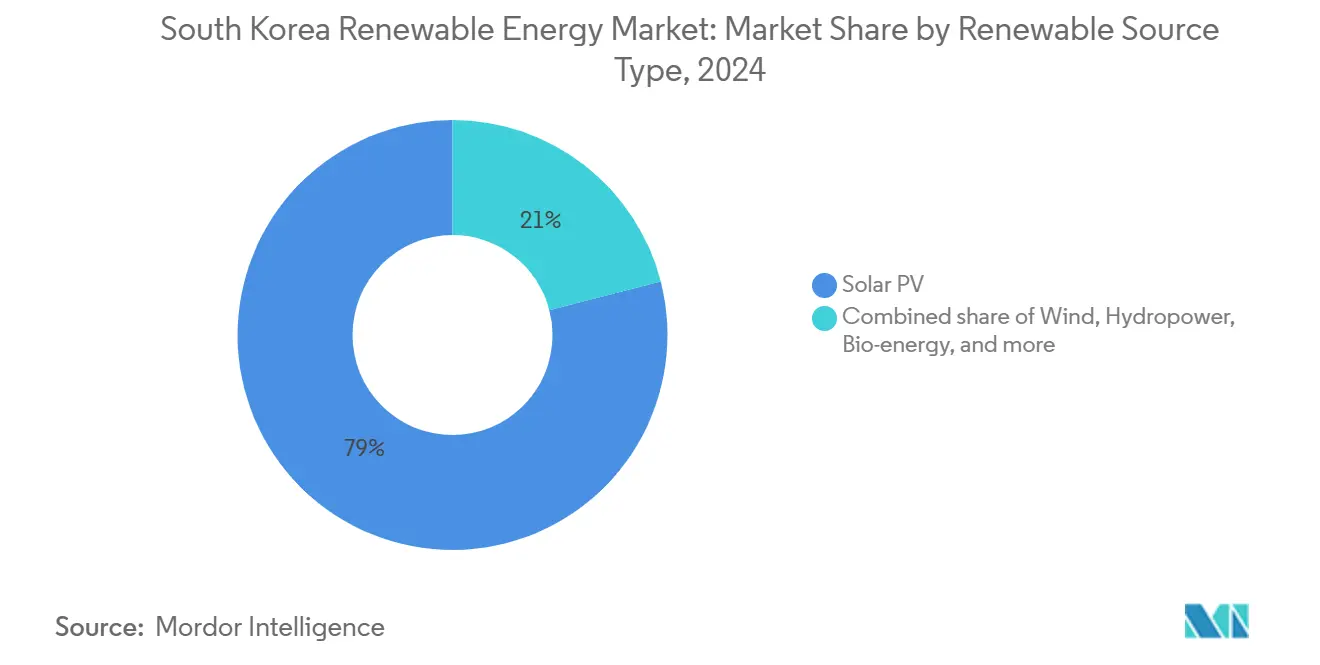

- حسب المصدر المتجدد، تصدرت الطاقة الشمسية الكهروضوئية بـ 79% من حصة سوق الطاقة المتجددة في كوريا الجنوبية في 2024، بينما من المتوقع أن تتقدم الرياح بمعدل نمو سنوي مركب قدره 14.7% حتى 2030.

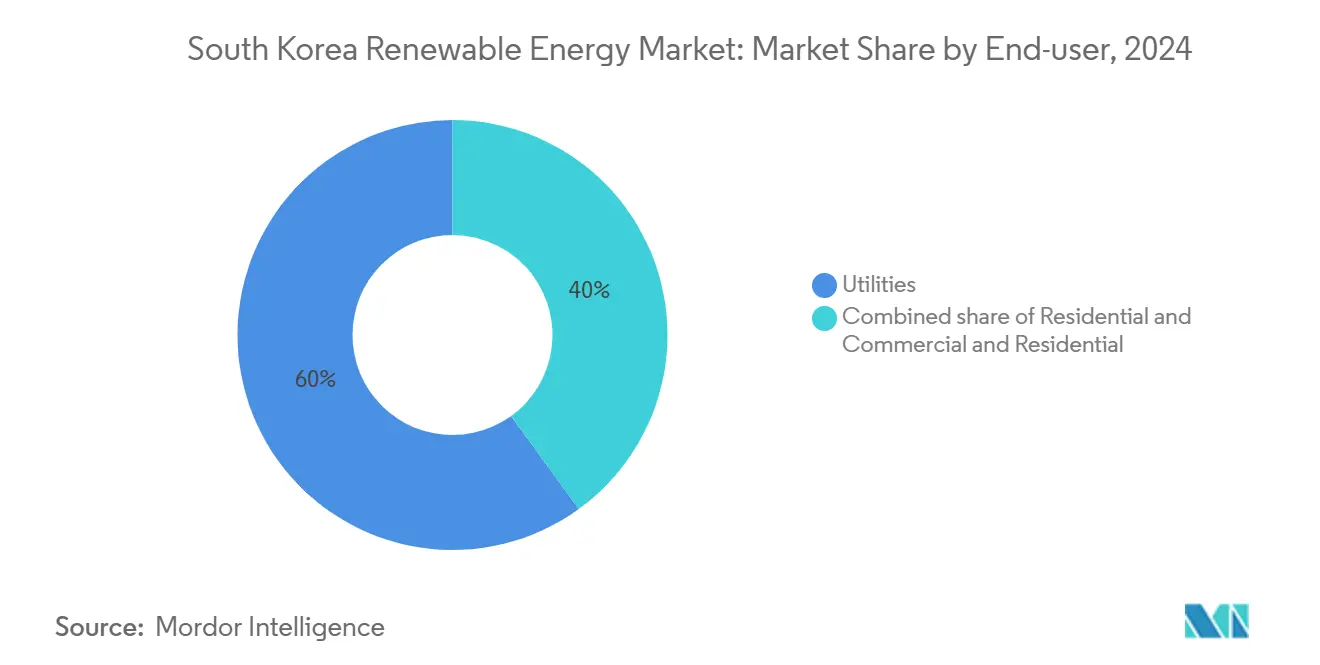

- حسب المستخدم النهائي، استحوذت المرافق العامة على 60% من حجم سوق الطاقة المتجددة في كوريا الجنوبية في 2024؛ من المتوقع أن ينمو قطاع المرافق العامة بمعدل نمو سنوي مركب قدره 13.5% بين 2025 و2030.

- حسب نوع التركيب، سيطرت مشاريع البناء الجديد على 81.5% من حجم سوق الطاقة المتجددة في كوريا الجنوبية في 2024، بينما التحديث وإعادة التشغيل يتوسع بمعدل نمو سنوي مركب قدره 15.4% حتى 2030.

اتجاهات ورؤى سوق الطاقة المتجددة في كوريا الجنوبية

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير | |

|---|---|---|---|---|

| الانخفاض السريع في تكلفة الطاقة الشمسية على نطاق المرافق العامة | +2.80% | محافظتا جولا وجيونججي | الأجل المتوسط (2-4 سنوات) | |

| حصص REC الإلزامية تدفع الشركات نحو اتفاقيات شراء الطاقة | +2.10% | وطني، تقود منطقة سيول الحضرية | الأجل القصير (≤ 2 سنة) | |

| دعم البنية التحتية لموانئ الرياح البحرية | +3.20% | الساحل الجنوبي الغربي والجنوبي الشرقي | الأجل الطويل (≥ 4 سنوات) | |

| استثمارات تحديث الشبكة (التوأم الرقمي لـ KEPCO) | +2.70% | ممرات الشبكة الوطنية | الأجل المتوسط (2-4 سنوات) | |

| برامج تجريبية للهيدروجين للطاقة بدعم من KEPCO وSK E&S | +1.4% | مجموعات أولسان وبوهانغ الصناعية | الأجل الطويل (≥ 4 سنوات) | |

| هدف جيجو "جزيرة خالية من الكربون" 2030 يسرع الطاقة المتجددة المقترنة بالتخزين | +1.8% | محافظة جيجو، مع تأثيرات انتشار البر الرئيسي | الأجل المتوسط (2-4 سنوات) | |

| المصدر: Mordor Intelligence | ||||

الانخفاض السريع في تكلفة الطاقة الشمسية على نطاق المرافق العامة عبر كوريا الجنوبية

انخفضت تكاليف الطاقة الشمسية على نطاق المرافق العامة بنسبة 27% منذ 2024، مما عزز حصة الطاقة الشمسية البالغة 45.3% من سوق الطاقة المتجددة في كوريا الجنوبية. ينبع الانخفاض من زيادة إنتاج الوحدات في مصانع هانوا كيو سيلز وOCI، وأحجام المشاريع الأكبر من 50-100 ميجاواط، والإعفاءات الجمركية للمكونات المستوردة. رغم أن الفائض العالمي قلل الهوامش في هانوا سوليوشنز، ركب المطورون 1.2 جيجاواط من السعة الشمسية الجديدة خلال النصف الأول من 2024 وحده. الانخفاض في التكلفة مهيأ لتحقيق التعادل مع الشبكة بحلول 2026، مما يكثف المنافسة على مشتري الكهرباء الصناعية الساعين لاتفاقيات شراء طاقة بأسعار ثابتة.

حصص REC الإلزامية تدفع الشركات نحو اتفاقيات شراء الطاقة

معيار المحفظة للطاقة المتجددة يلزم المولدات الكبيرة بالحصول على 25% كهرباء متجددة بحلول 2026، مما يثير موجة قياسية من اتفاقيات شراء الطاقة المؤسسية. عقد هيونداي التاريخي بـ 610 جيجاواط ساعة كسر نموذج المشتري الواحد لـ KEPCO، مما منح المصنعين تكاليف طاقة قابلة للتنبؤ ومكاسب في السمعة. اتفاقيات شراء الطاقة المباشرة، مع ذلك، لا تحصل بعد على شهادات الطاقة المتجددة، مما يخلق مسارات امتثال وتمويل متوازية يجب على المنظمين التوفيق بينها للقابلية للتوسع طويلة الأمد.[3]تحديث الطاقة من ماير براون، "كوريا الجنوبية تفتح سوق اتفاقيات شراء الطاقة المباشرة،" ماير براون، mayerbrown.com

دعم البنية التحتية لموانئ الرياح البحرية بالقرب من موكبو وأولسان

نفقات حكومية قدرها 1.2 تريليون وون في 2024 طورت أرصفة الرفع الثقيل، والمراسي العميقة، وساحات التدريج، مما قلل تكاليف اللوجستيات لتوربينات فئة 15 ميجاواط بما يصل إلى 20%. مجموعة سينان البالغة 8.2 جيجاواط وحدها ستستغل هذه الأصول، مما يدعم الشريحة الأسرع نمواً في سوق الطاقة المتجددة في كوريا الجنوبية. السعة الجديدة للموانئ تدعم في الوقت نفسه نماذج أولية للرياح العائمة التي تستغل المياه الأعمق قبالة أولسان.

استثمارات تحديث الشبكة (طرح التوأم الرقمي لـ KEPCO)

خصصت KEPCO 12.3 تريليون وون لترقيات دمج الطاقة المتجددة حتى 2034، وتركيب 10,173 كيلومتر دائرة من الخطوط الجديدة ونشر توأم رقمي وطني يتنبأ بالعقد المزدحمة في الوقت الفعلي. وصلة HVDC الشرقية #2 بقدرة 4 جيجاواط إلى سيول ستحول الإنتاج الساحلي المعطل إلى أكبر جيب حمولة في البلاد، مما يقلل خطر التقليص بمجرد تشغيل الخط في 2027.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير | |

|---|---|---|---|---|

| تحديات الحصول على الأراضي للطاقة الشمسية المثبتة على الأرض | -1.90% | جيونججي وتشونجتشيونغ | الأجل القصير (≤ 2 سنة) | |

| دورة تقييم الأثر البيئي البطيئة | -2.30% | وطني، المناطق الحساسة | الأجل الطويل (≥ 4 سنوات) | |

| خطر التقليص بسبب ازدحام 154 كيلو فولت في الممر الجنوبي الغربي | -1.4% | ممر النقل الجنوبي الغربي، طريق جولا إلى سيول | الأجل المتوسط (2-4 سنوات) | |

| قواعد المحتوى المحلي ترفع نفقات رأس المال للرياح البحرية | -0.8% | مناطق تطوير الرياح البحرية، المناطق الساحلية الصناعية | الأجل المتوسط (2-4 سنوات) | |

| المصدر: Mordor Intelligence | ||||

تحديات الحصول على الأراضي للطاقة الشمسية المثبتة على الأرض في جيونججي وتشونجتشيونغ

قواعد التراجع التي تفرض حواجز 100-1000 متر من الطرق والمنازل تزيل ما يصل إلى 70% من المواقع القابلة للاستخدام، مما يرفع تكاليف التطوير بما يصل إلى 25%. دعاوى المواطنين المرفوعة في فبراير 2025 تحتج بأن القيود تفتقر للأساس العلمي، بينما تقاوم الحكومات المحلية الإلغاء لتجنب نزاعات التأثير البصري.[4]موجز السياسات من حلول لمناخنا، "قواعد المسافة الشمسية تقطع خط أنابيب المشاريع،" حلول لمناخنا، sof.or.kr

دورة الموافقة البطيئة لتقييم الأثر البيئي (أكثر من 30 شهراً)

مشروع هايووري البحري حصل على موافقة تقييم الأثر البيئي فقط في يوليو 2024 بعد مراجعة متعددة السنوات، مما يعكس متوسط 30 شهراً يضيف خطر التمويل ويقلل من وتيرة البناء في سوق الطاقة المتجددة في كوريا الجنوبية. قانون ترويج طاقة الرياح في مارس 2025 يعد بتصاريح موحدة، إلا أن تطبيقه المبكر يظهر تقليلاً محدوداً في اختناقات الأعمال الورقية.[5]تقرير لجنة انتقالات الطاقة، "تبسيط تقييم الأثر البيئي للطاقة المتجددة،" لجنة انتقالات الطاقة، energy-transitions.org

تحليل القطاعات

حسب نوع المصدر المتجدد: الرياح البحرية تقود التحول التقني

حصة الطاقة الشمسية الكهروضوئية الراسخة البالغة 79% تؤكد قيادة التكلفة، لكن حجم سوق الطاقة المتجددة في كوريا الجنوبية للرياح البحرية مهيأ لتجاوز المصادر الأخرى مع تسارع السعة التراكمية. إصلاحات المزادات التي أسقطت متطلبات المحتوى المحلي في 2023 قللت النفقات الرأسمالية بنسبة 15% وجذبت أورستد وإكوينور وفيستاس إلى مشاريع متعددة الجيجاوات. تم منح ما يقارب 1.9 جيجاواط في ديسمبر 2024، وخطوط أنابيب المشاريع تتجاوز 58 جيجاواط. برامج الرياح العائمة التجريبية بالقرب من أولسان تمد الوصول إلى المياه الأعمق، مما يشير إلى انتقال تقني يميل الاستثمار نحو الموارد البحرية. الطاقة المائية والطاقة الحيوية والطاقة الحرارية الأرضية تبقى هامشية بسبب قيود الأراضي وأولوية سياسية أقل، بينما يدخل تخفيض تدريجي للدعم للكتلة الحيوية حيز التنفيذ في يناير 2025.

التوسع التجاري لتوربينات 15 ميجاواط يعزز معاملات القدرة إلى 50%+، مما يحسن اقتصاديات المشاريع رغم التكلفة الأولية الأعلى. حصة سوق الطاقة المتجددة في كوريا الجنوبية للرياح البحرية ستتوسع مع تضاعف السعة المتصلة بالشبكة وإزالة ترقيات الموانئ للاختناقات. مواقع الأسس الثابتة في شينان ويونجوانغ وجونسان ترسي البناء المبكر، بينما الأسس العائمة تفتح الوصول إلى أعماق 200 متر قبالة بوهانغ. سلسلة إمداد محلية تقودها CS Wind وهيوسونغ للصناعات الثقيلة تتماشى مع طموحات التصدير عبر آسيا، مما يعزز الوزن الاستراتيجي للقطاع.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب نوع التركيب: تظهر فرص التحديث

مشاريع البناء الجديد استحوذت على 81% من سوق الطاقة المتجددة في كوريا الجنوبية في 2024، إرث من الطرح المتأخر للطاقة المتجددة في البلاد. مع نضج القاعدة المركبة، سيتفوق التحديث وإعادة التشغيل على البناء الجديد بمعدل نمو سنوي مركب قدره 15.4%. مزارع الرياح البرية المبكرة مع آلات فئة 2 ميجاواط تقدم أهداف إعادة تشغيل فورية، مؤمنة مكاسب إنتاج 20-30% بعد استبدال الصناديق والشفرات. مشكلة الشفرات في منشأة تامرا البحرية في 2024 تؤكد تراكم الصيانة، مما يفضل الداخلين الموجهين للخدمة.

ترقيات رموز الشبكة وتصاريح ربط 69 كيلو فولت تسمح بآلات سعة أعلى على القواعد الموجودة، مما يقلل خطر التصاريح وعوائق القبول المحلي. مشروع CS Wind المشترك مع فيستاس لتصنيع الأبراج محلياً يضمن توفر المكونات، بينما توسع نقل KEPCO يمول التحديثات التي ترفع تصنيف الخط وعتبات الجهد. موجة التحديث، لذلك، تصبح جسراً فعالاً من ناحية رأس المال بين موجة البناء اليوم ودورات تحديث التقنية غداً.

حسب المستخدم النهائي: المشتريات المؤسسية تعيد تشكيل الطلب

المرافق العامة لا تزال تحتفظ بـ 60% من حجم سوق الطاقة المتجددة في كوريا الجنوبية في 2024، لكن تعديلات قانون المرافق الكهربائية تسمح للمولدات بالتعامل مباشرة مع المستخدمين النهائيين، مما يقود القطاع بمعدل نمو سنوي مركب قدره 12.4% حتى 2030. عقد هيونداي موتور بـ 610 جيجاواط ساعة يثبت أن اتفاقيات شراء الطاقة طويلة الأمد يمكن أن تُبرم دون أهلية شهادات الطاقة المتجددة، رغم أن تكاليف الامتثال المزدوج تبقى نقطة عالقة. اشتراكات K-RE100 من سامسونج وLG تسرع إزالة الكربون الداخلية، مما يرسي إضافات شمسية ورياح جديدة.

الطاقة الشمسية على الأسطح تقع تحت 5% اختراق لأن قواعد المسافة تقمع التوليد الموزع، إلا أن المناقصات الحكومية لأنظمة البطاريات 540 ميجاواط/3,240 ميجاواط ساعة ستحفز برامج محطة الطاقة الافتراضية التي تسحب الأسر إلى سلسلة القيمة. المجموعات الصناعية في أولسان وبوهانغ تختبر أيضاً توربينات جاهزة للهيدروجين تحوط تقلبات الطاقة المتجددة. الطلب المؤسسي الجماعي، لذلك، يدخل قاعدة مشترين مرنة وموثوقة الائتمان تقلل الاعتماد على التعريفات التفضيلية والمزادات.

التحليل الجغرافي

بسبب الرياح الساحلية القوية والموانئ العميقة، تهيمن محافظات جولا على سوق الطاقة المتجددة في كوريا الجنوبية. مجمع سينان بـ 8.2 جيجاواط يرسي هذه الريادة، معززاً بحزمة البنية التحتية بقيمة 1.2 تريليون وون التي تجهز موكبو لخدمة التوربينات التي تتجاوز 15 ميجاواط. خطط الشبكة تخصص 2 جيجاواط من سعة تصدير HVDC المخصصة من سينان إلى مركز الحمولة في سيول بمجرد تشغيل وصلة الشرق #2 في 2027. حوافز المحتوى المحلي القوية تغذي أيضاً منشآت الصناديق والشفرات التي تغذي الطلبات المحلية والتصديرية.

جزيرة جيجو تقود الطاقة المتجددة المتكاملة: اختراقها للطاقة المتجددة بنسبة 16.2% في 2020 وهدف الحياد الكربوني بحلول 2030 يؤطران صندوق تجريبي. مكثف ABB المتزامن ومحول VSC من هيتاشي يحافظان على توازن شبكة الجزيرة رغم ارتفاع الإنتاج المتغير. تخزين البطاريات قلل التقليص بـ 1,847 ميجاواط ساعة بين 2015 و2019، وبرنامج الهيدروجين الأخضر التجريبي يضع جيجو كنموذج للتكرار في البر الرئيسي. الدروس من إدارة التردد واستبدال الجمود الدوار تؤثر على المعايير الوطنية المقررة لـ 2026.

مراكز الساحل الشرقي الصناعية أولسان وبوهانغ تتطور إلى وديان الهيدروجين. KHNP كسرت الأرض على أول محلل كهربائي يعمل بالطاقة النووية في البلاد في أكتوبر 2025، بينما تقدمت SK E&S بمجمع بقيمة 16 مليار دولار أمريكي يستهدف 250,000 طن H₂ سنوياً. هذه المجموعات تستغل القرب من مصانع الصلب والمصانع البتروكيماوية، مولدة طلب راسي على الجزيئات النظيفة، واستقرار تدفقات الطاقة المتجددة. على النقيض، محافظتا جيونججي وتشونجتشيونغ الضيقتان بالأراضي تعانيان من تصاريح الطاقة الشمسية المثبتة على الأرض، مما يدفع المطورين إلى أسطح أغلى أو مناطق ريفية مع تغذيات شبكة أطول.

المشهد التنافسي

تركز السوق معتدل. فروع توليد KEPCO تحتفظ بخطوط أنابيب واسعة لكن تواجه منافسة جديدة من أورستد وإكوينور وفينا إنيرجي في الرياح البحرية. مشاريع مشتركة مثل ربطة ESVAGT-KMC Line لسفينة عملية الخدمة تملأ فجوات القدرة البحرية، بينما اتفاقيات توطين CS Wind-فيستاس تؤمن إمدادات الطاقة. قيادة التقنية تتحول نحو توربينات 15 ميجاواط زائد، مع سيمنز جاميسا وGE فيرنوفا تتموضعان لجولة المناقصات التالية.

التكتلات المحلية تتابع التكامل الرأسي. هانوا كيو سيلز تسيطر على البولي سيليكون المنبع والوحدات وخدمات EPC، مما يعطي نفوذاً في مفاوضات الأسعار إلا أنه يعرض الشركة لتقلبات الفائض العالمي. SK E&S تدمج تجارة الغاز الطبيعي المسال والطاقة المتجددة والهيدروجين، مما يحوط تقلب السلع. سند KHNP الأخضر النووي بقيمة 1.166 مليار دولار هونج كونج ينوع التمويل ويؤكد تآزر الطاقة النووية-المتجددة. في الوقت نفسه، منتجو الطاقة المستقلون الأصغر يستغلون قواعد اتفاقيات شراء الطاقة المباشرة لنحت مكاني تجزئة.

التنافسية في التكلفة تحل محل العلاقات الموروثة كمعيار المناقصة الأساسي. المطورون يمكنهم تجميع التخزين أو الهيدروجين للحصول على نقاط تقييم تحت إرشادات مزادات 2025. الرقمنة على مستوى الأسطول التي تبنتها KEPCO تضع معايير أداء، مما يحث الشركات المصنعة للمعدات الأصلية على تضمين التحليل التنبئي في عقود التشغيل والصيانة. الداخلون الدوليون يقدمون المعرفة في الأسس العائمة وHVDC متعدد المحطات، مما يسرع نقل المهارات إلى سلاسل الإمداد المحلية.

قادة صناعة الطاقة المتجددة في كوريا الجنوبية

-

شركة كوريا للطاقة الكهربائية (KEPCO)

-

شركة هانوا كيو سيلز المحدودة

-

شركة كوريا ميدلاند للطاقة المحدودة (KOMIPO)

-

شركة كوريا الجنوبية الشرقية للطاقة المحدودة (KOSEP)

-

شركة SK E&S المحدودة

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- مايو 2025: دوسان إنيربيليتي وكوريا الغربية للطاقة وقعتا مذكرة تفاهم لتطوير وتصدير توربينات هيدروجين بقدرة 90 ميجاواط.

- مايو 2025: الحكومة طرحت مناقصة لـ 540 ميجاواط/3,240 ميجاواط ساعة من بطاريات نطاق الشبكة لتقليل خطر تقليص الطاقة المتجددة.

- أبريل 2025: KHNP كسرت الأرض على أول مصنع هيدروجين يعمل بالطاقة النووية في البلاد يستهدف إنتاج 4 طن يومياً.

- مارس 2025: KHNP أطلقت أول سند نووي أخضر في آسيا، جامعة 1.166 مليار دولار هونج كونج للتقنيات الجيل التالي.

نطاق تقرير سوق الطاقة المتجددة في كوريا الجنوبية

الطاقة المتجددة تشير إلى مصادر الطاقة التي تتجدد طبيعياً ولذلك تعتبر مستدامة وصديقة للبيئة. أمثلة مصادر الطاقة المتجددة تشمل الطاقة الشمسية والرياح والطاقة المائية والطاقة الحرارية الأرضية والكتلة الحيوية. هذه المصادر للطاقة تعتبر متجددة لأنها تتجدد طبيعياً وباستمرار، على عكس مصادر الطاقة غير المتجددة مثل الوقود الأحفوري (الفحم والنفط والغاز)، التي هي موارد محدودة ستنضب في النهاية.

الطاقة المتجددة في كوريا الجنوبية مقسمة حسب النوع. حسب النوع، السوق مقسم إلى مائي ورياح وشمسي وأنواع أخرى. لكل قطاع، تم عمل تحجيم السوق والتوقعات بناء على الميجاواط (MW).

| الرياح |

| الطاقة الشمسية الكهروضوئية |

| الطاقة المائية |

| الطاقة الحيوية |

| الطاقة الحرارية الأرضية |

| البناء الجديد |

| التحديث وإعادة التشغيل |

| السكني |

| التجاري والصناعي |

| المرافق العامة |

| حسب نوع المصدر المتجدد | الرياح |

| الطاقة الشمسية الكهروضوئية | |

| الطاقة المائية | |

| الطاقة الحيوية | |

| الطاقة الحرارية الأرضية | |

| حسب نوع التركيب | البناء الجديد |

| التحديث وإعادة التشغيل | |

| حسب المستخدم النهائي | السكني |

| التجاري والصناعي | |

| المرافق العامة |

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو الحجم الحالي لسوق الطاقة المتجددة في كوريا الجنوبية؟

السوق وقف عند 43.65 جيجاواط في 2025 ومن المتوقع أن يصل إلى 78.45 جيجاواط بحلول 2030، نامياً بمعدل نمو سنوي مركب قدره 12.44%.

أي تقنية تتوسع بأسرع وتيرة في سوق الطاقة المتجددة في كوريا الجنوبية؟

طاقة الرياح تقود النمو بمعدل نمو سنوي مركب متوقع قدره 14.7% بين 2025 و2030، مدفوعة بترقيات الموانئ ومزادات خفض التكاليف.

كيف تؤثر اتفاقيات شراء الطاقة المؤسسية على الطلب؟

اتفاقيات شراء الطاقة المباشرة تسمح الآن للمصنعين مثل هيونداي بتأمين إمداد الطاقة المتجددة، مدعومة معدل نمو سنوي مركب قدره 12.44% للسوق الإجمالي.

ما هي استثمارات الشبكة الجارية لدعم اختراق أعلى للطاقة المتجددة؟

KEPCO تستثمر 12.3 تريليون وون في ترقيات النقل، بما في ذلك وصلة HVDC بقدرة 4 جيجاواط إلى سيول ومنصة توأم رقمي وطنية.

أي المناطق تحمل أكبر إمكانات للطاقة المتجددة؟

محافظات جولا تقود في الرياح البحرية، جزيرة جيجو تقود أنظمة مقترنة بالتخزين، ومجموعات أولسان-بوهانغ الصناعية ترسي مشاريع الهيدروجين.

ما هي العوائق الرئيسية أمام البناء الأسرع؟

دورات الموافقة الطويلة لتقييم الأثر البيئي وقواعد تراجع الأراضي الصارمة للطاقة الشمسية تبقى أقوى الرياح المعاكسة، تقطع معاً ما يقدر بـ 4.2 نقطة مئوية من معدل النمو السنوي المركب المتوقع.

آخر تحديث للصفحة في: