حجم وحصة السوق الروسي للجمال والعناية الشخصية

تحليل السوق الروسي للجمال والعناية الشخصية بواسطة مؤسسة مردخاي للاستخبارات

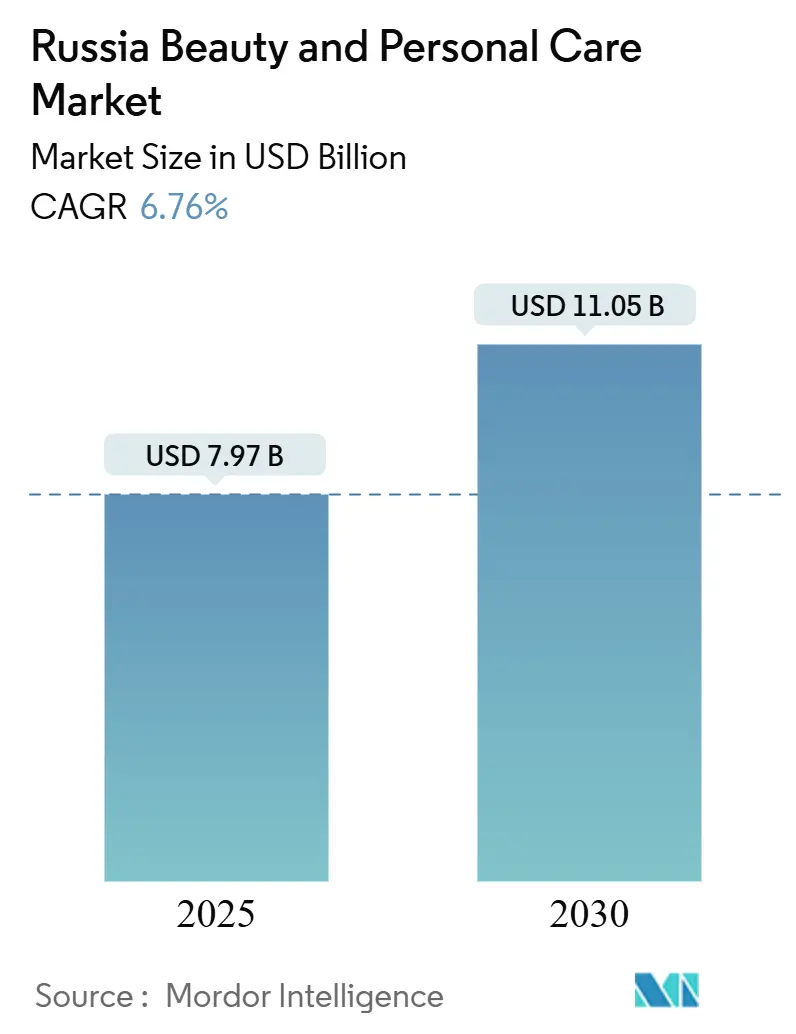

من المتوقع أن يصل حجم السوق الروسي للجمال والعناية الشخصية إلى 7.97 مليار دولار أمريكي في عام 2025 و11.05 مليار دولار أمريكي بحلول عام 2030، نامياً بمعدل نمو سنوي مركب يبلغ 6.76%. ينبع هذا النمو من زيادة وعي المستهلكين بالمظهر الشخصي والعافية، مما يدفع الطلب عبر منتجات العناية بالبشرة والشعر ومستحضرات التجميل ومنتجات العناية الشخصية. تتجه تفضيلات المستهلكين نحو المنتجات الطبيعية والعضوية والنباتية والصديقة للبيئة، بالابتعاد عن المواد الكيميائية الصناعية. تركز ابتكارات المنتجات على دمج الفوائد التجميلية مع الخصائص العلاجية مثل مكافحة الشيخوخة والترطيب وحماية البشرة، باستخدام مكونات مثل حمض الهيالورونيك والريتينول والببتيدات والمستخلصات النباتية. أدى توسع منصات التجارة الإلكترونية إلى تحسين إمكانية الوصول إلى المنتجات في جميع أنحاء روسيا، خاصة للمنتجات المتميزة والمتخصصة. يحظى نمو السوق بدعم إضافي من طبقة وسطى متوسعة ذات دخول أعلى قابلة للإنفاق، مما يزيد من استثمار المستهلكين في منتجات الجمال والعناية الشخصية عالية الجودة. تُظهر العناية الرجالية إمكانات كبيرة حيث يتبنى الرجال بشكل متزايد روتين العناية بالبشرة والعناية الشخصية.

النقاط الرئيسية للتقرير

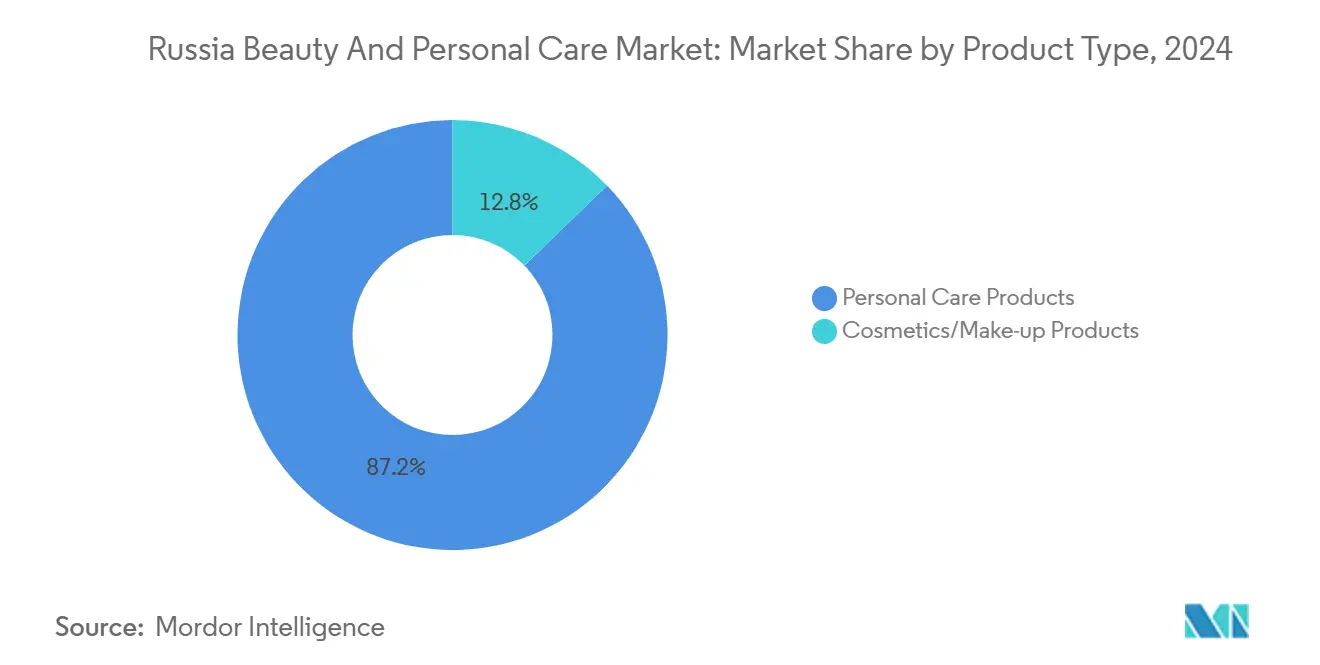

- حسب نوع المنتج، قادت منتجات العناية الشخصية بحصة إيرادات تبلغ 87.23% في عام 2024، بينما من المتوقع أن تتقدم مستحضرات التجميل/المكياج بوتيرة أسرع، مسجلة معدل نمو سنوي مركب قدره 7.35% حتى عام 2030.

- حسب الفئة، استحوذت المنتجات الجماهيرية على 76.34% من حصة السوق الروسي للجمال والعناية الشخصية في عام 2024، ومن المتوقع أن تنمو المنتجات المتميزة بمعدل نمو سنوي مركب قدره 7.97% حتى عام 2030.

- حسب نوع المكونات، استحوذت التركيبات التقليدية/الصناعية على حصة تبلغ 72.61% من حجم السوق الروسي للجمال والعناية الشخصية في عام 2024، بينما تعتبر المنتجات الطبيعية والعضوية الشريحة الفرعية الأسرع نمواً بمعدل نمو سنوي مركب قدره 8.22% حتى عام 2030.

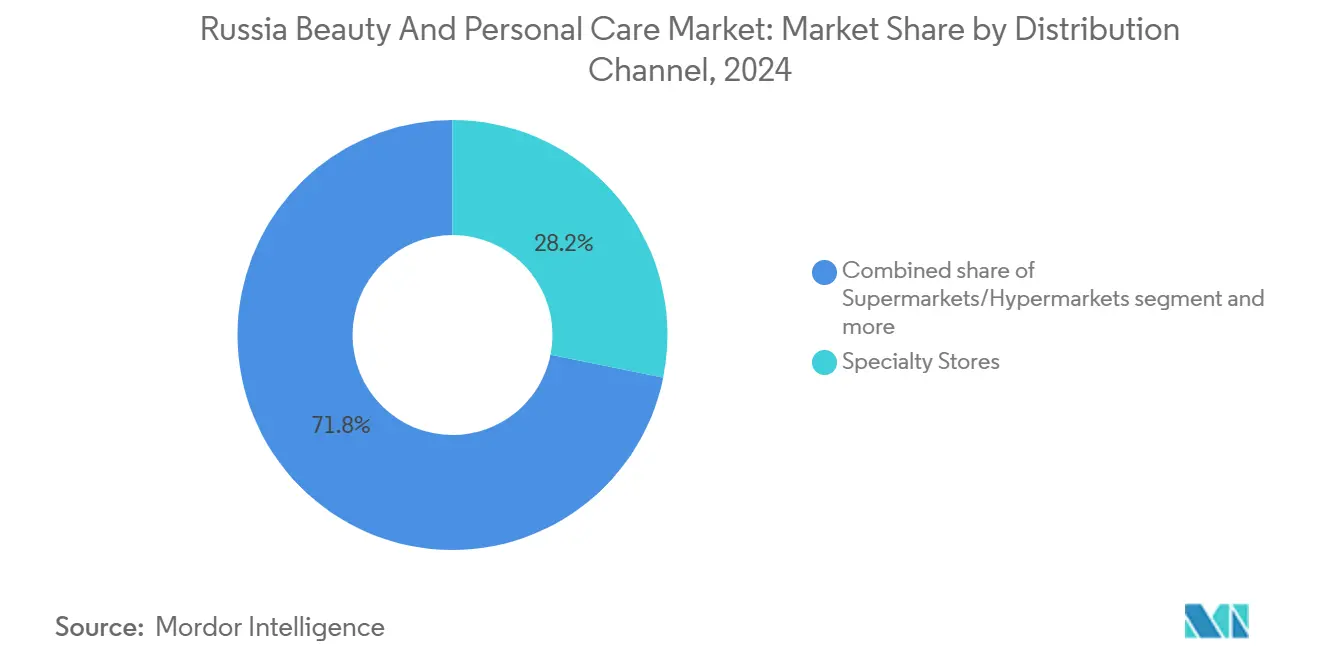

- حسب قناة التوزيع، استحوذت المتاجر المتخصصة على 28.17% من مبيعات عام 2024، إلا أن البيع بالتجزئة عبر الإنترنت هو المسار الأكثر ديناميكية، حيث يتوسع بمعدل نمو سنوي مركب قدره 8.61% حتى عام 2030.

اتجاهات ورؤى السوق الروسي للجمال والعناية الشخصية

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| ارتفاع واردات منتجات الجمال يدعم نمو السوق | +1.0% | وطني، مع تركيز في موسكو وسانت بطرسبرغ | المدى المتوسط (2-4 سنوات) |

| زيادة اعتماد العلامات التجارية المتميزة للجمال | +1.5% | المراكز الحضرية، موسكو، سانت بطرسبرغ، نوفوسيبيرسك | المدى المتوسط (2-4 سنوات) |

| الشيخوخة السكانية في روسيا تسعى لحلول مكافحة الشيخوخة | +1.2% | وطني، مع تركيز أعلى في المناطق الحضرية | المدى الطويل (≥ 4 سنوات) |

| التأثير المتزايد لوسائل التواصل الاجتماعي ومؤثري الجمال | +0.8% | وطني، الأقوى في الفئات الديموغرافية الشابة | المدى القصير (≤ 2 سنوات) |

| ارتفاع الدخول القابلة للإنفاق يؤدي إلى زيادة الإنفاق على منتجات الجمال المتميزة | +0.9% | المراكز الحضرية والمناطق المنتجة للنفط | المدى المتوسط (2-4 سنوات) |

| الابتكارات في تركيبات المنتجات تقود نمو السوق | +0.7% | وطني، مع اعتماد مبكر في المدن الكبرى | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

ارتفاع واردات منتجات الجمال يدعم نمو السوق

يُظهر السوق الروسي لمنتجات الجمال والعناية الشخصية نمواً كبيراً من خلال زيادة الواردات، مما يشير إلى الطلب المتزايد للسوق على منتجات متنوعة وعالية الجودة تتجاوز قدرات التصنيع المحلي. على سبيل المثال، وفقاً لمرصد التعقيد الاقتصادي (OEC)، في عام 2023، وصلت واردات منتجات الجمال الروسية إلى 809 مليون دولار أمريكي، مما وضع البلاد في المرتبة 22 كأكبر مستورد عالمي، مما يدل على طلب قوي في السوق على العلامات التجارية الدولية والعروض المتميزة [1]المصدر: مرصد التعقيد الاقتصادي (OEC)، "منتجات الجمال في روسيا"، oec.world. يُعزى هذا التوسع في السوق المدفوع بالاستيراد إلى زيادة الدخول القابلة للإنفاق والديموغرافية المتزايدة للطبقة الوسطى، مما يتيح إنفاقاً أعلى على منتجات العناية الشخصية ومنتجات الجمال المتميزة. علاوة على ذلك، أدى ارتفاع وعي المستهلكين بشأن الصحة والعافية والاستدامة إلى تكثيف الطلب على المنتجات الطبيعية والعضوية والمصدرة أخلاقياً، والتي يوفرها في المقام الأول المصنعون الدوليون. أدى انتشار منصات التجارة الإلكترونية إلى تعزيز إمكانية الوصول إلى السوق من خلال إزالة القيود الجغرافية واللوجستية، مما يسهل النمو المستدام للسوق وقنوات توزيع أوسع للمنتجات عبر الاتحاد الروسي.

زيادة اعتماد العلامات التجارية المتميزة للجمال

يستمر قطاع الجمال والعناية الشخصية المتميز في روسيا في التوسع حيث يُظهر المستهلكون استعداداً للاستثمار في منتجات عالية الجودة، رغم التقلبات الاقتصادية. يتركز هذا النمو بشكل أساسي في المناطق الحضرية الكبرى، حيث يعتبر المستهلكون الأثرياء منتجات الجمال والعناية الشخصية استثمارات أساسية في نمط الحياة. هذا الاتجاه ملحوظ بشكل خاص في فئة العناية بالبشرة المكافحة للشيخوخة، حيث يُظهر المستهلكون معرفة متزايدة بفعالية المكونات وتاريخ العلامة التجارية. يُظهر المستهلكون الحضريون الروس أنماط ولاء للعلامة التجارية مشابهة للأسواق الغربية، مع معدلات إعادة شراء أعلى للمنتجات المتميزة. يؤثر مؤثرو وسائل التواصل الاجتماعي بشكل كبير على اعتماد العلامات التجارية المتميزة، خاصة بين المستهلكين الأصغر سناً الذين يعطون الأولوية للجودة على السعر. الأداء المستمر لقطاع الجمال والعناية الشخصية المتميز خلال التحديات الاقتصادية يشير إلى تحول أساسي في سلوك المستهلك، مما يشير إلى إمكانات نمو طويلة الأمد في السوق الروسي.

الشيخوخة السكانية تسعى لحلول مكافحة الشيخوخة

يمثل التركيب الديموغرافي المتقدم في السن محدداً أساسياً للسوق في صناعة منتجات الجمال والعناية الشخصية الروسية، مؤثراً تحديداً على مسار الطلب لحلول مكافحة الشيخوخة والعناية بالبشرة المخصصة للعمر. وفقاً لمكتب المرجع السكاني، ستكون حوالي 16% من سكان روسيا في سن 65 عاماً وأكبر في عام 2024، مما يشكل فئة ديموغرافية استهلاكية كبيرة تتطلب منتجات عناية شخصية متخصصة [2]المصدر: مكتب المرجع السكاني (PRB)، "ورقة بيانات السكان العالمي 2024"، www.prb.org. أدت هذه التحولات الديموغرافية إلى تكثيف الطلب على تركيبات متطورة تلبي متطلبات العناية بالبشرة المميزة للمستهلكين الناضجين. نتيجة لذلك، يطور المصنعون في السوق الروسي للجمال والعناية الشخصية تركيبات متخصصة مكافحة للشيخوخة، بما في ذلك الكريمات المتقدمة والأمصال والعلاجات المستهدفة التي تعالج التجاعيد ومرونة البشرة والمظهر العام للبشرة. تُظهر فئة المستهلكين الناضجين ميلاً واضحاً نحو منتجات العناية الشخصية المتميزة التي تعطي الأولوية للفعالية والنتائج القابلة للقياس، مما يدعم إمكانات النمو القوية في فئة مكافحة الشيخوخة المتميزة. يشير هذا الاتجاه إلى فرصة سوق مستدامة داخل المشهد الروسي للجمال والعناية الشخصية، خاصة في قطاع مكافحة الشيخوخة المتميز.

التأثير المتزايد لوسائل التواصل الاجتماعي ومؤثري الجمال

برزت منصات وسائل التواصل الاجتماعي ومؤثرو الجمال كمحركات سوق مهمة في السوق الروسي لمنتجات الجمال والعناية الشخصية. غيرت المنصات الرقمية الأساسية مثل إنستغرام وتيك توك ويوتيوب بشكل جوهري أنماط سلوك المستهلك في اكتشاف المنتجات والمشاركة مع العلامة التجارية، مما يسهل اعتماد الاتجاهات السريع. ينتج مؤثرو الجمال محتوى يؤثر مباشرة على قرارات الشراء للمستهلكين وطلب السوق عبر مختلف شرائح المنتجات. استجابة لذلك، زادت الشركات المصنعة وتجار التجزئة من استثماراتهم في تعاون المؤثرين والحملات الرقمية المستهدفة لجذب انتباه المستهلكين المشاركين رقمياً الذين يعطون الأولوية لتوصيات الأقران وعروض المنتجات التوضيحية. تمكن البيئة الرقمية الشركات من جمع ملاحظات المستهلكين في الوقت الفعلي، مما يسهل تعديلات وابتكارات المنتجات السريعة. علاوة على ذلك، أدى الاعتماد الواسع النطاق لوسائل التواصل الاجتماعي إلى تعزيز توزيع ورؤية المنتجات في جميع أنحاء المناطق الجغرافية المتنوعة والديموغرافيات الاستهلاكية في روسيا، مما ساهم في النمو والتطوير العام للسوق.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| حظر الاتحاد الأوروبي للبلاستيك الدقيق يستدعي إعادة تركيبات مكلفة | -0.7% | وطني، يؤثر على المنتجات المستوردة والمنتجة محلياً | المدى المتوسط (2-4 سنوات) |

| اضطرابات سلسلة التوريد تؤثر على توفر المواد الخام | -1.0% | وطني، مع تأثير أعلى على المناطق المعتمدة على الاستيراد | المدى القصير (≤ 2 سنوات) |

| منافسة شديدة من المنتجات المقلدة | -0.6% | وطني، مع تركيز في قنوات البيع بالتجزئة عبر الإنترنت وغير الرسمية | المدى المتوسط (2-4 سنوات) |

| استقرار منتج أقل وتنويعات في التركيب | -0.5% | وطني، يؤثر على الشرائح المتميزة الحساسة للجودة | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

حظر الاتحاد الأوروبي للبلاستيك الدقيق يستدعي إعادة تركيبات مكلفة

يقيد حظر الاتحاد الأوروبي للبلاستيك الدقيق بشكل كبير السوق الروسي لمنتجات الجمال والعناية الشخصية. تم تقديم لائحة الاتحاد الأوروبي، التي أُدخلت في 27 سبتمبر 2023، والتي تحظر استخدام البلاستيك الدقيق المضاف عمداً في مختلف منتجات التجميل، بما في ذلك مقشرات التقشير وجل الاستحمام ومعجون الأسنان ومستحضرات التجميل الملونة. يتماشى هذا مع استراتيجية الاتحاد الأوروبي لتقليل التلوث البلاستيكي. بينما يُظهر المستهلكون الروس دعماً قوياً للمبادرات البيئية، تستدعي اللائحة إعادة تركيب شاملة للمنتجات عبر صناعة الجمال والعناية الشخصية. يؤثر الحظر بشكل خاص على التركيبات التي تحتوي على خرزات البولي إيثيلين، والتي تعتبر مكونات أساسية لتعزيز الملمس واستقرار اللون وآليات الإطلاق المتحكم بها. يجب على المصنعين استثمار موارد كبيرة في البحث والتطوير للبدائل الطبيعية والقابلة للتحلل الحيوي مع إدارة دورات تطوير ممتدة تشمل إعادة التركيب واختبار السلامة وإعادة التصديق التنظيمي. هذه المتطلبات الصارمة تزيد من التكاليف التشغيلية وتمدد جداول إطلاق المنتجات، مما يعيق بالتالي مسار نمو السوق الروسي لمنتجات الجمال والعناية الشخصية.

اضطرابات سلسلة التوريد تؤثر على توفر المواد الخام

يمثل قيد سوق مهم يؤثر على السوق الروسي لمنتجات الجمال والعناية الشخصية من اضطرابات سلسلة التوريد الواسعة النطاق، مدفوعة بشكل أساسي بالتوترات الجيوسياسية والقيود التجارية وتقلبات الخدمات اللوجستية العالمية. تعتمد صناعة الجمال على شبكة دولية للمواد الخام الأساسية، بما في ذلك المستخلصات النباتية والمكونات التجميلية النشطة ومكونات التعبئة والعطور المستوردة من أوروبا وآسيا وأمريكا الشمالية. تواجه الشركات المصنعة والموزعة الروسية تحديات تشغيلية كبيرة في تأمين مكونات عالية الجودة بأسعار مستقرة بسبب العقوبات والطرق التجارية المعطلة والوصول المحدود إلى الموردين الدوليين. تجلت قيود سلسلة التوريد هذه في تأخيرات الإنتاج وزيادة تكاليف التصنيع وانخفاض توفر المنتجات عبر قنوات البيع بالتجزئة. يواجه السوق ضغطاً إضافياً من انسحاب العلامات التجارية الدولية من روسيا، مما يجبر المنتجين المحليين على معالجة فجوات التوريد دون الوصول إلى الخبرة التكنولوجية المؤسسة أو المواد الخام المتنوعة. هذا الوضع يتجسد في إغلاق شركة LVMH المؤقت لعملياتها الروسية، مما يوضح أكثر التحديات الهيكلية للسوق.

تحليل الشرائح

حسب نوع المنتج: العناية الشخصية تهيمن على الروتين اليومي

تحتل شريحة منتجات العناية الشخصية حصة سوق مهيمنة تبلغ 87.23% في عام 2024، مع معدل نمو سنوي مركب متوقع يبلغ 7.35% حتى عام 2030. ينبع هذا النمو من الطلب المستمر عبر فئات العناية بالشعر والعناية بالبشرة ومنتجات الاستحمام والعناية بالفم والعناية الرجالية. يُدفع توسع الشريحة بزيادة وعي المستهلكين بالنظافة والعناية الذاتية، والطلب المتزايد على المنتجات المتميزة والمتخصصة، وإمكانية الوصول الأوسع للتجارة الإلكترونية. تحافظ منتجات العناية بالشعر، خاصة الشامبو، على أداء قوي بسبب متطلبات الاستخدام اليومي واهتمام المستهلكين بالتركيبات المتقدمة. تدعم بيانات دائرة الإحصاء الفيدرالية الروسية هذا الاتجاه، حيث أفادت بإنتاج 465 مليون وحدة من الشامبو ومثبتات الشعر ومستحضرات علاج الشعر في عام 2023.

تنمو منتجات مستحضرات التجميل/المكياج بمعدل نمو سنوي مركب قدره 7.35% (2025-2030)، تتميز بتقلبات الطلب المرتبطة بالاتجاهات الاجتماعية والأوضاع الاقتصادية. تشمل هذه الفئة مستحضرات التجميل للوجه والعيون ومنتجات المكياج للشفاه والأظافر، مع نمو متأثر باتجاهات وسائل التواصل الاجتماعي ودروس الجمال التعليمية. تُظهر الشريحة اعتماداً متزايداً للمنتجات متعددة الوظائف التي تجمع بين فوائد المكياج والعناية بالبشرة، مما يعكس تفضيلات المستهلكين للروتين المبسط. يرتبط أداء السوق بقوة بالأنشطة الاجتماعية وحضور مكان العمل، مما يجعلها أكثر عرضة لتغييرات نمط الحياة والتنويعات الاقتصادية مقارنة بعناصر العناية الشخصية الأساسية.

حسب الفئة: نمو المنتجات المتميزة يتفوق على السوق الجماهيري

تحتل المنتجات الجماهيرية حصة سوق تبلغ 76.34% في عام 2024، مما يدل على تفضيلات المستهلكين الروس الحساسة للسعر. تشكل هذه الشريحة جوهر السوق من خلال تقديم منتجات جمال أساسية بأسعار معقولة عبر مستويات الدخل. تركز العلامات التجارية الجماهيرية على تحسين القيمة من خلال تركيبات وتعبئة محسنة مع الحفاظ على أسعار تنافسية. تضمن شبكات التوزيع الواسعة للشريحة والحضور القوي في الهايبر ماركت والسوبر ماركت إمكانية الوصول إلى المنتجات في المناطق الحضرية والريفية على حد سواء. بينما معدلات النمو متوسطة، يوفر حجم المبيعات العالي للشريحة الجماهيرية إيرادات ثابتة للمصنعين وتجار التجزئة.

تُظهر المنتجات المتميزة نمواً قوياً بمعدل نمو سنوي مركب قدره 7.97%، رغم حصة سوق أصغر، مما يشير إلى استعداد المستهلك للاستثمار في منتجات جمال عالية الجودة. تستفيد الشريحة المتميزة من ولاء المستهلك وهوامش ربح أعلى وأنماط إعادة شراء متسقة بين المستهلكين الأثرياء الذين يعتبرون منتجات الجمال استثمارات نمط حياة. يتركز النمو في الشريحة المتميزة بشكل أساسي في المناطق الحضرية، تحديداً موسكو وسانت بطرسبرغ، حيث تدعم الدخول الأعلى القابلة للإنفاق التسعير المتميز. بالإضافة إلى ذلك، تقوم العلامات التجارية المحلية بتقوية عروضها المتميزة من خلال دمج المكونات المحلية وسرديات التراث للتنافس مع العلامات التجارية الدولية المتميزة.

حسب نوع المكونات: المنتجات الطبيعية العضوية تكتسب زخماً

تحتل المنتجات التقليدية/الصناعية حصة سوق تبلغ 72.61% في عام 2024، بسبب حضورها الراسخ وفعاليتها المثبتة في تركيبات الجمال. تقدم هذه المنتجات مزايا تكلفة واستقراراً وأداءً متسقاً يجذب المستهلكين الحساسين للسعر. تتيح المكونات الصناعية للمصنعين تحقيق مواصفات منتج دقيقة ومتطلبات مدة صلاحية قد لا تحققها البدائل الطبيعية. ومع ذلك، تتحدى اتجاهات الجمال النظيف المتزايدة والقيود التنظيمية هذه الشريحة. استجابة لذلك، يطور المصنعون تركيبات هجينة تمزج المكونات الصناعية والطبيعية للحفاظ على الأداء مع تلبية طلب المستهلك على منتجات أنظف.

تنمو المنتجات الطبيعية/العضوية بمعدل نمو سنوي مركب قدره 8.22%، مدفوعة بالتركيز المتزايد للمستهلك على سلامة المكونات والاستدامة البيئية. يتماشى هذا النمو مع حركة الجمال النظيف، حيث يفحص المستهلكون مكونات المنتجات بعناية أكبر ويسعون لبدائل للمواد الكيميائية الصناعية. يُظهر المستهلكون الروس اهتماماً خاصاً بالمكونات الطبيعية المحلية، بما في ذلك الأعشاب السيبيرية والمستخلصات النباتية، مما يعزز أصالة العلامة التجارية. تدفع اللوائح الحالية التي تدعم المكونات الطبيعية وزيادة فهم المستهلك لفوائد المنتجات العضوية هذا النمو أكثر. نجحت شركات محلية مثل ناتورا سيبيريكا في تسويق المكونات الطبيعية كمنتجات متميزة، مما يُظهر استعداد المستهلكين لدفع أكثر للتركيبات النظيفة.

حسب قناة التوزيع: البيع بالتجزئة عبر الإنترنت يتسارع

تحتفظ المتاجر المتخصصة بحصة السوق المهيمنة عند 28.17% في عام 2024، تُعزى إلى اختيارها المتخصص لمنتجات الجمال وخدمة العملاء المهنية. يستخدم هؤلاء تجار التجزئة بشكل استراتيجي موظفين مدربين ومرافق عينة منتجات شاملة وتعاونات علامة تجارية حصرية لتقديم تجارب تسوق متفوقة. للحفاظ على التنافسية في السوق، تقوم المتاجر المتخصصة بتنفيذ حلول رقمية متكاملة، بما في ذلك خدمات متعددة القنوات وبرامج ولاء عملاء منظمة. تخدم السوبر ماركت/الهايبر ماركت كنقاط توزيع مكملة من خلال تسهيل الوصول المريح إلى منتجات الجمال الجماهيرية. يمكن نهج التوزيع المنتظم هذا العلامات التجارية للجمال من استهداف شرائح المستهلكين المتنوعة بفعالية من خلال مستويات خدمة مختلفة وتموضع سعر استراتيجي.

تُظهر متاجر البيع بالتجزئة عبر الإنترنت في السوق الروسي للجمال والعناية الشخصية نمواً قوياً بمعدل نمو سنوي مركب قدره 8.61%. هذا التوسع مدفوع بشكل أساسي باعتماد منتظم للتجارة الإلكترونية وأنماط الشراء المتطورة للمستهلكين، تكثف أكثر بمتطلبات تحسين سلسلة التوريد. يُدعم نمو الشريحة بمحافظ منتجات شاملة وهياكل تسعير تنافسية في السوق، مكملة بأنظمة توصيل منزلي فعالة. يُفيد الاتحاد الدولي للاتصالات (ITU) أن انتشار الإنترنت في روسيا يبلغ 92.2% في عام 2023، مما يؤسس بنية تحتية قوية لعمليات التجارة الرقمية [3]المصدر: الاتحاد الدولي للاتصالات (ITU)، "الأفراد الذين يستخدمون الإنترنت في الاتحاد الروسي"، www.itu.int. هذا الاتصال الرقمي المتقدم يتردد صداه خاصة مع الشريحة الديموغرافية الأصغر، التي تستخدم المنصات الرقمية لبحث المنتجات وتحليل ملاحظات المستهلكين وقرارات الشراء، مما يشير إلى تحول مستدام نحو قنوات البيع بالتجزئة الرقمية في السوق الروسي للجمال.

ملاحظة: حصص الشرائح من جميع الشرائح الفردية متاحة عند شراء التقرير

تحليل الجغرافيا

يُظهر السوق الروسي لمنتجات الجمال والعناية الشخصية تركيزاً كبيراً في المراكز الحضرية الكبرى، خاصة موسكو وسانت بطرسبرغ. تقود هذه المدن نشاط السوق بسبب دخولها الأعلى القابلة للإنفاق ووعي المستهلكين والبنية التحتية التجارية المتطورة. تعمل المناطق الحضرية كنقاط إطلاق أساسية للمنتجات المتميزة والمبتكرة، مدعومة بقاعدة مستهلكيها الثرية والواعية بالاتجاهات.

يمثل الأداء الاقتصادي لروسيا، مع الناتج المحلي الإجمالي الذي وصل إلى 2172.3 مليار دولار أمريكي في عام 2024، زيادة من العام السابق، وفقاً لبيانات البنك الدولي. عزز هذا النمو الدخول القابلة للإنفاق ووسع شريحة الطبقة الوسطى، مما دفع الطلب عبر فئات الجمال الجماهيرية والمتميزة. يُظهر السوق استثماراً متزايداً في ابتكار المنتجات، خاصة في التركيبات الطبيعية والعضوية والمستدامة.

تقدم الأسواق الريفية والحضرية الأصغر إمكانات نمو كبيرة، مع قنوات البيع بالتجزئة عبر الإنترنت توفر الوصول للمستهلكين خارج متاجر الجمال المتخصصة. تساعد زيادة انتشار الإنترنت واعتماد التجارة المحمولة العلامات التجارية للجمال في الوصول إلى المناطق التي كانت محرومة سابقاً من الخدمات. تختلف التفضيلات الإقليمية بشكل متميز - يفضل المستهلكون السيبيريون المنتجات الطبيعية والعضوية بمكونات محلية، بينما تُظهر المناطق الجنوبية طلباً أعلى على منتجات الحماية من الشمس والعناية بالبشرة. تخلق هذه التنويعات الجغرافية فرصاً لتركيبات منتجات خاصة بالمنطقة واستراتيجيات تسويق مستهدفة تلبي الظروف المناخية المحلية والتفضيلات الثقافية.

المشهد التنافسي

السوق الروسي للجمال والعناية الشخصية مجزأ، مع زيادة التوطيد حيث يتكيف اللاعبون الدوليون مع القيود الجيوسياسية وتوسع الشركات المحلية حضورها. يشمل المشاركون الرئيسيون في السوق شركة بروكتر آند غامبل وشركة بايرسدورف وشركة لوريال وشركة شيسيدو المحدودة وآخرين. تتنافس الشركات بكثافة من خلال ابتكار المنتجات واستراتيجيات التسعير وتحسين قنوات التوزيع.

تعزز الشركات مرونة سلسلة التوريد وقدرات الإنتاج المحلي من خلال الاستثمار في التصنيع المحلي لتقليل تبعيات الاستيراد وإدارة المخاطر التنظيمية. تُظهر الصناعة اعتماداً متزايداً للتسويق الرقمي ومنصات التجارة الإلكترونية وتحليلات البيانات لتحسين اكتساب العملاء والاحتفاظ بهم.

يتميز السوق بلاعبين متخصصين يركزون على شرائح محددة مثل المنتجات الطبيعية/العضوية أو تركيبات مكافحة الشيخوخة المتميزة، محققين التمايز رغم قيود الموارد. توجد فرص النمو في الأسواق الجغرافية غير المخدومة جيداً وفئات المنتجات المتخصصة وقنوات المبيعات المباشرة للمستهلك التي تعمل بشكل مستقل عن وسطاء البيع بالتجزئة التقليديين.

قادة صناعة الجمال والعناية الشخصية الروسية

-

شركة بروكتر آند غامبل

-

شركة بايرسدورف

-

شركة لوريال

-

شركة شيسيدو المحدودة

-

شركة كولجيت-بالموليف

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- أكتوبر 2024: أكملت شركة يونيليفر بيع فرعها الروسي وعمليات بيلاروسيا لمجموعة أرنست، وهي شركة روسية مصنعة للعطور ومستحضرات التجميل والمنتجات المنزلية. تشمل الصفقة جميع العمليات الروسية ليونيليفر ومرافق التصنيع الأربعة في البلاد.

- فبراير 2024: أسست شركة ذا لوف كو شراكة استراتيجية مع كريستينا بيكوفا لتقديم مجموعة شاملة من منتجات العناية بالوجه وعلاجات الشعر المصممة خصيصاً للسوق الروسي للجمال والعناية الشخصية.

- نوفمبر 2023: أكدت شركة لوريال رسمياً قرارها بالحفاظ على حضور تشغيلي محدود في روسيا، بينما انسحبت العديد من الشركات الدولية من البلاد.

- فبراير 2023: باعت شركة هنكل، صانعة العلامة التجارية لمستحضرات تجميل الشعر شفارتسكوف، أعمالها الروسية مقابل 600 مليون يورو لكونسورتيوم من المستثمرين الماليين المحليين، بما في ذلك أوجمنت إنفستمنتس وكيسميت كابيتال جروب وإلبروس سيرفيسيز.

نطاق تقرير السوق الروسي للجمال والعناية الشخصية

مستحضرات التجميل والعناية الشخصية هي مجال فني يعالج مظهر وصحة الشعر والأظافر والبشرة للفرد.

السوق الروسي لمنتجات مستحضرات التجميل والعناية الشخصية مجزأ حسب نوع المنتج والفئة ونوع المكونات وقناة التوزيع. حسب نوع المنتج، ينقسم السوق إلى منتجات العناية الشخصية ومنتجات مستحضرات التجميل/المكياج. تنقسم شريحة منتجات العناية الشخصية أكثر إلى منتجات العناية بالشعر ومنتجات العناية بالبشرة ومنتجات الاستحمام ومنتجات العناية بالفم ومنتجات العناية الرجالية ومزيلات العرق ومضادات التعرق والعطور والعطور. تنقسم شريحة منتجات مستحضرات التجميل/المكياج أكثر إلى مستحضرات التجميل للوجه ومستحضرات التجميل للعيون ومنتجات مكياج الشفاه والأظافر. حسب الفئة، ينقسم السوق المدروس إلى منتجات متميزة وجماهيرية. حسب نوع المكونات، ينقسم السوق إلى طبيعية وعضوية وتقليدية/صناعية. حسب قناة التوزيع، ينقسم السوق المدروس إلى متاجر متخصصة وسوبر ماركت/هايبر ماركت ومتاجر البيع بالتجزئة عبر الإنترنت وقنوات التوزيع الأخرى.

تم إجراء تحديد حجم السوق من ناحية القيمة بالدولار الأمريكي لجميع الشرائح المذكورة أعلاه.

| منتجات العناية الشخصية | العناية بالشعر | الشامبو |

| البلسم | ||

| صبغة الشعر | ||

| منتجات تصفيف الشعر | ||

| أخرى | ||

| العناية بالبشرة | منتجات العناية بالوجه | |

| منتجات العناية بالجسم | ||

| منتجات العناية بالشفاه والأظافر | ||

| الاستحمام | جل الاستحمام | |

| الصابون | ||

| أخرى | ||

| العناية بالفم | فرشاة الأسنان | |

| معجون الأسنان | ||

| غسول الفم والشطف | ||

| أخرى | ||

| منتجات العناية الرجالية | ||

| مزيلات العرق ومضادات التعرق | ||

| العطور والعطور | ||

| منتجات مستحضرات التجميل/المكياج | مستحضرات التجميل للوجه | |

| مستحضرات التجميل للعيون | ||

| منتجات مكياج الشفاه والأظافر | ||

| المنتجات المتميزة |

| المنتجات الجماهيرية |

| الطبيعية والعضوية |

| التقليدية/الصناعية |

| المتاجر المتخصصة |

| السوبر ماركت/الهايبر ماركت |

| متاجر البيع بالتجزئة عبر الإنترنت |

| القنوات الأخرى |

| حسب نوع المنتج | منتجات العناية الشخصية | العناية بالشعر | الشامبو |

| البلسم | |||

| صبغة الشعر | |||

| منتجات تصفيف الشعر | |||

| أخرى | |||

| العناية بالبشرة | منتجات العناية بالوجه | ||

| منتجات العناية بالجسم | |||

| منتجات العناية بالشفاه والأظافر | |||

| الاستحمام | جل الاستحمام | ||

| الصابون | |||

| أخرى | |||

| العناية بالفم | فرشاة الأسنان | ||

| معجون الأسنان | |||

| غسول الفم والشطف | |||

| أخرى | |||

| منتجات العناية الرجالية | |||

| مزيلات العرق ومضادات التعرق | |||

| العطور والعطور | |||

| منتجات مستحضرات التجميل/المكياج | مستحضرات التجميل للوجه | ||

| مستحضرات التجميل للعيون | |||

| منتجات مكياج الشفاه والأظافر | |||

| حسب الفئة | المنتجات المتميزة | ||

| المنتجات الجماهيرية | |||

| حسب نوع المكونات | الطبيعية والعضوية | ||

| التقليدية/الصناعية | |||

| حسب قناة التوزيع | المتاجر المتخصصة | ||

| السوبر ماركت/الهايبر ماركت | |||

| متاجر البيع بالتجزئة عبر الإنترنت | |||

| القنوات الأخرى | |||

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو الحجم الحالي للسوق الروسي للجمال والعناية الشخصية؟

يُقدر السوق بـ 7.97 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 11.05 مليار دولار أمريكي بحلول عام 2030.

أي شريحة منتج تحتل الحصة الأكبر؟

تهيمن منتجات العناية الشخصية بـ 87.23% من إيرادات عام 2024، مما يعكس الطبيعة الأساسية لعناصر النظافة اليومية.

ما مدى سرعة نمو الشريحة المتميزة؟

تتوسع المنتجات المتميزة بمعدل نمو سنوي مركب قدره 7.97%، متفوقة على السوق العام حيث يتجه المستهلكون الأثرياء إلى خطوط عالية الجودة.

ما القنوات التي تكتسب شعبية لمشتريات الجمال؟

البيع بالتجزئة عبر الإنترنت هو القناة الأسرع نمواً، حيث يسجل معدل نمو سنوي مركب قدره 8.22% بفضل اعتماد التجارة الإلكترونية على المستوى الوطني وخدمات التوصيل السريع.

آخر تحديث للصفحة في: