حجم وحصة سوق التأمين على الممتلكات والحوادث في ألمانيا

تحليل سوق التأمين على الممتلكات والحوادث في ألمانيا من قبل مردور إنتليجنس

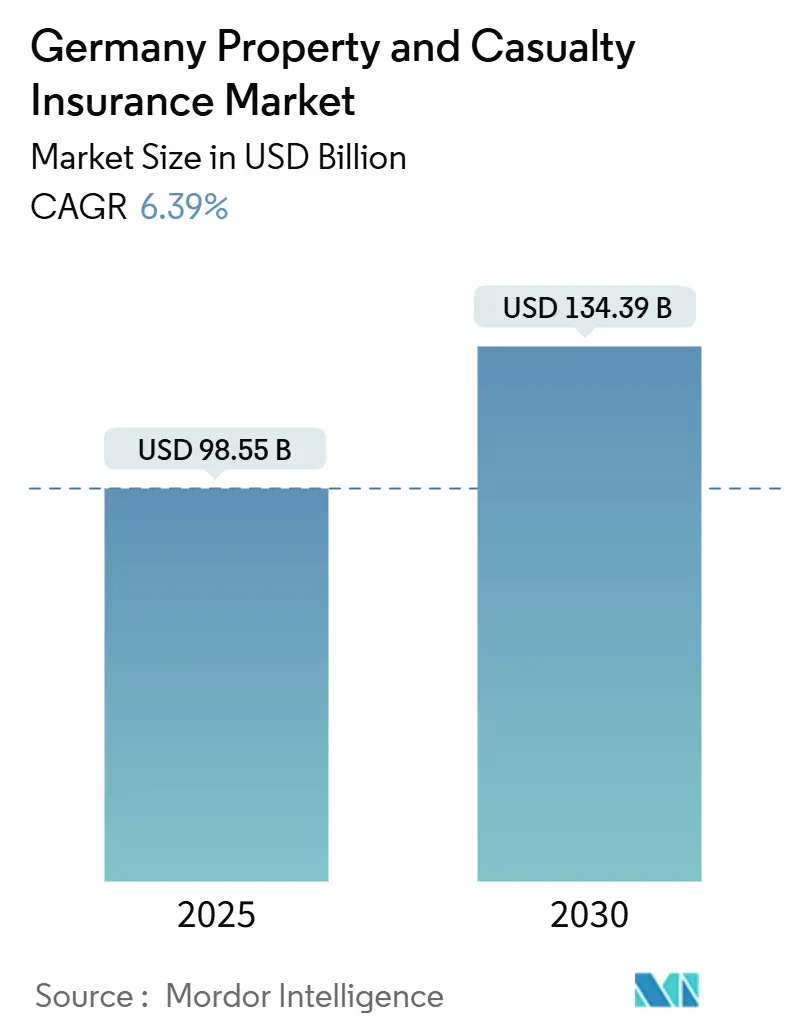

تبلغ قيمة سوق التأمين على الممتلكات والحوادث في ألمانيا 95.41 مليار دولار أمريكي في 2025 ومن المتوقع أن تصل إلى 130.10 مليار دولار أمريكي بحلول 2030، بمعدل نمو سنوي مركب قدره 6.39%. يعكس الارتفاع المستمر في حجم سوق التأمين على الممتلكات والحوادث الألماني قدرة القطاع على رفع الأقساط وتشديد معايير الاكتتاب وسط خسائر أكبر في الكوارث الطبيعية، وقواعد رأس المال الأكثر صرامة لـ Solvency II، ومتطلبات قانون المرونة التشغيلية الرقمية (DORA) الجديدة التي دخلت حيز التنفيذ في يناير 2025. يدفع الإنفاق المتزايد على الامتثال للأمن السيبراني شركات التأمين لتسريع إعادة تصميم النموذج التشغيلي، بينما يحافظ التوزيع المدمج والاتصال المدفوع بواجهة برمجة التطبيقات على تكاليف اكتساب العملاء تحت السيطرة. تستمر زخم التسعير في خطوط الممتلكات حيث تؤدي العواصف الحملية الشديدة وأحداث الفيضانات إلى تضخم تكاليف إعادة التأمين، ومع ذلك يستفيد سوق التأمين على الممتلكات والحوادث الألماني من مناقشات السياسات حول التغطية الإجبارية للمخاطر الطبيعية التي يمكن أن توسع قاعدة أقساطه. تدعم الاستثمارات التكنولوجية في الاكتتاب المباشر وأتمتة المطالبات وتقييم المخاطر المدعوم بالذكاء الاصطناعي حماية الهامش، مما يسمح لشركات التأمين الأكبر بتعويض تضخم تكاليف المطالبات في تأمين السيارات.

النتائج الرئيسية للتقرير

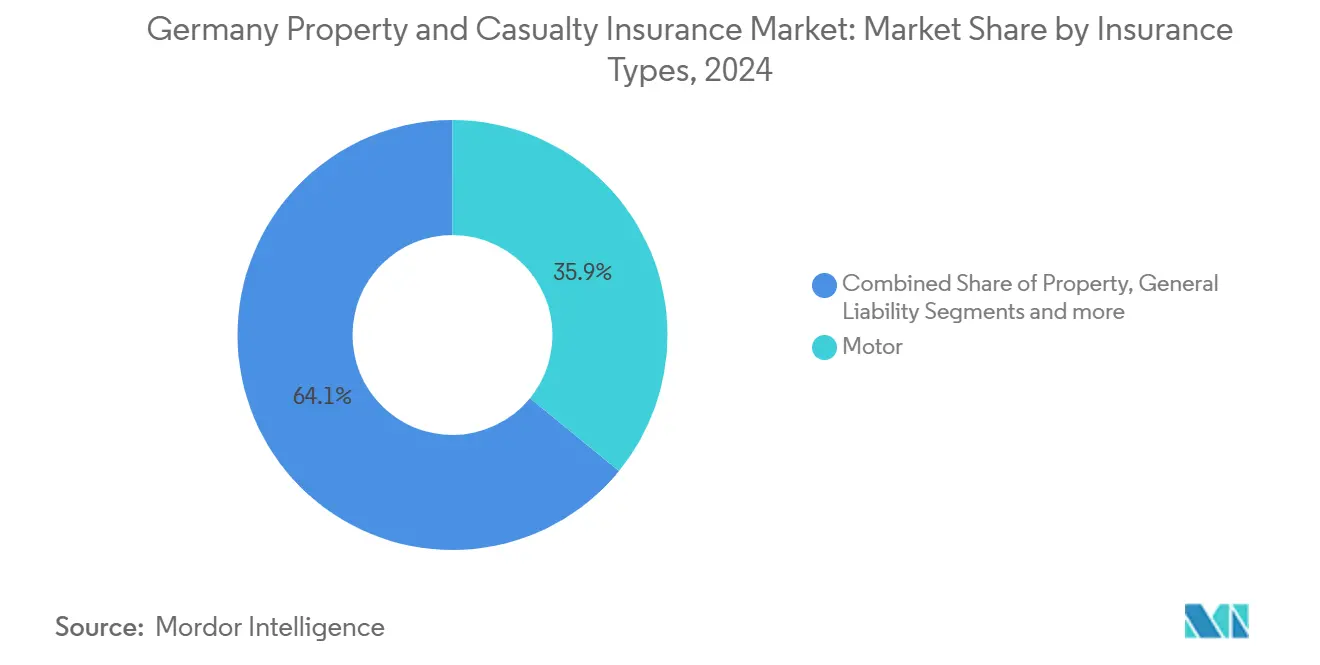

- حسب نوع التأمين، قاد تأمين السيارات بـ 35.9% من حصة سوق التأمين على الممتلكات والحوادث في ألمانيا في 2024؛ ومن المتوقع أن تتوسع الخطوط المتخصصة بمعدل نمو سنوي مركب قدره 13.42% حتى 2030.

- حسب قناة التوزيع، احتل الوسطاء والوكلاء المستقلون 44.6% من حجم سوق التأمين على الممتلكات والحوادث في ألمانيا في 2024، بينما سجلت القنوات المباشرة والرقمية أسرع معدل نمو سنوي مركب بـ 11.24% حتى 2030.

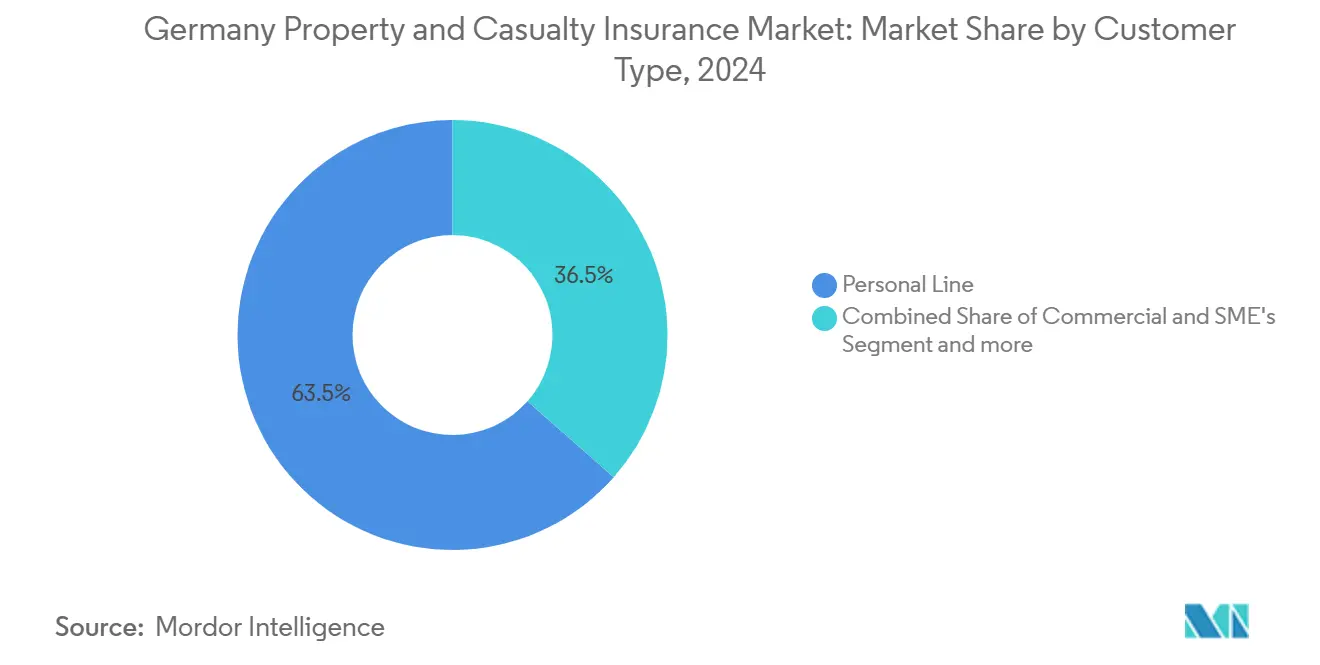

- حسب نوع العميل، مثلت الخطوط الشخصية 63.5% من الأقساط في 2024، بينما تقدمت خطوط الشركات والصناعية بمعدل نمو سنوي مركب قدره 7.34% حتى 2030.

- حسب الصناعة المستخدمة النهائية، استحوذت البناء والعقارات على 55.4% من الأقساط وتتقدم بـ 5.76% سنوياً.

- حسب المنطقة، استحوذت ويست دويتشلاند على حصة إيرادات بنسبة 45.3% في 2024؛ وتقدم أوست دويتشلاند أعلى معدل نمو سنوي مركب بـ 5.63% حتى 2030.

اتجاهات ورؤى سوق التأمين على الممتلكات والحوادث في ألمانيا

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| الرقمنة والنظم البيئية للتأمين القائمة على واجهة برمجة التطبيقات | +1.2% | وطني، مع مكاسب مبكرة في ميونيخ، هامبورغ، برلين | المدى المتوسط (2-4 سنوات) |

| الإصلاحات التنظيمية (IDD، مراجعة Solvency II، إفصاحات ESG) | +0.8% | وطني، متماشٍ مع الإطار الأوروبي | المدى الطويل (≥ 4 سنوات) |

| ارتفاع خسائر الكوارث الطبيعية يدفع نمو الأقساط | +1.5% | وطني، مركز في بافاريا، بادن-فورتمبيرغ | المدى القصير (≤ 2 سنوات) |

| التغطيات المدمجة والقائمة على الاستخدام في النقل والتجزئة | +0.9% | وطني، مع تركيز حضري | المدى المتوسط (2-4 سنوات) |

| كفاءات الاكتتاب المباشر المدفوعة بالذكاء الاصطناعي | +0.7% | وطني، بقيادة شركات التأمين الرئيسية | المدى المتوسط (2-4 سنوات) |

| نقاش التغطية الإجبارية للفيضانات وتصميم التجمع العام-الخاص | +0.6% | وطني، أولوية في المناطق المعرضة للفيضانات | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

الرقمنة والنظم البيئية للتأمين القائمة على واجهة برمجة التطبيقات تقود السوق

هندسة واجهة برمجة التطبيقات الأولى تعيد تشكيل كيفية تفاعل اللاعبين مع العملاء والشركاء. أطلق تعاون ERGO مع O2 Telefónica "O2 Care" في أغسطس 2024، مدمجاً تأمين الأجهزة مباشرة في فواتير الهاتف المحمول وفتح المجال أمام فئة ديموغرافية تفضل المعاملات الرقمية الأصلية. نموذج المنصة الواحدة لـ Allianz Direct يشمل أسواق أوروبية متعددة، مما يتيح التسعير الفوري وإصدار البوليصة الفوري وتدفقات المطالبات منخفضة التدخل. بينما يوسع سوق التأمين على الممتلكات والحوادث الألماني اتصال واجهة برمجة التطبيقات، تدمج الشركات الراسخة تقنيات السيارات والسفر وتغطية الأجهزة في النظم البيئية للتكنولوجيا المالية والنقل والتجزئة، موسعة الوصول دون شبكات المبيعات ذات التكلفة الثابتة العالية. نهج BaFin في التناسب يخفف الأعباء الإشرافية للمشاريع التجريبية المبتكرة مع الحفاظ على حماية المستهلك سليمة [1]Bundesanstalt für Finanzdienstleistungsaufsicht, "BaFin Annual Report 2025," bafin.de.

الإصلاحات التنظيمية (IDD، مراجعة Solvency II، إفصاحات ESG) كمحرك

أدخلت إعادة معايرة Solvency II لعام 2024 آليات كفاءة رأس المال للأصول طويلة المدى للبنية التحتية واختبارات ضغط أكثر صرامة لمخاطر المناخ، موجهة الاستثمار نحو مشاريع الطاقة المتجددة والمحافظ منخفضة الكربون. من 2025، تضيف توجيه التقارير المؤسسية للاستدامة (CSRD) إفصاحاً إجبارياً عن مخاطر المناخ لشركات التأمين الكبيرة، دافعة المكتتبين لدمج مقاييس ESG في التسعير والاحتياطي. تعزز تحسينات IDD واجبات ملاءمة المنتج، مفضلة اللاعبين ذوي البوابات الرقمية التي تقدم مقارنات فورية وإرشادات شخصية. مجتمعة، تعزز هذه التحولات حماية حاملي البوليصة وتوجه رأس مال جديد إلى البنية التحتية الألمانية المستدامة، موسعة سوق التأمين على الممتلكات والحوادث في ألمانيا على المدى الطويل[2]Münchener Rückversicherungs-Gesellschaft AG, "REALYTIX ZERO Product Sheet," munichre.com.

ارتفاع خسائر الكوارث الطبيعية يدفع نمو الأقساط

بلغت مطالبات الكوارث الطبيعية المؤمنة 6.21 مليار دولار أمريكي في 2024، بزيادة 1.85 مليار دولار أمريكي عن 2023[3]Clean Energy Wire, "Germany Weighs Mandatory Natural-Hazard Insurance," cleanenergywire.org. تجاوزت العواصف الحملية الشديدة أحداث الفيضانات كمحرك الخسائر الأعلى، مما أجبر معيدي التأمين على رفع الأسعار وخفض حدود الكارثة، والتي تمررها الشركات الأساسية من خلال أقساط منزلية أعلى. يحمل 54% فقط من المنازل الألمانية تغطية الكوارث الطبيعية، مما يثير نقاشاً رسمياً حول التأمين الإجباري ضد الفيضانات. إذا تم سنه، يمكن للإجراء أن يوسع حجم سوق التأمين على الممتلكات والحوادث في ألمانيا مادياً خلال فترة التوقعات. تظهر بيانات ميونيخ ري أن أنظمة الإنذار المحسنة حافظت على خسائر فيضان أوروبا الوسطى في سبتمبر 2024 عند 1.74-2.29 مليار دولار أمريكي، مما يثبت أن استثمارات التخفيف تقيد الشدة حتى مع ارتفاع تكرار الأحداث.

التغطيات المدمجة والقائمة على الاستخدام في النقل والتجزئة

تقلل برامج التقنيات عن بعد مثل "Telematik Plus" لـ HUK-COBURG الأقساط بنسبة تصل إلى 30%، مكافئة القيادة الآمنة وتحسين تجزئة المخاطر. الشراكات بين منصات النقل واللاعبين تدمج تغطية قائمة على الرحلة في تطبيقات مشاركة الركوب أو السيارات، موسعة الوصول بين المستهلكين الأصغر سناً. بالنسبة لتجار التجزئة، تصبح إضافات الضمان وحماية الجهاز المرفقة عند الدفع مصادر إيرادات إضافية. مع توسع تدفقات البيانات، يستفيد سوق التأمين على الممتلكات والحوادث في ألمانيا من تحليلات السلوك لتحسين عوامل التقييم، كبح الانتقاء المضاد وتحسين النسب المدمجة.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تكاليف خصوصية البيانات والامتثال لـ GDPR | -0.4% | وطني، متماشٍ مع الإطار الأوروبي | المدى الطويل (≥ 4 سنوات) |

| تضخم تكاليف المطالبات (قطع غيار وعمالة إصلاح السيارات) | -0.8% | وطني، حاد في المراكز الحضرية | المدى القصير (≤ 2 سنوات) |

| عوائد الاستثمار الضعيفة تضغط على النسب المدمجة | -0.5% | وطني، يؤثر على جميع شركات التأمين | المدى المتوسط (2-4 سنوات) |

| تجمع مخاطر الأمن السيبراني المتنامي يحد من شهية إعادة التأمين | -0.3% | وطني، مركز في المراكز المالية | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

تضخم تكاليف المطالبات (قطع غيار وعمالة إصلاح السيارات)

تواجه شركات تأمين السيارات ضغطاً حيث تؤدي أجهزة الاستشعار المعقدة في أنظمة مساعدة السائق المتقدمة وقطارات الدفع الكهربائية بالبطارية إلى رفع أسعار القطع وأوقات الورشة. تقدر الجمعية الألمانية للتأمين أن نفقات خط السيارات يمكن أن تتجاوز 38.15 مليار دولار أمريكي لعام 2024، مما يؤدي إلى تآكل هوامش الاكتتاب. تضيف اختناقات سلسلة التوريد ونقص العمالة مزيداً من الضغط، مما يحث على زيادات أقساط متوسطة الرقم الواحد عبر سوق التأمين على الممتلكات والحوادث في ألمانيا في 2025. اللاعبون ذوو شبكات الإصلاح المباشرة وتقييم الأضرار الموجه بالذكاء الاصطناعي يقللون التسرب، مما يحمي الربحية.

تكاليف خصوصية البيانات والامتثال لـ GDPR

يثير التوسع في جمع البيانات من تقنيات عن بعد وإنترنت الأشياء مخاطر الامتثال. ارتفعت غرامات انتهاك GDPR في 2024، وتلزم DORA الآن جميع شركات التأمين بالإبلاغ عن الحوادث الرئيسية ضمن جداول زمنية ضيقة. يحول تلبية معايير التشفير والتدقيق والمرونة الميزانية من الابتكار في المكتب الأمامي. شركات التأمين التبادلية الأصغر - لاعبون مهمون في صناعة التأمين على الممتلكات والحوادث في ألمانيا- تتحمل عبء تكلفة غير متناسب، مما قد يضيق تنوع المنتجات في مناطق فرعية معينة.

تحليل القطاعات

حسب نوع التأمين: الخطوط المتخصصة تتجاوز هيمنة السيارات

ولدت السيارات 35.9% من حصة سوق التأمين على الممتلكات والحوادث في ألمانيا في 2024، مدعومة بالمسؤولية الإجبارية للطرف الثالث والمركبات المسجلة البالغة أكثر من 49 مليون في البلاد. ومع ذلك، يجبر تضخم المطالبات على زيادات التعريفة، مما يدفع المستهلكين إلى المنتجات القائمة على التقنيات عن بعد. تحقق الخطوط المتخصصة والبحرية والطيران والهندسة معدل نمو سنوي مركب بنسبة 13.42%، رافعة مساهمتها في حجم سوق التأمين على الممتلكات والحوادث في ألمانيا حتى 2030 بينما توسع ألمانيا الرياح البحرية وتحديث المطارات وبناء مصانع أشباه الموصلات. تستفيد شركات التأمين ذات عمق الاكتتاب التقني من إعادة التأمين الاختيارية العالمية لالتقاط هذا النمو.

تستفيد المبالغ المؤمنة لأصحاب المنازل والممتلكات التجارية من التغطية الإجبارية المحتملة للفيضانات. تستمر المسؤولية العامة كقطاع متوسط النطاق لكنها تصارع مع التضخم الاجتماعي المتزايد الناتج عن آليات الانتصاف الجماعي. يشهد تأمين الحوادث والصحة التكميلية تحت تنظيم التأمين على الممتلكات والحوادث طلباً متجدداً حيث يوسع أرباب العمل المزايا الطوعية. إجمالاً، اللاعبون الذين يمزجون عروض السيارات القائمة على الاستخدام مع حزم الهندسة والمخاطر السيبرانية يوازنون مزيج المخاطر عبر سوق التأمين على الممتلكات والحوادث في ألمانيا.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب قناة التوزيع: الوسطاء يرسون الأعمال المعقدة بينما الرقمية تتسارع

سيطر الوسطاء والوكلاء المستقلون على 44.6% من الأقساط في 2024. يثبت عمقهم الاستشاري أهمية حاسمة لبرامج الحريق الصناعي وجميع مخاطر البناء والبرامج متعددة الجنسيات، مما يحافظ على الصلة رغم ضغط الرسوم. تتوسع القنوات المباشرة والرقمية بنسبة 11.24% سنوياً، مدفوعة ببوابات واجهة برمجة التطبيقات التي تدمج تغطية الأسرة والنقل في رحلات التجارة الإلكترونية. لا يزال حجم سوق التأمين على الممتلكات والحوادث في ألمانيا للمنتجات المباعة عبر الوسطاء يرتفع، ومع ذلك ستتخفف حصته تدريجياً حيث يفتح الشركاء المدمجون والتابعون أحجام تذاكر صغيرة جديدة.

تهيمن استراتيجيات الوصول المتعددة على خرائط طريق اللاعبين: تمزج النصائح الافتراضية المرئية مع الخدمة الذاتية للشات بوت، بينما يركز الوكلاء داخل الفروع على مراجعات أحداث الحياة. يحتفظ التأمين المصرفي بمبيعات متقاطعة ثابتة لتأمين الأسرة عبر محافظ الرهن العقاري. توضح مخططات التقارب مع المرافق ومنصات النقل كيف يتبنى سوق التأمين على الممتلكات والحوادث في ألمانيا تخصصات التسعير بالتجزئة لخفض نسب تكلفة التوزيع.

حسب نوع العميل: الطلب من الشركات يكتسب وتيرة

بقيت الخطوط الشخصية 63.5% من القسط في 2024. ومع ذلك، تسجل الشركات معدل نمو سنوي مركب بنسبة 7.34% حيث تدفع هشاشة سلسلة التوريد والتهديدات السيبرانية شركات ميتلشتاند الألمانية إلى حدود تغطية أعلى. تنتشر أطر إعادة التأمين الأسيرة بين المصدرين الكبار، ومع ذلك لا تزال الشركات الأساسية تكتب طبقات المقدمة، معززة سوق التأمين على الممتلكات والحوادث في ألمانيا. تبقى الشركات الصغيرة والمتوسطة ناقصة التأمين، مما يوفر مساحة بيضاء لحزم انقطاع الأعمال والممتلكات المخصصة.

يهاجر العملاء الشخصيون إلى نقاط اتصال رحلة المطالبات الرقمية، رافعين التوقعات لتتبع الحالة على مدار 24/7. يعطي مديرو مخاطر الشركات الأولوية لاستطلاعات مخاطر الهندسة وتحليلات سيناريو المناخ. مع تحسن جودة البيانات، يستفيد سوق التأمين على الممتلكات والحوادث في ألمانيا من المنتجات البارامترية للمدفوعات المحفزة بالطقس، خاصة في سلاسل إمداد الطاقة المتجددة والزراعة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب الصناعة المستخدمة النهائية: البناء يحفز النمو

ساهمت البناء والعقارات بـ 55.4% من القسط في 2024 ونمت بـ 5.76% سنوياً حيث تعيد ألمانيا تجهيز المساكن لكفاءة الطاقة وترقي دفاعات الفيضانات. يتوسع حجم سوق التأمين على الممتلكات والحوادث في ألمانيا المرتبط بمشاريع البنية التحتية أكثر إذا أصبحت التغطية الإجبارية للكوارث الطبيعية قانوناً. يعتبر التصنيع الدعامة الثانية، مدعوماً باستثمارات الروبوتات التي تتطلب انهيار المعدات والمصادقات السيبرانية.

تستفيد النقل واللوجستيات من أحجام طرود التجارة الإلكترونية، رافعة الطلب على تغطيات المسؤولية القانونية للاعبين والمستودعات. تواجه الخدمات المهنية والمالية تعرضات انتهاك البيانات، متبنية حلول مختلطة لمسؤولية الأمن السيبراني وتأمين الجريمة. تحفز المرافق العامة ومشغلو الطاقة المتجددة تغطيات الهندسة وتأخير بدء التشغيل، مضيفة تنوعاً إلى سوق التأمين على الممتلكات والحوادث في ألمانيا.

التحليل الجغرافي

ولدت ويست دويتشلاند 45.3% من الأقساط في 2024، مرتكزة على القاعدة الصناعية الكثيفة في شمال الراين-ويستفاليا ومحور فرانكفورت المالي. تحافظ جداول الممتلكات التجارية عالية القيمة ومصادقات انقطاع الأعمال على كثافة الأقساط. اختراق السيارات قريب من التشبع، لكن الخطوط المتخصصة والسيبرانية لا تزال ترفع النمو الإجمالي لسوق التأمين على الممتلكات والحوادث في ألمانيا في المنطقة.

تحقق أوست دويتشلاند أسرع معدل نمو سنوي مركب بنسبة 5.63% حيث تحفز ترقيات البنية التحتية ومشاريع مصنع بطارية السيارات الكهربائية وصناديق الاتحاد الأوروبي الهيكلية الزخم الاقتصادي. يوفر اختراق التأمين التاريخي المنخفض مجالاً للنمو، وتحفز منح تحديث الممتلكات الطلب على بوالص الأسرة متعددة المخاطر. تستثمر شركات التأمين الإقليمية في شبكات الوكلاء والأكشاك الرقمية لالتقاط المشترين لأول مرة في سوق التأمين على الممتلكات والحوادث في ألمانيا.

تجمع زود دويتشلاند بين بافاريا وبادن-فورتمبيرغ، حيث يؤدي التعرض للعواصف الحملية والفيضانات إلى تضخم أسعار الممتلكات ومع ذلك يحفز أيضاً اعتماد أجهزة التخفيف من المخاطر. تتطلب الصناعات البحرية ومزارع الرياح البحرية في نورد دويتشلاند تغطيات بحرية وهندسية عالية الحد، موسعة سوق التأمين على الممتلكات والحوادث في ألمانيا من خلال قدرة التجمع المتخصصة والمواضع الاختيارية.

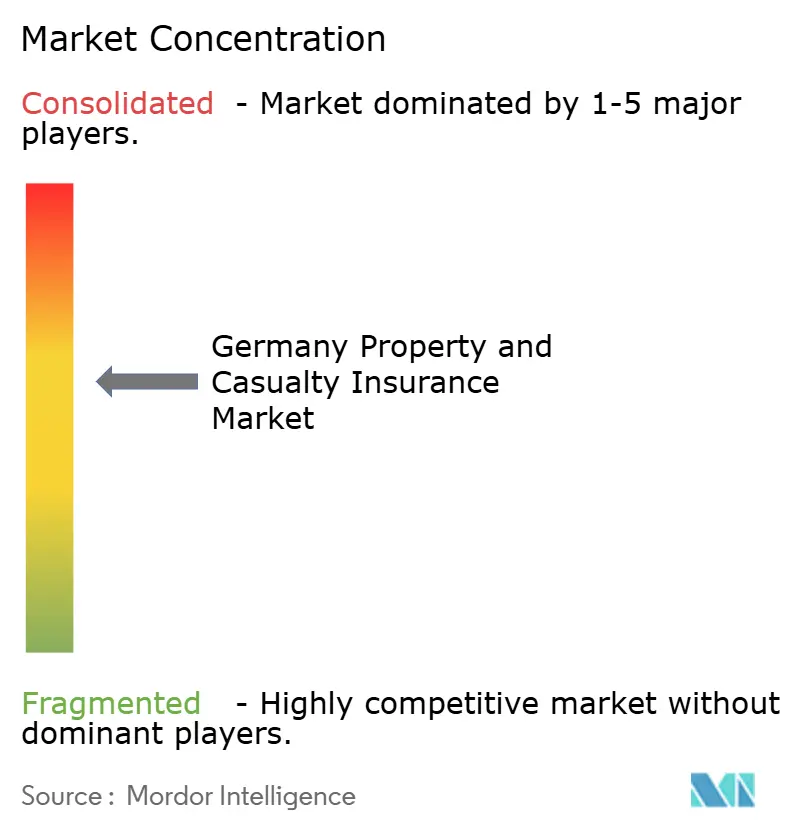

المشهد التنافسي

تجمع عشر مجموعات تأمين ما يقرب من ثلثي إجمالي الأقساط، مما يشير إلى تركيز معتدل. تستفيد أليانز من وفورات الحجم العالمية لتحقيق نسب مصروفات أقل من 20% ووحدة مباشرة تركز على واجهة برمجة التطبيقات عبر أوروبا. تجمع ميونيخ ري بين شركة التأمين الأساسية ERGO مع محرك إعادة التأمين، مقدمة حلول اختيارية ومعاهدة متكاملة لا تستطيع الشركات الأصغر تكرارها. تضع تالانكس HDI كمتخصص للعملاء الصناعيين ومتوسطي السوق، محققة نمواً في بناء الطاقة المتجددة.

تدافع التبادليات الإقليمية مثل Versicherungskammer Bayern عن حصة الخطوط الشخصية من خلال بصمات وكالات كثيفة، بينما يبني الداخلون من تقنية التأمين أكوام إدارة بوليصة أصلية سحابية ومنتجات ذات علامة بيضاء. يشارك منسقو التأمين المدمج مع تجار التجزئة ومنصات النقل لتجاوز التوزيع القديم، مما يعيد تشكيل اقتصاد الاستحواذ لسوق التأمين على الممتلكات والحوادث في ألمانيا. يتيح موقف BaFin للإشراف النسبي الابتكار مع حماية الملاءة، واضح في تدخله السريع في إعسار ELEMENT Insurance AG عام 2025.

يتسارع الاستثمار في الاكتتاب المدعوم بالذكاء الاصطناعي. يبني Realytix Zero من ميونيخ ري منتجات الحوادث الشخصية تلقائياً في دقائق، مقلماً دورات تطوير المنتج ومتيحاً إطلاق تغطيات صغيرة في برامج تقارب متخصصة. اللاعبون الساعون لمجموعات أدوات مماثلة يوسعون مزايا التكلفة، مكثفين المنافسة عبر سوق التأمين على الممتلكات والحوادث في ألمانيا.

قادة صناعة التأمين على الممتلكات والحوادث في ألمانيا

-

أليانز إس إي

-

ميونيخ ري (إرجو، جريت ليكس)

-

مجموعة تالانكس (إتش دي آي، هانوفر ري)

-

إيه إكس إيه كونزيرن إيه جي

-

جينيرالي ألمانيا

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- مارس 2025: وافقت أليانز وبلاك روك وT&D Holdings على استحواذ مجموعة فيريديوم مقابل حوالي 3.82 مليار دولار أمريكي، مضيفة 3.4 مليون بوليصة

- مارس 2025: حسنت وحدة الممتلكات والحوادث لجينيرالي ألمانيا نسبتها المدمجة إلى 89.7%، مع ربح تشغيلي قدره 1.12 مليار دولار أمريكي

- فبراير 2025: فتحت BaFin إجراءات إعسار نهائية لـ ELEMENT Insurance AG، مؤثرة على ما يقرب من 320,000 عقد.

- ديسمبر 2024: اندماج Barmenia-Gothaer متوقع دخل أقساط 2024 بقيمة 9.27 مليار دولار أمريكي، رافعاً المجموعة المدمجة إلى أكبر 10 شركات تأمين في ألمانيا.

نطاق تقرير سوق التأمين على الممتلكات والحوادث في ألمانيا

يوفر سوق تأمين الممتلكات والحوادث تغطية لأضرار الممتلكات المادية ومخاطر المسؤولية. يغطي بوالص تأمين المنزل والسيارات والمسؤولية التجارية. تقيم شركات التأمين المخاطر وتجمع الأقساط وتدفع مطالبات للخسائر المغطاة في هذا السوق.

يتم تقسيم سوق تأمين الممتلكات والحوادث الألماني حسب نوع التأمين (تأمين السيارات، تأمين أصحاب المنازل، تأمين الممتلكات التجارية، تأمين الحريق، تأمين المسؤولية العامة، وأنواع التأمين الأخرى (التأمين الصحي والتأمين القانوني)) وقناة التوزيع (الأعمال المباشرة، الوكالات، البنوك، وقنوات التوزيع الأخرى (المؤسسات الائتمانية)). يقدم التقرير حجم السوق وتوقعات لسوق تأمين الممتلكات والحوادث الألماني بالقيمة (دولار أمريكي) لجميع القطاعات المذكورة أعلاه.

| السيارات |

| أصحاب المنازل / الممتلكات السكنية |

| الممتلكات التجارية (شامل الحريق ومتعدد المخاطر) |

| المسؤولية العامة |

| الخطوط المتخصصة (البحرية، الطيران، الهندسة) |

| المصروفات القانونية |

| الحوادث والصحة (تنظيم الممتلكات والحوادث) |

| المباشر والرقمي |

| الوكلاء المقيدون |

| الوسطاء والوكلاء المستقلون |

| البنوك والتأمين المصرفي |

| شركاء التقارب والمدمجين |

| الخطوط الشخصية |

| التجاري والشركات الصغيرة والمتوسطة |

| الشركات والصناعية |

| التصنيع |

| البناء والعقارات |

| النقل واللوجستيات |

| التجزئة والجملة |

| الخدمات المهنية والمالية |

| القطاع العام والمرافق |

| نورد دويتشلاند |

| أوست دويتشلاند |

| ويست دويتشلاند |

| زود دويتشلاند |

| حسب نوع التأمين | السيارات |

| أصحاب المنازل / الممتلكات السكنية | |

| الممتلكات التجارية (شامل الحريق ومتعدد المخاطر) | |

| المسؤولية العامة | |

| الخطوط المتخصصة (البحرية، الطيران، الهندسة) | |

| المصروفات القانونية | |

| الحوادث والصحة (تنظيم الممتلكات والحوادث) | |

| حسب قناة التوزيع | المباشر والرقمي |

| الوكلاء المقيدون | |

| الوسطاء والوكلاء المستقلون | |

| البنوك والتأمين المصرفي | |

| شركاء التقارب والمدمجين | |

| نوع العميل | الخطوط الشخصية |

| التجاري والشركات الصغيرة والمتوسطة | |

| الشركات والصناعية | |

| حسب الصناعة المستخدمة النهائية | التصنيع |

| البناء والعقارات | |

| النقل واللوجستيات | |

| التجزئة والجملة | |

| الخدمات المهنية والمالية | |

| القطاع العام والمرافق | |

| حسب المنطقة | نورد دويتشلاند |

| أوست دويتشلاند | |

| ويست دويتشلاند | |

| زود دويتشلاند |

الأسئلة الرئيسية المجاب عنها في التقرير

ما هو الحجم الحالي لسوق التأمين على الممتلكات والحوادث في ألمانيا؟

يبلغ حجم سوق التأمين على الممتلكات والحوادث في ألمانيا 95.41 مليار دولار أمريكي في 2025.

ما مدى سرعة نمو سوق التأمين على الممتلكات والحوادث في ألمانيا المتوقعة؟

من المتوقع أن يتوسع بمعدل نمو سنوي مركب 6.39%، ليصل إلى 130.10 مليار دولار أمريكي بحلول 2030.

أي قطاع تأمين ينمو بأسرع وتيرة في ألمانيا؟

من المتوقع أن تنمو الخطوط المتخصصة مثل البحرية والطيران والهندسة بمعدل نمو سنوي مركب 13.42% حتى 2030.

أي قناة توزيع تتوسع بسرعة أكبر؟

تتقدم القنوات المباشرة والرقمية بمعدل نمو سنوي مركب 11.24% حيث يتبنى المستهلكون الشراء عبر الإنترنت.

آخر تحديث للصفحة في: